Спецпроект «Е-commerce UA»: Як за рік змінилися показники ключових інтернет-магазинів України

Асоціація рітейлерів України презентує третій щорічний аналітичний звіт по роботі найбільших гравців вітчизняного e-commerce в різних сегментах.

Цей матеріал також доступний російською мовою

Read in English

Всі рітейлери, в тому числі й ті, що працюють в онлайн-торгівлі, намагаються якомога краще пізнати свого покупця. І водночас порівнювати: чим відрізняється їх клієнт від покупця конкурента, та й хто взагалі цікавиться придбанням того чи іншого товару в інтернеті. Онлайн-магазинам зібрати та проаналізувати цю інформацію набагато простіше, ніж їх офлайн-колегам: сучасні сервіси надають можливість отримати практично будь-які дані.

Що досліджували

Ми поставили собі за мету ще раз підготувати наймасштабніший аналіз українського ринку e-commerce, скласти приблизний портрет вітчизняних споживачів, які купують товари онлайн, а також проаналізувати показники провідних інтернет-магазинів в різних сегментах.

А потім отримані дані порівняти з результатами минулорічного дослідження та з’ясувати: які тенденції переважають в українському e-commerce, на що варто звернути увагу онлайн-гравцям, як за рік змінилася поведінка споживачів, частки охватів ринку тощо.

Для збору інформації використовувалися сервіси Similarweb і alexa.com, які доповнювалися даними з відкритих джерел.

Крім загального звіту ми підготували детальний аналіз за різними підсегментами e-commerce. Щоб уникнути порівняння гравців із незрівнянними показниками, ми виділили в окрему категорію універсальні магазини (такі як Rozetka), де можна купити практично що завгодно – від біжутерії та спорядження для риболовлі до снігоходів, яхт і професійної техніки. Разом з тим, у звіті відсутні класичні маркетплейси – olx, prom та інші – оскільки вони не реалізують власні товари, а виступають майданчиком для контакту покупця і продавця.

Як досліджували

Аналізувався період з 1 листопада 2018 року по 31 жовтня 2019-го, оскільки у рітейлерів різного профілю різні «пікові» періоди продажів, а вибраний часовий відрізок дає можливість охопити всі можливі коливання попиту. У дослідженні розглянуто вісім сегментів: універсальні магазини, портативна електроніка та гаджети, техніка для дома, fashion, товари для спорту, ювелірний рітейл, товари для дітей, косметика та drogerie. У кожному з них враховувалися кілька параметрів: вік користувачів, основні канали входу, використовувані пристрої (ПК і ноутбуки або смартфони та планшети), кількість унікальних заходів та відмов, які соціальні мережі переважають в конкретному сегменті.

Навіщо досліджували

Як і будь-яка аналітика, даний звіт дозволяє онлайн-рітейлерам дізнатися свої слабкі та сильні сторони, познайомитися з портретом покупця в сегменті й порівняти його зі своїми даними про власних клієнтів. Крім того, відомості про основні канали трафіку та найефективніші соціальні мережи допоможуть скорегувати SEO та SMM-стратегії просування для підвищення впізнаваності бренду та залучення нових користувачів, оцінити необхідність і перспективи створення й впровадження мобільних додатків або адаптивної верстки, а також отримати багато іншої корисної інформації .

Сподіваємося, наш аналітичний звіт стане вам у нагоді!

Україна

Універсальні магазини

Портативна електроніка та гаджети

Техніка для дому

Fashion

Товари для спорту

Jewelry

Товари для дітей

Drogerie

Україна

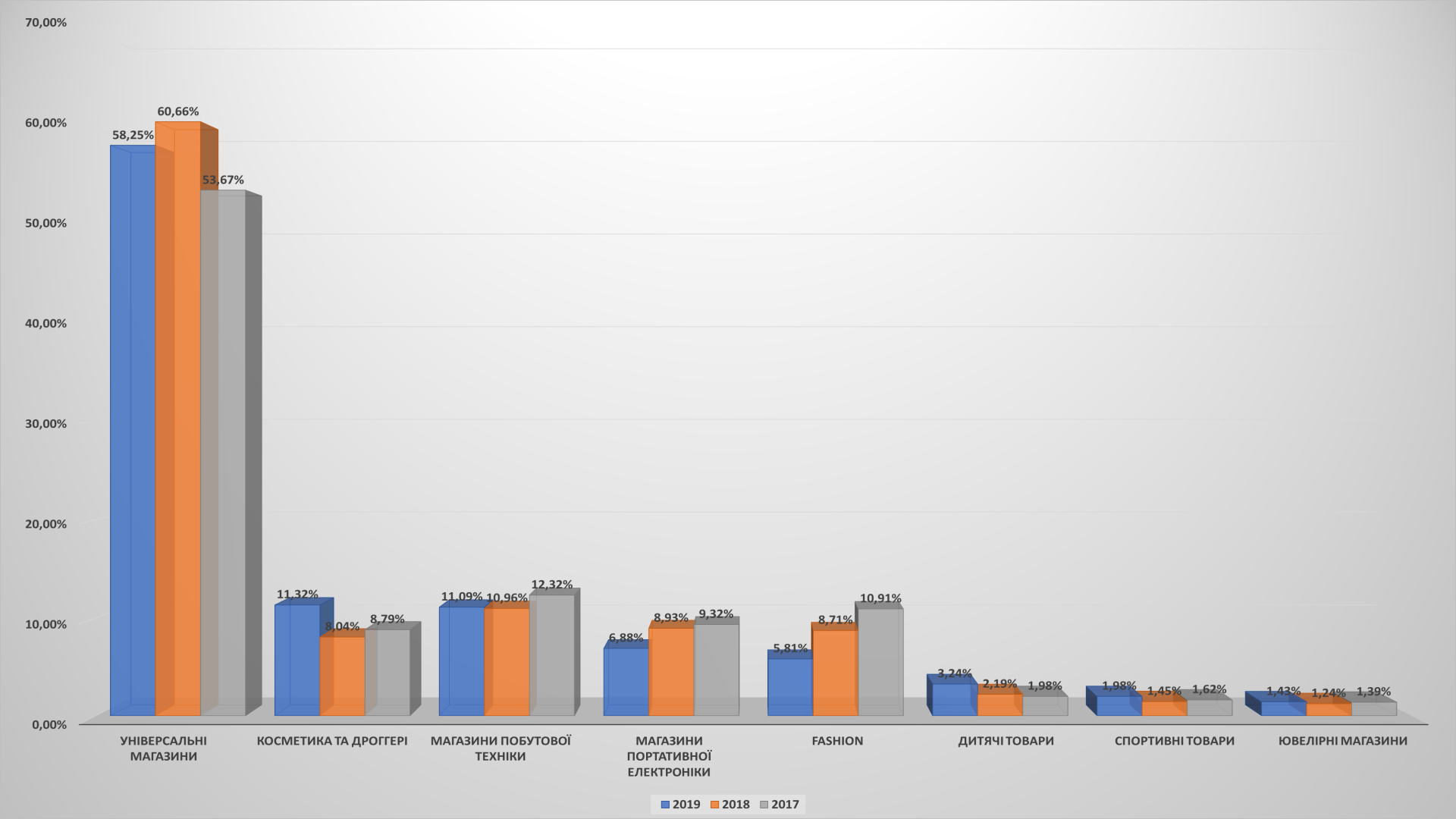

Якщо брати вітчизняний e-commerce в цілому, то найпопулярніший сегмент інтернет-магазинів залишається незмінним: універсальні портали, де можна купити все – від зубочисток до геймерських комп’ютерів, а то й люксових автомашин. За рік, що минув з минулого дослідження, вони дещо знизили охоплення аудиторії – з 60,66 до 58,25% користувачів UAnet – але все одно істотно випереджають всі інші категорії магазинів разом узяті.

У той же час інші сегменти української онлайн-торгівлі провели минулий рік по-різному. Найбільших успіхів добилися інтернет-магазини товарів для краси і здоров’я (такі як Watsons, EVA та інші). За 12 місяців вони зуміли наростити охоплення аудиторії майже на 50% – з 8,04% тих мешканців України, що виходили в інтернет, до 11,32%.

А ось дві категорії помітно втратили в охопленні порівняно з 2018-м: магазини портативної електроніки та гаджетів, а також Fashion-рітейлери. Це тим більше дивно, що обсяг українського e-commerce стає дедалі більше, а всі ключові гравці ринку говорять про те, що частка онлайн-продажів постійно збільшується. З іншого боку, не виключено, що саме цим двом напрямкам електронної комерції вдалося домогтися найвищої конверсії, тому падіння охватов ніяк не відбивається на зростанні продажів.

Всі діаграми можна збільшити, натиснувши на зображення

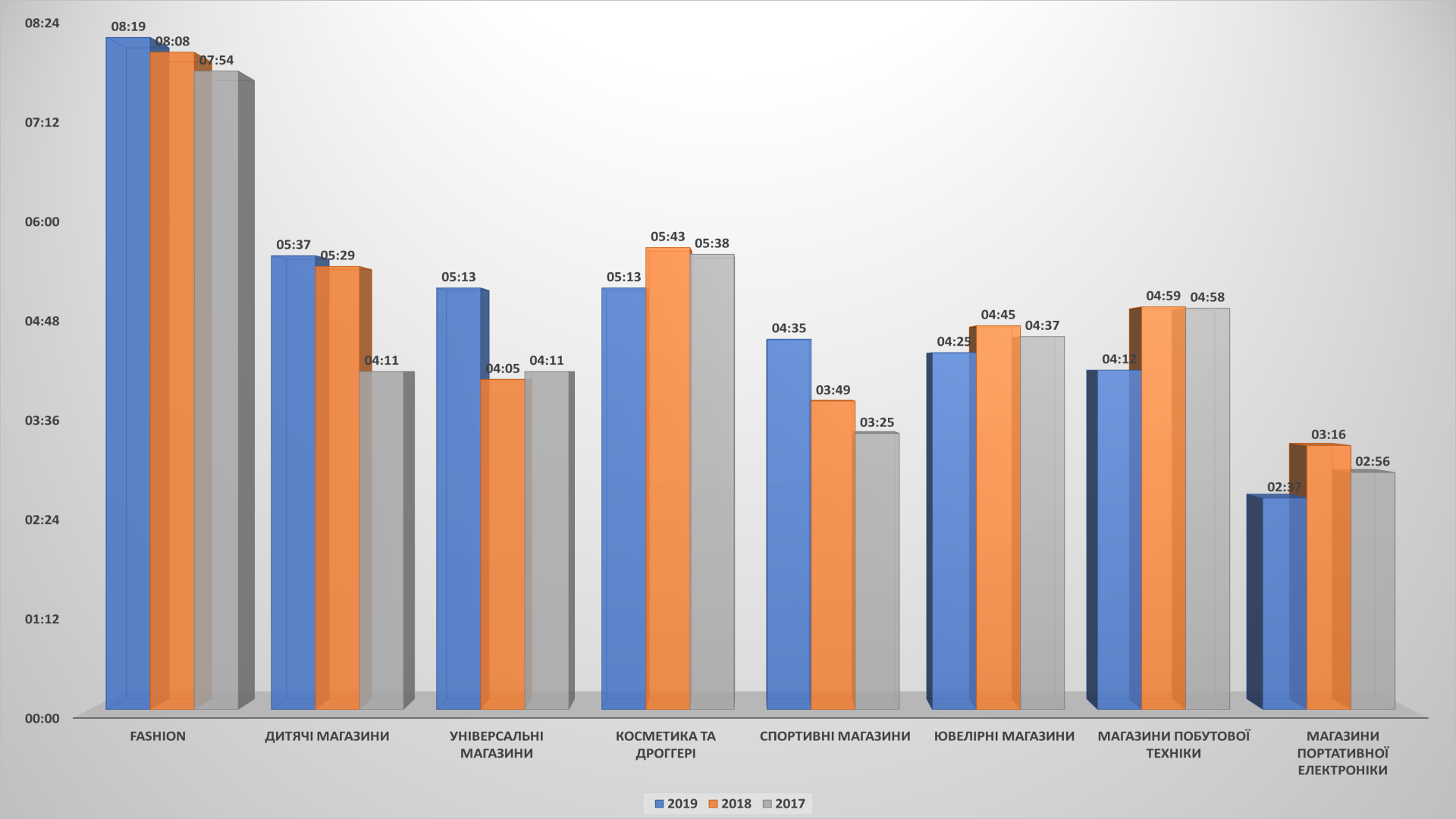

Але якщо за охопленням аудиторії «універсали» поза конкуренцією, то за двома іншими ключовими показниками – часу перебування на сайті та глибиною перегляду – лідирують інші сектори. Найдовше користувачі залишаються на сайтах Fashion-рітейлерів: 8 хвилин 19 секунд. На другому місці за тривалістю – дитячі товари, третє та четверте поділили універсальні магазини, а також сегмент косметики та drogerie.

Причому саме магазини формату «все на одному сайті» змогли наростити час перебування споживача на сайті магазина більше за всіх: на 1 хвилину і 8 секунд. У інших показники скромніші – спортивні магазини утримують увагу покупців майже на хвилину довше, ніж роком раніше, а ось час перебування на порталах інтернет-рітейлерів drogerie, техніки та ювелірних виробів навіть скоротився.

Швидше за все, як і в минулому році, покупці визначаються з вибором портативної електроніки, гаджетів і аксесуарів. Ймовірно, клієнти вже заздалегідь знають, що їм потрібно, тому лише уточнюють окремі технічні характеристики або нюанси оформлення покупки.

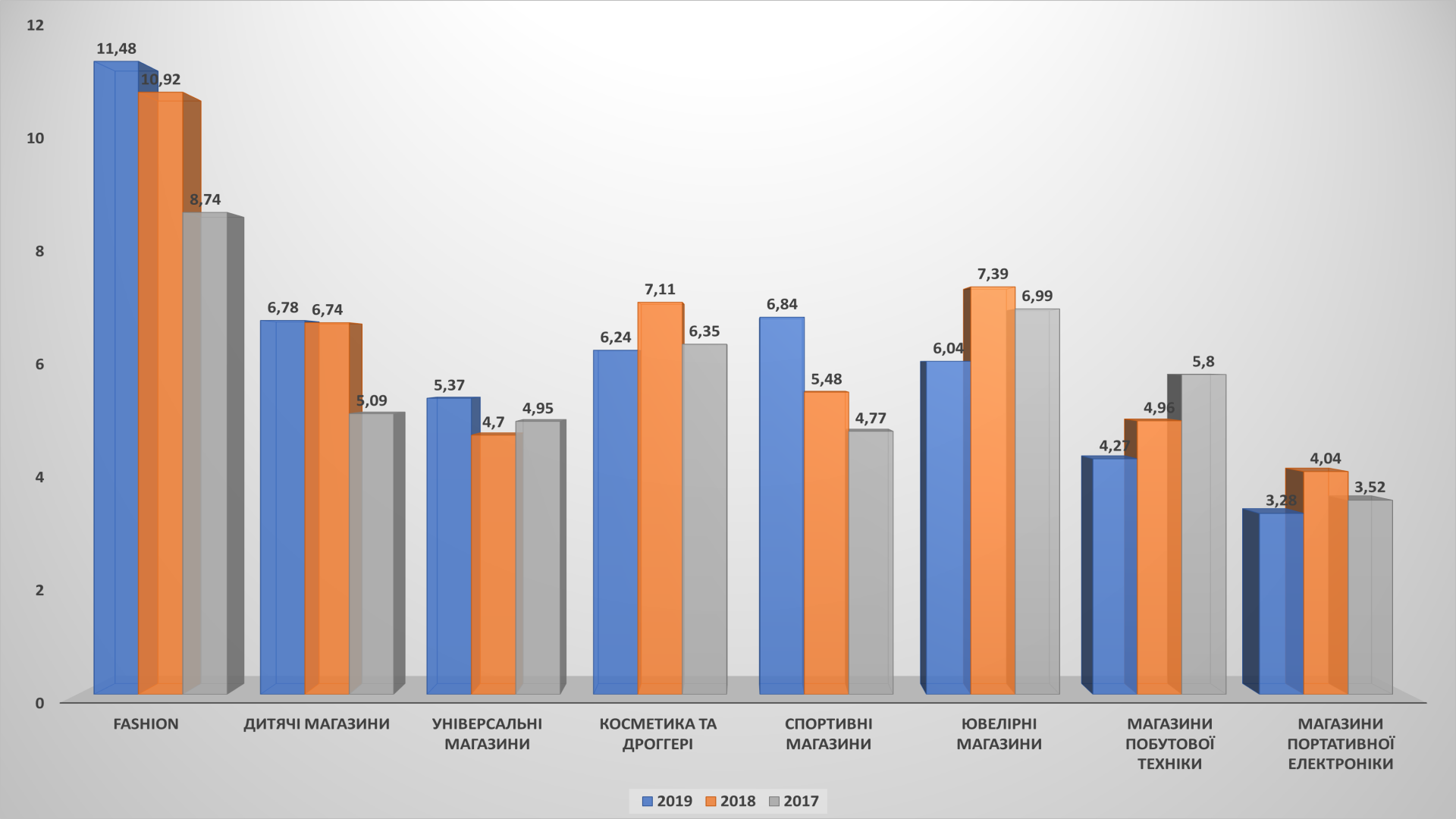

Відповідає часу перебування на сайті у Fashion-рітейлерів і глибина перегляду: в середньому користувач, щоб вибрати потрібний товар, переглядає майже 11,5 сторінок. Уже третій рік поспіль у продавців одягу, взуття та аксесуарів цей показник стабільно зростає.

Друге місце за глибиною перегляду займають продавці спорттоварів, а третє – товарів для дітей: українці уважно вивчають представлений асортимент і ретельно вибирають покупку для улюбленого чада. Збільшилася глибина переглядів і в універсальних магазинах. Не виключено, що саме завдяки постійному розширенню асортименту: вибір нарядів або подарунків для дитини займає більше часу, ніж перегляд характеристик гаджетів або батарейок.

А ось в інших онлайн-рітейлерів кількість переходів зі сторінки на сторінку всередині сайту скорочується. Причому у продавців побутової техніки цей показник падає третій рік поспіль, що не може не турбувати.

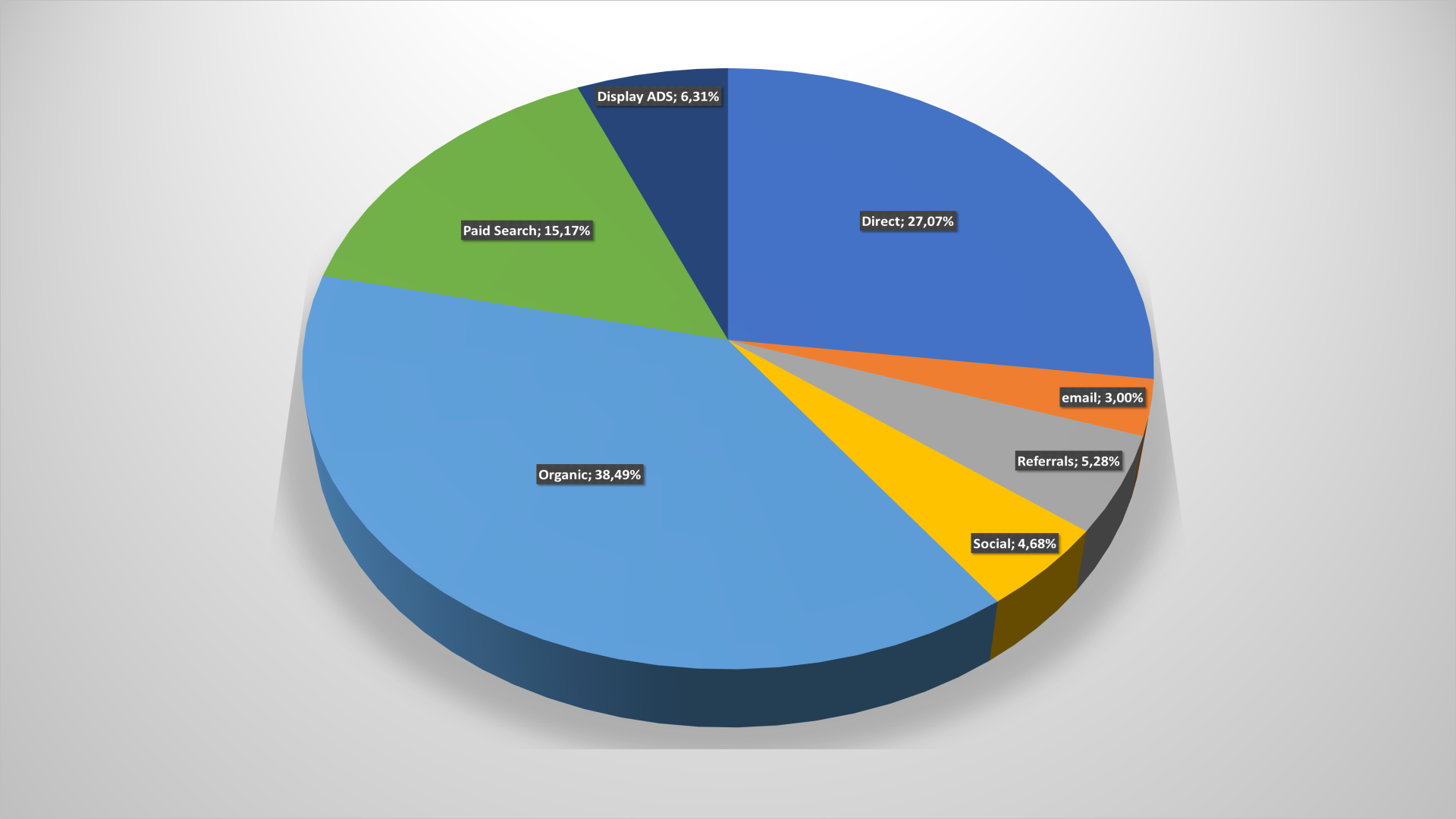

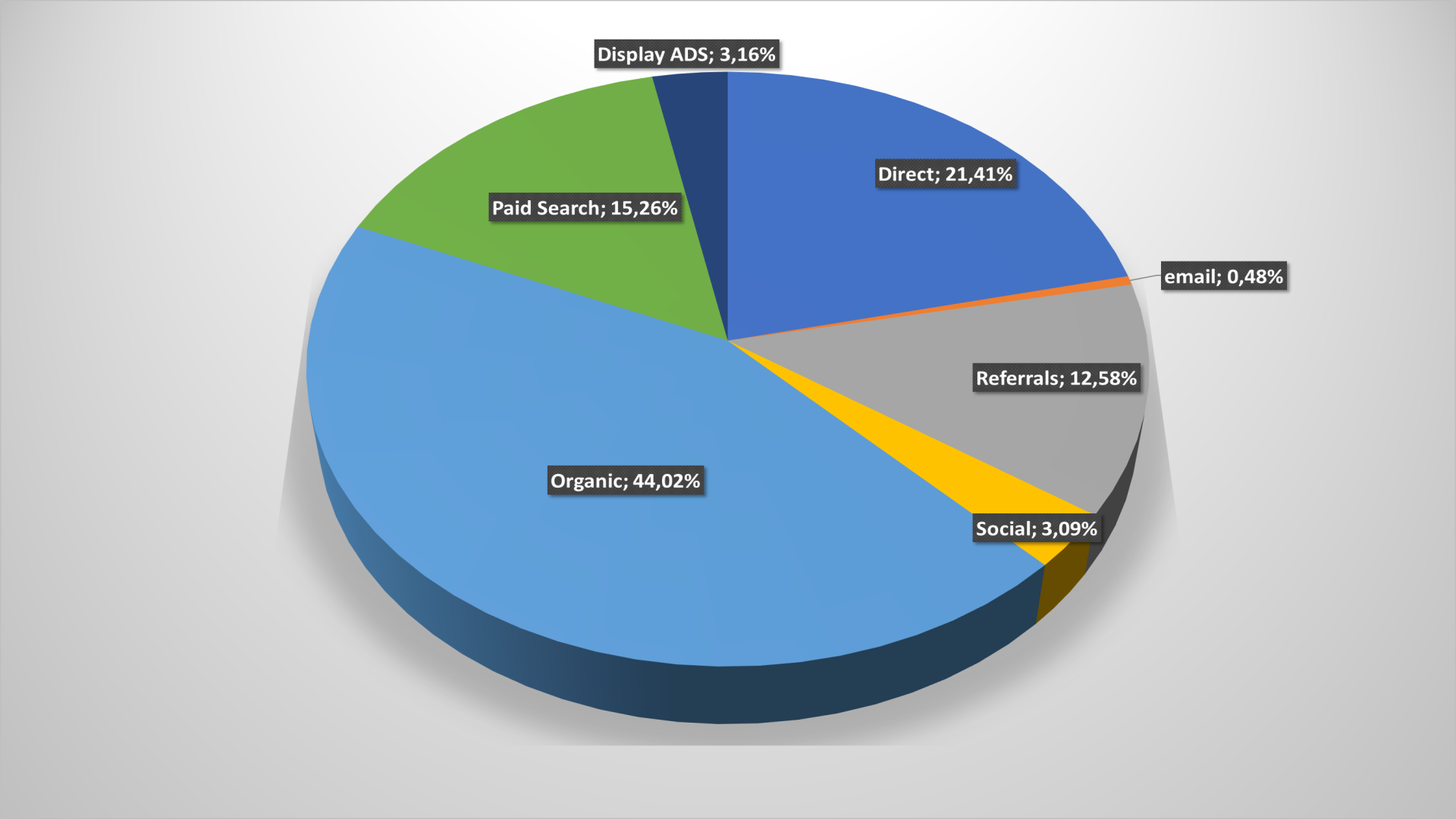

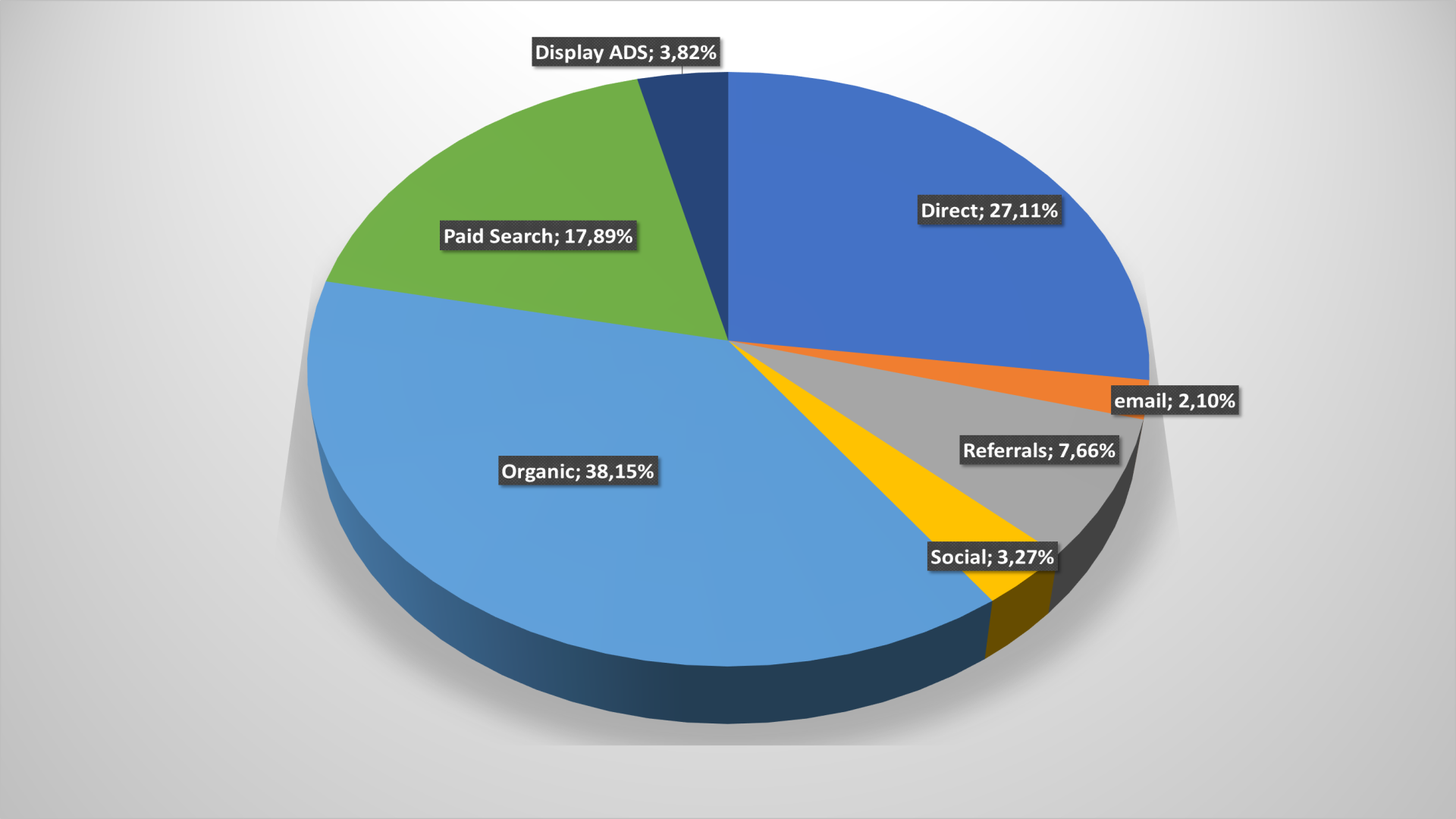

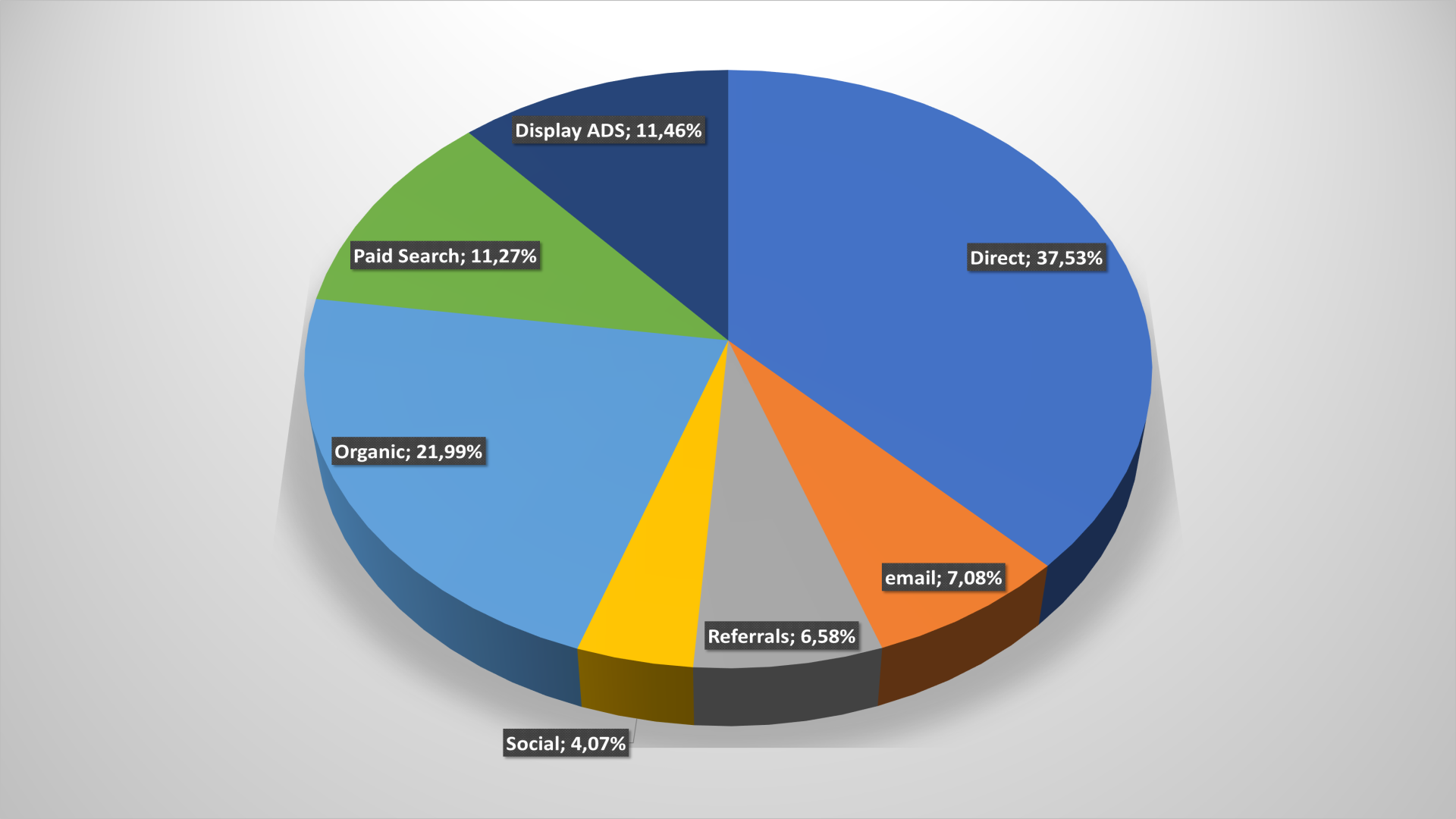

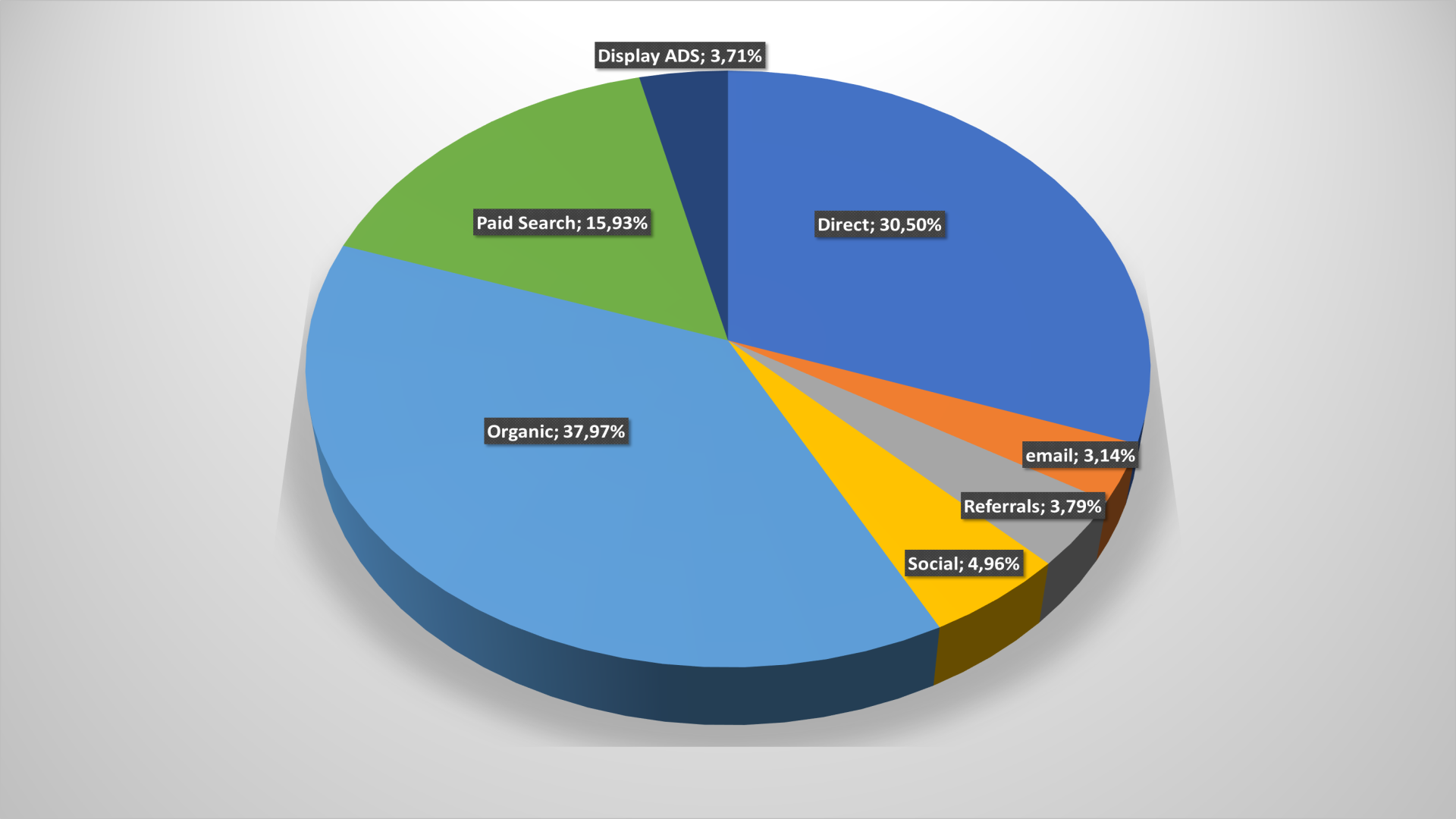

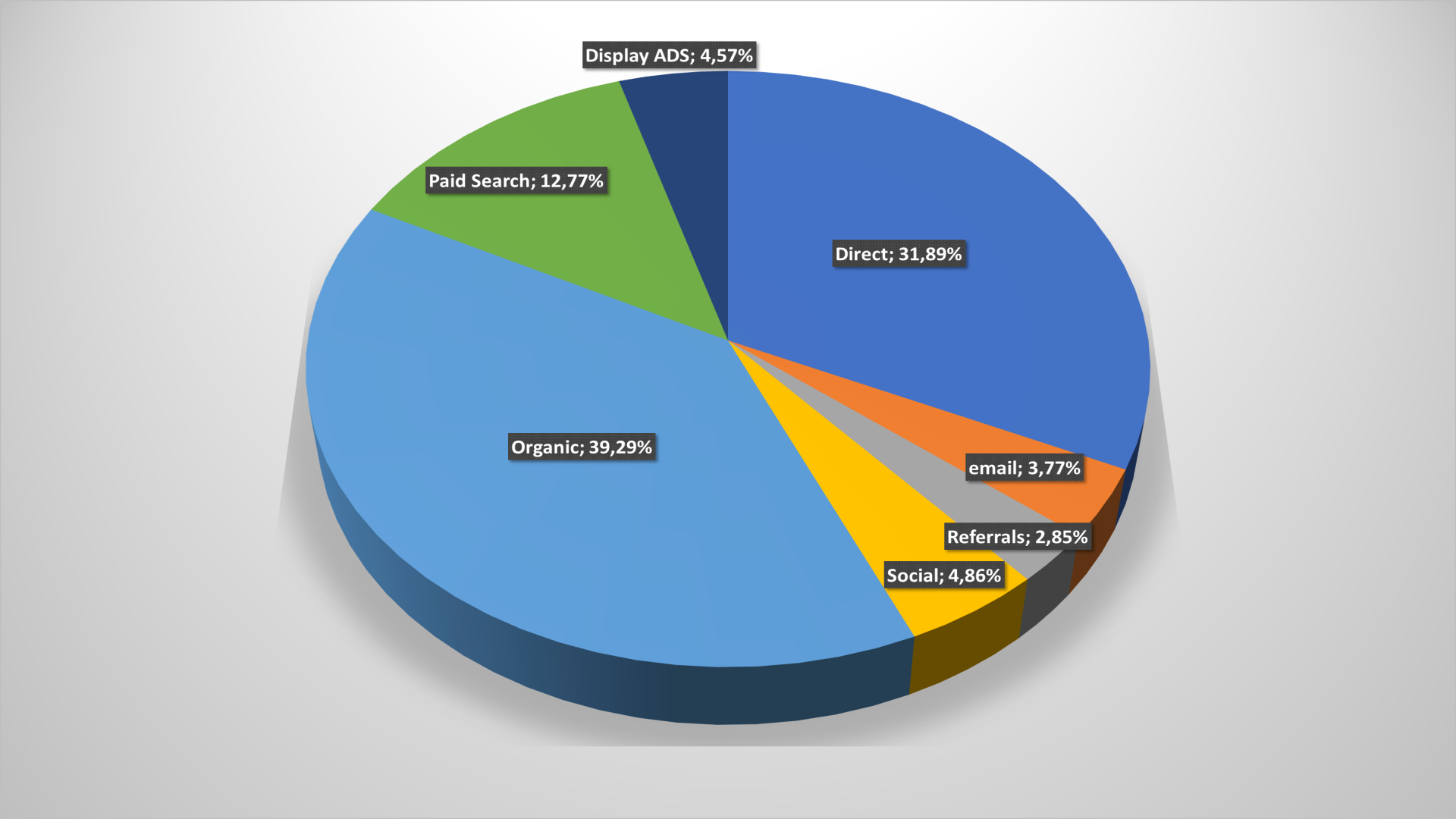

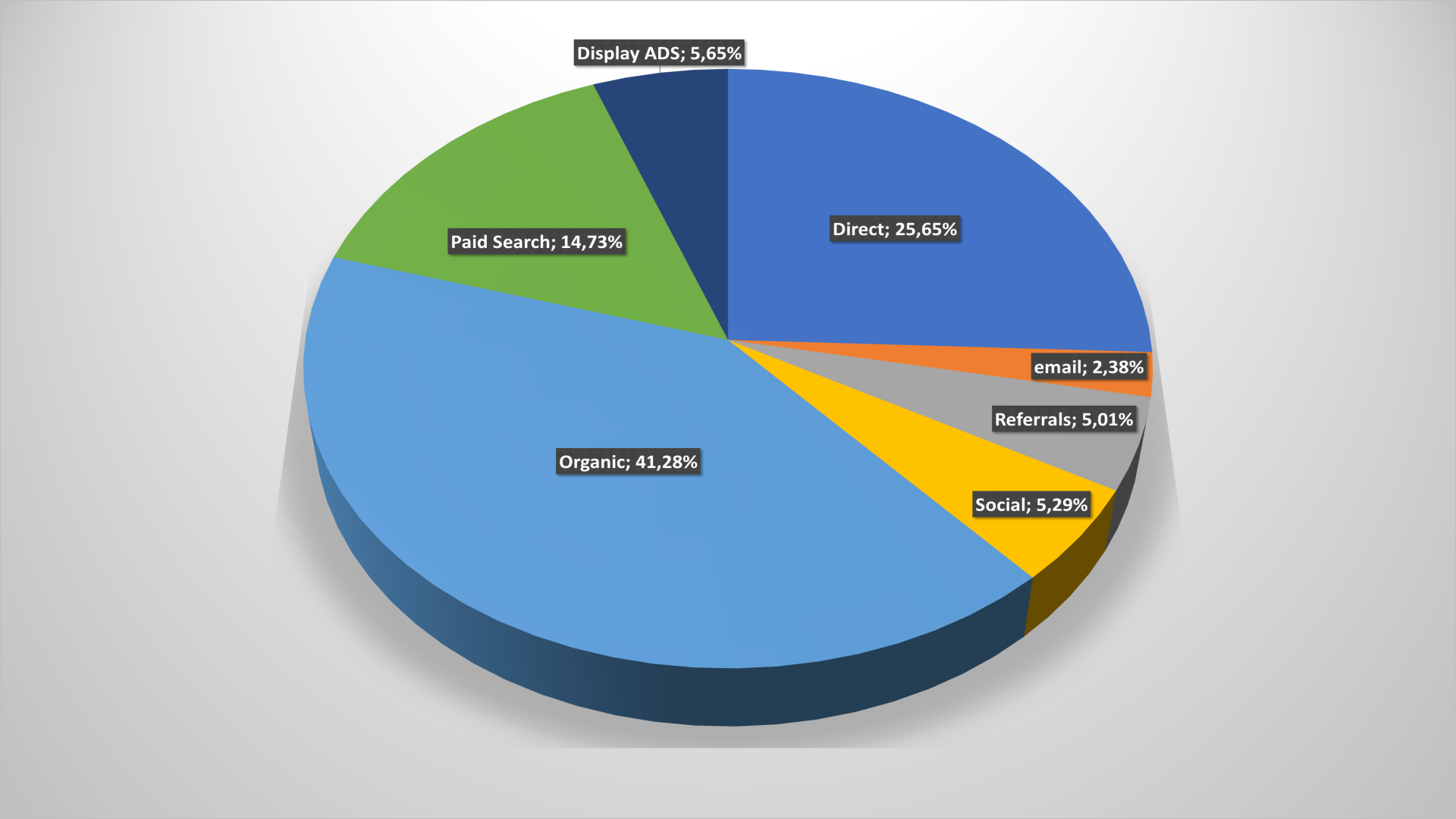

По точках входу, або як користувачі потрапляють на сайти рітейлерів. Два основні канали: органічний пошук (в google та інших пошукових системах) або прямі заходи (direct, коли покупець відразу йде на портал магазина). Частка другого виросла в порівнянні з минулим роком на 2,7%, але ось першого – впала на 1,5%. Разом з тим збільшилася частка переходів по платній контекстній рекламі – приблизно на ті ж 1,5%. Начебто коливання невеликі, але тенденція до майбутніх «рекламних війн» за ключові слова у вибірці google в наявності.

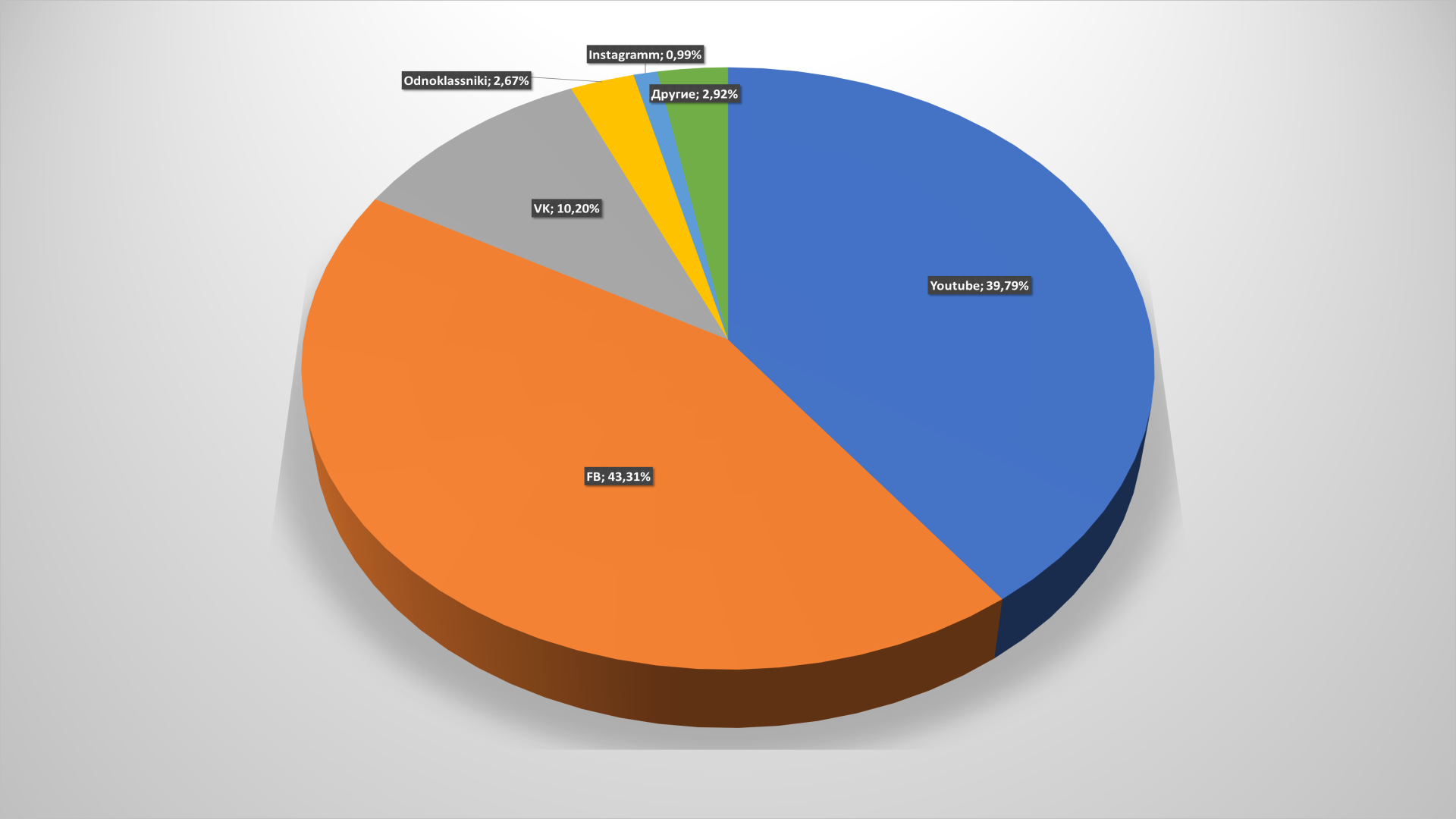

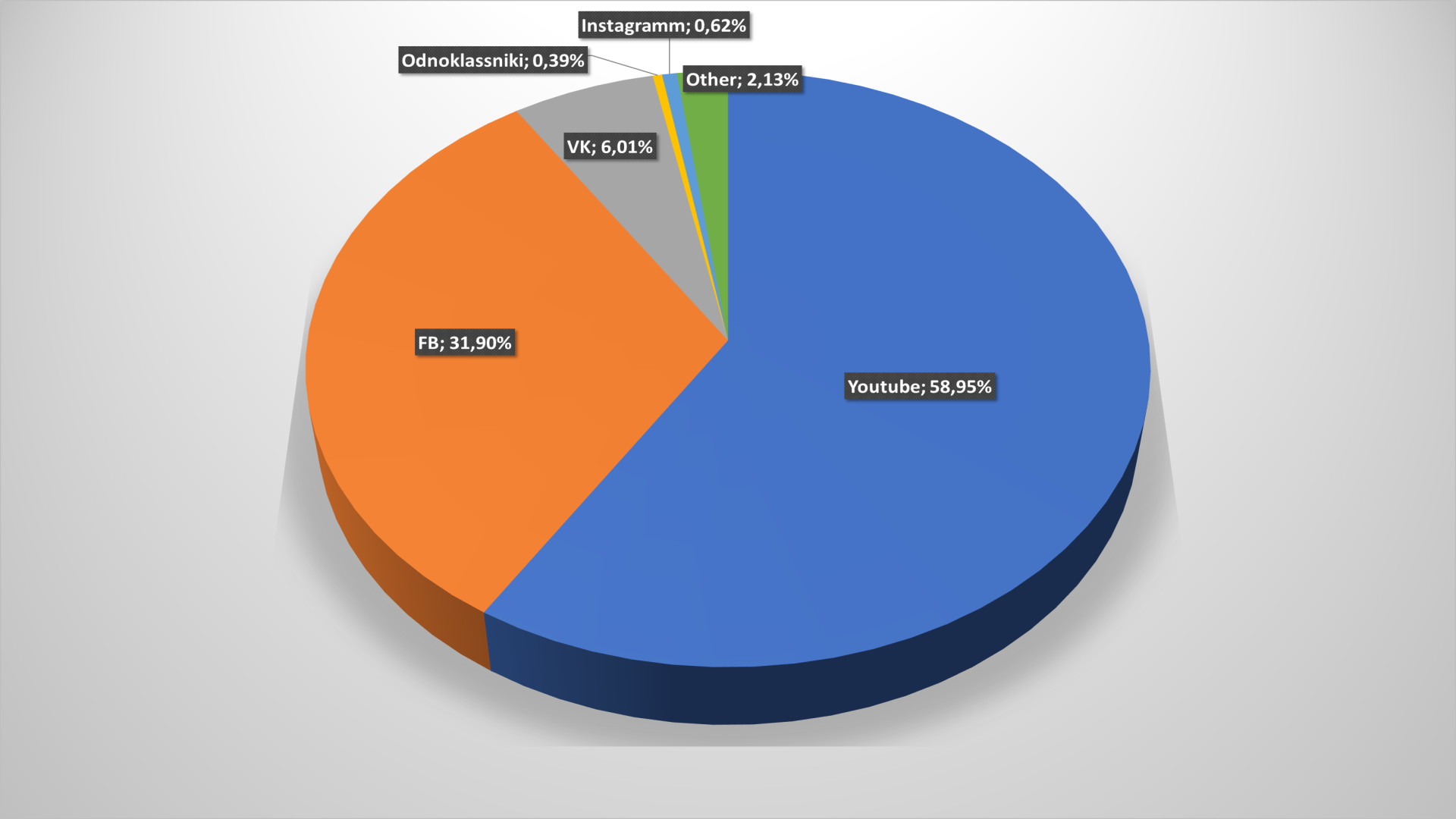

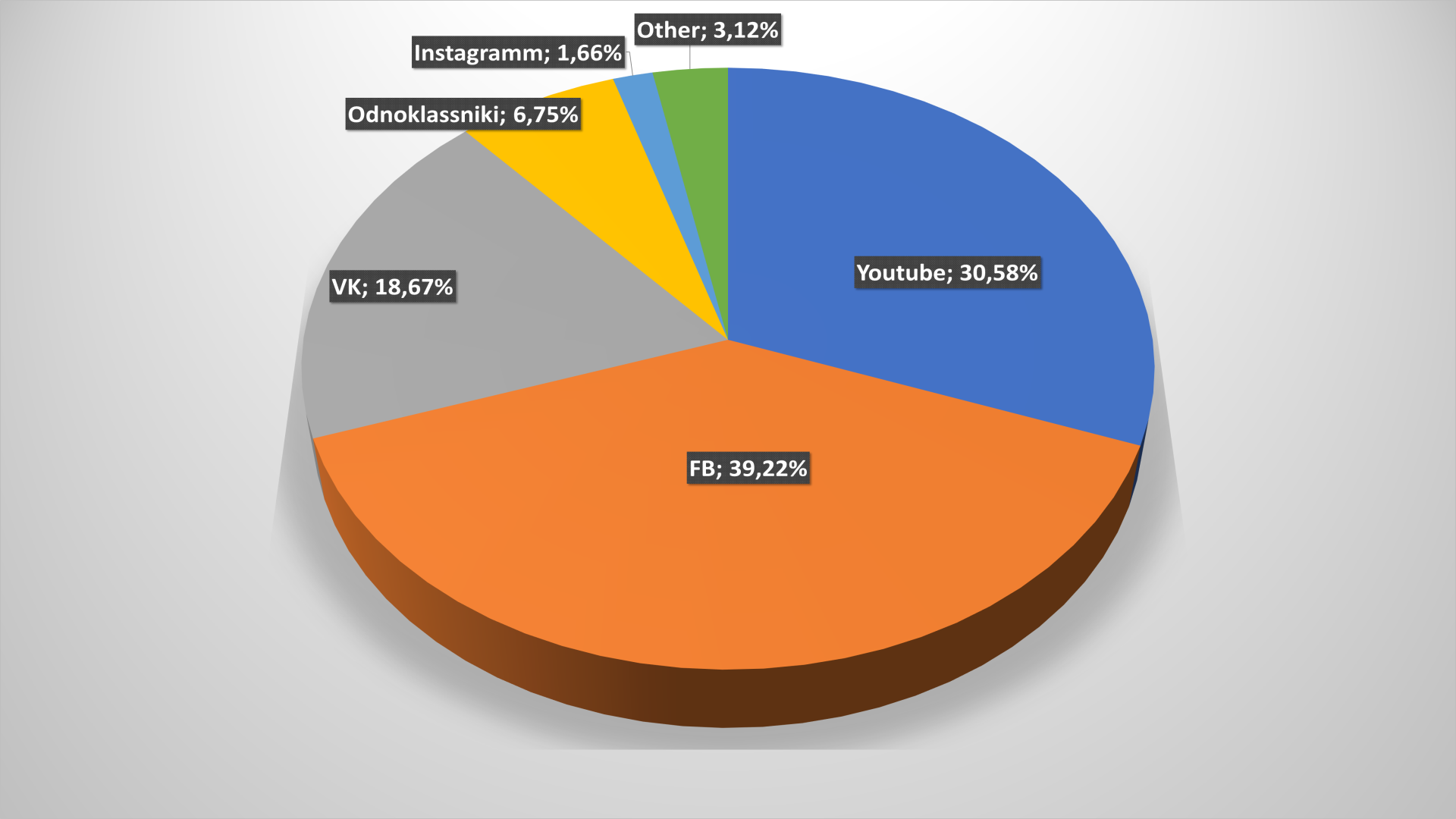

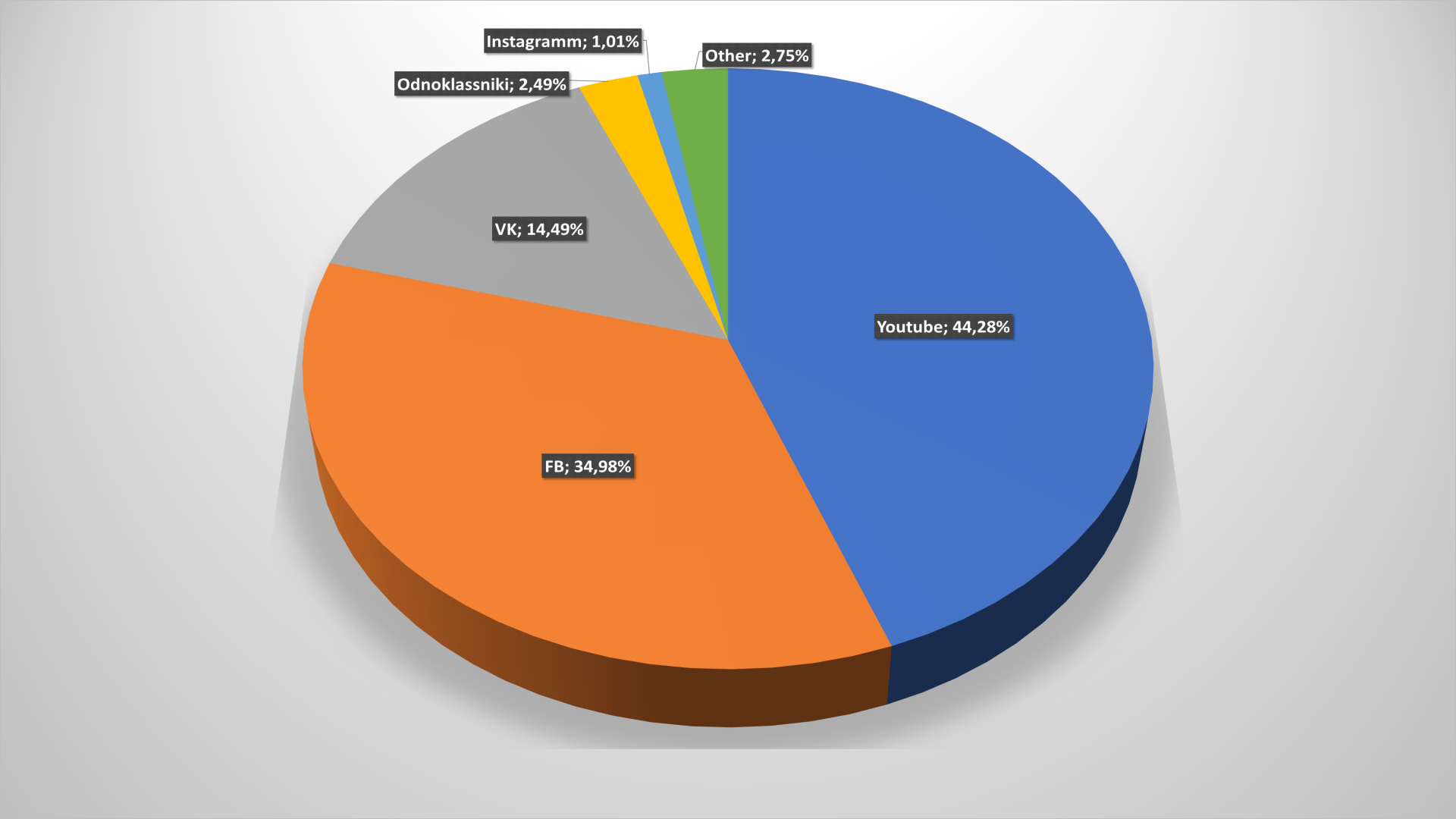

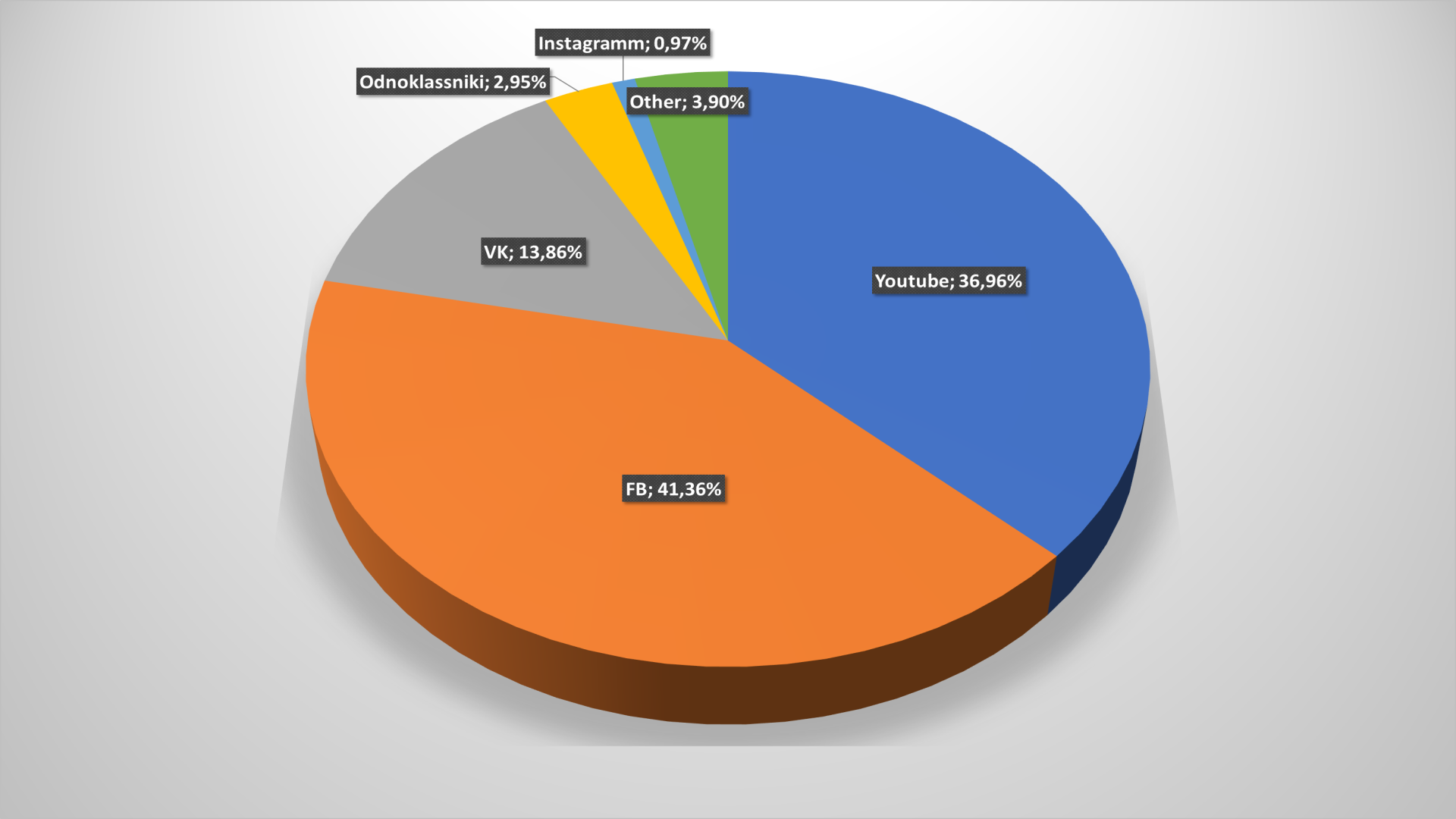

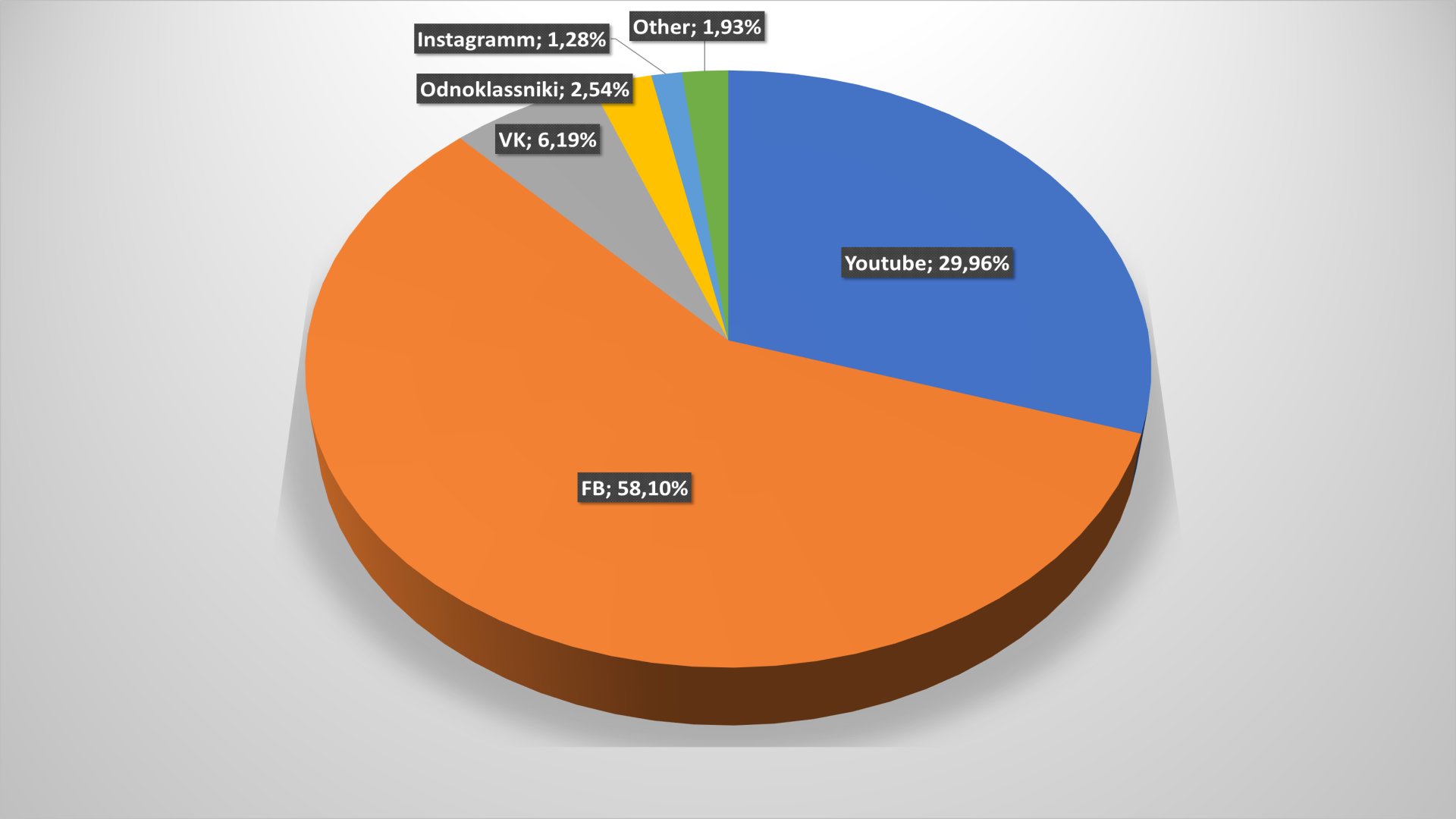

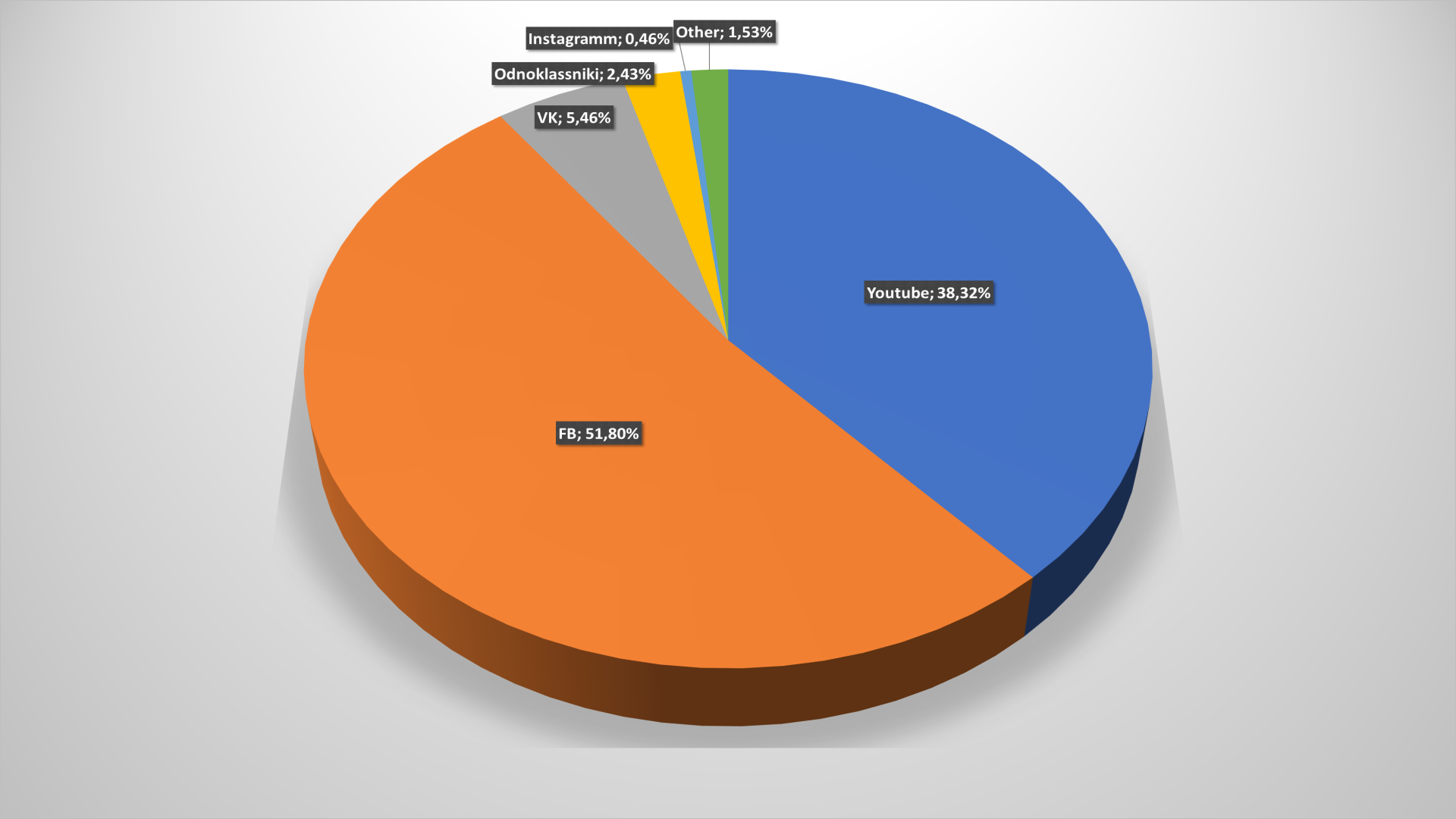

Якщо ж аналізувати трафік із соціальних мереж окремо, то він забезпечує всього 4,68% переходів на сайт продавця. Основними постачальниками трафіку залишаються Facebook – (43,31%) та YouTube (39,79%). І тут варто відзначити рокіровку ціх двох каналів: рік тому картина була діаметрально протилежна: YouTube забезпечував 44,57% переходів з соцмереж, а Facebook – 38,81%. Дуже цікава тенденція, яка може змусити задуматися маркетологів, що роблять ставку на відеоконтент і схожі «штучки».

Втім, з огляду на номінальну роль соціальних мереж в генерації трафіку на сайти інтернет-магазинів, це все може виявитися «бурею в склянці води», яка обійдеться рітейлерам в мільйонні рекламні бюджети.

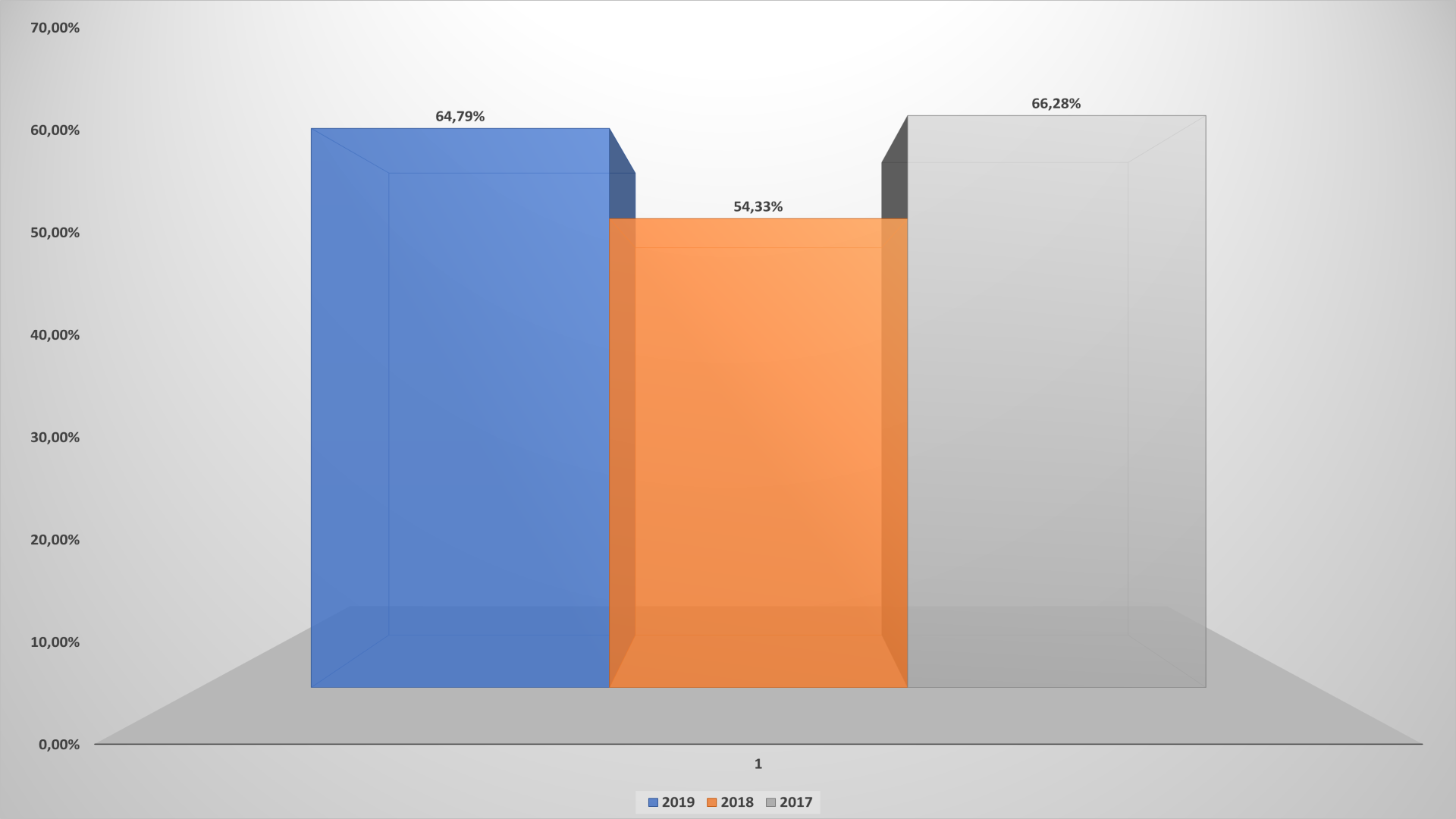

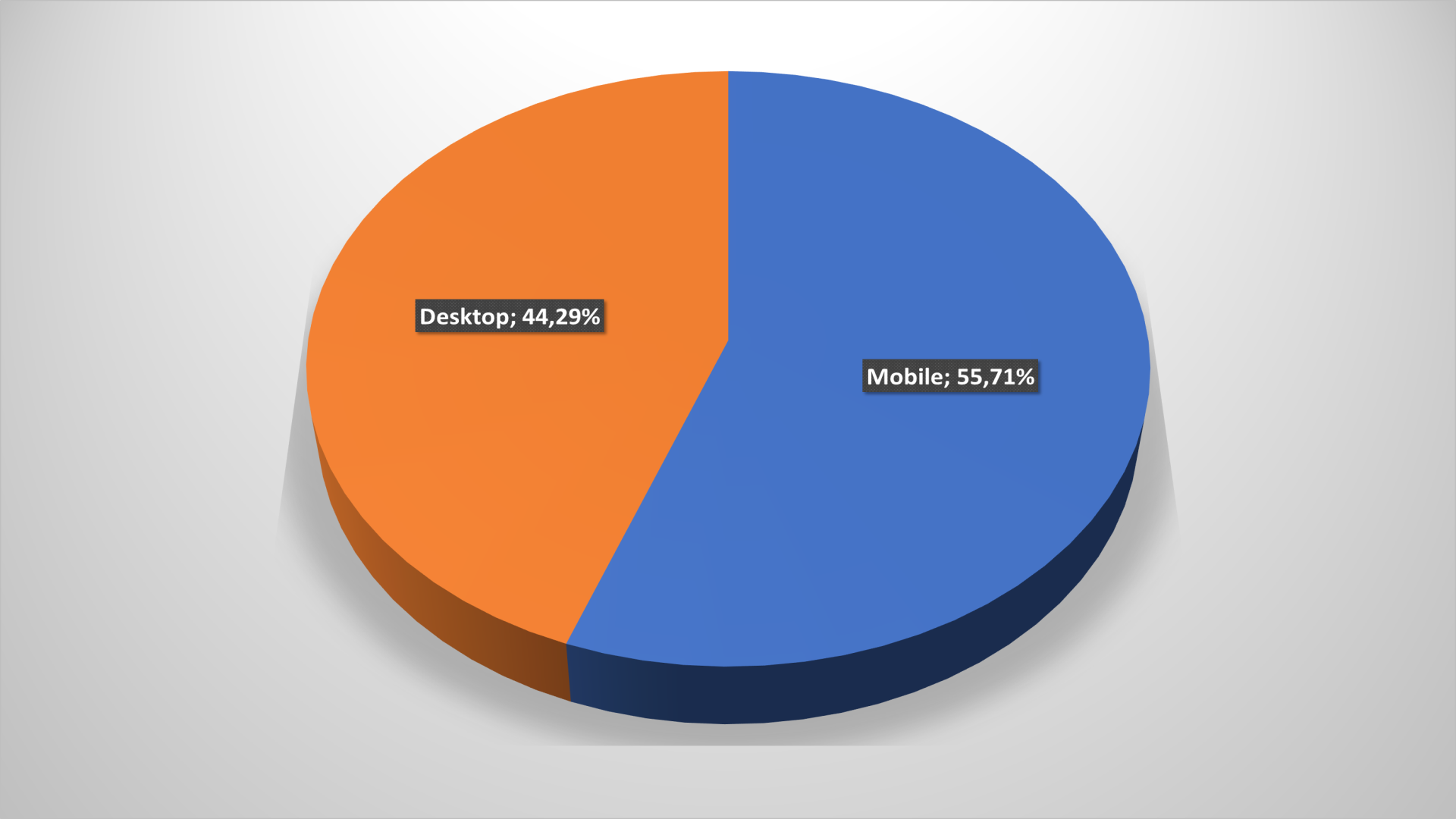

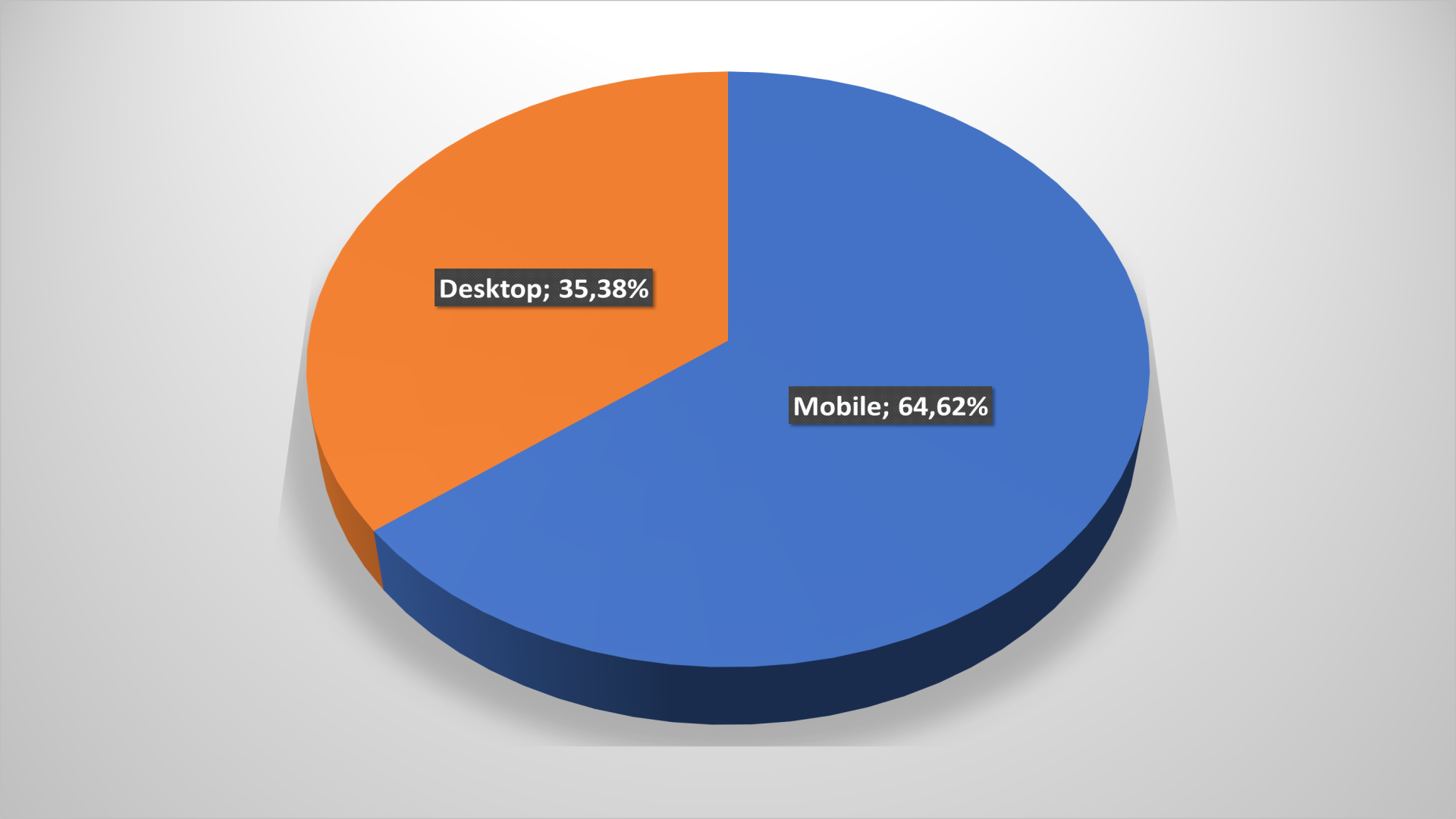

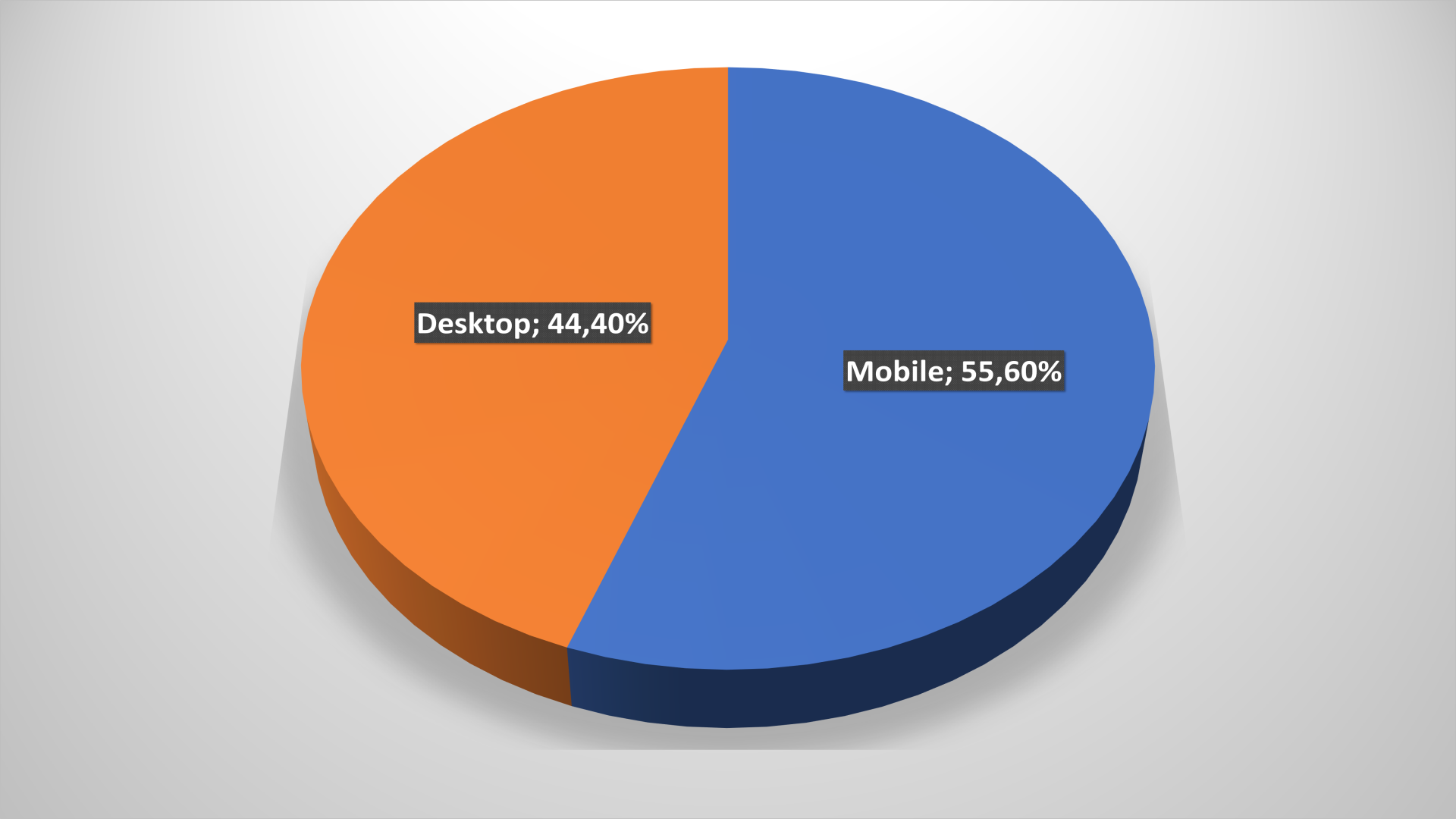

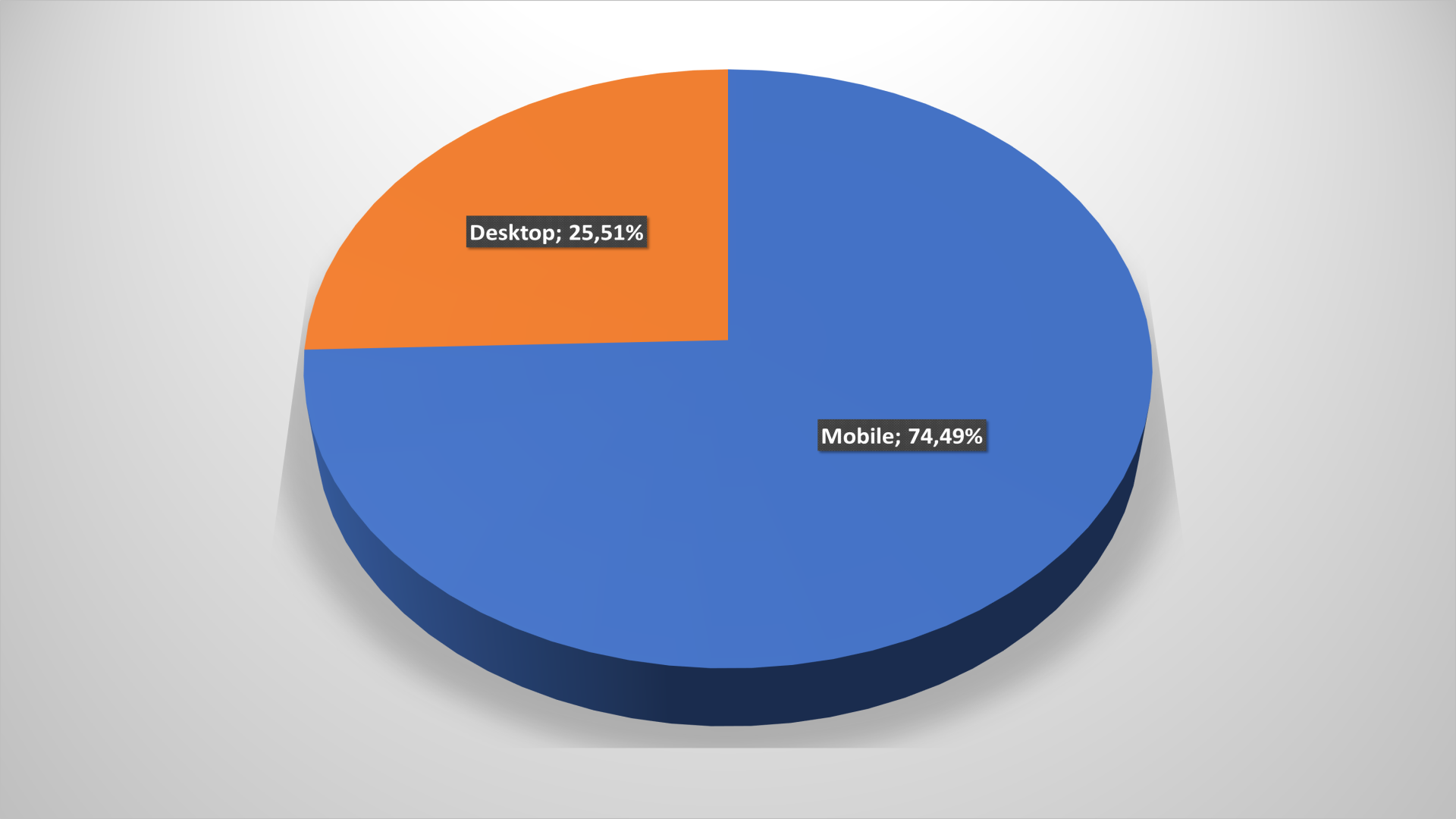

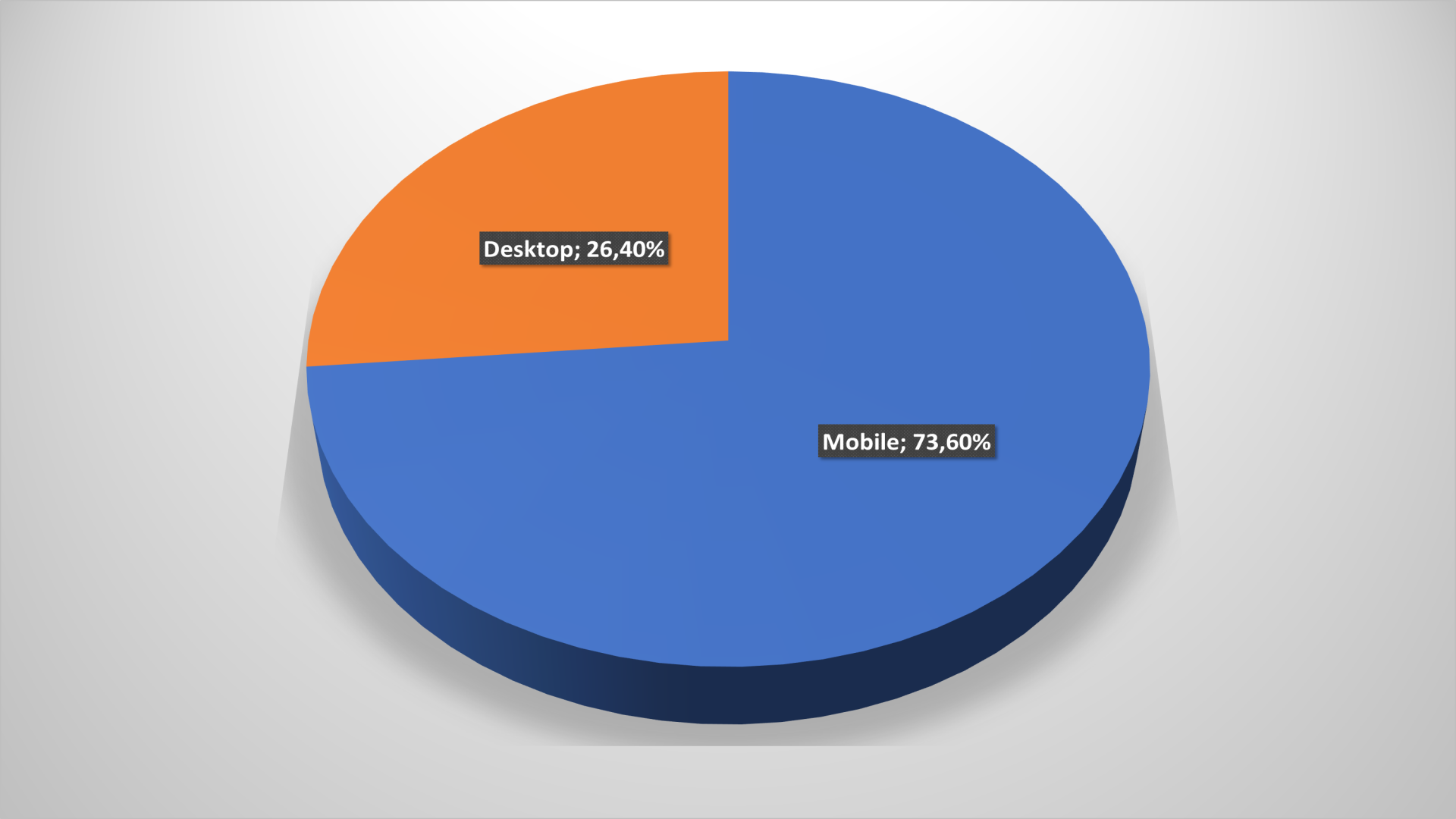

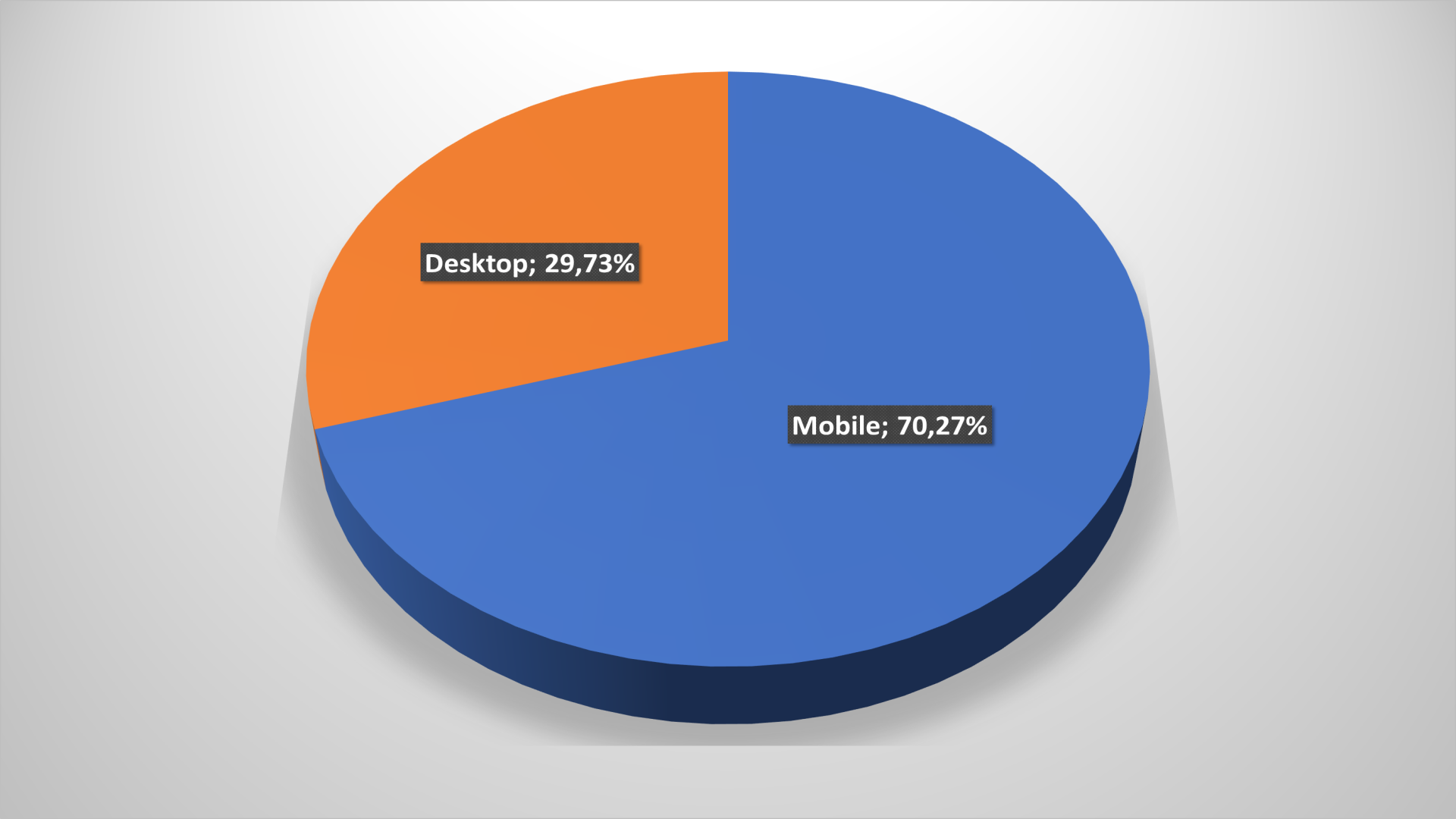

Разом з тим, прогнози експертів щодо важливості розвитку напрямку m–commerce підтверджуються. Якщо за підсумками 2018 року частка трафіку з мобільних пристроїв різко впала відразу на 12% – до 54,33%, то цього року практично повернула втрачені позиції: мобільний трафік на сайти онлайн–магазинів виріс на 10% і досяг практично 65% всіх заходів на портали.

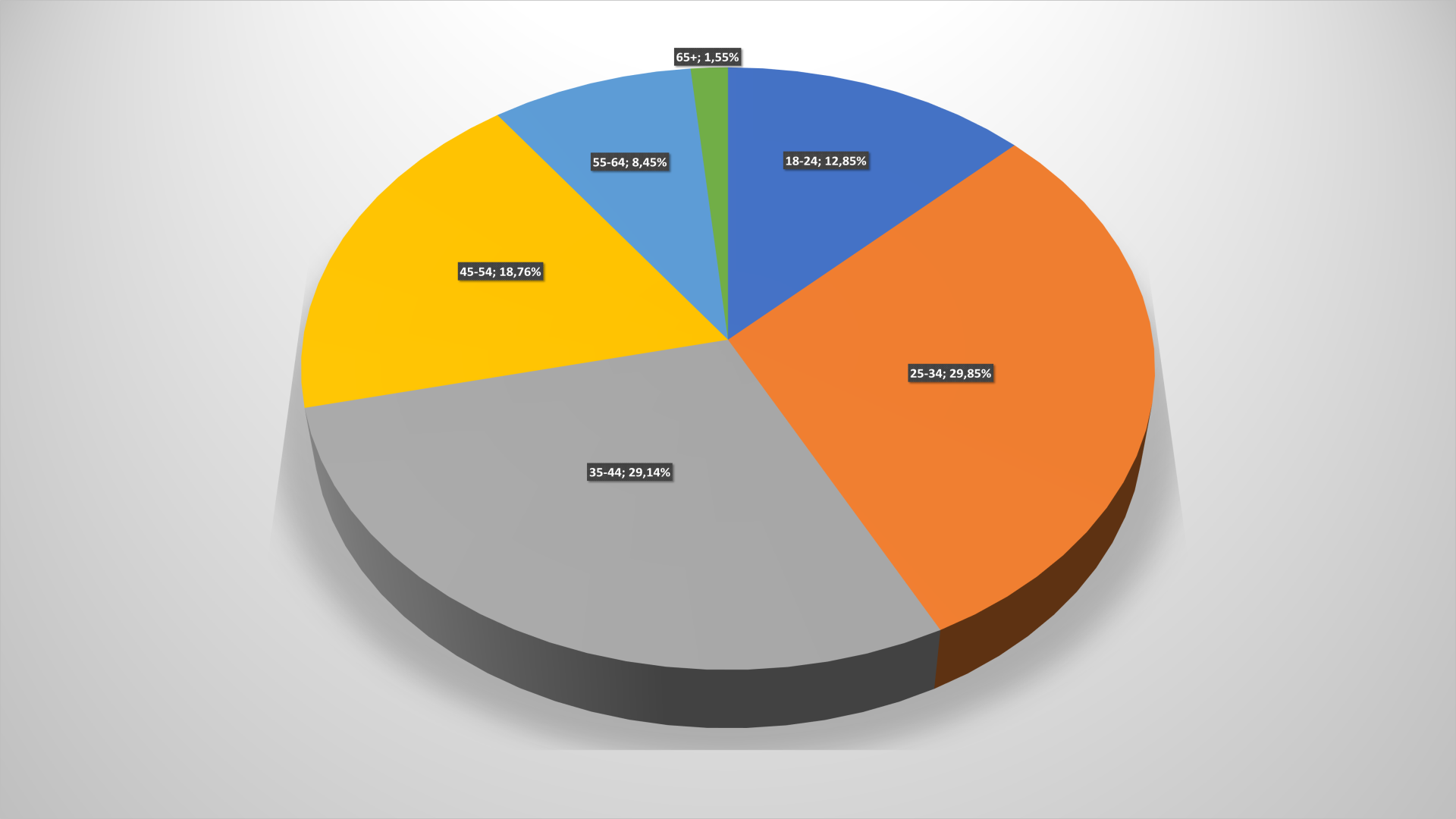

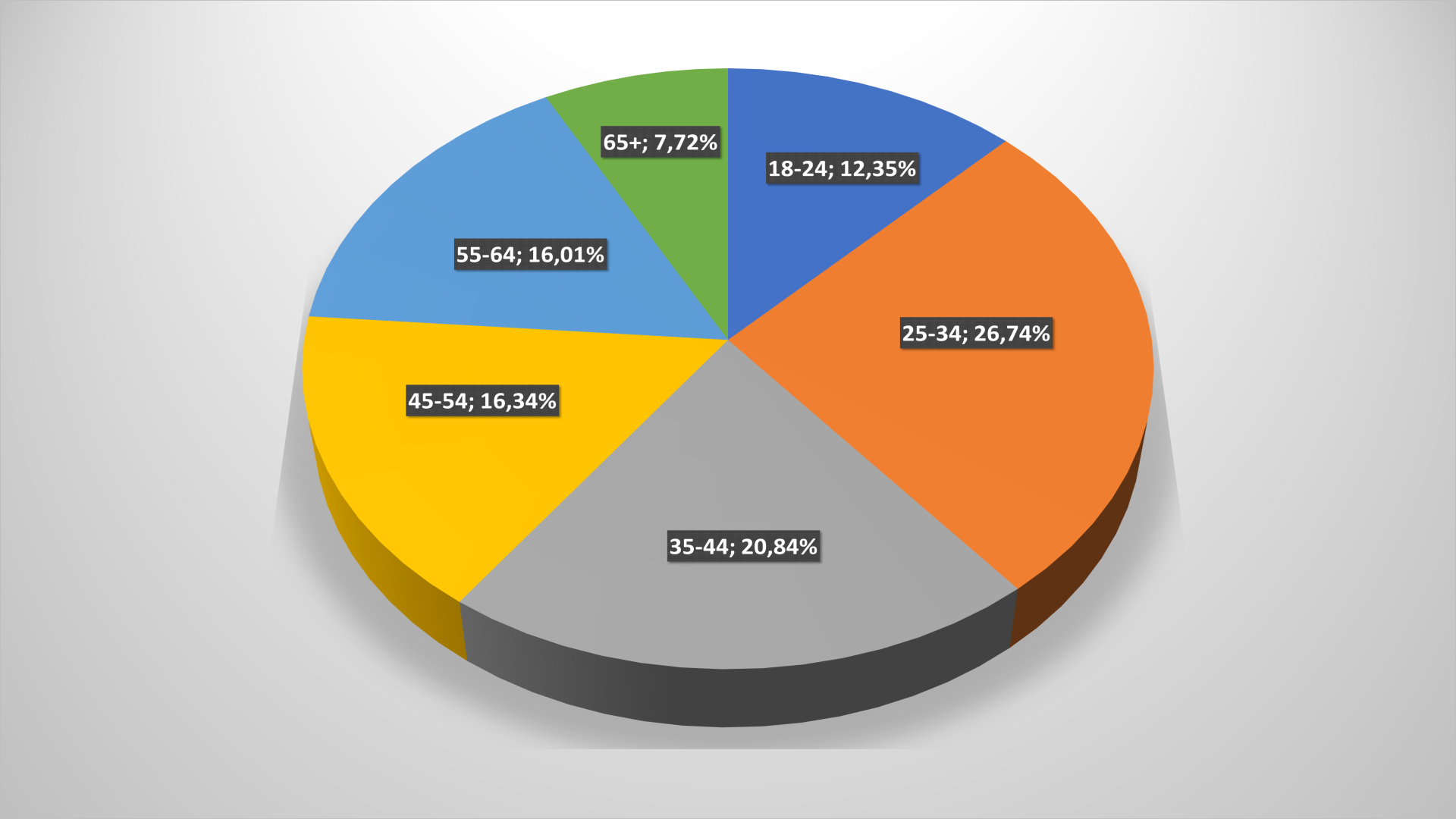

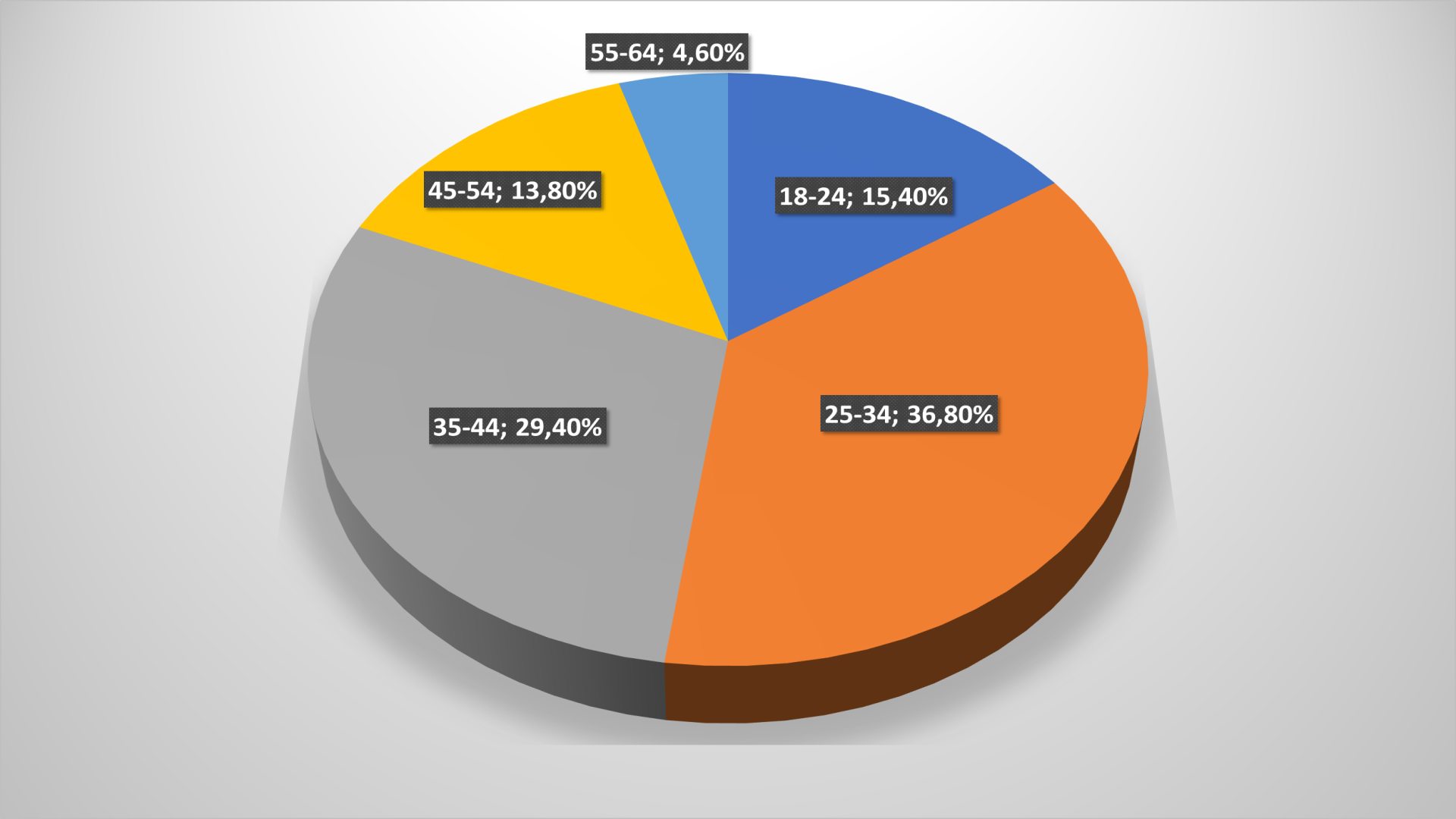

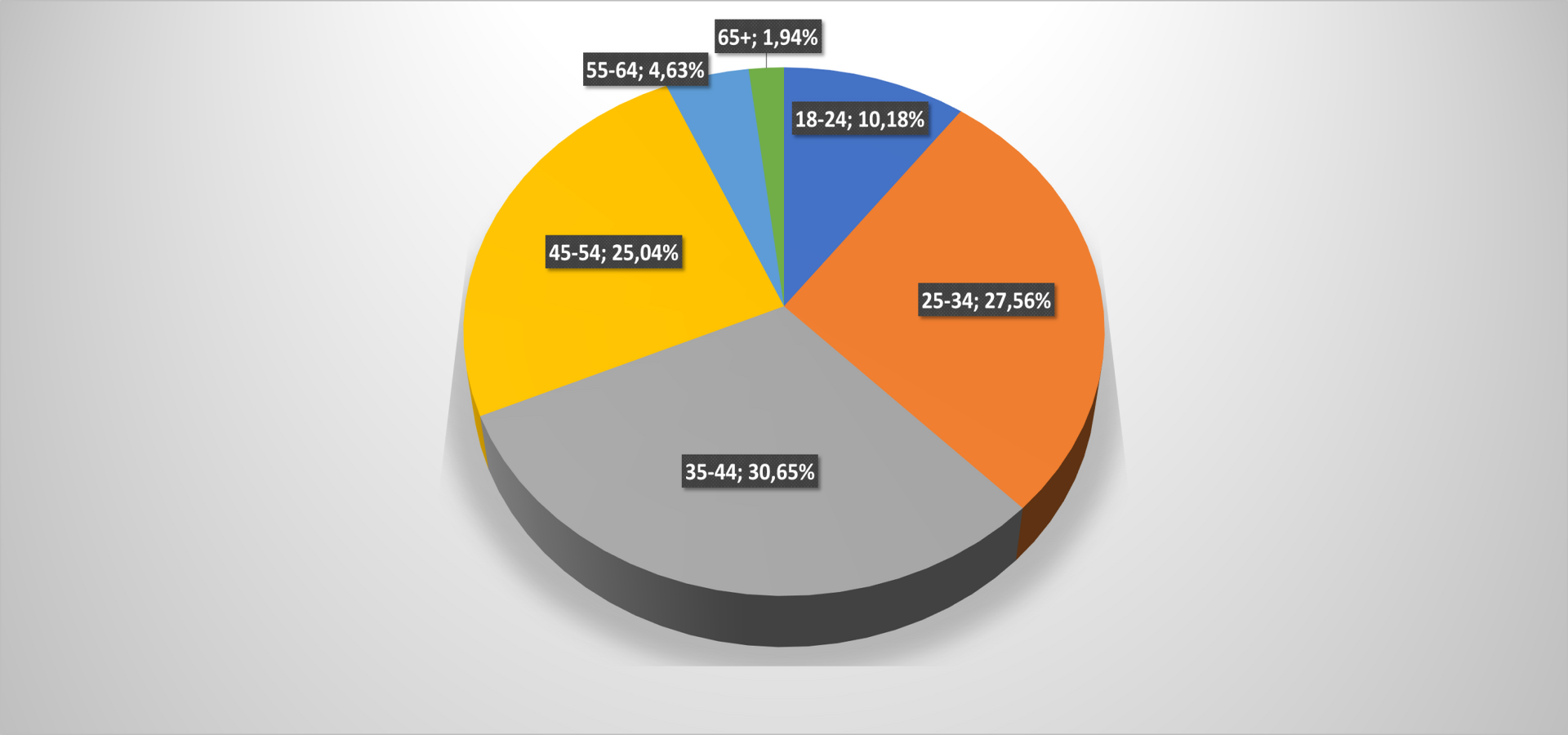

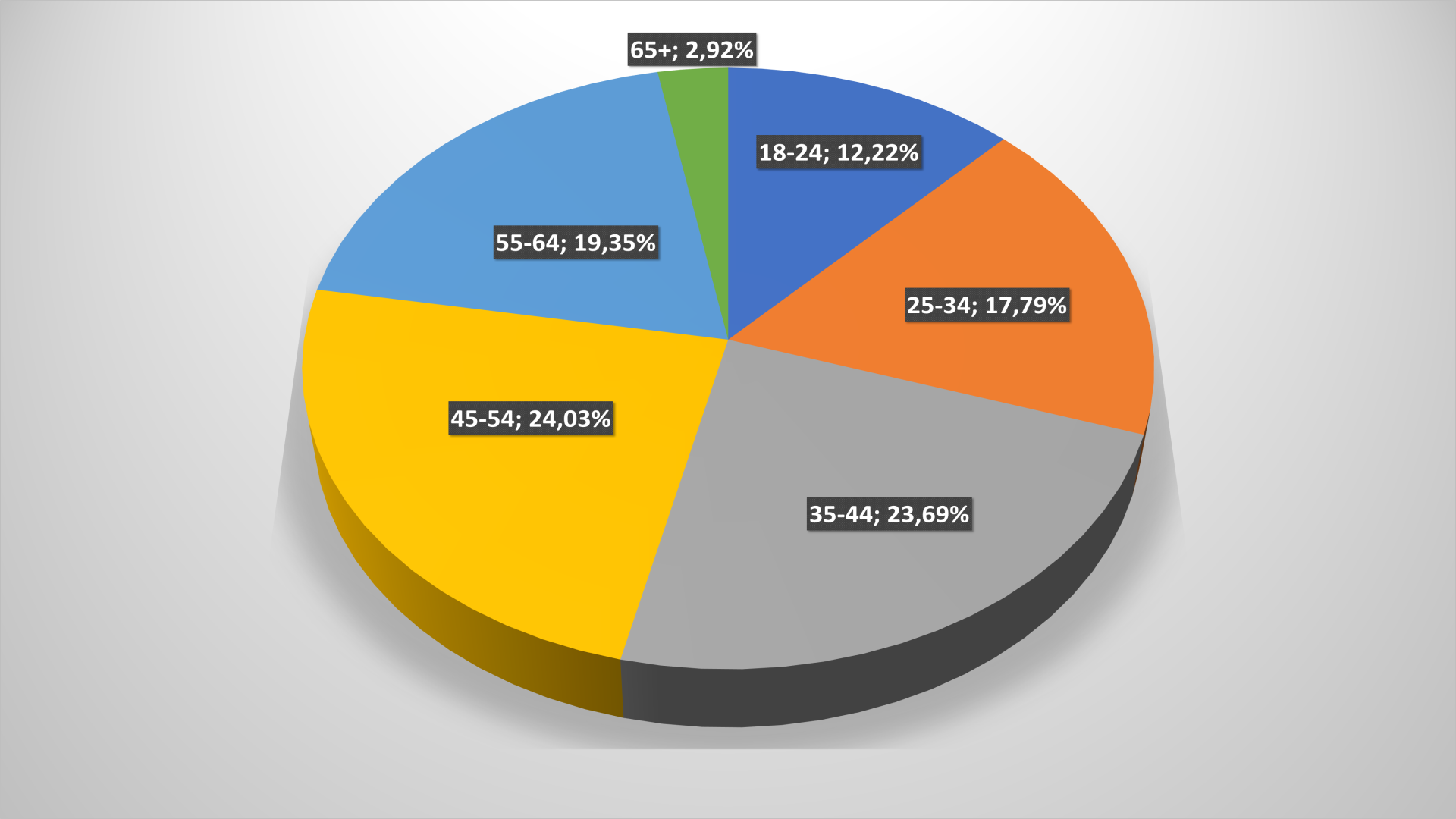

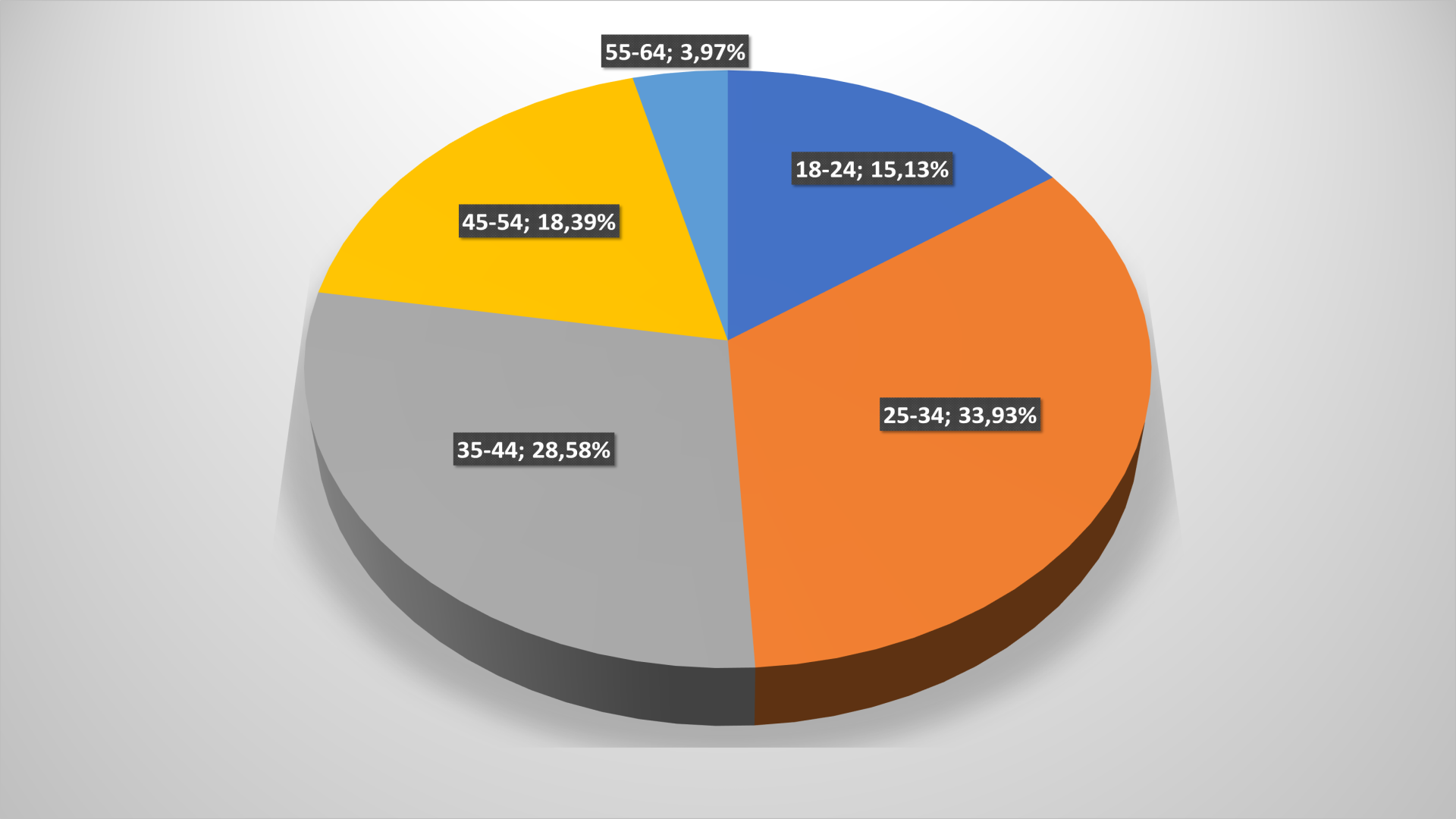

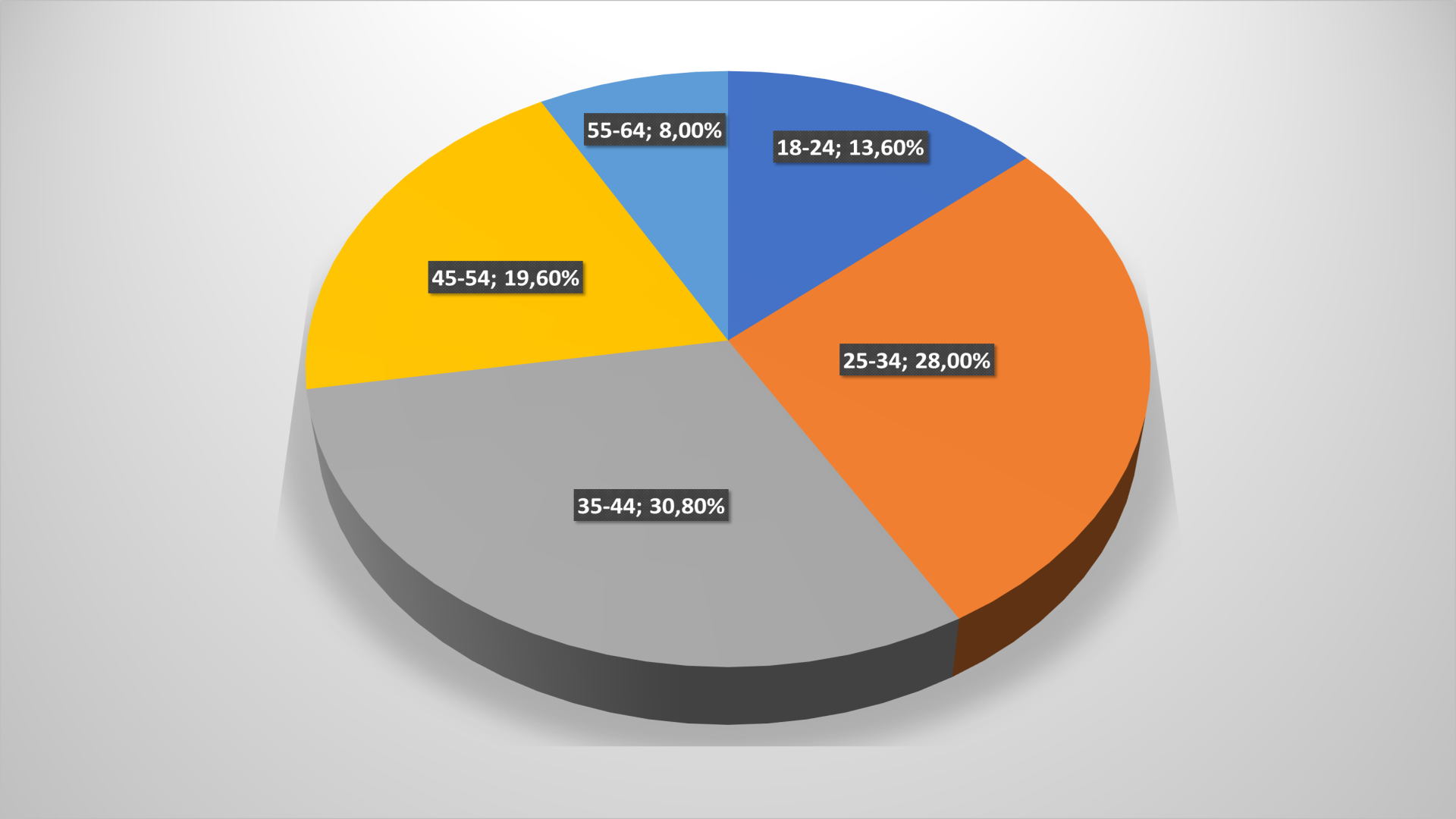

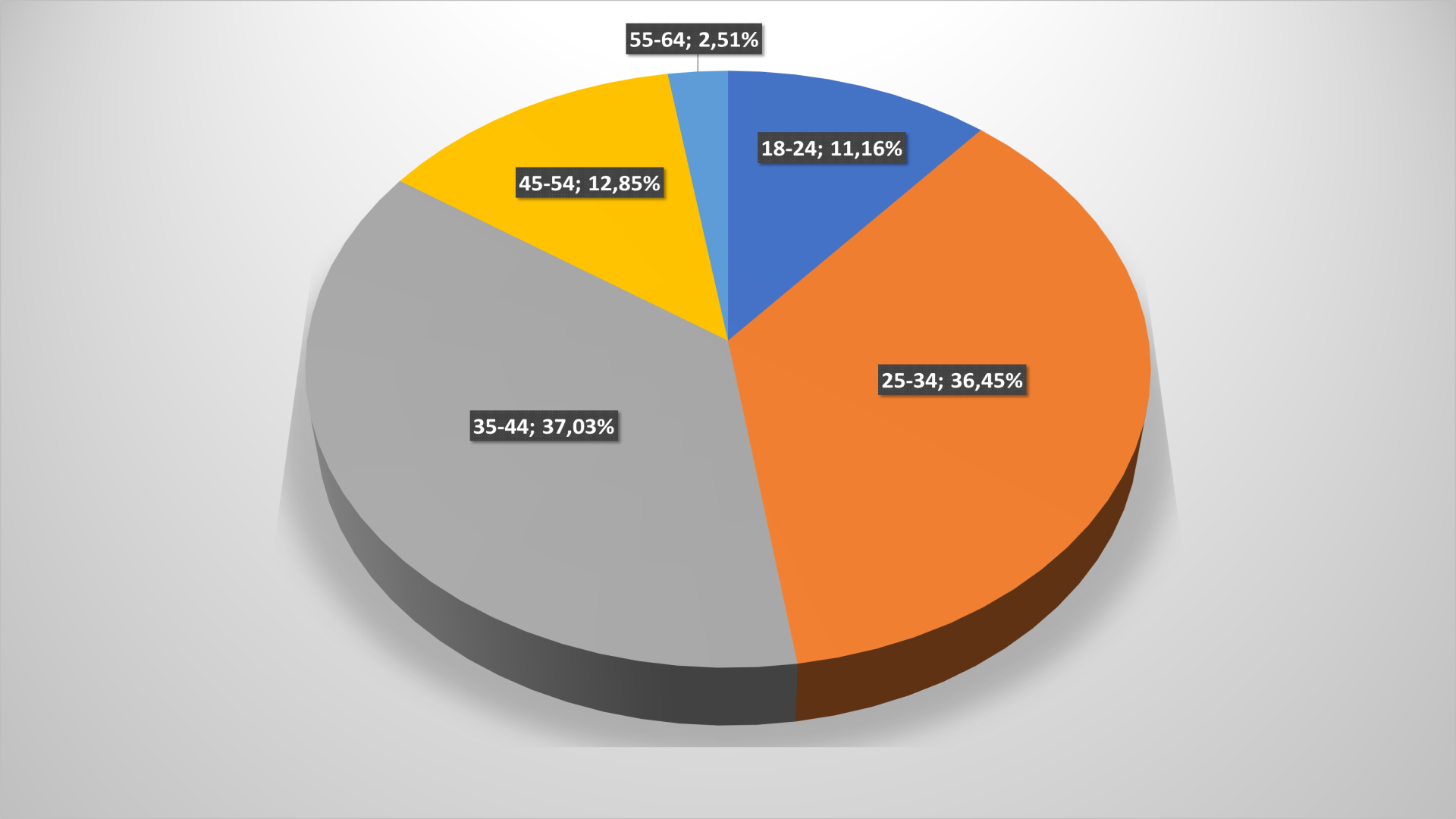

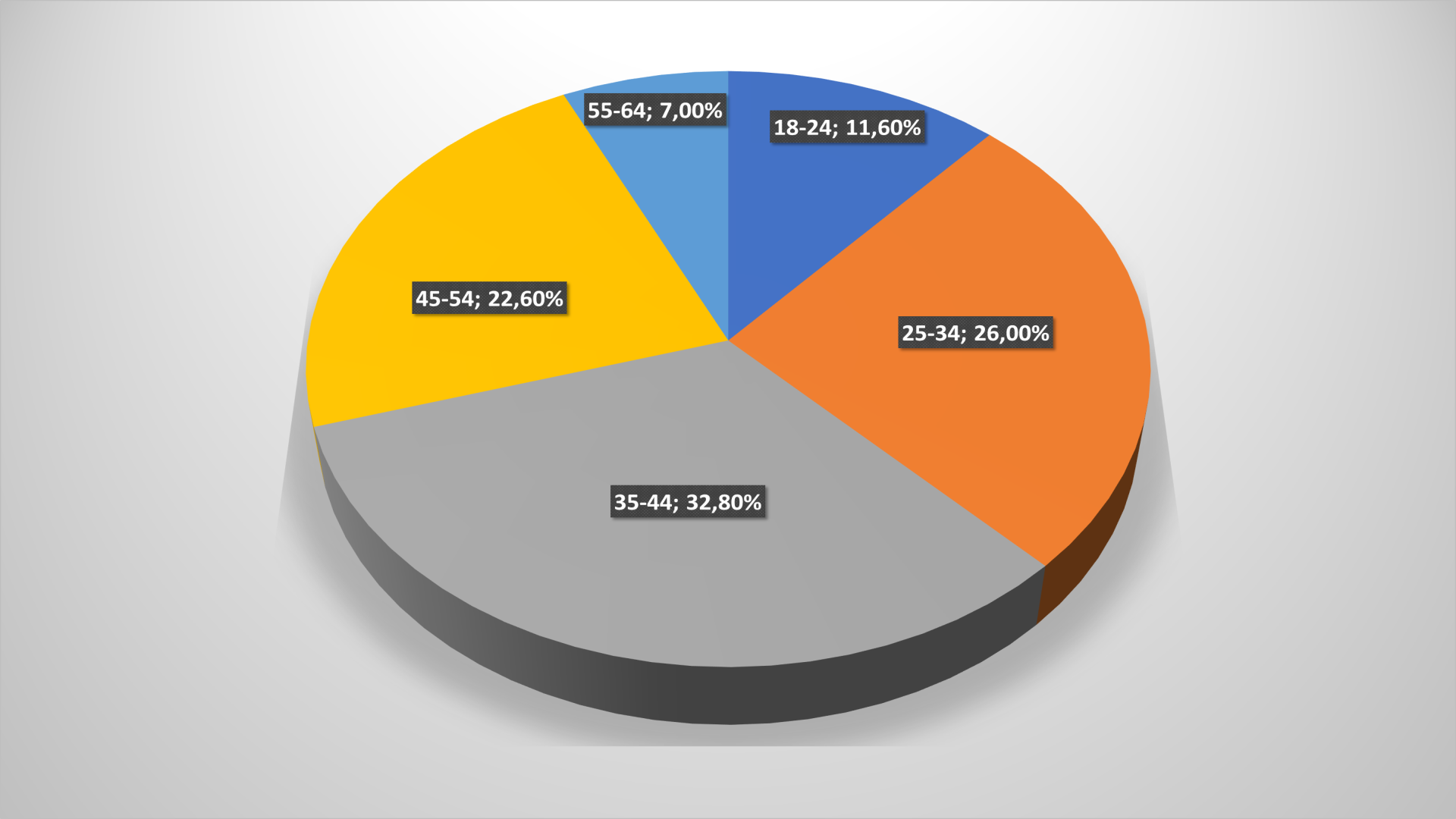

Загальний аналіз віку користувачів не приніс ніяких несподіванок. Майже 60% клієнтів інтернет–магазинів – люди від 25 до 44 років, ще 30% – вікові категорії 18-24 і 45-54 роки. Покоління “більше 55-ти” забезпечує українським онлайн–рітейлерам рівно 10% (для порівняння – в 2018 році ця категорія користувачів становила 17% трафіку інтернет–магазинів).

Универсальні магазини

Якщо розглядати окремі сегменти вітчизняного e-commerce більш детально, практично «під мікроскопом», то можна виявити багато цікавих, а почасти й несподіваних тенденцій.

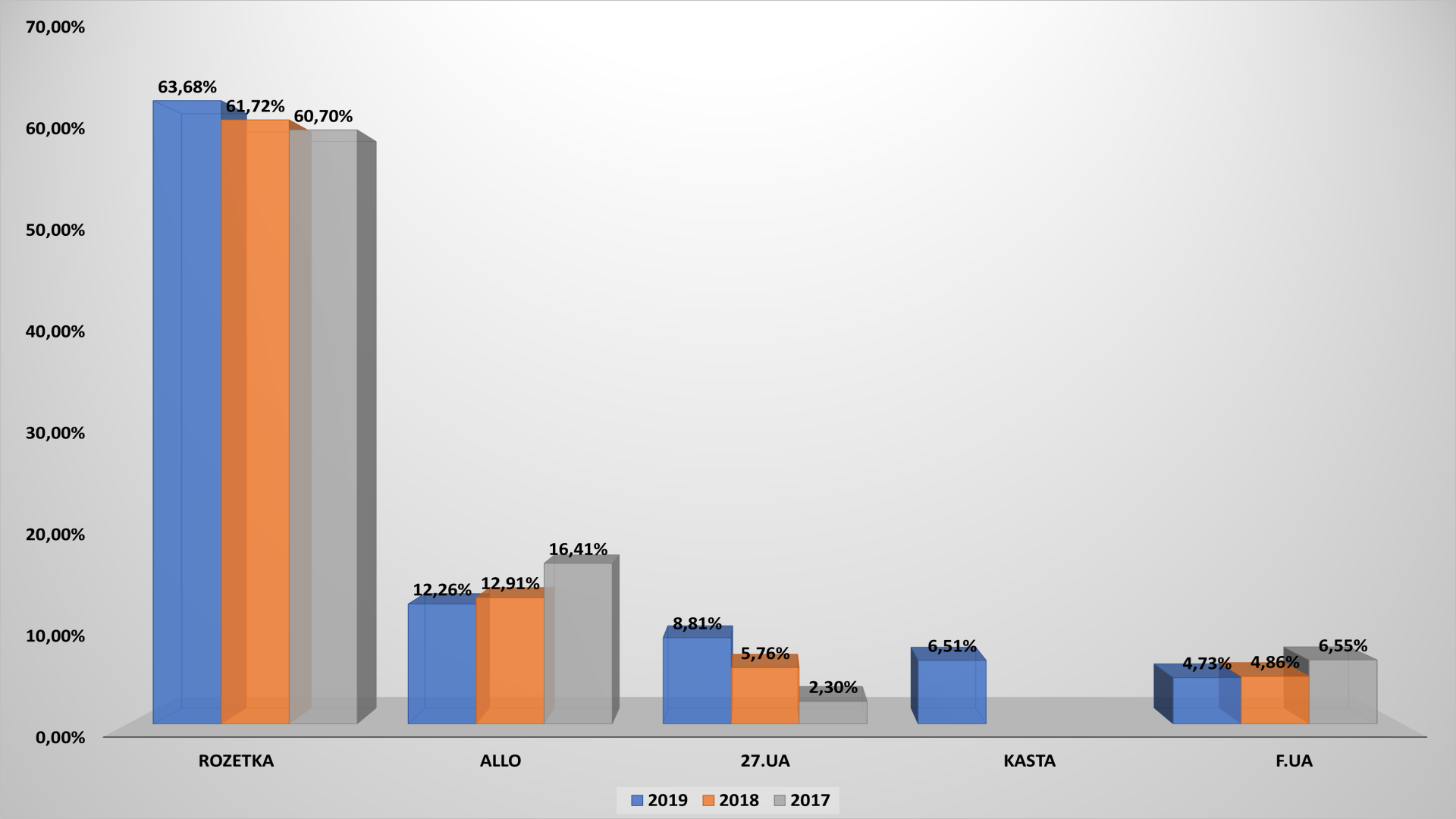

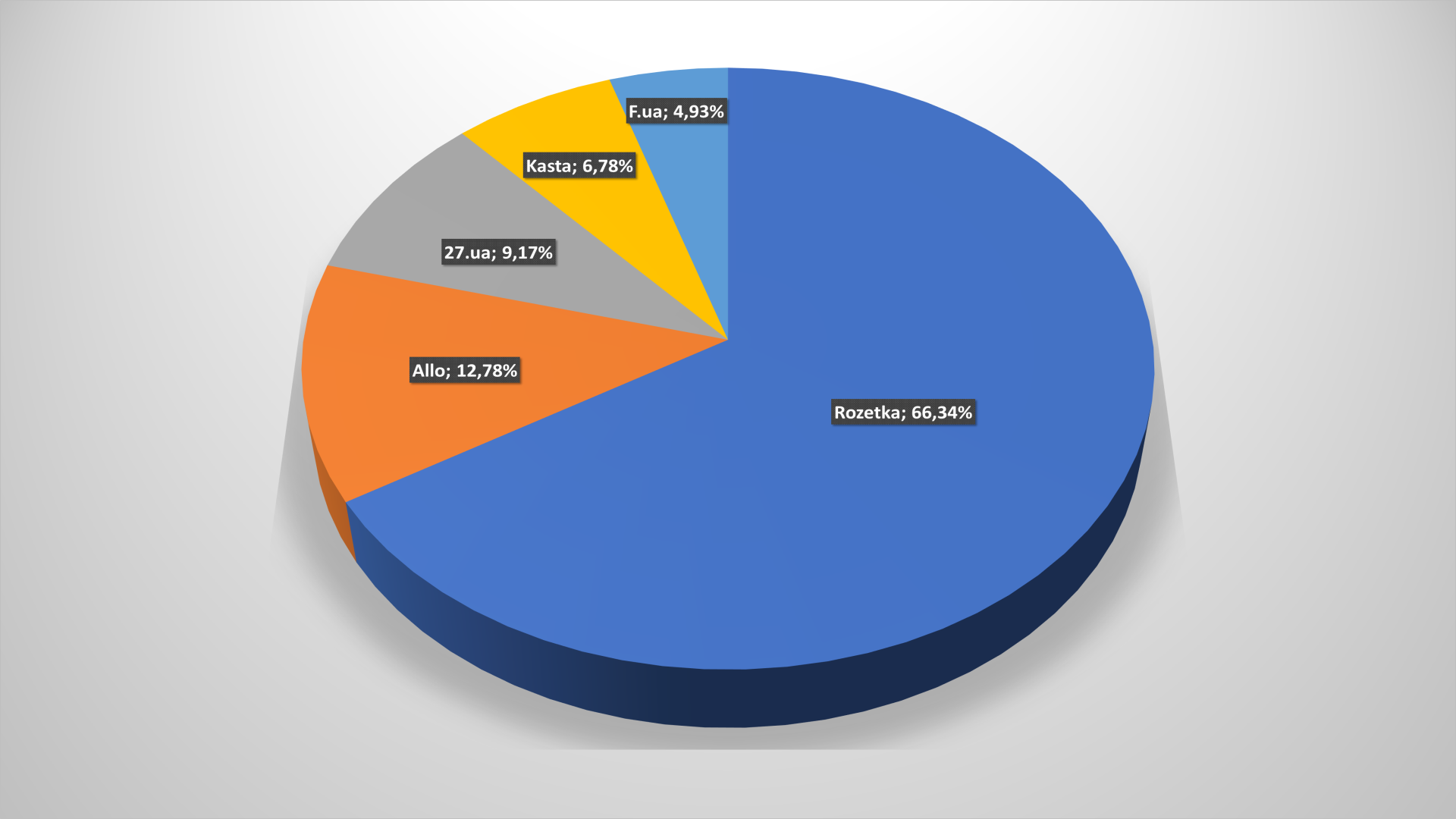

Серед універсальних магазинів впевнено лідирує Rozetka.ua – ніхто з конкурентів навіть близько не наблизився до найбільшого українського маркетплейсу. Варто уточнити, що охоплення аудиторії на діаграмі нижче (як і в подальших випадках), зазначене у відсотках від загальної відвідуваності сегмента, а не тільки серед названих ключових гравців.

Отже, Rozetka контролює 63,68% всіх відвідувачів універсальних інтернет-магазинів. За рік охоплення маркетплейсу вирісло майже на два відсотки. Швидше зростав тільки дочірній проект мережі Епіцентр К – 27.ua – який за рік наростив цей показник більш ніж на 3%.

Також варто звернути увагу на безсумнівний успіх Kasta.ua, що вперше потрапили в топ-5 універсальних інтернет-магазинів (випав з лідируючої п’ятірки MOYO). А також на те, що частка інших маркетплейсів продовжує повільно знижуватися.

За охопленням аудиторії серед топ–5 позиції проекту Владислава Чечоткіна також непорушні: понад 66%.

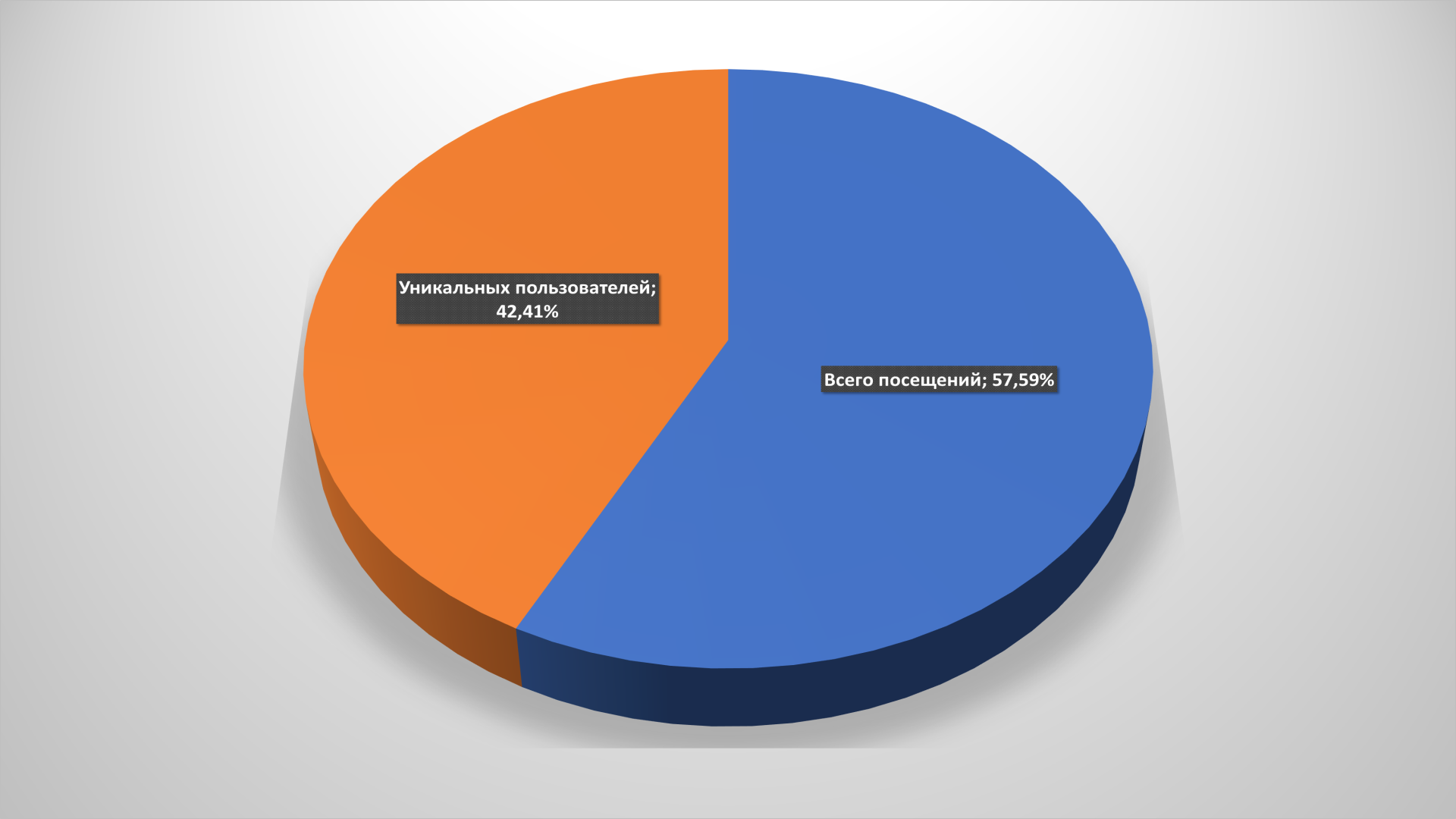

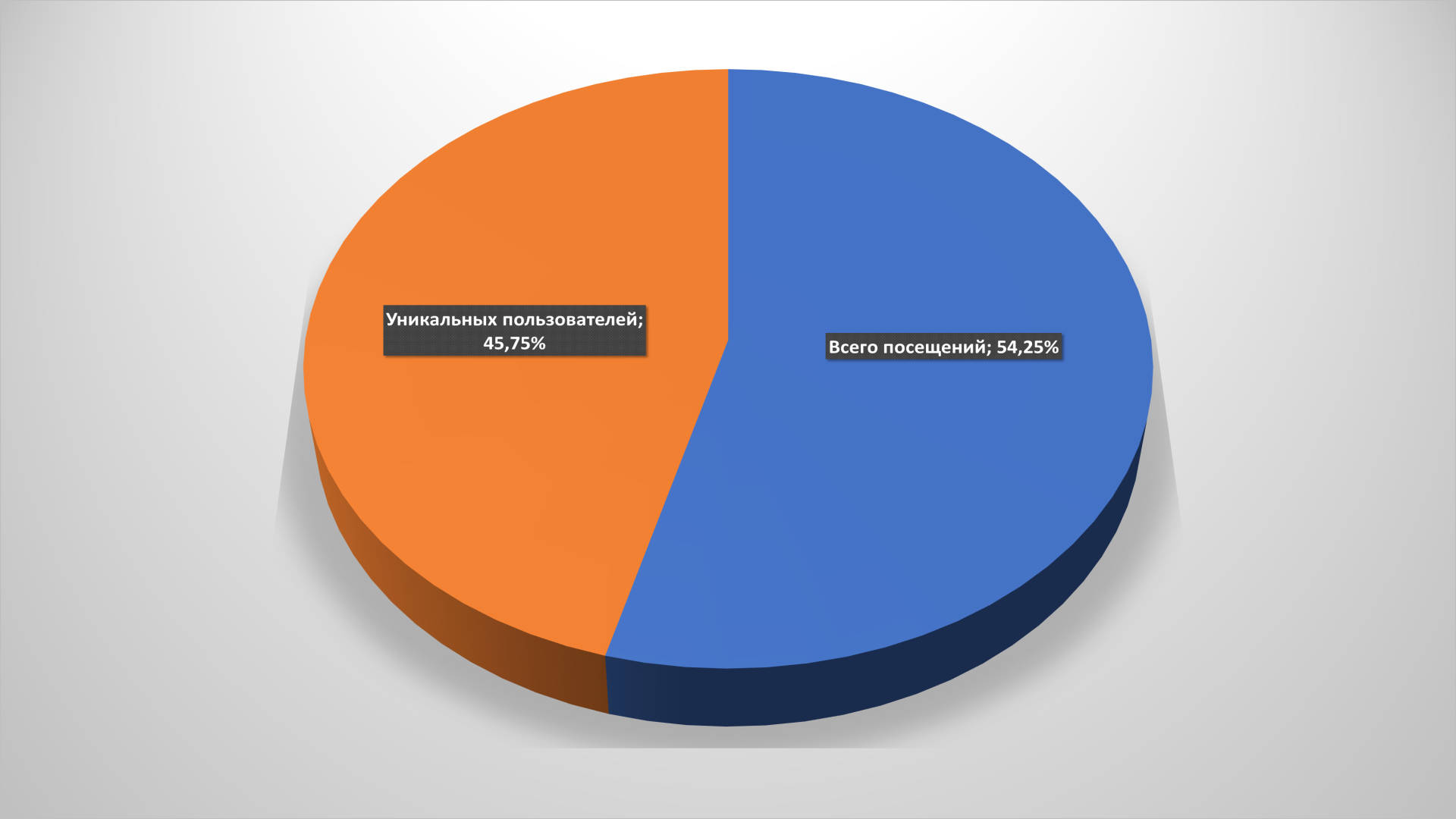

Лояльність аудиторії також зберігається на стабільно високому рівні: більше 57% користувачів протягом року заходило на провідні маркетплейси два або більше разів. У порівнянні з 2018-м цей показник дещо впав, але це може пояснюватися загальним зростанням кількості інтернет-користувачів в Україні та триваючим стрімким розвитком сегменту електронної комерції.

Лояльність аудиторії також зберігається на стабільно високому рівні: більше 57% користувачів протягом року заходило на провідні маркетплейси два або більше разів. У порівнянні з 2018-м цей показник дещо впав, але це може пояснюватися загальним зростанням кількості інтернет-користувачів в Україні та триваючим стрімким розвитком сегменту електронної комерції.

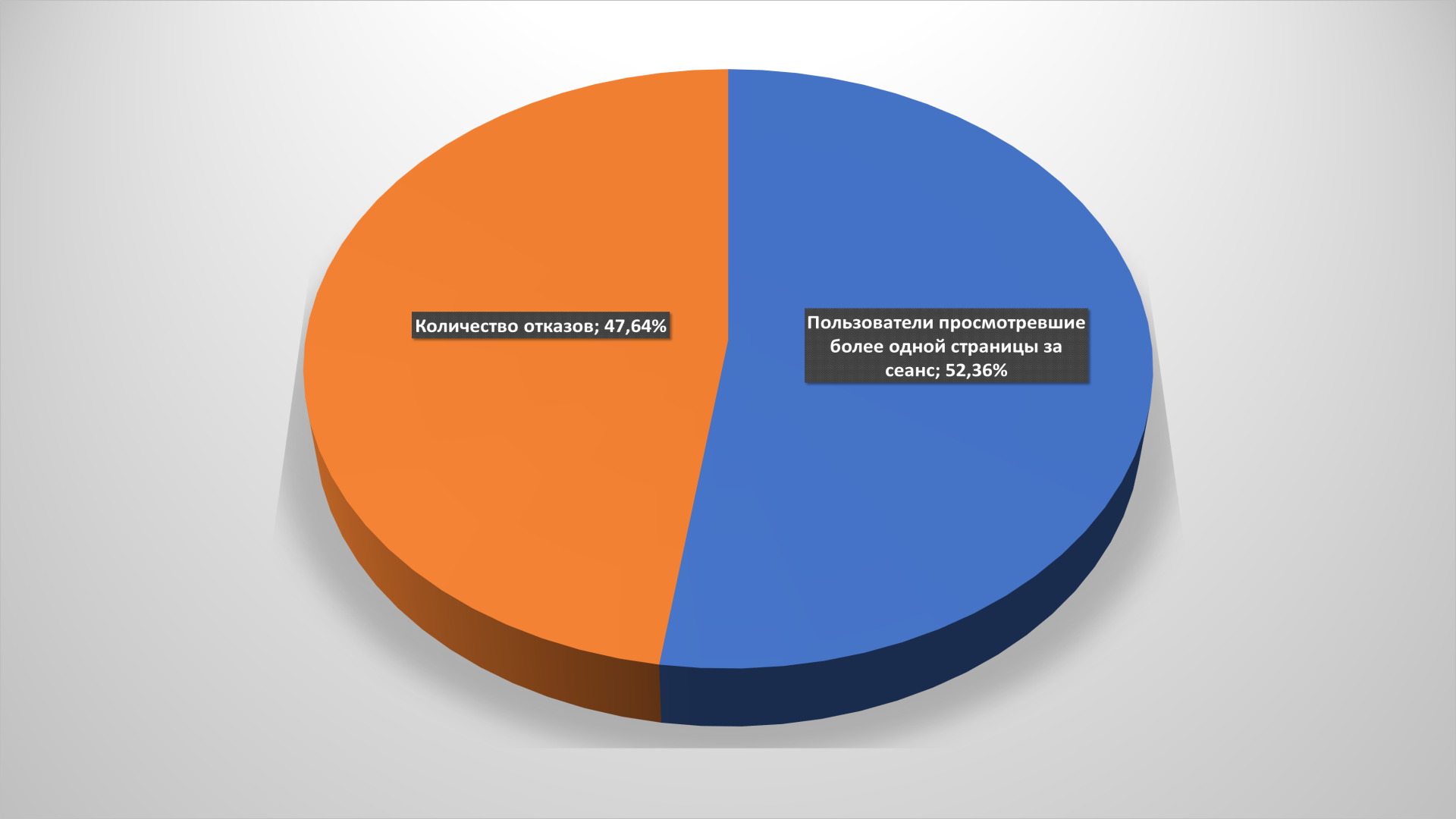

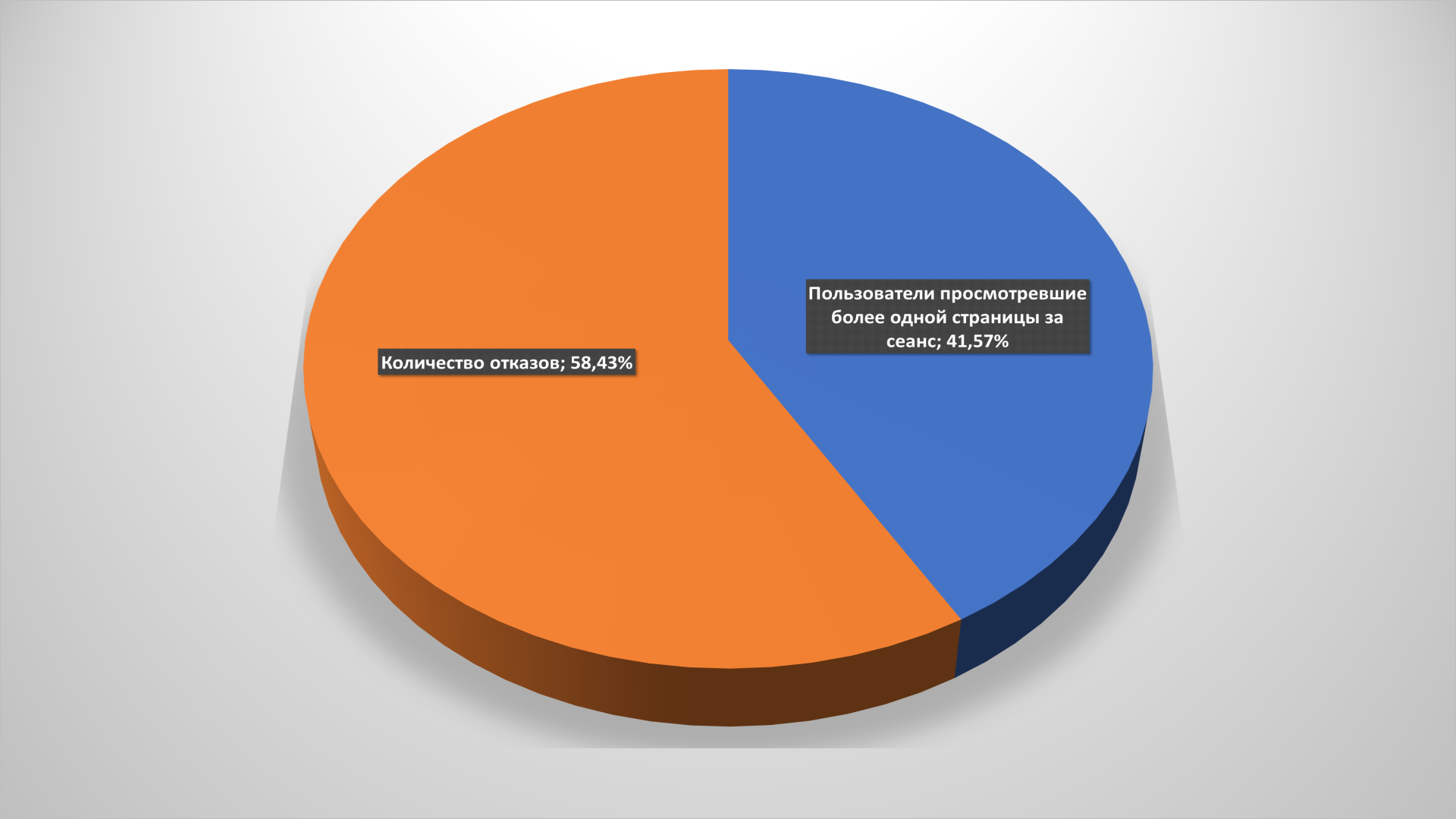

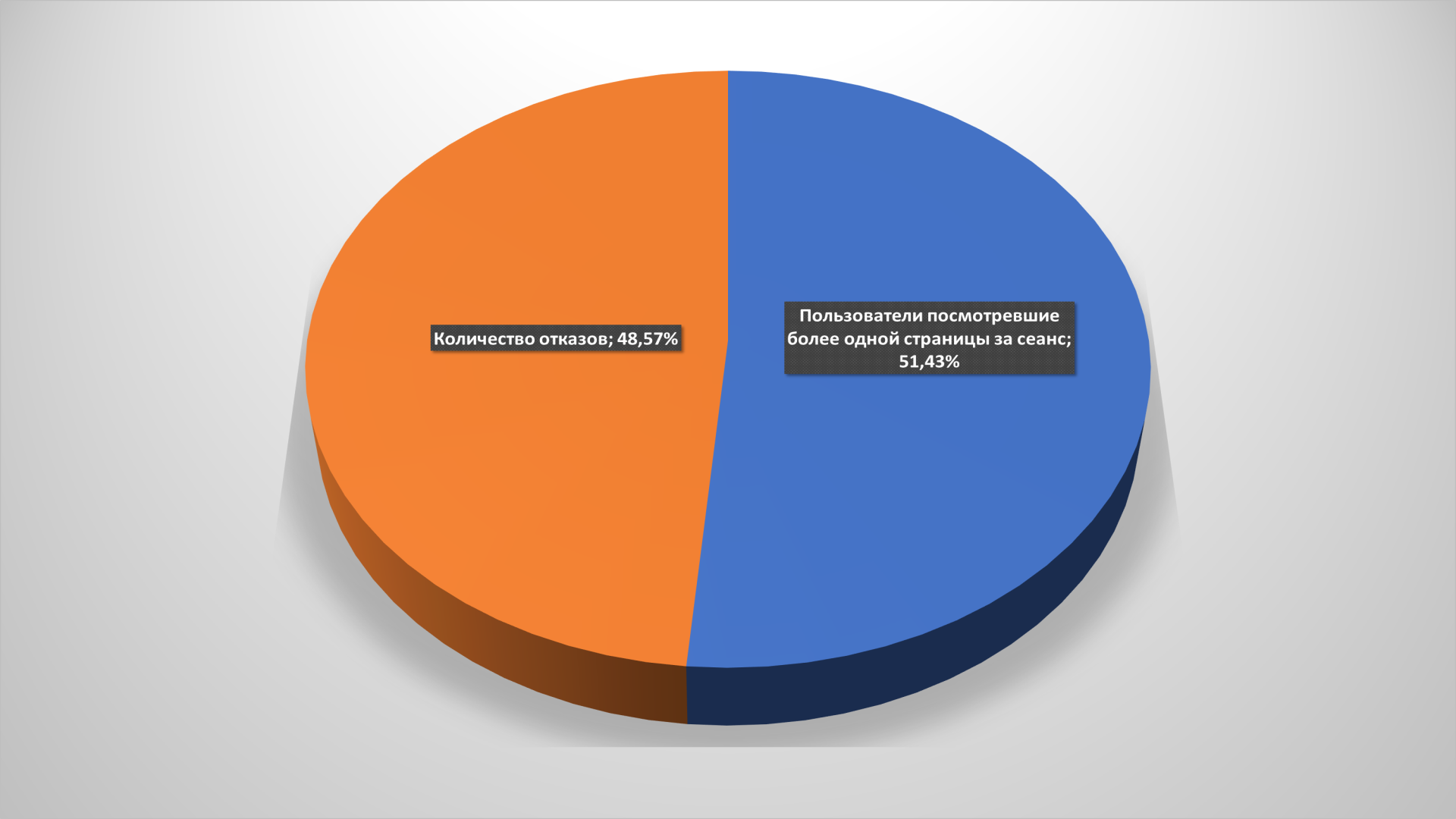

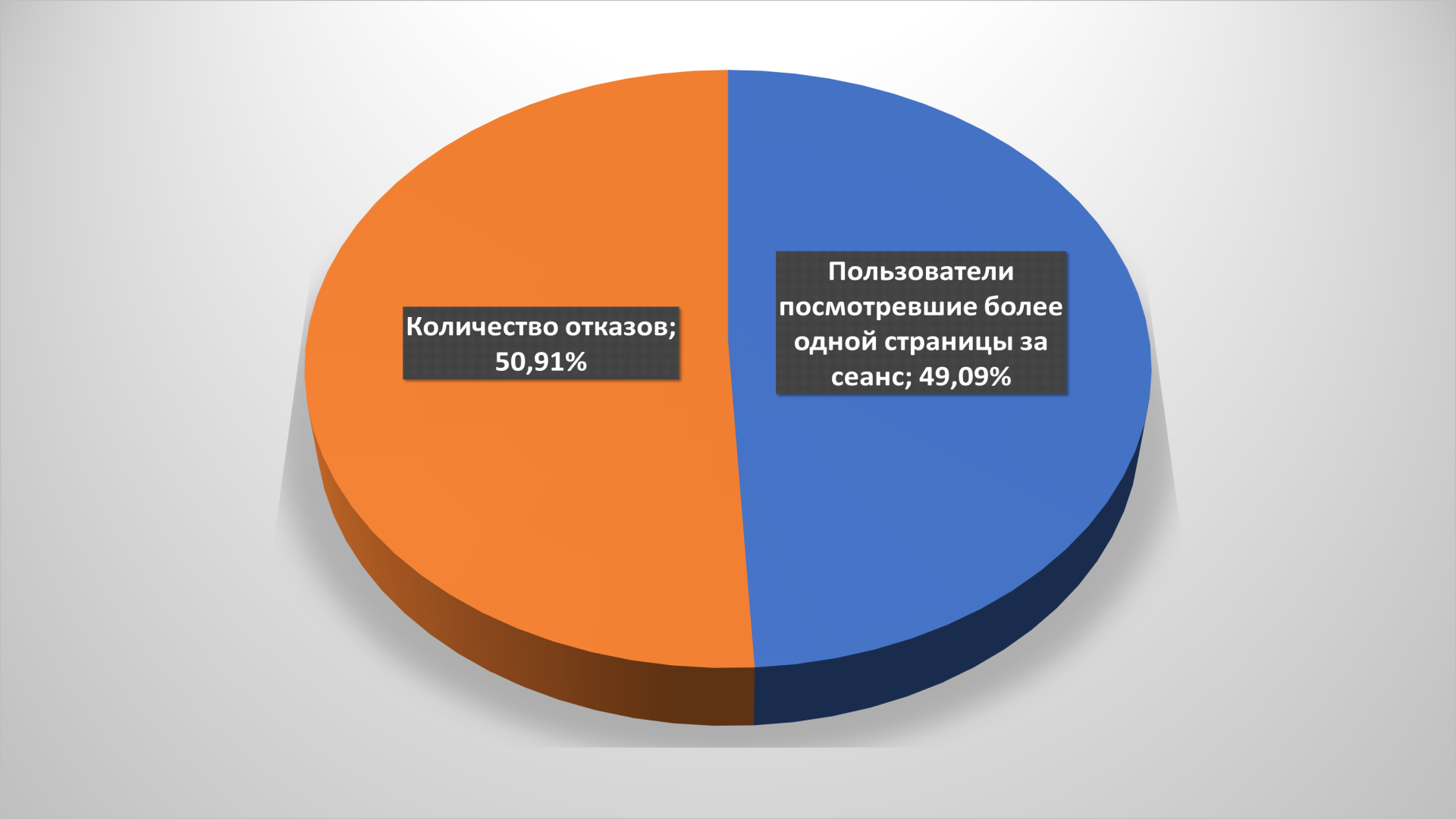

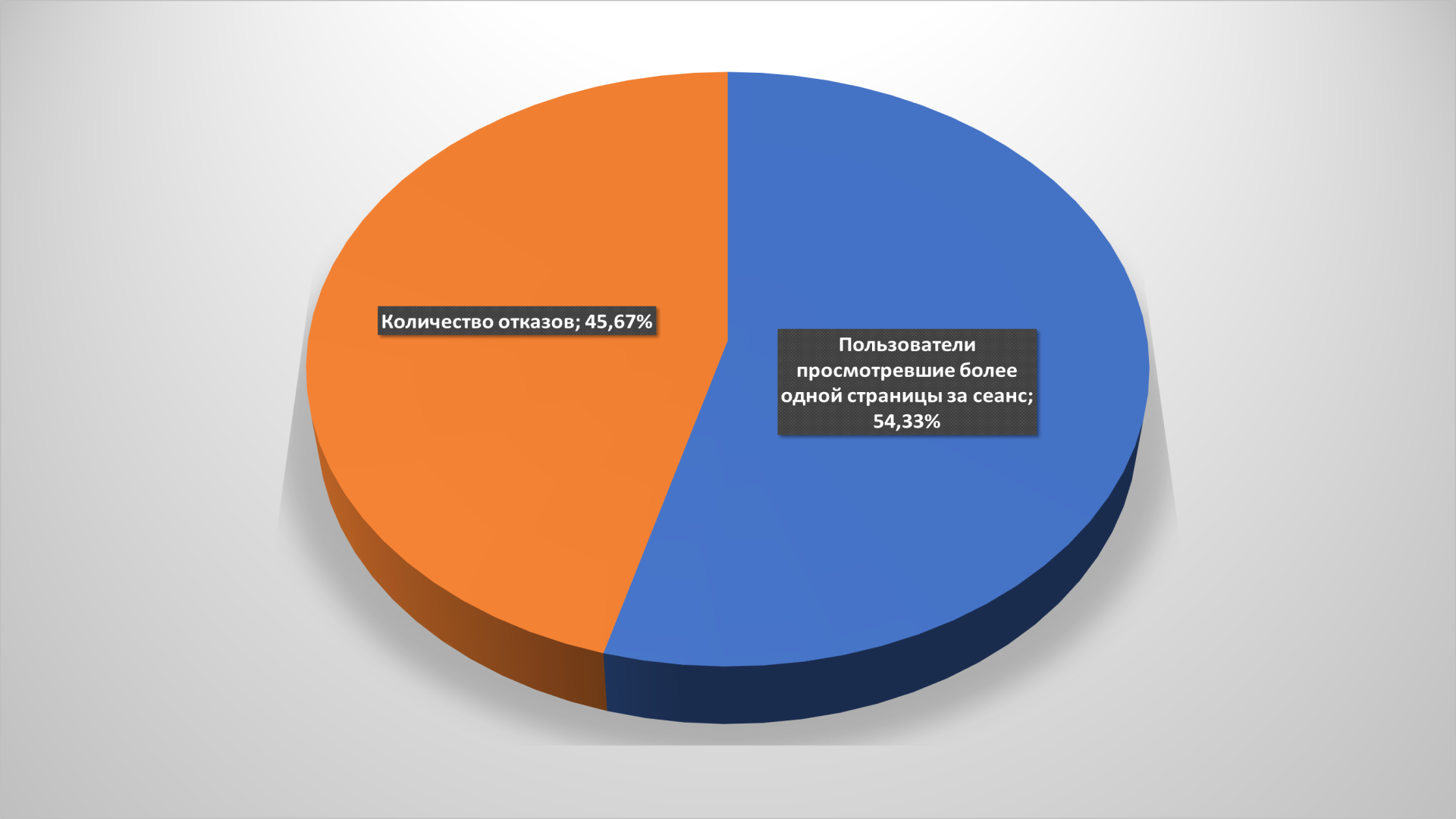

Втім, більше половини клієнтів залишає сайт, переглянувши тільки одну сторінку, а значить – гарантовано без покупки, так як для оплати товару необхідно зробити як мінімум один перехід.

Ще один цікавий фактор – канали залучення клієнтів на сайти універсальних інтернет–магазинів. Рік до року помітно зменшилася роль органічного пошуку – з 47% трафіку до 41%. Як й у випадку зі всеукраїнським показником e–commerce, різко зросла кількість переходів по словам з платного пошуку: з 9,5 до 14,5%. Продовжує зменшуватися значення перехресних посилань і десктопних додатків.

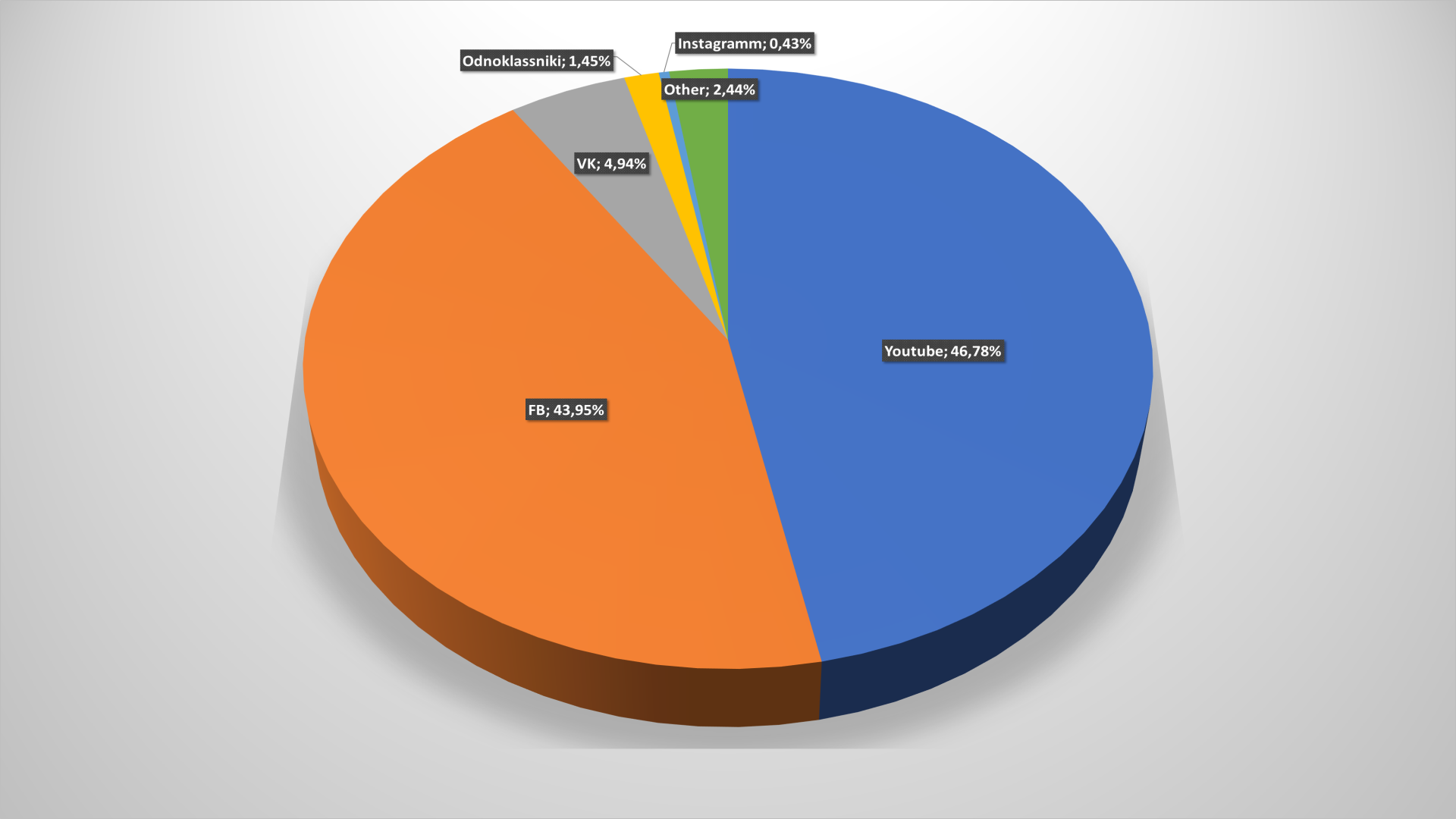

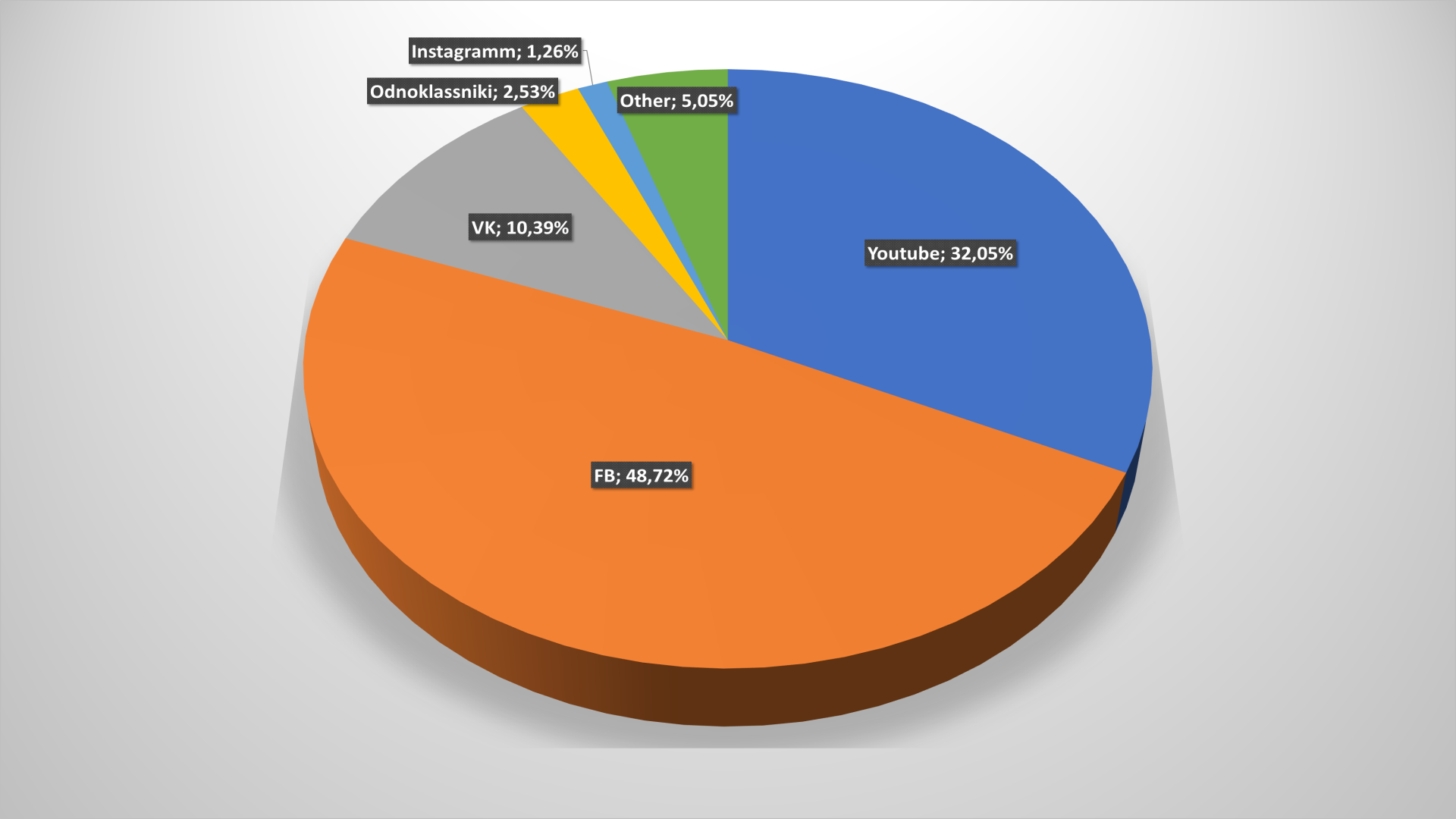

Що примітно: соцмережі як канал входу залишилися практично на тому ж рівні. Зате всередині них відбулася певна реструктуризація. У 2017 році YouTube забезпечував 62% переходу на сайти універсальних інтернет-магазинів із соціальних мереж, а Facebook – 25%. У минулому році частка Facebook різко зросла – відразу до 33%, а ось відеосервіс дещо здав свої позиції. У 2019-му, незважаючи на всі проблеми чи обурення користувачів, творіння Марка Цукерберга продовжує нарощувати показники, практично наздогнавши YouTube.

Що примітно: соцмережі як канал входу залишилися практично на тому ж рівні. Зате всередині них відбулася певна реструктуризація. У 2017 році YouTube забезпечував 62% переходу на сайти універсальних інтернет-магазинів із соціальних мереж, а Facebook – 25%. У минулому році частка Facebook різко зросла – відразу до 33%, а ось відеосервіс дещо здав свої позиції. У 2019-му, незважаючи на всі проблеми чи обурення користувачів, творіння Марка Цукерберга продовжує нарощувати показники, практично наздогнавши YouTube.

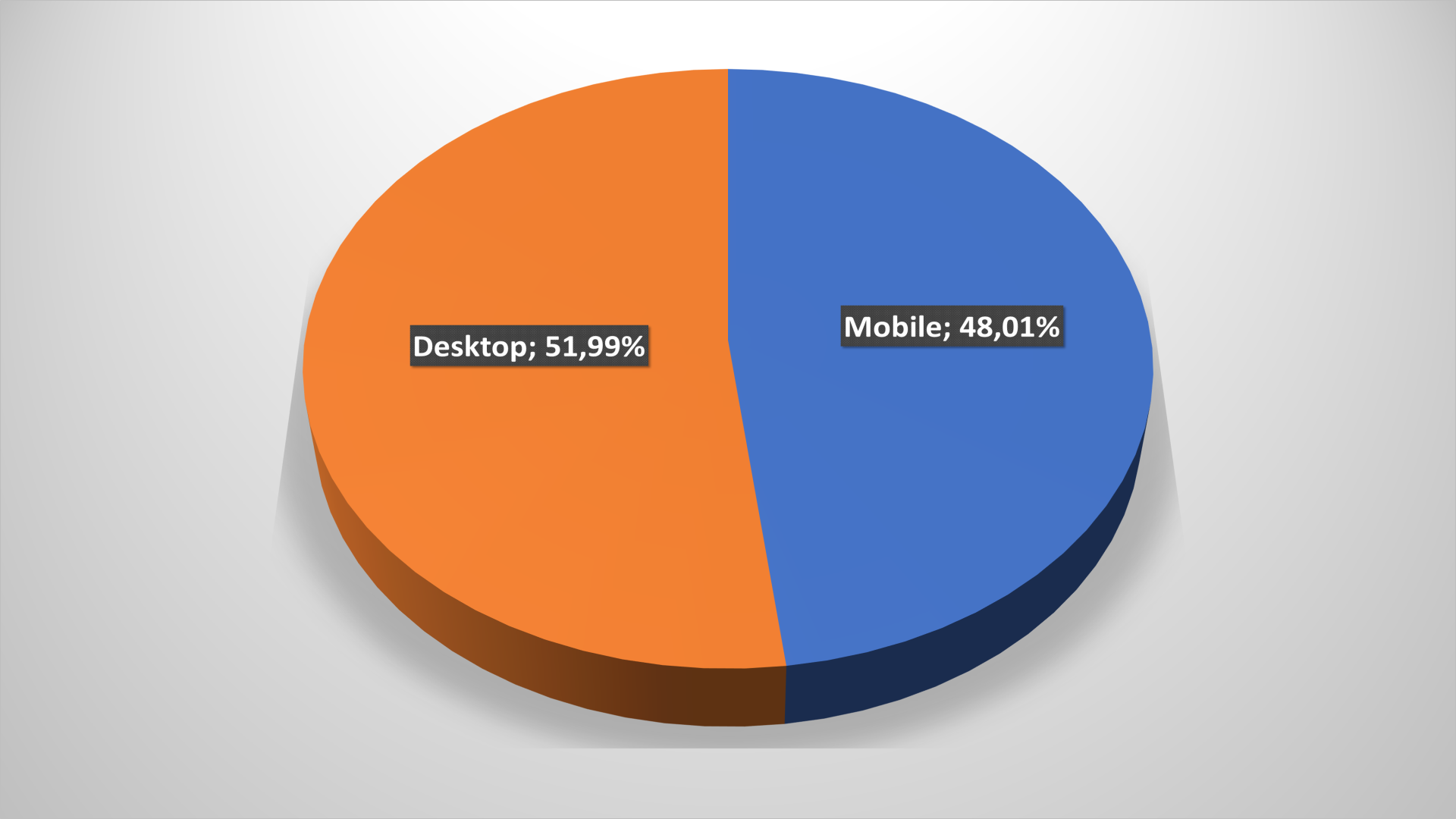

На сайти маркетплейсів користувачі приблизно порівну заходять із мобільних пристроїв або зі стаціонарних комп’ютерів чи ноутбуків.

Вік онлайн-покупців універсальних інтернет-магазинів доволі різноманітний. Так що велика доля стаціонарних пристроїв може пояснюватися як раз тим, що кожен четвертий користувач, який протягом року «заглядав» до маркетплейсу, – старіше 45 років. Досить солідний показник. У той же час у порівнянні з минулим роком частка вікових користувачів скоротилася відразу на 7%.

Портативна техніка, електроніка та гаджети

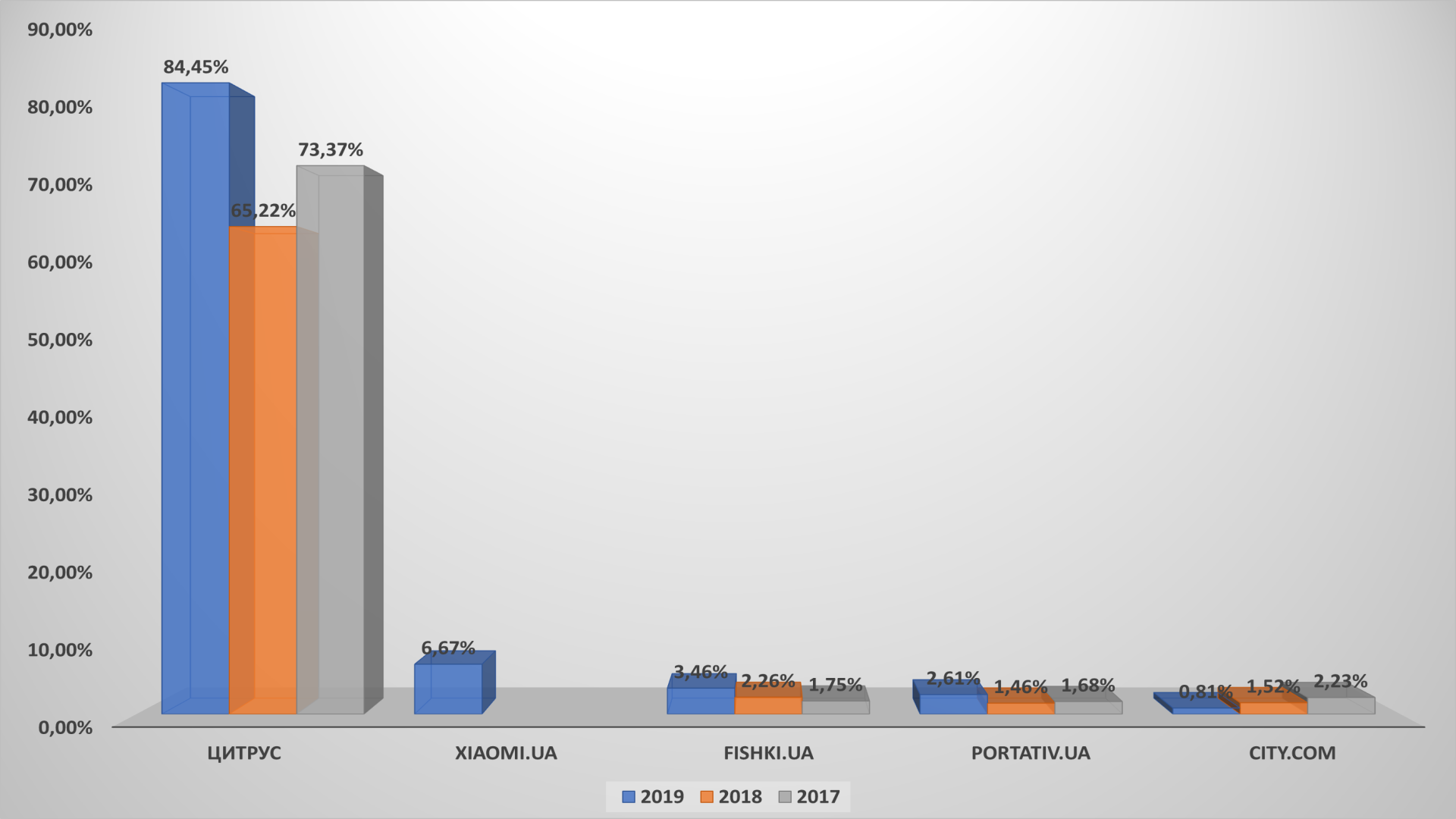

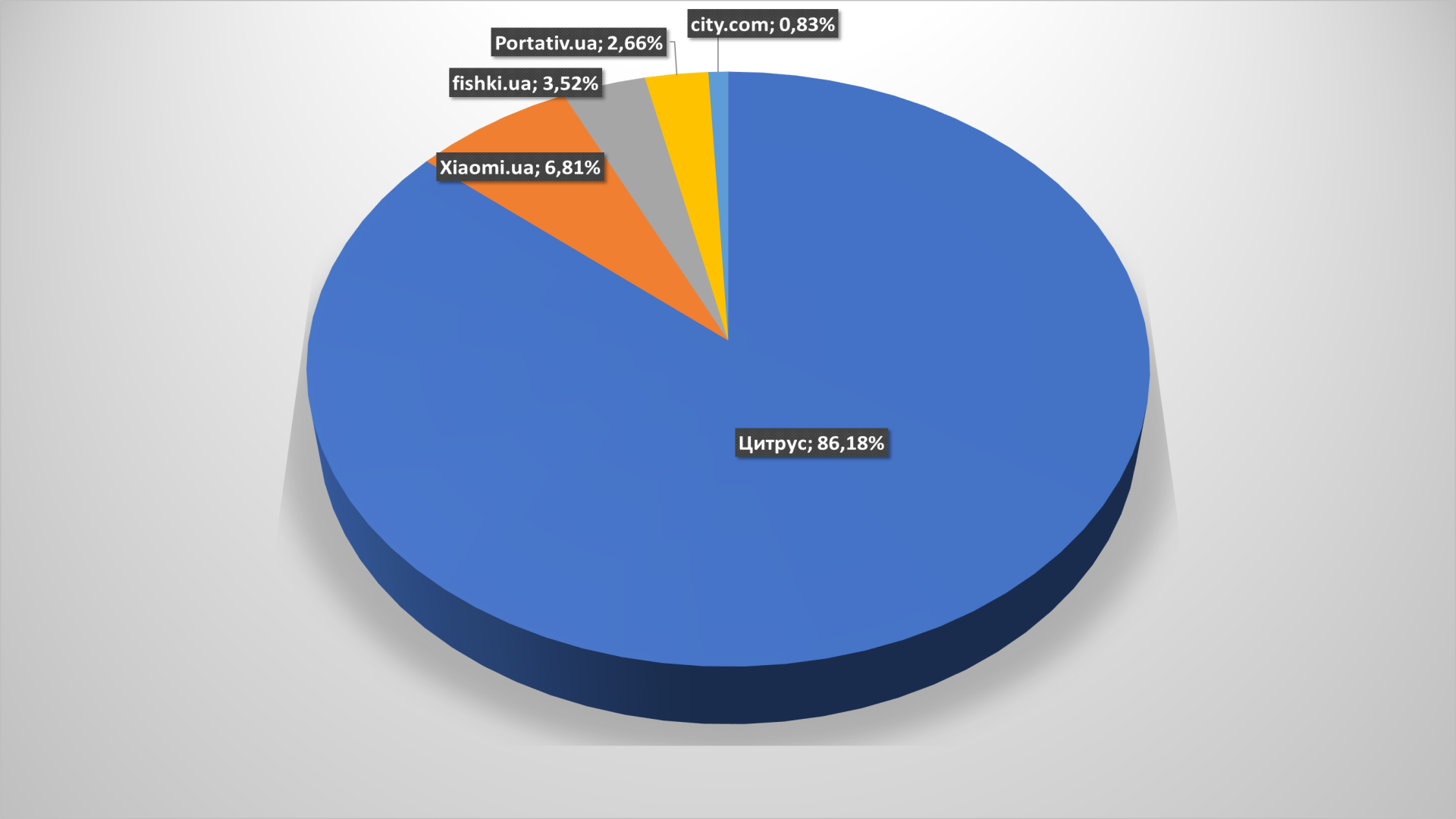

Як й у випадку з універсальними магазинами, в сегменті є яскраво виражений лідер. В даному випадку – це інтернет-магазин Citrus.ua. У порівнянні з минулим роком його загальне охоплення в сегменті побило всі рекорди!

Також варто відзначити появу дебютанта топ-5 також у цій категорії: xiaomi.ua, що піднявся відразу на друге місце і витіснив з рейтингу інтернет-магазин мережі ЖЖУК.

Як і рік тому, серед п’яти найбільших онлайн–рітейлерів техніки та гаджетів Цитрус взагалі немає рівних: якщо розглядати ситуацію під таким кутом, то Citrus.ua сміливо можна назвати монополістом в цьому сегменті.

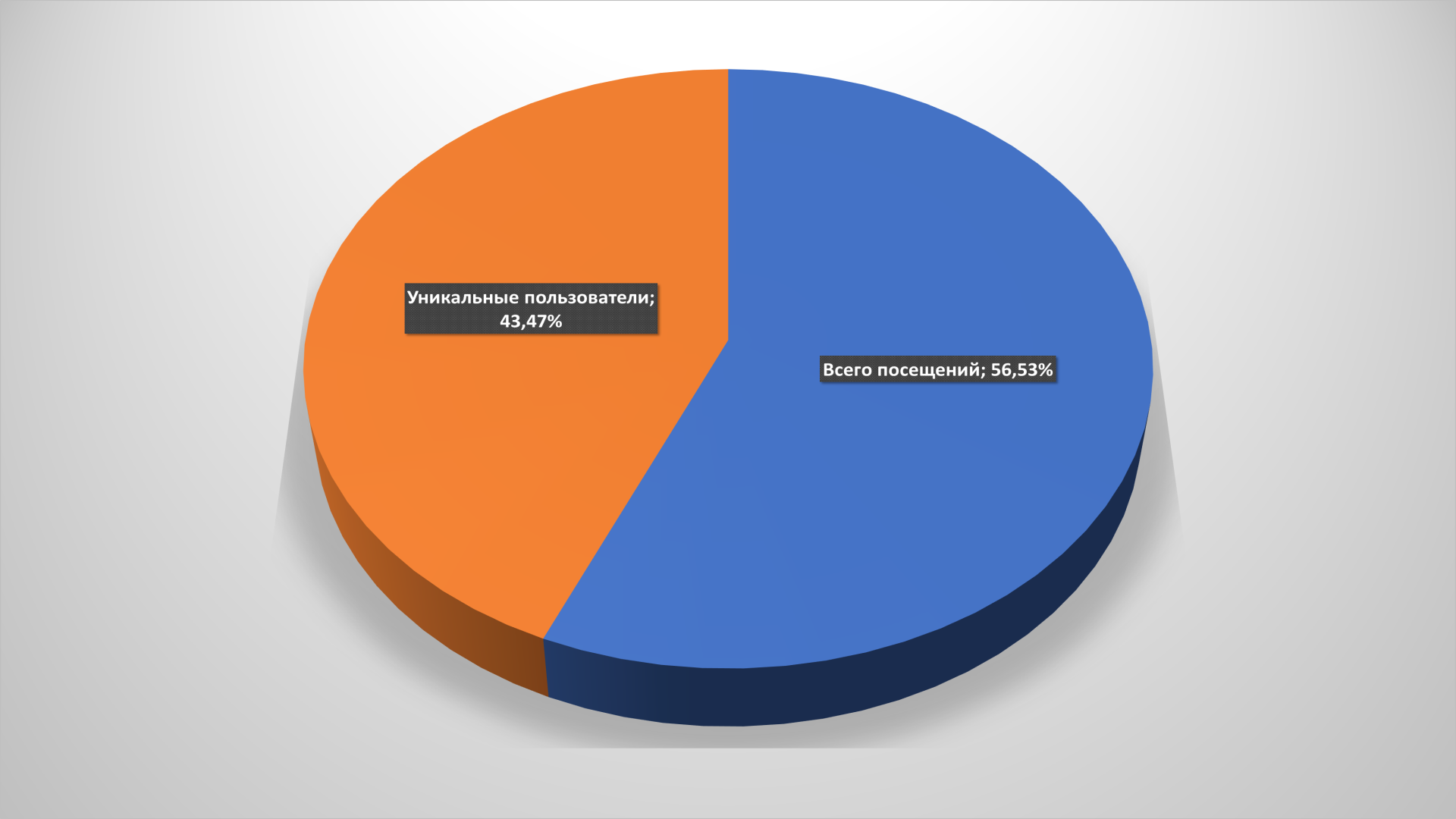

Лояльність аудиторії у порівнянні з минулим роком трохи зросла. В межах похибки при проведенні дослідження. У 2018-му на сайти інтернет–магазинів гаджетів і аксесуарів поверталося 55% користувачів, а в цьому – 56,53%.

Більше того: помітно зросла кількість відмов. Якщо рік тому зі сторінки входу портали електроніки та портативної техніки покидали лише 54% користувачів, то зараз вже більше 58% клієнтів йдуть, не зробивши покупку. З огляду на скорочення лояльної аудиторії – тривожний тренд.

Продавцям гаджетів і супутніх товарів вдалося наростити трафік із пошукових систем та кількість прямих заходів (за рахунок відповідного скорочення рефералів і соцмереж), але, як властиво всьому українському e–commerce, найбільше зростання показала частка платного трафіку з пошукових систем.

На відміну від попередньої категорії, тут рітейлери явно продовжують робити ставку на YouTube – майже 60% трафіку з соціальних мереж забезпечує цей канал. Але за його допомоги традиційно складно нарощувати продажі. Частка Facebook для продавців портативної електроніки виросла, але менше, ніж в середньому по українській онлайн–комерції.

У чому ще особливість онлайн–рітейлерів портативної техніки: тут зберігається переважна частка мобільних користувачів. Разом з тим, основні покупці таких товарів – молодь, тому 55,7% заходів із мобільних пристроїв більш ніж зрозумілі. Причому в 2017–му їх було 68%, тобто загальна тенденція падіння m–commerce торкнулася і компаній, які включені в цю категорію.

Віковий аналіз підтверджує все вищенаведене: 82% покупців гаджетів і аксесуарів – користувачі до 45 років. Старше покоління не женеться за модними новинками.

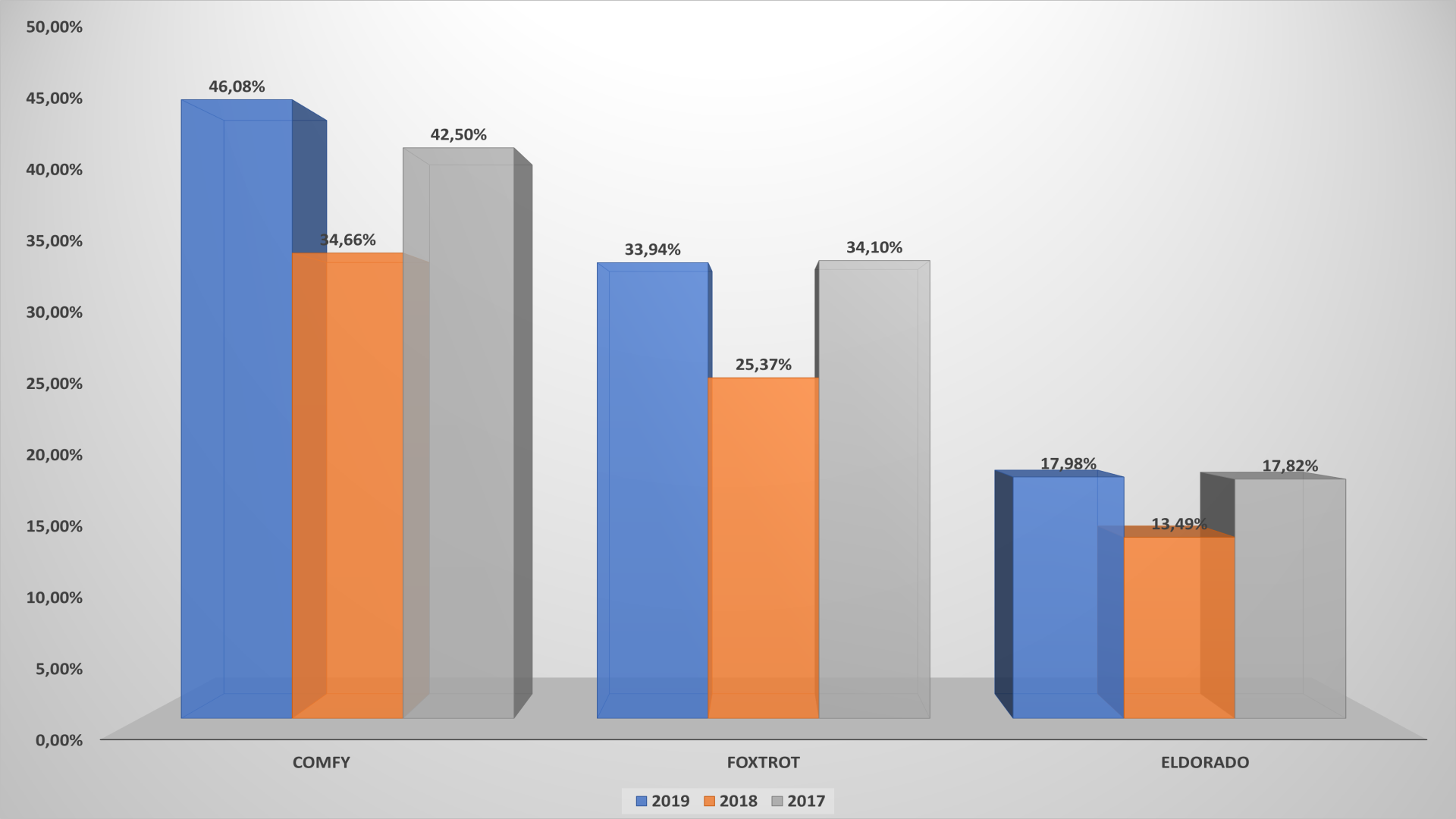

Техніка для дому

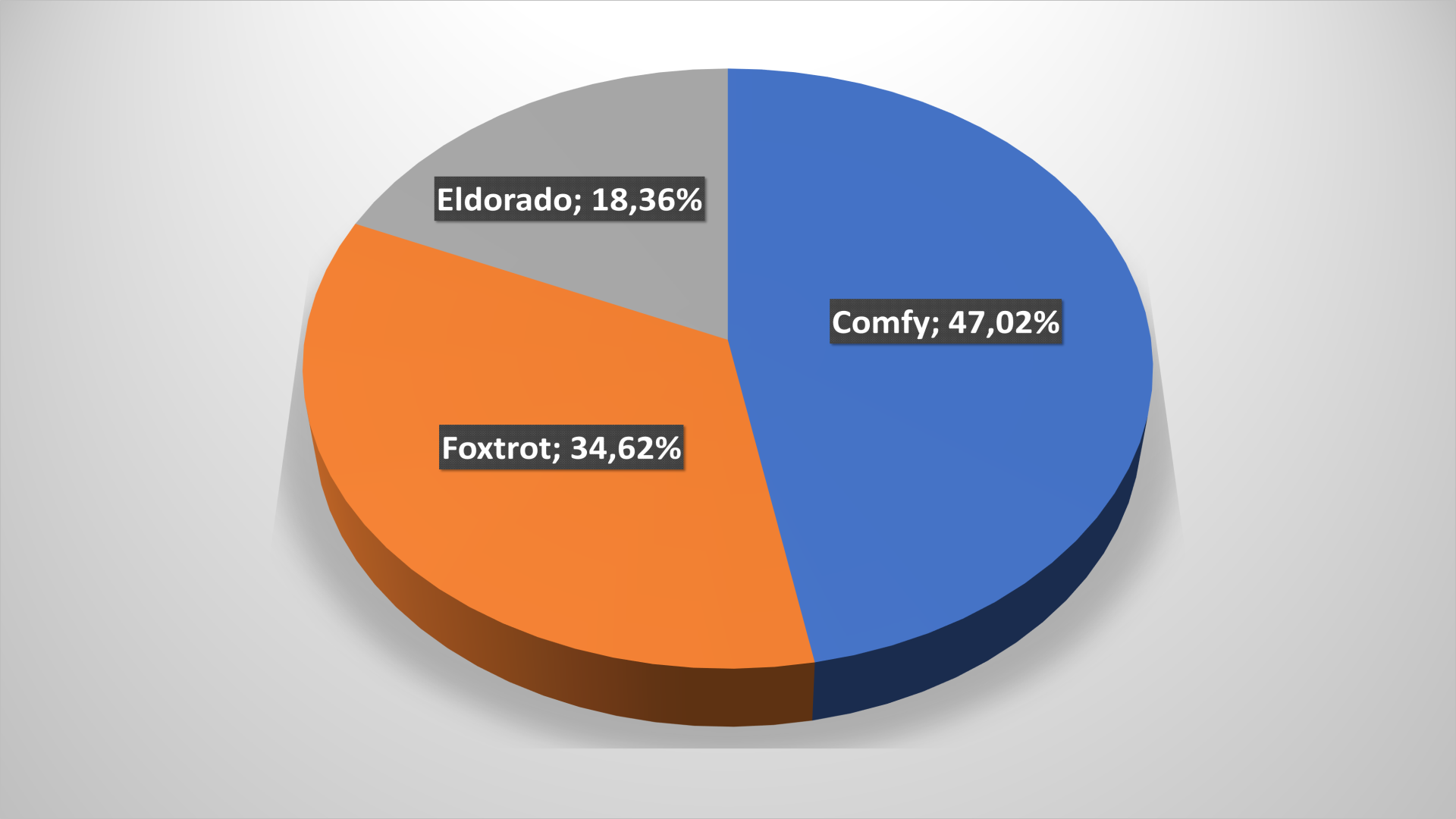

У цьому сегменті українського e–commerce є тільки три значущих гравця, оскільки інші в рази їм поступаються. І навряд чи у найближчому майбутньому з’явиться компанія, готова сперечатися із лідерами ринку. Після торішнього просідання, в 2019–му «велика трійка» легко повернула втрачені позиції, просто знищивши потенційних конкурентів.

Причому, якщо судити по розстановці сил в топ–3, то нічого не змінилося: охоплення залишилися абсолютно ідентичними минулому року.

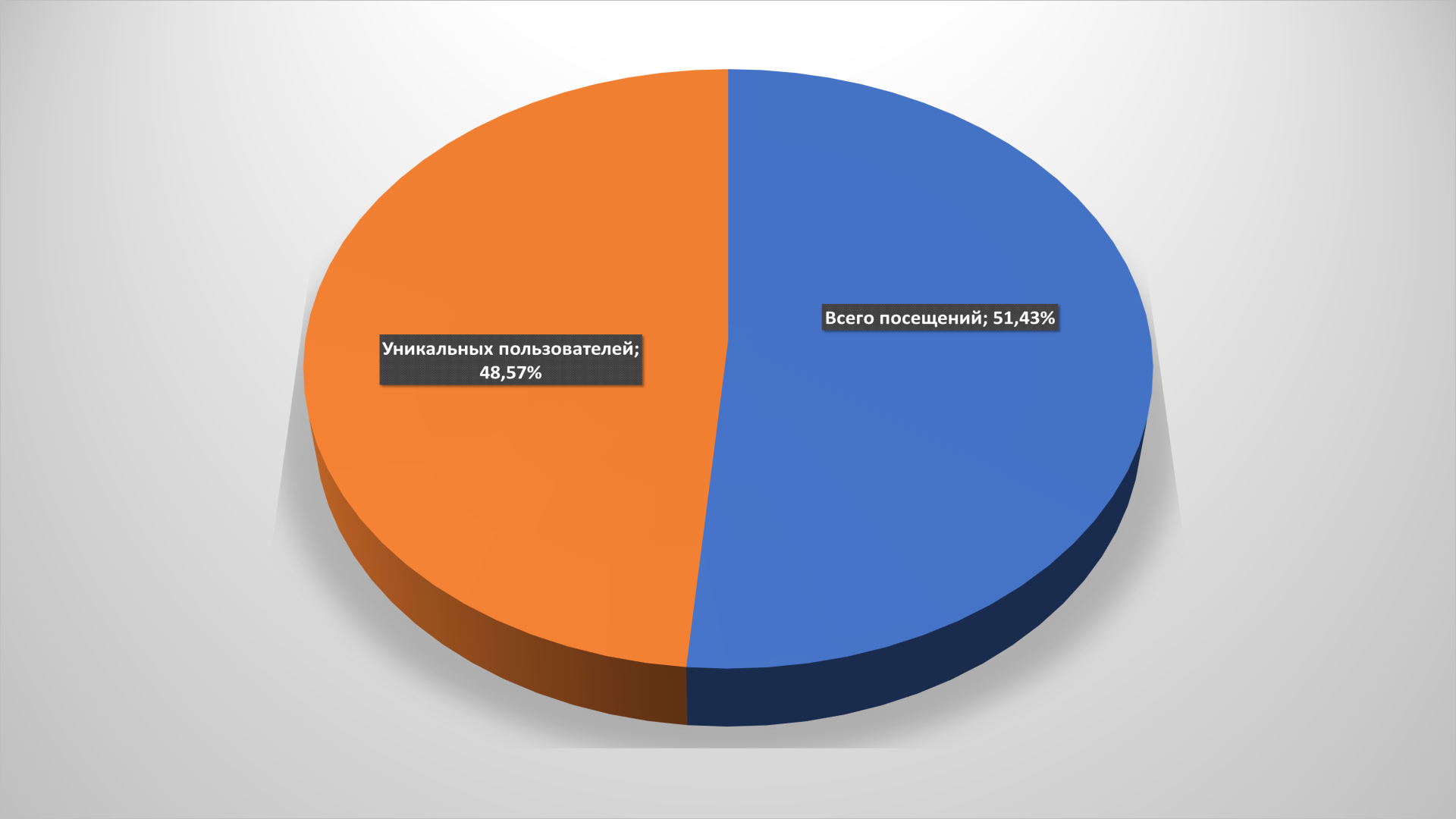

Незвично також, що приблизно порівну поділилися користувачі, які заходили один раз на рік на сайт магазину, та ті, які два або більше разів відвідували портал – приблизно 50/50. У минулому році була аналогічна ситуація, з невеликими зрушеннями у частки відсотка.

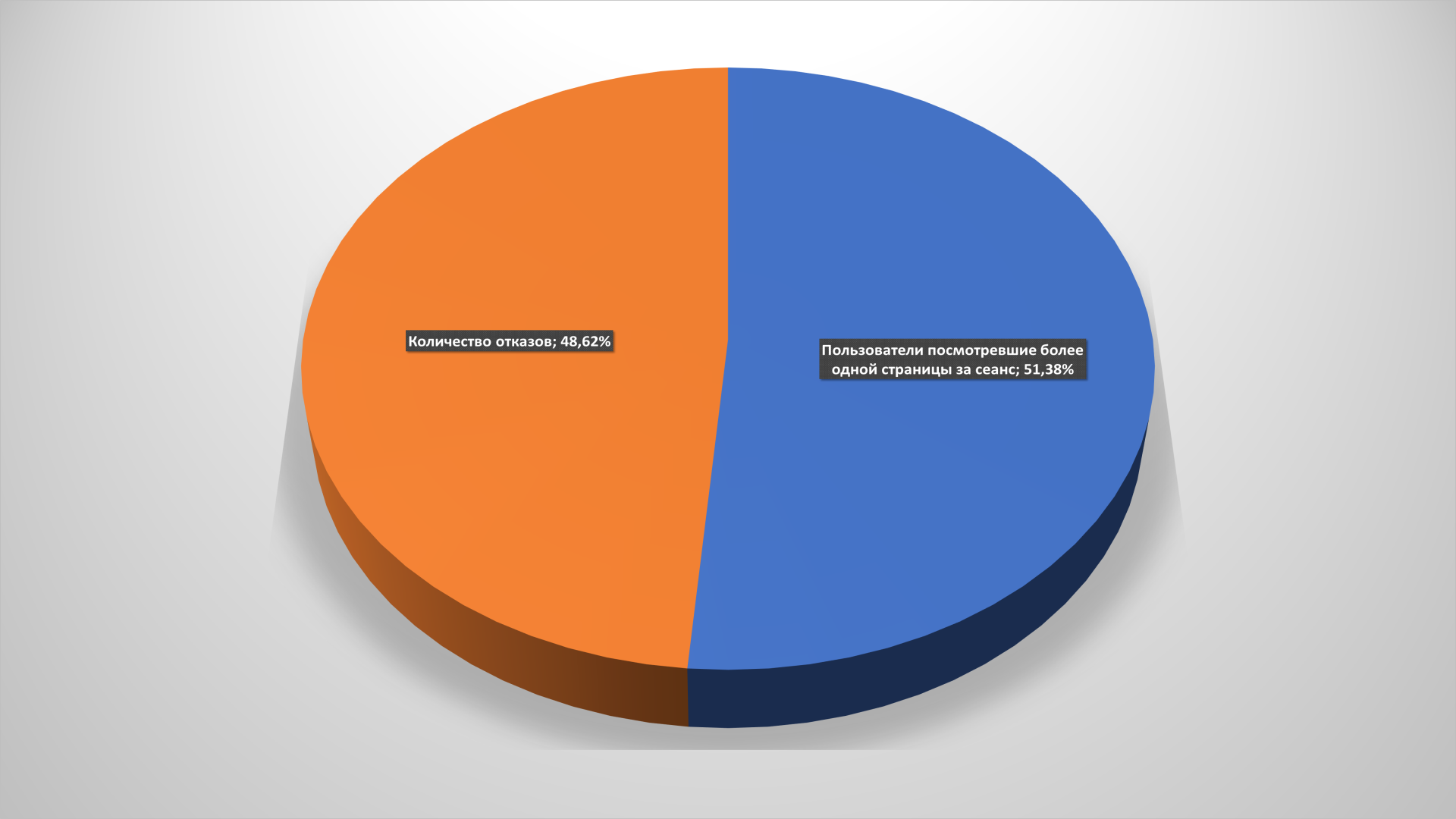

При всьому тому різко зросла кількість відмов – відразу з 42 до 48,5%! Якщо раніше продавці техніки могли бути впевненими, що шість з десяти відвідувачів сайту не йдуть, не зайшовши хоча б ще на одну сторінку, то зараз ситуація помітно змінилася. Є привід замислитися та проаналізувати те, що відбувається.

В цілому по категорії ситуація із каналами трафіку помітно відрізняється від середньоукраїнських показників. Але так само присутня досить велика частка платного рекламного пошуку: конкуренція за споживача змушує інтернет–магазини вкладати гроші в тому числі й в такий канал залучення користувачів.

Соцмережі, незважаючи на іміджеву важливість, насправді забезпечують продавцям побутової техніки та електроніки всього 3,27% від загального трафіку. Здавалося б – можна даним напрямком знехтувати, але всі компанії, що працюють в цьому сегменті, багато уваги приділяють SMM-стратегіям. Як і в більшості інших категорій, основну частину переходів на сторінки онлайн-магазинів дає Facebook. На другому місці – YouTube. Рештою можна знехтувати.

За рік компанії цієї категорії зуміли помітно наростити мобільний трафік, відігравши торішнє падіння на 13% і навіть побивши рекорд 2017–го, коли m–commerce забезпечував 63% відвідувачів сайту. Для порівняння – у минулому році мобільний і «настільний» трафік були приблизно на одному рівні.

За рік компанії цієї категорії зуміли помітно наростити мобільний трафік, відігравши торішнє падіння на 13% і навіть побивши рекорд 2017–го, коли m–commerce забезпечував 63% відвідувачів сайту. Для порівняння – у минулому році мобільний і «настільний» трафік були приблизно на одному рівні.

Серед онлайн–покупців побутової техніки та електроніки переважають, що не дивно, найбільш платоспроможні категорії громадян: у віці від 25 до 55 років. Решта становить менше п’ятої частини клієнтів.

Fashion

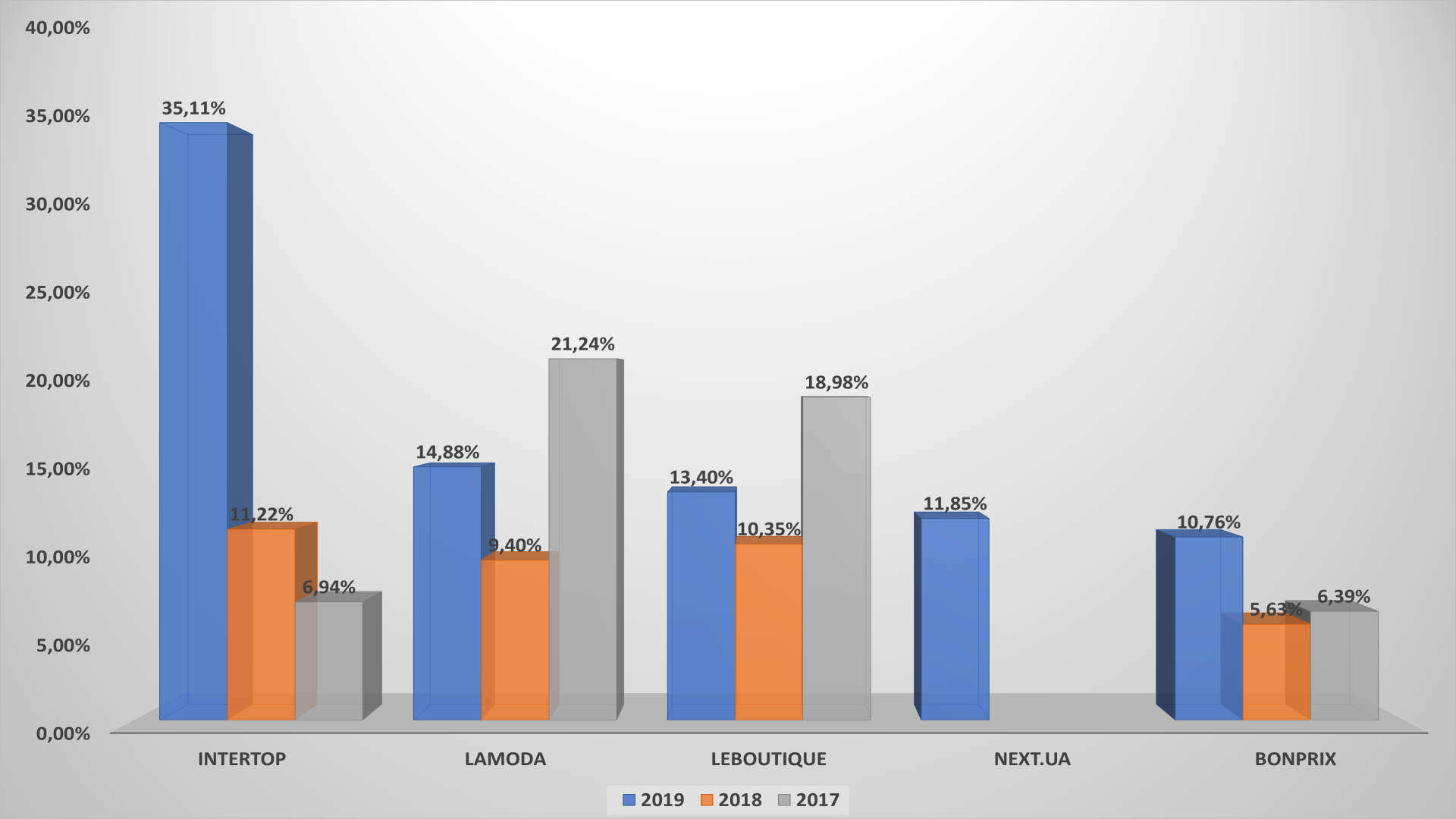

Перш за все необхідно сказати, що лідер цього сегмента двох попередніх років – Kasta.ua – офіційно оголосила про роботу в форматі маркетплейсу, тому тепер представлена у відповідній категорії «Універсальні магазини». Так що в топ-5 Fashion-операторів України в інтернеті з’явився новий гравець – Next.ua. Усі нищенаведені оцінки та коментарі слід аналізувати вже з урахуванням цього факту. Інакше, цілком можливо, Kasta.ua зберігала б свої безперечно лідируючі позиції.

Варто відзначити, що з лідерів цього напрямку тільки Intertop продає в основному свою продукцію. У решти представлені як власні закупівлі, так і пропозиції сторонніх продавців. Але оскільки значний відсоток товару складають їх власні запаси, виключати їх з рейтингу інтернет-магазинів і відносити тільки до маркетплейсів було б не вірно.

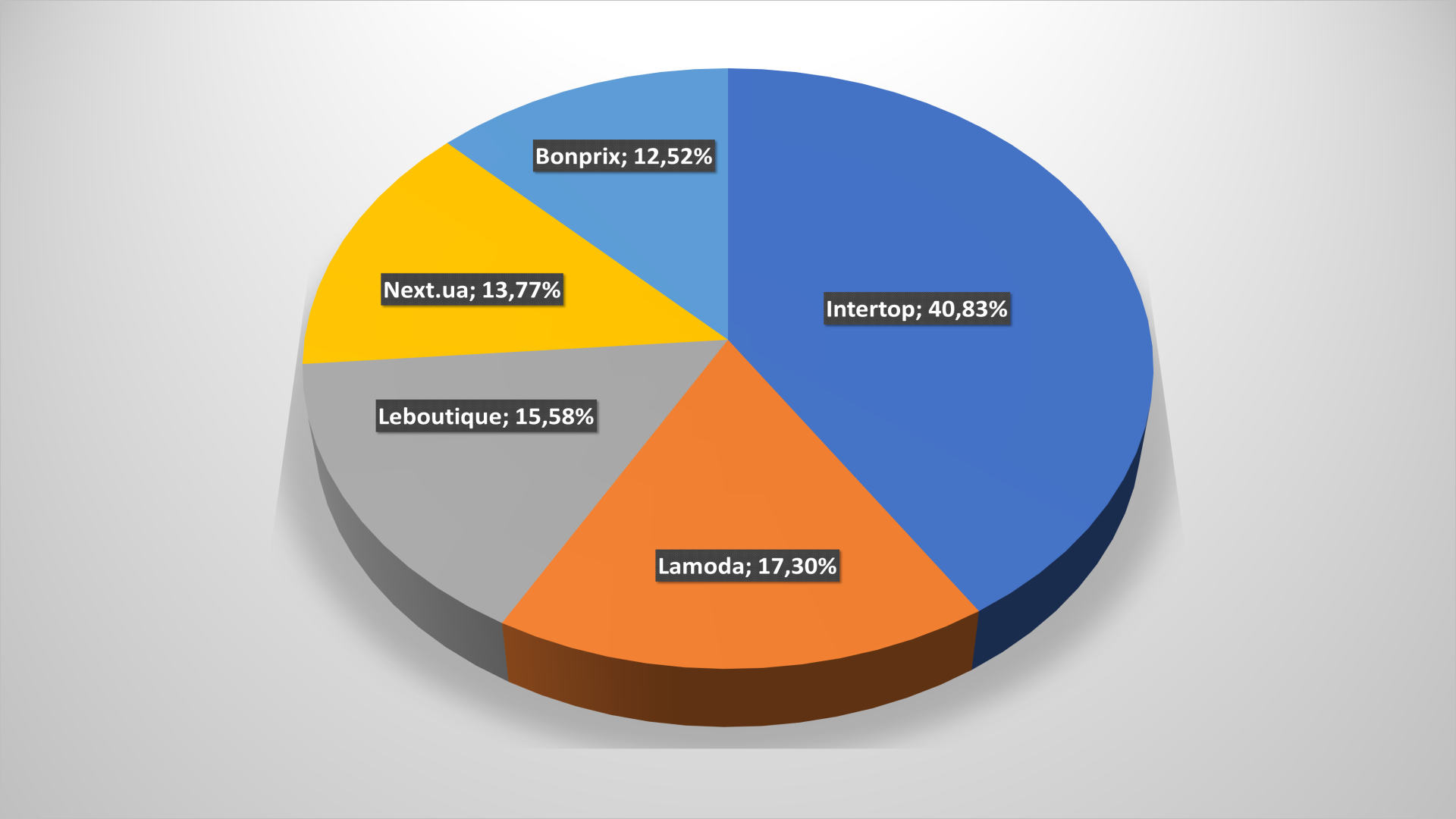

В цілому, топ-5 компаній індустрії моди, представлені в UAnet, наростили охоплення. Частка онлайн-продажів Intertop постійно зростає, а після «переходу» Kasta.ua в іншу категорію і тут з’явився лідер (майже як Цитрус в портативній електроніці). З огляду на постійну увагу групи MTI до розвитку напрямку електронної комерції, можна припустити, що в подальшому Intertop та ті бренди, що належать компанії, будуть й надалі нарощувати свій відрив від конкурентів.

Зокрема, зараз компанія Володимира Цоя вже забезпечує охоплення 41% відвідувачів українських онлайн-магазинів, що пропонують одяг, взуття, й аксесуари. Якщо не забувати, що Intertop також взяв курс на розвиток формату «маркетплейс», щоправда, поки тільки в Fashion-сегменті, то в перспективі його лідерство буде тільки зміцнюватися.

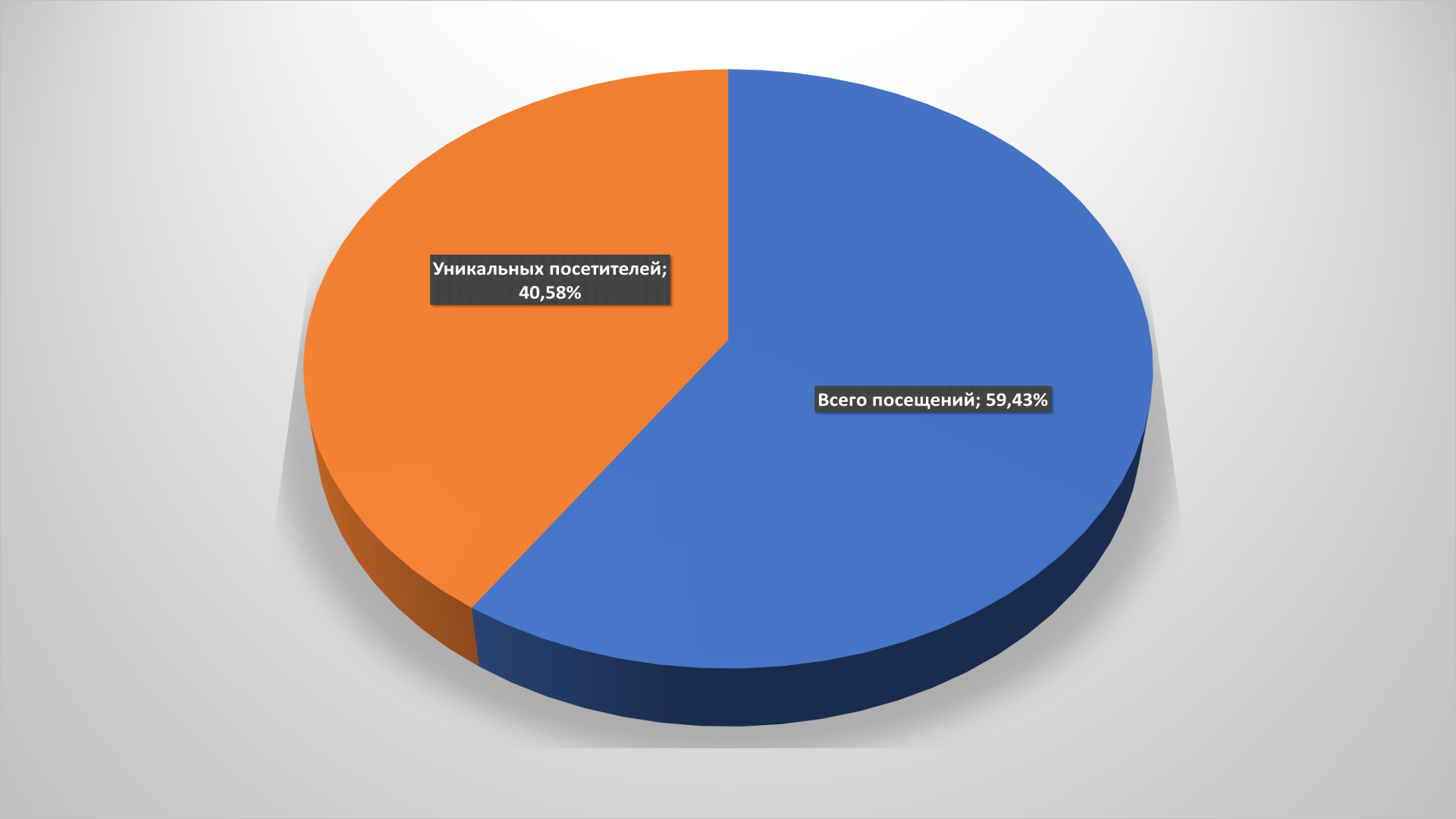

При цьому відвідувачі даного сегменту лояльні до обраних брендів. Майже дві третини з них відвідують сайти рітейлерів частіше одного разу на рік. А у порівнянні з минулим роком показник трохи скоротився, але падіння на 4% ні про що не говорить. У той же час, падіння спостерігається другий рік поспіль, і це погана тенденція.

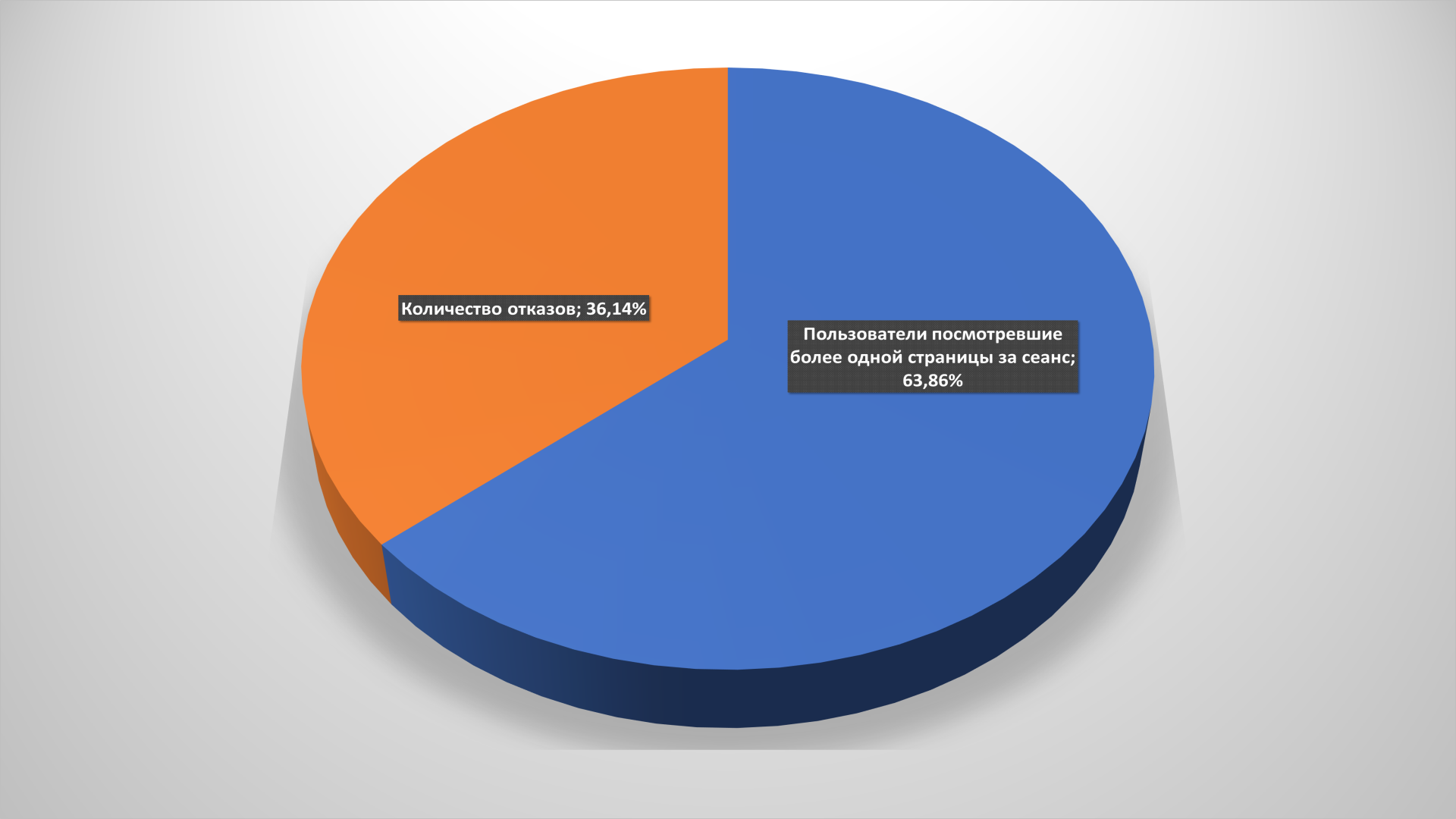

Стабільно низькою залишається і кількість відмов – в межах 35%, практично не змінившись за рік. Висока лояльність, відмінна глибина перегляду, невелика частка користувачів, що відразу покидають сайт: непогані передумови для високої конверсії в онлайн–рітейлерів одягу та взуття.

Разом з тим, щоб добитися таких показників, fashion-операторам, які працюють у Всесвітній павутині, доводиться докладати чимало зусиль. Частка заходів з пошукових систем помітно нижча, ніж в цілому по ринку, а ось переходів з e-mail-розсилок, платної реклами, додатків – навпаки, вище. Тобто для залучення користувачів маркетологам модних компаній доводиться проявляти креатив.

Як і в більшості інших випадків, Facebook за рік став основним каналом трафіку з соцмереж, випередивши YouTube. У 2017-му ситуація була аналогічна, а ось в минулому році велика кількість відеоконтенту зіграло свою роль, і сервіс від Google зміг вирватися на перше місце. Втім, ненадовго.

Дивно, але формально заборонені в країні VKontakte та Однокласники сумарно забезпечують fashion-магазинам майже 25% переходів із соціальних мереж. Щось тут не те.

Заходів на сайти інтернет–магазинів одягу з мобільних пристроїв стає все більше. І ця тенденція зберігається вже не перший рік.

У контексті віку звертає на себе увагу високий відсоток покупців від 45 до 64 років – майже половина від усіх відвідувачів інтернет–магазинів моди. Молодь у віці до 35-ти, схоже, вважає за краще інші канали покупки – рітейлерам на замітку.

Товари для спорту

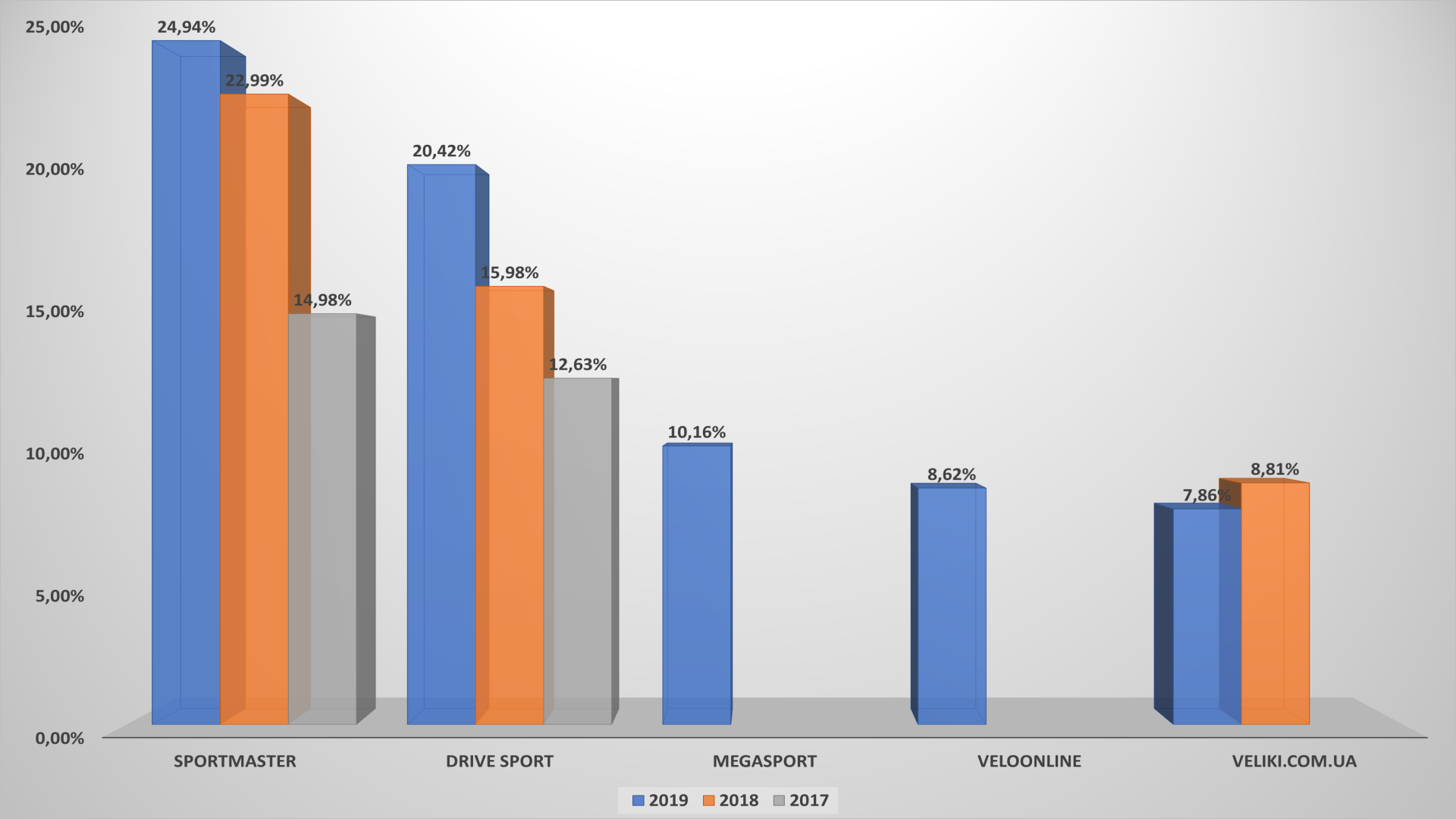

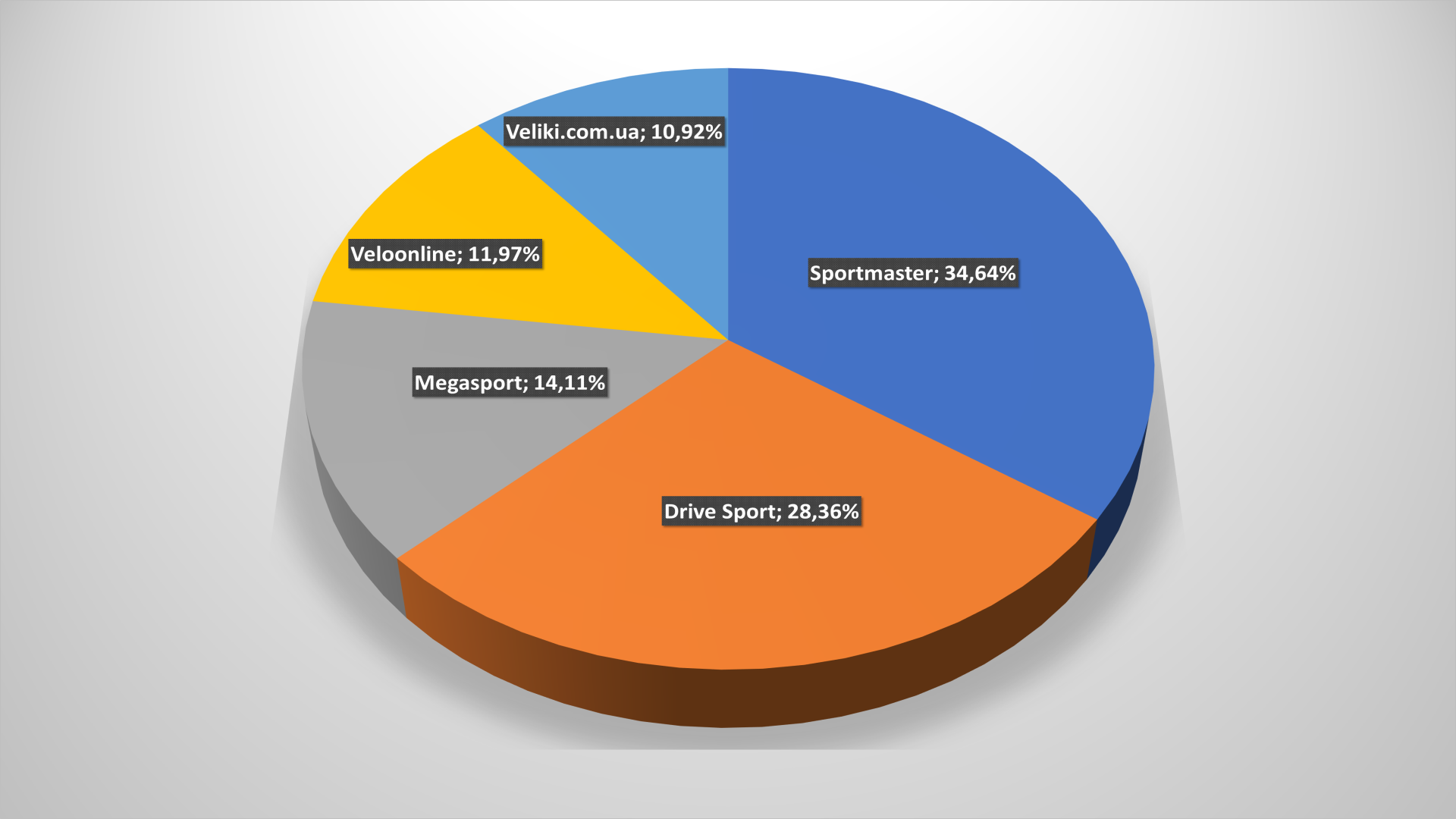

У даній категорії впевнене лідерство зберігають два корифея ринку: Sportmaster і Drive Sport. Але їх відрив не настільки непорушний, як у ряді інших сфер української електронної комерції. Зокрема, агресивні рекламні кампанії Drive Sport дозволили рітейлеру помітно скоротити відставання від Sportmaster.

Також відзначимо появу в лідируючій п’ятірці двох нових гравців: Megasport і Vеloonline. З топ-5 випали магазини Estafeta та Terrasport. З огляду на те, що в минулому році у лідери ринку увірвався магазин veliki.com.ua, то темпи оновлення лідируючої групи вражаючі.

При цьому новачки відразу “відкусили” солідну частку від старожилів ринку, якщо брати поділ охоплення аудиторії серед п’яти лідерів. Але два корифея впевнено зберігають свої позиції, та явно не збираються поступатися зухвалим дебютантам.

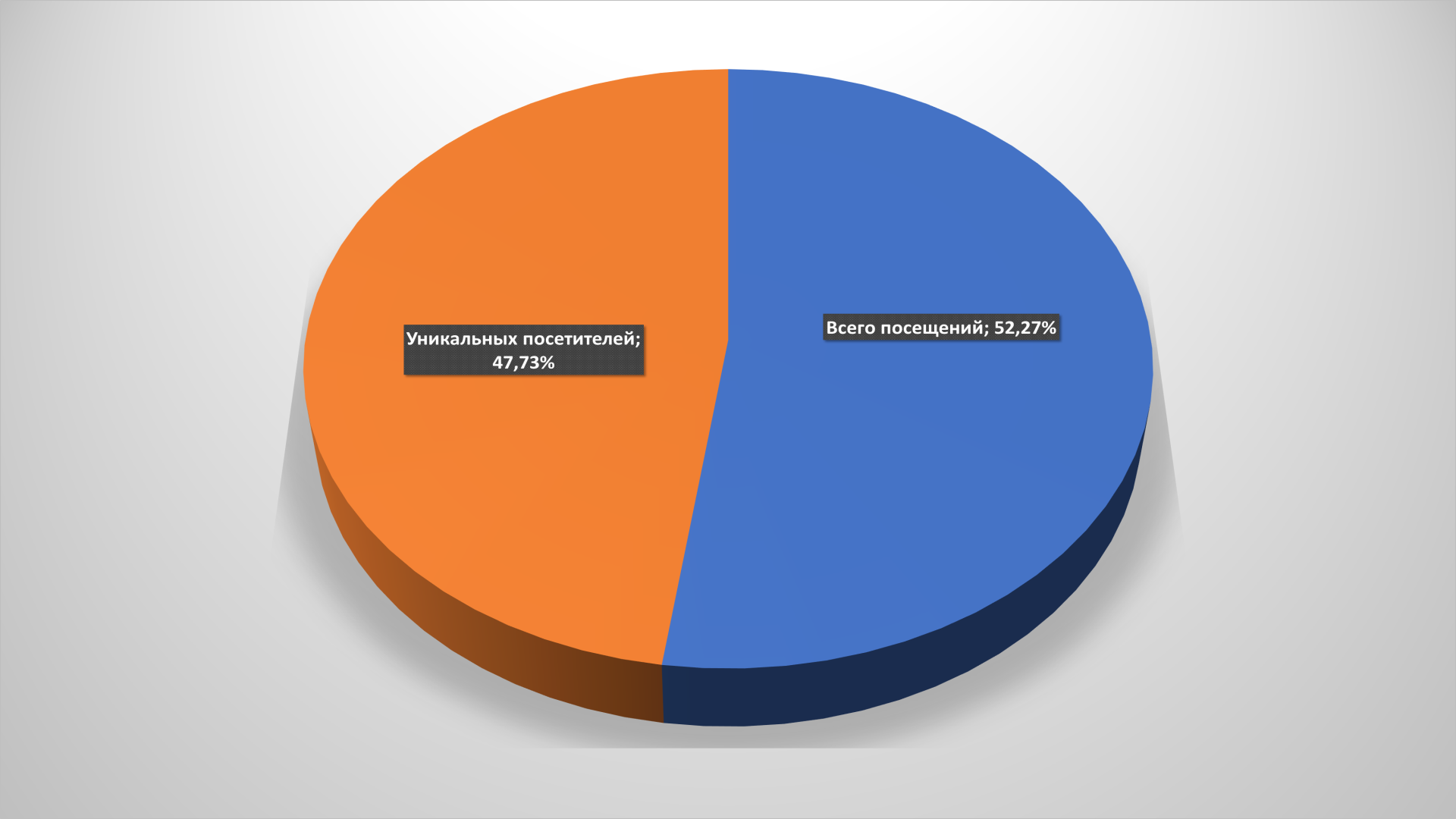

Ситуація з унікальними / повторюваними заходами нічим не відрізняється від середньої по Україні: трохи більше лояльної аудиторії, але й новачків вистачає.

Що стосується відмов. Більше половини користувачів продовжують свій шлях по інтернет–магазину, а значить – з деякою часткою ймовірності здійснюють покупку.

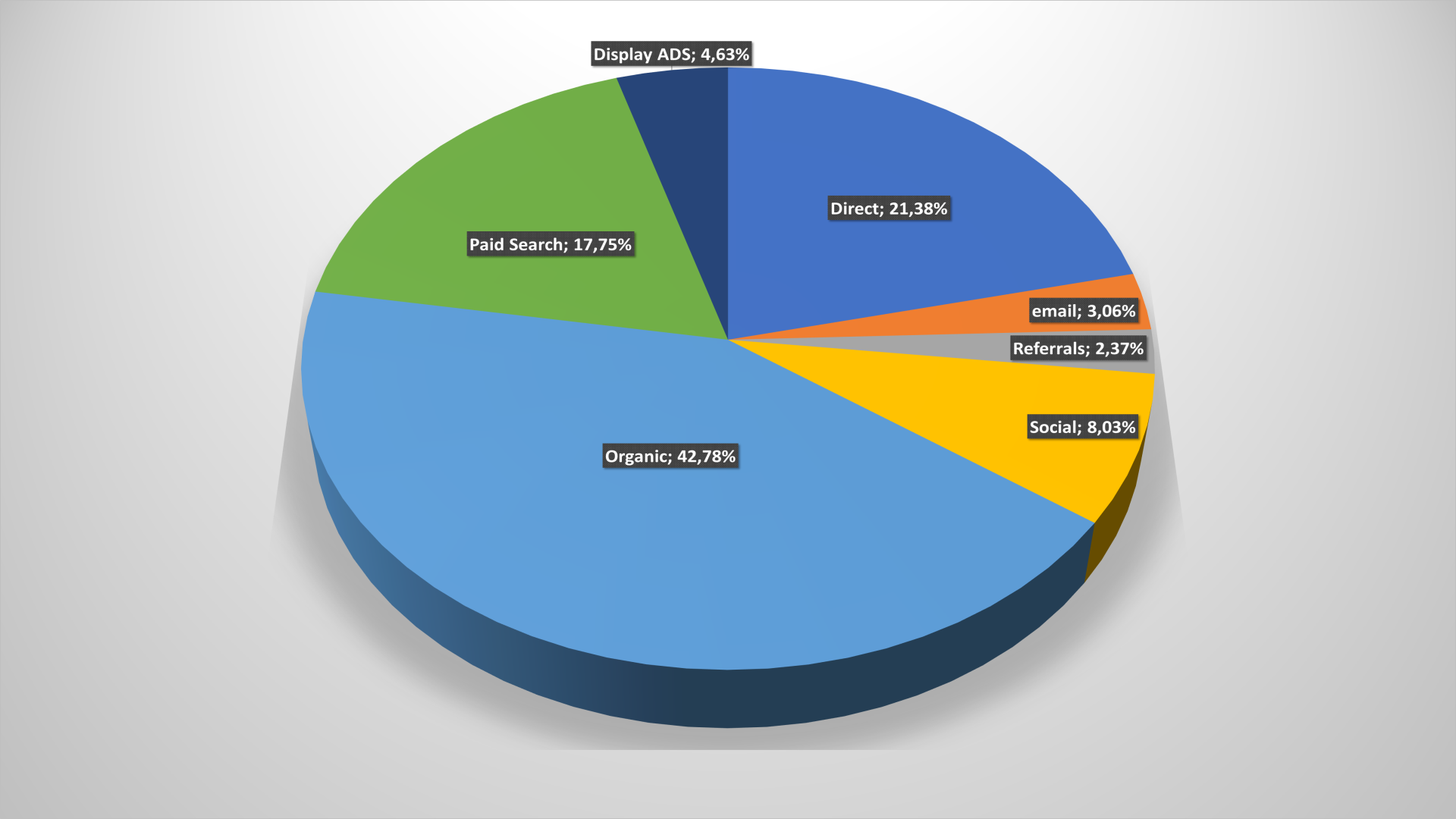

По каналах входу: стало менше переходів із пошукових мереж та органічного безкоштовного пошуку, залишається порівняно невисокою частка прямих заходів. Зате досить багато переходів із проплаченої рекламної видачі, та з соціальних мереж.

По каналах входу: стало менше переходів із пошукових мереж та органічного безкоштовного пошуку, залишається порівняно невисокою частка прямих заходів. Зате досить багато переходів із проплаченої рекламної видачі, та з соціальних мереж.

На відміну від більшості інших категорій української онлайн-комерції, серед спорттоварів основним генератором трафіку з соцмереж залишається YouTube. У той же час і Facebook збільшив свою частку, але все одно відстає від “колеги” майже на 10%.

Переважна більшість користувачів відвідує онлайн–магазини даної категорії з мобільних пристроїв. За рік частка «мобільних» клієнтів віросла з 52 до 75%.

Також незвичний віковий зріз покупців: 60% користувачів – у віці від 25 до 45 років. Зовсім молоді та найстарші спортом або не займаються, або покупки їм оплачують старші чи молодші родичі.

Jewelry

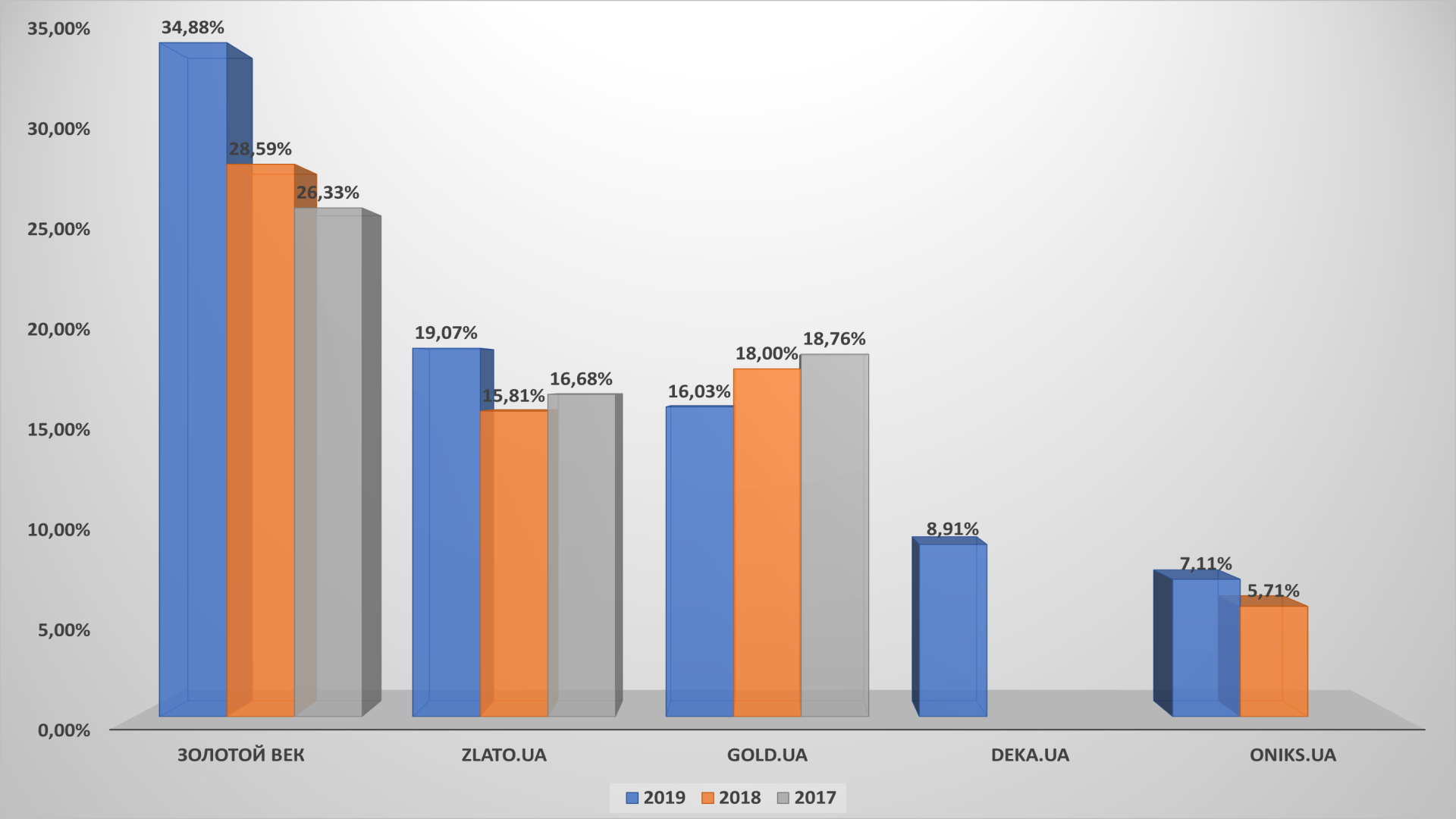

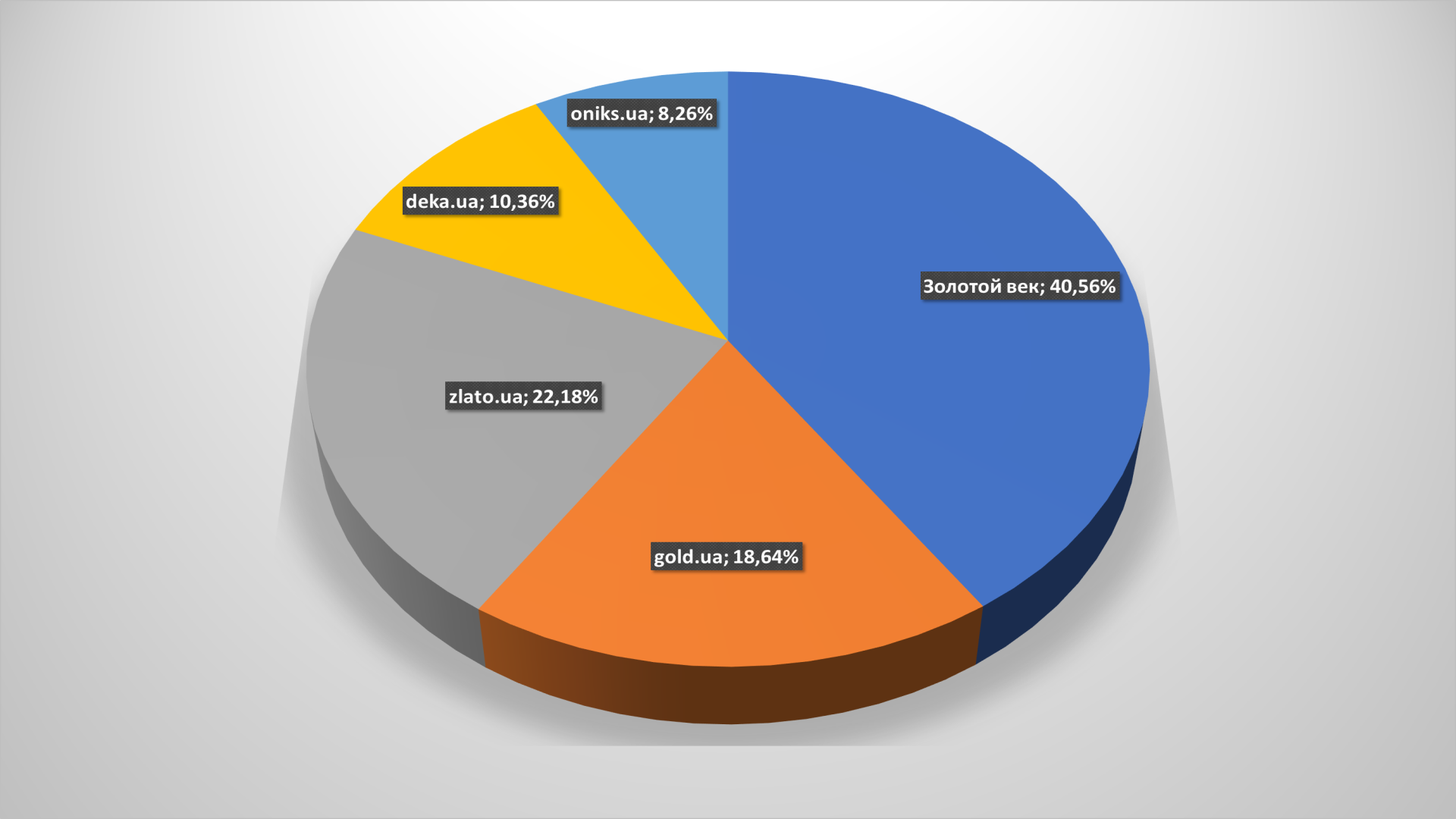

В даному підсегменті вітчизняної електронної комерції так само перестановки: через перенос сайту на новий адрес топ-5 тимчасово покинула e-pandora.com.ua, яка поступилася місцем deka.ua. Як і в багатьох інших секторах наростив відрив лідер – Золотий Вік, хороші показники zlato.ua, а ось gold.ua продовжує втрачати аудиторію другий рік поспіль.

«Велика трійка» ювелірних онлайн–рітейлерів України продовжує впевнено утримувати позиції, сумарно охоплюючи майже 82% аудиторії серед перших п’яти інтернет–магазинів прикрас та аксесуарів.

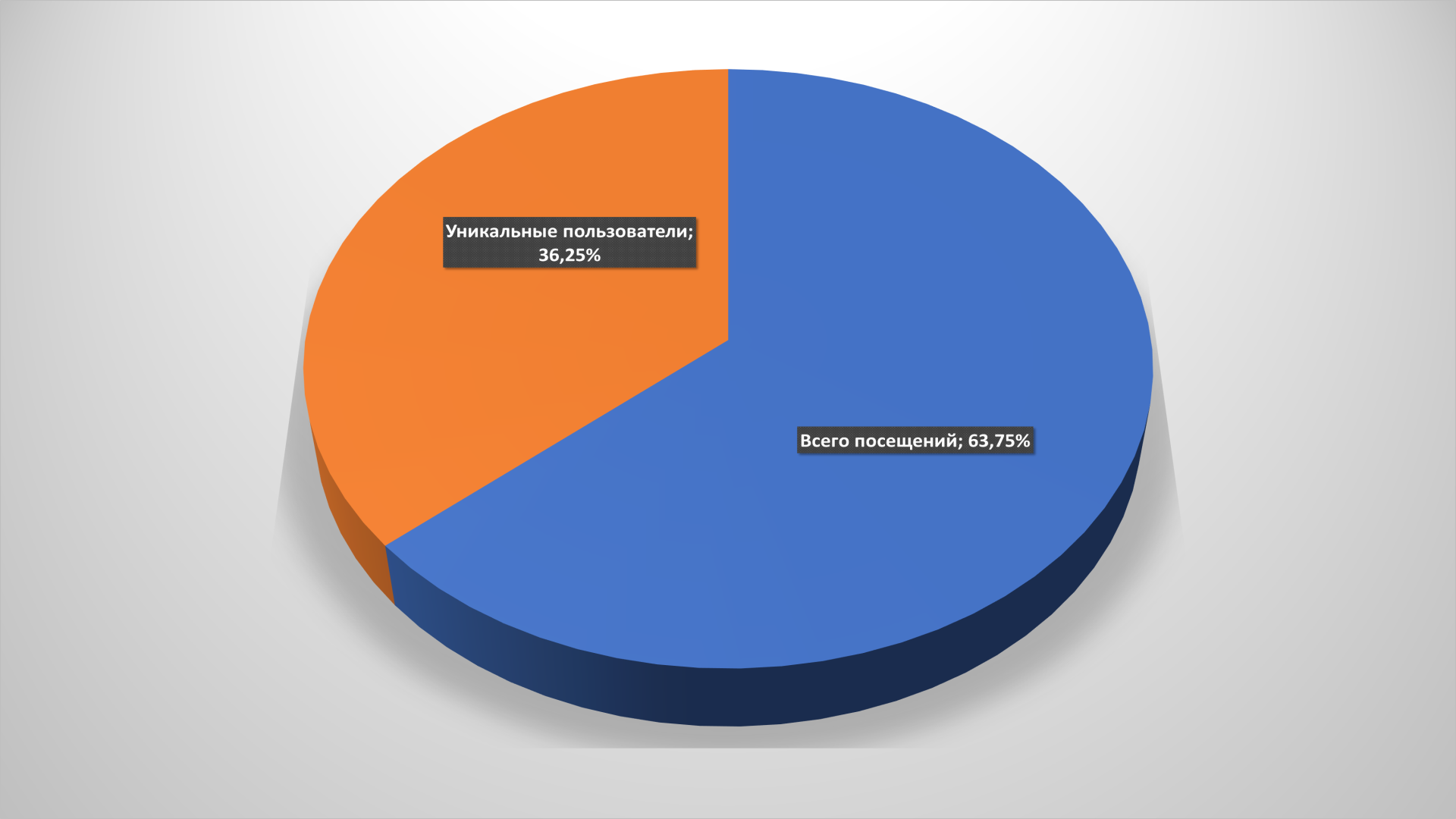

До того ж дві третини користувачів відвідують сайти компаній більш ніж один раз на рік. За 12 місяців лояльна аудиторія значно зросла (на 11%).

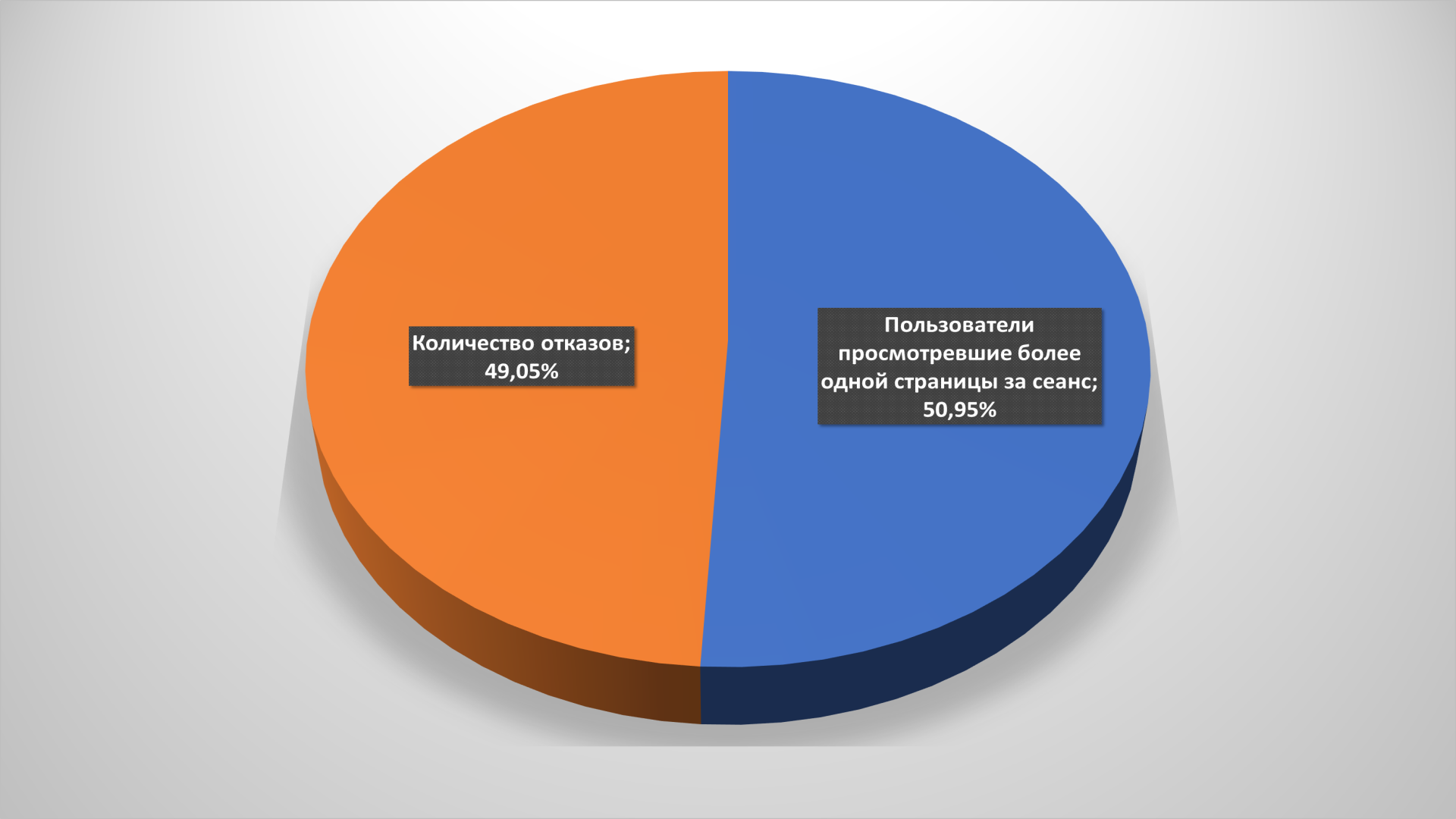

Також зросла кількість відмов. Якщо за підсумками 2017 року зі сторінки входу портали ювелірних рітейлерів покидало лише 31,29% користувачів, то в 2018-му: вже 43,1%. У цьому ж показник склав майже половину зайшли потенційних покупців – 49%. Чи то українці звикли дивитися моделі в інтернеті, а купувати в офлайні, чи то просто заходили помилуватися на витвори ювелірів.

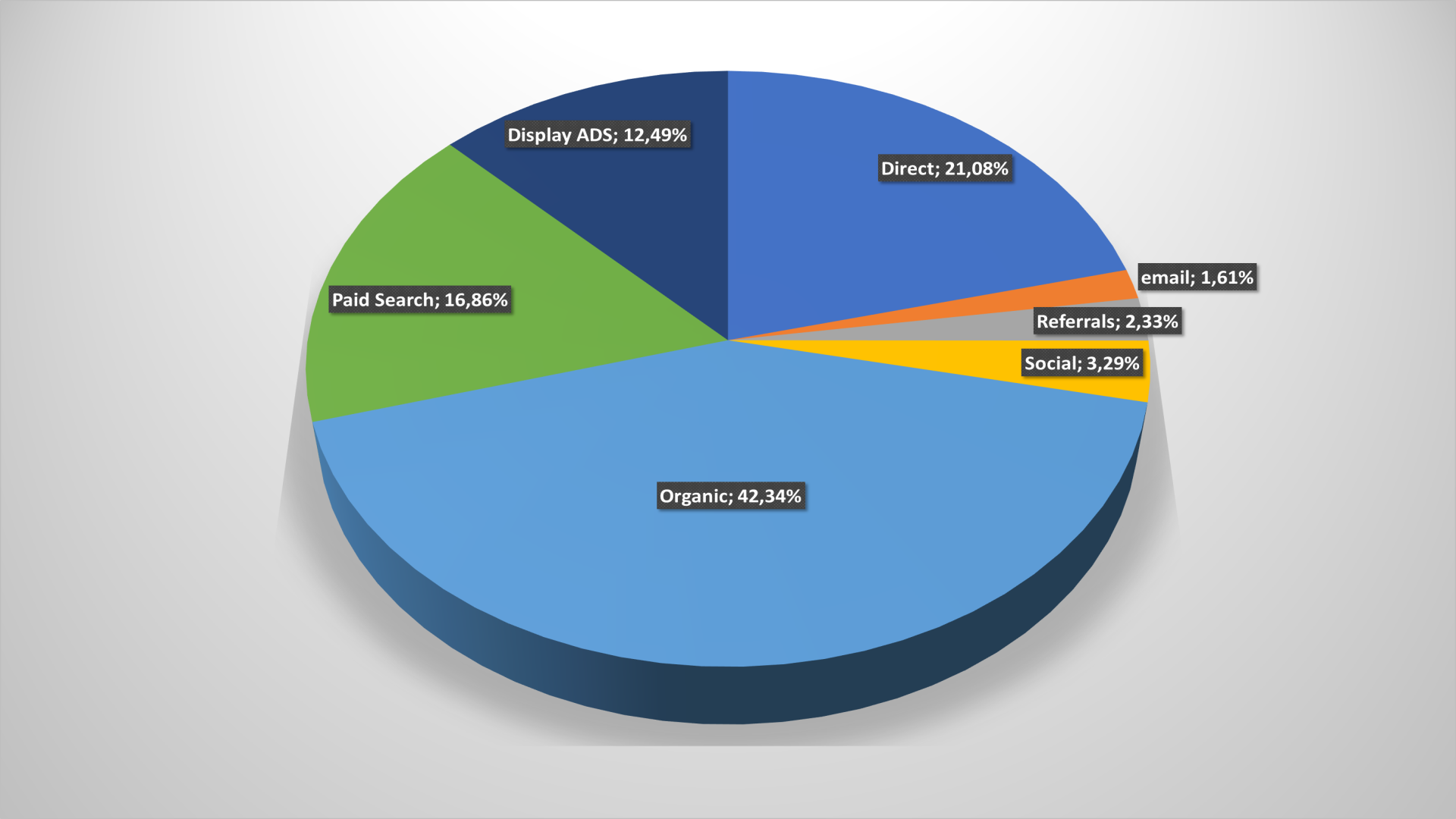

Серед каналів входу помітні переходи з пошукових систем і з рекламної видачі в них. Прямих заходів не так вже й багато. Швидше за все, користувачі шукають товар саме в google або подібних системах, а не заходять відразу на сайти рітейлерів. SEO та пошукова оптимізація для гравців ювелірного ринку мають бути на першому місці.

Хоча соцмережі забезпечують менше 5% загального трафіку інтернет-магазинів прикрас та аксесуарів, забувати про них не варто. Тим більше, що, як і в від інших категоріях, для ювелірних майстрів вкрай важливий Facebook. В той же час YouTube у порівнянні з минулим роком, навпаки, помітно зріс. У 2018-му він приносив магазинах 22,3% трафіку з соцмереж, а в цьому – вже 32%, вище, ніж в 2017-му. Ця тенденція відрізняється від загальноукраїнської.

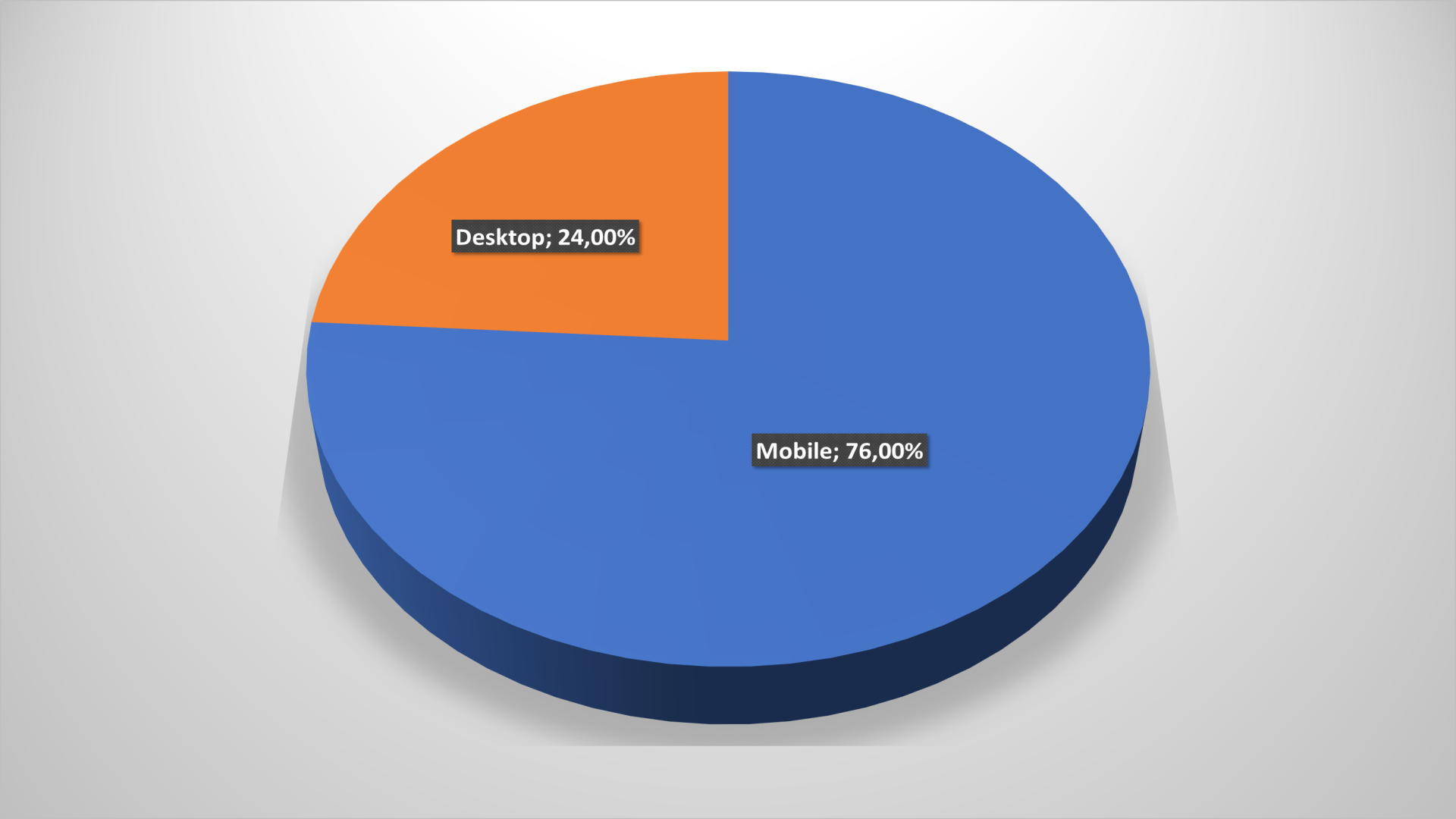

Також різко збільшилася частка користувачів, які відвідують ювелірні інтернет–магазини із мобільних пристроїв – з 68 до 76% що є одним з кращих показників серед всіх сегментів української електронної комерції.

Також різко збільшилася частка користувачів, які відвідують ювелірні інтернет–магазини із мобільних пристроїв – з 68 до 76% що є одним з кращих показників серед всіх сегментів української електронної комерції.

Серед користувачів, що заходять на інтернет–магазини ювелірних виробів, явно виділяється вікова група 25-44 років. Ось на кого варто робити ставку онлайн–маркетологам і рекламістам.

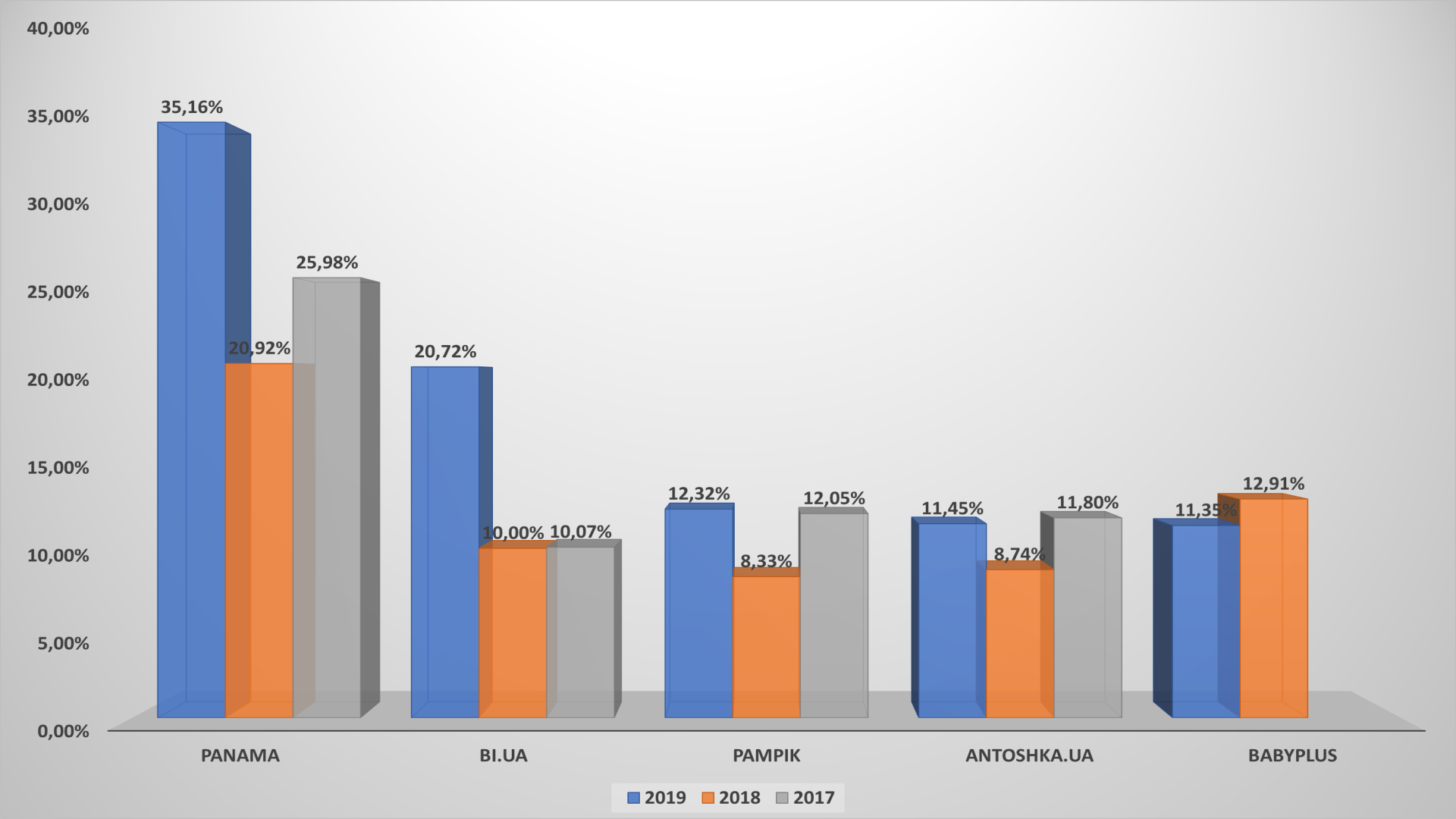

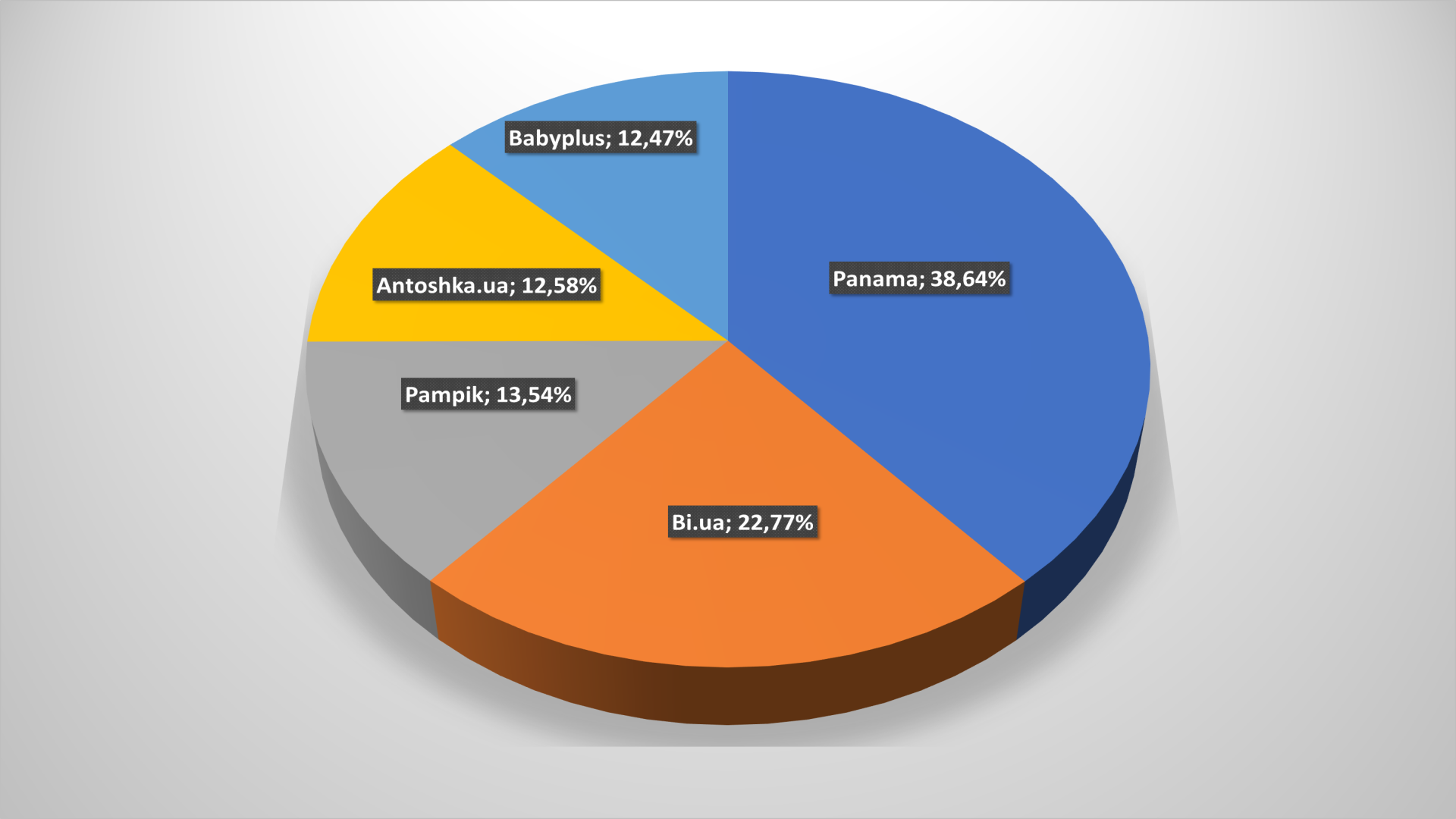

Дитячі товари

А ось в сегменті онлайн-рітейлерів товарів для дітей, на відміну від минулого року, змін немає. Сенсація минулого року – babyplus.ua, який з першої спроби зайняв в цій товарній категорії друге місце, відкотився на п’яте. Старожили ринку – Антошка, Panama, Pampik, Будинок Іграшок – повернули втрачені було позиції.

З іншого боку, Антошка та Будинок Іграшок – не класичні інтернет-магазини, а омніканальні рітейлери, тому для них Всесвітня павутина – лише один з каналів продажів, і не факт, що найважливіший. І те, що вони поступаються за деякими параметрами компаніям, представленими тільки в онлайн – не дивно.

Кількість повторних візитів, а, значить – і лояльної аудиторії – в середньому відповідає загальним для України показникам, і з минулого року практично не змінилася.

Те саме можна сказати й про кількість відмов: в даному випадку онлайн-рітейл товарів для дітей відповідає загальноукраїнській ситуації.

Якщо основні канали входу клієнтів на інтернет-магазини дитячого одягу порівнювати з 2018-м, то виросла частка прямих заходів, і знизилися переходи з пошукових систем. Що нехарактерно: рітейлери цього сегмента успішно генерують трафік і без вкладень в платне просування в пошукових системах. Це відрізняється від середньоринкової тенденції.

В категорії товарів для дітей Facebook зумів за рік відіграти втрачені було позиції щодо YouTube: якщо в 2018-му переходи з відеохостингу забезпечували майже 48% трафіку з соцмереж, то зараз – всього 37%. Прямо якісь «американські гірки», де серед проектувальників Цукерберг, Пейдж і Брін.

Частка користувачів мобільних пристроїв у порівнянні з 2018–м різко збільшилася 60 до 73,6%. M–commerce і 4G наступають.

Що й не дивно, з огляду на вік основних покупців даної категорії товарів: 86% – від 18 до 45 років! Решта 15% – ймовірно, бабусі та дідусі, які купують товари онукам.

Косметика и drogerie

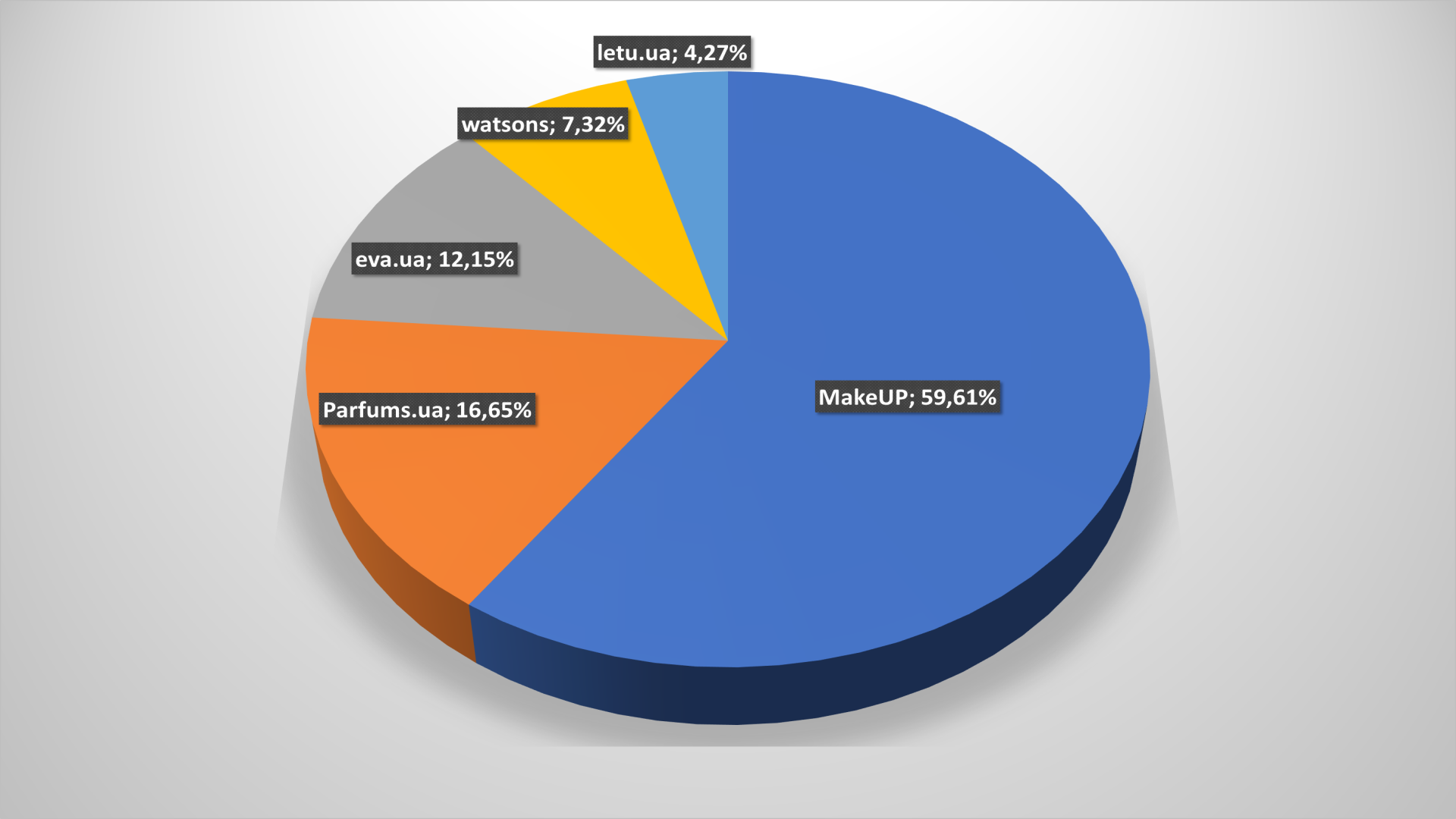

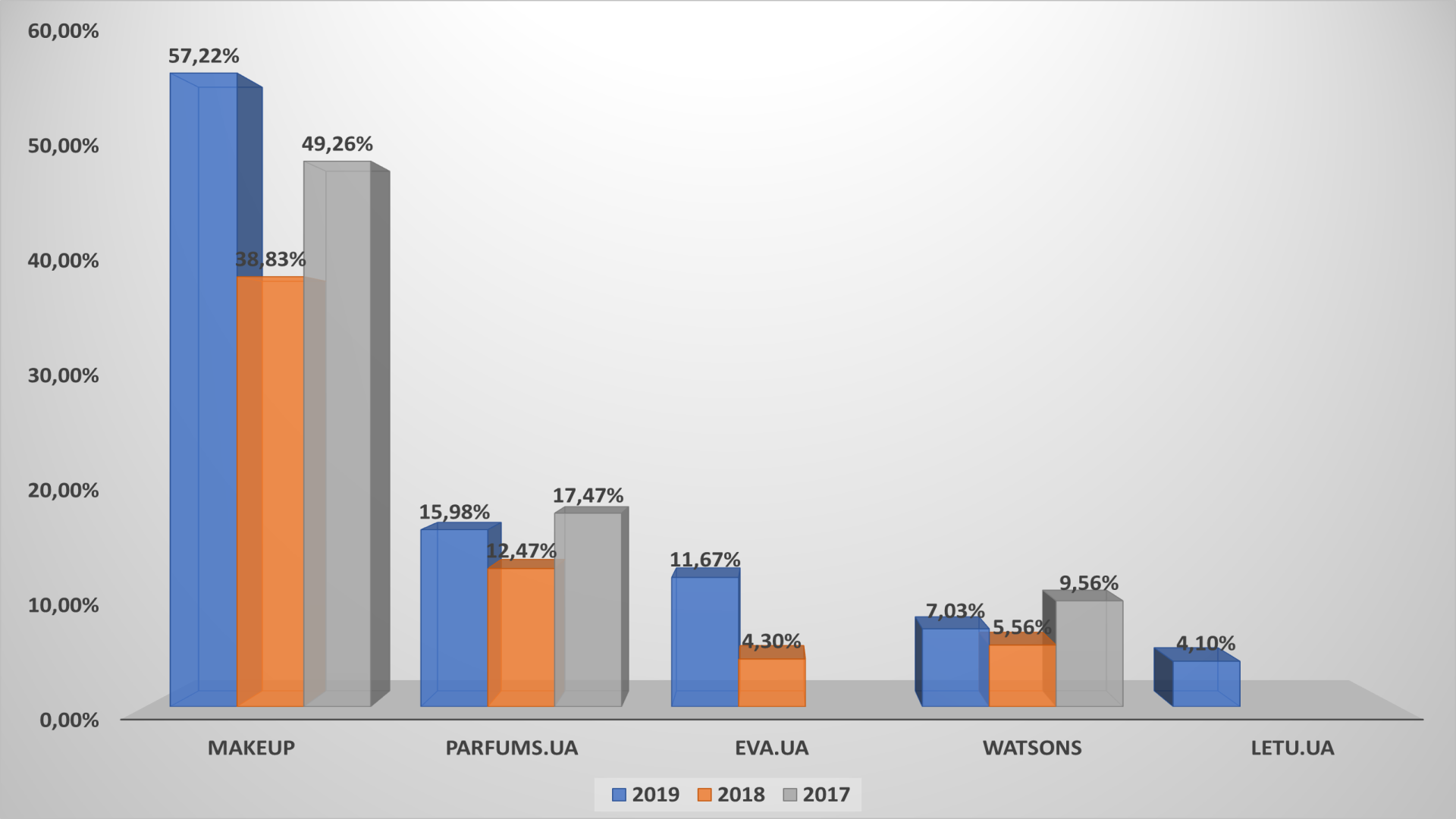

Деякі зміни й в цьому сегменті. Найбільша офлайнова мережа магазинів для краси і здоров’я EVA поліпшила свої позиції в топ-5, а ось Yves Rocher Ukraine випала з числа лідерів. Її місце зайняла letu.ua. Сумно, але факт – українському представництву французького бренду потрібно більше уваги приділяти просуванню онлайн.

Можна брати приклад з makeup.ua, яка після торішнього спаду, що виявився короткочасним, змогла повернути беззастережне лідерство в сегменті.

З «великої п’ятірки» ця компанія охоплює пости 60% аудиторії, так що іншим наблизитися до неї буде проблематично. Однак у цілому позиції й охоплення рітейлерів товарів для краси не змінилися.

З «великої п’ятірки» ця компанія охоплює пости 60% аудиторії, так що іншим наблизитися до неї буде проблематично. Однак у цілому позиції й охоплення рітейлерів товарів для краси не змінилися.

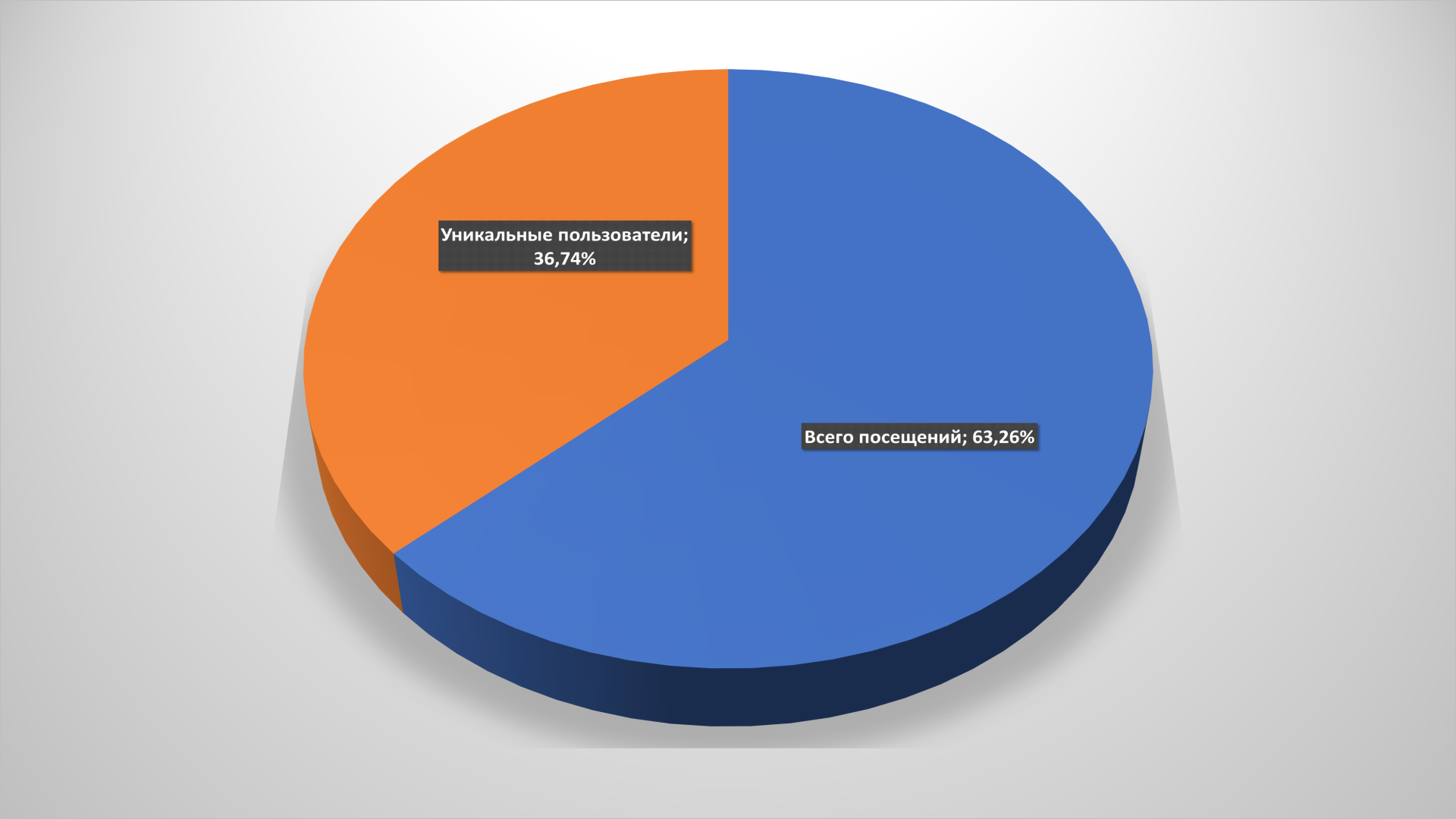

Лояльності покупців інтернет–магазинів drogerie багато може хто позаздрити – 63% повторних відвідувань, що помітно вище, ніж у середньому по ринку. В даному випадку стабільність – ознака класу.

Порівняно невисока й кількість відмов – 46%. Приводів для занепокоєння у продавців косметики та предметів гігієни все ще немає.

Основні канали входу – традиційні: органічний пошук і прямі заходи. В сумі вони дають 61% трафіку.

Левову частку переходів із соціальних мереж онлайн–рітейлерам сегмента drоgerie дає Facebook. У цьому випадку це найефективніший інструмент залучення споживачів на сайт.

Користувачів мобільних пристроїв в порівнянні з 2018–м стало більше: 70% проти 57%. Цікаво, чи збережеться тренд?

Вікова палітра покупців інтернет–магазинів косметики та товарів для здоров’я досить різноманітна. Практично всі споживачі в тому чи іншому випадку купують різні категорії продукції онлайн. Крім віку 65+

Читайте також –

Спецпроект: Аналіз tenant-mix в ТРЦ в містах-мільйонниках України (інфографіка)

Читайте також

Криза – для можливостей: які українські бренди зросли кількісно у повномасштабне вторгнення