Аптеки відчули кадровий голод: ще кілька його причин та план, як його задовольнити

26.02.2019 08:15

26.02.2019 08:15Хто з українських FMCG-рітейлерів керував найбільшою кількістю магазинів за підсумками минулого року, де відкривалися нові продуктові торгові точки, як АТБ, Сільпо, Наш Край, ЕКО маркет, Коло й інші оператори розвивають свої мережі.

Дослідницька компанія GT Partners Ukraine представила своє чергове масштабне дослідження, присвячене основним тенденціям розвитку української мережевої продуктової роздрібної торгівлі в 2018 році. Крім загального огляду – скільки магазинів входить в провідні FMCG-мережі – аналітики також вивчили, хто з компаній найактивніше відкривав торговельні точки в минулі 12 місяців, а також в які регіони рітейлери вирішили виходити.

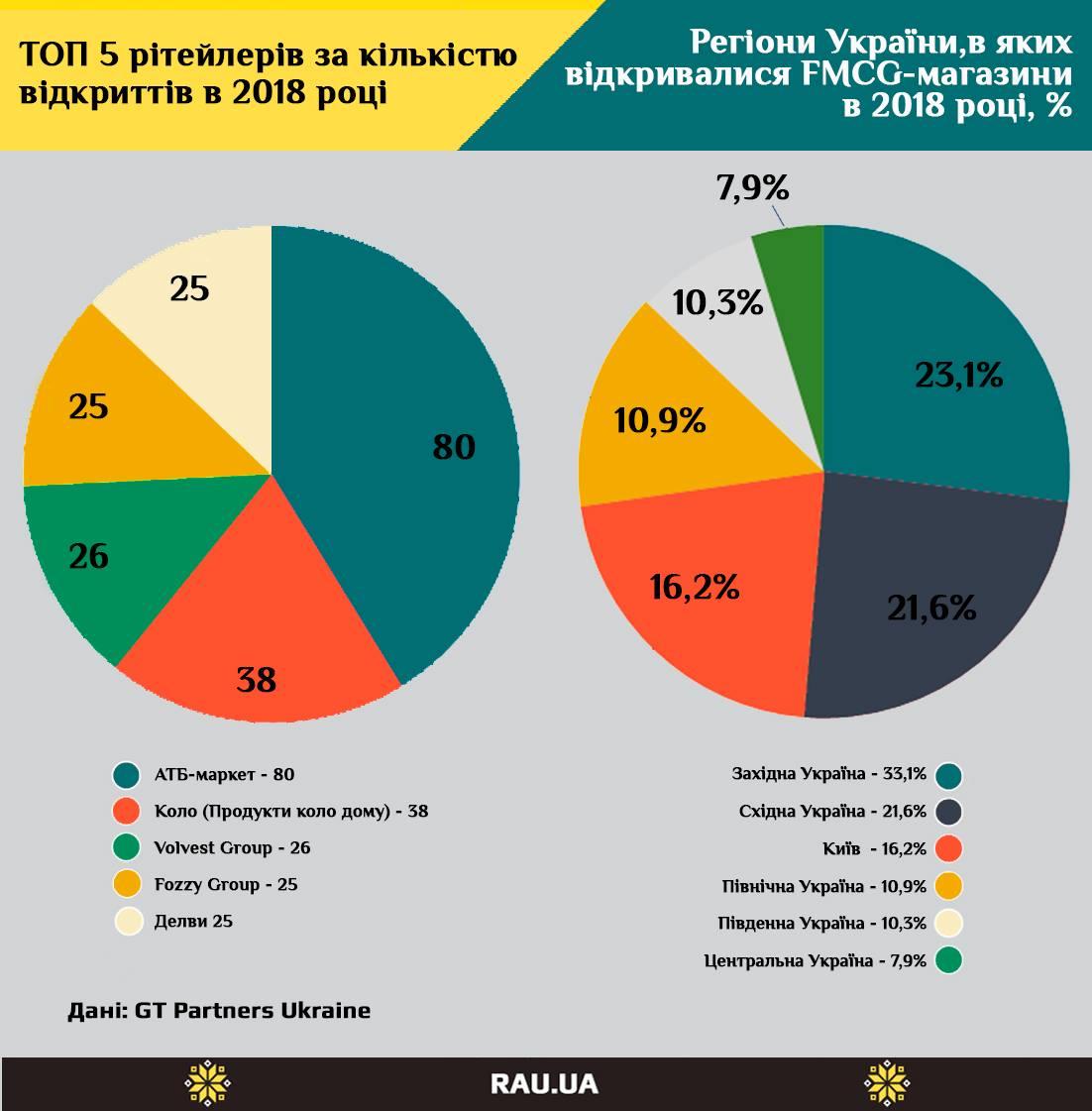

Якщо порівнювати ситуацію з попередніми дослідженнями, то легко помітити, що серед топ-5 продуктових мереж змін з 2017-го не відбулося. Перше місце, як й останні кілька років, впевнено займає дніпровська мережа дискаунтерів АТБ – на 31 грудня 2018 го вона керувала, за даними GT Partners Ukraine, 990 торговими точками. За рік, за розрахунками аналітиків, лідер продуктового рітейлу країни збільшив мережу на 80 магазинів. З огляду на темпи розвитку дніпровського холдингу, можна з упевненістю припустити, що психологічний рубіж в 1000 об’єктів АТБ подолає вже в першому кварталі цього року. Першим з усіх українських рітейлерів будь-якої сфери роздрібної торгівлі.

На другій позиції вже довгий час утримується Fozzy Group, що розвиває бренди Сільпо, Фора, Le Silpo, Favore, Thrash! Минулий рік вона закінчила з 540-ка об’єктами, збільшивши свій портфель всього на 5 магазинів. Але варто зазначити, що в останні роки Fozzy бере не кількістю, а якістю, постійно проводячи оновлення своїх торгових точок, розширюючи асортимент і пропонуючи покупцям новий споживчий досвід і незвичайні концепти. Судячи зі схвальних відгуків клієнтів, стратегія обрана вірно.

Якщо двійка лідерів географічно присутня у всіх регіонах країни, то компанії, які зайняли третє і четверте місця, основну свою увагу зосередили на Західній Україні. Причому Volwest Group – один з небагатьох продуктових операторів, які обрали шлях розвитку мережі по франчайзингу, в тому числі такому екзотичному для нашої країни, як зворотний франчайзинг. Група, в портфель брендів якої входять Наш Край, Наш Край Експрес, Spar, за рік збільшила кількість своїх торгових точок всього на три (якщо враховувати закриті на реконструкцію або переформатування об’єкти), але також активно працює над впровадженням нових форматів і пропозицією покупцям нових сервісів .

Ще одна західноукраїнська група – Львівхолод, бренд Рукавичка – за рік зросла на десять об’єктів, до 141-го магазину, та продовжує залишатися провідним регіональним FMCG-рітейлером Львівської та деяких прилеглих областей.

Замикає «велику п’ятірку» мережа ЕКО маркет (також компанії належить бренд Симпатік). У 2018-му компанія формально не збільшила кількість своїх магазинів, але також оновлювала торгові точки та впроваджувала нові технології.

Варто відзначити, що багато мереж не тільки відкривали нові об’єкти, але в той же час закривали нерентабельні застарілі маркети: або назовсім, або на період реконструкцій та відновлень. Так, наприклад, Volwest Group за рік відкрила 26 магазинів, але за підсумками 2018-го їх сумарна кількість збільшилася всього на три. Аналогічна ситуація й у Fozzy – 25 нових торгових точок, і зростання мережі за підсумками року на п’ять об’єктів.

Крім АТБ, найактивніше маркети відкривала київська локальна мережа Коло – порівняно новий гравець на українському ринку продуктового рітейлу. За рік кияни «приросли» на 38 об’єктів формату «магазин біля дому». Також варто згадати прогрес мережі зі штаб-квартирою в Дніпрі: Делві. Звичайно, в порівнянні з АТБ «плюс 25» нових точок – не видатне досягнення, але за мірками України зростання досить істотне.

Що стосується географії появи нових продуктових магазинів, то тут відбулися деякі зміни. Пріоритетним напрямком для вітчизняних FMCG-мереж як і раніше залишається Західна Україна. Якщо в 2017-му в цьому регіоні відкрилася майже третина від загальної кількості нових торгових об’єктів – 32,1%, то в минулому даний показник трохи знизився, але все одно залишився значним – 23,1%. Поступово відновлюється й оживає роздрібна торгівля в східних областях країни – в 2018-му тут почали роботу 21,6% від усіх нових FMCG-магазинів.

Після деякого застою в трійку лідерів нова потрапила столиця України – на Київ довелося 16,2% нових відкриттів. Втім, це може бути частково пов’язане з перерозподілом торгових площ між операторами, загальним зниженням кількості нових магазинів, відкритих рітейлерами, і вже згадуваною експансією мережі Коло. Південь, центр і північ країни також не обділені увагою продуктових операторів, але за темпами відкриття маркетів явно поступаються іншим регіонам.

Аналіз поведінки та тактик продуктових операторів за останні роки показує, що все частіше гравці ринку не женуться за кількістю нових магазинів і нарощуванням географії присутності, а багато уваги приділяють оптимізації бізнес-процесів, реформатам й оновленню своїх об’єктів, впровадженню нових технологій і сервісів. Швидше за все, в 2019-му ці тенденції збережуться, а значить, бурхливого зростання тих чи інших мереж чекати не варто: конкуренція переходить на новий рівень, де важливіше не банальна кількість торгових точок, а їх ефективність і збільшення середнього чека.

Читайте також –

Годувальники столиці: топ-10 продуктових мереж Києва за кількістю магазинів