Вячеслав Стешенко, KLO: Я сам відчуваю себе частиною Києва й хочу, щоб так відчували KLO кияни

25.06.2024 08:45

25.06.2024 08:45Компанія Webpromo опублікувала діджитал-дослідження українського food-ритейлу, яка показує поточний стан ніші, а також може стати в нагоді маркетологам під час розробки стратегій просування бізнесу онлайн.

За результатами галузевих досліджень, станом на початок 2024 року продовольчий ритейл в Україні вийшов на довоєнні показники та повністю відновився як офлайн, так і онлайн. Так, згідно з дослідженням серед членів Асоціації ритейлу України, динаміка працюючих та непрацюючих магазинів наприкінці 2023 року склала +23%, а кількість магазинів в порівнянні з довоєнним періодом збільшилась на 2%.

В онлайн обсяг пошукових запитів у категорії зріс на 21% в порівнянні з 2022 роком і продовжує демонструвати стрімке відновлення ― у IV кварталі 2023 року попит зріс на +20,25% відносно попереднього кварталу.

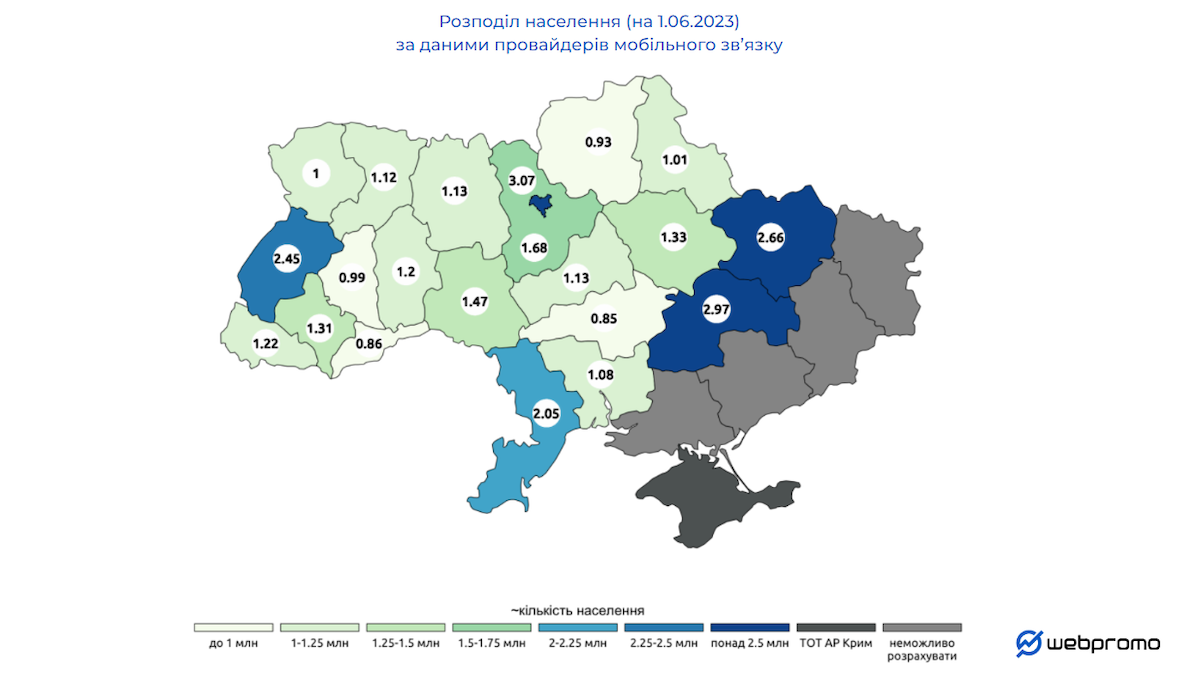

Після початку повномасштабного вторгнення населення України за даними Держстату, зменшилося на 20%. Також спостерігається значна міграція населення в межах України: станом на травень 2024 року, в Україні зареєстровано понад 4,7 млн внутрішньо переміщених осіб (ВПО). Тенденції на збільшення кількості населення не спостерігається: згідно з прогнозами МВФ, чисельність населення України до 2028 року зросте лише до 36 млн.

*статистика населення України за даними Держстату

Але навіть за таких умов галузь демонструє стійкість, адже ніша змогла повернутися до довоєнних показників. Так, згідно з дослідженнями RAU станом на кінець 2023 року кількість працюючих продовольчих магазинів складала 100,2% від довоєнного рівня. А динаміка працюючих та закритих магазинів станом на грудень 2023 року склала +23%:

*розподіл та динаміка працюючих магазинів сегменту Food Retail, джерело — Retail Association of Ukraine

Найбільша кількість офлайн магазинів притаманна регіонам з найбільшою щільністю населення. За даними провайдерів мобільного зв’язку, топ-5 областей за щільністю населення це:

Ці самі регіоні є лідерами за загальною кількістю працюючих об’єктів, зокрема Київ та область, Львівська та Дніпропетровська області.

**за даними НКЕК, у 2023 році на 100 жителів в середньому припадало 145 карток мобільного зв’язку. Статистика надана з цим перерахунком і з похибкою у <10%, що підтверджує дані Держстату

Також зазначимо, що галузь продовольчого ритейлу належить до критичної інфраструктури, адже продукти харчування є базовою потребою людини. Тому спостерігаємо доволі велику кількість працюючих об’єктів у прифронтових регіонах.

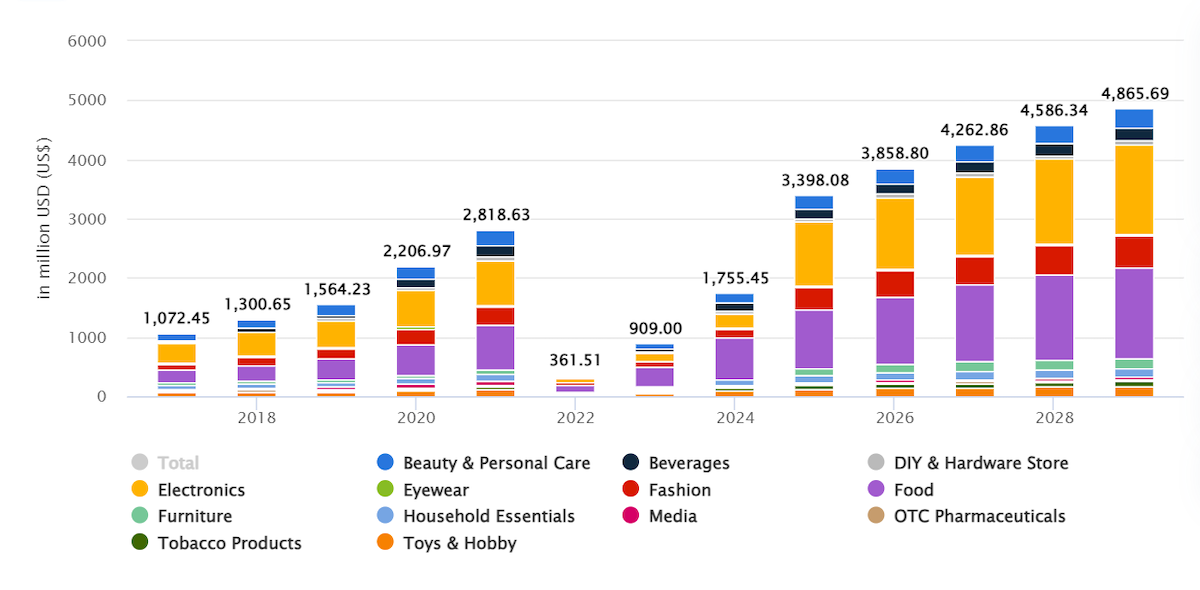

Відновлення продовольчого ритейлу в диджиталі тісно пов’язано з позитивною динамікою розвитку галузі офлайн. Події останніх чотирьох років стали своєрідним тригером для прискореного зростання електронної комерції:

На графіку бачимо, що дохід українського ринку food-ритейлу онлайн стабільно збільшуватиметься протягом наступних чотирьох років. За прогнозом, повне відновлення дохідності галузі food-ритейлу в електронній комерції очікується у 2025 році.

*дохід ринку електронної комерції в Україні у різних категоріях, джерело — Statista Market Insights

Попит на продовольчі товари в онлайн також зростає, незважаючи на варіативність сценаріїв війни, тимчасові відключення світла в різних регіонах та демографічну кризу:

*динаміка активності конкурентів в онлайн аукціонах, дані Google Market Explorer

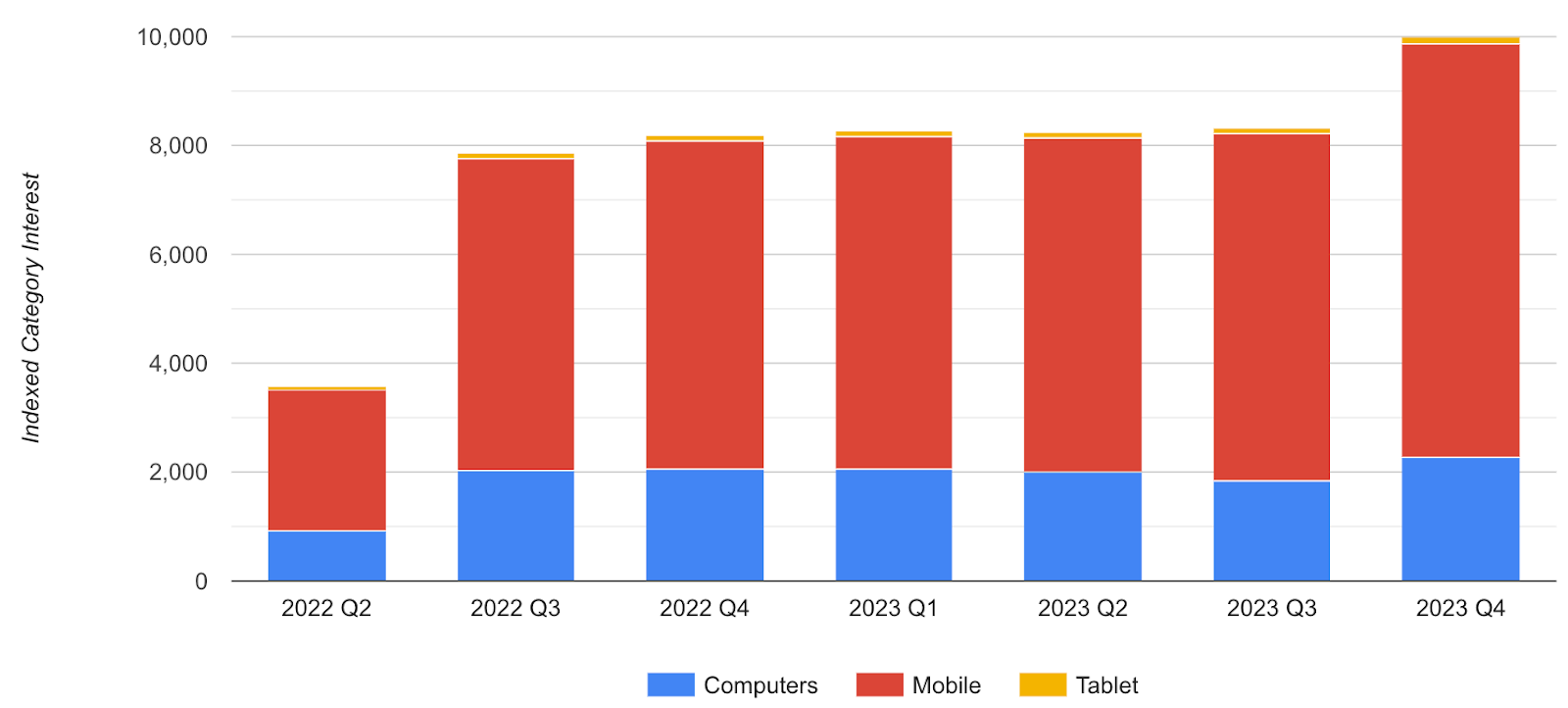

Активно зростає і частка мобільного трафіку: +76,1% у 4 кварталі 2023 року:

*динаміка показу рекламних оголошень у категорії відповідно до пристроїв, дані Google Market Explorer

Можна зробити висновок, що зростання попиту відбувається за рахунок міграції аудиторії в онлайн.

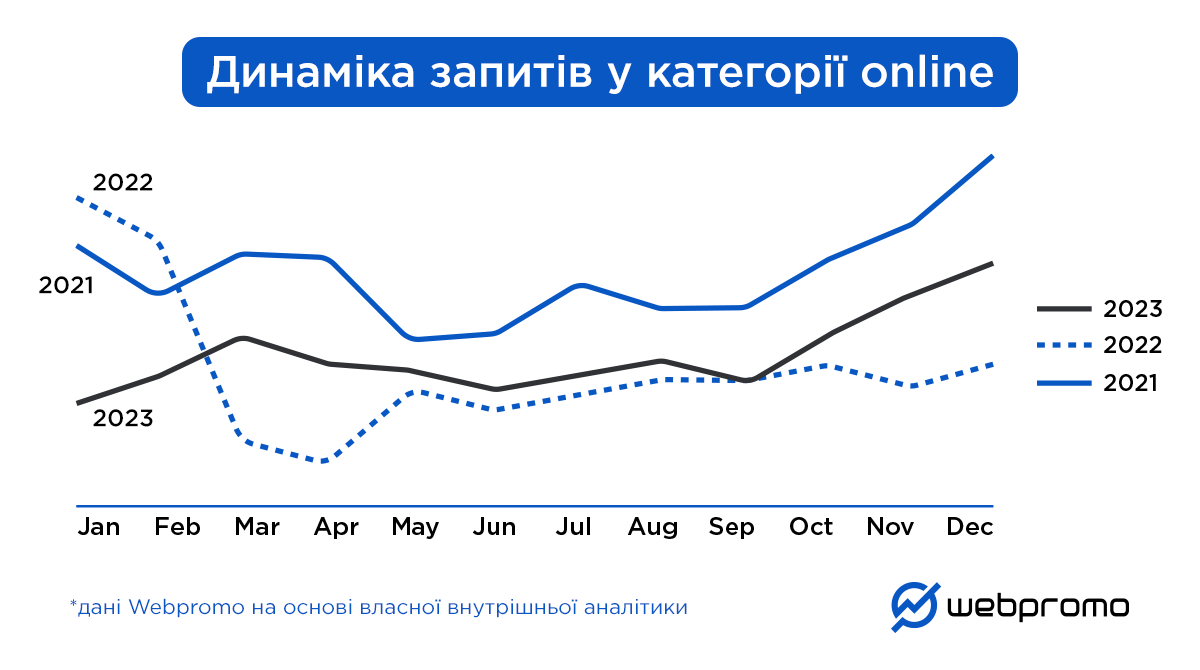

У 2023 році кількість запитів в категорії продовольчого ритейлу збільшилась на 21% в порівнянні з попереднім роком. При цьому із показником у 54% переважають запити українською мовою.

*динаміка запитів у категорії online, дані із внутрішньої аналітики Webpromo

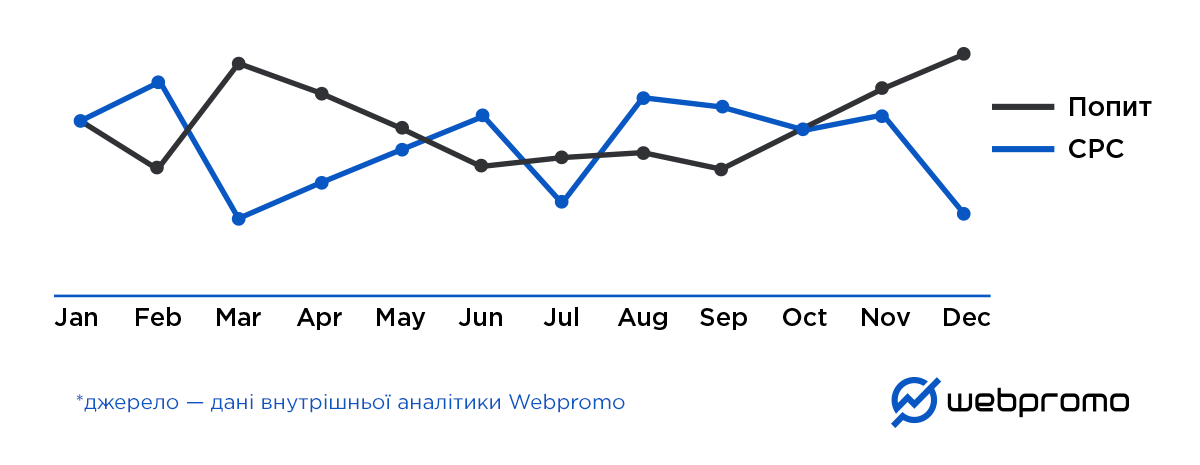

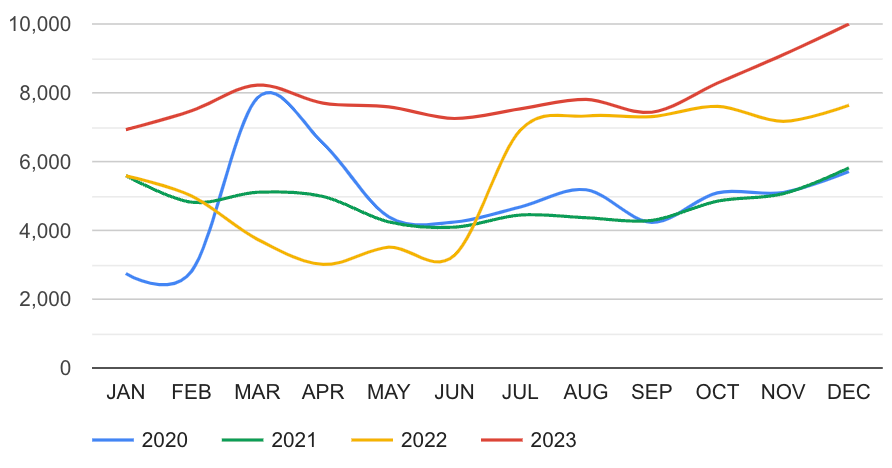

Найбільший обсяг попиту на продовольчі товари фіксується в березні-квітні та жовтні-грудні. Натомість зміна пропозиції (конкуренція в аукціоні, найдорожча ціна за клік) фіксується у лютому та серпні:

*динаміка показників сезонності у категорії, дані із внутрішньої аналітики Webpromo

**на сезонність наразі впливають зовнішньополітичні, економічні та безпекові фактори

На вартість СРС впливає кількість гравців на ринку (пропозиція). Бачимо, що СРС у грудні дешевший, адже попит зростає так динамічно, що активностей рекламодавців може бути недостатньо для його повного покриття.

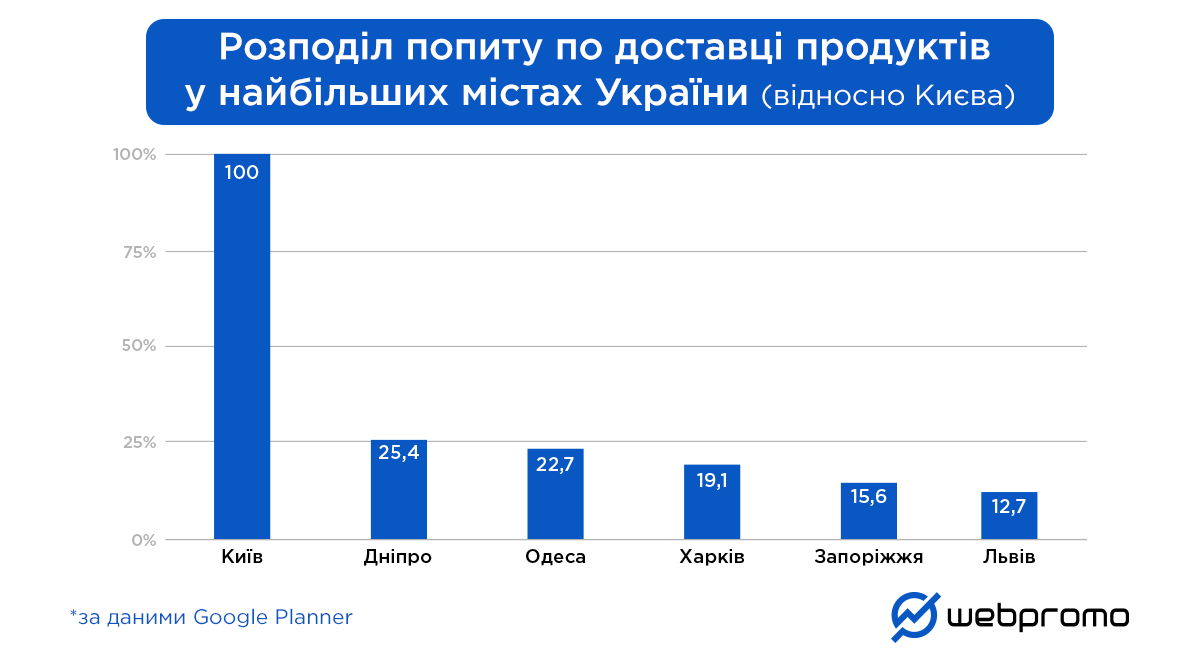

Найбільший обсяг попиту на продовольчі товари спостерігається так само в регіонах з найбільшою щільністю населення: у Києві, Дніпрі, Одесі, Харкові, Запоріжжі та Львові, тобто у тих містах, які є одними з лідерів за кількістю торговельних точок в офлайні. Це говорить про те, що офлайн та онлайн попит співзалежні, адже відсутність фізичного магазину ускладнює процес доставки онлайн-замовлень.

*розподіл попиту по доставці продуктів у найбільших містах України відносно Києва за даними Google Planner

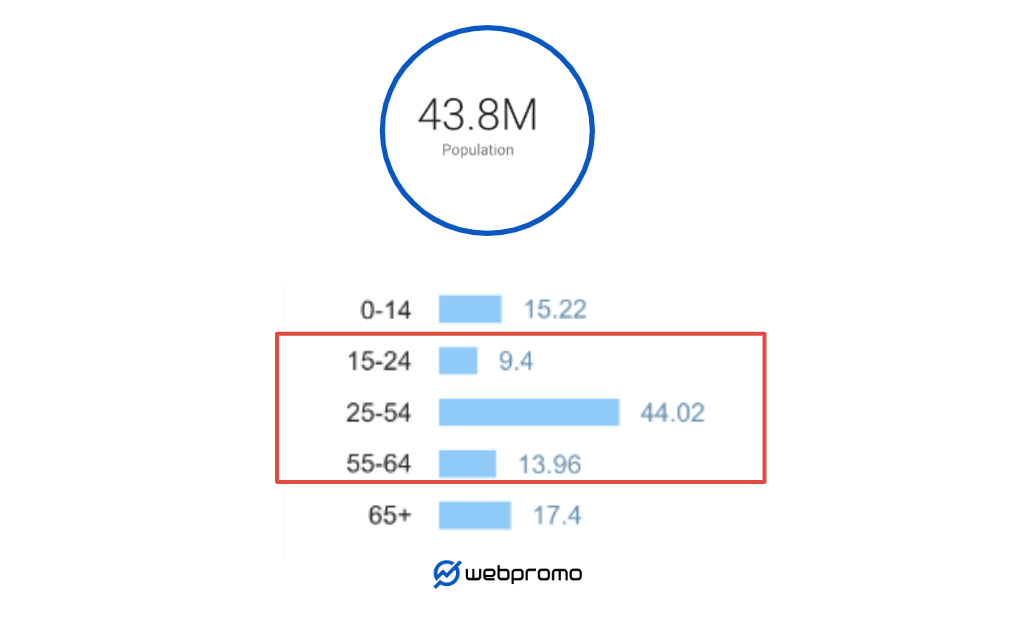

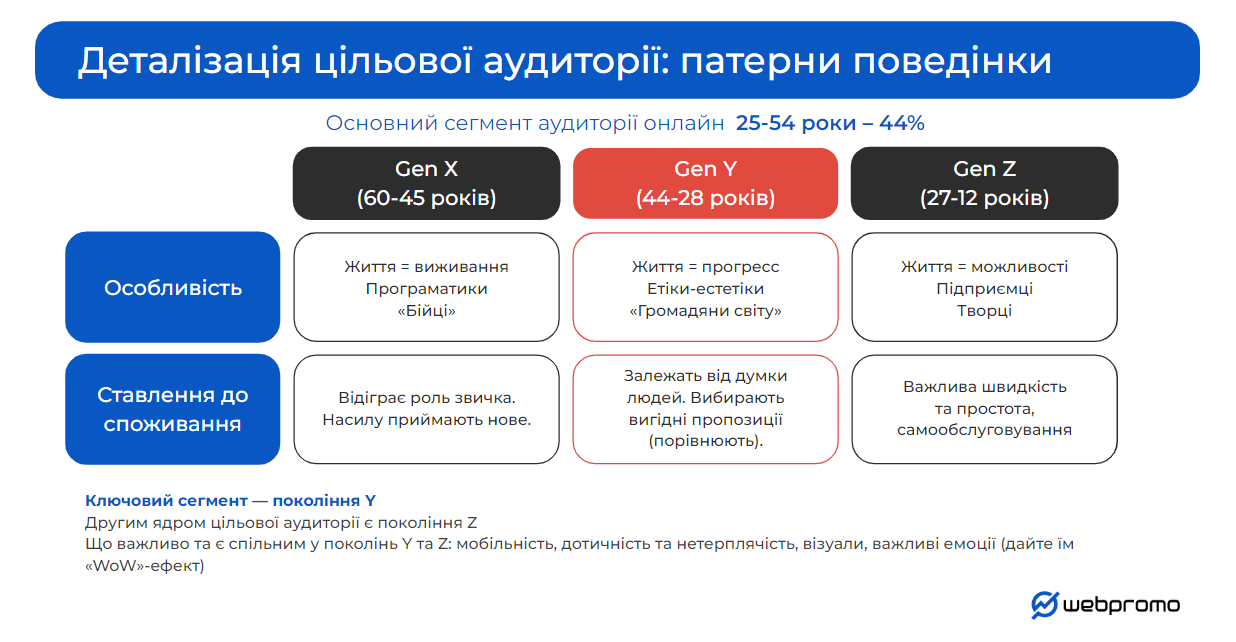

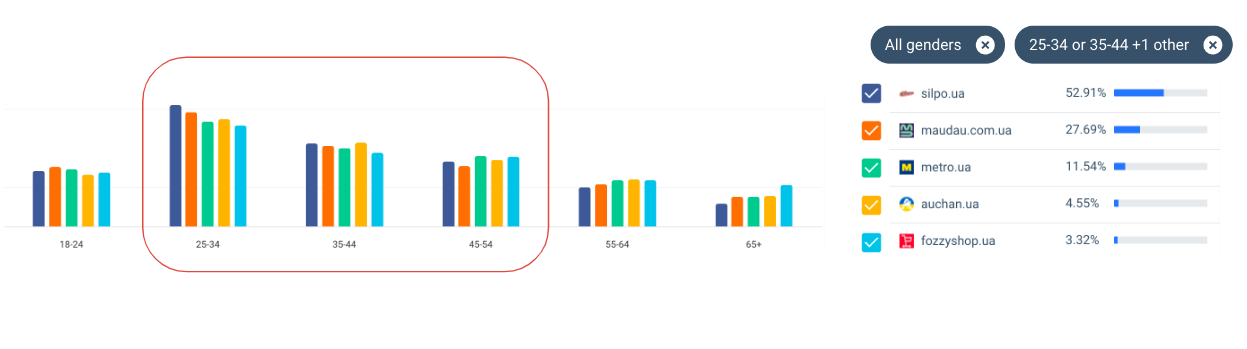

Основний сегмент аудиторії в онлайн — 25-54 років (44%).

*розподіл аудиторії у категорії за віковими параметрами, дані Google Market Explorer

Спільними рисами для поколінь Y та Z є мобільність, дотичність та нетерплячість. Зокрема вони є візуалами, для яких важливі емоції (wow-ефект).

*деталізація цільової аудиторії, інформація актуальна станом на 2024 рік

Тренд на збільшення кількості платоспроможного населення в Україні у 2024 році не спостерігається:

*результати соціологічного опитування, що проводилося соціологічною службою Центру Разумкова з 19 по 25 січня 2024 року

Серед головних споживчих трендів у 2023-24 році спостерігається:

*дослідження споживчих трендів в Україні, що проводилося дослідницькою компанією Gradus Research з 11 по 13 березня 2024 року

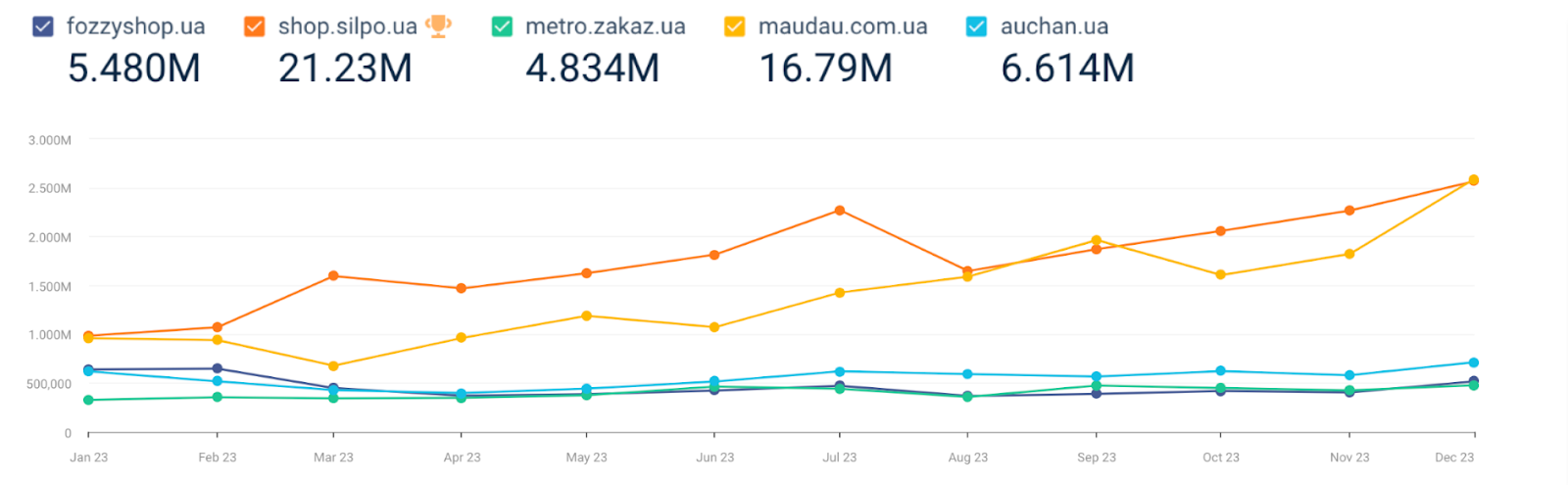

*аналіз трафіку топ-гравців вертикалі, дані Similarweb

Основними каналами залучення трафіку є органіка та контекстно-медійна мережа.

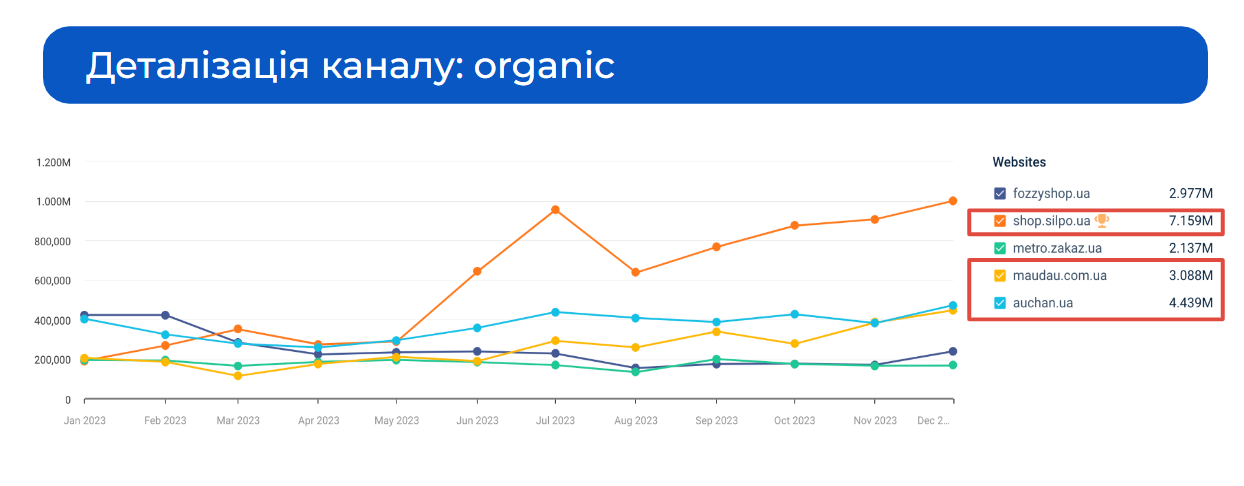

*деталізація каналу organic, дані Similarweb

*розбивка трафіку на сайти топ-гравців вертикалі по віковим групам, дані Similarweb

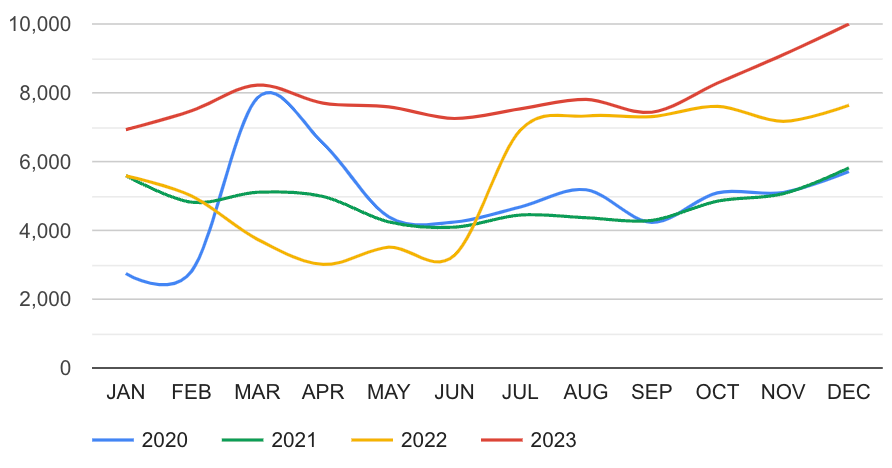

Про відновлення ринку свідчить і динаміка конкуренції. У 2023 фіксується історично найвищий рівень активності рекламодавців по категорії.

*динаміка активності конкурентів в онлайн аукціонах, дані Google Market Explorer

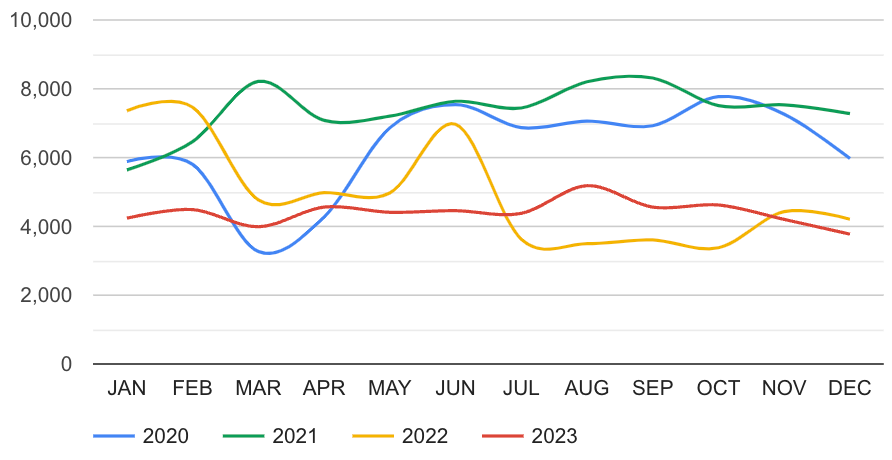

Динаміка показів рекламних оголошень збігається з сезонною динамікою попиту. Пікові місяці — березень та листопад-грудень.

Вартість реклами у 2023 році зберігалась на значно нижчому рівні у порівнянні з попередніми 2020-22 роками.Це повʼязано з тим, що динаміка зростання попиту випереджала динаміку зростання конкуренції.

*динаміка вартості реклами, дані Google Market Explorer

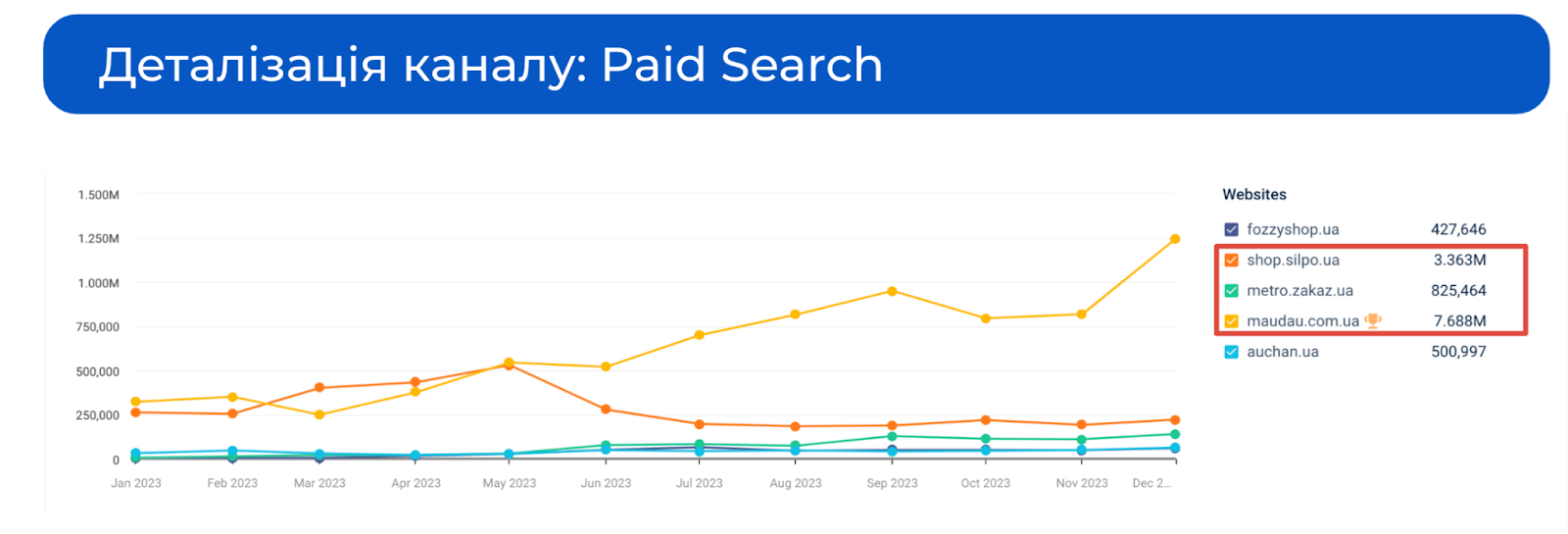

Лідерами у ніші за обсягом платного пошукового трафіку є Сільпо та MauDau:

*деталізація каналу paid search, дані Similarweb

MauDau — це передусім e-commerce проєкт, який має значний обсяг інвестицій у диджитал. Auchan, Fozzy, Сільпо та інші гравці — це ритейлери, які отримують основний прибуток з офлайну, а обсяг інвестицій у диджитал залежить від розміру мережі. Так, найменш активні диджитал-гравці є лідерами в офлайні. Зокрема суттєву долю попиту для великих ритейлерів покривають маркетплейси на кшталт Zakaz.ua.

Незважаючи на це, диджитал-напрямок все ще є перспективним для «класичних» продовольчих ритейлерів: вони мають вагому перевагу перед новими гравцями — довіра споживачів, впізнаваність бренду, наявність коштів на інвестиції. Як було зазначено вище, попит в онлайні зростає, а тому це чудова можливість для охоплення більшої аудиторії.

Команда Webpromo провела таємну закупівлю серед основних гравців ринку та порівняла User flow:

Купівля продовольчих товарів онлайн поступово стає новою звичкою українців. Спостерігається позитивна динаміка відновлення попиту навіть в умовах війни, і це мотивує розвивати даний канал залучення клієнтів.

Короткі висновки:

Джерело – Webpromo