Ролики тижня: Cher’17, Будинок іграшок, UAnimals, Сільпо та McDonald’s Ukraine

10.08.2018 12:20

10.08.2018 12:20В результаті злиття з’являється найбільший гравець в сегменті українських маркетплейсів. І не факт, що Владислав Чечоткін обмежиться покупкою EVO: він має намір стати гравцем №1 в сегменті інтернет-торгівлі одягом.

Без сумніву, угода, що планується, сколихне ринок, оскільки об’єднуються лідери ринку e-commerce України. За даними дослідження Kantar TNS CMeter, за охопленням аудиторії UAnet за липень Prom.ua знаходиться на 7-му місці, а Rozetka на 8-му з показниками 42,7% і 39,4% відповідно.

“Ми хочемо дати якомога більше сервісів для В2В клієнтів і якомога більше товарів для кінцевих покупців”, – називає основну мету угоди засновник Rozetka.ua Владислав Чечоткін.

EVO досить активно працює в напрямку як створення внутрішніх сервісів для своїх партнерів і клієнтів, так і запуску нових проектів: зовсім недавно група компаній запустила дошку оголошень на Prom.ua – конкурента Olx. В цілому за два роки група компаній “обросла” великою кількістю нових проектів: zakupki.prom.ua, bigl.ua, crafta.ua, Shafa.ua, купила сервіс замовлення послуг kabanchik.ua, запустила сервіс електронного документообігу Вчасно.

Були й менш успішні проекти – наприклад, портал Goodini.ua. “Ми зрозуміли, що для такого проекту, як Goodini, потрібен інший набір інструментів. Для такого проекту нам не вистачає маси додаткових компетенцій – в офлайн-управлінні товарами. Є свої нюанси в спілкуванні з виробниками. І щоб реалізувати Goodini, доведеться виходити з інтернету зовсім в іншу сферу “, – коментував тоді тоді співзасновник групи компаній EVO Денис Горовий.

У свою чергу, у Rozetka з іншими моделями, крім маркетплейса, не дуже виходило працювати: проект не створювався під конкретну стратегію, а еволюціонував разом з ринком, реагував на зміни швидше за інших гравців, мав великий досвід, але частина напрямків для нього була закрита.

На думку e-сommerce директора Цитрус В’ячеслава Волохи, угода вигідна для обох сторін.

“У Rozetka сильний фулфілмент, впевнений, що далі вони будуть його масштабувати і повторювати модель Amazon, масштабуючись на клієнтській базі EVO. А EVO охоплює майже всіх інтернет-користувачів України і країн колишнього СНД. Відмінне партнерство для глобального масштабування “, – резюмує він.

Своєрідно прокоментував угоду і засновник modnaKasta, Андрій Логвин: він написав у Twitter “На одного конкурента менше”.

Але якщо переваги для Rozetka більш ніж очевидні, то з приводу вигоди для EVO експерти сумніваються. “Вигода Rozetka ясна – вони купують експертизу в роботі з мерчантами, від відділу продажів до кабінету, а ось навіщо це EVO – важко сказати. Можливо, були складності з Naspers, якщо так, то це від безвиході”, – говорить топ-менеджер однієї з компаній українського e-commerce.

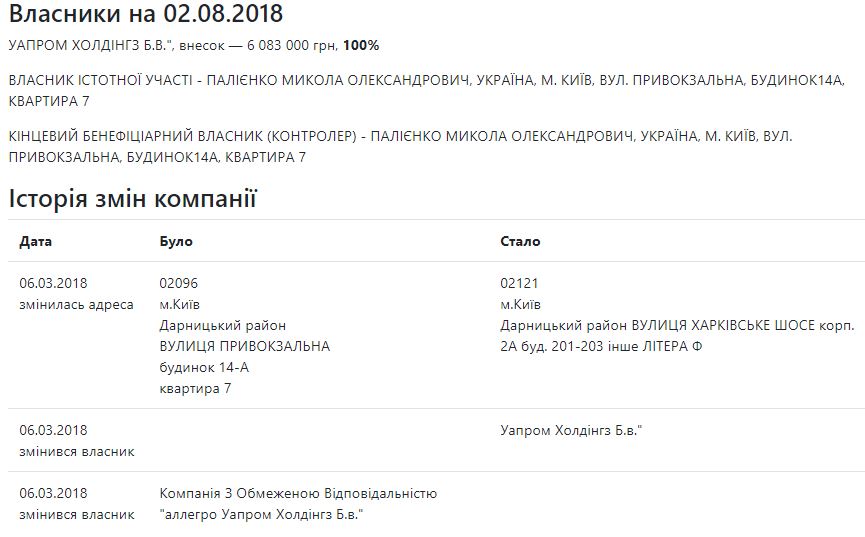

“Я думаю, що угода більше нагадує вихід Naspers з України і продаж активів з дисконтом”, – відзначає топ-менеджер іншої компанії. Справа в тому, що складності, ймовірно, були: в березні 2018 го Naspers дійсно вивела капітал – за даними Оpendatabot в компанії змінився власник: ним став співзасновник EVO Микола Палієнко.

Ще один експерт каже, що підставою для угоди стала давня історія: Naspers через Allegro в 2012 році планував купити Rozetka і об’єднати з Aukro. “Тобто вже було бажання класичний інтернет-магазин Rozetka і моделлю маркетплейса об’єднати з В2С платформами”, – говорить він. Тоді угода зірвалася через проблеми Rozetka з податковою. Вони незабаром вирішилися, але інвестор уже передумав.

До 2016 року Naspers активно інвестувала в українські проекти – вона встигла запустити в Україні мобільний классифайд letgo, розрахований на продаж товарів друзям і тим, хто живе неподалік, і Otodom – сервіс з продажу нерухомості.

Але, схоже, Naspers перестав цікавитися Україною – спочатку інвестор вийшов з modnaKasta, а тепер і з EVO. Все це зіграло на руку Rozetka.

“Для Rozetka це однозначно хороша інвестиція, логічний крок – вони себе капіталізували плюс отримали нові напрямки. Це сегмент С2С, де фізичні особи торгують один з одним і на базі цього можна розвивати таку модель маркетплейса. Плюс сегмент B2B, типу Prom, де вже бізнес торгує один з одним “, – говорить Віталій Яницький, український підприємець, венчурний інвестор, засновник логістичної групи PGK.

Скрін разділу Оголошення на Prom.ua

За його словами, разом з Rozetka в EVO зайшли smart money – проект, який зацікавлений “прокачувати” новий ресурс спільно, адже компанії зможуть монетизувати бази один одного, взаємовигідно використовувати експертизу і логістичні ресурси.

У збільшенні капіталізації Rozetka зацікавлений в першу чергу інвестфонд Horizon Capital, який увійшов в інтернет-магазин в 2015 році. “Для нього важлива підготовка проекту під наступного стратега, наприклад, таких гігантів як Amazone або Alibaba, які можуть в Україну увійти”, – відзначає експерт.

Об’єднана компанія буде використовувати складську логістику і офлайн-точки проекти EVO. “Після злиття компанія продовжить активно розвивати напрямок маркетплейсов, що дозволить українським підприємцям продавати товари через сайти об’єднаної компанії. Надалі, завдяки логістиці Rozetka, споживачі отримають більш оперативну доставку товарів “, – йдеться в прес-релізі компаній.

Джерела AIN.ua оцінили сумму угоди в $12-15 млн. Наскільки ця оцінка відповідає дійсності – сказати складно. Ані Rozetka, ані EVO не розкривають фінансову звітність, вважаючи за краще повідомляти максимум про кількість відвідувачів і загальному товарообігу, не уточнюючи прибутковість проектів.

Rozetka входить в угоду більше не як інвестор, а як стратег, якого, крім капіталізації, цікавлять бази, технології, бізнес-процеси. У 2015 році співвласником Rozetka.ua став інвестиційний фонд Horizon Capital. Сторони не оголосили деталей угоди, але тоді експерти оцінили компанію в $300-700 млн. За даними ЗМІ, в 2008 році за 51% компанії Палієнко та партнери отримали від Naspers близько $1 млн. Однак за 10 років успішної роботи вартість EVO виросла в рази.

Чи означає ця угода, що Rozetka планує відмовитися від розвитку формату маркетплейса і перейти до торгівлі власними товарами? Владислав Чечоткін каже, що з точки зору операційного управління поки змінюватися нічого не буде. “У зв’язку з операцією ніяких змін в проектах EVO не буде”, – зазначив підприємець.

На припущення, що Rozetka може повернутися до класичної моделі інтернет-магазину, відмовившись від маркетплейса, Чечоткін відповів: “покаже час”.

Андрій Перевезій, CIO Ukrainian Retail Association зазначає, що для покупців Rozetka залишається найбільшим інтернет-магазином, а не маркетплейсом. “Тому я не виключаю варіанту повернення Rozetka до формату класичного інтернет-магазину. При цьому маркетплейс Rozetka, який був незручний багатьом користувачам, перейде в групу компаній EVO “, – припускає Андрій.

Як розповів Владислав Чечоткін, для управління компанією буде створено раду директорів, після угоди компанії розраховують на ефект синергії, швидше за все будуть добирати додатково IТ-фахівців, які допоможуть синхронізувати бази даних, адаптувати софт і так далі.

Один з останніх нових проектів Evo – Shafa

Однак експерти впевнені, що в новій компанії проекти все таки почнуть змінюватися, деякі – кардинально.

“Навряд чи їм вигідно буде активно розвивати сторонні маркетплейси. Думаю, якщо угода відбудеться, то буде злиття і закриття нерентабельних проектів. Яких в EVO багато “, – відзначає експерт.

Однак у Владислава Чечоткіна великі плани і угода з EVO – швидше за все, тільки початок.

“У нас дуже великі амбіції в розділі fashion – ми розраховуємо стати гравцем номер один. Деякі гравці продаються, це правда, і потенційно такі угоди можливі “, – ділиться планами засновник Rozetka і повідомляє, що поки у компанії угод в напрямку fashion в роботі немає.

“У напрямку fashion угода з EVO нам не допомагає, але з іншого боку – там багато продавців, які торгують одягом і ми їм можемо бути корисні додатковим трафіком. Наша мета: дати можливість дрібним гравцям торгувати на Rozetka і ми їм можемо бути корисні, так як у нас своя база покупців “, – додає Чечоткін.

Для швидкого виходу в нову для себе нішу рітейлер може купити когось з вже діючих гравців, щоб не витрачати час і ресурси на розвиток проекту з нуля.

На українському ринку є три проекти в цьому сегменті, які можуть бути цікаві Чечоткіну: Lamoda, LeBoutique, Kasta. “Kasta вони не куплять, оскільки серед інвесторів є Dragon Capital, Lamoda не куплять через Rocket Internet, залишається LeBoutique”, – вважають на ринку.

“У Rozetka не дуже добре виходило продавати одяг. У цьому сегменті більше продає той, хто краще працює з асортиментом. У LeBoutique це добре виходить: вони продавали на 1 млрд грн одягу, при цьому залишаючись в прибутку. modnaKasta, яка хоч і продавала більше, але залишається у збитках. LeBoutique ж потенційне злиття цікаво, так як у Rozetka сильніше логістика “, – діляться думкою гравці українського e-commerce.

Так що, не виключено, що незабаром український e-commerce чекає ще одна гучна угода.

Владислав Чечоткін, Rozetka.ua: 28% покупок генерують продавці маркетплейсу