Рукавичка сплатила понад 530 млн грн податків за 9 місяців 2025 року

17.02.2020 04:00

17.02.2020 04:00Уповільнення зростання споживчих витрат і перебудова глобальних ланцюжків постачань – експерти Deloitte назвали основні тенденції рітейлу в 2020 році

Цей матеріал доступний російською мовою

Консалтингова та аудиторська компанія Deloitte представила черговий, вже 23-й за рахунком щорічний звіт Global Powers of Retailing, присвячений ключовим тенденціям в світовому секторі роздрібної торгівлі на 2020 рік. RAU підготувала переклад аналітичного огляду.

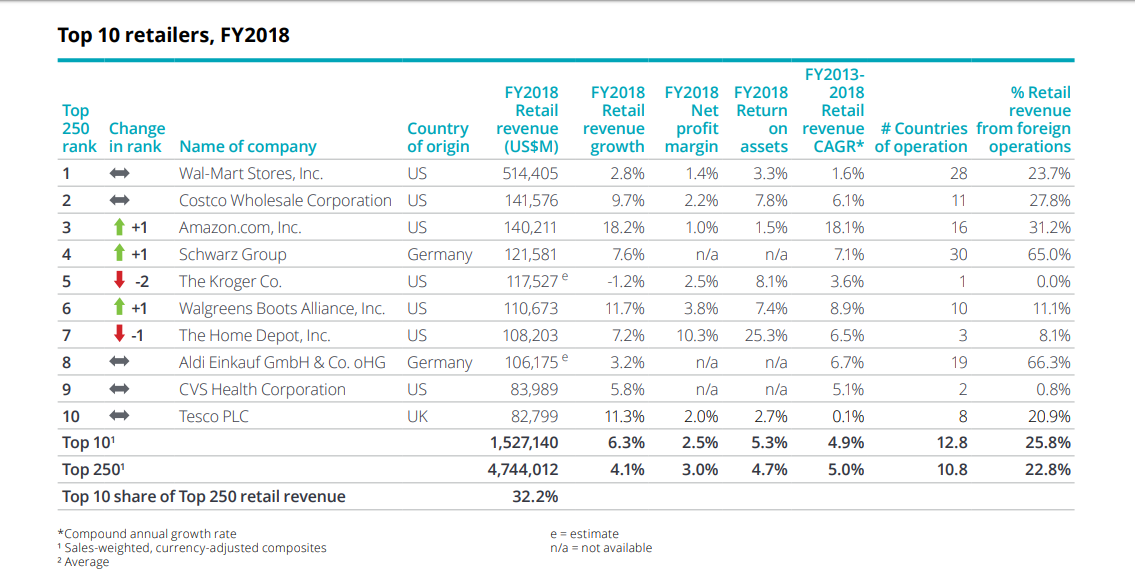

Сукупний дохід від роздрібної торгівлі для 250 найбільших світових рітейлерів у 2018 фінансовому році (з 1 липня 2018 року по 30 червня 2019 року) досяг $4,74 трлн проти 4,53 трлн у 2017 році. Однак цього разу доходи росли повільніше: всього на 4,1% проти 5,7% у попередній період.

Перспективи світової економіки і роздрібної торгівлі в 2020 році невизначені. Експерти лише сходяться на тому, що загальне економічне зростання, швидше за все, буде стриманим, але все-таки це буде зростання. Оскільки збільшення споживчих витрат й інфляції в більшості країн буде як і раніше невеликим. Спалах коронавіруса в Китаї на початку року додав додаткової невизначеності щодо світової економіки.

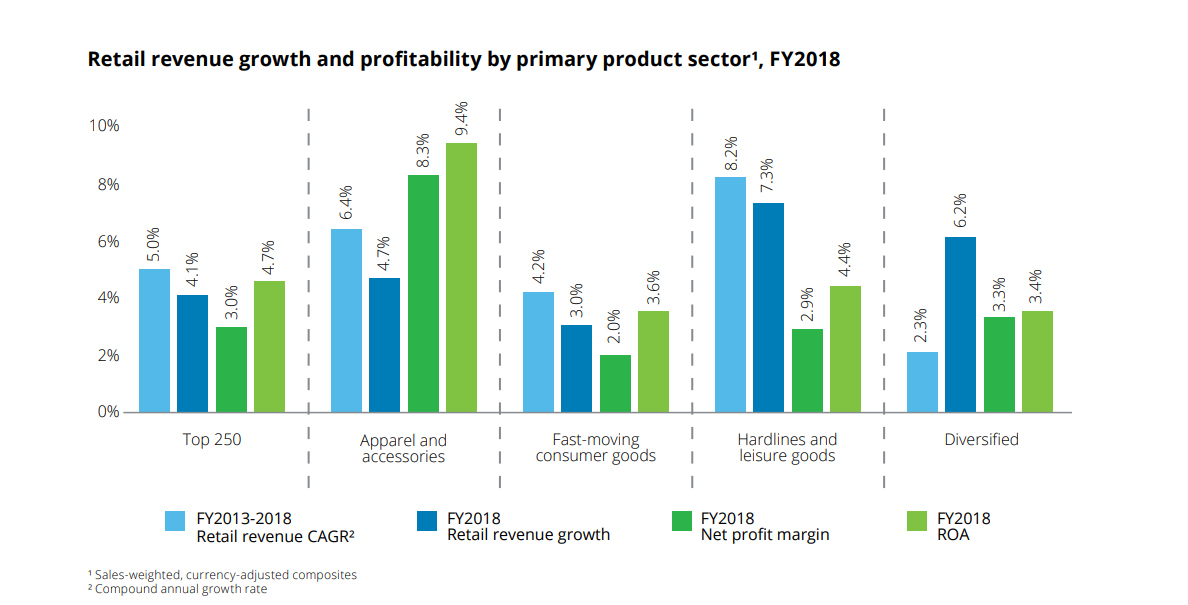

При цьому світовий рітейл розвивається цілком стабільно. Річне зростання виручки, рентабельність за чистим прибутком і частка доходу від продажів за кордоном в 2013-18 роках залишається у відносно вузькому діапазоні, як показано нижче.

Торгова війна США і Китаю привела до того, що країни, які спиралися на китайські ланцюжки поставок, такі як Японія, Південна Корея й Тайвань, зіткнулися з проблемами через збільшення торгових бар’єрів. Багато підприємств призупинили інвестиції в свої ланцюжки поставок; інші пристосувалися і повторно інвестували. У той же час виробництво перемістилося з Китаю до В’єтнаму, Мексики та інших країн. Наприклад, багато компаній з Тайваню повернули збірку своєї техніки «додому», щоб не підпадати під мита США на китайські товари.

Але це далеко не кінець. Хоча до 2019 року торговельні тарифи значно зросли, потрібен час, поки вони «пройдуть» по всьому ланцюгу поставок і відіб’ються на кінцевій вартості товарів.

У певний момент кожен рітейлер повинен буде вирішити: піднімати ціни або скоротити свою маржу. Як вважають експерти, цей час настане на початку 2020 року. Адже компанії з регіону Південно-Східної Азії генерують лише 16% сукупного доходу світових рітейлерів, європейські – 34%, а найбільше – 47% – Північна Америка (з них майже 45% припадає на США).

Топ-10 найбільших рітейлерів залишилися ті ж, що і роком раніше, а значить в світовому ритейлі продовжують домінувати американські корпорації (7 з 10). Але інтернет-гігант Amazon і німецька Schwarz Group (мережі Lidl і Kaufland) продовжують дертися на вершину списку, витісняючи конкурентів. Цього разу не пощастило мережам Kroger та The Home Depot.

Американській мережі Walmart вдалося втриматися на вершині завдяки ставці на електронну комерцію: $5,4 млрд інвестицій в цю сферу як частини омніканальной стратегії дозволили наростити продажі в інтернеті на 40%. І це один з трендів, які зберігаються і в 2020 році.

Насиченість розвинених ринків торговими мережами і уповільнення темпів зростання виручки призвело до цінових війн, зокрема, в Європі, і зростання мереж дискаунтерів, таких як Aldi та Lidl. В умовах жорсткої конкуренції на насичених ринках рітейлери зосередили свою увагу на багатоканальних стратегіях, таких як магазини самообслуговування і онлайн-комерції для більшої зручності споживача.

Вплив інтернет-продажів особливо помітий в Південно-Східній Азії, на Близькому Сході і в Латинській Америці, де в структурі населення переважає молодь. По суті, виграшною комбінацією виявляється вихід мереж на нові ринки (де конкуренція не така сильна) і модернізація існуючих торгових точок укупі з розвитком інтернет-торгівлі. Наприклад, бразильська мережу Magazine Luiza забезпечила собі двозначні цифри зростання виручки за рахунок відкриття 100 нових торгових точок і збільшення продажів через інтернет на 60%, що склало 35,7% обороту компанії.

Кращий приклад цьому тренду – падіння в рейтингу Kroger – єдиного оператора, у якого немає продажів за межами США. У той час як дискаунтер Aldi найбільш потужно представлений в зарубіжних країнах, отримуючи 66,3% доходу поза межами Німеччини.

Більшість компаній з топ-10 рейтингу як і раніше орієнтуються на глобальні операції по всьому світу. Європейські рітейлери залишаються найбільш активними, оскільки вони продовжують шукати можливості для зростання за межами своїх висококонкурентних внутрішніх ринків.

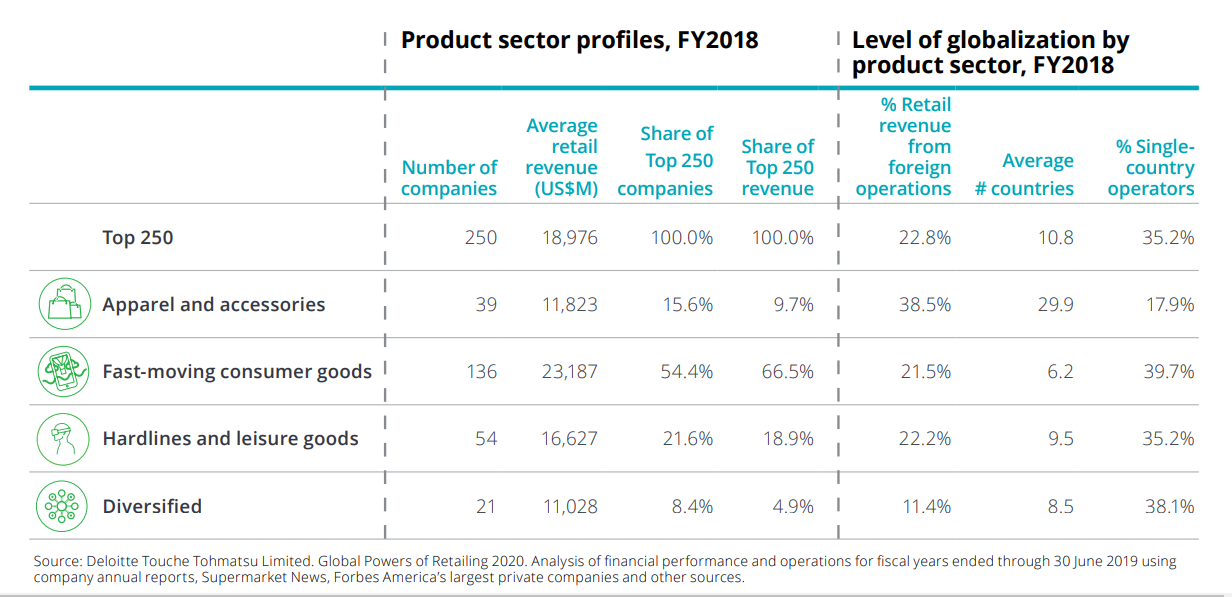

Дві третини компаній (68,4%) отримують дохід з-за кордону, що в грошах виглядає значно скромніше – всього 22,8% від загального доходу 250 найбільших рітейлерів світу. В середньому кожна компанія проводила операції в 11-ти країнах.

Згідно з даними дослідження, половина з 50 рітейлерів, що розвивалися найшвидше в 2018 фінансовому році виявилася із сектору FMCG, а ще чверть – у так званих категоріях hardlines й товарів для відпочинку. До hardlines відносяться: споживча електроніка, побутова техніка, кухонне приладдя, іграшки, інструменти та багато іншого. У товари для відпочинку потрапляють туристичне спорядження, спортивний інвентар, позашляховики та інші товари, необхідні для відпочинку за межами дому. Такий грубий поділ дозволяє легко визначити найбільш перспективні групи різних товарів, якими торгують міжнародні та національні рітейлери.

Однак самою високомаржинальною виявилася торгівля одягом, взуттям та аксесуарами.

Сукупна рентабельність за чистим прибутком цього сектора склала 8,3% в 2018 фінансовому році, що на 2,3 п.п. більше, ніж в попередньому році. Сектор також досяг найвищої прибутковості на активи (9,4%). Зростання показників, незважаючи на закриття звичайних універмагів, експерти пояснюють тим, що власники зосередилися на розвитку омніканальності і торгівлі в інтернеті.

У той же час найвищі темпи зростання виручки показав сектор hardlines і товарів для відпочинку

Експерти пояснюють це зростанням витрат домогосподарств на облаштування своїх осель.

ДЖерело Global Powers of Retailing 2020

Читайте також –

Euromonitor International: глобальні тренди світового рітейлу