Топ-30 продуктових мереж по обороту, найприбутковіші ТРЦ і інші лідери ринку

Хто з українських компаній увішов в число найбільш прибуткових продуктових мереж, drogerie, DIY, також є лідером серед ресторанів, експортерів і імпортерів.

Видавництво Економіка і портал Delo.ua представили свій черговий випуск проекту «Топ-100. Рейтинги найбільших». Цього разу він присвячений провідним виробничим і сервісним компаніям України, і насправді включає в себе більше 500 підприємств, що працюють у всіх ключових галузях економіки країни. Не залишилися без уваги аналітиків і компанії сфери роздрібної торгівлі. RAU вибрала з рейтингу ритейлерів і дещо розширила перелік, вказавши титульні бренди груп і місцезнаходження їх штаб-квартир, а також вказавши показники підприємств галузей, пов’язаних з роздрібною торгівлею.

Як рахували

Ранжування компаній проводилося, як і в попередніх випадках, по чистому виторгу (дохід без ПДВ і акцизних зборів). Традиційно творці рейтингу показали і прибутки-збитки компаній, хоча самі визнають, що фінансисти давно не рекомендують оцінювати підприємства за цим показником. Результати пов’язаних компаній об’єднували, але далеко не завжди: часто кожна юридична особа, що входить в ту чи іншу групу, наводиться в дослідженні окремо. Особливо це справедливо по відношенню до рітейла, де серед лідерів чимало компаній з холдинговою структурою. Для зручності компанії розділені за сферами діяльності.

Рітейлери в топ-100

Перш ніж переходити безпосередньо до показників підприємств сфери роздрібної торгівлі, потрібно відзначити, що в списку 500 найбільших компаній України чимало рітейлерів. Скажімо, АТБ займає почесне 5-е місце за сумарним обсягом виручки, Фоззі-Фуд (Сільпо) – 12-е, Епіцентр К – 17-й в рейтингу. Також в топ-100 входять METRO Cash & Carry Ukraine, АШАН, Фокстрот, Фудмережа (Велика Кишеня), Ельдорадо і Comfy. Інші компанії залишилися за межами першої сотні.

Фігурують рітейлери і в інших, більш докладних рейтингах. Серед ста лідируючих компаній по чистому прибутку вже згадані Епіцентр і АТБ, а також Adidas, Brocard і McDonald’s Україна. Фоззі-Фуд, не увійшовши в сто кращих по чистому прибутку, зайняла 62-е місце серед найбільших експортерів України – єдина з компаній роздрібної торгівлі. У цій категорії балом традиційно правлять металурги і аграрії.

Проте серед імпортерів рітейлерів відразу троє. Групу M. T. I. (мережі Intertop, Ecco і інші) аналітики розмістили на 22-му рядку, Фоззі-Фуд – на 34-й, а Епіцентр – на 65-й. Правда, точних даних про суми експорту та імпорту експерти не призводять: крок оцінки більш ніж солідний – в межах 500 млн грн.

Топ продуктових мереж

Традиційно багато уваги в рейтингу приділяється компаніям сфери FMCG. Що й не дивно: якщо в багатьох інших сегментах є явні лідери (а у випадку з DIY – де-факто монополісти), то конкуренція серед продуктових мереж неабияка. Наприклад, за оцінкою компанії GT Partners, в Україні діють понад 130 рітейлерів, що спеціалізуються на торгівлі продуктами і товарами повсякденного попиту. Природно, що всі вони в список Delo.ua не ввійшли: у виданні наводяться дані про 50 найбільших компаній роздрібної торгівлі. RAU скоротила цей рейтинг до 30 продуктових мереж, оскільки в деяких випадках мова йшла про компанії, що входять у один і той же холдинг або групу, а також в список потрапили мережі, що не займаються торгівлею продтоварами

Неважко помітити, що крім усім відомих брендів, представлених в кожній області України, в топ-30 увійшло чимало і локальних рітейлерів. Причому нерідко вони демонструють значно кращі показники по зростанню обороту і прибутку, ніж лідери ринку.

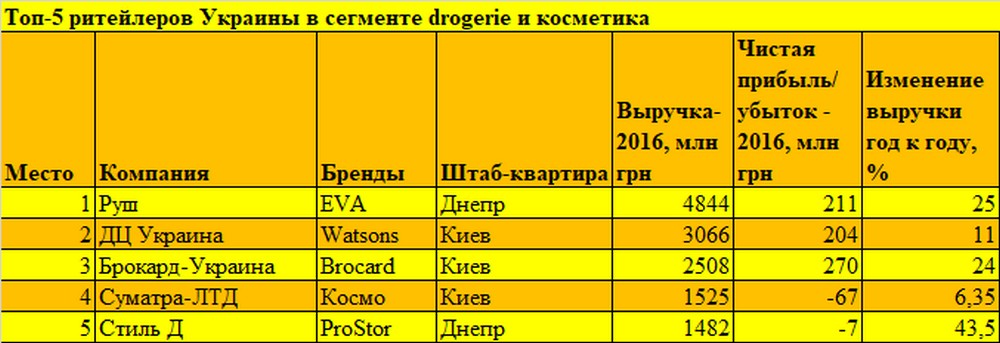

Техніка та електроніка, drogerie і DIY

Зрозуміло, укладачі списку 500 найбільших компаній України не обійшли увагою і інші сфери українського рітейлу, крім продуктових мереж. Але в цих сегментах конкуренція набагато менше, і великої кількості операторів в багатьох галузях немає: на ринку правлять бал 5-10 операторів. Яскрава ілюстрація цієї тези: ситуація в сегменті товарів для будівництва і ремонту, DIY (від англ. Do It Yourself – Зроби це сам).

Схожа ситуація і у випадку з роздрібною торгівлею побутовою технікою та електронікою: є яскраво виражена трійка лідерів, з якими іншим конкурувати складно. Хоча включення в один рейтинг супермаркетів техніки (Фокстрот, Ельдорадо, COMFY) і точок з продажу мобільних пристроїв і аксесуарів викликає подив: ці компанії працюють в різних сегментах і порівнювати їх некоректно.

Проте серед drogerie-мереж розриви в першій п’ятірці значно нижче. Brocard-Україна, природно, працює дещо в іншому сегменті, ніж EVA, Watsons і ProStor, але оскільки конкурентів по виручці в Україні у нього зовсім немає, укладачі рейтингу віднесли його в цю категорію. Ймовірно, щоб взагалі не залишати за бортом топ-100.

Топ-5 операторів в сегменті «товари для краси і догляду» контролюють левову частку ринку, практично не залишивши місця конкурентам. Що ще примітно: обороти у всіх компаній «великої п’ятірки» впевнено зростають, нехай і різними темпами. І в Україні немає нікого, хто міг би кинути їм виклик: Лотос Трейд,що займає шосту сходинку, відстає по виручці від мережі ProStor майже в шість разів – 251 млн грн проти 1482 млн грн.

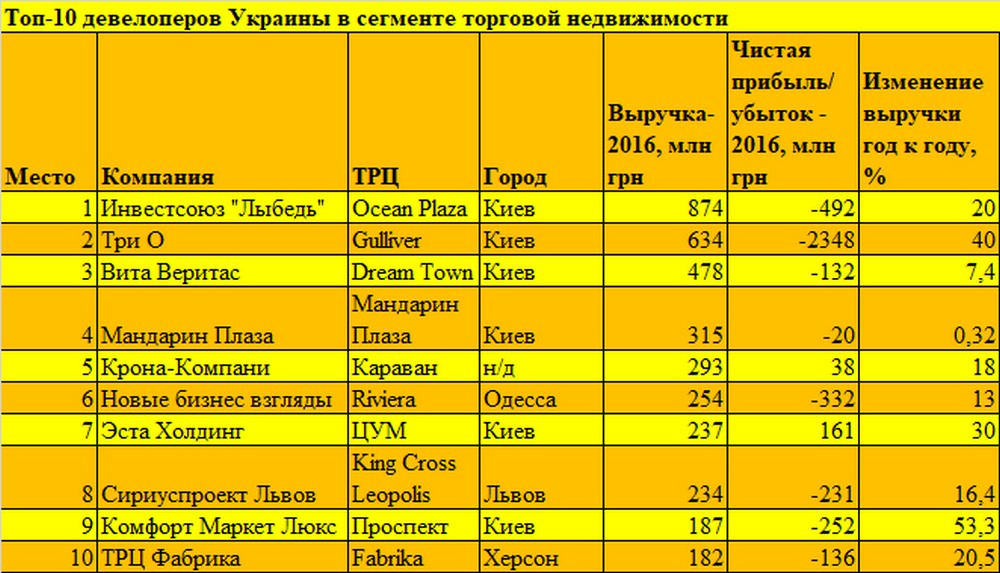

Девелопери та ресторатори

З рітейлом тісно пов’язані ще дві сфери: девелопмент торгівельної нерухомості та ресторанний бізнес. Обидві вони знайшли своє відображення в рейтингу Delo.ua. Але як мінімум з власниками і керуючими компаніями ТРЦ ситуація виглядає не кращим чином: майже всі вони закінчили 2016 рік з значними збитками. Причина очевидна: при будівництві ТРЦ багато девелоперів брали кредити у валюті. Падіння курсу гривні і економічні потрясіння сильно вдарили по їх здатності безболісно виплачувати борги. Частину заборгованості вдалося реструктуризувати і переоцінити, але фінансові показники у операторів торгових площ все ще в мінусі. До того ж, не варто забувати і про експлуатаційні витрати, що різко виросли через зростання комунальних та суміжних платежів.

До таблиці потрібні деякі пояснення. Зокрема, Мандарин Плаза володіє не тільки однойменним торговим центром, а й часткою в БЦ Парус, а також ще кількома активами. Дані по групі даються без поділу по окремих об’єктах. Аналогічна ситуація і з Еста Холдинг: компанії належить ряд об’єктів. А київський ЦУМ в 2016 році був на реконструкції і навряд чи зіграв значну роль в генерації доходу і прибутку групи. Щодо Крона-Компані укладачі рейтингу не вказали, який саме з ТРЦ Караван мається на увазі: київський, харківський або дніпровський. Всі троє входять в орбіту групи DCH, але цілком імовірно, що належать різним юридичним особам і звітують окремо.

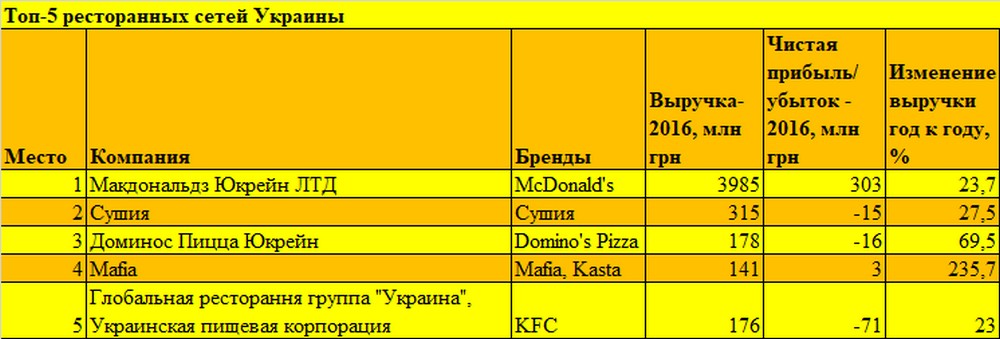

Завершує аналіз чергового випуску «Топ-100. Рейтинг найбільших» список найприбутковіших ресторанних мереж України. Зараз громадське харчування тісно пов’язане з рітейлом, досить сказати, що фуд-корти стали одним з ключових генераторів трафіку в ТРЦ. Тому їхня присутність в нашому переліку обов’язкова.

Читайте також –

Читайте також

Дмитро Воєвода, Varus: Українці звикають до покупок без каси зі Scan&Go