Нова стратегія Eva.ua: стати екосистемою для жінок в Україні

22.11.2018 08:15

22.11.2018 08:15Вперше за довгий час серед п’яти найбільших FMCG-операторів України відбулися перестановки: французький Ашан зумів випередити німецький Metro.

Дослідницька компанія GT Partners Ukraine презентувала чергове дослідження, присвячене основним тенденціям розвитку найбільших гравців продуктового мережевого роздробу України. На цей раз у фокусі аналітиків – сумарна торгова площа операторів.

Що відразу звертає на себе увагу: вперше за довгий час в топ-5 FMCG-мереж України відбулися перестановки. Metro Cash & Carry Ukraine, який кілька років впевнено займав третю сходинку цього рейтингу, помінявся місцями з Ашан Україна. Що й не дивно – вже близько п’яти років німецький рітейлер не відкриває нових магазинів, а його сумарна торгова площа за цей час тільки скоротилася через втрату об’єктів в окремих районах Донецької та Луганської областей, окупованих проросійськими бойовиками, а також в анексованому РФ Криму.

Ашан, навпаки, різко наростив і кількість гіпермаркетів, і площу після закінчення інтеграції в свою структуру колишніх магазинів мережі Караван і відкриття найбільшого в Україні гіпермаркету в столичному ТЦ Rive Gauche. Також компанія почала освоювати нові для себе формати, відкривши супермаркет у Дніпрі та дві точки формату «магазин біля дому» під брендом Мій Ашан. Ці кроки дозволили групі наростити загальну торговельну площу відразу на 19 000 кв. м або 10,8%.

З іншого боку, після певного застою і зміни керівництва Metro також заявляє про свої плани відновити розвиток в Україні. Зокрема, в планах компанії – відкрити до 20 магазинів зменшеного формату зі скороченим асортиментом під брендом Бери-Вези. З огляду на, що розрив між рітейлерами залишається невеличким, можна очікувати швидкого повернення німецької групи на третю сходинку рейтингу. Тим більше, що на початку 2020 року Ашан буде змушений вперше закрити магазин в Україні, поступившись локацією в київському ТРЦ SkyMall литовській мережі Novus.

Лідери незмінні: Fozzy Group зберігає відрив від найбільшої в країні за кількістю продовольчих магазинів мережі АТБ. Втім, компанія зі штаб-квартирою в Дніпрі поступово скорочує відкрив. Але в другій половині цього року темпи зростання мережі АТБ помітно сповільнилися: рітейлер вважав за краще зосередитися на відновленні магазинів і оптимізації внутрішніх бізнес-процесів, так що поки що позиціях Fozzy нічого не загрожує.

Серед інших операторів відзначимо ривок Novus, який завдяки відкриттю ряду магазинів зміг випередити відразу двох старих суперників: Retail Group (бренди Велика Кишеня, Велмарт та інші), а також Фуршет. У той же час своїм успіхом Novus зобов’язаний не тільки власним досягненням, а й стагнації конкурентів: колись лідер вітчизняного продуктового рітейлу Фуршет продовжує втрачати позиції, а Retail Group кілька пригальмувала темпи свого розвитку.

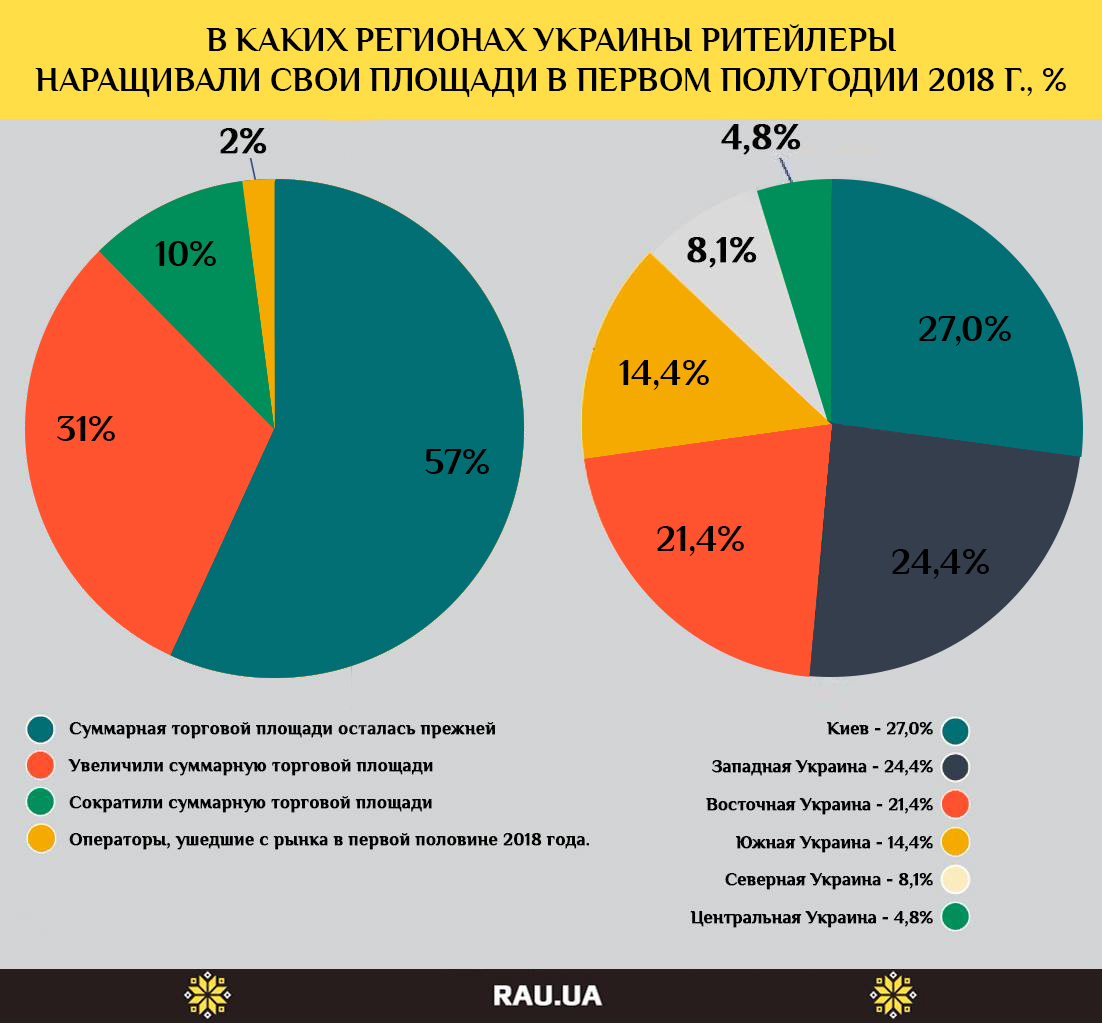

Варто відзначити, що незважаючи на стабілізацію економіки та зростання роздрібного товарообігу, менше третини FMCG-ритейлерів в першій половині 2018 року відкривали нові торговельні точки. Більше половини – 57% – зосередилися на внутрішніх процесах, а 10% – навіть скоротили площі своїх магазинів.

При цьому не можна сказати, що якийсь з регіонів України явно пріоритетний для продуктового роздробу: всюди нові об’єкти з’являлися приблизно порівну. Виняток – Північна (ймовірно, через брак відповідних площ і недостатній платоспроможний попит) і Центральна Україна (а ось тут, швидше за все, зіграв роль інший чинник: регіон є домашнім для двох мереж з топ-10 – АТБ і Varus – тож вони вже давно й успішно освоюють центральні області країни).

У процентному співвідношенні найбільше нових торгових об’єктів (27%) з’явилося в столиці, але варто враховувати, що в ряді випадків мова йде про заміну одного мережевого оператора іншим. Почасти це справедливо й для Західної України, де гравці національного масштабу нерідко воліють купити локальних рітейлерів або їх магазини, а не розвивати мережу з нуля. Але це не заважає заходу країни бути другим за популярністю напрямком для продуктового роздробу – 24,4%. На третьому місці – Схід України, де компанії відкрили 21,4% своїх торгових точок.

Читайте також –

Підсумки півріччя: топ-10 продуктових мереж України за кількістю магазинів (інфографіка)