Вегетаріанська гілка KFC і годівнички біля ресторанів: зелена ініціатива для свідомих споживачів

16.01.2018 05:51

16.01.2018 05:51Кожен третій смартфон в Україні купується в мережі АЛЛО. Щоб це стало можливим, власникам бізнесу Дмитру Деревицькому і Максиму Раскіну довелося перетворити мережу магазинів в маркетплейс.

Портал AIN.ua підготував історію успіху однієї з провідних українських мереж гаджетів та електроніки – компанії АЛЛО. RAU публікує скорочену версію матеріалу.

«Пішли подивимося квадрокоптер, який стоїть на полиці над пральною машиною. Це, напевно, спеціально для дому. Потрібно дізнатися, що він вміє», – дівчинка років дванадцяти тягне тата за руку в сторону стійки з кавоварками і роботами-пилососами. На верхній полиці, дійсно, варто квадрокоптер. Решта йому подібних згрупована на столі в центрі залу. «Це звичайна модель, просто було вільне місце, ось і поставили», – посміхається консультант.

У нових магазинах мережі АЛЛО, людина, яка не надто ретельно стежить за новинками електроніки, легко може повірити в існування «квадракоптеров, розроблених спеціально для дому» або іншу техніку з фантастичних фільмів. В одному кутку торгового залу пара обговорює, чи зможе двадцятисантиметровий помаранчевий робот підняти лапками пульт від телевізора, в іншому – чоловік хаотично рухається, розглядаючи щось в VR шоломі, повз нього пропливають школярі на моноколесах.

На думку Максима Раскіна, одного з власників мережі АЛЛО, саме так повинні виглядати магазини техніки в 2017 році: «Очікування клієнтів від офлайнових точок серйозно змінилися: якщо раніше смартфони купувалися в найближчому кіоску великої мережі (формати були плюс-мінус однаковими, не було сенсу шукати іншу точку), то зараз магазини персональної електроніки – це destination point, а покупка смартфона або гаджета – набагато більша подія».

За роки існування магазину АЛЛО багато що змінилося в споживчих настроях, і фокусі при виборі місця покупки техніки. Більш привабливі ціни, можливість вибрати і порівняти товари різних продавців, і банальна відсутність необхідності виходити з дому заради покупки нового iPhone відвели відчутний відсоток споживачів в онлайн.

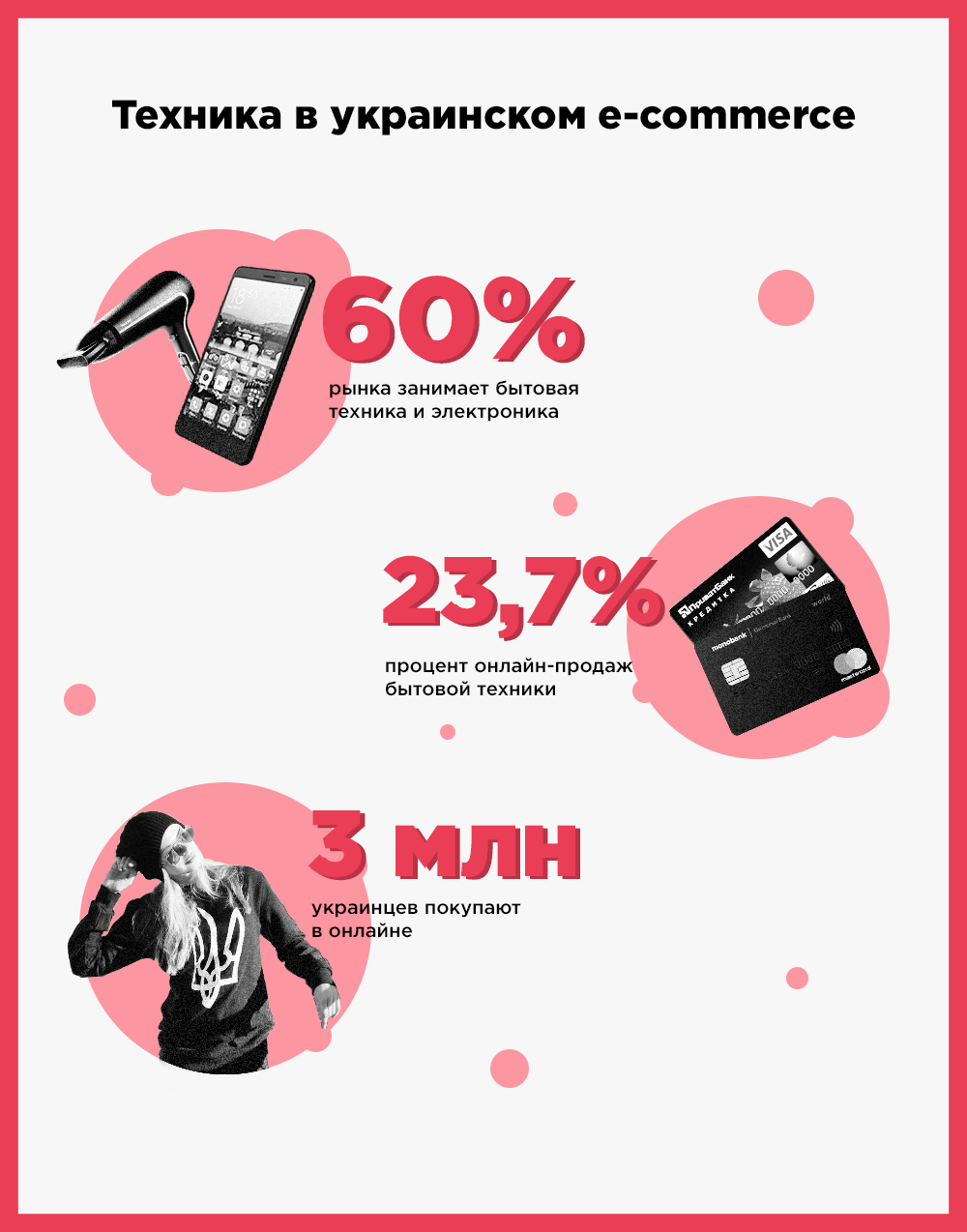

За даними інституту ринкових досліджень GfK, в 2016 році на частку побутової техніки та електроніки прийшлося 60% усього українського e-commerce.

При цьому відсоток онлайн-продажів побутової техніки в Україні вище, ніж в середньому по Євросоюзу (23,7% проти 21,1%). І хоча ця статистика поширюється в основному на жителів великих міст із хорошим доходом (в онлайні купує трохи більше 3 мільйонів чоловік), поки що e-commerce в цьому сегменті зростав швидше за інших.

До нинішнього моменту історія АЛЛО тільки підтверджувала сформовану тенденцію. Роздрібна мережа, що була заснована в далекому 1998 році, за майже 20 років існування відкрила магазини в 130 містах України і найняла більше 2600 співробітників. А потім, скорегувавши курс на інтернет-торгівлю, стала одним з найбільших гравців і в e-commerce. І це навряд чи стало б можливим без кількох ключових рішень, прийнятих за останні 10 років.

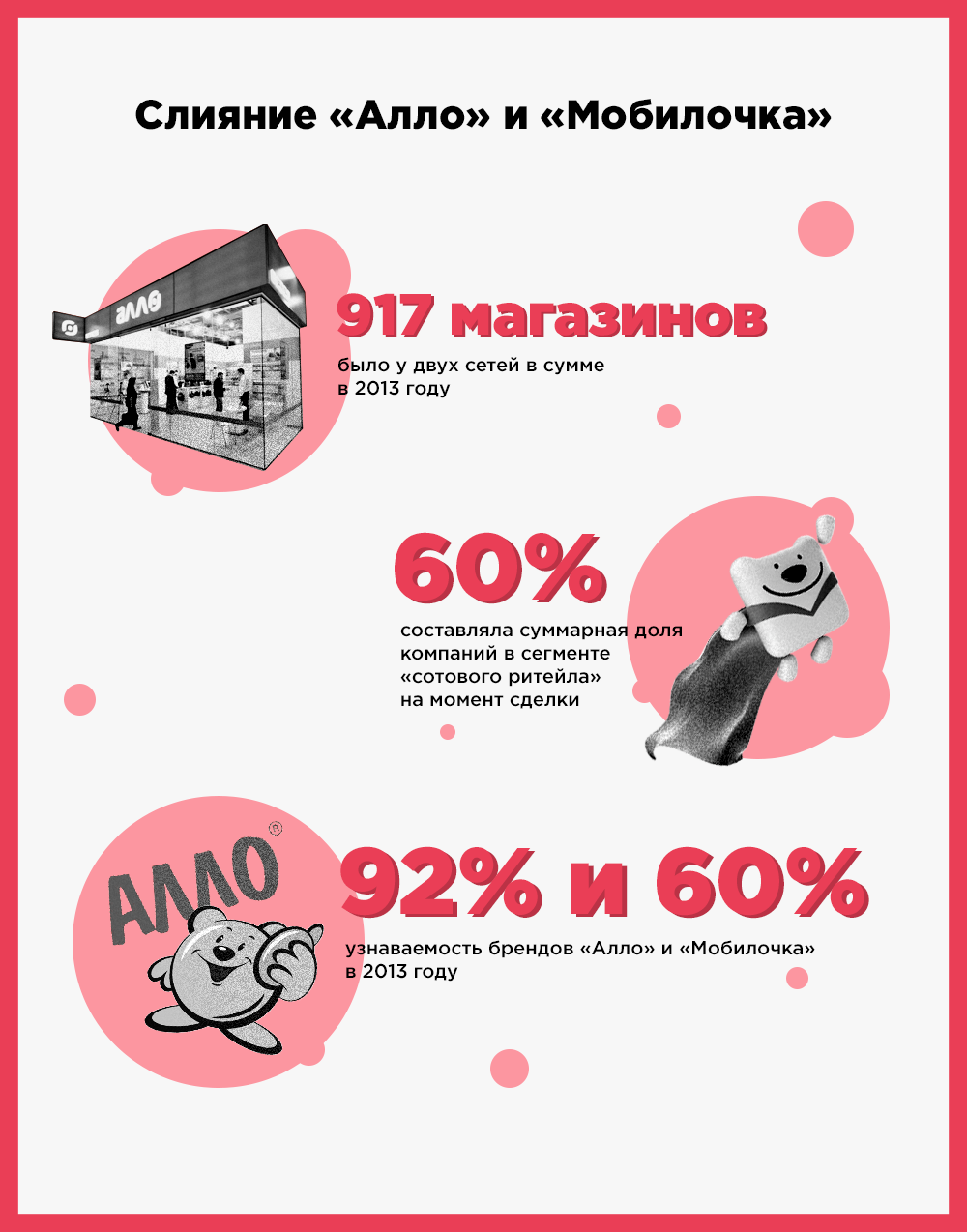

У 2013 році на українському ринку сотового рітейлу пройшла найбільша угода за весь час його існування. АЛЛО, яка на той момент володіла понад 500 магазинами, поглинула мережу Мобілочка, в активі якої було ще 417 магазинів в 149 містах. На момент угоди сумарна частка компаній в сегменті так званого «сотового рітейлу» за оцінкою газети КоммерсантЪ становила 60%. У АЛЛО цю подію називають однією з найважливіших в новітній історії компанії.

«Мережа Мобілочка закривалася, АЛЛО заходила в її локації, пропонувала роботу колективу, працювала з їх товарними залишками. Хоча ми розуміли, що це не завжди оптимальні витрати і потрібна оптимізація мережі. Але це дозволило збільшити частку ринку на 80%», – коментує Раскін.

У 2013 році питання про поглинання обговорювалося не тільки в ЗМІ, але і всередині компанії. Але в підсумку вирішили зберегти обидва бренди – керівництво не хотіло позбавляти себе переваг двох успішних мереж. «З точки зору впізнаваності бренду, за нашими даними, у АЛЛО було близько 92%, у Мобілочка – понад 60%. Очевидно, що це актив, який не можна упускати», – поділився власник компанії Дмитро Деревицький.

Злиття брендів дозволило компанії вибивати найкращі умови у постачальників і виробників техніки. У цьому сенсі виявився корисним досвід виведення на ринок нових брендів. Наприклад, в 2014 році АЛЛО стала активно продавати техніку бренду Nomi. Торгова лінійка марки вже включає в себе різні сегменти ринку: бюджетні телефони (в Україні кількість їх користувачів становить близько 1,5 мільйонів), телевізори, зовнішні акумулятори, шоломи віртуальної реальності і навіть квадрокоптери.

«Ми допомогли виходу і розвитку брендів Nomi і Xiaomi, у нас сильні позиції в Sony. Але ці бренди, маючи велику частку всередині нашого портфеля, при цьому успішно продаються і в інших мережах. Для них АЛЛО – трамплін, який дозволяє за рахунок спільних програм просування отримувати значні результати. Так, наприклад, деякі моделі Xiaomi зайняли лідерські позиції в топ-5 рейтингу продажів смартфонів в країні. При тому, що офіційна робота компанії на українському ринку почалася менше півтора років тому», – каже Раскін.

За прогнозами GfK, в подальшому продажі побутової техніки в онлайні сповільнять темпи зростання, а традиційно офлайнові категорії – одяг, взуття, аксесуари, товари для дітей – будуть, навпаки, нарощувати обороти. У АЛЛО цю точку зору також поділяють – в 2016 році компанія вивела в окремі напрямки безліч нових для себе категорій: товари для дітей, парфумерію і косметику, автотовари, предмети інтер’єру, спортивне приладдя. За словами президента Української асоціації директ-маркетингу (УАДМ) Валентина Калашника, розвиток інтернет-магазину від нішевого до маркетплейса необхідний, якщо рітейлер хоче бути успішним. Підтримувати і формувати трафік на окремо взятий нішевий інтернет-магазин досить складно.

Зараз на сайті allo.ua представлено понад 120 000 активних товарів в 1400 категоріях. За усередненими показниками трафіку за останні кілька років, в списку українських інтернет-магазинів (не прайс-агрегаторів), компанія займає друге місце, поступаючись інтернет-магазину Rozetka. Середня аудиторія – 8 млн відвідувачів на місяць.

У розширенні до маркетплейса у АЛЛО є й інша, не дуже очевидна на перший погляд перевага – розвинена мережа офлайнових магазинів. Для кінцевого споживача це означає, що можна замовити товар у перевіреного великого продавця в інтернеті, та самому забрати його в найближчому фізичному магазині. Додавання нових товарних категорій вплинуло і на них: до кінця 2017 року компанія відкриє 15 флагманських магазинів, площа яких виросте з 85 до 350 кв. м.

Трансформація спіткає не тільки площа і дизайн торгових точок, але організацію бізнес-процесів. Команда виділила окремі зони екосистем і брендів, створивши авторизовані Shop in Shop світових брендів техніки, а також окремі зони «розумного будинку», електротранспорту, ігрових консолей, акустики, роботів та інших гаджетів. У таких магазинах також розташована велика зона інтернет-замовлень. Все це робиться, щоб споживач не відчував дискомфорту від покупки товарів, яких немає в офлайновом магазині.

«Цифри частки онлайну між рітейлерами безпосередньо порівнювати досить непросто. Причина – різні формати і різні облікові політики, – коментує Раскін. – Останнім часом дуже активно розвивається Click and Collect – можливість забрати замовлений в онлайні товар в фізичних магазинах».

Надалі компанія планує більше працювати з мобільною комерцією. «Великі перспективи ми бачимо в збільшенні частки мобільних користувачів – у них ще порівняно низькі показники конверсії – але це явно проблема рітейлерів, які не сформували досить зручних сценаріїв покупки, – розповідає топ-менеджер. – До питань чат-ботів і AI в обслуговуванні клієнтів ми поки підходимо дуже обережно, тому що не хочемо, щоб недосконалі ще системи і інструменти доставляли дискомфорт клієнтам і скорочували конверсію. Хоча, безумовно, за цим напрямком майбутнє».

Цього року консалтингове агентство MPP Consulting включило АЛЛО в рейтинг 100 найдорожчих національних торгових марок, вартість бренду оцінили в $24 млн. Головний офіс компанії до цих пір знаходиться в Дніпрі, але, за словами засновників, це не тягне за собою ніяких управлінських проблем навіть з урахуванням масштабів організації (в групі компаній працює близько 3000 співробітників: 450 з них – це центральний офіс, інші – магазини і регіональні офіси).

Все це стало можливим завдяки впровадженню різних управлінських підходів. Наприклад, в компанії серйозно ставляться до індексу споживчої лояльності (NPS), який використовується для оцінки готовності до повторних покупок. За словами Раскіна, такі речі не можна віддати виключно відділу маркетингу.

«Дані, які ми отримуємо як зворотний зв’язок від клієнтів, розглядаються на комітеті, що включає всіх директорів і президента компанії. За допомогою NPS ми оцінюємо все: від сприйняття брендів товарів, які ми продаємо, до якості роботи сервісних центрів», – запевняє він.

На даний момент в компанії немає окремого департаменту інновацій, і, за словами керівників, навряд чи такий з’явиться найближчим часом. Мовляв, є що вдосконалювати і без цього. Наприклад, управління даними про клієнтську поведінку. За словами Раскіна, в АЛЛО приділяють особливу увагу CRM-систем і детальному аналізу ROPO-сценаріїв (від англ. Research online, purchase offline – процес пошуку в інтернеті для отримання необхідної інформації про товар перед покупкою не в мережі).

Динаміка (особливо в сегменті мобільних пристроїв) говорить сама за себе. Крім чистих продажів телефонів, за минулий рік компаній активувала 1,68 мільйонів абонентів мобільних мереж. Схожа з телефонами частка ринку – в категоріях аксесуарів для телефонів, наприклад, навушників. За той же період в два рази була збільшена частка ринку в продажах телевізорів, ноутбуків і побутової техніки. Кардинально збільшилися продажі гаджетів.

Звичайно, в компанії дивляться і на досвід великих світових гравців, але не завжди можуть застосувати його в українських реаліях: «Ми більше намагаємося аналізувати успішні кейси в конкретних функціональних областях, ніж історії успіхів компаній в цілому. Так, Zappos дуже цікавий приклад як на рівні бізнес стратегії, так і з точки зору принципів управління. Але могла б відбутися така компанія в Україні? З нашими обмеженнями? Чи вистачить ринку України для повернення інвестицій в Research & Development, таких, як у Amazon? Питання риторичні».

У АЛЛО не заперечують, що для подальшого розвитку компанії належить подолати ряд власних складнощів: підвищити швидкість реалізації проектів, спростити власні бізнес-процесів, коригувати поточні процеси тут і зараз, а не за правилами довгограючих корпоративних процедур. Однак серйозним обмежувачем розвитку бізнесу називають і зовнішній фактор. А саме: «сірий» і «чорний» ринок техніки.

За даними GfK, кожен п’ятий планшет, смартфон і ноутбук, який продавався в Україні в 2016 році, був завезений нелегально. Частка «сірих» поставок фотоапаратів, холодильників, пральних машин і телевізорів, варіюється від 25% до 10%.

«Цією проблемою має займатися держава, а займаємося ми. Ні для кого не секрет, що більше 60% всіх продажів iPhone – продаж контрабандного товару. Він коштує дешевше просто тому, що з нього не заплачено податки. На iPhone ми практично не заробляємо. Ми часто ставимо його за собівартістю для того, щоб відповідати очікуванням клієнтів і не давати «чорним» продавцям монополізувати ринок», – констатує Раскін.

«На поточний момент« в інтернеті дешевше »- тільки якщо ви купуєте товар, завезений контрабандою, – упевнений Максим Раскін. – А так більшість «білих» гравців тримають паритетні ціни і на полиці фізичній, і на полиці онлайн-магазину. Це обмежило темпи зростання e-commerce-складової ринку, обмежило розвиток невеликих гравців (найчастіше вони йдуть в «тінь» і торгують неофіційними товаром) і змусило великих гравців змінити підходи і змістити фокус з цінових воєн на Customer Expеrience».

Подібна політика дала свої плоди. Наприклад, перша партія iPhone X, що з’явилися на прилавках на початку грудня, була розпродана в мережі магазинів за три дні, незважаючи на ціну в 37 999 грн. Втім, на думку Раскіна, за останні роки чистий e-commerce позбувся своєї головної конкурентної переваги перед традиційним рітейлом – більш низька ціна тепер означає тільки контрабандний статус пристрою. Тому в найближчому майбутньому конкуренція онлайну і офлайна буде будується навколо зручності покупки, а не вартості.

Джерело: AIN.ua

Читайте також –