Свято літа: відкриття нового Varus Home у Києві

08.10.2020 08:30

08.10.2020 08:30Експерти міжнародної компанії припускають що осінній сезон буде найскладнішим для ринку торгової нерухомості України. При відсутності значних потрясінь вже з весни 2021 року показники можуть почати відновлюватися.

Цей матеріал доступний російською мовою

Провідний експерт в сегменті торговельної нерухомості Colliers International (Україна) Ігор Заболоцький в ході свого виступу на RAU Expo 2020 поділився своїм баченням того, як виглядає «нова нормальність» для власників торгових приміщень. А також спрогнозував майбутні можливі зміни в сфері рітейлу й торговельної нерухомості. RAU пропонує ознайомитися з основними тезами його виступу.

У першій половині 2020 року в столиці було введено в експлуатацію тільки один об’єкт – ТРЦ Retroville площею 83 283 кв. м. Відкриття другої черги ТРЦ відбулося в серпні 2020 року. Через місяць роботи його заповнюваність орендарями склала 78% і до кінця року передбачається досягти показника в 87-88%.

Втім, для Києва властива циклічність введення в експлуатацію нових об’єктів. У певні роки майже нічого не вводилося в експлуатацію, а є приклади, коли ринок поповнювався новою пропозицією відразу більш ніж на 100 000 кв. м.

Якщо заявлені терміни здачі об’єктів не будуть переноситися, вже в найближчі роки на ринку значно посилиться конкуренція між торговими центрами. З урахуванням ТРЦ Retroville загальна пропозиція в столиці зараз становить 1 584 000 кв. м. На стадії будівництва знаходяться ще 11 об’єктів загальною площею в 747 000 кв. м.

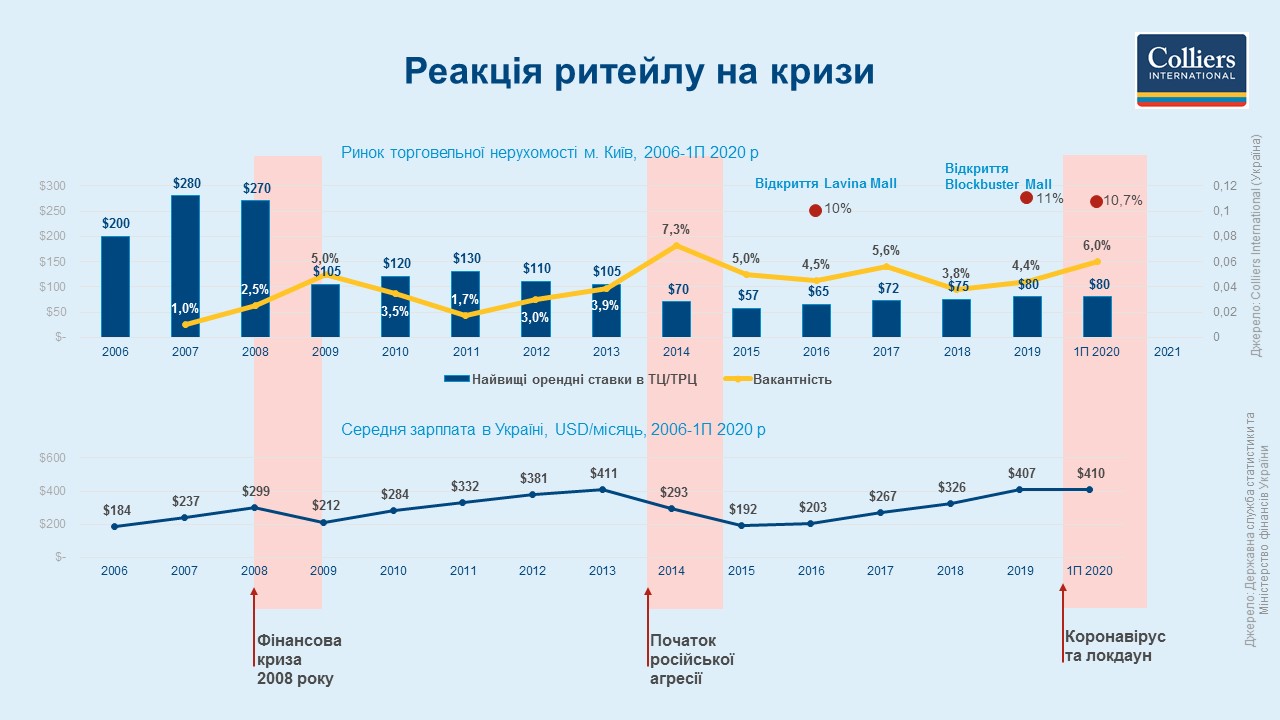

Щоб зрозуміти, як коронакриза відіб’ється на ринку торговельної нерухомості, можна проаналізувати попередні два кризових періоди, які трапилися з 2008 року.

Як видно на графіку, найбільші зміни відбулися під час світової економічної кризи 2008-09 років. Саме з цього часу бізнес був істотно обмежений у доступі до позикового капіталу, особливо міжнародного. Орендні ставки драматично знизилися, а вакантність зросла. І як результат – ринок почали залишати іноземні девелопери. Якщо до кризи 2008 року їх число було приблизно рівним локальним компаніям, то зараз практично весь девелопмент торговельної нерухомості розвивається або місцевими групами, або девелоперами.

Незважаючи на погіршення економічної ситуації більшість будівництв не зупинилася, навіть незважаючи на те, що короткостроково процеси сповільнилися. Найчастіше компанії, що будують великі об’єкти, мають різноплановий бізнес і, найчастіше, фінансують девелопмент комерційної нерухомості, в тому числі, з доходів, отриманих у інших сферах. За умови, що в цілому структура їх доходів в інших сферах не погіршилася, компанії схильні продовжувати будівництво об’єктів, в іншому випадку гроші будуть заморожені. Завершення будівництва і запуск – єдина можливість зберегти і повернути інвестиції.

Особливість українського ринку в тому, що тут індекс вакантності приміщень майже завжди був на низькому рівні навіть в кризи, бо пропозиція якісних об’єктів була невеликою. Тому попит на торгові площі досить швидко відновлювався.

Чого не можна сказати про ставки оренди, які за останні 15 років суттєво впали. І швидше за все, часи, коли за окремими угодами ставка оренди в 2007-08 роках доходила до $300 за кв. м уже не повернуться. Зараз середній рівень ставок оренди істотно нижче $100.

Друга криза була пов’язана з російською агресією і найбільше вплинула на рітейл в 2015-16 роках.

Різка девальвація гривні і падіння купівельної спроможності споживачів змусили бізнес оперативно переглянути свою цінову політику і підходи до закупівель. Вихід з цієї кризи був не таким швидким – він розтягнувся на два роки. Знову нарощувати обороти бізнес став в 2016 році. Тільки в 2017-му ситуація стабілізувалася.

Третя криза – пандемія коронавіруса – поки не суттєво вплинула на реальні доходи і заощадження домогосподарств, перш за все, через відсутність значної девальвації, закриття банків, обмеженому доступу до депозитів і т.д. При відносно стабільному курсі середня зарплата залишилася на рівні минулого року. А той факт, що багато українців звикли зберігати заощадження у валюті, сприяє утриманню купівельної спроможності.

Зростання вакантності приміщень пов’язане більшою мірою з введенням в експлуатацію нових об’єктів, ніж з наслідками локдауна. Наприклад, запуск Lavina Mall короткостроково збільшив в 2016 році вакантність до 10%, а потім, у міру заповнення орендарями, показник повернувся до звичайного рівня. Так і в 2019-20 роках введення в експлуатацію Blockbuster Mall і Retroville знову різко підняли рівень вакантності. Але в перспективі декількох кварталів ці об’єкти будуть активно заповнюватися, і вакантність з великою імовірністю знову знизиться.

Майбутнє ринку торгової нерухомості бачиться більш оптимістичним, ніж в попередні кризи. Багато в чому тому, що очікування орендарів в період карантину зазнали краху, а саме, падіння продажів на 30-50% не відбулося. У реальності, у частині орендарів, з урахуванням відкладеного попиту, товарообіги виросли, в порівнянні з показниками аналогічного періоду минулого року. При цьому у рітейлерів, які зазнавали труднощів, середнє падіння продажів склало близько 10% відносно торішніх результатів.

Вже зараз можна сказати, що так званий «відскок» продажів в Україні стався набагато краще, ніж в країнах Європи. Почасти це підтверджується динамікою індексу споживчих настроїв.

В Україні мінімальне значення цього показника було 40 пунктів, а максимальне – 97,5 з 200 можливих. Фактично показник вище 100 пунктів говорить про те, що велика частина населення схильна витрачати свої гроші. Таке було лише до кризи 2008 року, а в інші періоди готовність українців витрачати була на рівні 60 пунктів.

Зараз, після жорсткого карантину, індекс споживчих настроїв становить 66 пунктів, що дозволяє прогнозувати більш швидке відновлення, ніж це було, наприклад, в 2015-му, коли підйом з мінімального рівня в 40 пунктів зайняв довгих три роки.

Оптимістичний сценарій буде реалізований за умови відносної стабільності валютного курсу та політичної стабільності. Але найголовніший фактор, що надає споживачам оптимізму – можливість повернутися до традиційного шопінгу і реалізації відкладеного попиту, чого споживачі були позбавлені на карантині.

Наприклад, деякі fashion-бренди показали в червні-липні зростання на 30-40% до аналогічних показників 2019-го. Чому, в тому числі, сприяло те, що з першого дня після зняття строгих обмежувальних заходів, велика частина операторів відкрилася з розпродажами. Але після активних продажів рітейлери зіткнулися з дефіцитом товару і складністю його оперативного поповнення.

У порівнянні з іншими країнами наш ринок має напрацьований досвід, як діяти в критичних ситуаціях, враховуючи практику виходу з криз минулих років. Орендарі і орендодавці вже навчилися домовлятися. Цей же досвід показує, що той, хто зумів утримати основний пул орендарів, вів маркетингову активність і т.д., буде рости швидше інших, за фактом закінчення кризи. Хто не зможе відновити продажі по відношенню до своїх конкурентів, буде змушений скорочувати кількість локацій, що дає шанс іншим рітейлерам потрапити в якісний ТРЦ і наростити продажі.

Це не означає, що ринок стабільний. Багато орендарів дуже ретельно підходять до вибору майбутніх локацій. Тим більше, що не всім вдалося зберегти прийнятний рівень продажів.

Виходячи із загальних стратегій діючих проектів, швидше за все ринок буде йти за сценарієм планомірної ротації орендарів, щоб не допустити збільшення показника вакантності більше 10-12% в окремо взятих проектах. Цей досвід продемонстрував, що в разі втрати орендарів і зростання вакантності до 30% проект стає практично некерованим. Тому допустимий максимум вакантності це 10% протягом місяця або двох. Плюс-мінус 5% – це стабільна ситуація, при якій об’єкт нормально працює.

Осінь – найбільш складний період для ринку. Влітку, з урахуванням відкладеного попиту і знижок на колекції, спостерігалося зростання товарообігів. Уже зараз орендарі представляють нові колекції з повним цінником. На додаток, проблеми, які сформувалися навесні-влітку поточного року саме зараз можуть впливати на товарообіг. Восени загостриться ситуація, пов’язана з ротацією орендарів в ТРЦ, що може надати короткостроковий вплив на зростання показника вакантності. Але при відсутності значних потрясінь вже навесні 2021 року ми зможемо спостерігати поступове зростання показників.

Читайте також –

Посткарантинні тренди на ринку торговельної нерухомості: аналітика Cushman&Wakefield