На HR Wisdom Summit назвали кращих роботодавців України в ритейлі

08.12.2017 10:00

08.12.2017 10:00Асоціація рітейлерів України презентує наймасштабніший аналітичний звіт по роботі усіх найбільших гравців вітчизняного сегмента e-commerce.

Всі рітейлери, в тому числі і працюючі в онлайн-торгівлі, намагаються якомога краще дізнатися свого покупця. І одночасно порівняти: чим відрізняється їх клієнт від покупця конкурента, та й хто взагалі цікавиться придбанням того чи іншого товару в інтернеті. Онлайн-магазинам зібрати і проаналізувати таку інформацію не в приклад простіше, ніж їх офлайн-колегам: сучасні сервіси надають можливість отримати практично будь-які дані.

Ми поставили собі за мету підготувати самий масштабний аналіз українського ринку e-commerce, скласти приблизний портрет вітчизняних споживачів, які купують товари онлайн, а також проаналізувати показники провідних інтернет-магазинів в різних сегментів. Для збору інформації використовувалися сервіси Similarweb і alexa.com, які доповнювалися даними з інших відкритих джерел.

Крім загального звіту – представники яких сегментів онлайн-комерції активніше торгують через Всесвітню павутину, хто в Україні найчастіше купує товари в інтернеті, і через які канали споживачі шукають інформацію – ми підготували детальний аналіз за різними підсегментами e-commerce.

Щоб уникнути порівняння гравців з непорівнюваними показниками, ми виділили в окрему категорію універсальні магазини (такі як Rozetka), де можна купити практично що завгодно – від спіннера до техніки для «розумного будинку». Разом з тим, у звіті відсутні класичні маркетплейси – olx, prom та інші – оскільки вони не реалізують власні товари, а виступають майданчиком для контакту покупця і продавця. Звичайно, на тій же Rozetka представлена продукція багатьох інших компаній, але свій шлях до класичного маркетплейсу майданчик почав трохи більше двох років тому, і досі неабияку частину асортименту продає самостійно.

Аналізувався період з 1 листопада 2016 року по 31 жовтня 2017-го, оскільки у рітейлерів різного профілю різні “пікові” періоди продажу, а вибраний часовий відрізок давав змогу охопити всі можливі коливання попиту. У дослідженні розглянуто вісім сегментів: універсальні магазини, портативна електроніка і гаджети, техніка для дому, fashion, товари для спорту, ювелірний рітейл, товари для дітей, косметика та drogerie. Кожен з них наша команда проаналізувала за кількома критеріями: вік користувачів, основні канали входу, використовувані пристрої (ПК і ноутбуки, смартфони і планшети), кількість унікальних відвідувань та відмов, що переважають соціальні мережі в конкретному сегменті.

Крім цього, проаналізували кожного з п’яти лідерів даної сфери за охопленням аудиторії і відвідуваності (дані наводяться у відсотках від сумарної відвідуваності топ-5 онлайн-магазинів, а не в цілому по галузі, оскільки іноді в сегменті працює багато рітейлерів з мізерними частками обхватів).

Як і будь-яка аналітика, даний звіт дозволяє онлайн-рітейлерам дізнатися свої сильні і слабкі сторони, познайомитися з портретом покупця в сегменті і порівняти його зі своїми даними про власних клієнтів. Крім того, відомості про основні канали трафіку і найефективніші соціальні мережі допоможуть скорегувати SEO та SMM-стратегії просування для підвищення впізнаваності бренду та залучення нових користувачів, оцінити необхідність та перспективи створення і впровадження мобільних програми та адаптивної верстки, а також отримати багато іншої корисної інформації.

Сподіваємося, наш аналітичний звіт виявиться вам корисним!

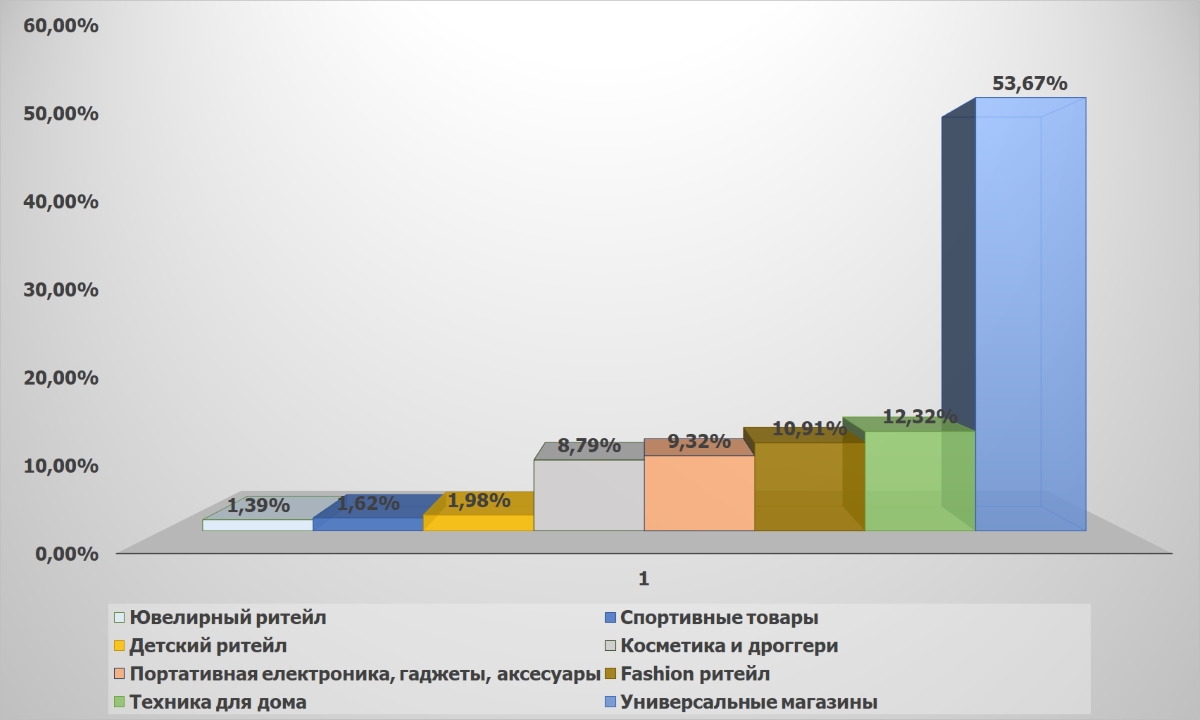

Серед усіх підсегментів роздрібної торгівлі через інтернет безперечним лідером виступають універсальні магазини, де можна купити все і відразу. Дійсно, навіщо витрачати час, якщо на Rozetka можна купити і техніку, і ліки, і їжу, і багато іншого? А на F.ua в асортименті не тільки фотоапарати і смартфони, але і інструменти, автошини і так далі. Так що підсумкове охоплення аудиторії у 53,7% (якщо прийняти за 100% сумарний показник лідерів по всім категоріям) – цілком очікуваний показник.

Решта значно відстали. Техніка для дому домоглася охоплення 12,3%, fashion-рітейл – у 11%, портативна електроніка і косметика – приблизно по 9%. Інші категорії сумарно досягли охоплення в 5%.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

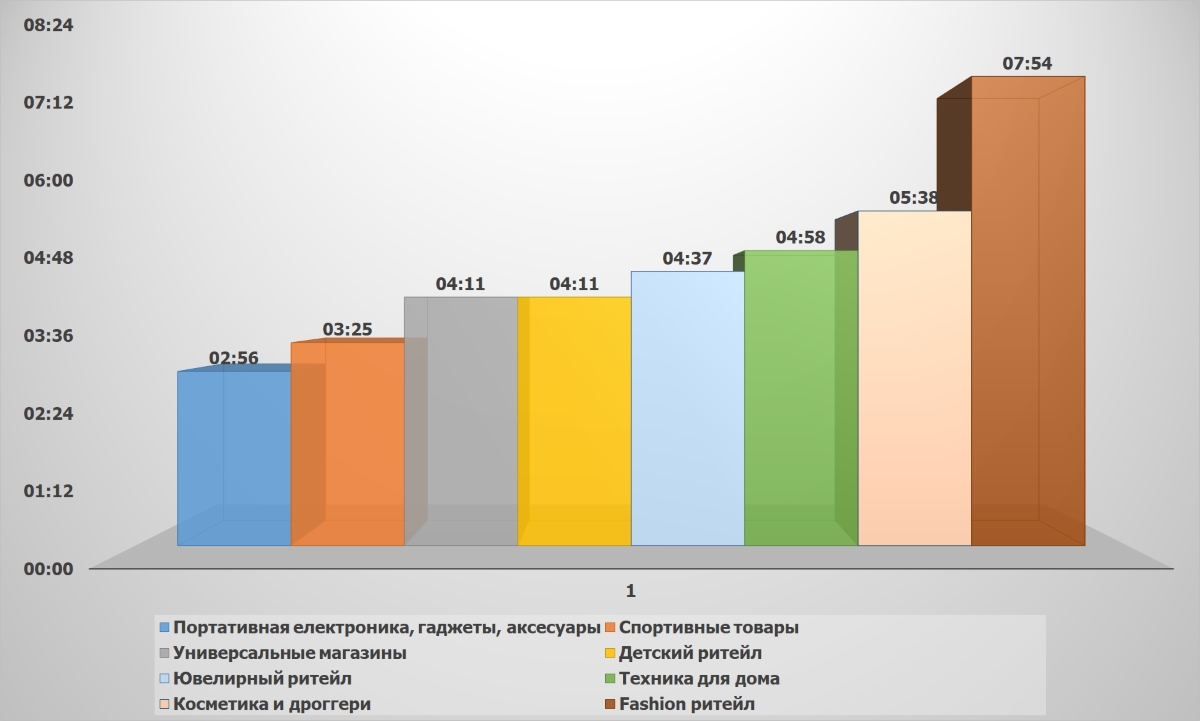

Але якщо за охопленням аудиторії «універсали» поза конкуренцією, то по двом іншим ключовим показникам – часу перебування на сайті і глибині перегляду – лідирують інші сектори. Найдовше користувачі залишаються на сайтах fashion-рітейлерів: майже 8 хвилин. Очевидно, вибір нарядів – не така вже й проста річ.

Але якщо за охопленням аудиторії «універсали» поза конкуренцією, то по двом іншим ключовим показникам – часу перебування на сайті і глибині перегляду – лідирують інші сектори. Найдовше користувачі залишаються на сайтах fashion-рітейлерів: майже 8 хвилин. Очевидно, вибір нарядів – не така вже й проста річ.

Дещо менше – 5 з половиною хвилин – покупці витрачають на перебування на сайті торговців косметикою та парфумів. На третьому місці – сегмент «техніка для дому» з показником трохи менше 5 хвилин. Швидше всього з вибором визначаються покупці портативної електроніки і гаджетів. Враховуючи, що цікавляться цією категорією товарів переважно молоді споживачі, поспіх цілком зрозумілий.

Діаграма: Час перебування користувача на сайті (для збільшення зображення натисніть на нього)

Fashion-магазини очолюють і рейтинг по глибині перегляду. В середньому один користувач, який відвідав сайт цього сегмента рітейлерів, 8,74 рази переходить зі сторінки на сторінку. У інших цей показник скромніший: покупці косметики відвідують 6,35 сторінок за сеанс, а техніки для дому – 5,8. Замикає рейтинг знову портативна електроніка – всього 3,5 сторінки за візит.

Fashion-магазини очолюють і рейтинг по глибині перегляду. В середньому один користувач, який відвідав сайт цього сегмента рітейлерів, 8,74 рази переходить зі сторінки на сторінку. У інших цей показник скромніший: покупці косметики відвідують 6,35 сторінок за сеанс, а техніки для дому – 5,8. Замикає рейтинг знову портативна електроніка – всього 3,5 сторінки за візит.

Діаграма: Глибина перегляду (для збільшення зображення натисніть на нього)

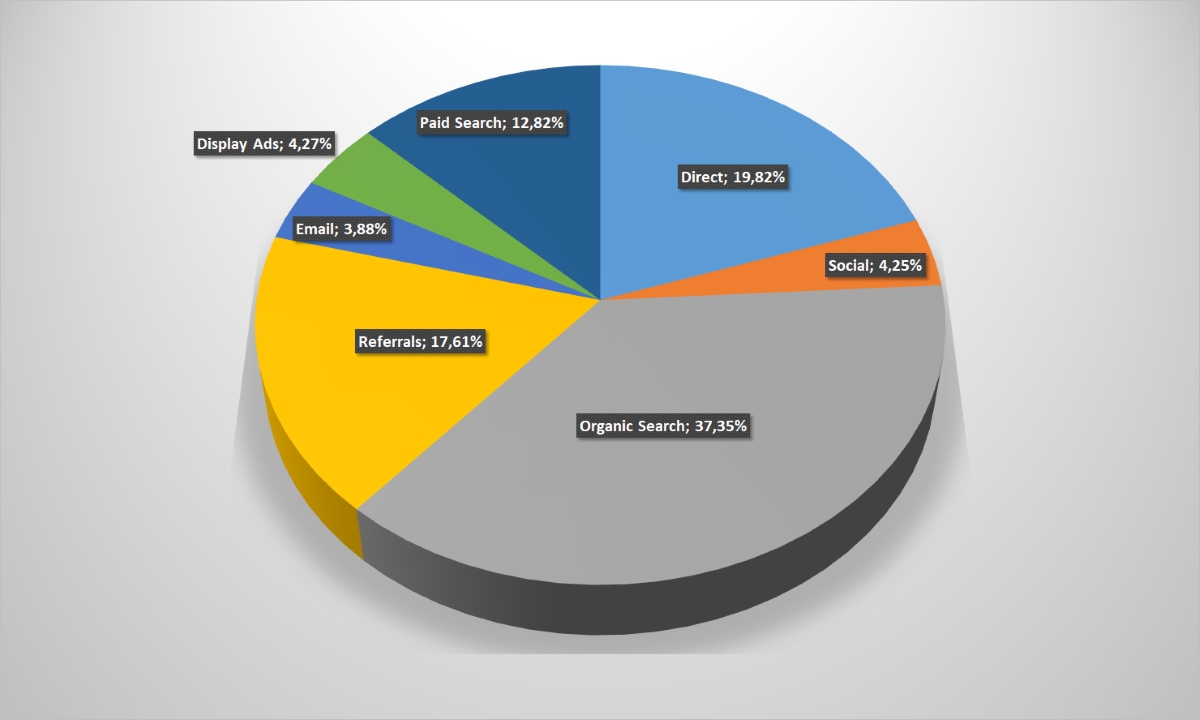

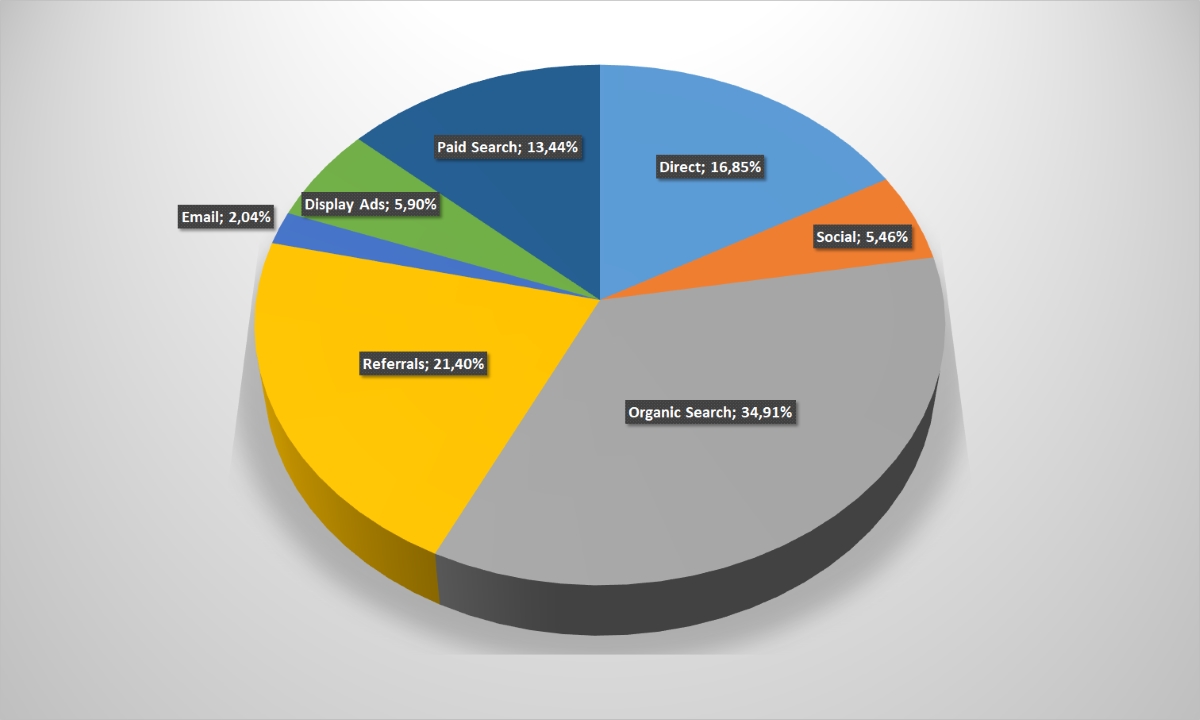

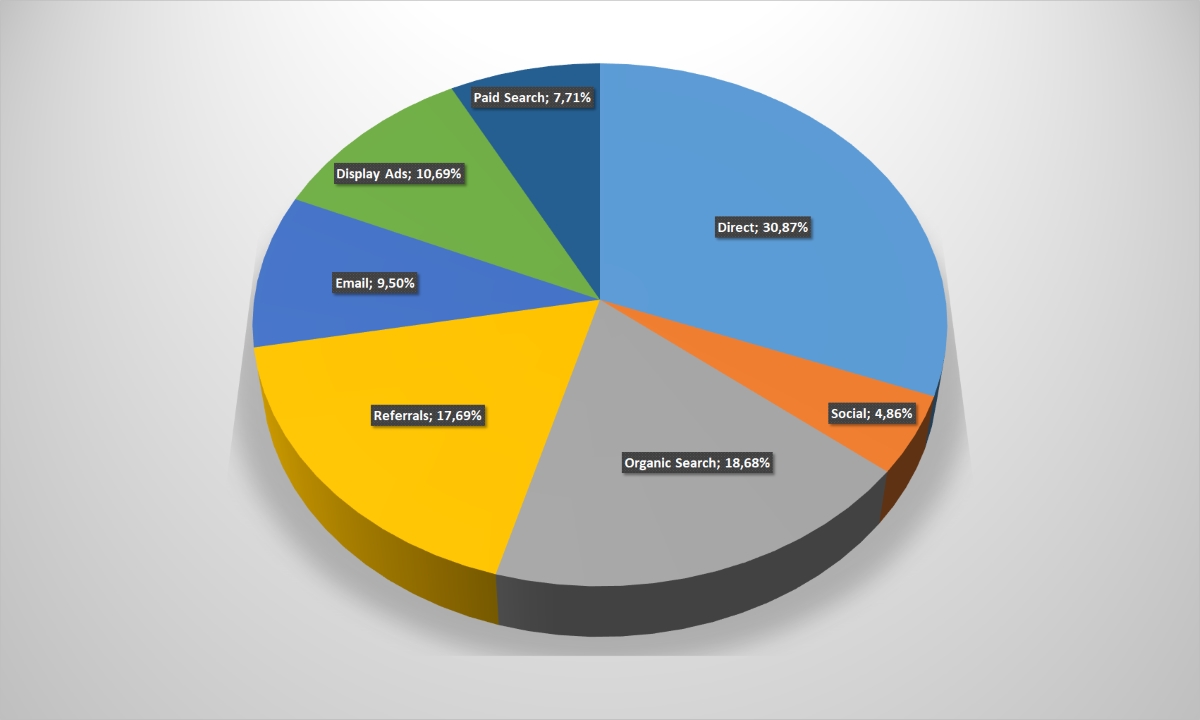

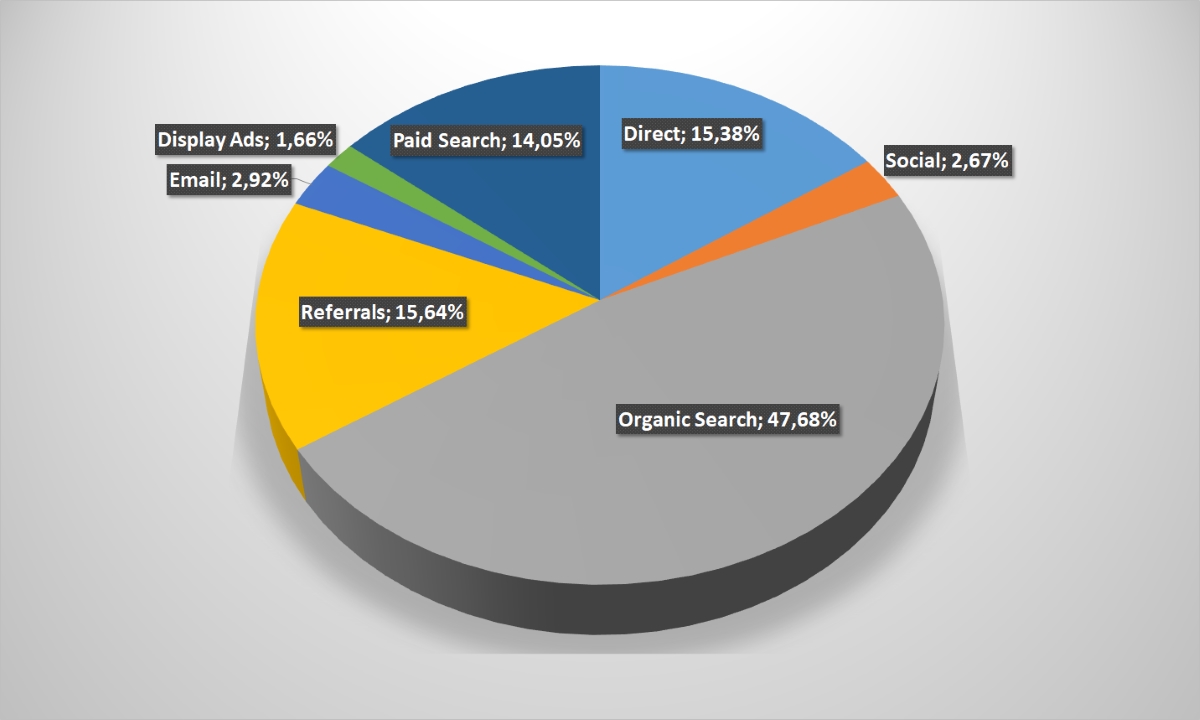

Не менш цікава статистика і з «точками входу» споживачів на цікаві їм сайти. Незважаючи на поширену думку, що зараз помітна частка трафіку генерується в соціальних мережах, на самому ділі вони забезпечують лише 4,25% заходів в онлайн-магазини. Набагато частіше користувачі потрапляють до інтернет-рітейлерів через стандартні пошукові системи (такі як google) – більше третини заходів, 37,35%. Наступні за популярністю – прямі заходи на сайт (коли користувач, наприклад, відразу набирає в адресному рядку rau.ua) і переходи з інших сайтів через гіперпосилання (referrals). Контекстна реклама (коли компанії платять за потрапляння у верхні рядки пошукових систем при пошуку певних слів або товарів) займає частку у 12,82%.

Не менш цікава статистика і з «точками входу» споживачів на цікаві їм сайти. Незважаючи на поширену думку, що зараз помітна частка трафіку генерується в соціальних мережах, на самому ділі вони забезпечують лише 4,25% заходів в онлайн-магазини. Набагато частіше користувачі потрапляють до інтернет-рітейлерів через стандартні пошукові системи (такі як google) – більше третини заходів, 37,35%. Наступні за популярністю – прямі заходи на сайт (коли користувач, наприклад, відразу набирає в адресному рядку rau.ua) і переходи з інших сайтів через гіперпосилання (referrals). Контекстна реклама (коли компанії платять за потрапляння у верхні рядки пошукових систем при пошуку певних слів або товарів) займає частку у 12,82%.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

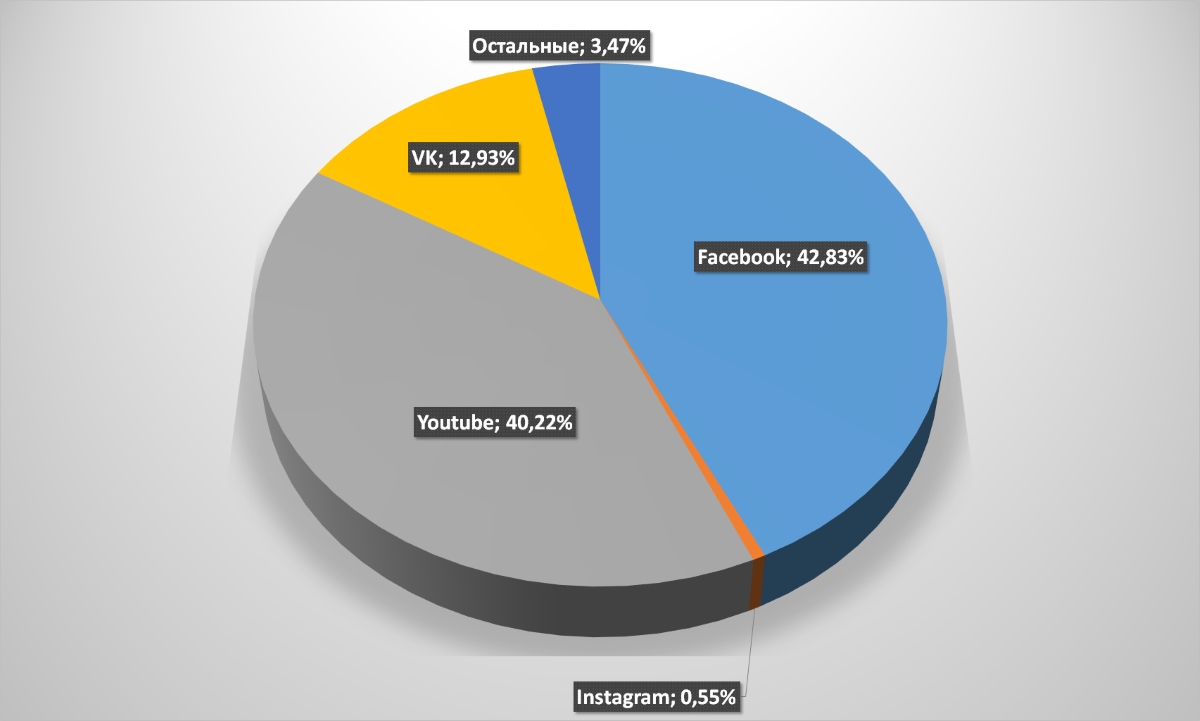

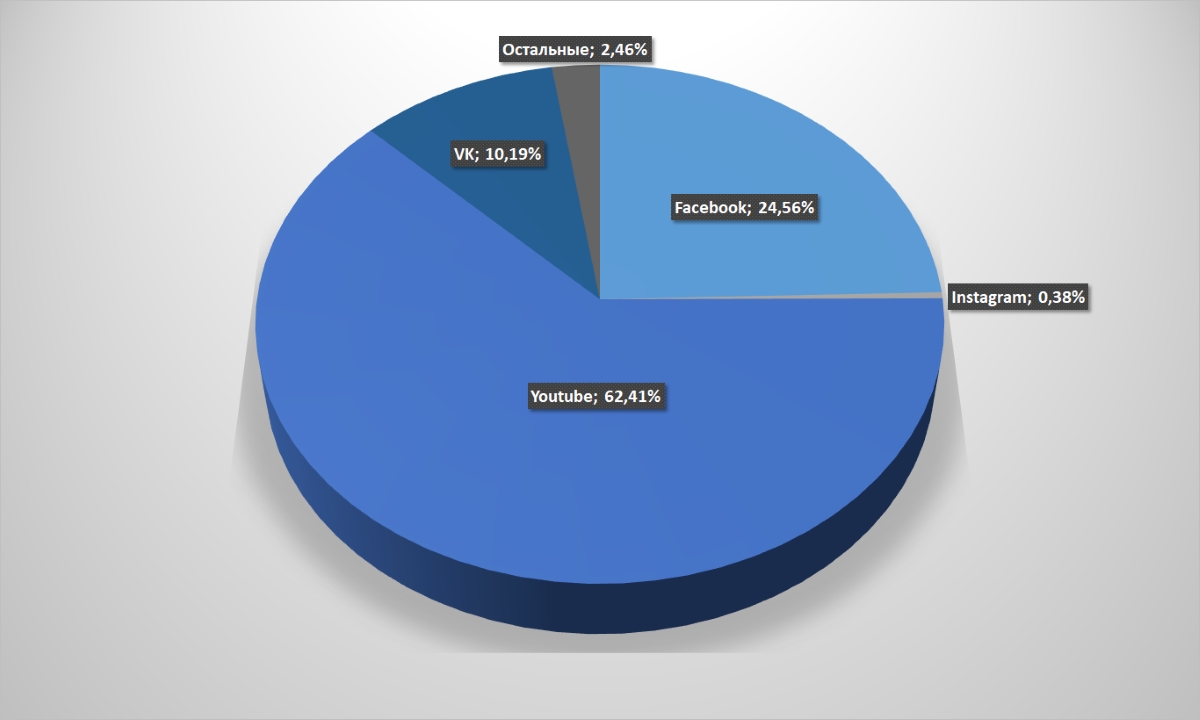

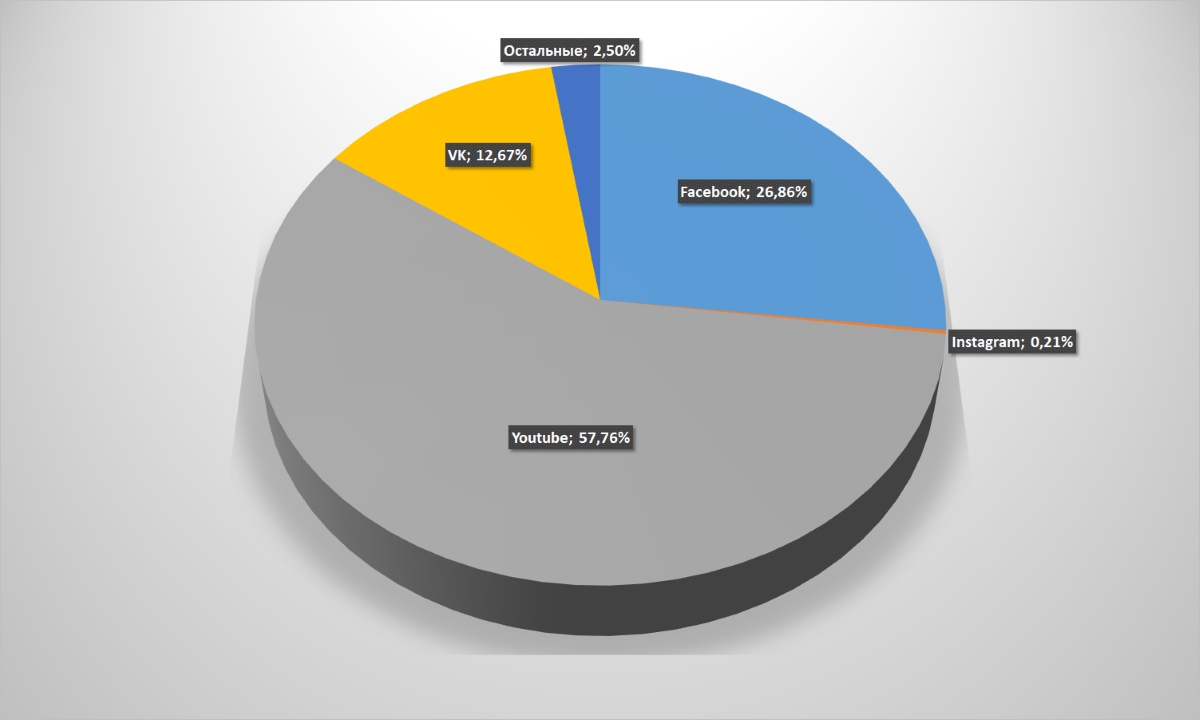

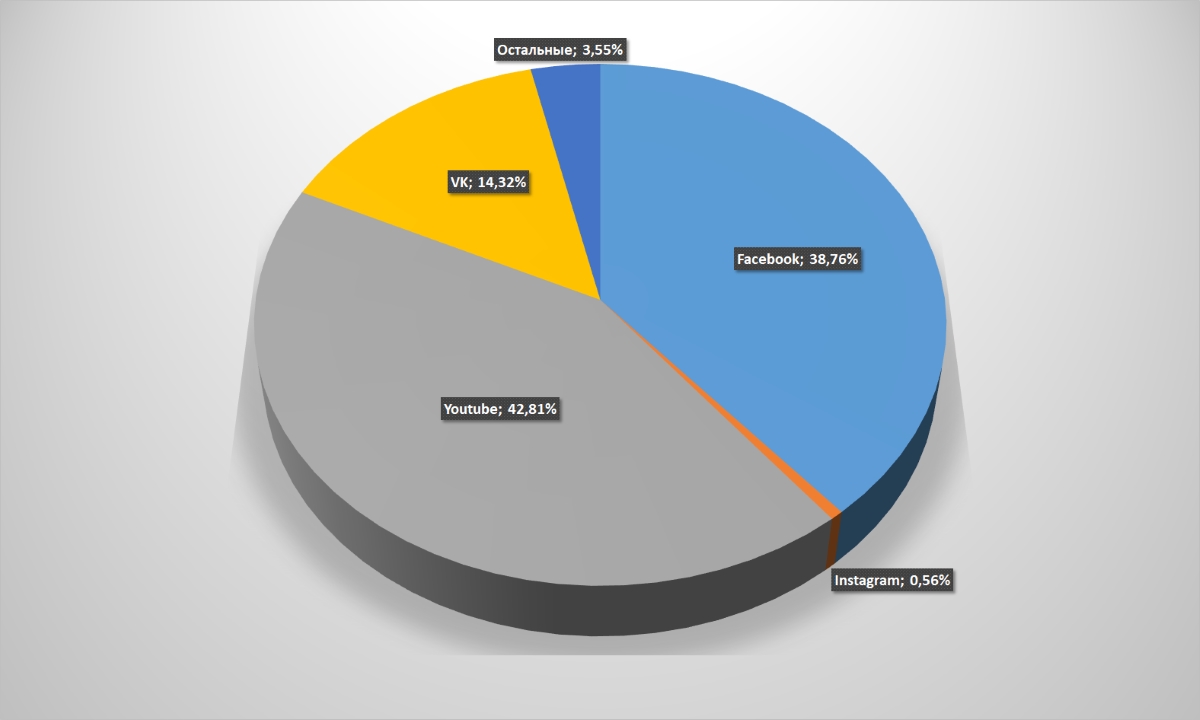

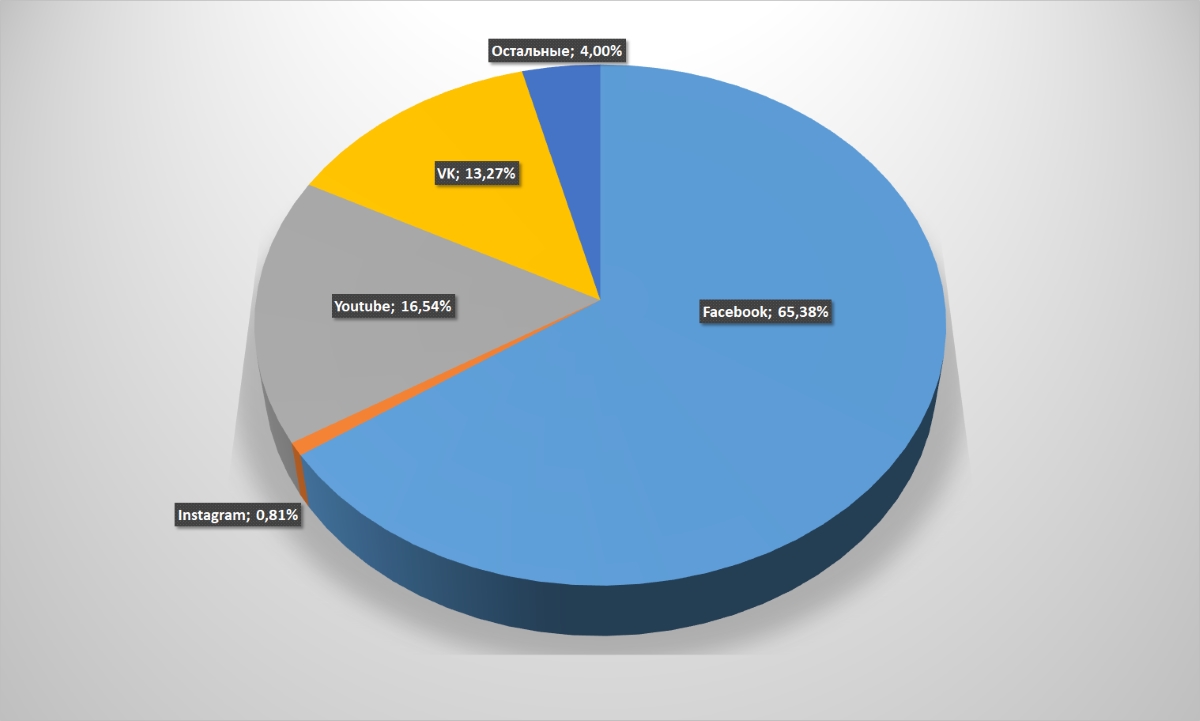

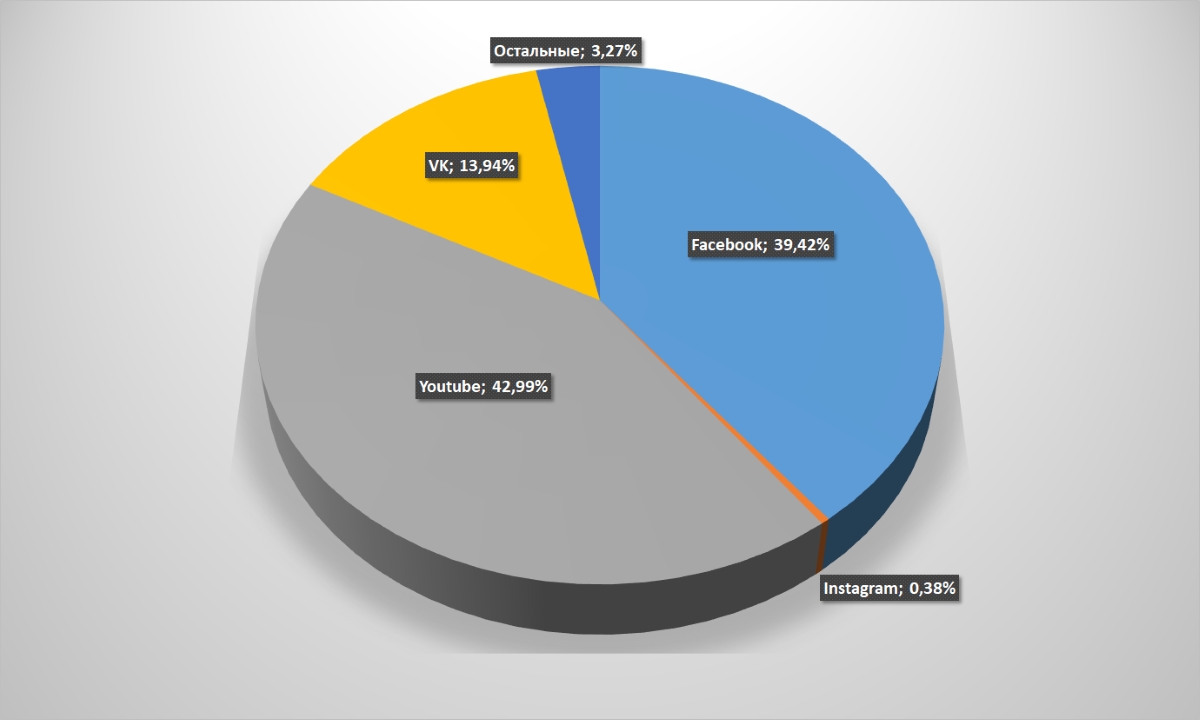

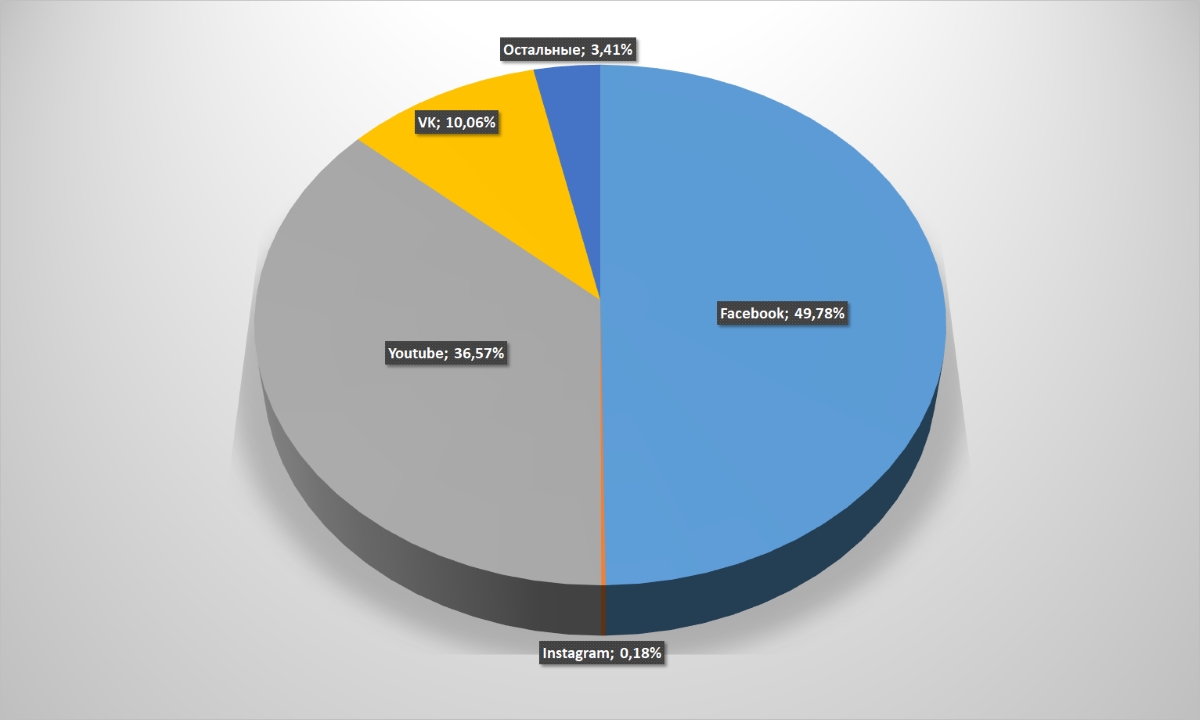

Всередині самих соціальних мереж чітко розділилися лідери і аутсайдери. Facebook і Youtube сукупно забезпечують більше 80% переходів на сайти онлайн-торговців. Цікаво, що офіційно заборонена в Україні російська ВКонтакте за рік все одно забезпечила інтернет-магазинах майже 13% трафіку з соцмереж. Правда, не маючи даних про статистику роком раніше, неможливо сказати, наскільки цей показник змінився. Іншими соцмережами (Instagram, Twitter, Google+ та інші) можна знехтувати.

Всередині самих соціальних мереж чітко розділилися лідери і аутсайдери. Facebook і Youtube сукупно забезпечують більше 80% переходів на сайти онлайн-торговців. Цікаво, що офіційно заборонена в Україні російська ВКонтакте за рік все одно забезпечила інтернет-магазинах майже 13% трафіку з соцмереж. Правда, не маючи даних про статистику роком раніше, неможливо сказати, наскільки цей показник змінився. Іншими соцмережами (Instagram, Twitter, Google+ та інші) можна знехтувати.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

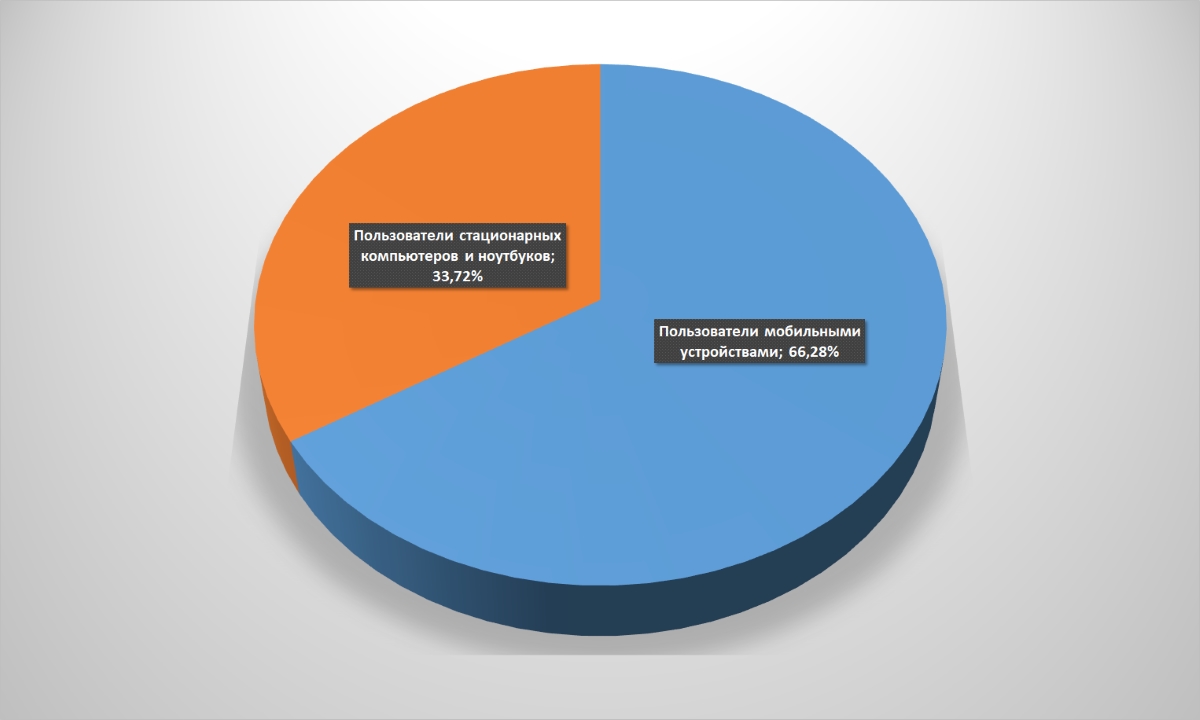

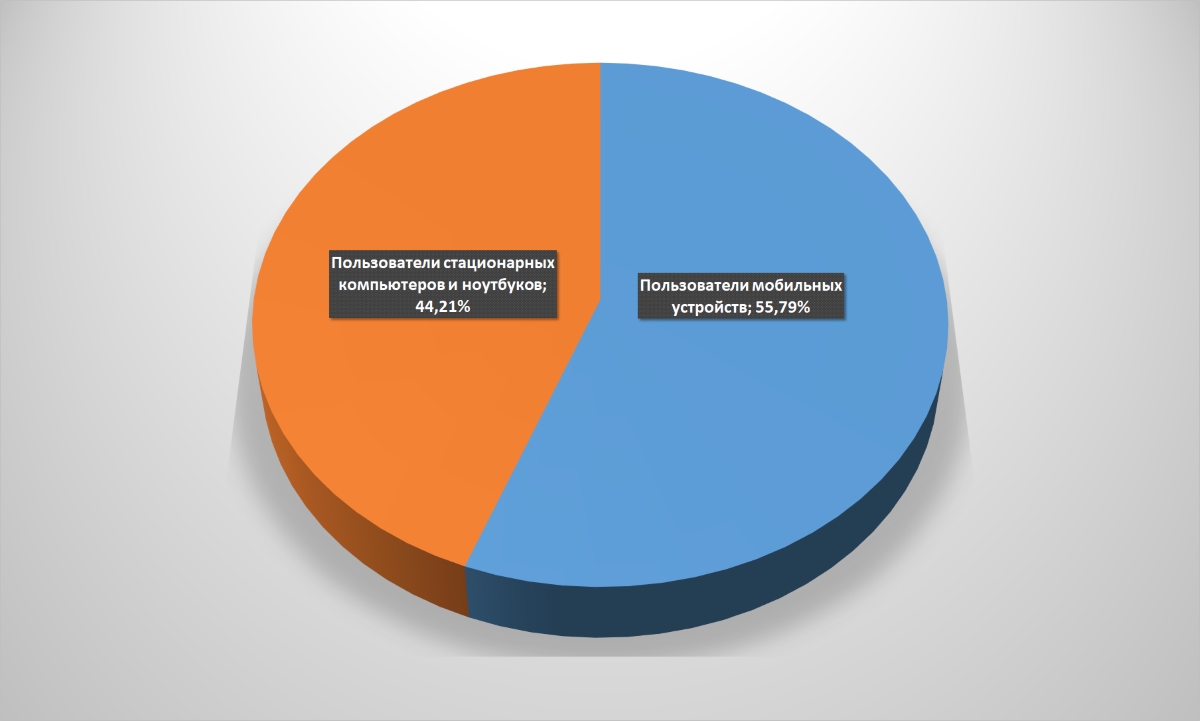

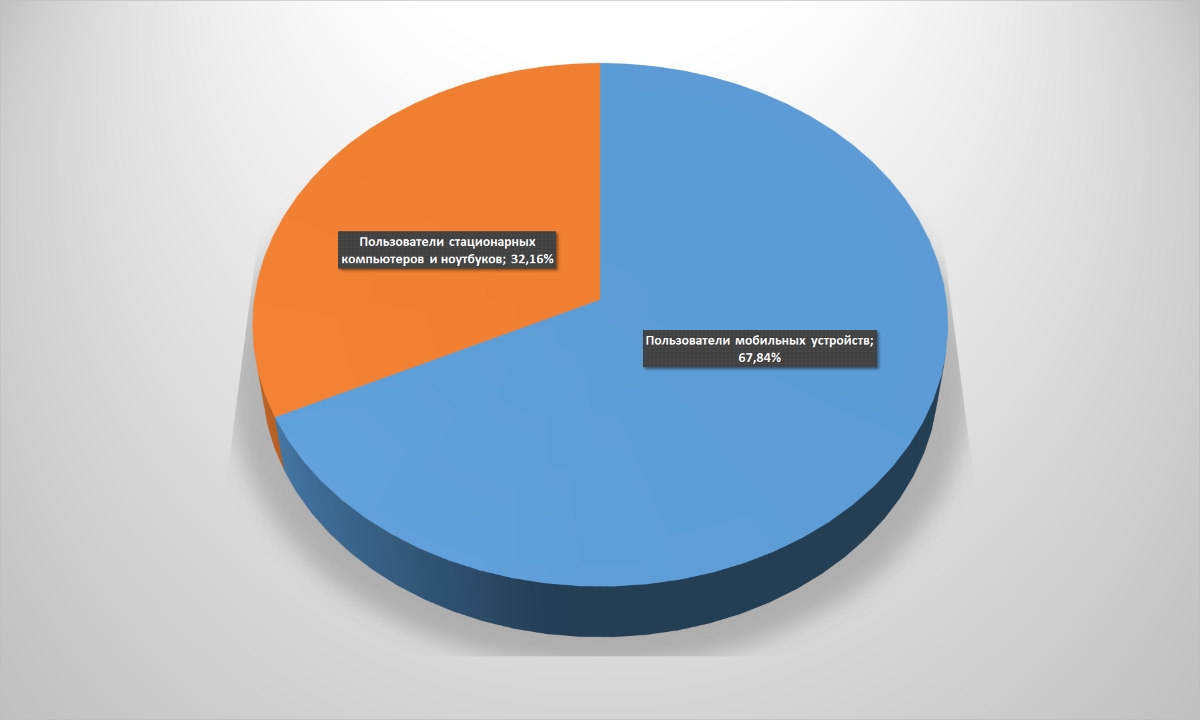

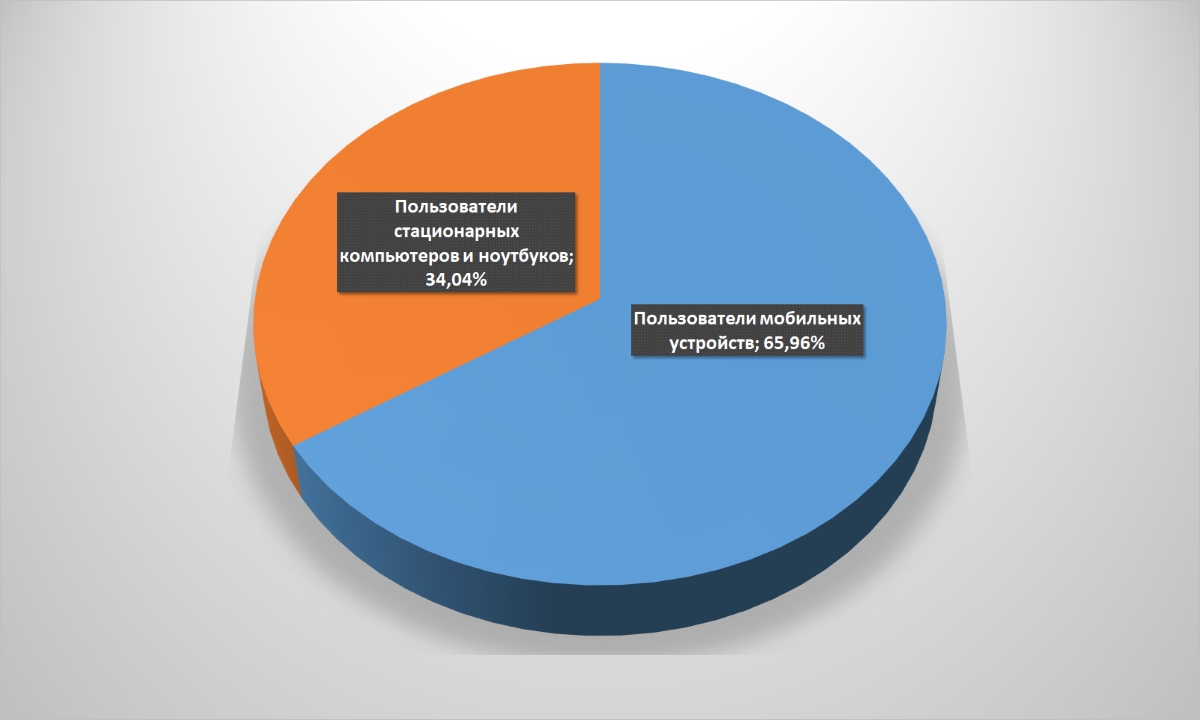

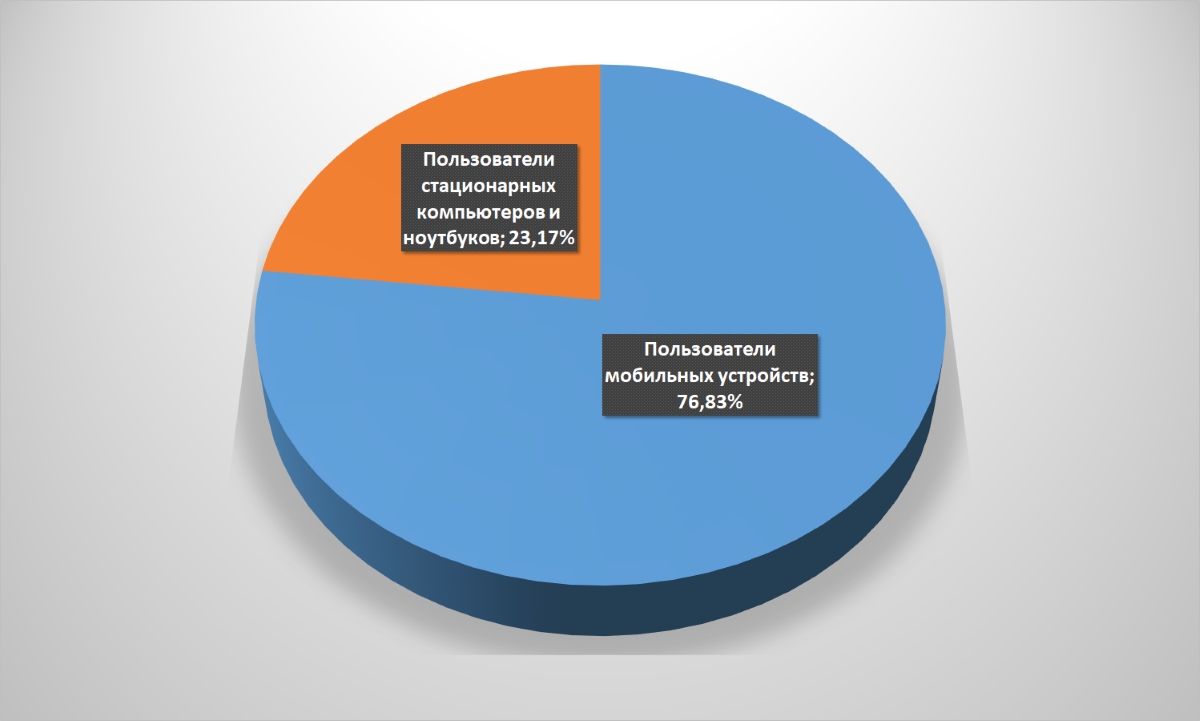

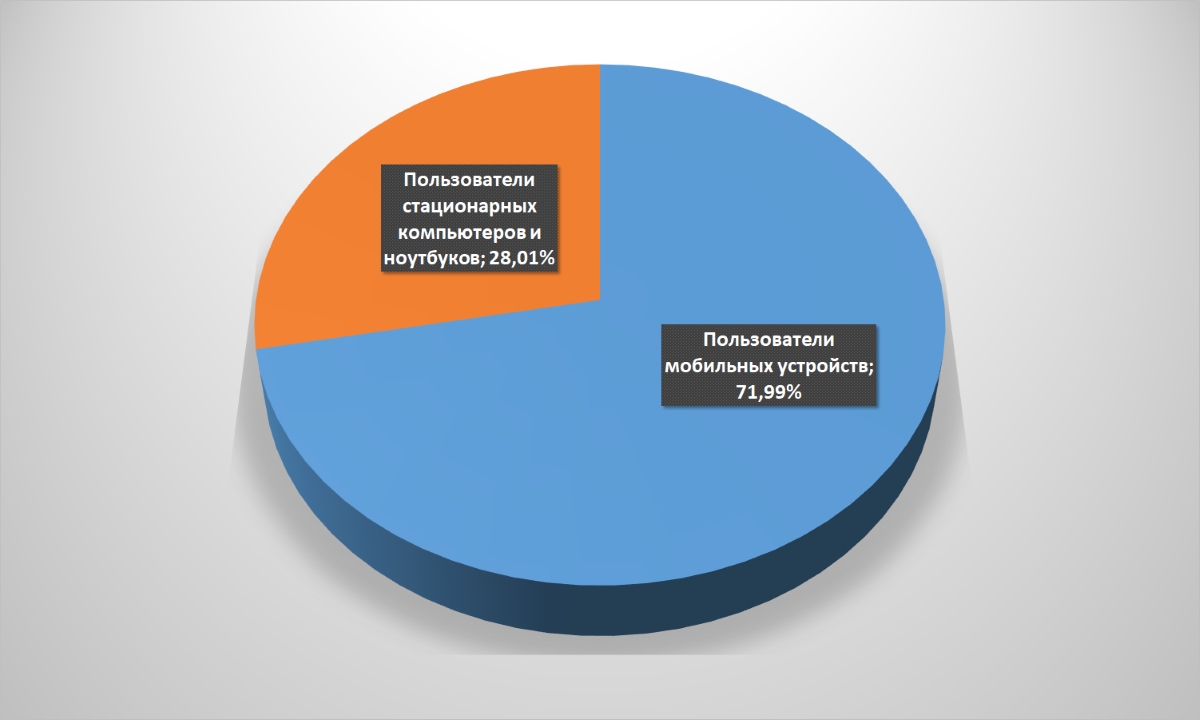

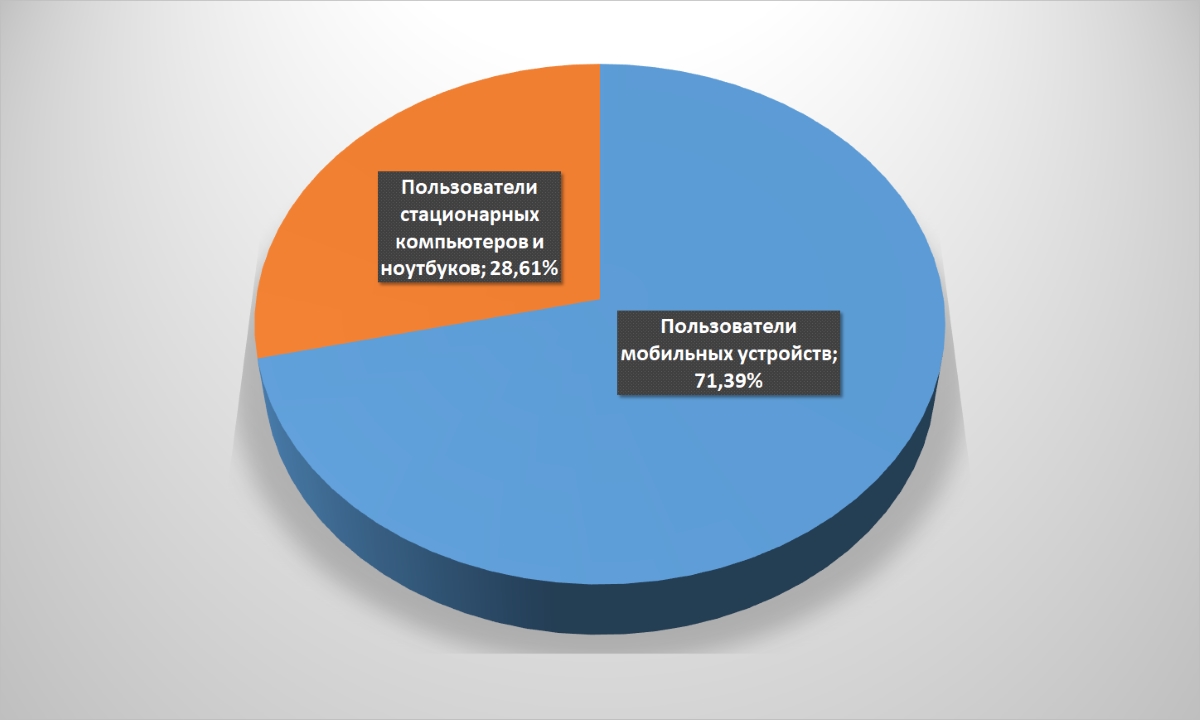

Дві третини українських відвідувачів онлайн-магазинів використовують для доступу в інтернет мобільні пристрої. Впровадження технології 3G помітно прискорило «мобілізацію» інтернету і змусило рітейлерів активніше впроваджувати нові технології.

Дві третини українських відвідувачів онлайн-магазинів використовують для доступу в інтернет мобільні пристрої. Впровадження технології 3G помітно прискорило «мобілізацію» інтернету і змусило рітейлерів активніше впроваджувати нові технології.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

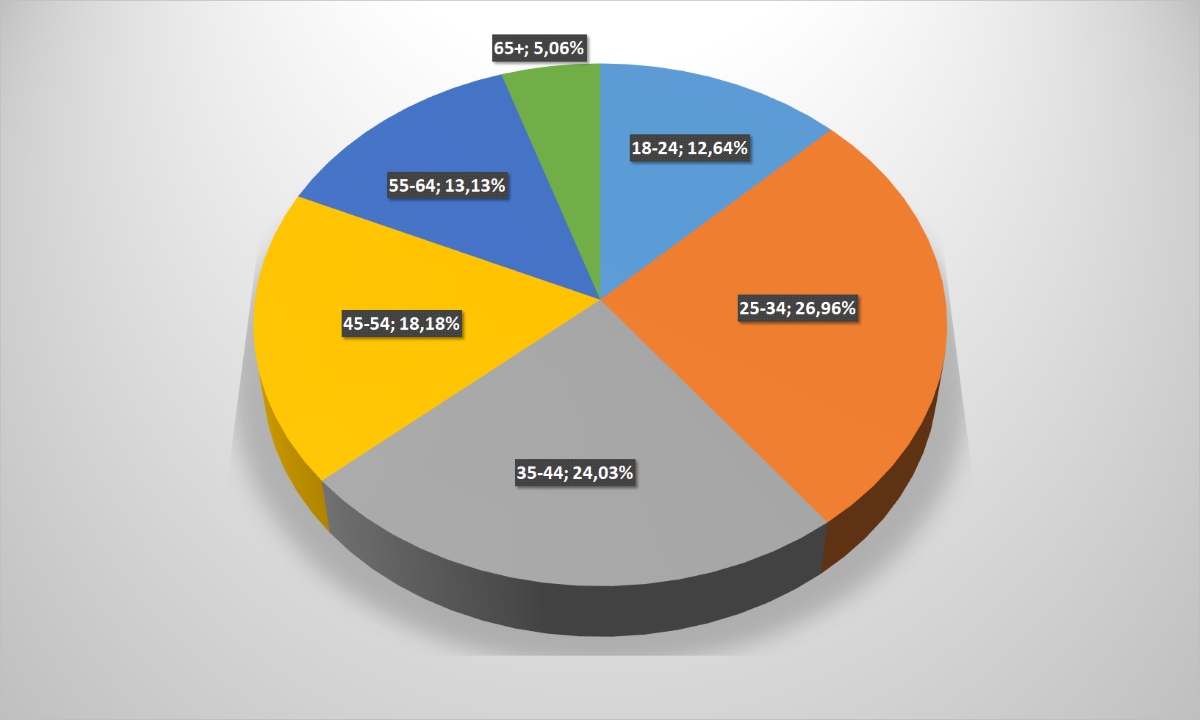

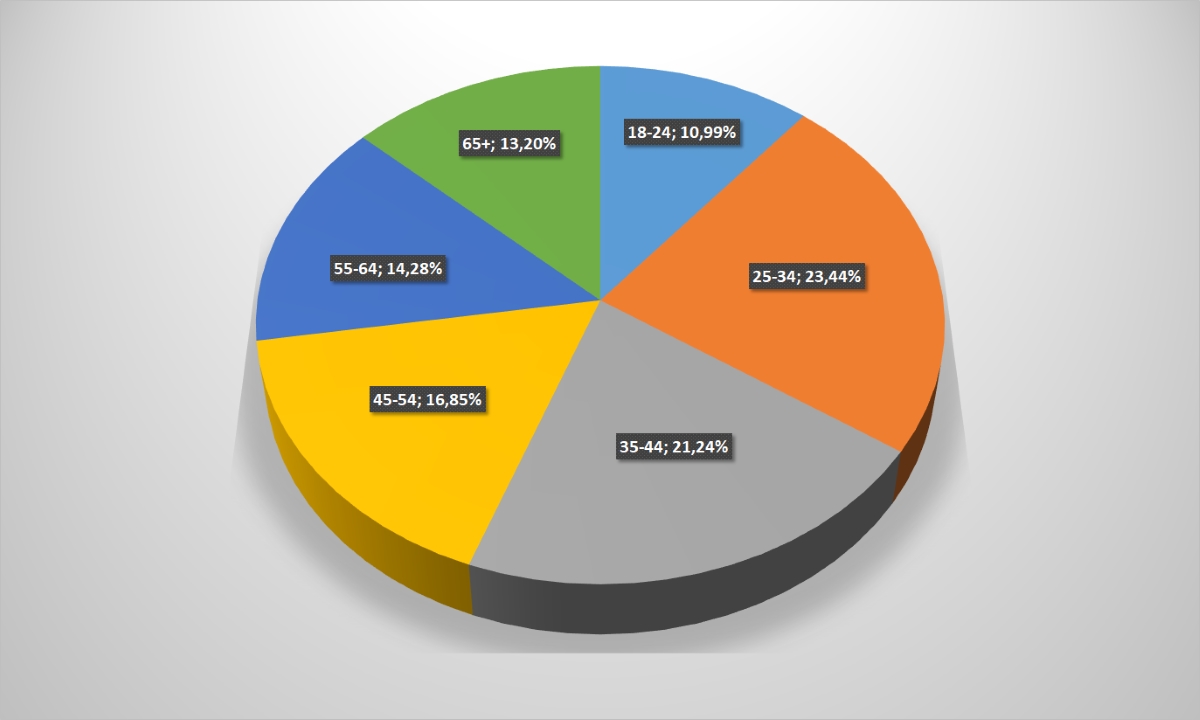

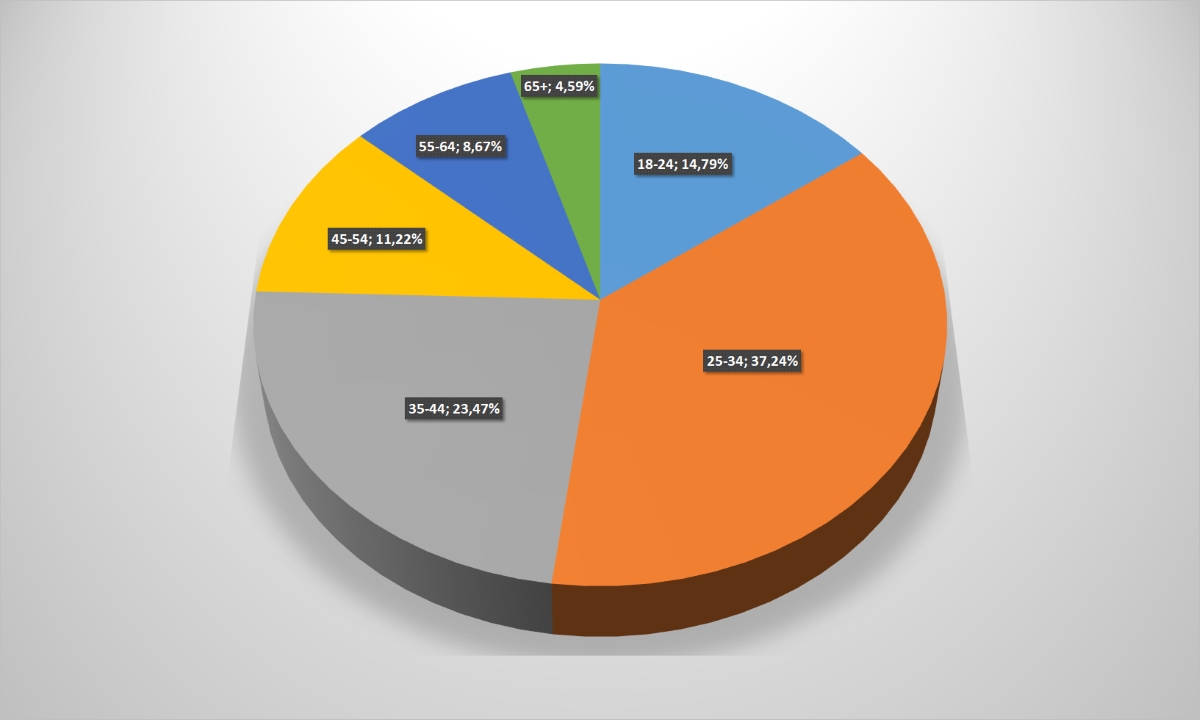

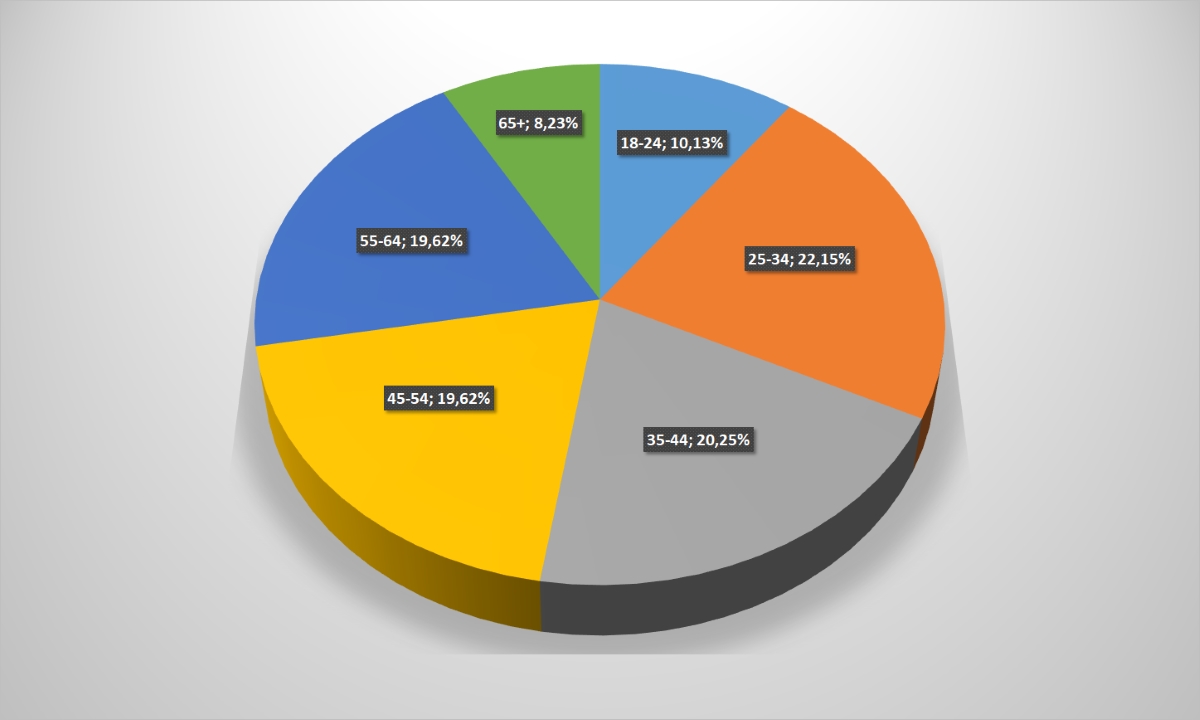

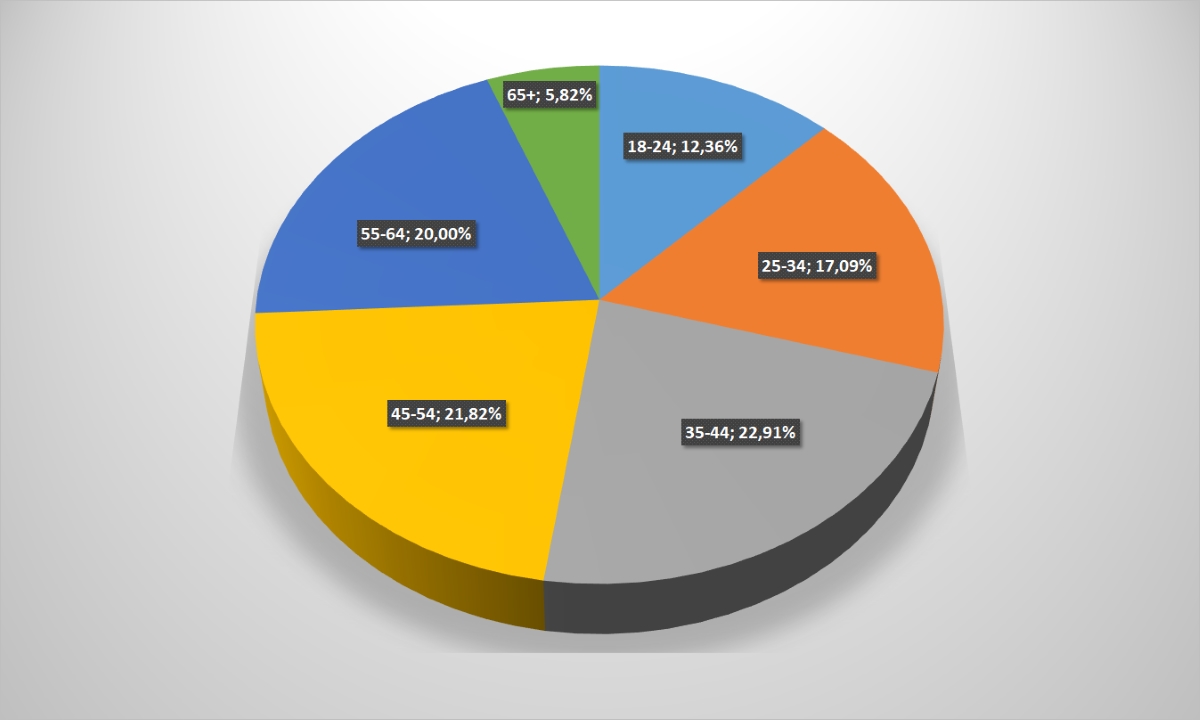

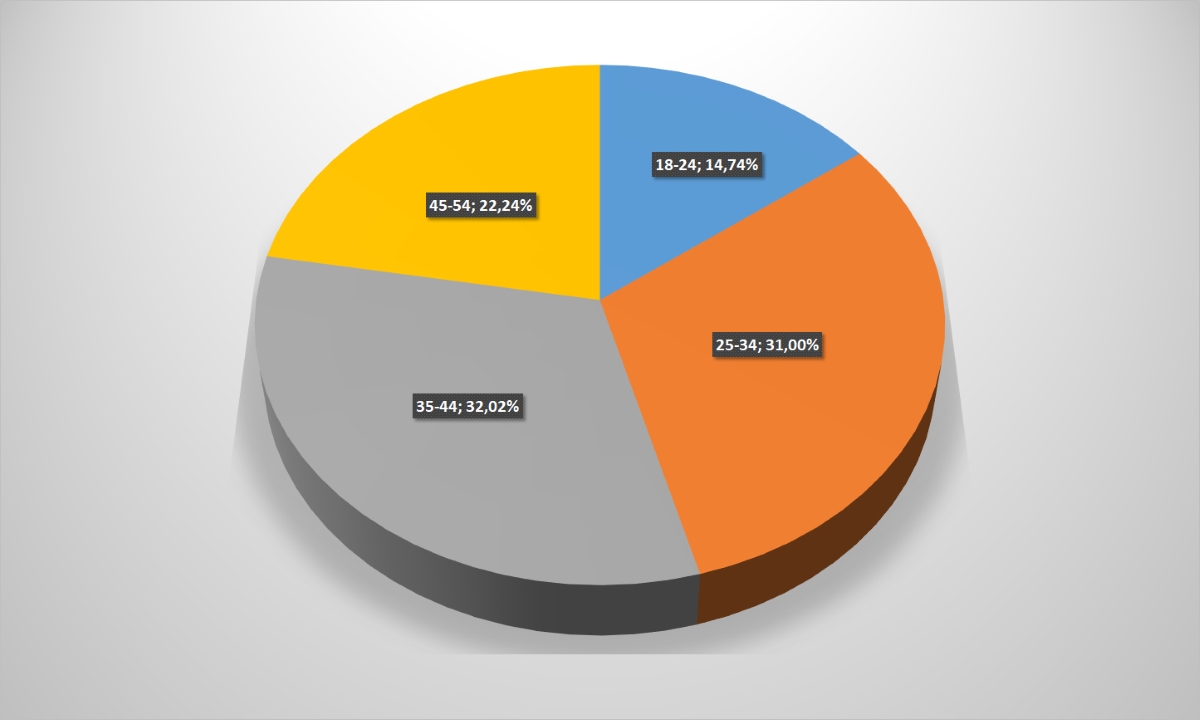

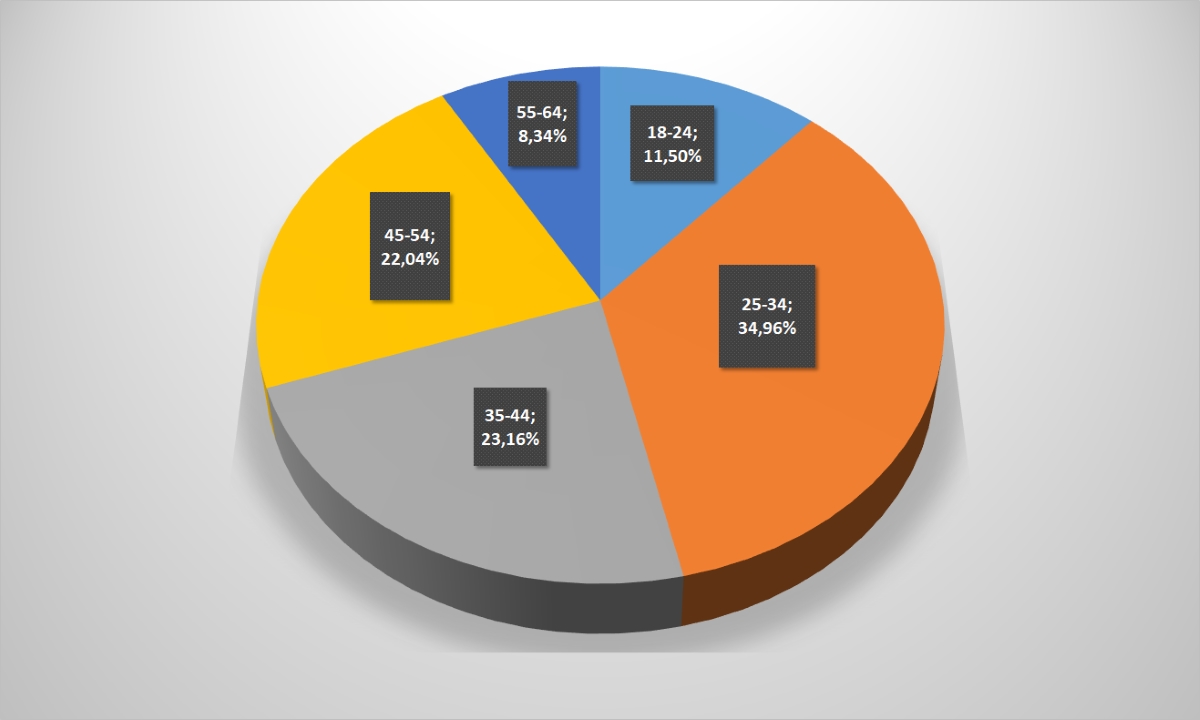

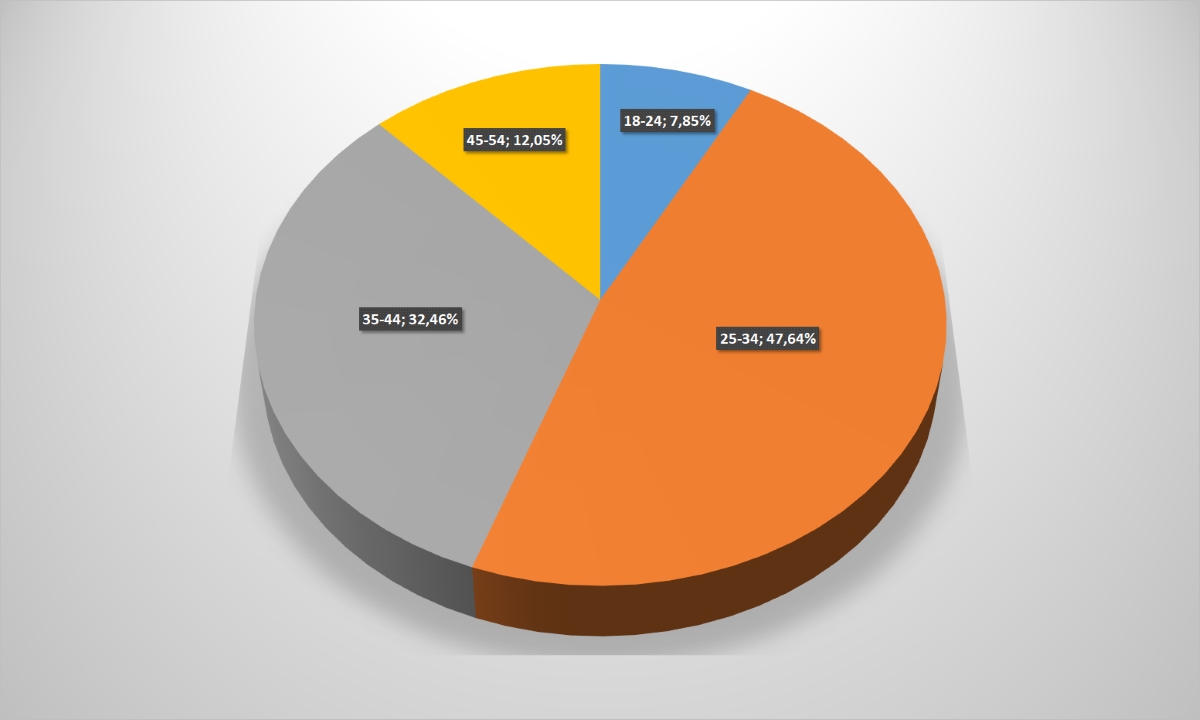

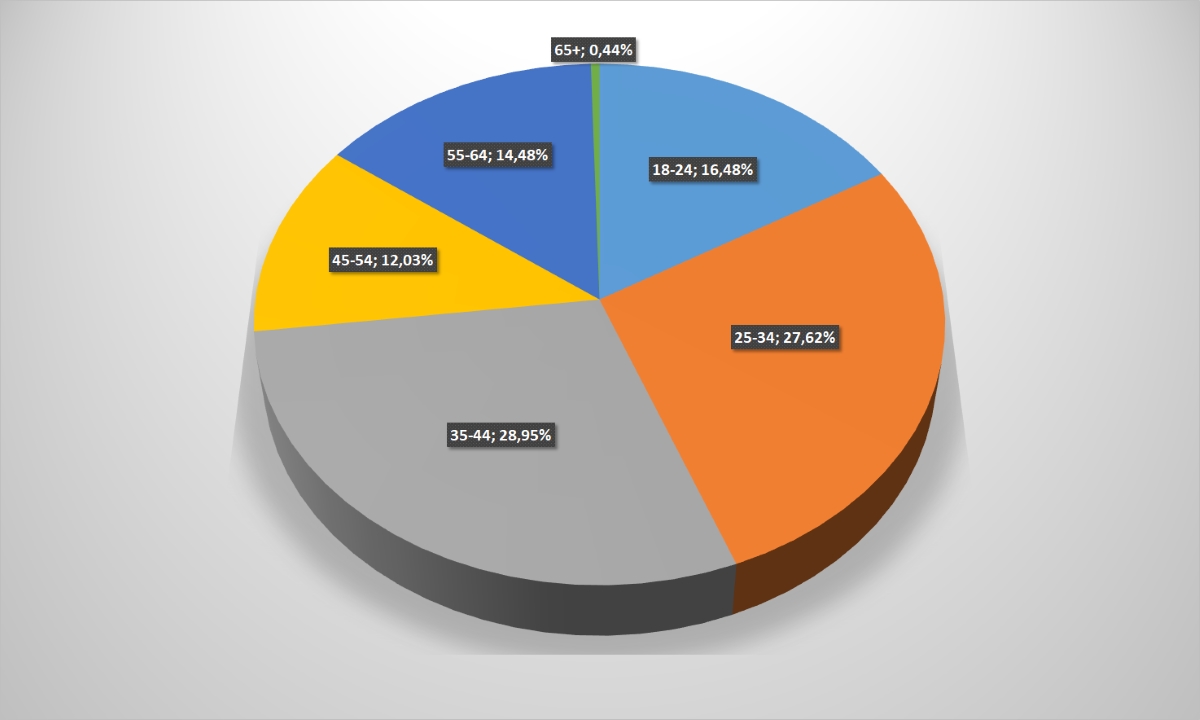

Загальний віковий зріз користувачів не приніс ніяких несподіванок. Більше 50% клієнтів інтернет-магазинів – люди від 25 до 44 років, ще 30% – вікові категорії 18-24 і 45-54 роки. Старше покоління (більше 55-ти) забезпечує українським онлайн-рітейлерам скромні 18%.

Загальний віковий зріз користувачів не приніс ніяких несподіванок. Більше 50% клієнтів інтернет-магазинів – люди від 25 до 44 років, ще 30% – вікові категорії 18-24 і 45-54 роки. Старше покоління (більше 55-ти) забезпечує українським онлайн-рітейлерам скромні 18%.

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Але картина в окремих секторах вітчизняного e-commerce може значно відрізнятися від «середньої температури по лікарні», у чому неважко переконатися.

Але картина в окремих секторах вітчизняного e-commerce може значно відрізнятися від «середньої температури по лікарні», у чому неважко переконатися.

Портативна електроніка та гаджети

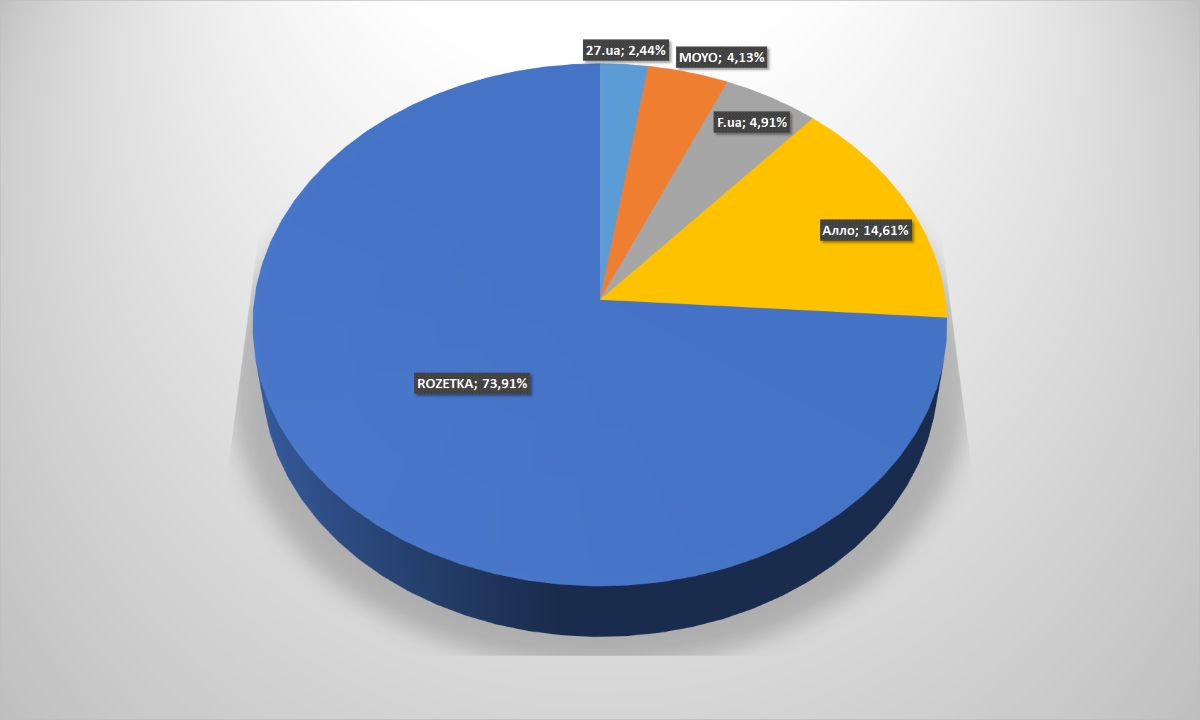

Як серед різних сегментів українського e-commerce з солідним відривом лідирують універсами, так і серед них є явний лідер – Rozetka.ua з охопленням аудиторії в 60,7%. Інші учасники ринку помітно відстали.

Rozetka впевнено лідирує й за показником відвідуваності унікальними користувачами – без малого три чверті споживачів серед «великої п’ятірки» українських інтернет-універсамів віддають перевагу саме цьому порталу.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього).

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

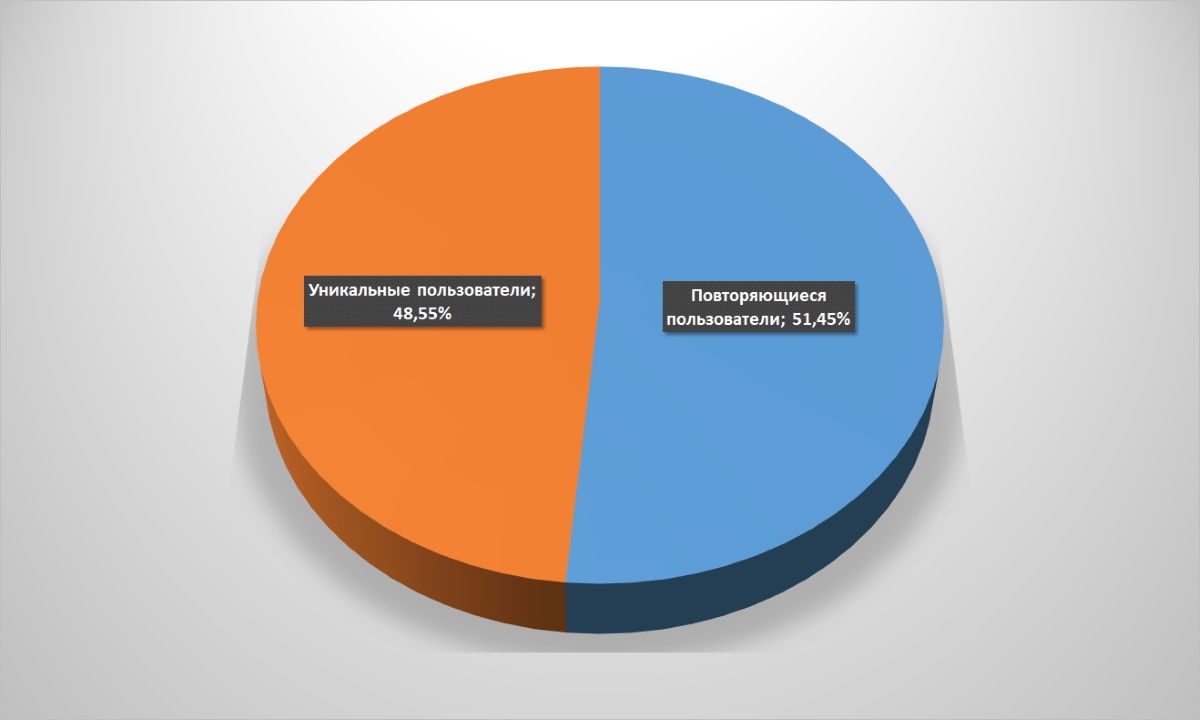

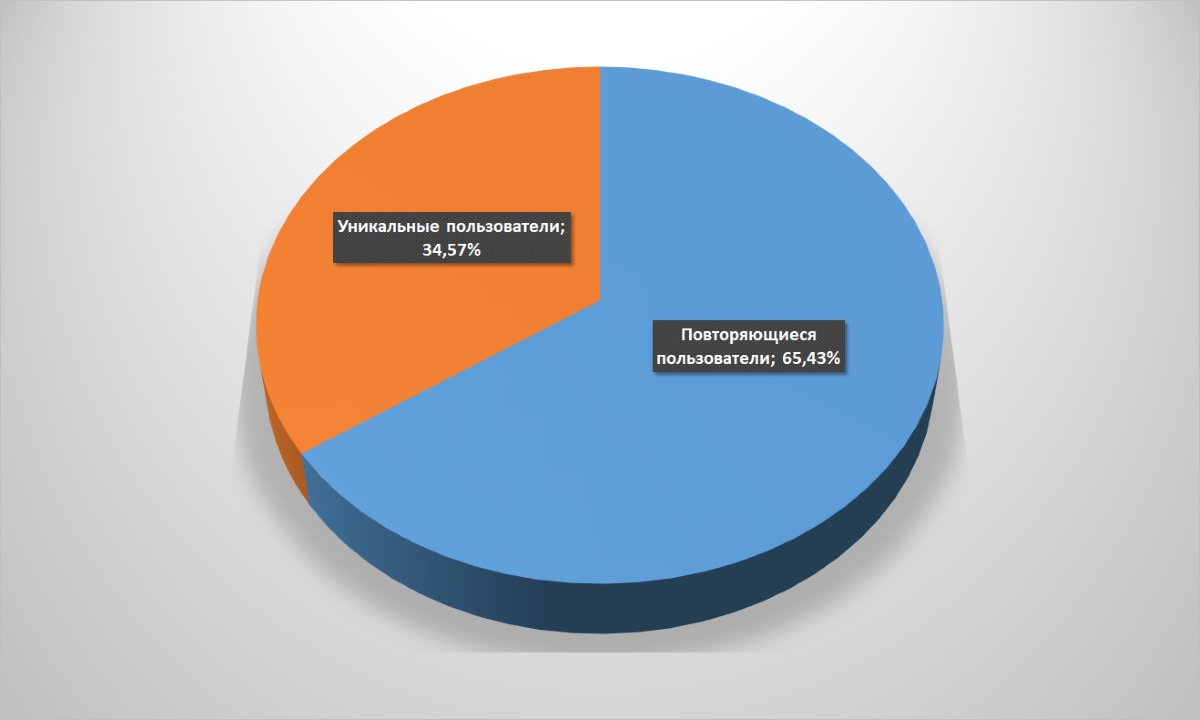

При цьому в середньому по сегменту єдиний раз за рік онлайн-магазини відвідали менше половини унікальних користувачів – 48,55%. Інші споживачі відвідали як мінімум одного інтернет-рітейлера два рази або більше.

При цьому в середньому по сегменту єдиний раз за рік онлайн-магазини відвідали менше половини унікальних користувачів – 48,55%. Інші споживачі відвідали як мінімум одного інтернет-рітейлера два рази або більше.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

Порівняно із загальними показниками e-commerce, універсальні інтернет-магазини частіше залучають клієнтів гіперпосиланнями на інших сайтах (+3,8%), через соцмережі (+1,2%), а також банерною (+1,6%) і контекстною (+0,6%) рекламою. Зате гірші показники в пошукових системах (-2,4%) і прямих заходах (-3%).

Порівняно із загальними показниками e-commerce, універсальні інтернет-магазини частіше залучають клієнтів гіперпосиланнями на інших сайтах (+3,8%), через соцмережі (+1,2%), а також банерною (+1,6%) і контекстною (+0,6%) рекламою. Зате гірші показники в пошукових системах (-2,4%) і прямих заходах (-3%).

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

Основним джерелом трафіку з соціальних мереж для цього сегменту онлайн-торговців є Youtube – 62.4%, що в півтора рази більше, ніж в середньому по ринку. У той же час просів Facebook – з цієї соцмережі на портали “універсалів” прийшло всього 24,6% відвідувачів проти 42,8% середнього показника. Очевидно, що стали не так давно популярними відеоогляди новинок техніки, які допомагають заманити клієнтів на сторінку компанії, що успішно використовують F.ua і Rozetka.

Основним джерелом трафіку з соціальних мереж для цього сегменту онлайн-торговців є Youtube – 62.4%, що в півтора рази більше, ніж в середньому по ринку. У той же час просів Facebook – з цієї соцмережі на портали “універсалів” прийшло всього 24,6% відвідувачів проти 42,8% середнього показника. Очевидно, що стали не так давно популярними відеоогляди новинок техніки, які допомагають заманити клієнтів на сторінку компанії, що успішно використовують F.ua і Rozetka.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

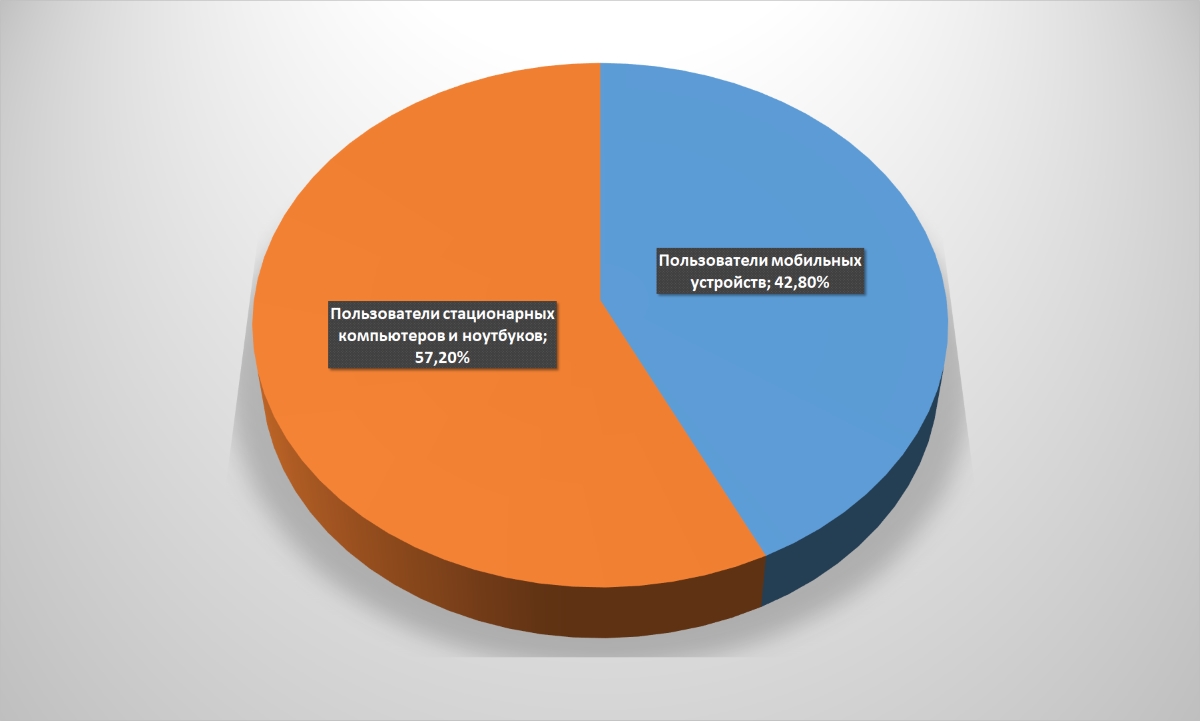

Що примітно: досить багато (особливо в порівнянні з середньоринковим показником) користувачів відвідують «універсами» зі стаціонарних комп’ютерів і ноутбуків. Втім, аналіз вікових категорій клієнтів допомагає пояснити цю тенденцію. Серед покупців даного сегменту онлайн-рітейлерів досить багато людей старше 45 років – цілих 44%! Причому дві третини з них – у віці «за 55». Швидше за все, саме ця категорія клієнтів і забезпечує високий рівень користувачів ПК і ноутбуків.

Що примітно: досить багато (особливо в порівнянні з середньоринковим показником) користувачів відвідують «універсами» зі стаціонарних комп’ютерів і ноутбуків. Втім, аналіз вікових категорій клієнтів допомагає пояснити цю тенденцію. Серед покупців даного сегменту онлайн-рітейлерів досить багато людей старше 45 років – цілих 44%! Причому дві третини з них – у віці «за 55». Швидше за все, саме ця категорія клієнтів і забезпечує високий рівень користувачів ПК і ноутбуків.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Нарешті, для кожного інтернет-магазину критично важливий такий показник, як відсоток відмов. Це ті клієнти, які зайшли на сайт і відразу вийшли – не перейшовши ні на яку іншу сторінку порталу. Тобто гарантовано пішли без покупки. Зрозуміло, що і інші не обов’язково щось куплять, але вони принаймні проведуть на сайті більше часу і дізнаються про асортимент, акції та інші новини. Справжні показники конверсії знають тільки самі рітейлери.

Нарешті, для кожного інтернет-магазину критично важливий такий показник, як відсоток відмов. Це ті клієнти, які зайшли на сайт і відразу вийшли – не перейшовши ні на яку іншу сторінку порталу. Тобто гарантовано пішли без покупки. Зрозуміло, що і інші не обов’язково щось куплять, але вони принаймні проведуть на сайті більше часу і дізнаються про асортимент, акції та інші новини. Справжні показники конверсії знають тільки самі рітейлери.

У сегменті універсальних магазинів відсоток відмов менше половини – 42% користувачів обмежилися переглядом всього лише однієї сторінки.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

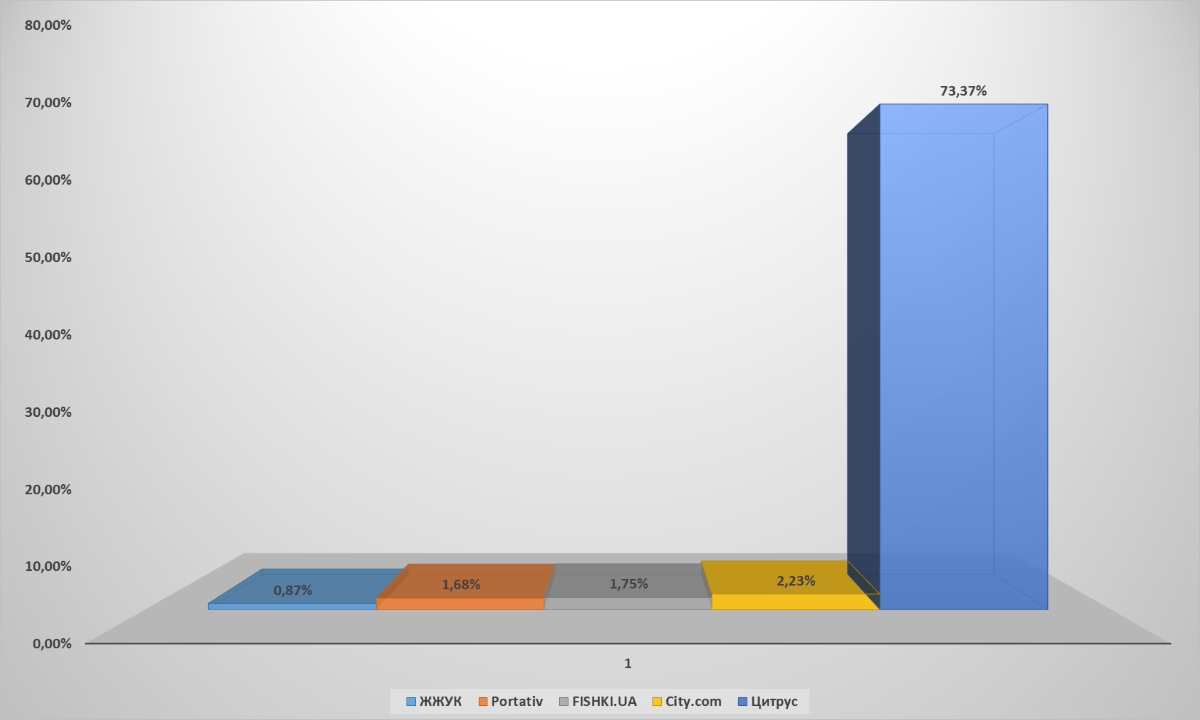

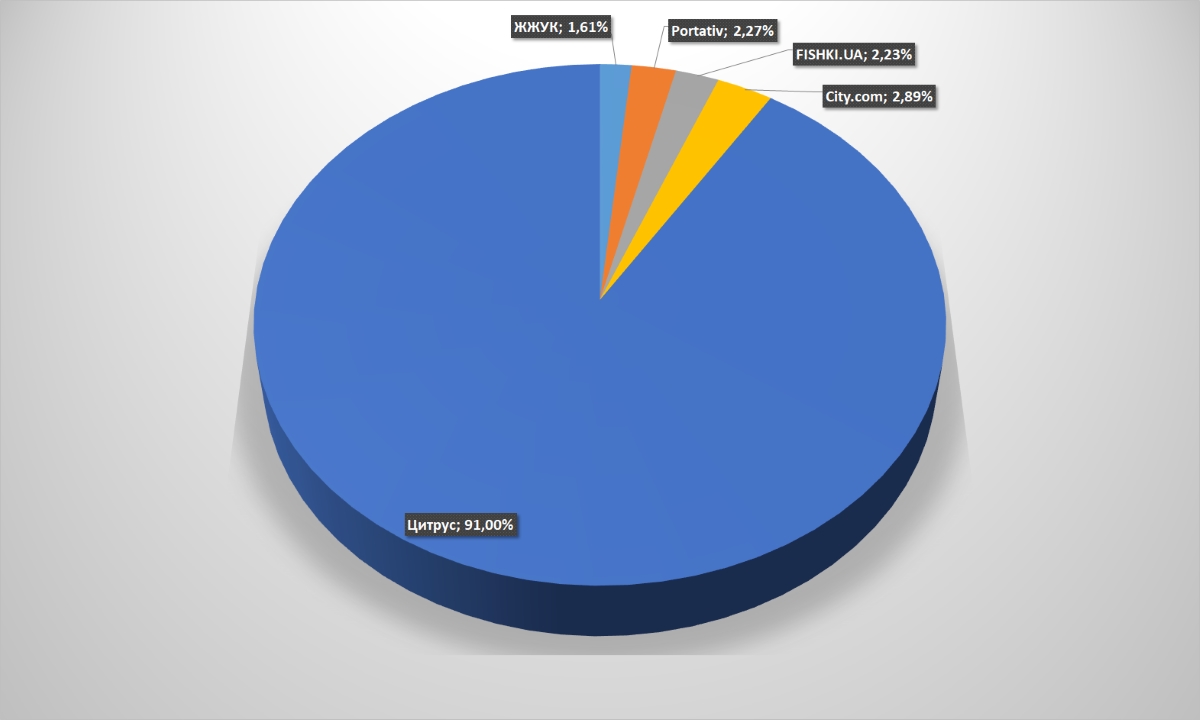

Ще більш помітний лідер присутніх серед магазинів, що пропонують своїм клієнтам гаджети та аксесуари. Відрив Цитрус від переслідувачів просто непристойний – 73,4% охоплення користувачів серед аудиторії даного сегмента e-commerce говорить сам за себе.

Конкуренти безнадійно програють як за охопленням аудиторії, так і за відвідуваністю – сумарно вони навіть не змогли зібрати 10% унікальних користувачів інтернету, заглянувших на хоч один з порталів цих п’яти рітейлерів.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

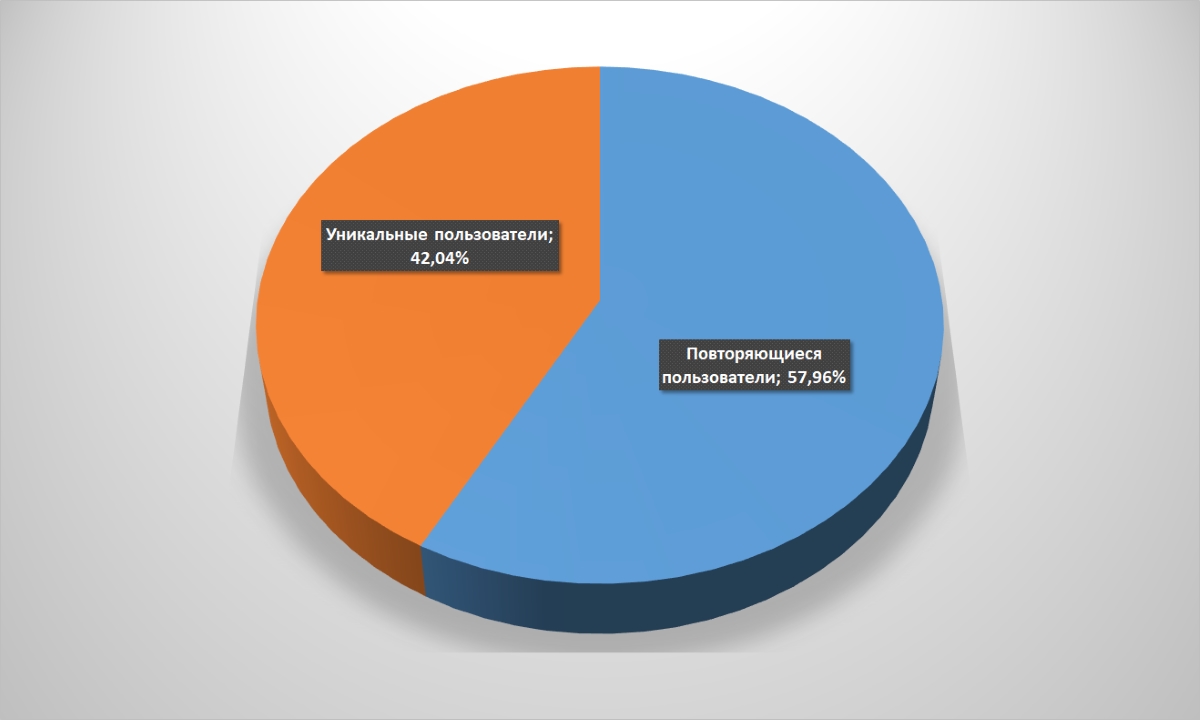

Причому в даній категорії аудиторія дещо більш стабільна: 58% повторюваних користувачів проти 42% «одноразников». Можливо, це і пояснює настільки високі показники Цитрус.

Причому в даній категорії аудиторія дещо більш стабільна: 58% повторюваних користувачів проти 42% «одноразников». Можливо, це і пояснює настільки високі показники Цитрус.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

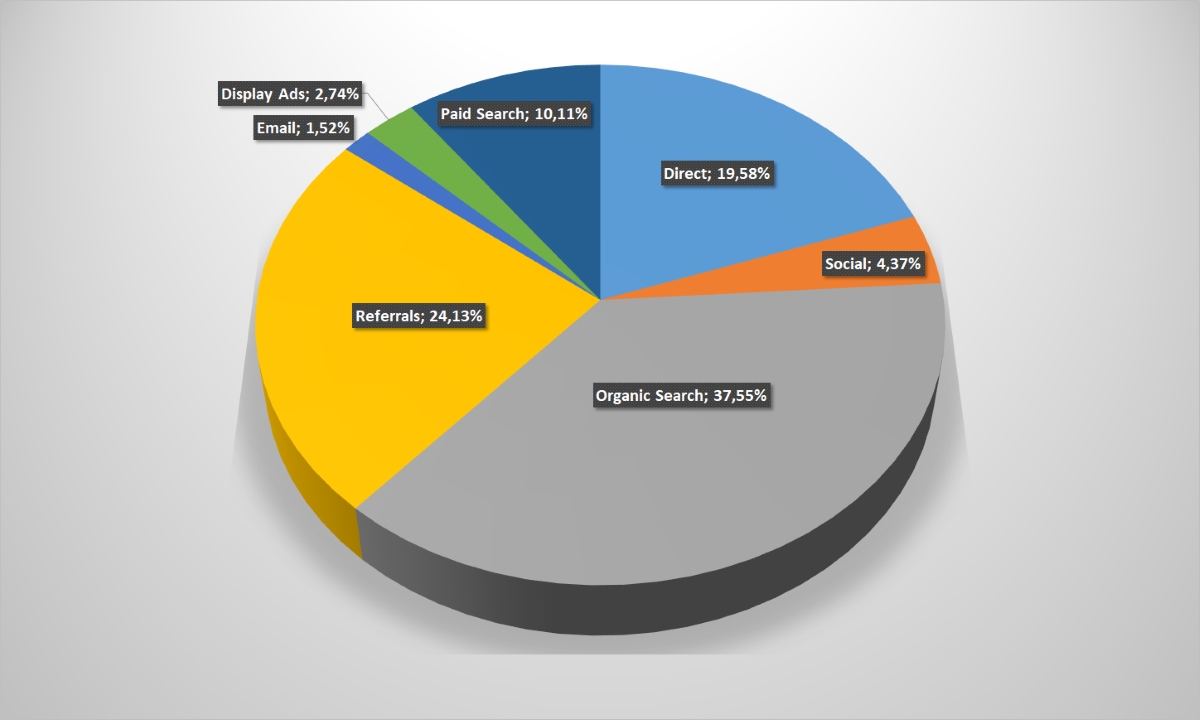

Джерела трафіку для інтернет-магазинів гаджетів в цілому збігаються із середньоринковими. Хіба що в два рази менше клієнтів приходить за допомогою e-mail розсилок, і дещо більше – за допомогою гіперпосилань на інших порталах. Інші показники цілком порівнянні.

Джерела трафіку для інтернет-магазинів гаджетів в цілому збігаються із середньоринковими. Хіба що в два рази менше клієнтів приходить за допомогою e-mail розсилок, і дещо більше – за допомогою гіперпосилань на інших порталах. Інші показники цілком порівнянні.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

А ось картина із залученням покупців з соцмереж набагато ближче до універсальних інтернет-магазинів – основний потік користувачів надходить з Youtube. Знову-таки, з-за того, що відеоогляди часто цікавіші потенційним клієнтам, ніж навіть хороші статичні зображення.

А ось картина із залученням покупців з соцмереж набагато ближче до універсальних інтернет-магазинів – основний потік користувачів надходить з Youtube. Знову-таки, з-за того, що відеоогляди часто цікавіші потенційним клієнтам, ніж навіть хороші статичні зображення.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

Зате за таким показником – використовуваних пристроїв – показники даного сегмента знову повертаються до середніх по ринку: більше двох третин користувачів заходять з мобільних пристроїв.

Зате за таким показником – використовуваних пристроїв – показники даного сегмента знову повертаються до середніх по ринку: більше двох третин користувачів заходять з мобільних пристроїв.

Що цілком логічно пояснюється середнім віком клієнтів магазинів гаджетів і аксесуарів: три чверті з них молодше 45 років.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Кількість відмов у цілому не здивувала і ідентично цим показником універсальним інтернет-магазинам.

Кількість відмов у цілому не здивувала і ідентично цим показником універсальним інтернет-магазинам.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на неї)

У цій підкатегорії ми виділили лише трьох гравців: всі інші програють по відвідуваності в кілька десятків, а то і сотень раз, і порівняння їх з трьома лідерами безглуздо. І картина відразу змінилася. Корифеї сегменту «товари для дому» – Comfy, Фокстрот та Ельдорадо мають охоплення відповідно 42,5%, 34,1% і 17,8%. Сумарно вони займають понад 94% ринку, практично не залишивши місця іншим операторам.

Помітно рівніше розподілилася і відвідуваність «трьох товстунів». Серед шанувальників лідерів сегменту 45,34% віддали перевагу Comfy, 35,53 – Фокстрот і 19,13% зупинили свій вибір на Ельдорадо.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

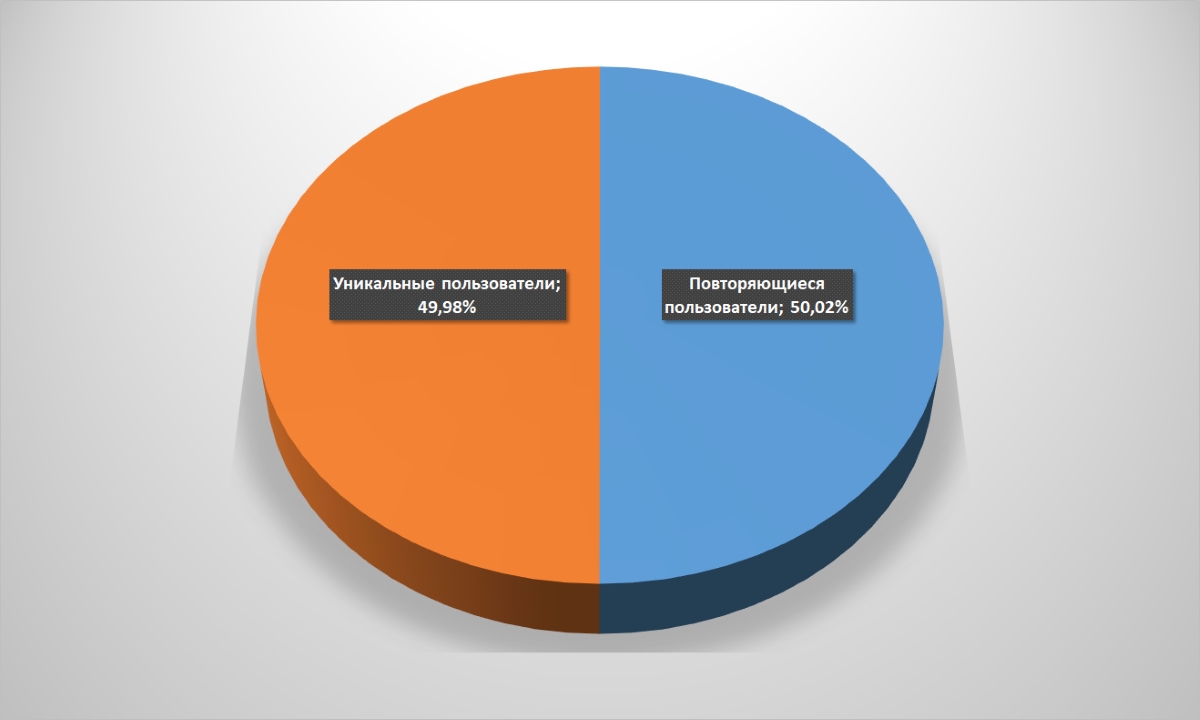

Якщо виключити з алгоритму підрахунки дрібних гравців ринку, то відсоток нових і тих, що повернулися, користувачів у лідерів буде практично порівну – на 0,4% різниці можна не звертати уваги.

Якщо виключити з алгоритму підрахунки дрібних гравців ринку, то відсоток нових і тих, що повернулися, користувачів у лідерів буде практично порівну – на 0,4% різниці можна не звертати уваги.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

В той же час дещо відрізняються «точки входу» клієнтів. Магазини техніки для дому на 5% випереджають ринок з органічного пошуку, контекстної реклами і переходів з e-mail розсилок, але поступаються за прямими діями, і візитами через гіперпосилання та з соцмереж.

В той же час дещо відрізняються «точки входу» клієнтів. Магазини техніки для дому на 5% випереджають ринок з органічного пошуку, контекстної реклами і переходів з e-mail розсилок, але поступаються за прямими діями, і візитами через гіперпосилання та з соцмереж.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

Зате незвично велику частку в залученні користувачів у рітейлерів цієї категорії грає Facebook – на відміну від універсальних магазинів і продавців гаджетів Фокстрот, Ельдорадо та Comfy приділяють просування в самій популярній соцмережі України багато уваги. Високі показники Youtube можна пояснити, ймовірно, надуспішною рекламною кампанією Comfy з залученням групи Сан-Тропе.

Зате незвично велику частку в залученні користувачів у рітейлерів цієї категорії грає Facebook – на відміну від універсальних магазинів і продавців гаджетів Фокстрот, Ельдорадо та Comfy приділяють просування в самій популярній соцмережі України багато уваги. Високі показники Youtube можна пояснити, ймовірно, надуспішною рекламною кампанією Comfy з залученням групи Сан-Тропе.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

При цьому якщо в співвідношенні заходів з мобільних та стаціонарних пристроїв онлайн-магазини техніки для дому демонструють середньоринкові показники, то вікова палітра їх клієнтів досить різноманітна. З одного боку, більше половини користувачів віком до 45-ти, але з іншого – їх процентну перевагу над старшими поколіннями зовсім не так відчутно, як наприклад, у випадку з продавцями гаджетів.

При цьому якщо в співвідношенні заходів з мобільних та стаціонарних пристроїв онлайн-магазини техніки для дому демонструють середньоринкові показники, то вікова палітра їх клієнтів досить різноманітна. З одного боку, більше половини користувачів віком до 45-ти, але з іншого – їх процентну перевагу над старшими поколіннями зовсім не так відчутно, як наприклад, у випадку з продавцями гаджетів.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Відрізняється в кращу сторону показник відмов. Всього 40% користувачів переривають свій візит на першій же сторінці, а 60% продовжують вивчати асортимент інтернет-магазину.

Відрізняється в кращу сторону показник відмов. Всього 40% користувачів переривають свій візит на першій же сторінці, а 60% продовжують вивчати асортимент інтернет-магазину.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

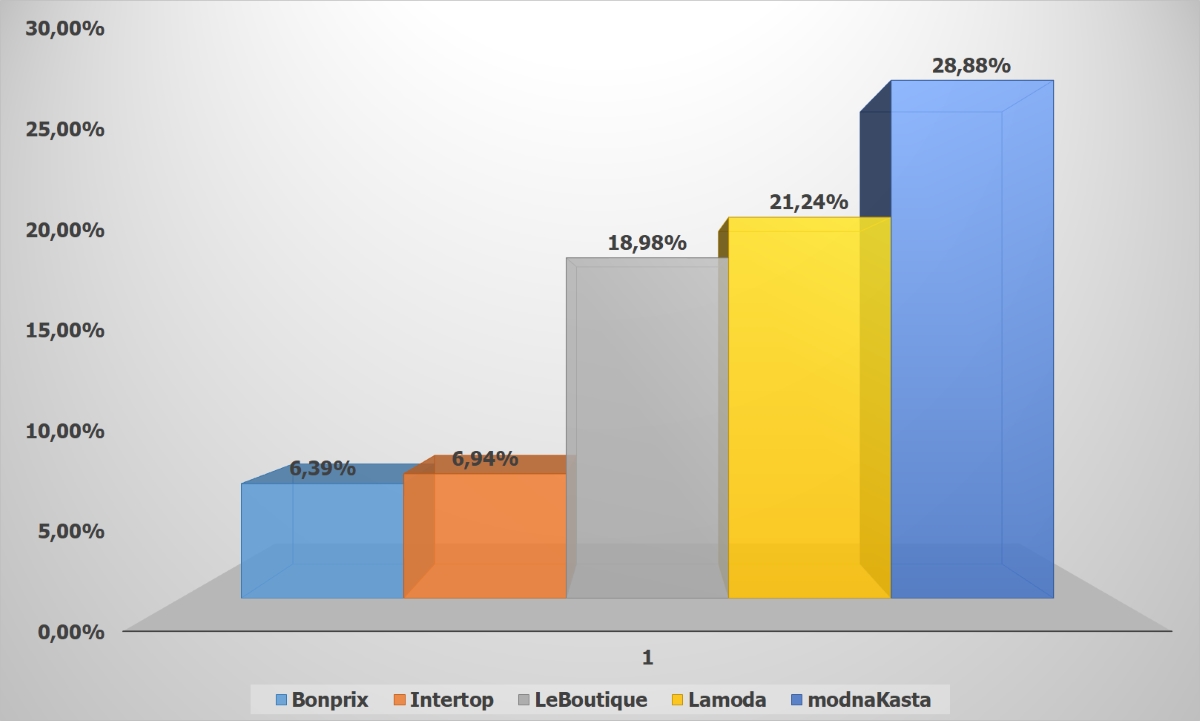

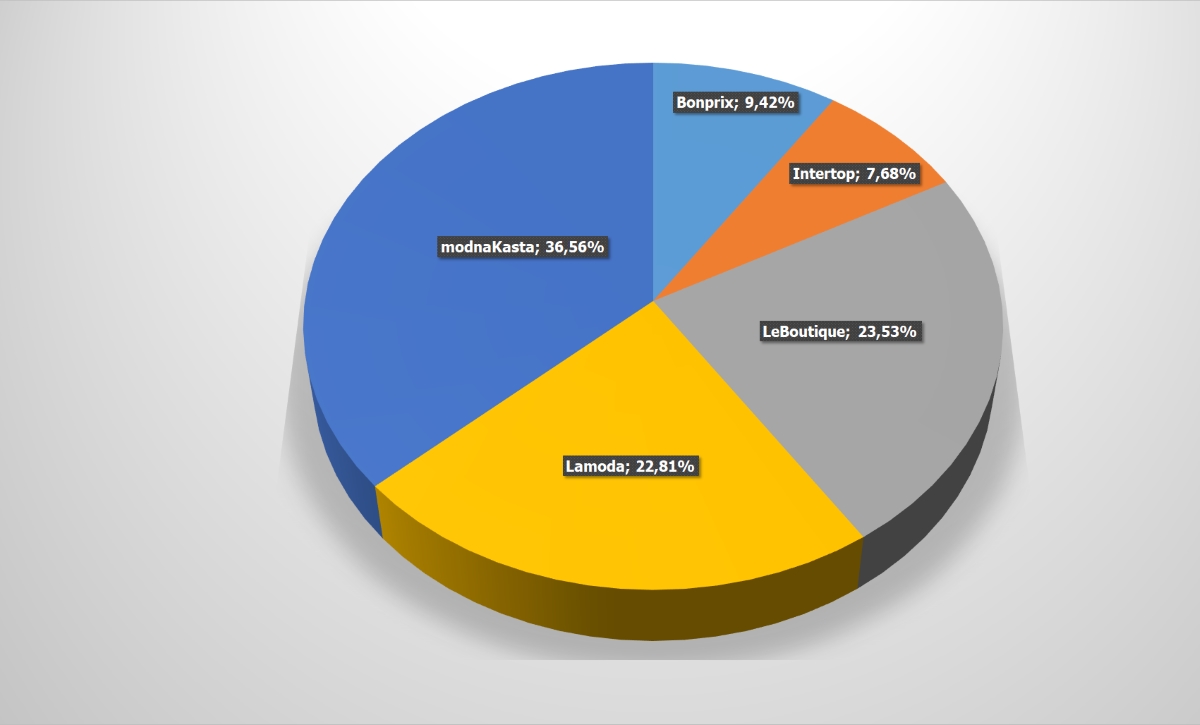

Аналізуючи лідерів цього напряму, варто відзначити, що з представлених компаній тільки Intertop продає виключно свою продукцію. modnaKasta, Lamoda і LeBoutique вже працюють і у форматі маркетплейса. Але оскільки значний відсоток товару складають їхні власні запаси, виключати їх з рейтингу інтернет-магазинів і відносити тільки до маркетплейсам було б не вірно.

Тим не менш, обрана ними модель дозволяє впевнено нарощувати охоплення аудиторії і втрьох контролювати дві третини ринку. Враховуючи це, охоплення онлайн-напрямку Intertop майже в 7% можна вважати не поразкою, а перемогою.

По відвідуваності клієнтів серед лідерів ринку помітно відірвалася modnaKasta – 36,6%. Другу сходинку оскаржують Lamoda (22,81%) і LeBoutique (23,53%), причому LeBoutique, поступаючись за охопленням аудиторії в цілому по ринку, за відвідуваністю серед топ-5 зумів обійти конкурента.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Що нехарактерно: клієнти цього сегмента відрізняються стабільністю своїх смаків. Раз вибравши якийсь з інтернет-магазинів, користувачі заходять на сторінку рітейлера знову і знову. Дві третини постійних клієнтів – відмінний показник для українського ринку. Якщо, звичайно, відвідувачі порталів модних компаній дійсно купують, а не просто милуються виставленими на продаж моделями.

Що нехарактерно: клієнти цього сегмента відрізняються стабільністю своїх смаків. Раз вибравши якийсь з інтернет-магазинів, користувачі заходять на сторінку рітейлера знову і знову. Дві третини постійних клієнтів – відмінний показник для українського ринку. Якщо, звичайно, відвідувачі порталів модних компаній дійсно купують, а не просто милуються виставленими на продаж моделями.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

Нестандартні у Fashion-операторів і джерела трафіку. З усіх категорій саме у них найвищий відсоток заходів з банерної реклами – 10,7%! Хороші показники і з e-mail розсилок – 9,5%. Відмінні – з прямих заходів: трохи менше третини користувачів не шукають інформацію в інтернеті, а відразу йдуть на сайти улюблених магазинів. Зворотна сторона – різке просідання органічного пошуку, але навіщо він потрібен, якщо клієнти і так знають, де шукати потрібний їм товар?

Нестандартні у Fashion-операторів і джерела трафіку. З усіх категорій саме у них найвищий відсоток заходів з банерної реклами – 10,7%! Хороші показники і з e-mail розсилок – 9,5%. Відмінні – з прямих заходів: трохи менше третини користувачів не шукають інформацію в інтернеті, а відразу йдуть на сайти улюблених магазинів. Зворотна сторона – різке просідання органічного пошуку, але навіщо він потрібен, якщо клієнти і так знають, де шукати потрібний їм товар?

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

Здавалося б, відеоогляди нових колекцій теж можуть служити потужним засобом залучення уваги аудиторії. Але насправді 65% трафіку з соцмереж модним рітейлерам забезпечує Facebook. Чи нслідок це постійно оновлюваних фотогалерей, де моделі одягу представлені у всіляких ракурсах (хоча відсоток переходів з Instagram мізерний), чи вмілого інвестування в SMM-просування чи в чомусь іншому – знають тільки самі бізнесмени та бізнес-леді.

Здавалося б, відеоогляди нових колекцій теж можуть служити потужним засобом залучення уваги аудиторії. Але насправді 65% трафіку з соцмереж модним рітейлерам забезпечує Facebook. Чи нслідок це постійно оновлюваних фотогалерей, де моделі одягу представлені у всіляких ракурсах (хоча відсоток переходів з Instagram мізерний), чи вмілого інвестування в SMM-просування чи в чомусь іншому – знають тільки самі бізнесмени та бізнес-леді.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

Чим ще цей сегмент різко відрізняється від інших секторів українського e-commerce: використовуваними пристроями. Більше половини – 57,2% користувачів заходять на сайти інтернет-магазину через ПК і ноутбуки. У цілому по досліджуваних галузях, нагадаємо, цей відсоток складає 33,7. Пояснення просте: оскільки переважна більшість клієнтів модних онлайн-магазинів складають представниці прекрасної статі, багато з них приділяють пошуку нового наряду обідній час на роботі. Коли є можливість не поспішаючи і ретельно вивчити весь асортимент, і вибрати потрібний товар. Недарма адже середній час, проведений користувачем на сайті і глибина переглядів у fashion-рітейлерів найвищі серед українських інтернет-магазинів.

Чим ще цей сегмент різко відрізняється від інших секторів українського e-commerce: використовуваними пристроями. Більше половини – 57,2% користувачів заходять на сайти інтернет-магазину через ПК і ноутбуки. У цілому по досліджуваних галузях, нагадаємо, цей відсоток складає 33,7. Пояснення просте: оскільки переважна більшість клієнтів модних онлайн-магазинів складають представниці прекрасної статі, багато з них приділяють пошуку нового наряду обідній час на роботі. Коли є можливість не поспішаючи і ретельно вивчити весь асортимент, і вибрати потрібний товар. Недарма адже середній час, проведений користувачем на сайті і глибина переглядів у fashion-рітейлерів найвищі серед українських інтернет-магазинів.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Представниці прекрасної половини людства не втрачають звички красиво виглядати і добре одягатися в будь-якому віці. Тому і віковий зріз відвідувачів онлайн-магазинів одягу досить різноманітний: жодна категорія не має яскраво вираженої переваги. З чим їх можна привітати.

Представниці прекрасної половини людства не втрачають звички красиво виглядати і добре одягатися в будь-якому віці. Тому і віковий зріз відвідувачів онлайн-магазинів одягу досить різноманітний: жодна категорія не має яскраво вираженої переваги. З чим їх можна привітати.

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Враховуючи час, який користувачі даних порталів проводять на сайтах, що продають одяг, показник відмов у 33,6% не повинен дивувати, хіба що як досить високий як для цього сегмента.

Враховуючи час, який користувачі даних порталів проводять на сайтах, що продають одяг, показник відмов у 33,6% не повинен дивувати, хіба що як досить високий як для цього сегмента.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

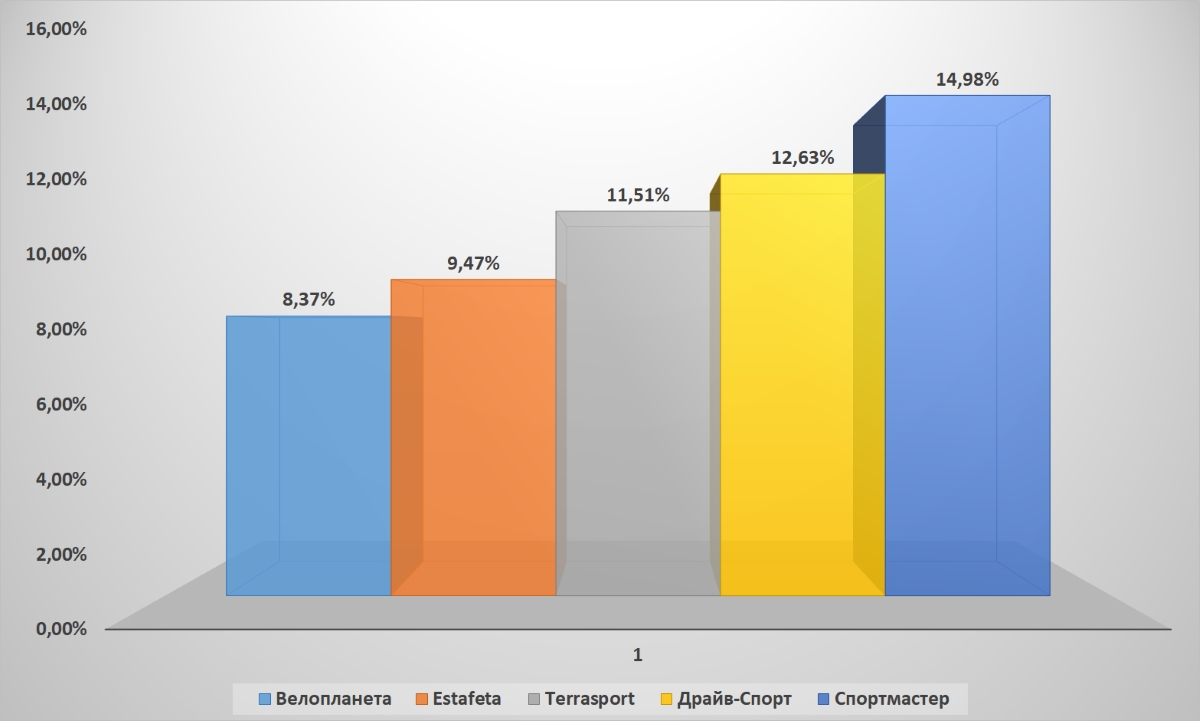

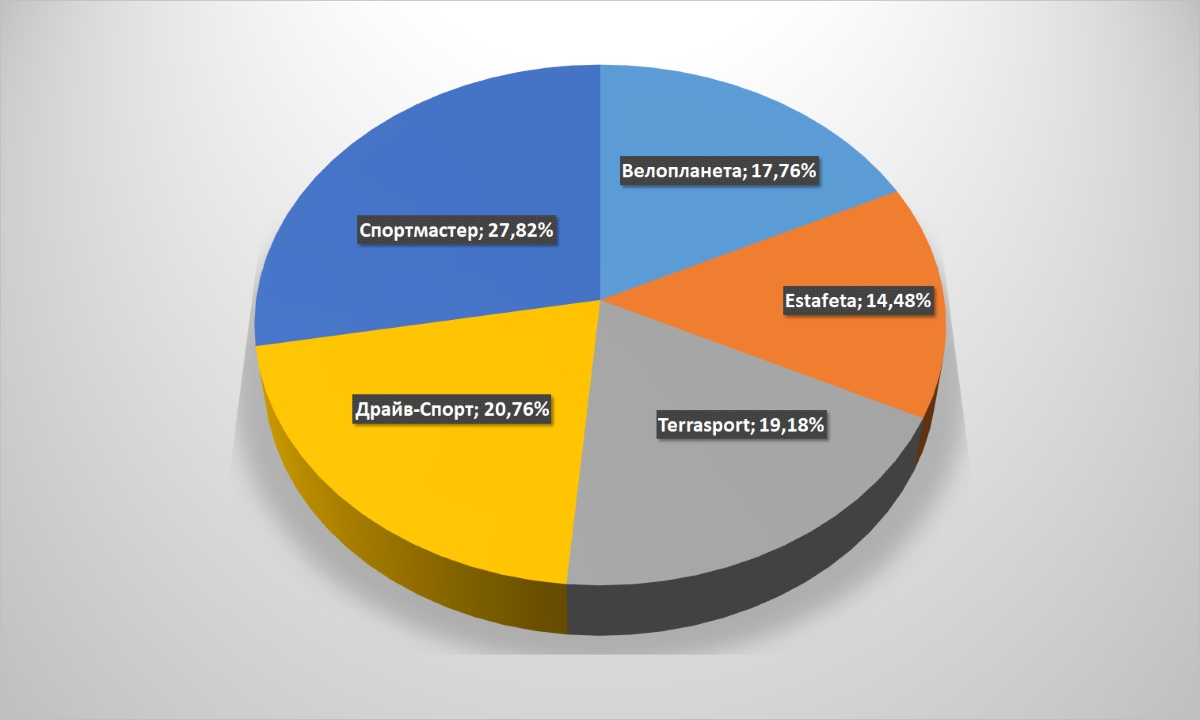

Один з сегментів, де зафіксовані найменші відриви за охопленням аудиторії між лідерами ринку – товари для спорту. Справедливості заради треба відзначити, що багато компаній, що завоювали симпатії споживачів (такі як Nike, Puma, Adidas) не мають в Україні власних інтернет-магазинів, тому в рейтингу участі не брали.

Відстань між рештою в рази менша, ніж у випадку з магазинами, що продають гаджети або інтернет-універсамами, і становить 1-2%. Всього топ-5 онлайн-рітейлерів сегмента сумарно охоплюють трохи більше половини ринку торгівлі спорттоварами через Всесвітню Павутину – 57%. З показниками, наприклад, сектора «Техніка для дому» не порівняти.

Більш-менш рівномірно розподілилася і відвідуваність всередині лідируючої п’ятірки. Відрив лідера Спортмастер від займаючої п’яте місце Estafeta склав всього 13,5%. З ситуацією в сегменті «гаджети та аксесуари», де Цитрус набрав більше 90%, разючі відмінності.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

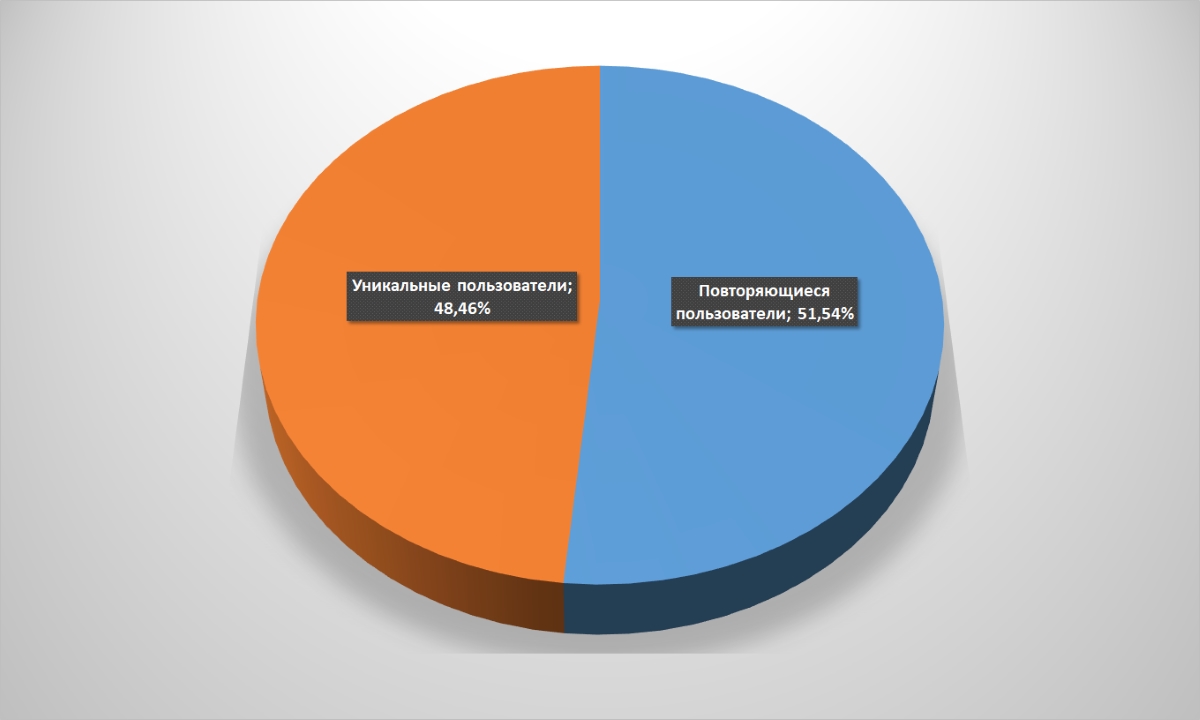

Унікальні і повторні відвідування теж відрізняються не сильно, що може пояснюватися наявністю серед онлайн-рітейлерів спорттоварів інших сильних гравців поза топ-5. Тобто споживач має можливість вибирати, у кого придбати той чи інший товар.

Унікальні і повторні відвідування теж відрізняються не сильно, що може пояснюватися наявністю серед онлайн-рітейлерів спорттоварів інших сильних гравців поза топ-5. Тобто споживач має можливість вибирати, у кого придбати той чи інший товар.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

Цим же пояснюється і те, що трохи менше 60% трафіку інтернет-магазинам приносять пошукові мережі (один з найвищих показників серед усіх напрямів) та контекстна реклама. Також на непоганому рівні прямі заходи та залучення користувачів соцмереж. Зате помітно середньоринковими показниками поступаються розсилки по e-mail, банера і гіперпосилання.

Цим же пояснюється і те, що трохи менше 60% трафіку інтернет-магазинам приносять пошукові мережі (один з найвищих показників серед усіх напрямів) та контекстна реклама. Також на непоганому рівні прямі заходи та залучення користувачів соцмереж. Зате помітно середньоринковими показниками поступаються розсилки по e-mail, банера і гіперпосилання.

Можна зробити висновок, що більшість клієнтів магазину спорттоварів починає шукати покупку, ще не маючи чіткого уявлення, де буде її здійснювати, і лише п’ята частина користувачів спочатку заходить на сайт конкретної компанії.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на неього)

Як і у випадку з магазинами техніки, значну частину потенційних покупців онлайн-торговцям спортивним спорядженням приносить Youtube. З іншого боку, Facebook йому не сильно поступається. Дивують майже 14% трафіку клієнтів з ВКонтакте, але це може бути залишкове явище, яке поступово сходить, але даних для повноцінного аналізу недостатньо.

Як і у випадку з магазинами техніки, значну частину потенційних покупців онлайн-торговцям спортивним спорядженням приносить Youtube. З іншого боку, Facebook йому не сильно поступається. Дивують майже 14% трафіку клієнтів з ВКонтакте, але це може бути залишкове явище, яке поступово сходить, але даних для повноцінного аналізу недостатньо.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

Покупці товарів для спорту та активного відпочинку – природно, молоді енергійні люди. Так що 100% клієнтів інтернет-магазинів цього напрямку знаходяться у віці від 18 до 54 років.

Покупці товарів для спорту та активного відпочинку – природно, молоді енергійні люди. Так що 100% клієнтів інтернет-магазинів цього напрямку знаходяться у віці від 18 до 54 років.

Цілком логічно, що і за типом використовуваних пристроїв смартфони і планшети майже в два рази перевищують ПК і ноутбуки.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Крім того, дана категорія споживачів достатньо вимоглива до якості пропонованої продукції і, як правило розглядає кілька варіантів, перш ніж зважитися на покупку. Так що відсоток відмов у 31% – скоріше, частково помилкові заходи або візити для порівняння умов в різних магазинах.

Крім того, дана категорія споживачів достатньо вимоглива до якості пропонованої продукції і, як правило розглядає кілька варіантів, перш ніж зважитися на покупку. Так що відсоток відмов у 31% – скоріше, частково помилкові заходи або візити для порівняння умов в різних магазинах.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

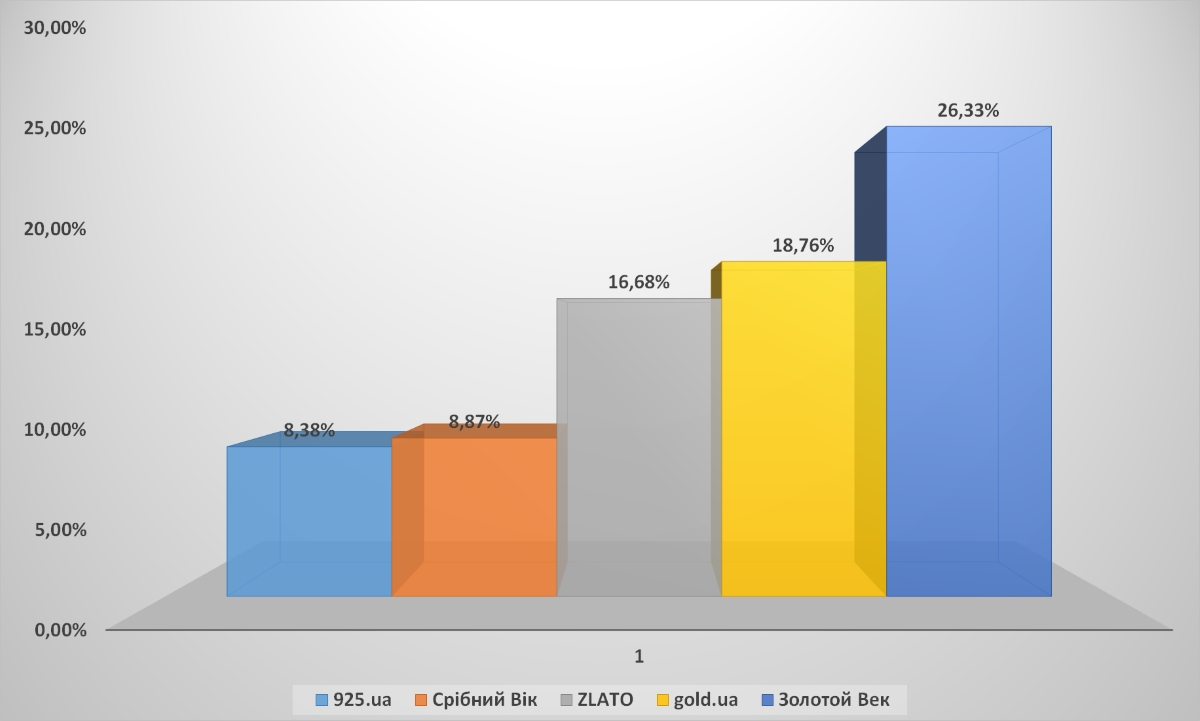

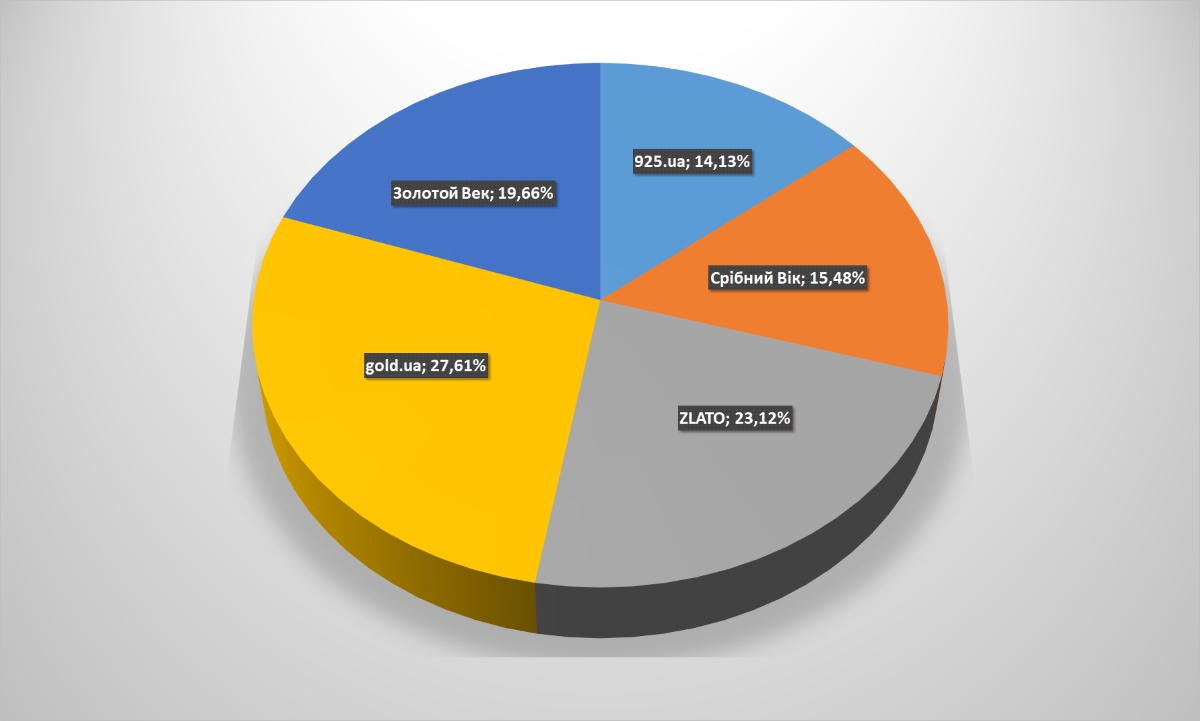

І знову лідер очевидний, нехай і не настільки явний як Rozetka або Цитрус. Золотий Вік за охопленням аудиторії на 8% випереджає свого найближчого суперника gold.ua і на 10% – zlato.ua. Всього ж «велика п’ятірка» охоплює майже 79% інтернет-аудиторії сегмента, що практично не залишає шансів іншим гравцям.

Але високе охоплення і знання торгової марки споживачами – ще не гарант високої відвідуваності і продажів. При помітно більш високому охоплення аудиторії Золотий Вік по відвідуваності всередині топ-5 поступається та gold.ua і zlato.ua. Не виключено, що причина в розгалуженій роздрібній мережі бренду Золотий Вік: в офлайні рітейлер явно переграє конкурентів.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

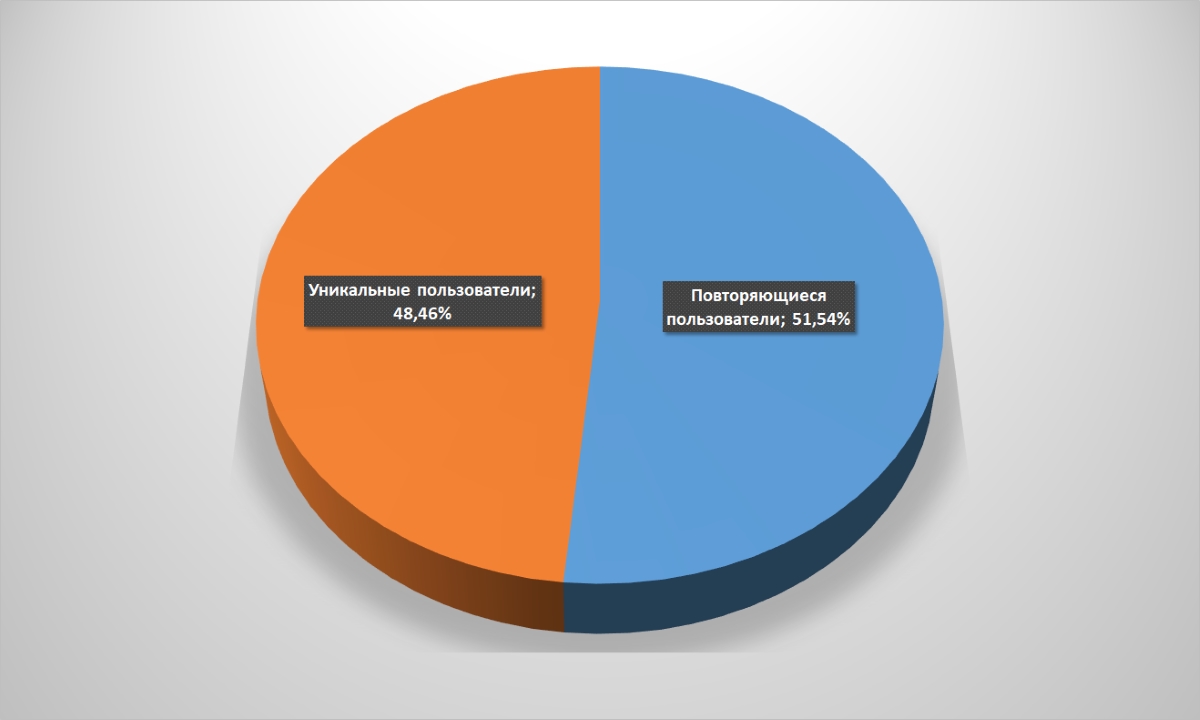

Ситуація з унікальними і повторними візитами досить стандартна: в цілому, 50 на 50.

Ситуація з унікальними і повторними візитами досить стандартна: в цілому, 50 на 50.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

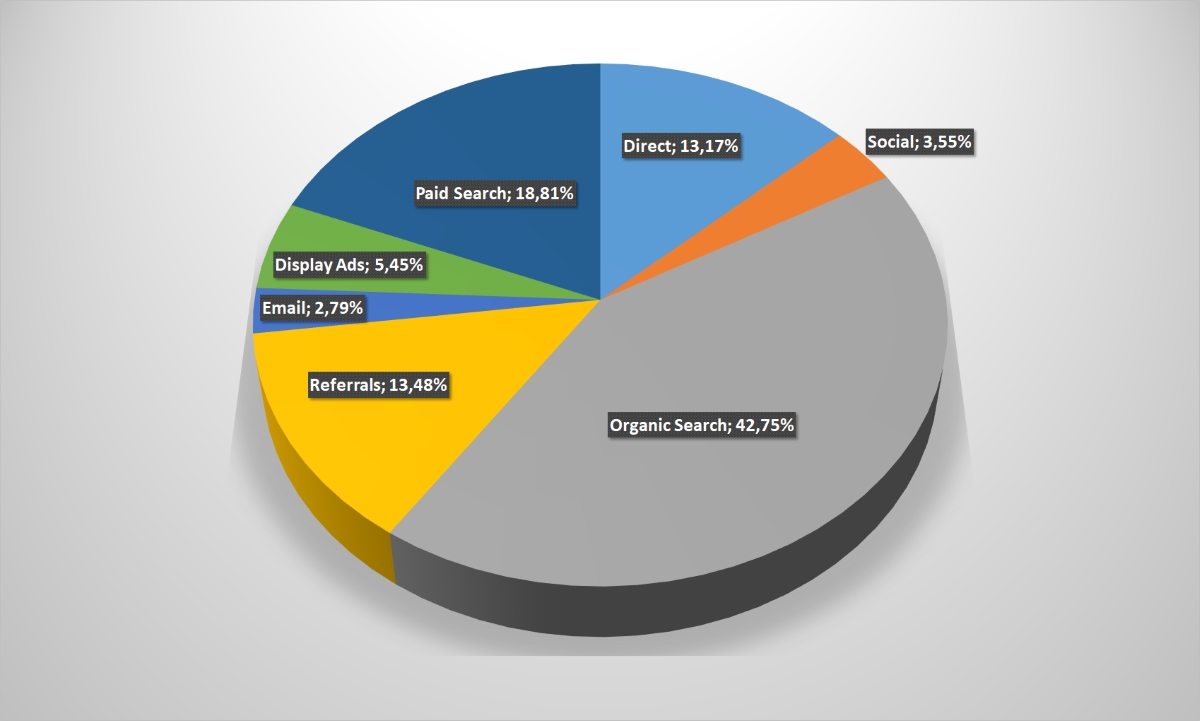

А ось за джерелами трафіку ситуацію ближче до інтернет-магазинів спорттоварів: більше 60% приносить органічний пошук і контекстна реклама за ключовими словами. Прямих заходів – всього 13%, ріферралів – трохи більше, а розсилки і соцмережі сумарно дають близько 6% заходів. Зате непогано працюють банера – вище середнього показника по галузі. Знову можна констатувати, що користувачі починають з пошуку товару, ще не вирішивши, де саме його купити.

А ось за джерелами трафіку ситуацію ближче до інтернет-магазинів спорттоварів: більше 60% приносить органічний пошук і контекстна реклама за ключовими словами. Прямих заходів – всього 13%, ріферралів – трохи більше, а розсилки і соцмережі сумарно дають близько 6% заходів. Зате непогано працюють банера – вище середнього показника по галузі. Знову можна констатувати, що користувачі починають з пошуку товару, ще не вирішивши, де саме його купити.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

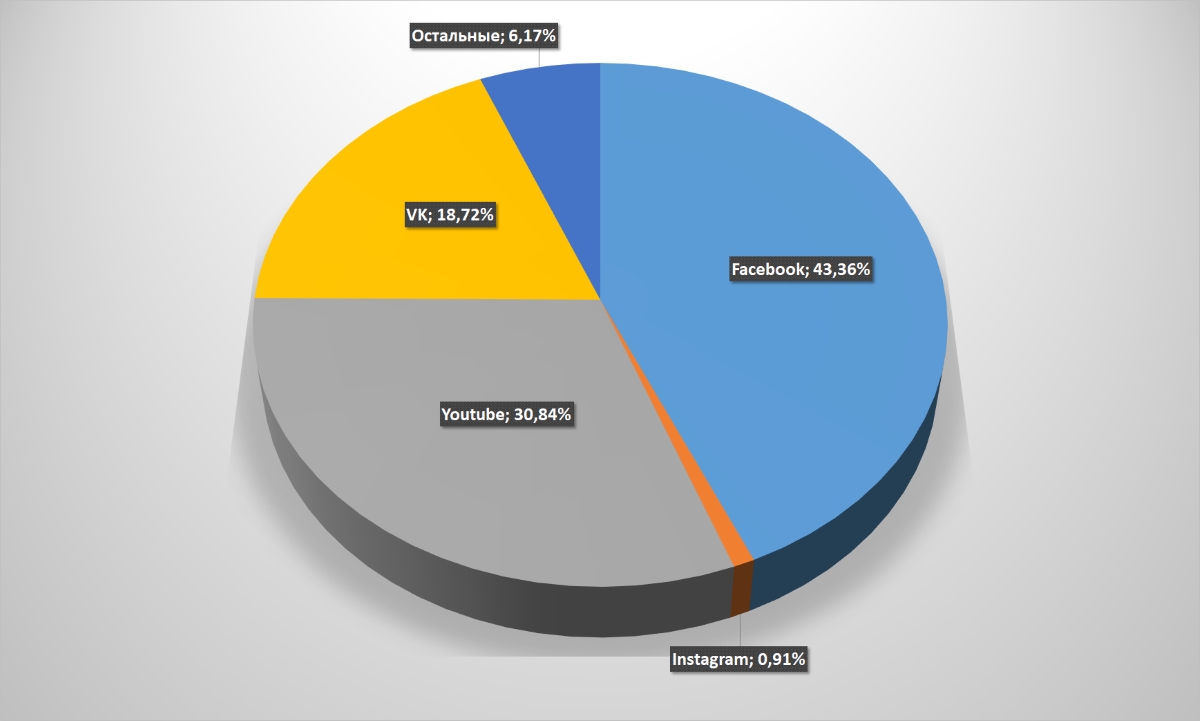

Враховуючи незначну роль соцмереж в генерації загального трафіку онлайн-магазинів прикрасами, відзначимо лише, що в лідерах знову Facebook і Youtube, як для себе хороший показник продемонстрував Instagram, а ВКонтакте взагалі забезпечив майже 19% переходів на сайти ювелірів. Що досить дивно.

Враховуючи незначну роль соцмереж в генерації загального трафіку онлайн-магазинів прикрасами, відзначимо лише, що в лідерах знову Facebook і Youtube, як для себе хороший показник продемонстрував Instagram, а ВКонтакте взагалі забезпечив майже 19% переходів на сайти ювелірів. Що досить дивно.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

Цікаво, що показники заходів з мобільних пристроїв на 10 відсотків випереджають середні показники по ринку. Є сумніви, правда, що це призводить до високої конверсії: не виключено, що користувачі тільки збирають інформацію перед тим, як остаточно замовити виріб в інтернет-магазині або офлайновій торговій точці.

Цікаво, що показники заходів з мобільних пристроїв на 10 відсотків випереджають середні показники по ринку. Є сумніви, правда, що це призводить до високої конверсії: не виключено, що користувачі тільки збирають інформацію перед тим, як остаточно замовити виріб в інтернет-магазині або офлайновій торговій точці.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Також варто зазначити, що 70% відвідувачів сайтів ювелірних рітейлерів – люди до 45 років. Очевидно, старше покоління воліє вибирати прикраси «по старинці»: вивчаючи представлений товар у традиційних магазинах. Ну, або взагалі відмовляється від покупок ювелірних виробів.

Також варто зазначити, що 70% відвідувачів сайтів ювелірних рітейлерів – люди до 45 років. Очевидно, старше покоління воліє вибирати прикраси «по старинці»: вивчаючи представлений товар у традиційних магазинах. Ну, або взагалі відмовляється від покупок ювелірних виробів.

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

При всьому тому, відсоток потенційних клієнтів, що перервали знайомство з інтернет-магазином на першій же сторінці, досить невеликий – трохи більше 30. Більшість залишається на сайті, або вивчаючи інші пропозиції, або вже оформляючи покупку.

При всьому тому, відсоток потенційних клієнтів, що перервали знайомство з інтернет-магазином на першій же сторінці, досить невеликий – трохи більше 30. Більшість залишається на сайті, або вивчаючи інші пропозиції, або вже оформляючи покупку.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

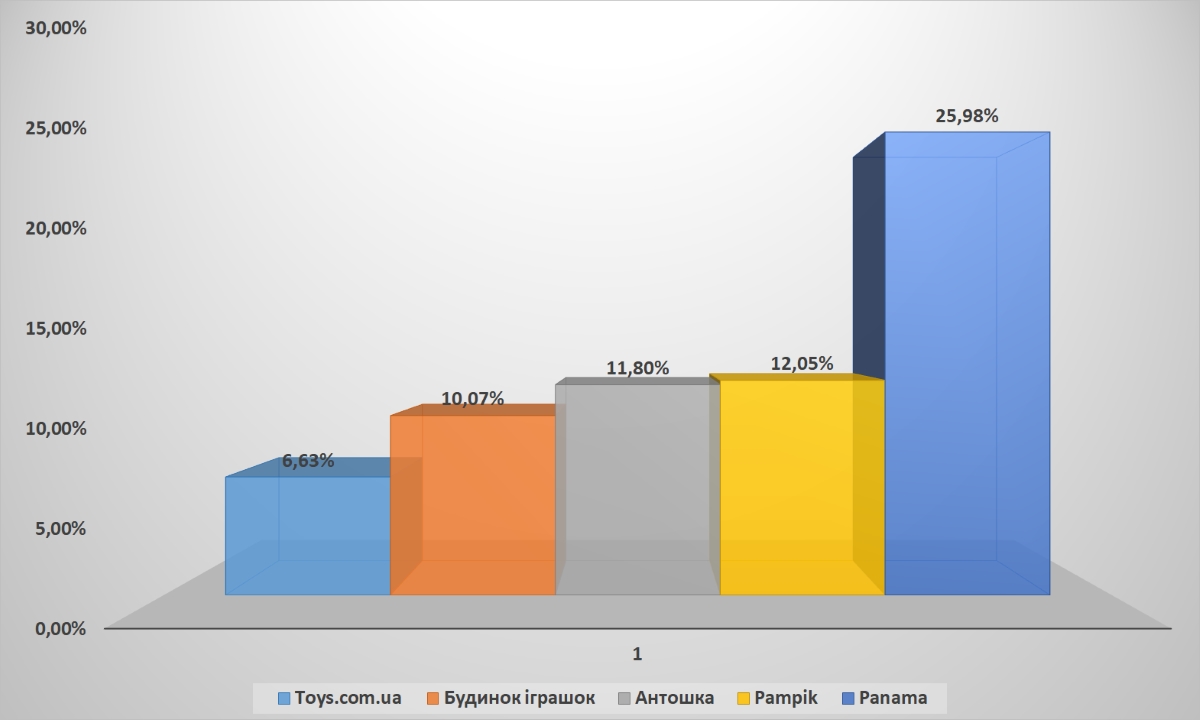

Аналізуючи показники інтернет-магазинів дитячих товарів, насамперед варто відзначити, що показники БІ – Будинок Іграшок не зовсім відповідає дійсності. За минулий рік компанія провела ребрендинг і переїхала зі старого сайту igrushki.ua на новий bi.ua. Статистика зі старого сайту рітейлера недоступна і в аналітиці фігурують дані нового порталу, що і пояснює порівняно невисокі показники одного з лідерів сегменту.

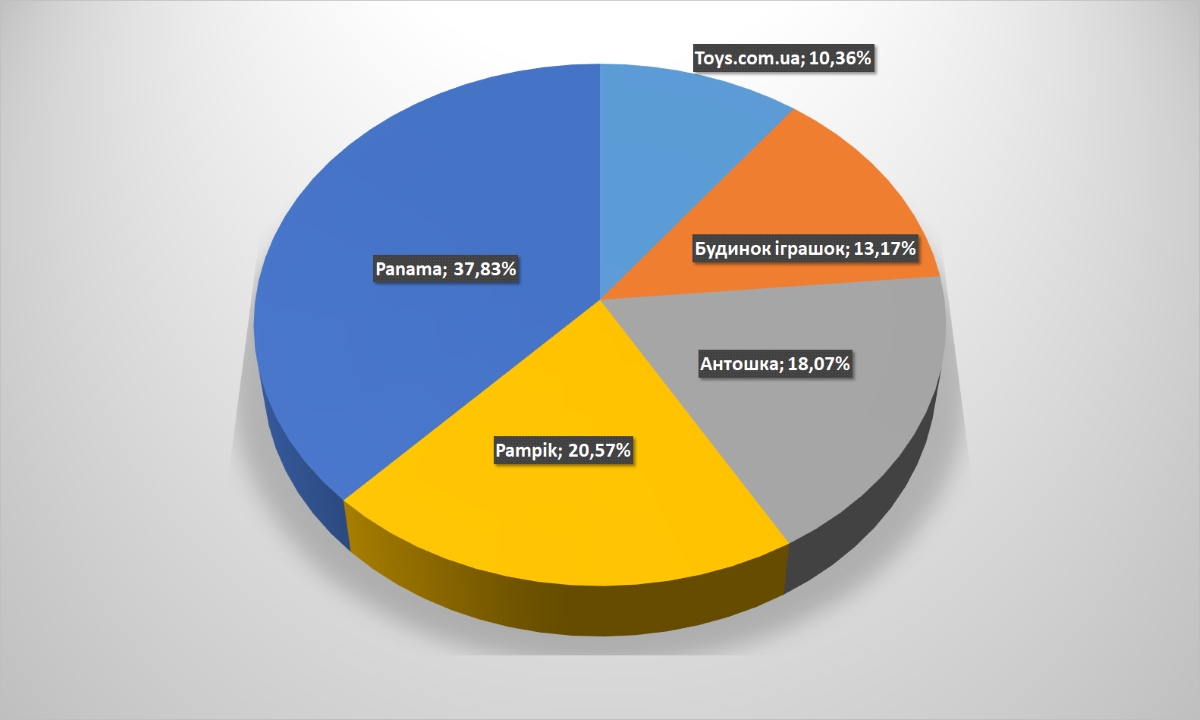

За актуальними даними більш ніж у два рази відірвався інтернет-магазин Panama, поодинці охоплюючи чверть аудиторії UANet, що цікавиться товарами для дітей. Серед іншої четвірки – зразкова рівність. В тому числі і по відвідуваності серед п’ятірки лідерів.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Як і в деяких інших випадках, у дитячих рітейлерів дещо краща ситуація з повторними відвідинами: найімовірніше, раз знайшовши надійний магазин, батьки малюків не поспішають змінювати уподобання.

Як і в деяких інших випадках, у дитячих рітейлерів дещо краща ситуація з повторними відвідинами: найімовірніше, раз знайшовши надійний магазин, батьки малюків не поспішають змінювати уподобання.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

І знову, як і в кількох попередніх категорій, основне джерело трафіку для інтернет-магазинів товарів для дітей: пошукові системи і контекстна реклама. Показник прямих доходів – один з найнижчих в українському e-commerce, також помітно менше вдається залучити користувачів і через інші «точки входу»: розсилки, соцмережі, банера і гіперпосилання.

І знову, як і в кількох попередніх категорій, основне джерело трафіку для інтернет-магазинів товарів для дітей: пошукові системи і контекстна реклама. Показник прямих доходів – один з найнижчих в українському e-commerce, також помітно менше вдається залучити користувачів і через інші «точки входу»: розсилки, соцмережі, банера і гіперпосилання.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на неї)

Зате серед 2,67% загального трафіку, що входить на онлайн-платформи українських продавців дитячих товарів, половину забезпечує Facebook. Що, загалом, вітчизняному e-commerce не властиво. На другому місці Youtube, а на третьому знову ВКонтакте, правда, з помітно нижчим показником, ніж у ювелірних магазинів.

Зате серед 2,67% загального трафіку, що входить на онлайн-платформи українських продавців дитячих товарів, половину забезпечує Facebook. Що, загалом, вітчизняному e-commerce не властиво. На другому місці Youtube, а на третьому знову ВКонтакте, правда, з помітно нижчим показником, ніж у ювелірних магазинів.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на неї)

Покупці товарів для дітей – досить технологічно просунуті люди. Такий висновок можна зробити на підставі одного з найбільш високих серед усіх секторів відсотка заходів з мобільних пристроїв – 72%.

Покупці товарів для дітей – досить технологічно просунуті люди. Такий висновок можна зробити на підставі одного з найбільш високих серед усіх секторів відсотка заходів з мобільних пристроїв – 72%.

Що абсолютно не дивує: 88% користувачів, які цікавляться придбанням дитячих товарів – люди до 44 років. А переважна більшість – 80% – взагалі знаходяться в категорії найбажаніших для рітейлера та платоспроможних клієнтів: від 25 до 44 років.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Зате незвично багато відвідувачів інтернет-магазинів дуже швидко йдуть з порталу: 45,25%. Тут криється додаткова можливість для онлайн-торговців утримати потенційних клієнтів і підвищити конверсію. Якщо, звичайно, вдасться проаналізувати користувачів і з’ясувати причини такої поведінки.

Зате незвично багато відвідувачів інтернет-магазинів дуже швидко йдуть з порталу: 45,25%. Тут криється додаткова можливість для онлайн-торговців утримати потенційних клієнтів і підвищити конверсію. Якщо, звичайно, вдасться проаналізувати користувачів і з’ясувати причини такої поведінки.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)

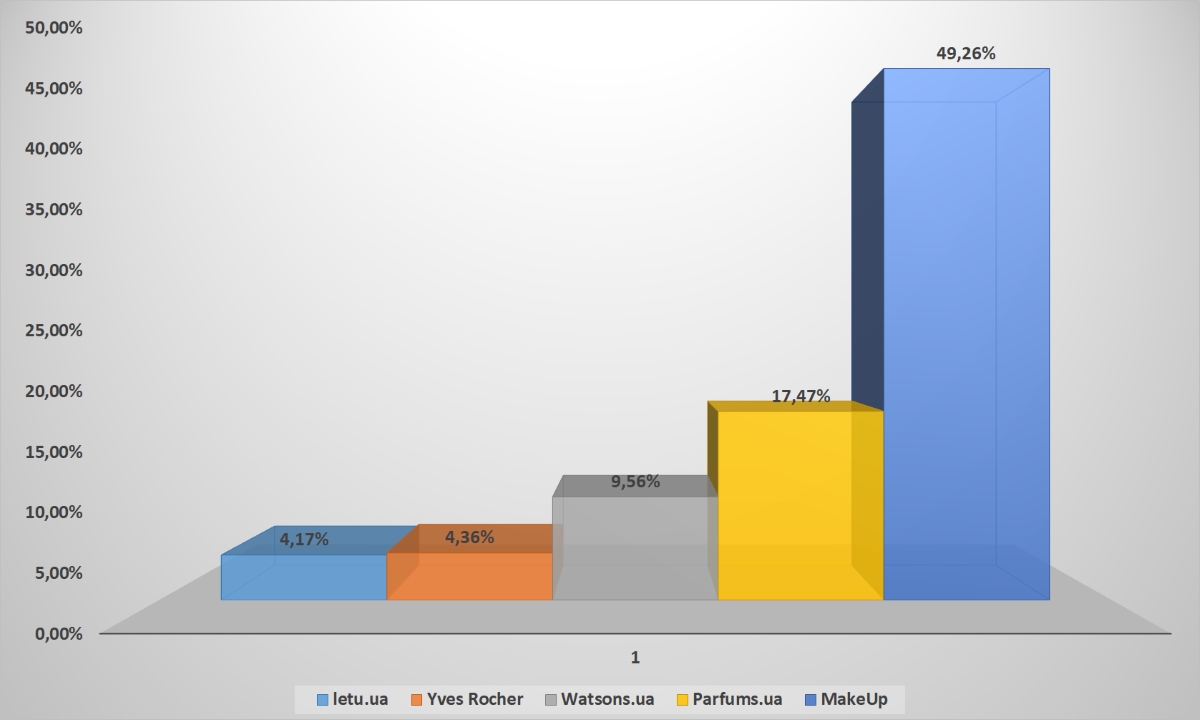

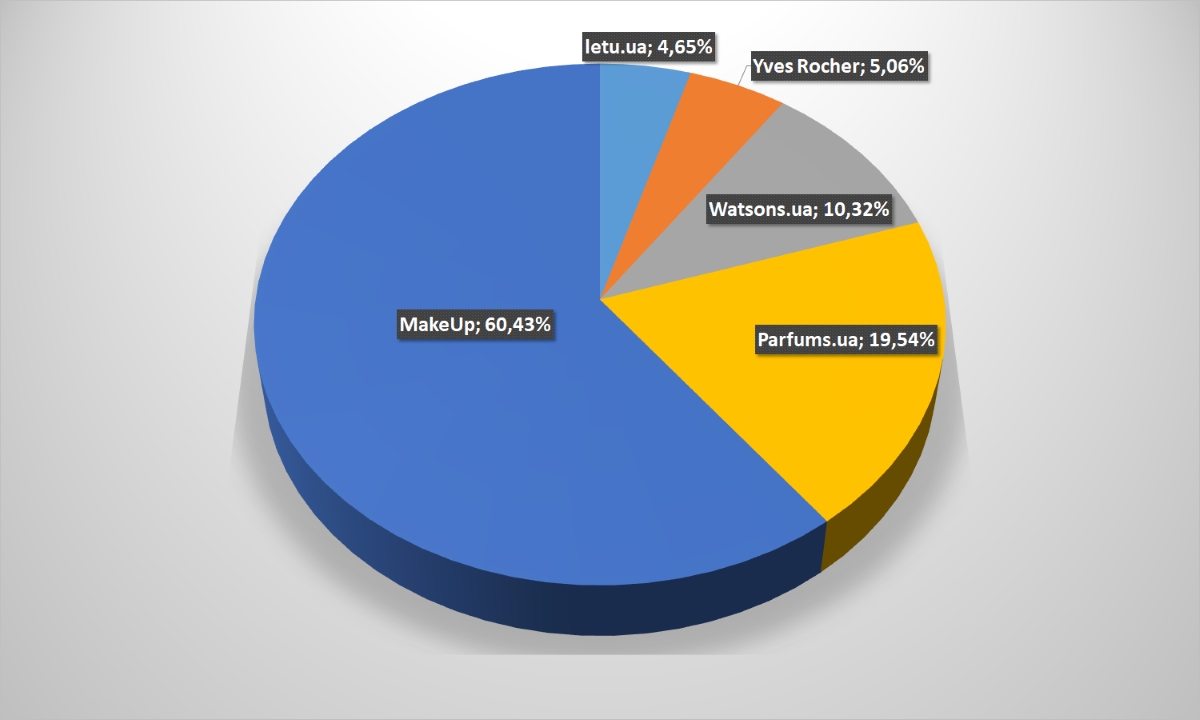

Восьмою за рахунком, але не за значимістю, в нашому звіті виступає сфера онлайн-торгівлі косметики, парфумерії та drogerie. І тут теж спостерігається явний лідер – інтернет-магазин MakeUp, який одноосібно контролює по охопленню аудиторії половину цього сегмента. Всього ж перші п’ять магазинів забезпечують 85% охоплення цільової аудиторії українців.

Схожа ситуація і всередині топ-5: MakeUp отримує 60% заходів унікальних користувачів, в 3 рази від нього відстає parfums.ua в 6 – не так давно стартував watsons.ua.

Діаграма: Охоплення аудиторії (для збільшення зображення натисніть на неї)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Діаграма: Відвідуваність сайтів унікальними користувачами (для збільшення зображення натисніть на нього)

Причому покупці косметичних засобів – одна з найбільш стабільних та вдячних цільових аудиторій для онлайн-рітейлерів. Майже дві третини з них повертаються за покупками до лідерів галузі.

Причому покупці косметичних засобів – одна з найбільш стабільних та вдячних цільових аудиторій для онлайн-рітейлерів. Майже дві третини з них повертаються за покупками до лідерів галузі.

Діаграма: Співвідношення унікальних і повторюваних користувачів (для збільшення зображення натисніть на нього)

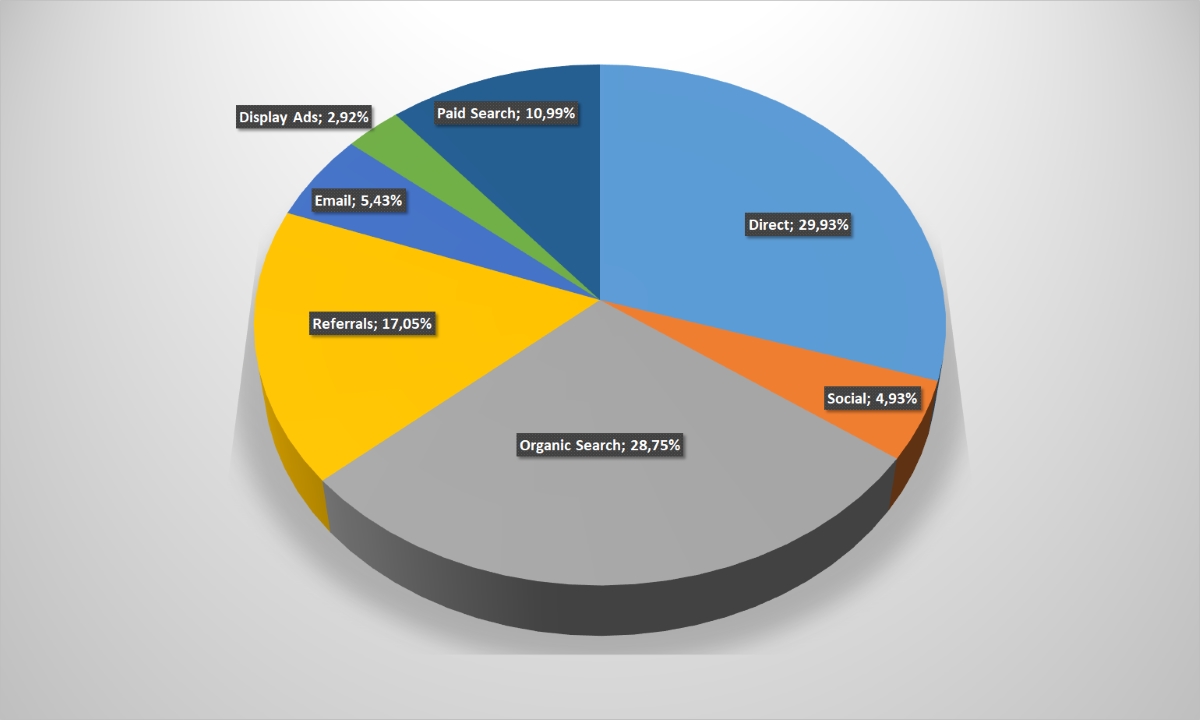

Стабільність підтверджує і аналіз джерел трафіку. Прямі заходи на сайти інтернет-магазинів складають понад 30%, при тому, що в середньому по українському ринку e-commerce цей показник становить всього 19%. Також виділяються своєю ефективність e-mail розсилки, а ось пошукові запити поступаються середньостатистичним показникам: можливо, користувачі воліють шукати товар не просто у Всесвітній павутині, а вже на сайті конкретної компанії. Недарма сегмент «Косметика і drogerie» впевнено займає другі місця і по часу перебування на сайті, і по глибині переглядів.

Стабільність підтверджує і аналіз джерел трафіку. Прямі заходи на сайти інтернет-магазинів складають понад 30%, при тому, що в середньому по українському ринку e-commerce цей показник становить всього 19%. Також виділяються своєю ефективність e-mail розсилки, а ось пошукові запити поступаються середньостатистичним показникам: можливо, користувачі воліють шукати товар не просто у Всесвітній павутині, а вже на сайті конкретної компанії. Недарма сегмент «Косметика і drogerie» впевнено займає другі місця і по часу перебування на сайті, і по глибині переглядів.

Діаграма: Джерела трафіку (для збільшення зображення натисніть на нього)

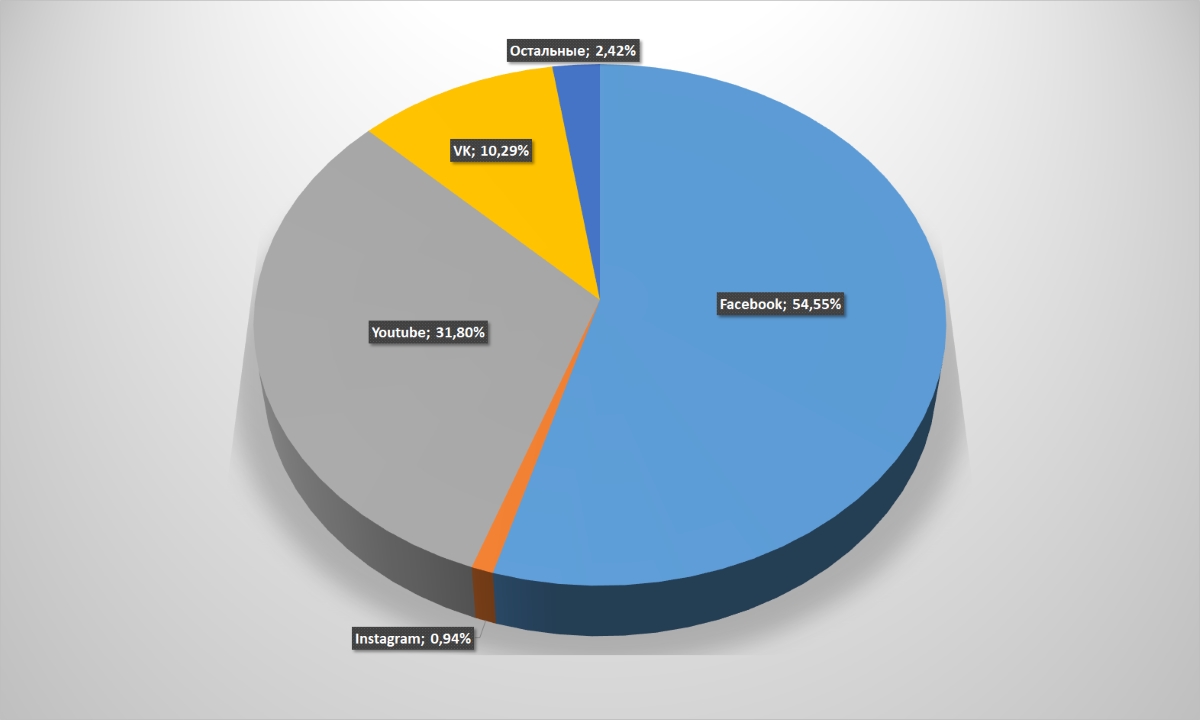

Найпопулярніша мережа у покупців цієї категорії товарів – Facebook. Причому ні в одному іншому сегменті його переваги над Youtube не було таким істотним. Інші соцмережі, за винятком ВКонтакте, як зазвичай – в межах статистичної похибки.

Найпопулярніша мережа у покупців цієї категорії товарів – Facebook. Причому ні в одному іншому сегменті його переваги над Youtube не було таким істотним. Інші соцмережі, за винятком ВКонтакте, як зазвичай – в межах статистичної похибки.

Діаграма: Переходи на сайт інтернет-магазину з соціальних мереж (для збільшення зображення натисніть на нього)

Показники по використовуваним для входу на сайт інтернет-магазинів пристроїв також цілком корелюють з віковим зрізом користувачів. Майже три чверті клієнтів – від 18 до 44 років, тому 71% візитів зі смартфонів і планшетів. Втім, навіть представники старшого покоління купують косметику онлайн: 14,5% користувачів становлять люди у віці 55-64 роки, а майже 0,5% – у віці 65+.

Показники по використовуваним для входу на сайт інтернет-магазинів пристроїв також цілком корелюють з віковим зрізом користувачів. Майже три чверті клієнтів – від 18 до 44 років, тому 71% візитів зі смартфонів і планшетів. Втім, навіть представники старшого покоління купують косметику онлайн: 14,5% користувачів становлять люди у віці 55-64 роки, а майже 0,5% – у віці 65+.

Діаграма: Пристрої, що використовуються користувачами для доступу в інтернет (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Діаграма: Вікова категорія користувачів (для збільшення зображення натисніть на нього)

Показник відмов від продовження перегляду також «середньоринковий» – 39. Трохи гірше, ніж у багатьох інших сегментів, але краще, ніж у товарів для дітей та інтернет-універсамів.

Показник відмов від продовження перегляду також «середньоринковий» – 39. Трохи гірше, ніж у багатьох інших сегментів, але краще, ніж у товарів для дітей та інтернет-універсамів.

Діаграма: Відсоток відмов (для збільшення зображення натисніть на нього)