Нова стратегія Eva.ua: стати екосистемою для жінок в Україні

12.12.2023 09:00

12.12.2023 09:00На основі опитувань генеральних директорів і досліджень споживачів експерти визначили ключові тенденції, які будуть визначати роботу галузі в найближчий рік.

Щорічний звіт про стану продуктового рітейлу в Європі цього разу присвячено стратегії роботи мереж в умовах невизначеності. Він є продовженням партнерства між McKinsey & Company та EuroCommerce, покликаним надати керівникам компаній комплексне уявлення про ринок та майбутні тенденції. Для цього було опитано понад 12 000 споживачів в 11 європейських країнах та майже 50 керівників продуктових магазинів із більш ніж 20 країн Європи.

Спираючись на ці дослідження, експерти визначили вісім тенденцій, які формують економічний ландшафт рітейлу в 2023 році та в наступний період. Деякі з них є прискоренням існуючих тенденцій, в той час як інші є новими і, ймовірно, спонукають керівників продуктових мереж переоцінити та адаптувати свої існуючі стратегії. RAU пропонує ознайомитися з основними висновками.

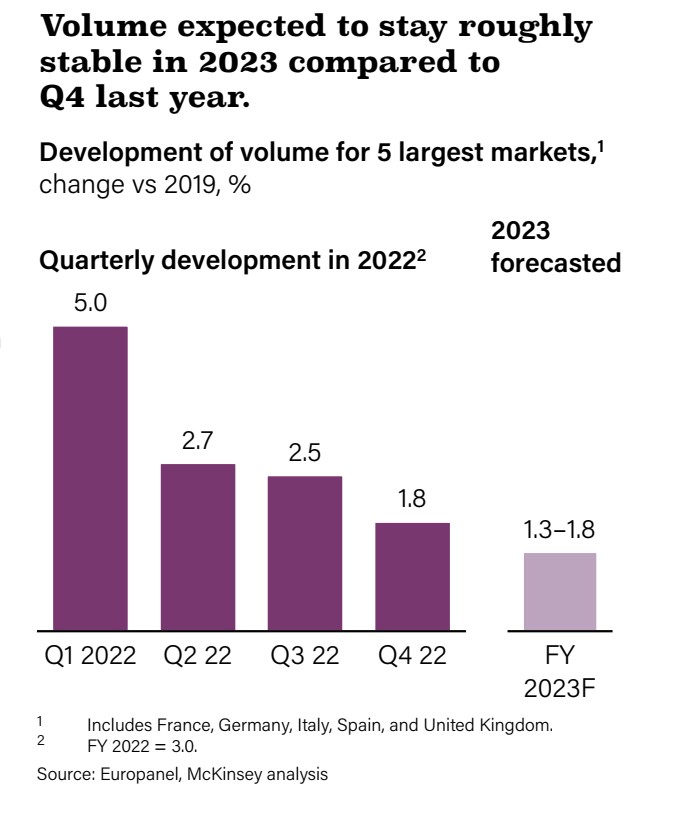

Для європейського сектору продуктового рітейлу 2022 рік був пов’язаний з високою інфляцією та зростаючою чутливістю споживачів до підвищення цін. Це спричинило найбільше зниження виторгу FMCG-операторів за останні п’ять років – у реальному вираженні обороти впали на 7,1%. Причому падіння продажів спостерігалося по всім групам споживачів з різним рівнем доходу. Але у другій половині 2023 року експерти очікують, що європейська продуктова торгівля почне відновлюватися. Як зазначають дослідники, роздрібним цінам потрібно до 12 місяців, щоб слідувати за зміною цін на сировинні біржові товари, які досягли свого піку в третьому кварталі 2022 року, тому падіння обсягів має припинитися, оскільки ціни нормалізуються в другій половині 2023 року.

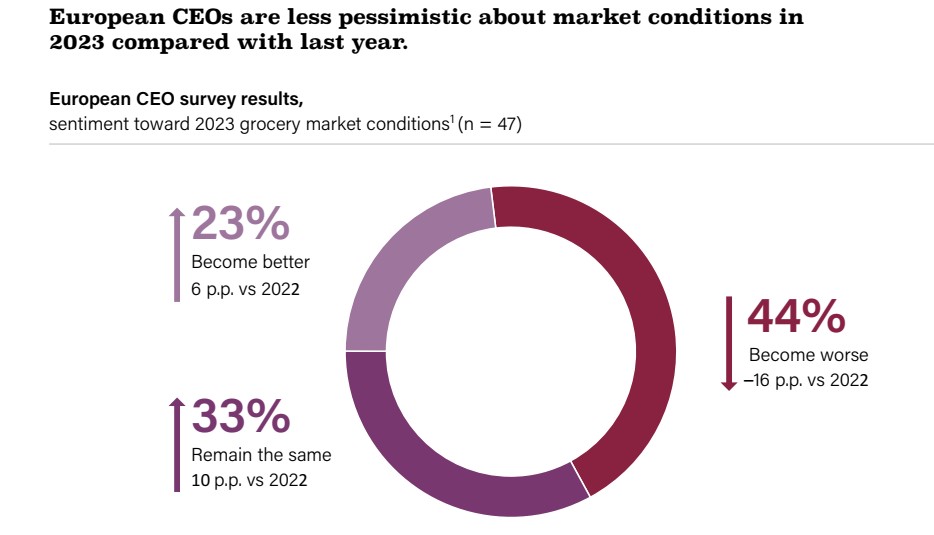

Зокрема, відбудеться поступова нормалізація цін та обсягів торгівлі, що буде супроводжуватися пошуком більш дешевих товарів. В цілому керівники продовольчих компаній менш песимістично оцінюють умови роботи в 2023 році, аніж торік. Більше половини опитаних вважають, що все лишається як і раніше (33%) або навіть буде краще (23%).

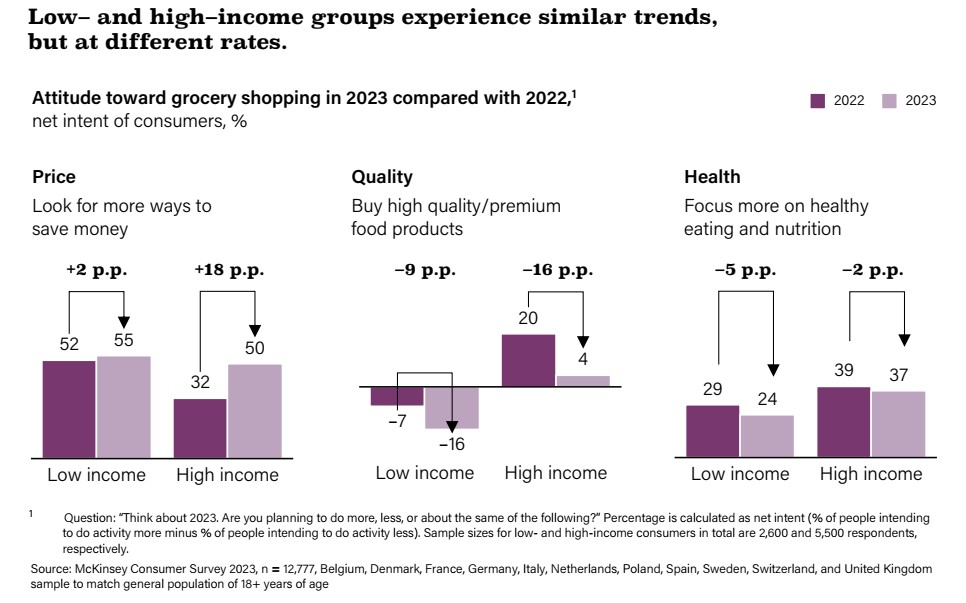

Якщо загальна інфляція в ЄС у 2022 році склала 9,2% (проти 2,9% у 2021-му), то зростання цін на продтовари в деяких країнах удвічі перевищувало середній показник інфляції. Коли ціни ростуть швидше за наявний дохід, споживачі воліють економити. Причому у 2023 році економія грошей на їжі залишається головним пріоритетом як для споживачів із високим, так і з низьким доходом.

В результаті частка власних торгових марок у продажах зросла в середньому по Європі на 1,9%, а ринкова частка дискаунтерів – на 1,4% (за рахунок традиційних магазинів на 0,8%, гіпермаркетів – на 0,2%, онлайн-торгівлі – на 0,3%, а супермаркетів – на 0,1%). Ба більше, вже 84% респондентів кажуть, що якість ВТМ подібна або краща за якість фірмових продуктів.

Та й дискаунтерами споживачі цілком задоволені – на початку 2023 року середньозважений показник задоволеності клієнтів у Європі був на 14 балів вищим для дискаунтерів, ніж для інших форматів. Тому навіть якщо ринкові умови покращаться, споживачі можуть продовжувати купувати ВТМ та робити покупки в дискаунтерах. Супермаркетам же доведеться вдосконалити свої ціннісні пропозиції, аби заманити назад свою цільову аудиторію.

У 2023 році 53% споживачів хочуть заощаджувати більше грошей на їжі, а 36% хочуть купувати більше ВТМ, ніж вони робили це в 2022-му. Аби звести кінці з кінцями, люди також планують менше купувати першокласні, здорові та екологічні продукти. Водночас, здорове харчування залишається ключовим питанням для багатьох споживачів: залежно від групи доходів, від 24% до 37% мають намір зосередитися на здоровому харчуванні в 2023 році.

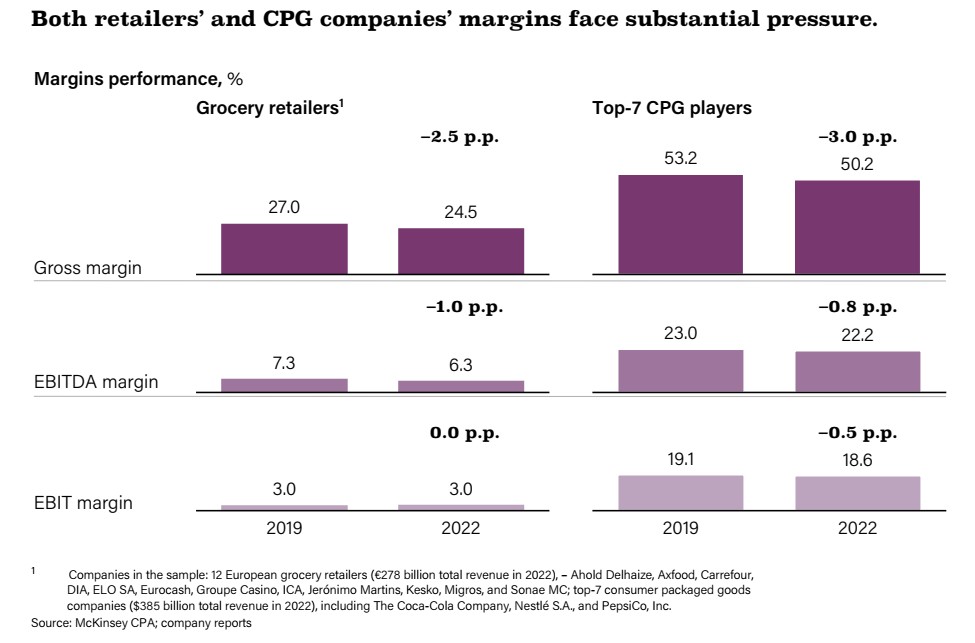

Водночас із падінням продажів витрати на ведення бізнесу збільшилися. Як показав аналіз, в період з 2019 по 2022 рік середня маржа багатьох європейських продуктових рітейлерів знизилася на 3%. Рентабельність роботи – головна турбота FMCG-операторів. Так, 88% опитаних європейських керівників назвали маржинальний тиск головною тенденцією 2023 року. І ця тенденція не зникне принаймні у найближчі роки, оскільки рівень необхідних інвестицій для продуктових рітейлерів збільшується, створюючи додатковий тиск на галузь.

За підрахунками експертів, до 2030 року галузь потребуватиме кумулятивних додаткових інвестицій у розмірі 70-125 млрд євро для стимулювання сталого розвитку, цифровізації, удосконалення ІТ та автоматизації. Тобто збільшення на 25–50% порівняно з поточним рівнем. Тиск на маржу та зростаюча вартість капіталу ускладнять FMCG-рітейлерам фінансування цих інвестицій.

Аби витримати постійний тиск на маржу, компанії вестимуть гонитву за економією на масштабі операцій. Масштаб мережі давно став перевагою на ринку. Наприклад, закупівля великих обсягів товару провідних брендів може суттєво знизити тягар витрат. Подібним чином інвестиції в технології та стійкий розвиток легше освоїти, якщо їх можна розподілити та використати у великій мережі магазинів. Тому ця гонка прискориться, наприклад, великі гравці можуть використовувати більш інтенсивні стратегії злиття та поглинання або прагнути сформувати ширші партнерства — стратегії, які часто виявлялися цінними у часи негараздів.

Менші компанії, навпаки, шукатимуть альтернативні способи досягнення ефекту масштабу, наприклад, через пакетні покупки, приєднання до франчайзингових мереж і формування партнерства для спільного інвестування. Наприклад, REWE оголосила, що інвестує 5 млрд євро до 2025 року для розширення своєї присутності в Європі шляхом цільових інвестицій і невеликих поглинань. Ahold Delhaize узяв мережу Jan Linders як франчайзі Albert Hejin. Aldi North оголосила, що покине ринок Данії, а Coop Denmark об’єднує формати для досягнення синергії. Скандинавська закупівельна група Coop об’єднується з французьким рітейлером Carrefour, щоб зробити французькі, італійські та іспанські товари ВТМ доступними в скандинавських країнах.

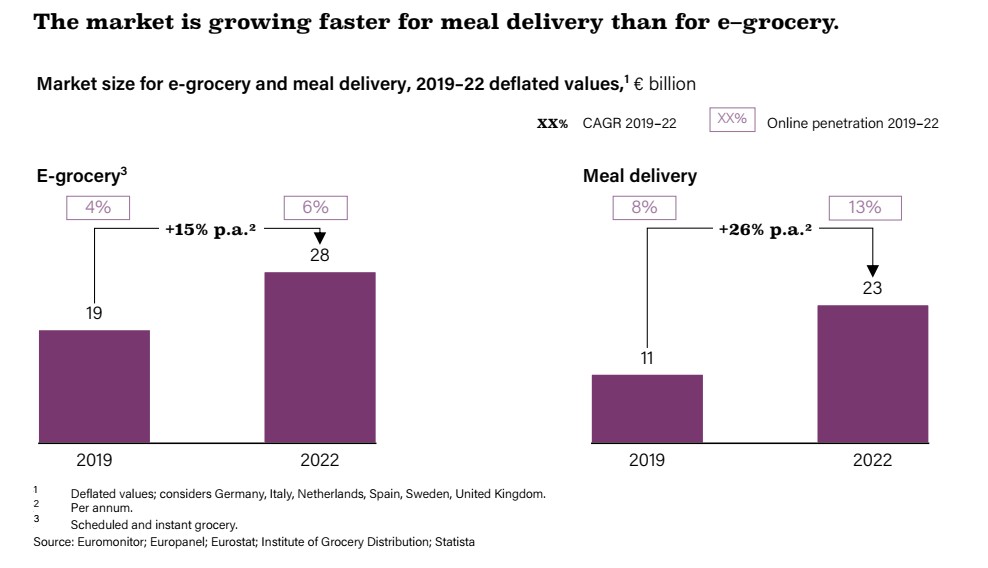

Після періоду постпандемічної стагнації експерти очікують, що e-grocery повернеться до помірного зростання, а гравці зосередяться на прибутковості цього каналу продажів. Більшість країн ЄС зберегли зростання e-commerce, який спостерігався під час пандемії COVID-19. До цього ще й спонукає конкуренція з боку онлайн-сервісів, зокрема, доставки їжі, яка швидше за все випередить електронну торгівлю продтоварами за розміром ринку в найближчі два-три роки. Враховуючи вищу маржу доставки їжі, потенційна прибутковість цього ринку також є привабливою.

При цьому споживачі все частіше розглядають онлайн і офлайн як незалежні канали з різними ціннісними пропозиціями. Наприклад, у Великобританії близько 75% клієнтів роблять покупки в інтернеті з іншою метою, ніж офлайн. Тобто споживачі обирають найкращу офлайн-пропозицію та найкращу онлайн-пропозицію для відповідних відвідувань магазину. Тому рітейлери мусять забезпечити сильну пропозицію для кожного каналу.

Поява рітейл-медіа (RM) як третьої хвилі цифрової реклами ставить гравців продуктового рітейлу в більш вигідне становище та надає цільові рекламні можливості й допомагає підвищити прибутковість. За прогнозами, до 2025 року щорічні витрати на рітейл-медіа збільшаться до 21 млрд євро з нинішніх 10 млрд євро.

Нагадаємо, рітейл-медіа – це реклама онлайн-товарів, яка розміщується безпосередньо на вебсайтах та додатках e-commerce гравців. Така реклама дозволяє монетизувати трафік онлайн-магазину, і таким чином отримувати додатковий прибуток. Даний канал дуже привабливий для рекламодавців, бо дозволяє краще таргетування та може набагато точніше вимірювати рентабельність витрат на рекламу (ROAS) на рівні продукту, використовуючи дані про продажі та веб-сайт продавця. Більш детально про це можна прочитати тут.

По всій Європі провідні гравці або запускають, або розширюють свій RM-бізнес, який, ймовірно, стане суттєвим фактором EBIT для продуктової галузі. Так, 18 із 30 найбільших європейських рітейлерів уже запустили або почали розвивати свій бізнес у цій сфері. Наприклад, Carrefour уклав партнерські відносини з Publicis і Citrus Ads, щоб монетизувати спільні можливості та надати платформу RM для невеликих рітейлерів («RM як послуга»). Компанія Ahold Delhaize оголосила, що придбає частки в рекламно-технологічній платформі Adhese. Tesco та Sainsbury’s оголосили про угоди з телевізійними мережами щодо використання їхніх даних для індивідуальної телереклами

Технології залишаються важливим рушієм створення додаткової цінності для галузі, але до 2030 року вони потребуватимуть додаткових інвестицій у розмірі 40 млрд євро. Наступний рубіж – генеративний штучний інтелект (GenAI), який має найкращий потенціал у маркетингу (наприклад, створення персоналізованого креативного контенту та повідомлень) і взаємодії з клієнтами (наприклад, покращення розмовних чат-ботів і віртуальних помічників).

А поки що продовжує прискорюватися автоматизація магазинів та складів. У 2023 році ринок автоматизації роздрібної торгівлі в ЄС становив 2,5 млрд євро. Очікується, що в найближчі роки він буде зростати на 13% щорічно, досягнувши близько 6 млрд євро в 2030 році. Рітейлери все більше повністю автоматизують свої склади, в тому числі за допомогою автоматизованого комплектування та депалетування. Також все більше рітейлерів переходять від тестування до впровадження інструментів розширеної аналітики, включаючи ціноутворення, вибір SKU для конкретного магазину та планування ланцюжка поставок.

Важливість сталого розвитку продовжує зростати для рітейлерів, незважаючи на падіння споживчого попиту на екологічно чисті продукти. Декарбонізація продуктових магазинів набирає обертів завдяки Європейській зеленій угоді, очікуванням інвесторів і переходу до «зеленого» боргового фінансування. Кількість рітейлерів у Європі, які встановили науково обґрунтовані цілі щодо декарбонізації, зросла з 56 у 2021 році до 110 у 2022 році. Серед FMCG-операторів ця кількість зросла з 22 у 2021 році до 36 у 2022 році. Однак ці ініціативи вимагають значних капітальних витрат, які до 2030 року можуть сягнути від 25 до 65 млрд євро. Оскільки викиди CO2 пов’язані з рітейлом – це лише 7% усіх викидів, відбувається залучення постачальників і споживачів до скорочення викидів. Наприклад, м’ясомолочна галузь «забезпечує» близько половини викидів. Тому рітейлери починають створювати спільні ініціативи зі своїми постачальниками. Наприклад, Carrefour залучає постачальників до зобов’язань щодо скорочення їхніх викидів CO2 на 20 мегатонн до 2030 року. Tesco співпрацює з банком, щоб запропонувати пільгові ставки запозичень постачальникам, які розкривають дані про викиди вуглецю. Також з’являються програми для залучення споживачів. Наприклад, Kesko запустила додаток, за допомогою якого споживачі можуть встановлювати та контролювати кліматичні цілі для своїх кошиків.