Вийти за рамки: сучасні магазини трансформуються у платформи послуг

19.06.2024 09:00

19.06.2024 09:00RAU та компанія Num8erz провели дослідження близько 800 магазинів в різних регіонах України та більше 2,5 млн ідентифікованих покупців аби проаналізувати вплив промо на споживчий попит. Результати дослідження були оприлюднені в ході RAU Expo – 2024.

В рамках сесії «Аналітика ринку ритейлу» CEO та co-founder Num8erz Андрій Шевчук виступив з презентацією спільного дослідження Асоціації ритейлерів України та Num8erz на тему “Вплив промо-активностей на споживчий попит”. Вони зокрема зосередилися на динаміці відновлення промо-активностей у 2023 році в порівнянні з довоєнним рівнем, а також чуттєвості споживачів до промо. Також експерти провели аналіз зміни купівельної поведінки та можливостей переключення попиту з інших торгових марок.

Оскільки частка промо-товарів у кошиках споживачів почала збільшуватися, було цікаво дізнатися: наскільки ці зміни відповідають довоєнним показникам. Було проаналізовано більше 300 млн чеків. Відповідно, порівнюючи загальні показники продажів в Україні за 2023 рік з 2021-м, дослідники з’ясували, що трафік наразі менше на 11%, а кількість одиниць товару в кошику – на 6% менша ніж до війни. Водночас продажі в гривнях більші на 19%, а середня вартість одиниці проданої продукції зросла на 26%. Тому останню цифру можна вважати таким собі умовним показником інфляції. Це середня цифра, оскільки по деяких категоріях, наприклад, овочах та фруктах попередні дослідження фіксували збільшення цінника на 70%.

При цьому кількість промо-одиниць товару в кошиках споживачів скоротилася тільки на 5%, тобто це скорочення відбулося трохи повільніше ніж падіння загальної кількості товарів у кошику (-6%). А з урахуванням падіння трафіку на 11% взагалі можна сказати, що промо зростає.

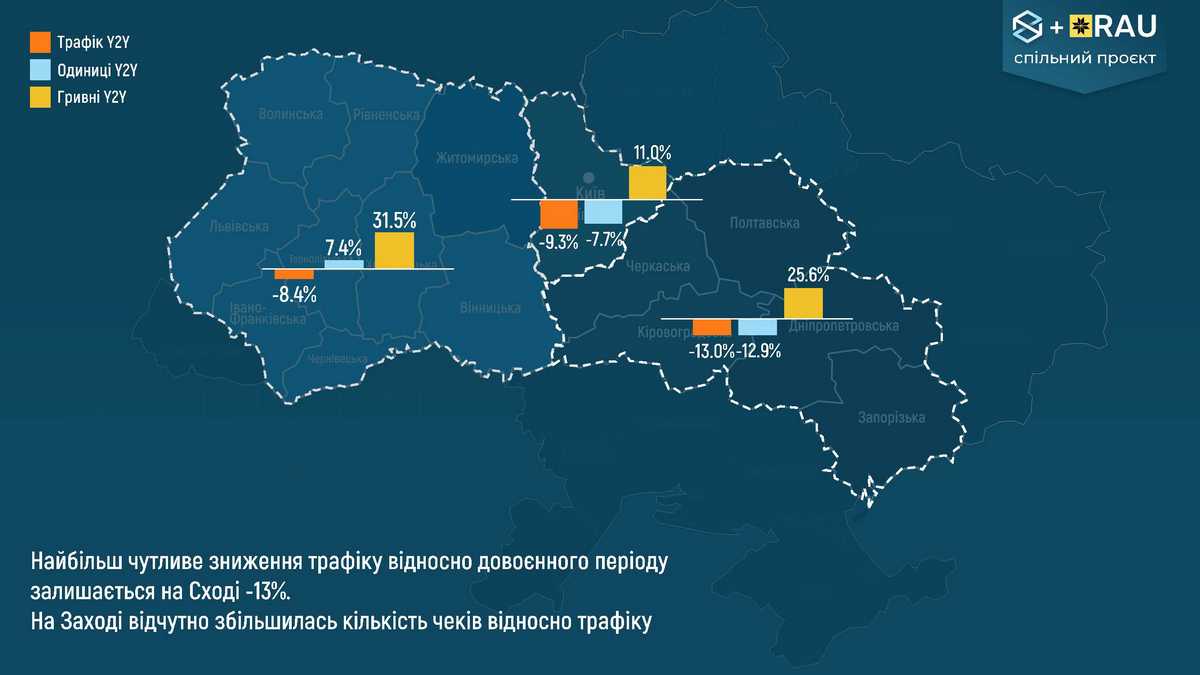

Якщо умовно розділити територію України на три великі регіони – схід, захід і окремо Київ – можна побачити, що на заході країни трафік скоротився найменше – на 8%. В столиці цей показник вже трохи більший (-9%), а на сході відбулося найбільш чутливе скорочення трафіку – одразу на 13%. Тобто чітко прослідковується збільшення споживацької активності по мірі просування на захід.

В проданих одиницях тенденція аналогічна, але диспропорції більші. Так, якщо на заході України є збільшення покупок на 7%, то в столиці – падіння майже на 8%, а на сході скорочення покупок співставне з падінням трафіку – майже 13%. Тобто на заході відчутно збільшилася кількість чеків відносно трафіку. Відповідно, й виторги на заході найвищі (+31,5%) порівняно зі столицею (+11%). Цікаво, що на сході збільшення оборотів відбулося на рівні 25,6% при падінні трафіку на 13% і це найбільший зафіксований розрив.

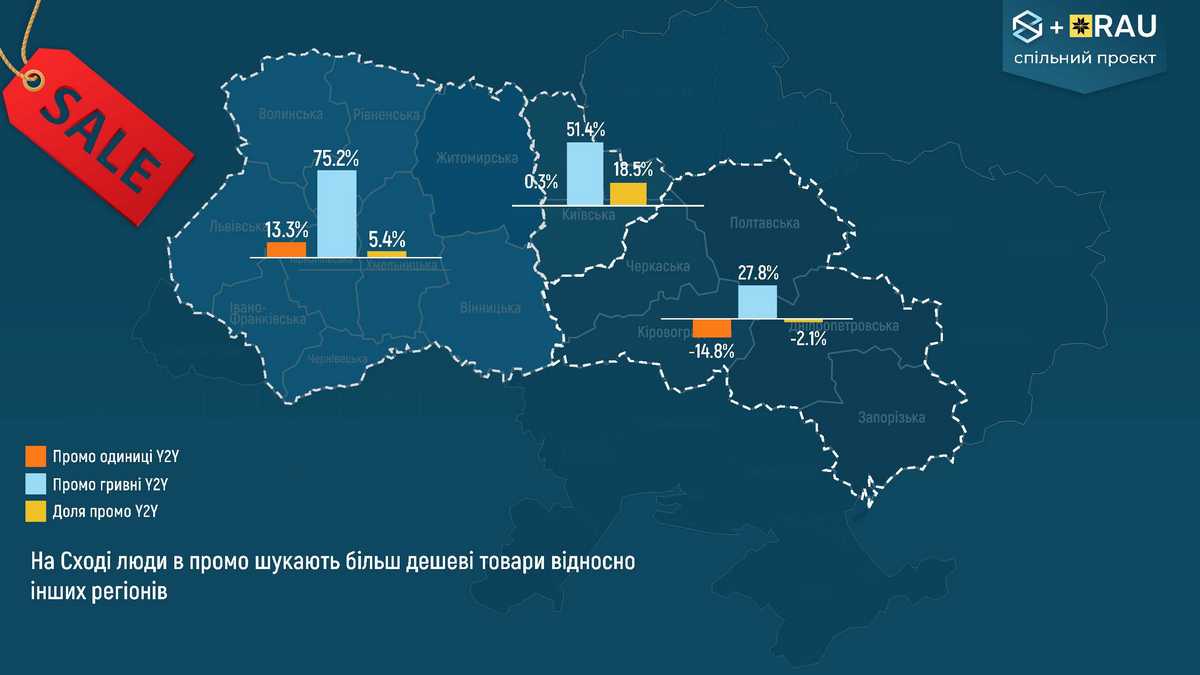

Якщо ж розглянути промо окремо, можна побачити, що на заході країни кількість промо-одиниць товару в кошиках покупців зросла на 13,3%, а в грошовому виразі промо додали 75,2%. Загалом частка промо в кошиках споживачів зросла на 5,4%. В Києві при загальному падінні продажів кількість промо-товарів лишалася практично на тому ж рівні (+0,3%). Натомість в грошовому виразі промо виросло на 51,4% і його частка в кошиках покупців збільшилася на 18,5%.

І тільки на сході України промо-одиниці скоротилися на 14,8%. Й хоча у гривні зафіксовано зростання на 27,8%, частка промо впала на 2,1%. Відповідно, порівняно з іншими регіонами тут люди шукають більш дешеві товари навіть серед акційних пропозицій. Варто зазначити, що загалом на сході досить великий відсоток промо фіксувався ще в 2021 році, тому падіння на 2,1% – це нормальний показник, враховуючи досить велику частку промо і до війни.

В минулому році найчастіше українці купували молочну продукцію, суху бакалію, хліб, безалкогольні напої, овочі та фрукти. Загалом на ці продукти припадає майже 40% покупок. Найменше українці споживають рибу – всього 1% покупок. А от найбільше грошей витрачають на алкоголь, овочі та фрукти, солодку бакалію, тютюнові вироби та молочну продукцію. На ці топ-5 категорій покупок припадає 42% всіх витрат. Найменше українці витрачають на покупку яєць – 1%.

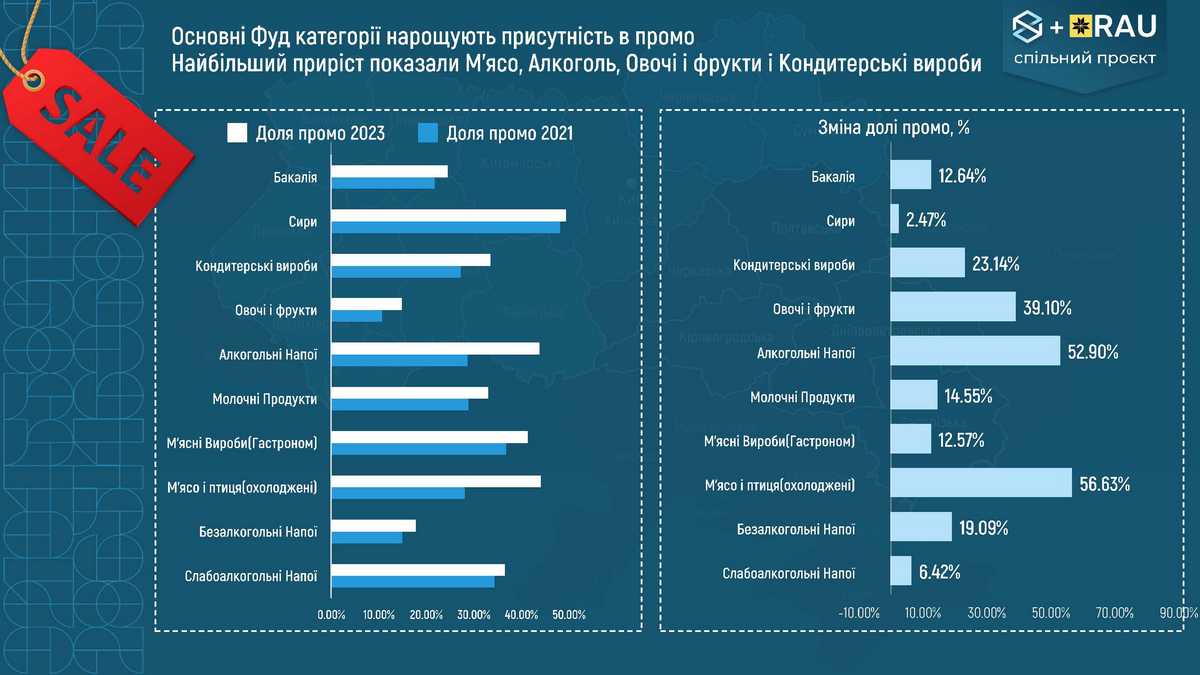

В основних категоріях товарів, таких як бакалія, сир, кондитерські вироби, овочі, фрукти, алкогольні напої, молочні продукти, м’ясо, безалкогольні та слабоалкогольні напої частка промо збільшилася.

Як видно зі слайду, частка промо найменше приросла в категорії сирів (+2,5%) та слабоалкогольних напоїв (+6,4%). Але тут треба зазначити, що, наприклад, в сирах вже майже 50% становить промо, а в слабоалкогольних напоях його частка близько 40%. Тому, скоріше можна казати, що всі інші категорії починають підтягуватися в промо до цих показників. Вірогідно, ця умовна межа знаходиться біля позначки близько 50%.

Наприклад, найбільшу динаміку зростання в 2023 році показала частка промо в категоріях м’ясо і птиця (+56,6%) та алкогольних напоїв (+52,9%). Наразі в обох категоріях вона становить приблизно 44%. Так само м’ясні вироби показали приріст промо на 12,6%, досягнувши частки більше 40%.

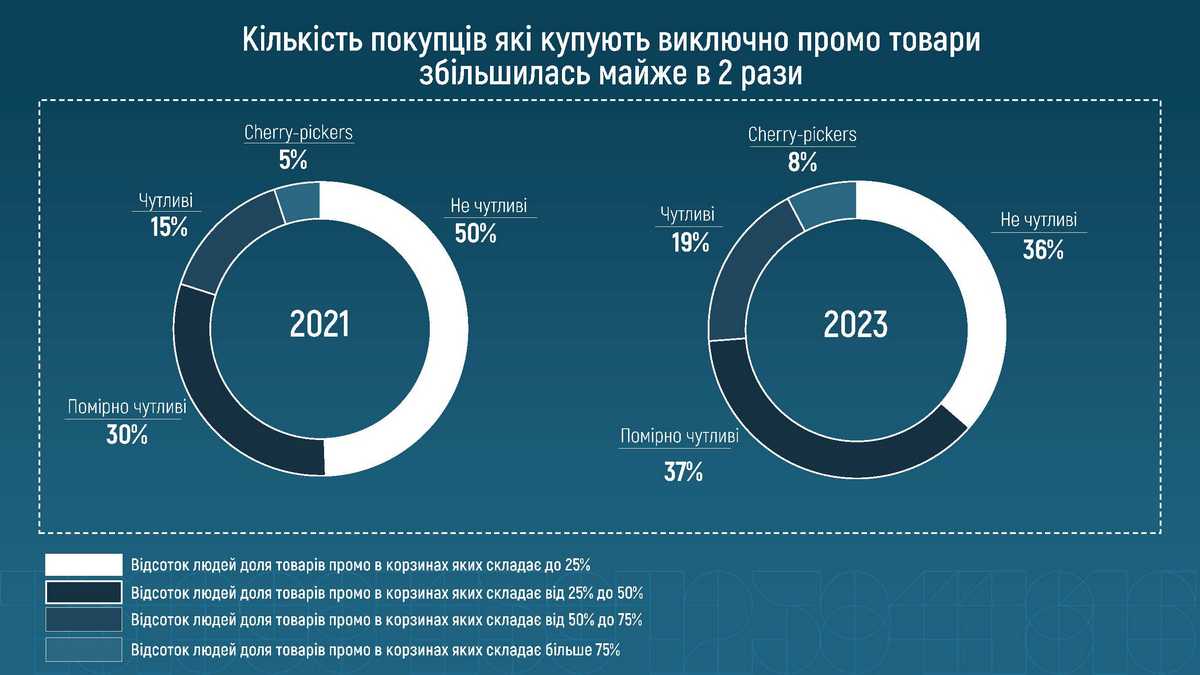

Якщо детально розглянути, скільки промо-продукція займає місця в кошику покупця, можна побачити, що в 2021 році приблизно половина українців мала незначну частку – до 25% – таких товарів. І тільки 5% покупців були налаштовані брати виключно акційні товари (частка в кошику більше 75%).

Але вже минулого року картина суттєво змінилася. Кількість покупців, які вибирають лише акційну продукцію (так звані cherry-pickers) збільшилася до 8%, або в 1,6 раза. За рахунок такого перерозподілу кількість тих, хто мав у кошику не більше чверті промо, скоротилася з 50% до 36%. Відповідні зміни сталися і в інших групах. Кількість помірно чутливих до акційних пропозицій покупців тепер вже 37%, і майже п’ята частина тих, у кого в кошику промо займає 50-75%.

В умовах війни, зростання цін та економічної невизначеності люди природньо шукають більш дешевий товар. Аби дізнатися, що саме найбільше цікавить українського споживача, дослідники розклали його кошик по категоріях.

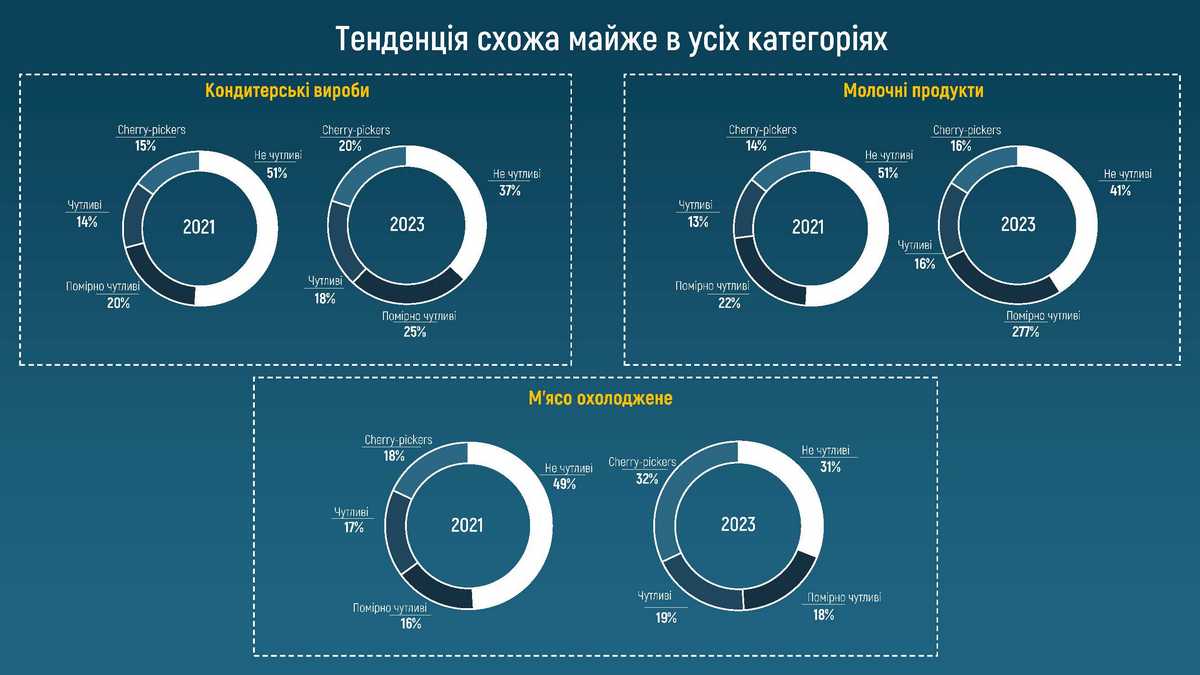

В основних категоріях, таких як кондитерські вироби, м’ясна продукція, молочна продукція і м’ясо так само фіксується збільшення кількості покупців, що шукають акційні товари. Скажімо, при покупці охолодженого м’яса частка тих, хто орієнтується тільки на промо, зросла з 18% до 32%. А не чутливих до акційних пропозицій тепер лише третина, а не 49% як було в 2021 році. Тобто кількість людей, які шукають промо, дуже сильно зростає.

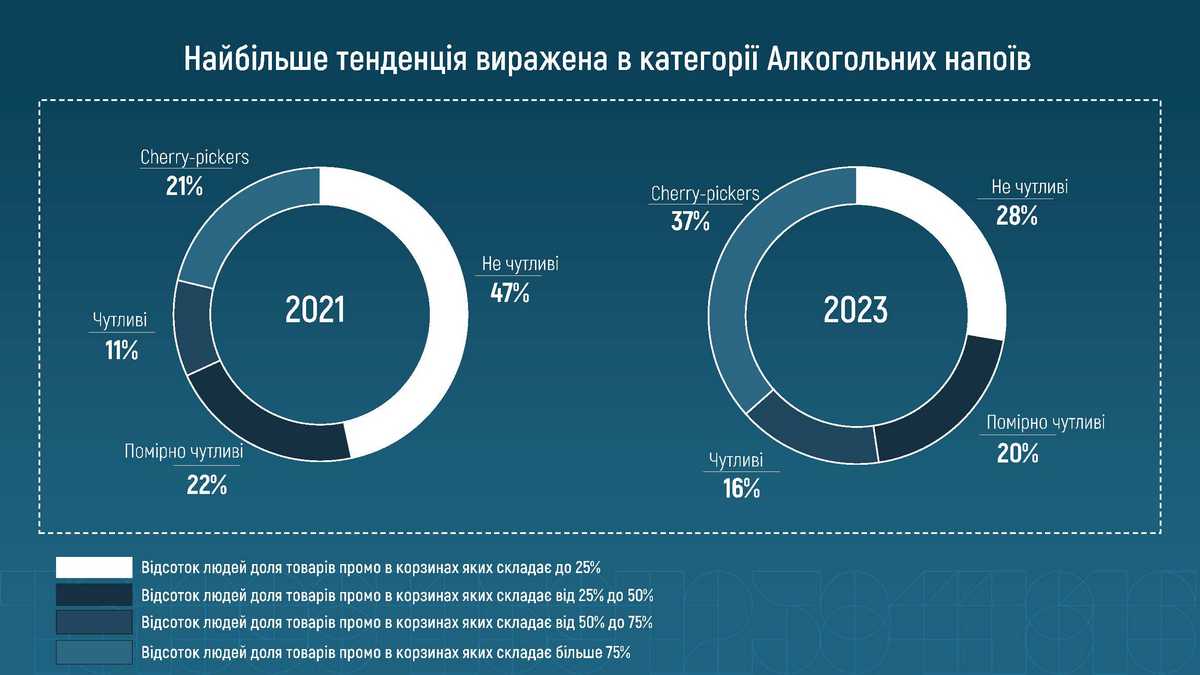

Найбільше ця тенденція проявляється в категорії алкогольних напоїв. Як бачимо на слайді, частка тих, хто купує алкоголь лише по акції, вже 37%. Відповідно тільки 28% покупців можуть собі дозволити придбання пляшки за повну ціну.

Оскільки алкоголь є досить значною категорією продуктів, з великою часткою промо та найбільшим розміром витрат на його покупку, саме на його прикладі дослідники надали розгорнуту картину споживання.

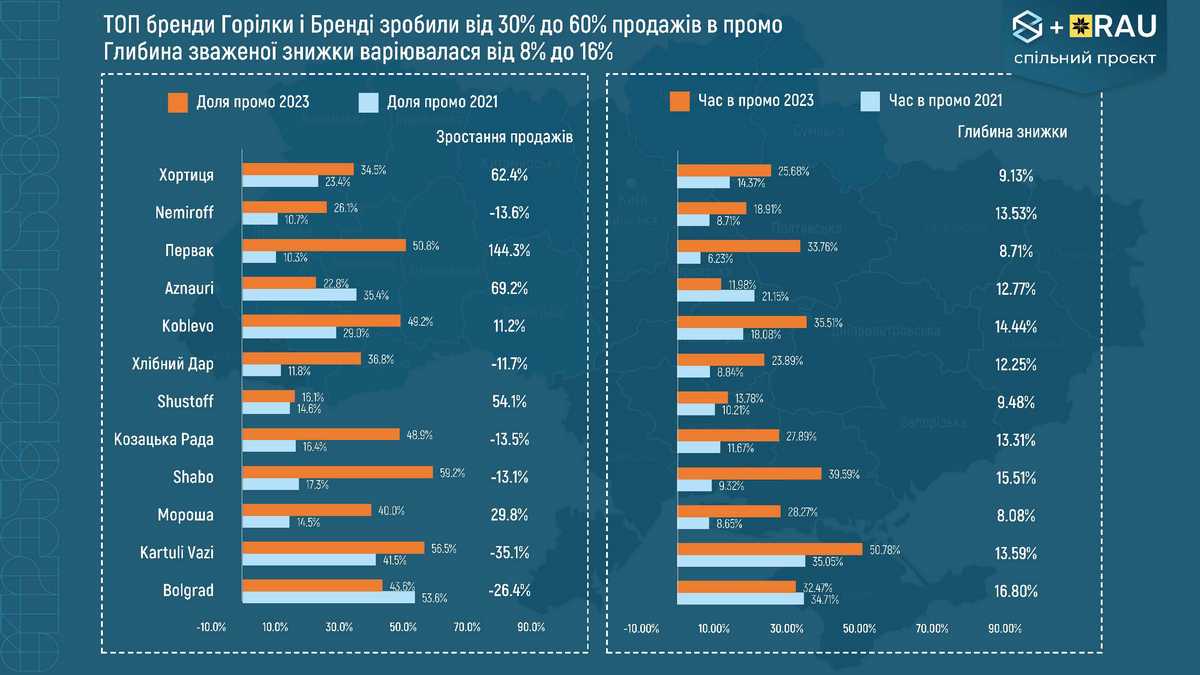

Аби оцінити участь найбільших алкогольних брендів у промо, дослідники розділили напої на дві великі групи, вибравши 24 відомих бренди (по 12 у кожній групі), на базі яких і робили дослідження. В першій групі були горілка та бренді, а в другій – віскі, ром, ігристе і деякі лікери. Практично всі бренди горілки та бренді суттєво наростили свою частку промо відносно 2021 року. Лише бренді Bolgrad в 2023 році трохи зменшив свою частку промо, але в нього і так цей показник був найвищим у 2021 році (53,6%), і зараз цей бренд все ще на рівні з іншими. Водночас деякі бренди серйозно наростили свою долю продажів промо. Наприклад, Первак, Koblevo та Shabo. В результаті всі вони підтягнулися до загальних показників 45-50% частки промо.

Також дослідники подивилися, який час провели бренди в промо, і визначили, що, наприклад, Kartuli Vazi більше 50% часу покупці могли знаходити цей товар в акції. При тому, що цей показник у 2021 році був на рівні 35%. Цікаво, що навіть бренди, які майже не займалися промо в 2021 році (наприклад, Первак), вже в 2023 році наростили час знаходження в промо до 33%. І це дало свій результат – збільшення продажів на 144%. Тому тепер всі гравці мають довгі періоди промо – 50% часу по хоча б одній з позицій в категорії. Розмір знижки в цих брендів складає 8-16%. Тобто всі бренди мають приблизно схожі показники.

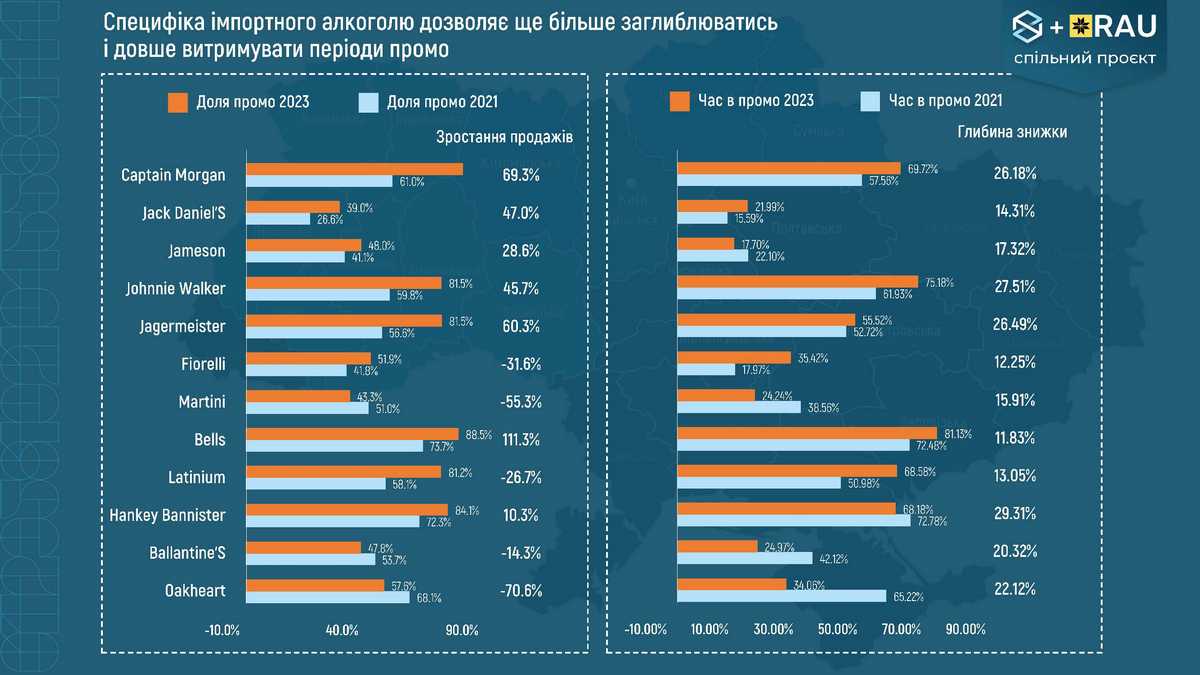

Більш цікавою виглядає другий сегмент алкогольних напоїв, де представлений імпорт та є більше важелів для подовження промо-активності. Наприклад ром Captain Morgan продається в промо майже 70% часу. Частка промо в продажах складає близько 90%, що майже на третину більше ніж у 2021-му. Це досить суттєве нарощення своєї долі в промо і, як бачимо, всі гравці в даному сегменті теж наростили промо. Є бренди, які більшість часу знаходяться в промо. Це, наприклад, віскі Bell’s, який має 88,5% продажів у промо та більше 81% часу. Тобто, його майже не можна було знайти не в акційній пропозиції.

Так само бренд віскі Johnnie Walker наростив частку продажів в промо до 81,5% з 59,8% в 2021 році та 75% часу знаходився в промо. Глибина знижки тут суттєво більша – в середньому 27,5%. Також великий розмір знижки в 26% надавали Captain Morgan та лікер Jagermeister. Мова йде про середній показник для різних ємностей та періодів промо.

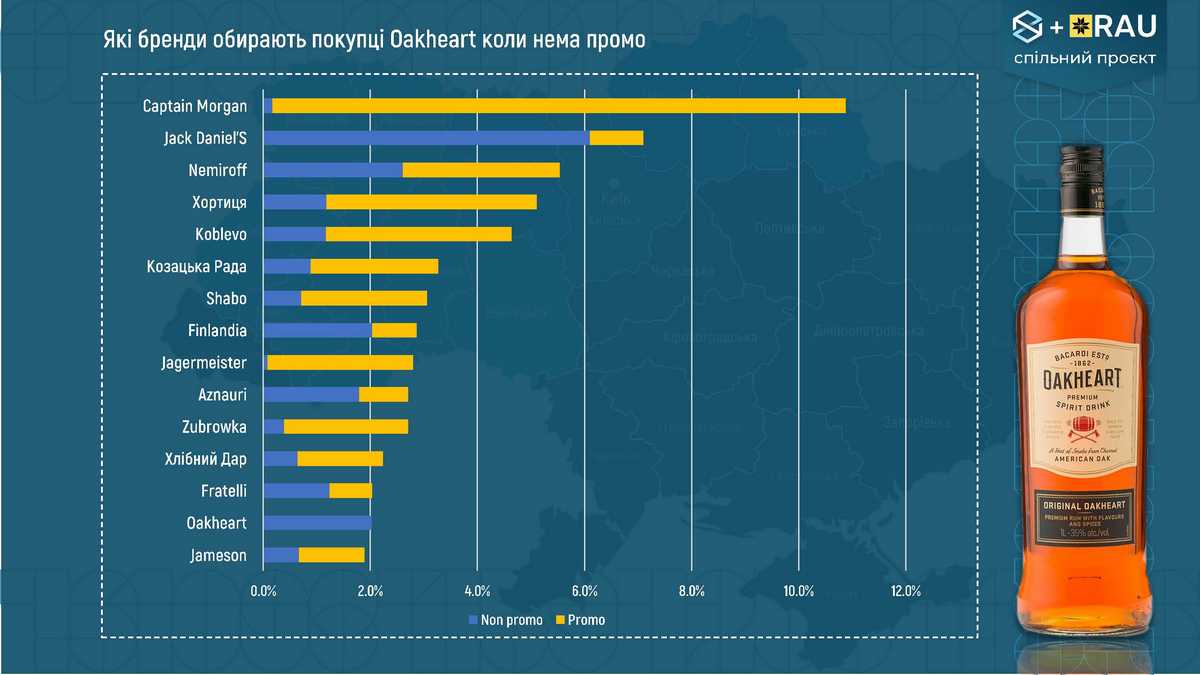

Також цікавим є порівняння двох значних гравців 2021 року серед вибраних брендів – це ром Captain Morgan та Oakheart. Перший наростив свої продажі на 69%, інший втратив близько 70% продажів. При цьому Oakheart частку промо знизив на 10%, а Captain Morgan – наростив на 30%. Так само і по часу промо Captain Morgan довів частку до 70%, а Oakheart – скоротив до 34%. Це досить низький показник порівнюючи з усіма іншими. Як бачимо, промо досить суттєво впливає на вибір покупців. Й хоча Oakheart так само давав суттєві акційні знижки (22%), але недостатньо часу, порівняно з іншими.

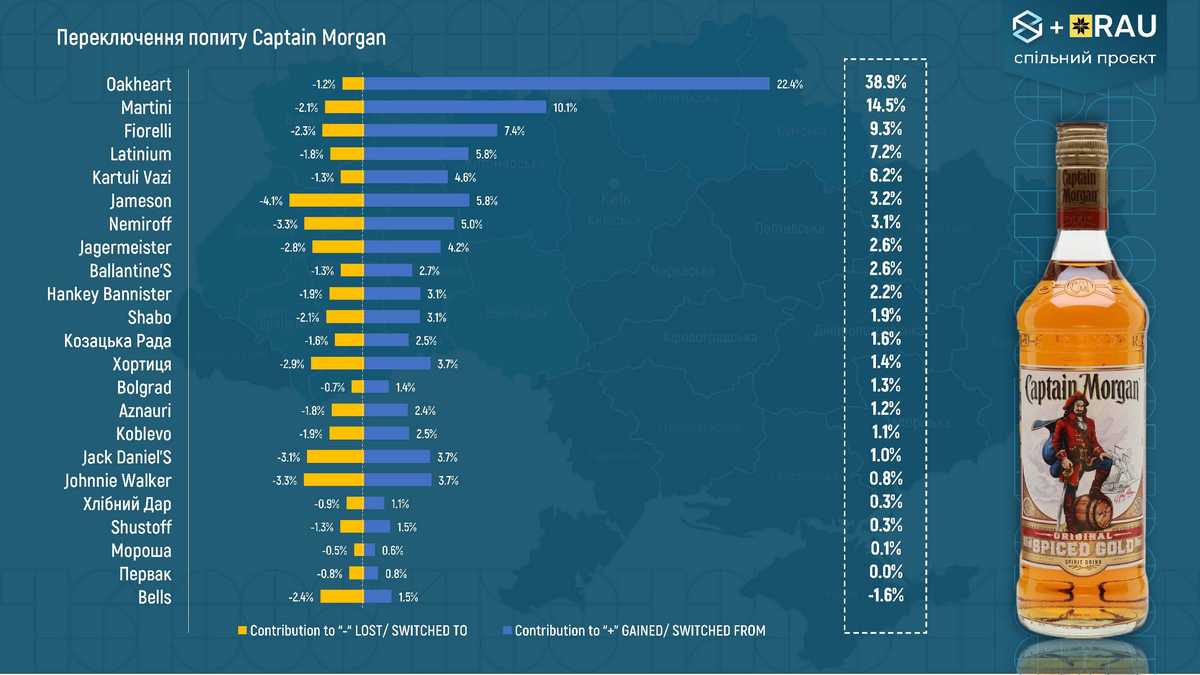

Промо здатне переключати попит з одного бренду на інший. В цьому сенсі показовим є приклад саме Captain Morgan, який «забрав» 22,4% продажів Oakheart, а також частково в інших брендів таких як Martini, Fiorelli, Latinium, Kartuli Vazi та інших. Загалом 38,9%. В самого Captain Morgan зміг відібрати частку в 1,6% тільки Bell’s.

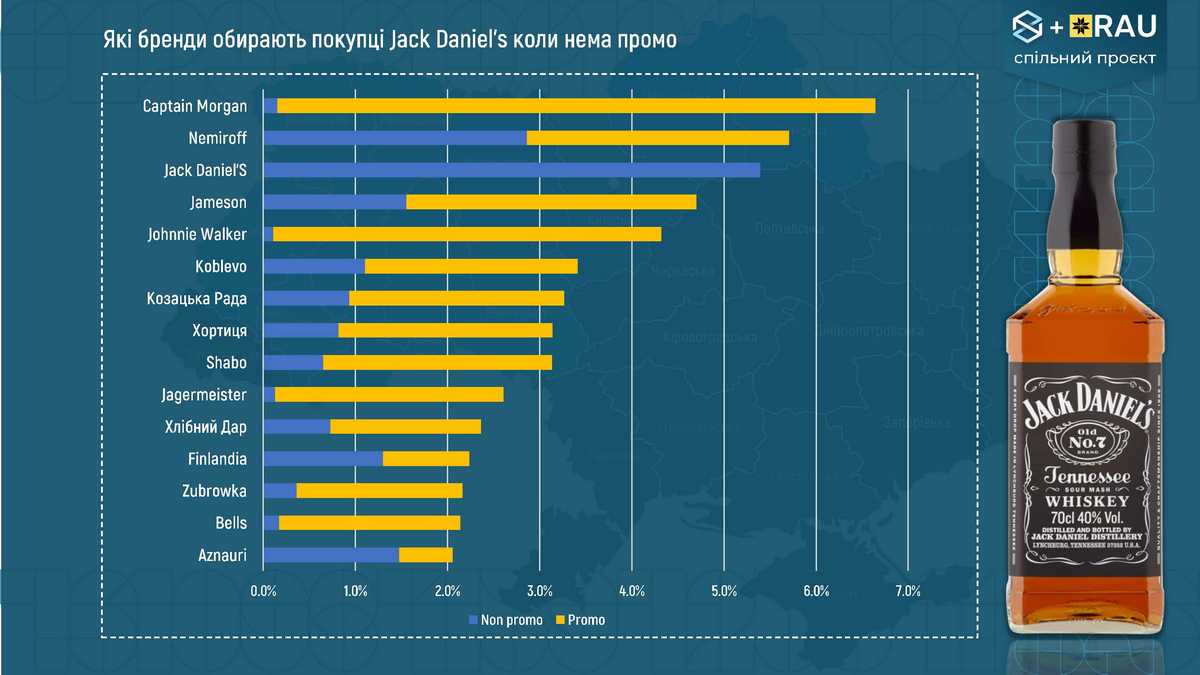

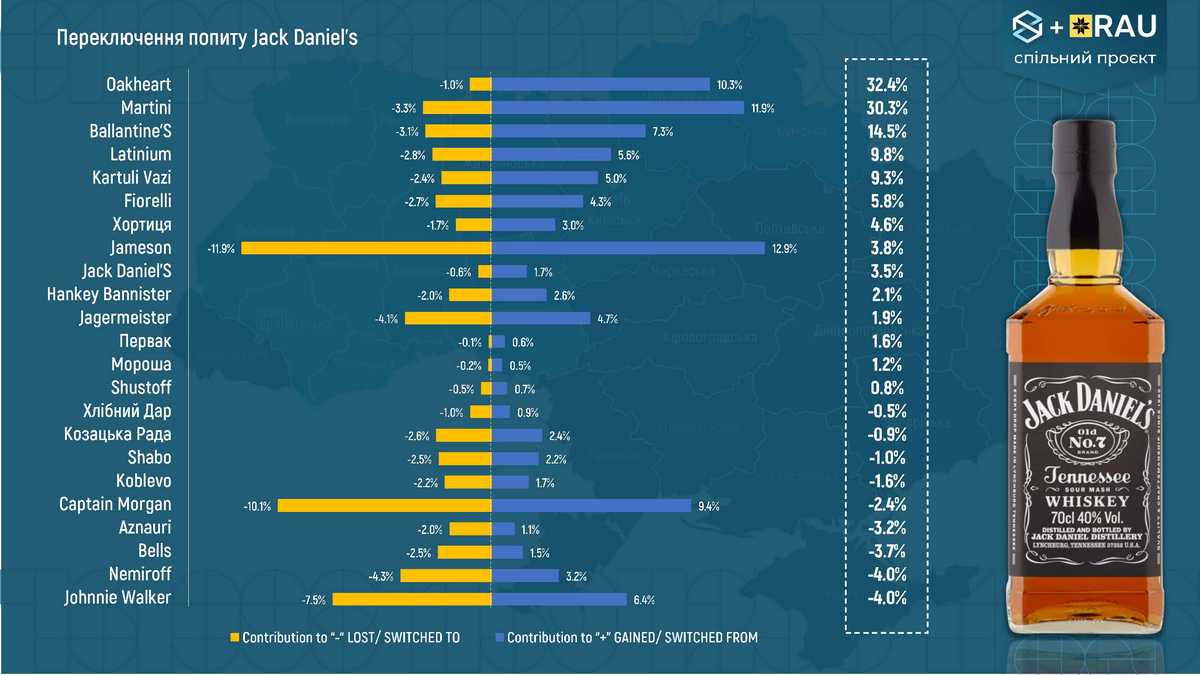

Так само цікаво подивитися на деякі бренди, які не так сильно підпадають під вплив промо та мають свою стабільну аудиторію шанувальників. Наприклад, віскі Jack Daniel’s забрав продажі Oakheart, Martini, Ballantine’s та серйозно змагався в перетягуванні покупців з Jameson. Як бачимо, в цілому Jack Daniel’s виграв, хоча свою частку в промо не збільшував. Тобто бренд має стабільного свого покупця.

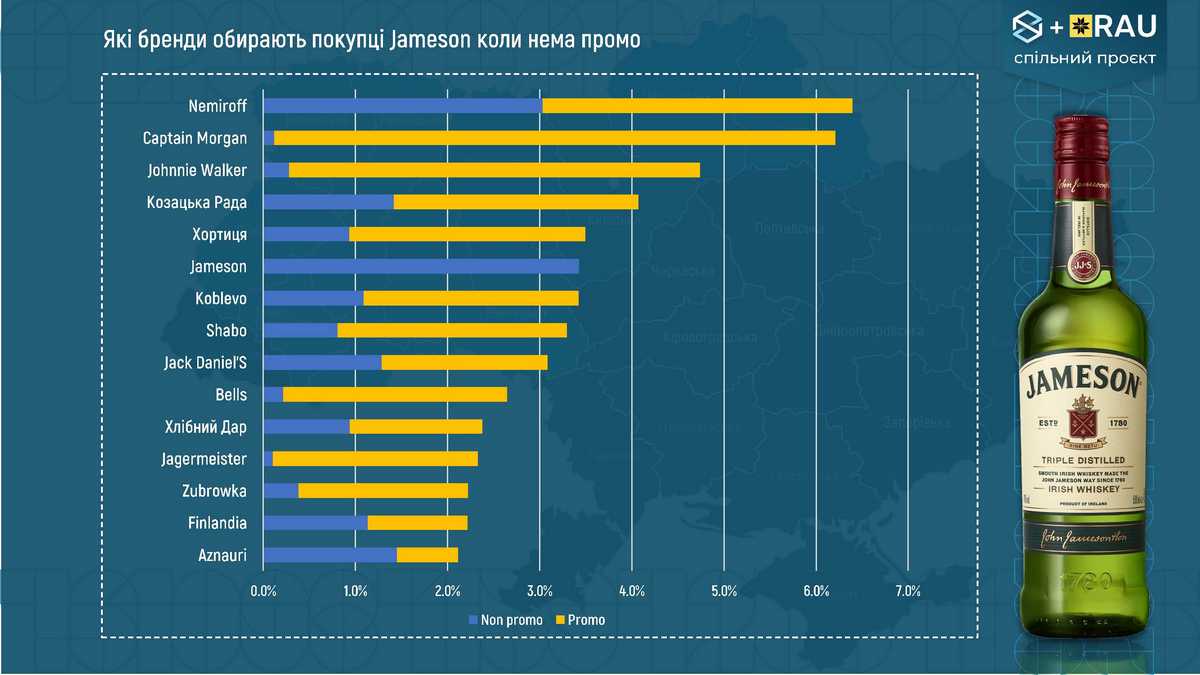

Варто відмітити, що з усіх брендів які змогли дослідити тільки Jack Daniel’s і Jameson мають свою дуже стабільну аудиторію, яка купляє напої, навіть коли акції закічнуються.

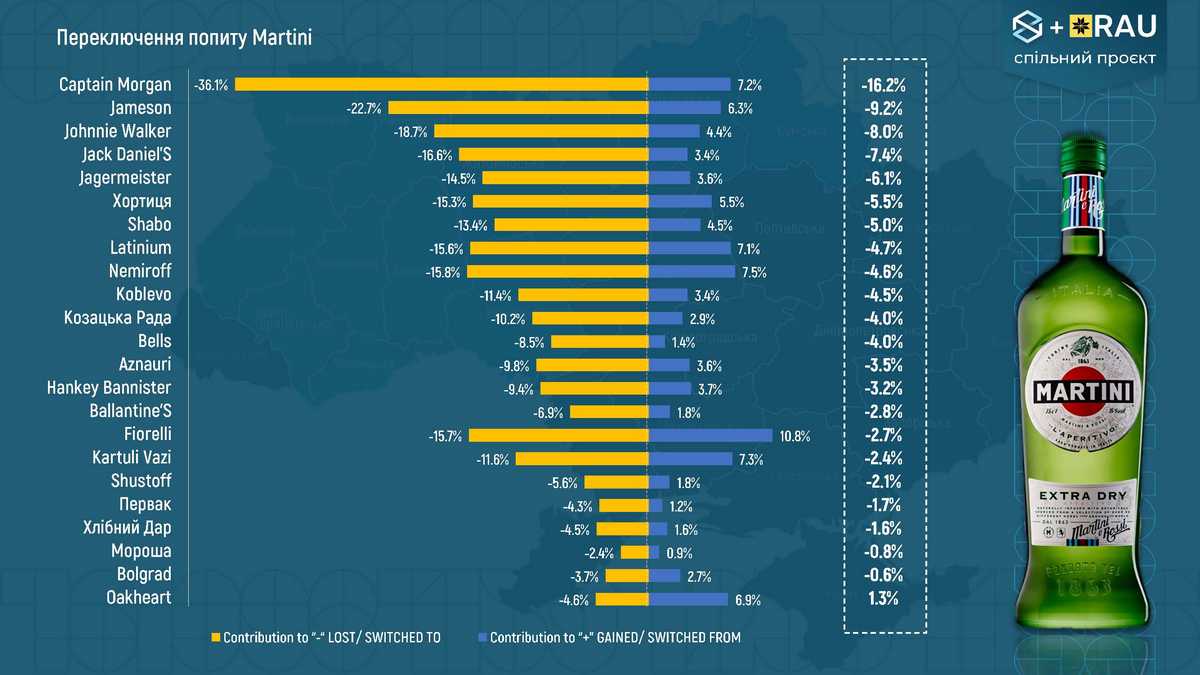

Варта уваги також міграція покупців Martini та Fiorelli – ці бренди втратили частку продажів. Зазвичай такі напої асоціюються з жіночою аудиторією. Виходить так, що з Martini споживачі перейшли на Captain Morgan, Jameson, Johnnie Walker, Jack Daniel’s Jagermeister і горілку Хортиця (але вона лише на шостому місці). Тобто споживачі вибирали позиції, більш міцного дорогого алкоголю, які знаходилися в промо.

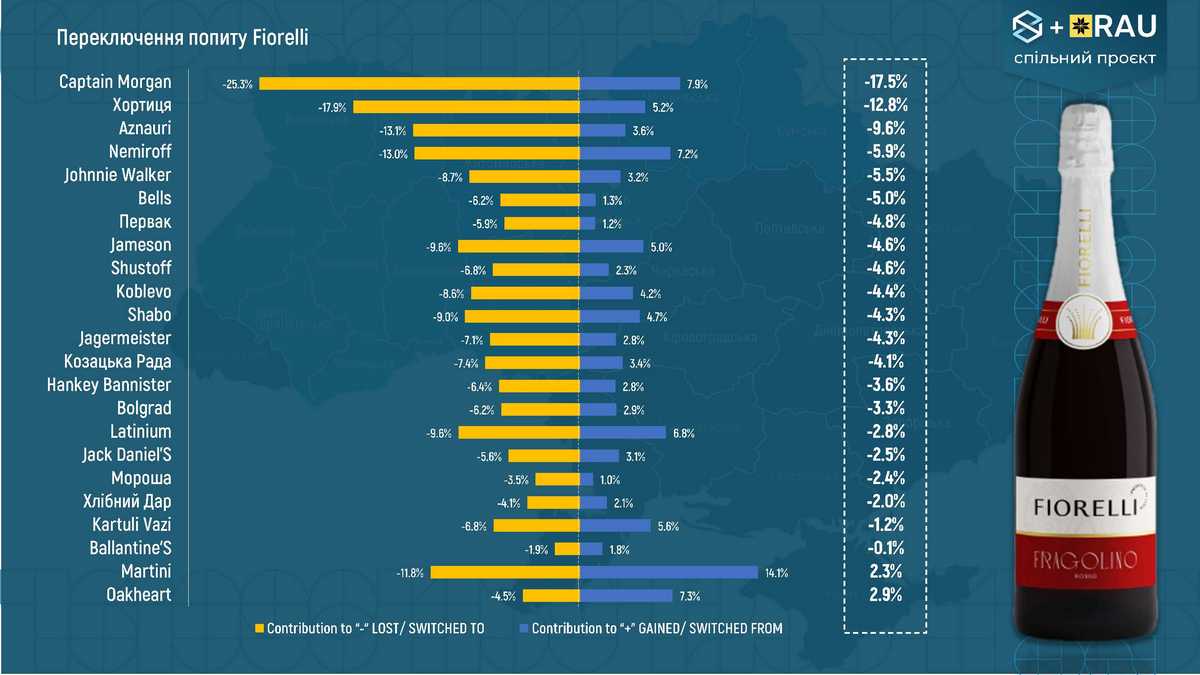

Покупці ж Fiorelli вподобали більше Captain Morgan, але також часто переключалися на горілку Хортиця, Nemiroff, Первак. Хоча так само готові були пити й Johnnie Walker, Bell’s та Aznauri.

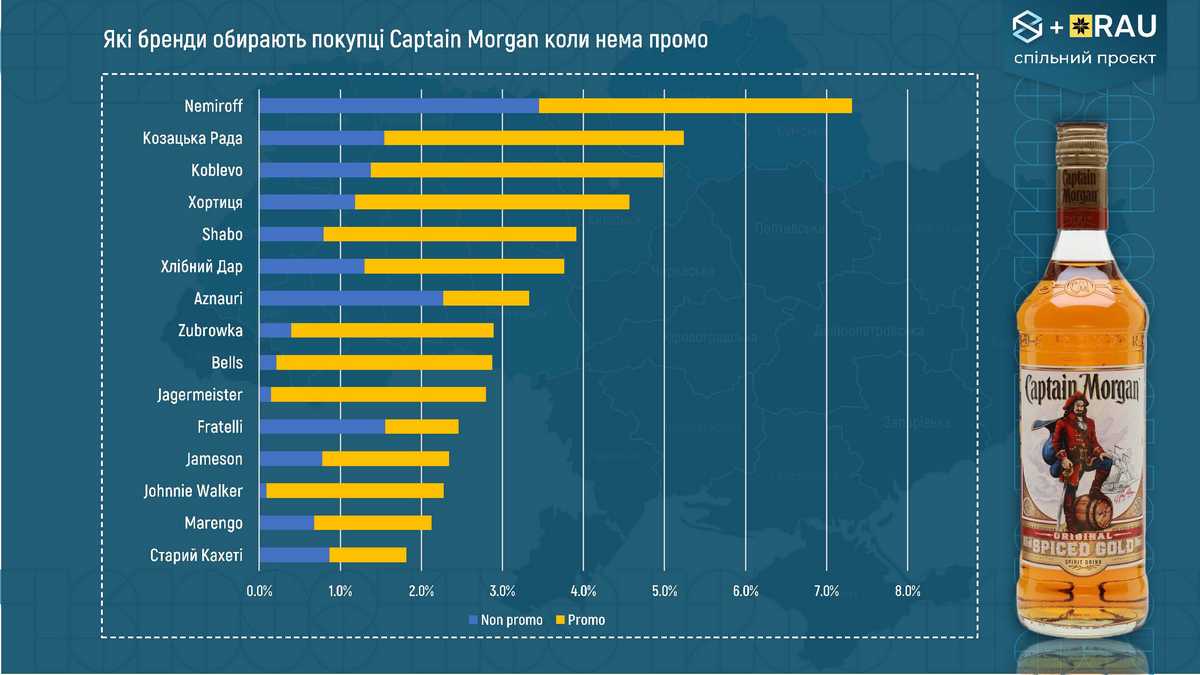

Також цікаво подивитися на вибір споживача, коли він не знаходить промо і на які альтернативні бренди звертає увагу. Наприклад, коли немає акції на ром Captain Morgan, споживачі одразу беруть горілку Nemiroff або Козацька рада.