Уже близько 30% договорів проходять перевірку ШІ: як Аврора застосовує штучний інтелект у робочих задачах

17.02.2023 09:00

17.02.2023 09:00У листопаді 2022 року консалтингова компанія Deloitte провела опитування керівників глобальних виробників різних споживчих товарів та одягу. Проаналізувавши їхні дії та наміри, а також різні фактори їх фінансового успіху, експерти виокремили п’ять основних напрямків покращення бізнесу. Деякі з них можуть стати в нагоді й вітчизняним рітейлерам.

В своєму черговому дослідженні фахівці Deloitte опитали керівників 150 компаній різної спеціалізації, зокрема виробників продуктів харчування та напоїв, господарських товарів, засобів особистої гігієни та одягу. Більшість із них є транснаціональними компаніями, дохід кожної з яких перевищує $500 млн. Додатково вивчили думку керівників компаній в Японії та Китаї (по 50 респондентів у кожній країні), щоб розширити розуміння цих унікальних споживчих ринків.

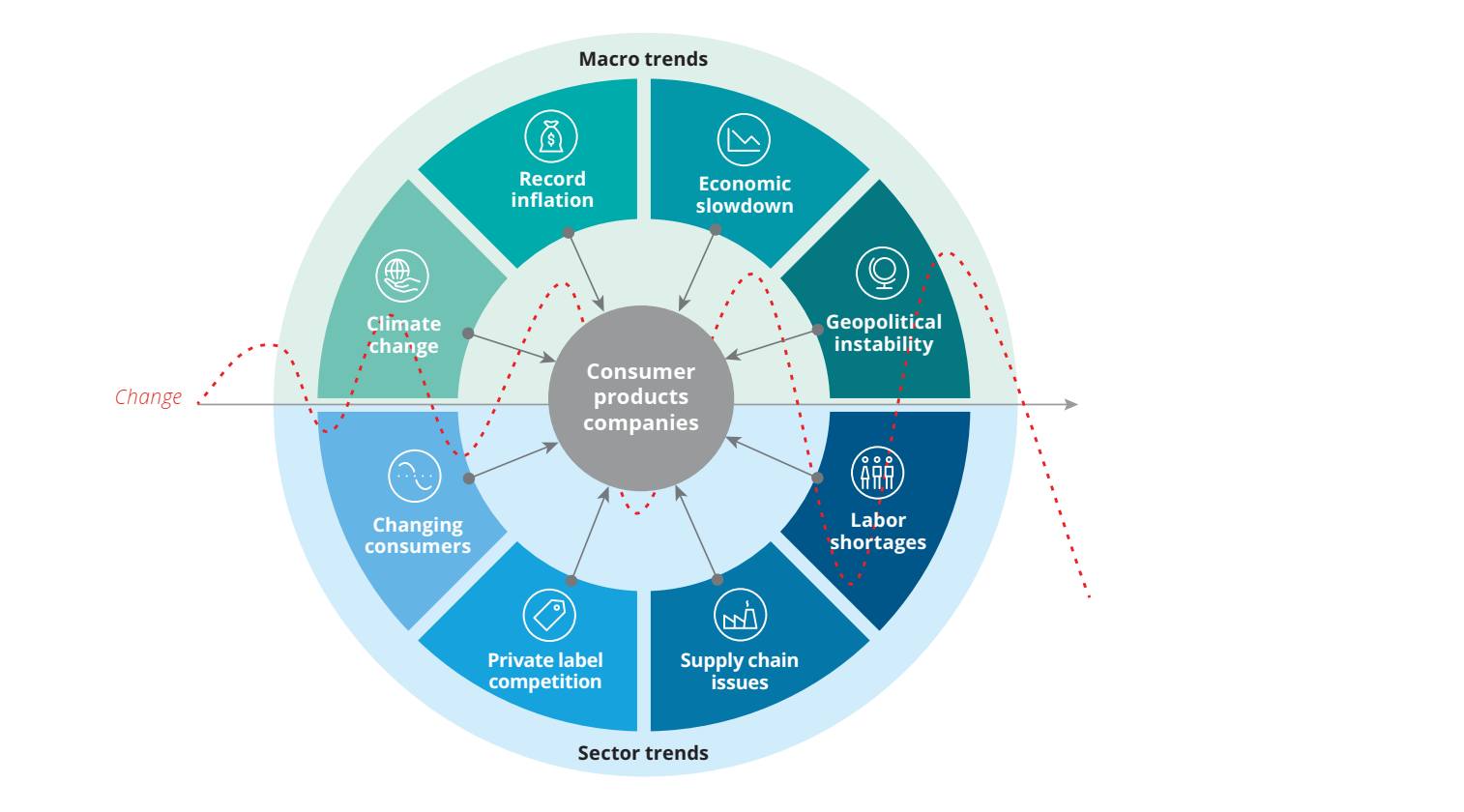

На думку 70% респондентів кількість викликів та стресу нині значно більша, ніж п’ять років тому. Рекордний рівень інфляції, проблеми в ланцюгах постачання, нестача робочої сили, глобальні конфлікти, зміна клімату та висока ймовірність рецесії – кожний із цих чинників створює серйозний виклик, а їхній сукупний ефект здається майже непереборним.

У цьому середовищі, мабуть, найкращий сигнал успіху походить від тих, кому вдається досягти прибуткового зростання, особливо коли слід очікувати цілу низку подальших змін в світі. Зокрема, одним із найскладніших викликів для бізнесу є питання, як задовольнити швидкоплинні потреби споживачів у 2023 році. Тому що загальна обстановка навколо них постійно змінюється, а разом з цим у нових умовах змінюється їхня поведінка.

Дві третини керівників відмічають значну зміну поведінки споживачів за останні 12 місяців. Найбільш проблемними змінами були зниження готовності платити вищі ціни (63%) та перехід споживачів на дешевші пропозиції та варіанти (57%). У тому числі 41%, які визнають, що новий споживач відкритий для купівлі ВТМ. Але керівники розглядають зміну вподобань як загальне явище: більше 40% респондентів назвали такі зміни (продиктовані дієтою чи модою) проблематичними для їхньої компанії, особливо в умовах високої інфляції.

Половина компаній очікують, що їхня маржа залишиться такою ж чи навіть зменшиться цього року. Маржа – це проблема номер один, яку відзначили 68% опитаних керівників. На додаток до чутливості споживчих цін, компанії очікують подальшу інфляцію витрат у своєму ланцюжку поставок.

Так, 83% опитаних компаній планують подальше підвищення цін у 2023 році. Проте питання в тому, чи можуть виробники FMCG підвищувати ціни, не суттєво впливаючи на попит. Тільки 48% вважають, що в цьому сенсі їм може зійти з рук підвищення цін. Інші або не зможуть цього уникнути (39%), або не знають, чи зможуть (13%). Тож поліпшити операційну маржу, ймовірно, буде важче, ніж доходи.

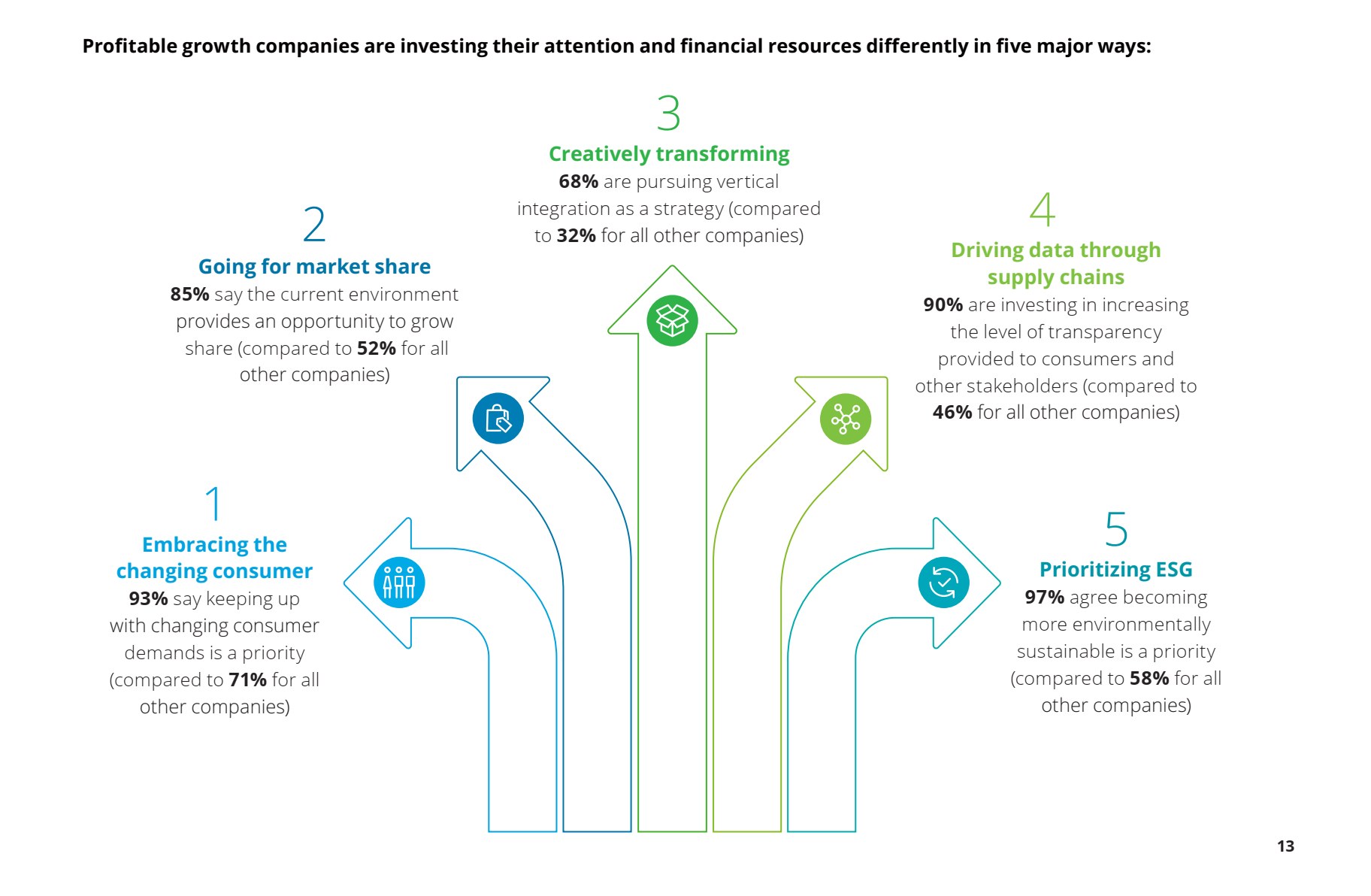

У пошуках секретів успіху провідних компаній світу, які отримують найбільший прибуток, дослідники з’ясували, що лідери галузі інвестують у п’яти різних напрямах:

Серед головних факторів, які негативно впливають на ефективність бізнесу виділяються три: кадри, логістика, інфляція.

Споживачі також вважають, що їхнє фінансове становище за останній рік погіршилося. Ця думка переважає у всіх групах доходів та пов’язана зі значними змінами у намірах щодо витрат. Менш ніж половина (43%) має гроші, які лишаються від зарплати наприкінці місяця. Лише кожен третій сподівається, що їхнє фінансове становище покращиться у 2023 році. Ці ж споживачі вдвічі частіше турбуються про свої заощадження та відкладають великі покупки. Таким чином, хоча окремі компанії можуть мати свої унікальні причини для оптимізму, існує реальна загроза скорочення споживчих витрат.

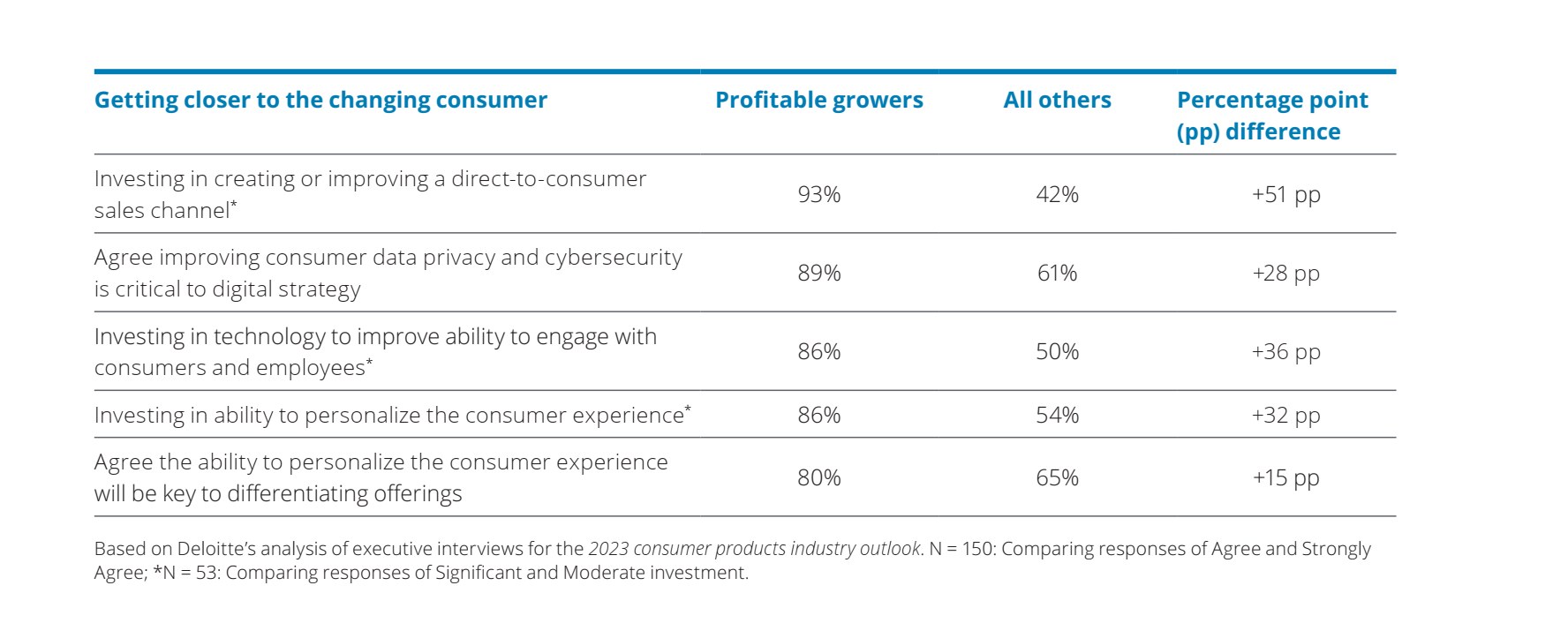

Аби адаптуватися до мінливих побажань споживачів, компанії інвестують в тому числі в платформи прямої взаємодії зі споживачем, інноваційні продукти, digital-маркетинг та аналітику. Наприклад, у технології, які допомагають їм залучати і персоналізувати клієнтів (віртуальна примірка речей, надання рекомендацій щодо продуктів із підтримкою ШI, моделей прогнозної аналітики практично в режимі реального часу).

Також компанії інвестують в канали прямого зв’язку зі споживачем (DTC) і захист особистих даних клієнтів, які забезпечують роботу цих систем. Але моделі DTC у великих брендах довго боролися за прибутковість, і це не для слабонервних. Аналогічно нові нормативні та технологічні зміни у відстеженні поведінки споживачів, наприклад, щодо файлів cookie та вимог щодо згоди на підписку, ще більше ускладнюють процес, збільшуючи витрати на залучення клієнтів і маркетинг.

Ще один спосіб – віддавати пріоритет новим продуктам і послугам, створеним для задоволення змінних потреб споживачів. Для цього використовують дані зі своїх цифрових систем взаємодії, щоб швидко виявляти нові можливості. Один із поширених варіантів за останній рік – преміалізація продукту, яка допомагає виправдати підвищення цін тим, що забезпечує додаткову цінність.

Водночас один і той же споживач може приймати рішення, які здаються непослідовними в різних контекстах (обставинах). Тому компанії мають дати собі відповідь: ми виходимо на ринок, орієнтуючись на споживача чи на контекст? Та чи взагалі є аналітика, які послуги та продукти потрібні саме зараз.

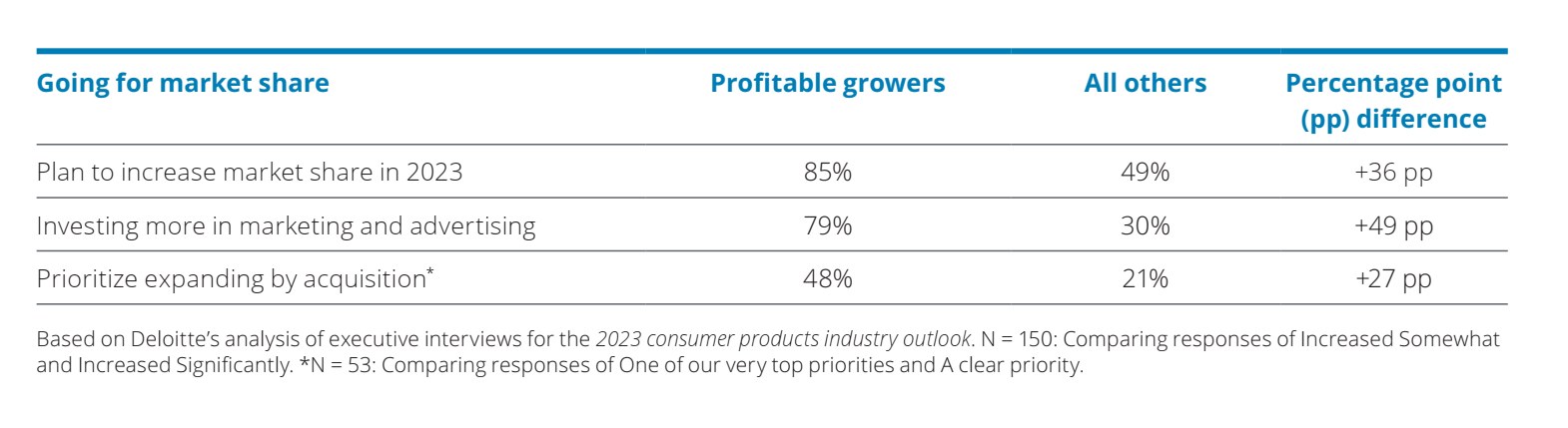

Успішні компанії на 33% частіше за інших розглядають складне бізнес-середовище, очікуване цього року, як чудову можливість збільшити частку на ринку. Таке зростання частки важливе, оскільки, крім інших переваг, допомагає збільшити обсяги виробництва та відкриває можливості для економії за рахунок масштабу.

Так, дехто може підвищувати ціни, але тримати їх нижче, ніж у конкурентів, та використовувати рекламні акції. Ті, хто не очікує прибуткове зростання, вчетверо частіше заявляють про значне збільшення «вхідних» цін. 70% прибуткових виробників прагнуть збільшити свою частку, інвестуючи в ринки, що розвиваються. Але найістотніші відмінності полягають у маркетингу (включаючи цифровий маркетинг) та розширенні за рахунок поглинань.

Спроби збільшити частку ринку за рахунок цінової диференціації та неорганічного зростання теж мають бути виваженими. Наприклад, чи витримає бізнес відносно невеликі скачки цін аби відібрати долю у конкурентів, та чи можна за рахунок рекламних акцій залучити нових клієнтів. А також чи є можливість наростити частку за рахунок злиття чи поглинання.

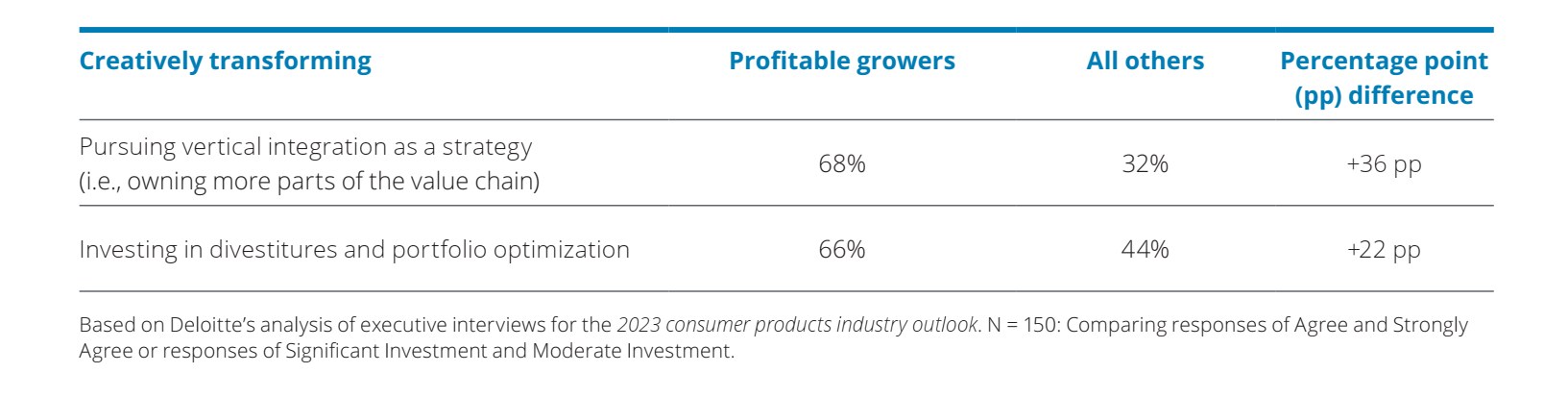

Успішні компанії застосовують креативні підходи до трансформації бізнесу у міру зміни потреб споживачів. Для двох третин опитаних це включає трансформацію шляхом продажу активів та оптимізації портфеля. Креативні приклади на ринку включають спільні підприємства та новаторські партнерства з приватними інвестиціями для перетворення бізнесу, який би краще працював на зовнішньому ринку. Деякі бренди можуть навіть створити фонди прямих інвестицій для сприяння таким угодам.

Рейтингові агентства та фінансові компанії припускають, що за успіхом м’ясних компаній останніми роками стоїть вертикальна інтеграція. В індустрії моди зворотна інтеграція (коли купують постачальників сировини та комплектуючих) дозволяє компаніям отримувати більше даних та покращувати свої можливості щодо конкретних продуктів.

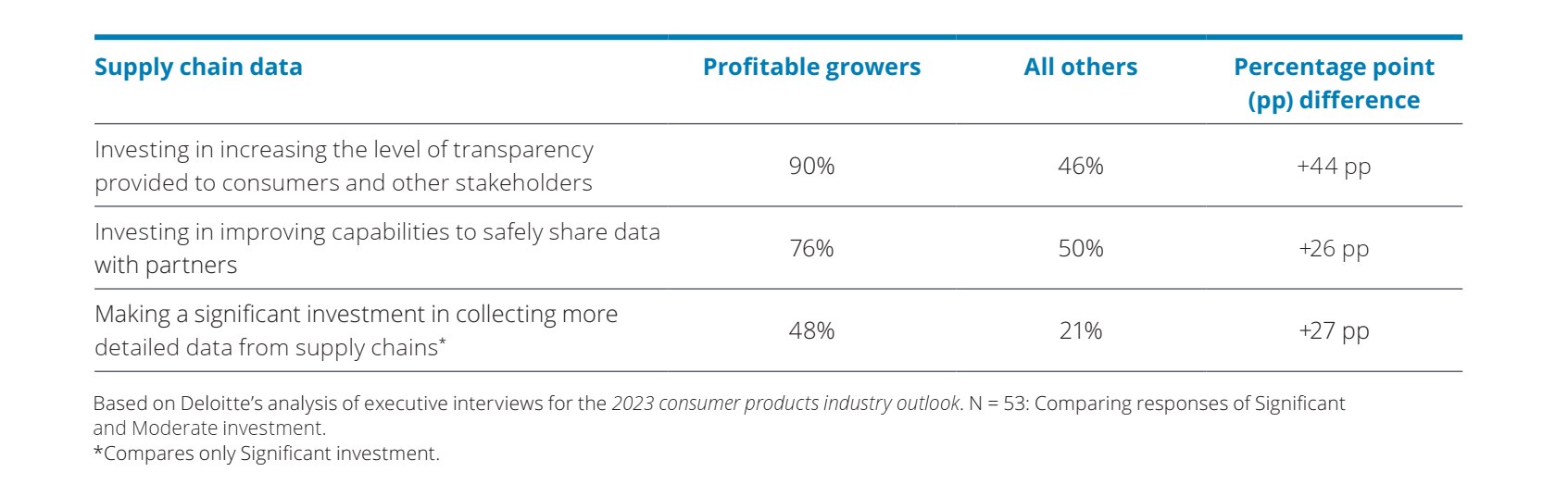

Як і зниження витрат, ланцюжок поставок є пріоритетом майже кожної компанії. Попри деякі покращення, ланцюжок поставок викликає серйозну занепокоєність у керівників галузі. Наприклад, майже половина компаній (48%) вважає, що стратегія just-in time має бути замінена. Хоча компанії, які заявляють, що виходять за рамки стратегії ланцюжка поставок «точно вчасно», з такою самою ймовірністю будуть прибутковими виробниками, як і будь-яка інша компанія. Проте виразною відмінністю є дані про ланцюжок поставок — це область, де виділяються прибуткові виробники.

Вони з більшою ймовірністю інвестують у можливості отримання більшої кількості даних по всьому ланцюжку аби покращити прозорість та поліпшити управління. Зокрема, ці дані через інтелектуальні етикетки можуть допомогти споживачам приймати більш виважені рішення, а також допомогти партнерам по ланцюжку поставок координувати та оптимізувати логістику.

Для підвищення стійкості своїх ланцюгів постачання та розроблення альтернативних ланок, компанії займаються диверсифікацією процесів у самих ланцюгах, а також намагаються позбавитися залежності лише від однієї країни чи постачальника.

Близько половини опитаних стурбовані тим, що відсутність торгової співпраці між країнами ще більше вплине на їхню здатність вести бізнес із цими постачальниками. Водночас різниця вартості робочої сили, яка спочатку приваблювала їх на деякі ринки, значно зменшилася.

В результаті ми можемо побачити появу галузі споживчих товарів, яка у багатьох відношеннях стане різноманітнішою, ніж раніше. Оскільки 52% респондентів кажуть, що вони скорочують свої ланцюжки поставок, щоб знизити ризики, у 2023 році буде більше товарів із ближнього зарубіжжя. Своєю чергою, половина транспортних компаній активно готуються до переведення своїх клієнтів-виробників на близькосхідний ринок, а ще третина вивчає, які дії вони повинні вжити, щоб пристосуватися до змін.

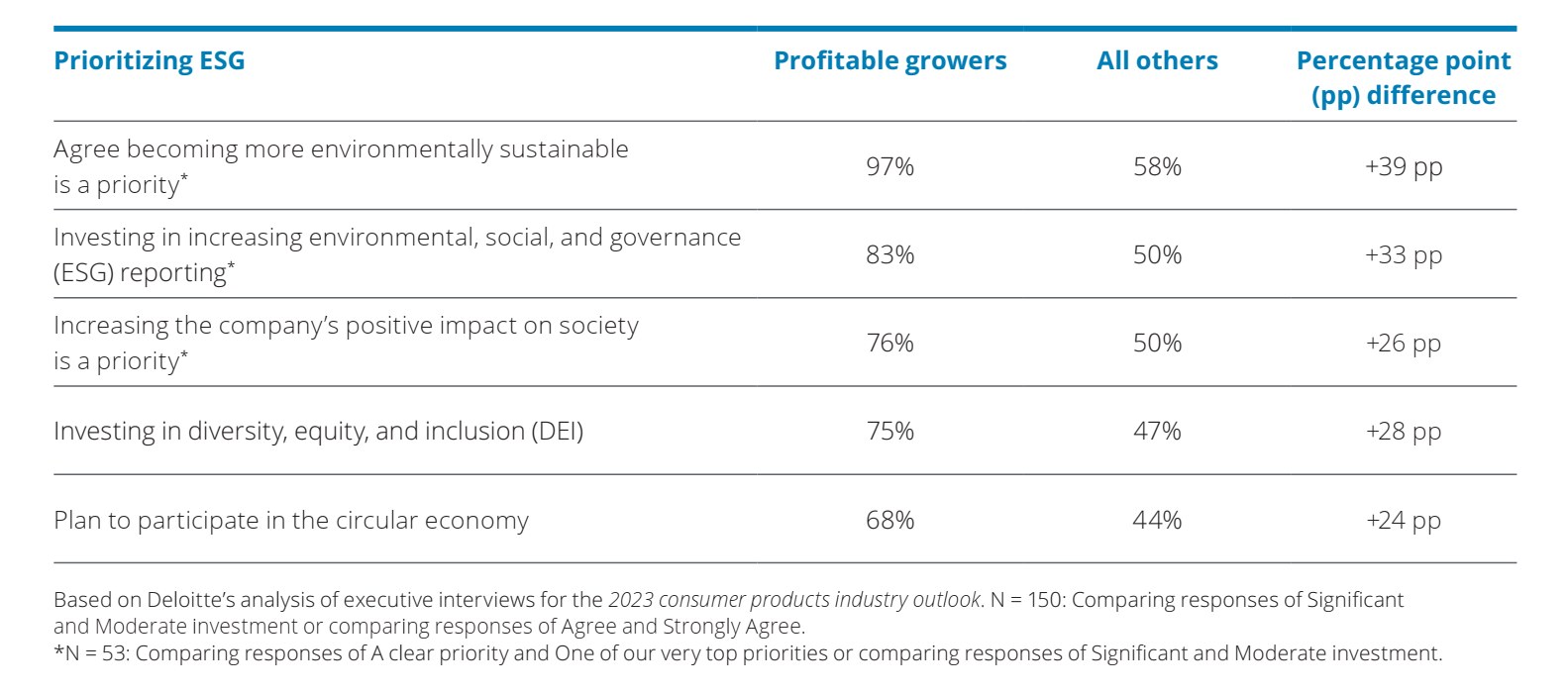

Приділяючи більшу увагу досягненню екологічних, соціальних та управлінських цілей (ESG), навіть незважаючи на те, що економічне середовище може зробити це постійною проблемою, прибуткові виробники зберігають свої пріоритети.

Зокрема, вкладаючи кошти в багаторазове пакування та пляшки, ініціативи щодо запобігання вирубці лісів, методи кліматично оптимізованого ведення сільського господарства і т.д.

Відмінним фактором є те, що прибуткові виробники вкладають кошти у покращення своєї звітності ESG. Як показують дослідження, ті, хто робить це, як правило, перевершують у досягненні сталого прогресу.

Погіршення стану економіки може ускладнити збереження цих пріоритетів. Хоча багато споживачів цінують сталий розвиток, вже спостерігаються ознаки зниження готовності платити за це більш високу ціну.