Cyber Day объединил тысячи геймеров: в столице состоялся масштабный киберспортивный ивент (+фото)

03.02.2020 08:15

03.02.2020 08:15Во многих странах мира крупноформатные ритейлеры терпят убытки и сворачивают торговые сети, а их место на рынке занимают удобные для покупателей магазины у дома. В Украине наблюдаются похожие тенденции.

В последние несколько лет операторы крупных продовольственных магазинов все чаще отчитываются об убытках, продают или закрывают свои торговые точки. Из совсем свежих примеров можно вспомнить продажу французским холдингом Auchan своего подразделения в Италии, под управлением которого находилось 1600 торговых объектов разного формата. До этого в компании также признали наличие серьезных трудностей и намерение свернуть бизнес в другой стране присутствия — Вьетнаме.

Крупноформатные ритейлеры испытывают проблемы не только на зарубежных, но и на родных для себя рынках. Так, немецкое издание Ruhr24 сообщило о планах группы Metro продать или закрыть 277 магазинов Real в Германии. Предполагается, что 180 торговых точек будут проданы, еще около 50 закрыто, а остальными компания продолжит управлять в ближайшие три года.

Metro также сворачивает бизнес на крупнейших мировых рынках. В прошлом году сообщалось о планах ритейлера продать свое подразделение в Китае.

«В большинстве регионов мира крупноформатные розничные концепты стагнируют. В ряде стран Западной Европы (Германия, Франция) и даже в некоторых центральноевропейских государствах (Чехия) сложилась ситуация, когда насыщение розничного рынка магазинами крупного формата достигло критической грани», — говорит директор компании GT Partners Ukraine Игорь Гугля.

По его словам, проблемы крупноформатных магазинов связаны не только с насыщенностью рынков, но и с глобальным вызовом современности — возрастающей интенсивностью рабочего дня. «У людей возникает дефицит свободного времени, в том числе — для походов в большие магазины. Сегодня, когда поход в магазин в большей степени превратился в необходимость, своеобразную обязанность, покупателю уже не всегда хочется специально ехать в гипермаркет. Ему интересно получить те же продукты, эмоции и уровень сервиса, но непосредственно рядом с домом», — поясняет эксперт.

Крупноформатные ритейлеры испытывают сложности и в некоторых странах СНГ. В частности – на крупнейшем для региона российском рынке.

В прошлом году местные СМИ сообщали, что в среднесрочной перспективе Ашан может закрыть от 30 до 100 из 314 действующих магазинов в РФ. Терпят убытки и локальные операторы рынка. К примеру, сеть Лента, которая управляет примерно 250 гипермаркетами, в первом полугодии 2019-го получила убыток в 4,5 млрд руб (более $70 млн). Еще два крупнейших ритейлера РФ – X5 Retail Group и Магнит – уже заявили о планах масштабной трансформации бизнеса. Так, Магнит намерен переделывать свои гипермаркеты в «суперсторы», а X5 Retail Group намеревается в ближайшие два года реформатировать 34 гипермаркета Карусель в супермаркеты Перекресток и закрыть еще около 20 «гиперов».

Соучредитель Службы развития ритейла Денис Поддубский уверяет, что похожие тенденции, хотя в более мягкой форме и без массовых закрытий магазинов, происходят и в Украине. «Потребительские предпочтения за рубежом и в Украине сильно изменились, и большой формат постепенно сдал свои позиции. Украинцы тоже больше не хотят закупаться впрок полуфабрикатами, а также тратить на многочасовое блуждание по гипермакету такой сверхценный ресурс, как время. Для них гораздо важнее стали свежие продукты, фрукты и овощи, которые они быстро и удобно (благодаря небольшому сбалансированному ассортименту) могут купить возле дома», — говорит ритейл-консультант.

Эксперт выделяет еще одну важную причину снижения продаж гипермаркетов – влияние онлайн-торговли.

Покупки товаров непродовольственной группы, которые составляли значительную долю ассортимента в больших форматах, все чаще происходят в интернете, с удобной доставкой на дом или в расположенное поблизости отделение почтового оператора.

«Выбор у клиентов сейчас намного шире — практически все можно купить онлайн, кроме того, сети дискаунтеров проводят активную экспансию во многих странах, тем самым отбирая часть клиентов у магазинов большего формата. Эта тенденция не является исключением и для Украины: исследования рынка показывают, что крупноформатные магазины в целом теряют свою долю в пользу магазинов меньших форматов», — комментирует директор по продажам Metro Cash&Carry Ukraine Всеволод Степин.

С другой стороны, стоит отметить, что отдельные сети супермаркетов в последние годы испытывали куда бОльшие сложности. Так, несколько лет назад все региональные магазины в Украине закрыл австрийский ритейлер Billа. По пути оптимизации также пошла одна из старейших торговых сетей страны – Фуршет: ранее сообщалось, что только в 2019 году компания планировала закрыть почти каждый пятый магазин. А сеть Брусничка украинского миллиардера Рината Ахметов, которая в свое время входила в десятку крупнейших в Украине, и вовсе обанкротилась. Впрочем, здесь стоит учитывать и тот факт, что сегмент супермаркетов в Украине гораздо более конкурентен, чем гипер.

Руководитель департамента маркетинга сетей Наш Край и SPAR Петр Кульпач считает, что формат гипермаркетов в Украине так и не стал доминирующим, поэтому говорить о существенном снижении их эффективности не приходится. «Крупногабаритных магазинов у нас в разы меньше, чем в той же Польше. Даже несмотря на отток покупателей в небольшие форматы, удачно расположенный гипермаркет может эффективно работать и дальше. Если же «гипер» был открыт в не слишком удобном месте много лет назад, и за это время «оброс» конкурентами — трафик будет уменьшаться. Именно такие объекты находятся в зоне риска», — говорит топ-менеджер.

Системные операторы крупных форматов как никто лучше осознают нависающие над ними риски оттока покупателей. Впрочем, многие из них смотрят в будущее с оптимизмом.

«Гипермаркет продолжает быть якорным и рентабельным форматом, который не отходит в прошлое, как предполагают некоторые бизнес-аналитики. Другое дело, что его задачи меняются и в этом случае наша цель — грамотно использовать площади, изменив некоторые функции и подходы в работе с большими магазинами», — считает генеральный директор Ашан Ритейл Украина Виктория Луценко.

По ее мнению, помимо широкого ассортимента гипермаркет сейчас должен быть комфортным, удобным и создавать новые впечатления. Поэтому после приобретения сети Караван и удвоения количества магазинов, ритейлер взялся за трансформацию бизнеса. В частности, компания переосмысливает торговое пространство в гипермаркетах и создает новые зоны – кафе в магазинах, фреш-бары, острова с пиццей и суши, дегустационные, тестовые зоны и т.д.

Помимо этого, реализуя стратегию мультиформатности, за последние несколько лет Ашан запустил несколько новых форматов магазинов: Ашан Superstore и Мій Ашан. А совсем недавно компания открыла первый в стране объект ультра-маленького формата Pick Up Point с площадью в 40 кв. м и ассортиментом в 600 наименований. Его основная задача — привлечение новых клиентов, распространение и увеличение узнаваемости бренда Ашан. Также Pick Up Point будут выполнять функцию точек выдачи товара, заказанного онлайн.

«Каждая компания, которая хочет быть успешной, должна определить свою целевую аудиторию, понять ее, и сформировать такое уникальное предложение для конкретной шоппинг-миссии, которое приведет клиентов именно к ним. USP (unique selling proposition) компании, которое выгодно дифференцирует ее для выбранной целевой аудитории, помогает сохранять и наращивать ее долю на рынке», — говорит Всеволод Степин, добавляя, что сейчас в фокусе компании — развитие омниканальной оптовой бизнес-модели.

Чтобы профессиональные покупатели Metro не были ограничены рамками магазина, ритейлер предлагает сервис доставки для HoReCa во всех городах присутствия.

Кроме этого, компания бесплатно предоставляет B2B-клиентам различные digital-инструменты для развития их бизнеса – среди них конструктор веб-сайтов и онлайн-инструменты для бронирования столиков. «Для конечных потребителей мы также развиваем омниканальную модель, предлагая им услугу доставки товаров на дом совместно с нашими партнерами в крупных городах. Как результат – мы наблюдаем сейчас рост во всех каналах продаж, и это дает нам уверенность в правильности принятых решений», — уверяет Степин.

Впрочем, аналитики рынка считают, что отток покупателей из больших форматов в маленькие продолжится и в ближайшие годы. Именно небольшие магазины в шаговой доступности от дома будут одной из наиболее активно развивающихся розничных офлайн-концепций в мире. По словам Игоря Гугли из GT Partners Ukraine, в период с 2018-го по 2023 годы сектор магазинов типа convenience в глобальном масштабе будет расти быстрее, чем любой другой канал стационарных ритейл-объектов – причем, и по объему продаж, и по количеству точек. К этому подталкивают тенденции урбанизации, уменьшения размеров домохозяйств и предпочтений для небольших закупок.

По данным GT Partners Ukraine, за весь 2018 год в Украине было открыто 297 новых магазинов у дома и минимаркетов (включая объекты, которые прошли ребрендинг или сменили собственника).

Это в почти полтора раза больше, чем суммарный показатель остальных пяти самых популярных розничных форматов FMCG магазинов. «Еще больше поражают показатели 2019-го: лишь за 9 стартовых месяцев года в стране было сдано в эксплуатацию 307 новых мелкоформатных объектов (220 минимаркетов и 87 магазинов у дома). Таким образом, можно с уверенностью сказать, что по итогам всего 2019 года торговые точки этой концепции опять завоюют лидерство», — говорит Игорь Гугля.

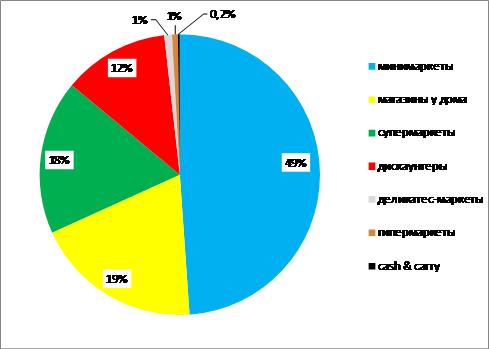

Форматы магазинов FMCG, которые открывались в Украине в январе-сентябре 2019 года, по данным GT Partners Ukraine

Денис Поддубский из Службы развития ритейла также подтверждает активное развитие минимаркетов на украинском рынке. В частности, новая сеть КОЛО активно осваивает рынок Киева и строит планы по выходу за его пределы, продолжают развиваться Наш Край, ЛотОК, Делви, Сим-23 и многие другие. Появляются и новые для рынка сети, причем как в столице, так и в регионах страны. Помимо уже названных КОЛО и Мій Ашан, Игорь Гугля также выделяет столичную сеть Buffet, мукачевскую ALMA и краматорский Fresh Market OK, появившиеся за последние два года.

В Volwest Group добавляют, что в сфере продуктового ритейл-франчайзинга больше всего растет запрос от потенциальных партнеров именно на форматы магазинов площадью 100-200 кв. м. «Интересно, что чаще всего получаем такие запросы от тех, у кого уже есть собственный продуктовый магазин, требующий обновления и переформатирования под современные потребности рынка. Думаю, это долговременная тенденция, которая сохранится в ближайшие 5-7 лет», — считает Петр Кульпач, уточняя, что лишь за прошлый год компания открыла 53 магазина (19 под брендом SPAR и 34 торговых точки Наш Край) в 19 областях Украины суммарной площадью почти 8700 кв. м.

Экспериментируют с малым форматом и ведущие украинские игроки. Большинство из них мультиформатны или же практикуют гибкий подход в определении площади магазинов.

«Помимо перечисленных выше сетей, с форматом «экспресс» экспериментирует и лидер рынка — АТБ. Уверен, что в этом году остававшиеся до сих пор в стороне сети также зайдут в этот сегмент», — прогнозирует Поддубский.

Он также обращает внимание на еще один фактор, который может повлиять на темпы развития малых форматов в Украине в ближайшее время – освобождение большого количества помещений после закрытия залов игровых автоматов. Часто подобного рода заведения находились в хороших локациях с высоким трафиком, поэтому могут быть интересны торговым сетям.

Читайте также —

Итоги 2019 года в FMCG: скандалы, рекорды, инновации, новые форматы и обновление сетей