ТРЦ Respublika Park отмечает 4-летие: концерт The Rock Symphony Orchestra и благотворительный сбор для ветеранов

08.04.2020 08:10

08.04.2020 08:10Как изменился украинский рынок ритейла и торговой недвижимости за последние десять лет и почему инвесторы продолжают верить в отрасль в условиях развития интернет-торговли.

Авторская колонка руководителя департамента агентских и консалтинговых услуг в сфере торговой недвижимости в международной консалтинговой компании Cushman & Wakefield Екатерины Весны.

Качественные изменения в сфере розничной торговли, а соответственно — и в коммерческой недвижимости, начались уже во времена независимой Украины, когда вместе с накоплением частного капитала стали появляться торговые и офисные центры наподобие тех, что уже существовали в государствах с развитой экономикой.

Качественные изменения в сфере розничной торговли, а соответственно — и в коммерческой недвижимости, начались уже во времена независимой Украины, когда вместе с накоплением частного капитала стали появляться торговые и офисные центры наподобие тех, что уже существовали в государствах с развитой экономикой.

Во всех уголках страны переход от организованных рынков и перестроенных центральных универмагов и домов быта к строительству ТЦ площадью 10 000 кв. м, а затем и ТРЦ более 25 000 кв. м происходил быстро, но неравномерно (см. график №1). Все зависело от покупательной способности местного населения, стабильности экономики региона и спроса со стороны потенциальных арендаторов. Даже сегодня в Украине остались города, где только планируются или начато строительство торговых центров площадью более 25 000 кв. м: Запорожье, Ивано-Франковск, Николаев, Ужгород.

Развитие электронной коммерции поставило под угрозу само существование традиционного формата торговых центров и заставило девелоперов и ритейлеров искать ответы на вопрос: «Выживут ли ТРЦ при наличии маркетплейсов и интернет-магазинов?», «Если торговые центры будут существовать, то как предсказать потребительские предпочтения по ассортименту товаров и услуг?», «Как использовать e-commerce для интенсификации продаж в brick-and-mortar формате?»

Учитывая тот факт, что новые проекты продолжают открываться (см. график №2), можно утверждать, что инвесторы верят в будущее торгово-развлекательного формата, но все больше внимания уделяют развлекательной составляющей.

Интересно проследить изменение доли развлекательных операторов, таких как кинотеатры, детские развлекательные центры, ледовые арены и роллердромы в концепции ТРЦ. Когда-то кинотеатры «Линия кино» строились на площади около 800-1000 кв. м с тремя или четырьмя залами. Впоследствии, когда в прокат начало поступать больше кинематографической продукции, появились новые операторы и начали арендовать площади 2500-3500 кв. м и строить кинотеатры от шести залов для возможности одновременного показа всех фильмов, которые есть в прокате.

Еще в 2010-12 годах, когда сегмент только формировался, в Украине было очень мало компаний, которые специализировались на развлекательных центрах.

Наиболее развитой сетью в Украине в то время был оператор «Игроленд», площадь его заведений была в пределах 1000-1500 кв. м. В 2013 году в Киеве открылся уникальный развлекательный формат — «Городок профессий Kid’s Will» площадью 3500 кв. м в ТРЦ Art Mall. Это был новый качественный уровень развлечений для детей, который обеспечил потоки посетителей в отдаленный от центра и жилья ТРЦ.

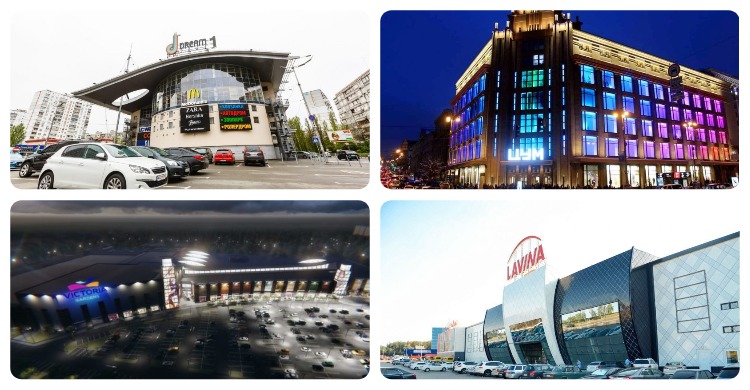

Рекордные площади развлекательных центров начали появляться с 2014 года в Киеве: ТРЦ «Универмаг Украина», где площадь ДРЦ «Детская планета» составила 6000 кв. м, ТРЦ Dream Town — ДРЦ Dream Land (7500 кв. м), ТРЦ Lavina Mall — РЦ Galaxy Park (18 500 кв. м). Вскоре тенденция распространилась и на регионы — в ТРЦ Victoria Gardens (Львов) площадь ДРЦ «Папашон» составила 3450 кв. м.

Развитию сегмента семейных развлечений способствовало сразу несколько факторов. Во-первых, они обеспечивали конкурентные преимущества новых проектов. После экономического кризиса в действующих ТРЦ появилось много вакантных площадей, особенно на верхних этажах и в сложных, визуально недоступных частях. Владельцы были заинтересованы в увеличении посещаемости и формировании лояльности клиентов после периода ограниченного спроса и поэтому реорганизовывали пространство.

Во-вторых, развитие электронной торговли показало, что развлечения — это одна из веских причин посетить ТРЦ, особенно для семей с маленькими детьми.

Оборудование для развлекательных центров становится более износостойким, безопасным и разнообразным. На смену игровым автоматам, которые были подобны домашним компьютерным играм и приставкам, пришли подвижные развлечения, побуждающих детей к физической активности и творчеству. В оборот вошли понятия edutainment (обучение через игру) и entertainment (развлечения).

Если до кризиса 2008 года в концепции торгово-развлекательного центра регионального размера предусматривали место для размещения катка, то уже сейчас в Украине не осталось операторов, которые развивают этот бизнес. В основном данный вид развлечений перешел к управляющим компаниям ТРЦ, после 2013 года часть катков переоборудовали под роллердромы, что значительно сократило нагрузку на коммунальные расходы. Те же торговые центры, где ледовые арены остались, пытаются диверсифицировать использование этих площадей путем трансформации под концертные холлы, роллердромы или выставочные центры.

Если в 2016 году доля ресторанов и кафе в торговых центрах составляла от 2,5% и порой доходила до 8%, то в 2019 году в Киеве этот показатель в качественных объектах был не меньше 4%, а иногда достигал 9,5% без учета посадочной зоны фудкортов. Люди стали чаще есть вне дома, а организация общепита в ТРЦ стала одной из топ-тем профильных изданий и ритейл-конференций. Изменение поведения потребителей объяснялось тем, что для людей, родившихся после 90-х, расходы на кафе и рестораны — это не избыточное потребление, а экономия времени, отдых и развлечение.

Конечно, спрос способствовал появлению новых форматов. В 2016 году столичный ЦУМ открыл первый фуд-холл в Украине в качестве главного якоря на шестом этаже здания.

С чем-то похожим сначала экспериментировала сеть «Країна», которая организовывала на площадях своих гипермаркетов столовые с линией раздачи, кафе и кондитерскими. Сделала более современной и масштабировала эту идею сеть Сільпо, которая в 2015 году открыла первый свой магазин с ресторанами различных кухонь в Киеве на улице Полярной в ТЦ Эпицентр. Данный формат получил огромную популярность и распространился по всей Украине.

Доля площадей, отведенная под развлечения и питание, до сих пор имеет тенденцию к увеличению. Сами же операторы пытаются разнообразить форматы, поскольку ритейл-бизнес ориентирован не только на качество предоставления товаров и услуг, а также на эмоции и ощущения, которые получает клиент во время визита.

Однако все положительные эмоции являются дополнением к совокупному предложению ТРЦ, а ретроспектива последних десяти лет позволяет увидеть, насколько изменчив спрос на торговые площади. Смена поколений и предпочтений населения заставляет одни компании проводить ротации в портфелях брендов, менять ассортимент и размер своих магазинов. А были и те, кто вынужден был уйти с рынка Украины.

В период с начала 2010 до конца 2019-го в Украине появилось примерно 210 новых брендов. По разным причинам за этот же период ушли с рынка примерно 45-55 торговых марок, среди которых кинотеатр Кронвер, сеть продуктовых магазинов Перекресток, гипермаркеты Реал, Країна и Караван, российские монобрендовые и мультибрендовые магазины Deseo, In City, KARI, Centro, Caterina Leman, Black Star by Timati, а также магазины иностранных торговых марок Peacocks, New Look, S.Oliver, Strellson, By Paprika, UGG, Camper, Monton и другие.

Были примеры «реинкарнации» брендов. В разные временные периоды бренды Naf Naf, Inwear/Matinique, Lee Cooper, Tom Tailor, Garry Weber открывали свои магазины, потом закрывали, а через несколько лет другая торговая группа получала права на бренд и возвращала его в Украину.

Кроме наименований, не постоянны и размеры магазинов. Компания Inditex начинала развитие с формата магазинов малых брендов от 250 до 450 кв. м, в том числе ZARA — около 1500 — 2000 кв. м, а сейчас площади новых магазинов в Украине существенно выросли и составляют 650 — 1000 кв. м и 3000 — 4000 кв. м соответственно. Бренд Sinsay польского оператора LPP Group, который появился в 2014 году, начинал с 300-350 кв. м, а сейчас рассматривает площади 1000 кв. м, 1200 кв. м и даже 1600 кв. м. Возросли также форматы других магазинов компании.

Можно проследить и трансформацию размеров главных операторов бытовой техники, возьмем для примера магазины Comfy. В 2010 году их интересовали площади около 2000 кв. м, но с развитием интернет-торговли площадь сократилась до 800-1000 кв. м. Актуальными же в 2019 году были размеры магазинов от 800 до 1500 кв. м.

В 2017 году маркетплейс Rozetka вышел в офлайн с форматом магазина 6000 кв. м и с торговым помещением около 4000 кв. м, а уже в 2019 году фактический опыт работы торговых точек оператора показал, что эффективным форматом для ТРЦ являются магазины до 600 кв. м, которые одновременно выступают и сервисными центрами, и точками выдачи онлайн-заказов.

Приведенный перечень является очень ограниченным, но благодаря ему становятся понятными причины реорганизации существующих ТРЦ, которые стремятся оставаться интересными и популярными, и одновременно имеют целью максимизировать товарооборот каждого квадратного метра. Поэтому владельцы вынуждены подстраиваться под изменения форматов арендаторов, а при разработке новых проектов остро стоит вопрос обеспечения гибкости планировок.

Автор: Катерина Весна, Cushman & Wakefield

Читайте также —

Коллективное письмо-обращение к власти от девелоперов торгово-развлекательных центров Украины