Последние назначения в ритейле: Фокстрот, Prostor, Нова пошта, OKKO, Монделис Украина

10.08.2022 09:00

10.08.2022 09:00Война разделила первую половину 2022 года на «до» и «после». Однако, несмотря на потери, украинские FMCG-операторы продолжали открывать новые торговые точки. Какие сети смогли открыть больше магазинов, какие регионы стали приоритетными для ритейлеров и кто теперь находится в первой десятке игроков по итогам первого полугодия 2022 года.

Исследовательская компания GT Partners Ukraine подготовила очередной отчет «Топ-170 торговых операторов FMCG по количеству магазинов, первая половина 2022 года». В отчете эксперты проанализировали сложившиеся ключевые тренды в первом полугодии, что кардинально отличается от предыдущих периодов, включая пандемию. Поскольку как только украинский ритейл начал приходить в себя от пандемии и связанных с ней ограничений, вся страна испытала новый шок — удар войны. Старт полномасштабного вторжения российских войск на территорию Украины в той или иной степени ощутили все регионы страны. Такое течение событий существенно деформировало процессы на розничном рынке.

Однако, по данным аналитиков, несмотря на серьезные потери, которые понесли ритейлеры там, где велись и продолжаются активные боевые действия, в том числе на оккупированных территориях, первая десятка FMCG-операторов Украины по общему количеству магазинов почти не претерпела изменений. Это объясняется запасом прочности национальных операторов и множеством торговых точек в сетях, что позволило лидерам далеко оторваться от конкурентов.

Так, несмотря на сокращение общего количества магазинов на 177 точек (или почти на 14%), лидером по этому показателю остается сеть АТБ (Днепр). По состоянию на июнь 2022 здесь работало 1137 магазинов в 22 областях Украины. Следует отметить, что данные за июнь 2022 года аналитики приводят без учета магазинов, оказавшихся на оккупированной после 24 февраля территории, а также без учета точек, временно закрытых в результате разрушений.

Вслед за АТБ по-прежнему идет компания Fozzy Group (Киев), объединяющая сети Сільпо, Фора, Fozzy Cash&Carry, Le Silpo и Thrash!Траш!, суммарно дающих 658 магазинов против 714 на конец 2021-го. В относительном выражении Fozzy Group потеряла вдвое меньше АТБ – всего около 8% магазинов. Фактически ритейлер потерял все, что было достигнуто за последние 12 месяцев – размер его сетей соответствует показателям июня 2021 года.

Третий ключевой игрок по количеству торговых точек – компания VolWest Retail (Луцк), объединяющая сети Наш Край и Spar, тоже не избежала потерь и теперь насчитывает всего 246 магазинов против 278, которые существовали по состоянию на конец прошлого года (-11,5 %).

Больше всего в процентном отношении сократилась сеть магазинов КОЛО (Киев), потерявшая почти четвертую часть магазинов (23,8%). Так, из 252 магазинов, расположенных в Киевском и Одесском регионах, осталось только 192. Однако ритейлер еще держится на четвертом месте рейтинга. Но совсем рядом уже находится львовская сеть магазинов Рукавичка, которая в 2021 году масштабировалась до 185 магазинов (с приростом +3%), а теперь имеет в активе уже 191 торговую точку в семи областях – это еще дополнительные 3,2%. Кстати, это единственный из первой пятерки ритейлер, имеющий чистый прирост торговых точек.

Если же брать первую десятку, то здесь только одно существенное изменение: список топ-10 сетей по количеству торговых точек покинул ЕКО маркет. Что позволило сети Сім23 (Луцк) занять его место на восьмой строчке рейтинга с показателем в 133 магазина. Это еще на семь торговых точек больше, чем на конец 2021 года, то есть прирост в 5,6%.

Замыкают рейтинг еще два ритейлера, активно расширявшихся и оба приросших на 8 магазинов. Это сеть Файно маркет из Кропивницкого, которая только теперь вошла в топ-10 и сеть Близенько (Львов). В частности, сеть Файно маркет насчитывает уже 133 магазина от формата прилавочного типа до супермаркета, активно развивающихся в Кировоградском и Черкасском регионах. Кстати, именно учет магазинов прилавочного типа, а не только магазинов самообслуживания позволил сети войти в рейтинг от GT Partners Ukraine.

Если говорить о темпах расширения сетей, то они значительно сократились, что неудивительно, учитывая военное положение. Здесь, как и по итогам прошлого года, другой лидер – относительно молодой оператор М’ясомаркет (Киев), развитием которого занимается агрохолдинг МХП. Но если в прошлом году он открыл в общей сложности 133 торговых точки, из которых 32 – за первое полугодие, то теперь лидерство обеспечили 23 новых магазина, открытых по состоянию на июнь 2022 года. На втором и третьем местах у топ-5 сетей FMCG по темпам расширения АТБ и Fozzy Group, открывших по 14 новых торговых точек. Если сравнивать с результатами первых шести месяцев 2021 года, то хорошо видно сокращение темпов против 49 новых магазинов у Fozzy Group и 39 у АТБ-маркет. Так же 14 новых магазинов в этом году открыл еще один быстрорастущий игрок – винницкая сеть Домашній маркет. Винницкий «Альянс предпринимателей «Основа» (объединяет сети Домашній маркет, Osnova и PRO) открыл 55 новых точек в 2021 году. Наконец замыкает пятерку самых быстрых луцкий ритейлер Сім23, открывший 12 новых магазинов.

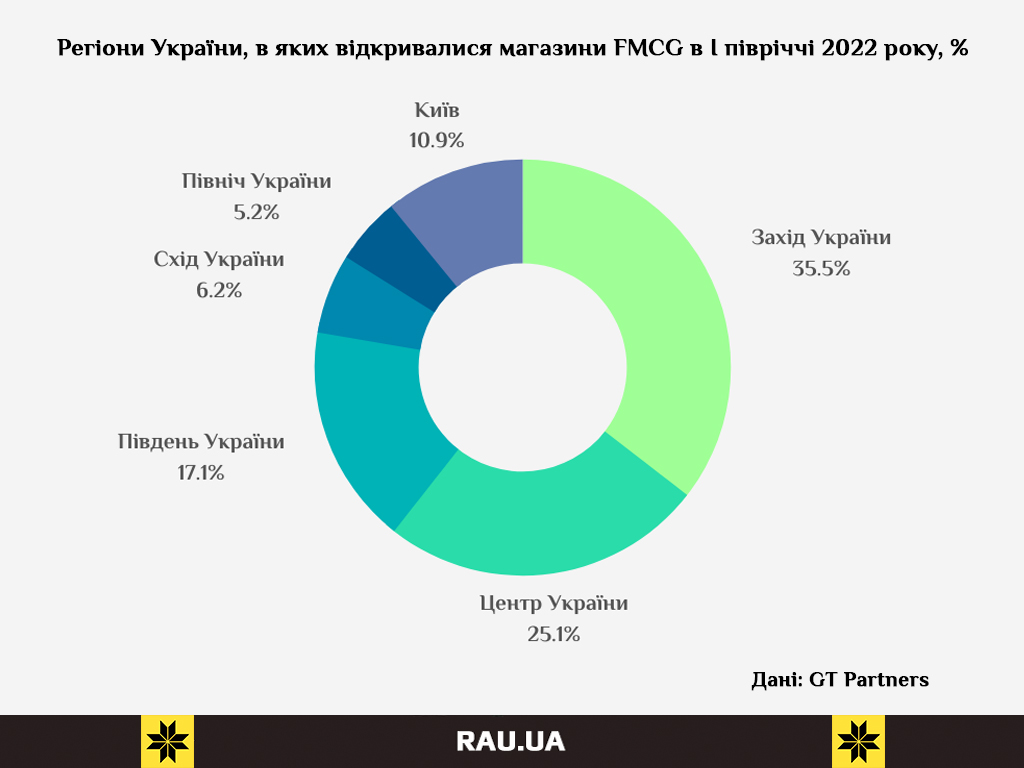

Наибольшие изменения произошли в региональном разрезе, поскольку ритейлеры, как и многие другие бизнесы, перенесли свои основные усилия на запад Украины. Поэтому неудивительно, что на долю Волынской, Ровенской, Тернопольской, Львовской, Ивано-Франковской, Хмельницкой, Черновицкой, Закарпатской областей в первом полугодии 2022 пришлось 35,5% новых открытий. Но стоит отметить, что этот тренд движения на Запад был заметен еще и в мирное время, но год назад этот показатель не превышал 25%. На долю столицы с ее окрестностями пришлось лишь 10,9% вместо бывших 24,8%.

Относительно спокойные центральные регионы, куда также переехали многие жители мест, где происходили активные боевые действия, также демонстрируют большое оживление. Что обеспечило региону второе место с показателем 25,1%. Наконец, третий по привлекательности регион для ритейлеров, как ни странно, Южная Украина – здесь произошло 17,1% всех новых открытий продовольственных магазинов.

Разумеется, наименьшей популярностью пользуются регионы, где фронт только недавно откатился или есть угроза обстрелов. Соответственно, на востоке Украины состоялось лишь 6,2% открытий, а в северных регионах только 5,2%.

Читайте также –