Новости книжных магазинов: Readeat, Librarium, Книголенд, КСД и другие

18.03.2024 09:00

18.03.2024 09:00Кто из основных игроков на рынке продовольственного ритейла Украины на втором году полномасштабной войны открывал больше магазинов, какие регионы стали приоритетными для FMCG-операторов и как изменились позиции в первой десятке продуктовых сетей по итогам 2023 года.

Исследовательская компания GT Partners Ukraine подготовила очередной отчет «Рынок ритейла Украины: топ-185 торговых операторов FMCG по количеству магазинов за 2023 год. Прогнозы развития ритейлеров в 2024 году». Эксперты выделили ключевые тенденции развития украинского рынка продовольственной розницы, сложившиеся в течение второго года войны. В исследовании систематизированы данные по количеству открытий новых магазинов всеми продуктовыми ритейлерами Украины за 12 месяцев 2023 года в разрезе отдельных форматов и регионов.

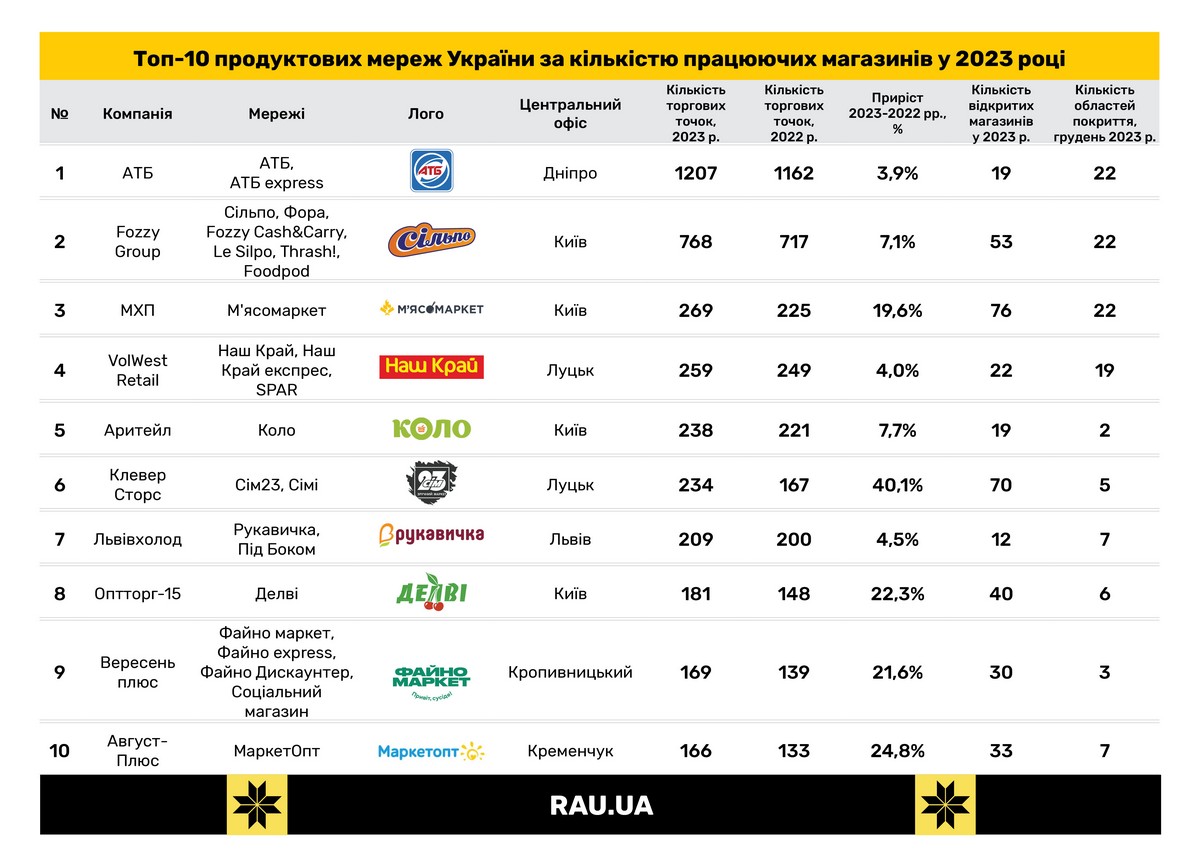

По данным аналитиков, первая десятка FMCG-операторов Украины по общему количеству магазинов почти не претерпела изменений. В топ-10 появился только один новый игрок – сеть магазинов Маркетопт из Кременчуга, занявшая десятое место вместо львовской сети Близенько. По состоянию на декабрь 2023 года ведущий локальный ритейлер Полтавской области, которым с начала 2019 года управляет компания Август Плюс, располагал 166 магазинами в семи областях в центре и на севере страны. Его торговые точки представлены в разных форматах: супермаркет, магазин у дома, мини-маркет, cash&carry.

Важная деталь: все локальные и национальные игроки продовольственного ритейла с первой десятки расширили свои сети. Кто оказался проворнее – потеснил конкурентов. Особенно активно развивались некоторые региональные ритейлеры, по темпам открытий все чаще перекрывающие показатели расширения сетей лидеров рынка. Очевидно, они обрели свою оптимальную модель бизнеса, отвечающую современным запросам потребителей.

Интересно, что по состоянию на июнь 2023 года тройка неизменных лидеров АТБ (Днепр), Fozzy Group (Киев) и VolWest Retail (Луцк) казалась непоколебимой и бросалась в глаза лишь динамика более быстрого развития магазинов Fozzy Group. Но уже к концу года на третьем месте по количеству магазинов вместо VolWest Retail оказался один из игроков национального масштаба – сеть магазинов М’ясомаркет, которую развивает агрохолдинг МХП. Компания открыла за год 76 магазинов – самый высокий показатель в топ-10. Это позволило увеличить размер сети М’ясомаркет почти на 20% до 269 точек. Хотя нетрудно заметить, что реальный прирост составил только 44 новых магазина из-за закрытия ранее открытых точек. В любом случае, теперь каждый из первой тройки ритейлеров представлен в 22 областях.

В свою очередь Fozzy Group открыла сразу 53 магазина и закрыла только два. В результате такой эффективной работы есть расширение сетей компании на 7%, до 768 точек, что уже превысило довоенные показатели. Многолетний лидер – компания АТБ увеличила количество магазинов в 2023 году всего на 3,9% до 1207 торговых точек. В относительном выражении это расширение выглядит не столь впечатляюще из-за достаточно большого количества существующих торговых точек. Хотя для восстановления довоенных показателей сети не хватает еще около сотни магазинов.

Как уже отмечалось, компания VolWest Group (Луцк), которая развивает сети Наш Край и SPAR по франчайзинговой схеме и является крупнейшим ритейлером такого типа, показала сопоставимые 4% прироста. По состоянию на декабрь прошлого года сети Наш Край и SPAR насчитывали 259 торговых точек – всего на 10 больше, чем в 2022-м. Благодаря чему компания занимает теперь уже четвертое место по количеству магазинов.

В 2023 году самые высокие темпы прироста сети (+40,1%) имеет ритейлер ООО «Клевер Сторс» из Луцка, открывший сразу 70 новых магазинов под брендами Сім23 и Сімі. Большинство из них это точки Сімі – новый бренд удобных маркетов, запустившийся в конце декабря 2022 года. В результате к декабрю прошлого года общее количество магазинов обеих сетей ритейлера достигло отметки в 234 точки. Это позволило луцкому ритейлеру подняться с 7-го на 6-е место в топ-10 по количеству магазинов, вплотную приблизившись к столичной сети – магазинам Коло. Последнюю семь лет развивает ООО «Аритейл», сделав Коло трендсеттером формата “магазин у дома”. На декабрь 2023 года сеть насчитывала 238 торговых точек в Киевской и Одесской областях, прибавив за 12 месяцев почти 8%.

Еще два локальных игрока, которые идут почти вплотную друг к другу и догоняя лидеров – это сеть Делві (Киев) и Файно маркет (Кропивницкий). Прошлый год сети завершили с показателями 181 и 169 магазинов соответственно. Темпы развития обеих сетей тоже сопоставимы: у Делві 22,3%, а у Файно маркет 21,6%. Соответственно, в Делві за год произошло 40 открытий новых магазинов, а у Файно маркет – 30. Еще более высокий относительный показатель роста в уже упомянутой в начале сети Маркетопт. Зайти в десятку крупнейших продуктовых сетей локальному ритейлеру из Полтавской области помогло открытие 33 магазинов, что увеличило сеть почти на четверть.

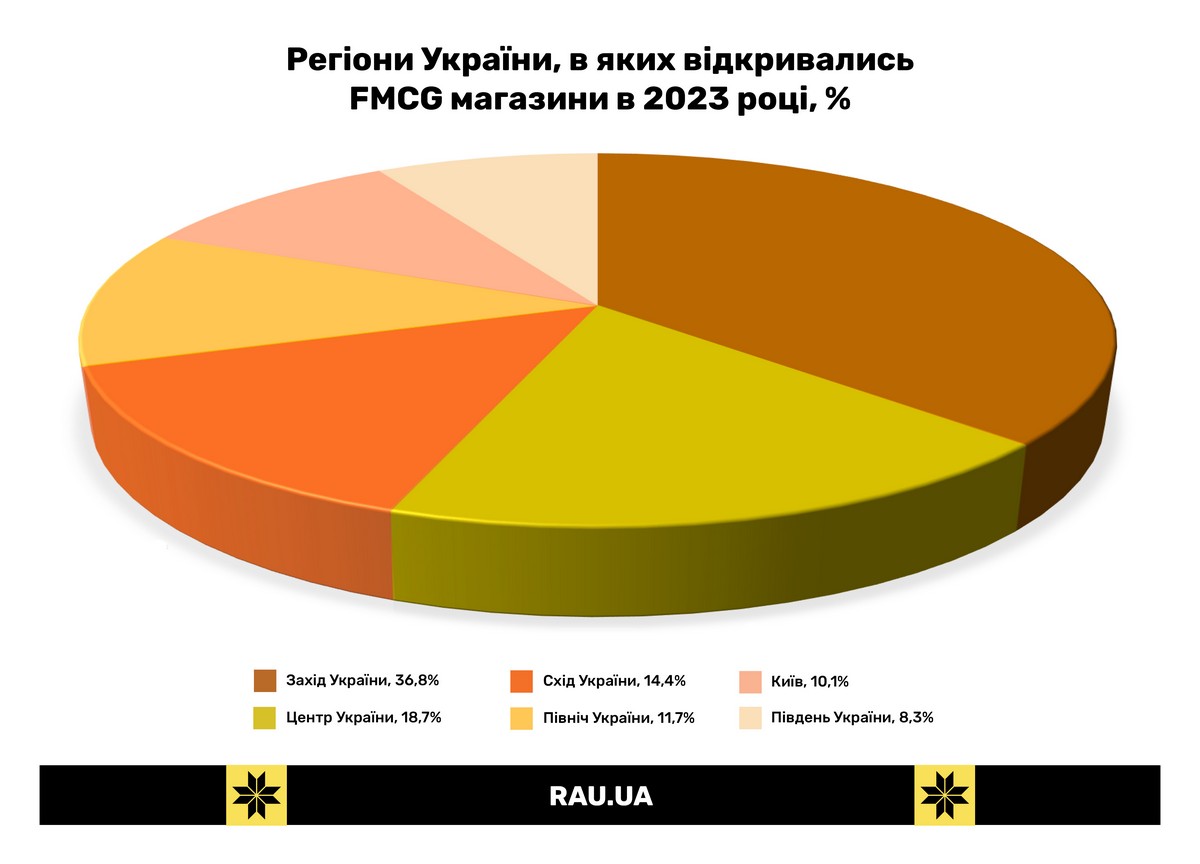

Если проанализировать географическое распределение новых локаций FMCG-ритейлеров, то сразу видна ориентация по вектору: чем дальше от фронта, тем больше новых магазинов. Так, по данным аналитиков GT Partners Ukraine, основная масса новых магазинов была открыта на западе Украины – около 36,8%. Что обусловлено как фактором относительной безопасности этих регионов, так и резким увеличением количества потребителей за счет эвакуированных. Однако во втором полугодии 2023 года проявился тренд по увеличению доли открытий на востоке и севере страны. Так, количество новых магазинов в восточных областях увеличилось до 14,4% в декабре по сравнению с 10,9% в марте 2023 года. Аналогично доля северного региона увеличилась до 11,7% по сравнению с 10,2% в первом полугодии 2023 года.

Уменьшилась доля новых магазинов в столице (10,1% в декабре против 11,8% в марте) и на юге страны (8,3% в декабре против 10% в марте). В центре страны также открывалось меньшее количество магазинов. Еще в первой половине года доля открытий в центре была на уровне 20,1%, а по его завершению — только 18,7%. В целом же в Киеве, на юге и на севере распределение новых точек выглядит достаточно равномерно на уровне 10-11%.

Полную версию отчета GT Partners Ukraine вы можете приобрести по ссылке.