Как Maudau превращает фичи в истории: от гениев до волшебников

13.09.2021 08:30

13.09.2021 08:30Какие операторы украинской продуктовой розницы открывали больше всего магазинов, какие регионы стали приоритетными для ритейлеров и как изменились позиции в первой пятерке игроков в первой половине 2021 года.

Исследовательская компания GT Partners Ukraine представила свое очередное исследование «Топ-180 торговых операторов FMCG по количеству магазинов, первая половина 2021-го». В отчете эксперты проанализировали: кто из ритейлеров и где открывает новые торговые точки, какие форматы магазинов наиболее популярны, на что делает ставку тот или иной игрок национального или регионального масштаба.

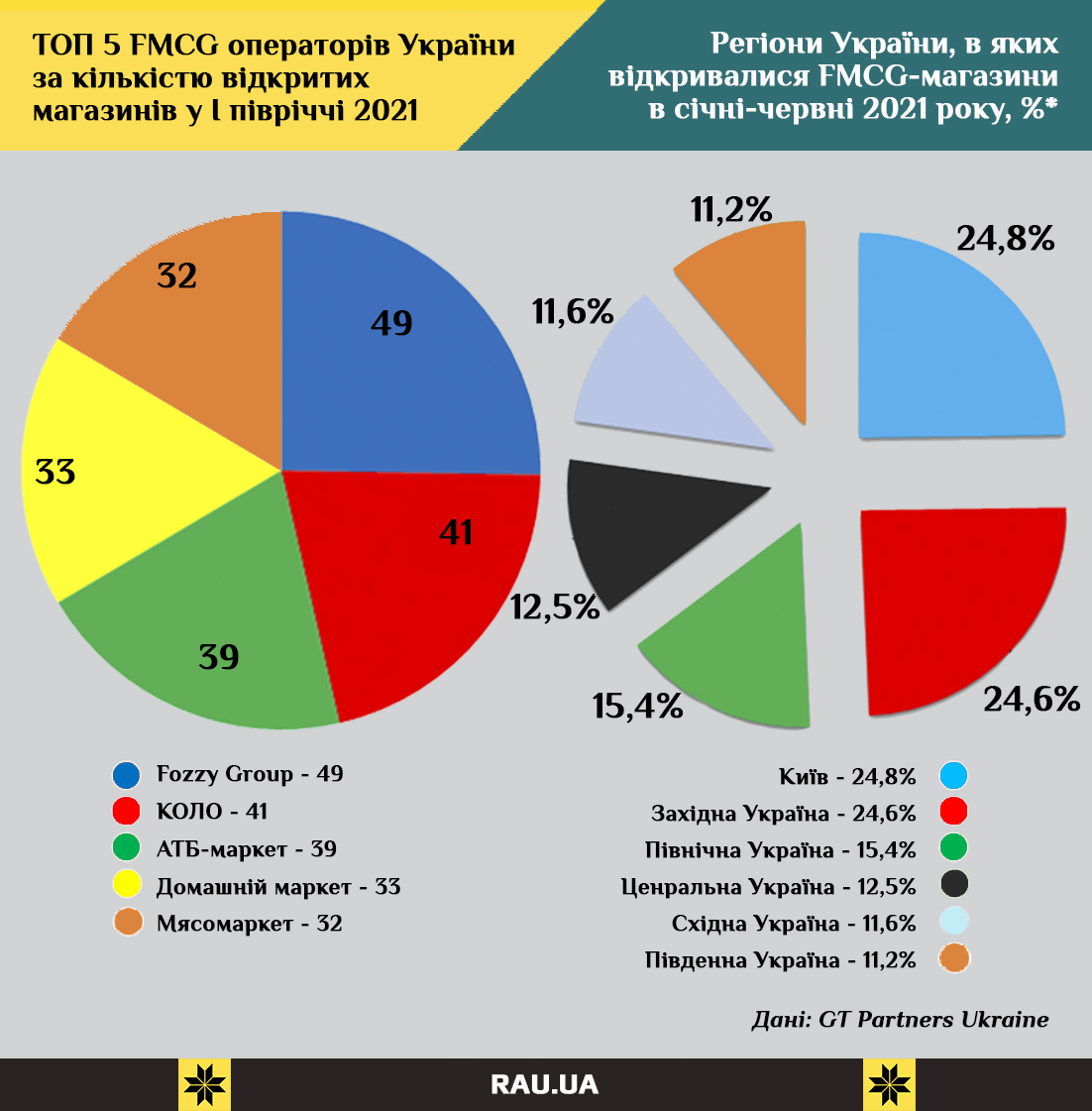

По сравнению с аналогичным отчетом годичной давности произошли существенные изменения по темпам роста различных сетей. Так, в топ-5 сетей FMCG по темпам расширения в лидеры выбилась Fozzy Group, которая открыла 49 магазинов и потеснила прежнего лидера — АТБ — сразу на третье место с показателем 39 торговых точек.

Успех Fozzy Group можно объяснить покупкой магазинов Фуршет, место которых теперь занимают новые супермаркеты Сільпо. Также в этом году активизировались открытия магазинов жесткого дискаунтера Тhrash!Траш!, который также развивает Fozzy Group.

Второе место по-прежнему удерживает ритейлер КОЛО, хотя эта сеть несколько снизила темпы развития: за первые шесть месяцев 2021-го свои двери открыл 41 магазин против 47 годом ранее.

Новички в списке лидеров среди быстроразвивающихся игроков – винницкая сеть Домашній маркет и Мясомаркет от МХП, которые за полгода открыли почти равное количество торговых точек: 33 и 32 соответственно. Стоит отметить, что Мясомаркет могут вскоре выбиться в лидеры по числу открытий, если планы МХП будут полностью воплощены в жизнь и общее количество магазинов к началу 2022 года достигнет 200.

Сеть Делві, которая еще в первом квартале 2021 года входила в топ-6 быстрорастущих сетей, теперь далеко позади с итоговым показателем за полгода — всего восемь новых торговых точек. Для сравнения: год назад за то же время ритейлер открыл сразу 18 магазинов. Аналогично в первой пятерке нет сети Novus, которая в первом квартале запустила 10 супермаркетов, в том числе за счет переформатирования магазинов сети Billa. Впрочем, в конце лета ритейлер снова ускорился и вполне вероятно, что по итогам года снова сможет вернуться в топ-5 самых быстро растущих сетей.

Кстати, VolWest Retail, развивающая сети Наш край и SPAR, которая сократила число магазинов на девять с начала года — до 272-х, также готовится наверстать упущенное, открыв сразу несколько десятков торговых точек до конца года. Перенос открытий на вторую половину года связан с особенностями заключения договоров франчайзинга и желанием новых партнеров сети запуститься в «высокий» осенний сезон.

Если рассматривать развитие сетей в региональном аспекте, то в лидерах по-прежнему столица, где были открыты почти четверть новых торговых точек. На втором месте Западная Украина (Волынская, Ровенская, Тернопольская, Львовская, Ивано-Франковская, Хмельницкая, Черновицкая, Закарпатская области), которая вот уже который год остается одним из самых привлекательных регионов для открытия продуктовых магазинов, особенно для общенациональных игроков. Доля новых открытий в этом регионе почти догнала киевские показатели — 24,6%.

Зато Восточная Украина (Харьковская, Запорожская, Днепропетровская, Донецкая, Луганская области) в этом году почти вдвое меньше интересовала ритейлеров — всего 11,6% против 22,6% еще год назад.

Теперь ритейлеры больше обращают свое внимание на северные регионы страны — сразу 15,4% открытий. Выросла доля и на юге и в центре страны.

Что касается расстановки сил на розничном рынке нашей страны в национальном масштабе, то первая пятерка в топ-10 лидеров рейтинга остается с начала года прежней: АТБ, Fozzy, Volwest Retail, КОЛО и Рукавичка. Традиционный лидер отечественного продуктового ритейла АТБ уже насчитывает 1238 магазинов, а у игрока №2 — магазинов Fozzy Group — почти вдвое меньше — 659.

Третий игрок на рынке по масштабам сети — VolWest Retail, — а также ЭКО маркет сократили в этом году свои сети. Причем ЭКО маркет, несмотря на появление новых торговых точек, не смог пока переломить общую тенденцию и теперь сеть ритейлера включает уже меньше 140 магазинов, хотя еще год назад чуть не дотягивала до 150-ти. Что позволило ритейлеру Делві обойти соперника и занять шестую позицию в топ-10.

По итогам второго квартала из топ-10 исчезли сразу два игрока: Varus и Копійка. По числу магазинов их обошли львовский ритейлер Близенько и харьковская сеть Посад, нарастив за полгода количество торговых точек на 12 и 16 соответственно. У каждой из них теперь больше сотни торговых точек.

Читайте также —

Рекорды и рекордсмены: топ-10 украинских продуктовых сетей по количеству магазинов и темпам открытий