NielsenIQ Shopportunities 2021: Новые потребительские сегменты и стратегии покупателей

Руководитель отдела исследований потребителей и покупателей в Украине, Беларуси и Казахстане компании NielsenIQ Татьяна Шевченко о том, как меняются потребительские привычки и как нужно с ними работать.

Компания NielsenIQ провела ежегодную конференцию Shopportunities, которая стала масштабной площадкой для общения, обмена идеями, инсайтами и кейсами представителей FMCG-бизнеса. На мероприятии выступила Татьяна Шевченко, руководитель отдела исследований потребителей и покупателей в Украине, Беларуси и Казахстане компании NielsenIQ. RAU публикует ключевое из выступления эксперта.

Реверс потребительских предпочтений

Тренды, о которых мы говорили еще полтора года назад, уже вспоминаются как нечто далекое и, в каких-то смыслах, неактуальное.

В 2019 мы говорили о растущей доле нелояльных к брендам покупателей. Этот тренд был связан с тем, что за последние годы ассортимент продукции расширился, и, как следствие, покупатель существенно расширил репертуар доступных ему опций, пробуя новинки.

На потребительское поведение влияло два больших тренда – “Хорошо для меня” (важность здоровья, эмоций) и “Хорошо для других” (забота об окружающей среде, участие в благотворительности). Активно развивались мелкие форматы FMCG-магазинов. Покупатель ходил в магазины часто, при этом корзина становилась более мелкой. Существовала потребность удовольствии от шоппинга – в красоте магазина, приятной атмосфере, настроении.

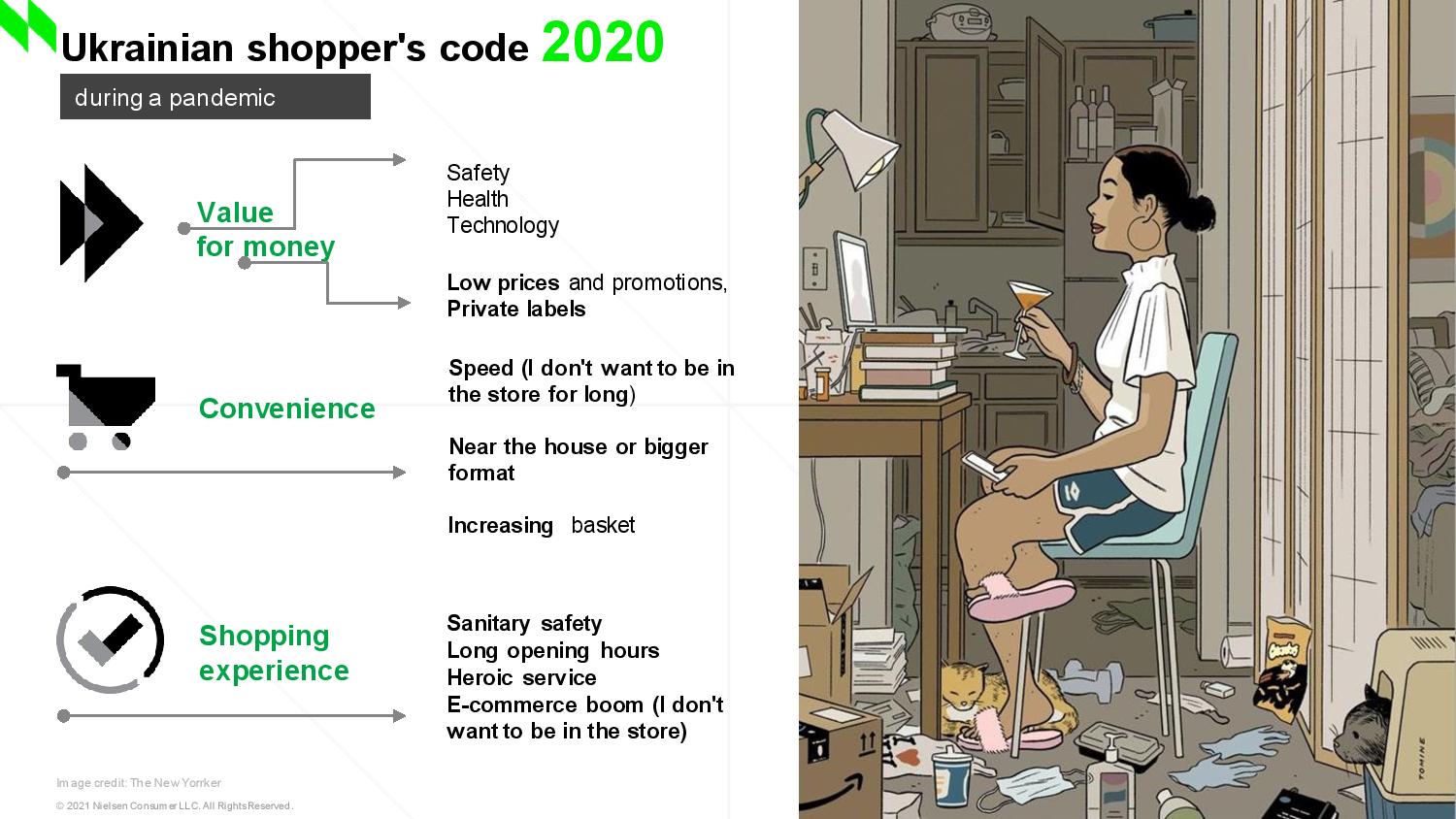

Но пришел 2020 год и произошел реверс в потребительских предпочтениях – решка стала орлом. С точки зрения ценностей, важных для потребителей, забота о здоровье и безопасность вырвались вперед. Это в “пирамиде Маслоу” безопасность находится в самом низу, но пандемия эту потребность актуализировала.

Новые технологии, такие как ecommerce и быстрая доставка позволили ритейлу быстрее отвечать на новые потребности покупателей. Если раньше покупатели были склонны переключаться между брендами, но в любимом магазине, то в 2020 году покупатели стали расширять репертуар мест для покупки и, соответственно, переключаться на разные магазины в зависимости от того, кто предлагает более выгодное промо.

Удовольствие от шопинга отошло на второй план – сложно получить приятный опыт покупки, находясь в магазине в маске и перчатках. Позитивным опытом для многих покупателей стало, наоборот, не ходить в магазин или не задерживаться в нем надолго. А лучше – купить онлайн и получить доставку в тот же самый день.

Новые привычки

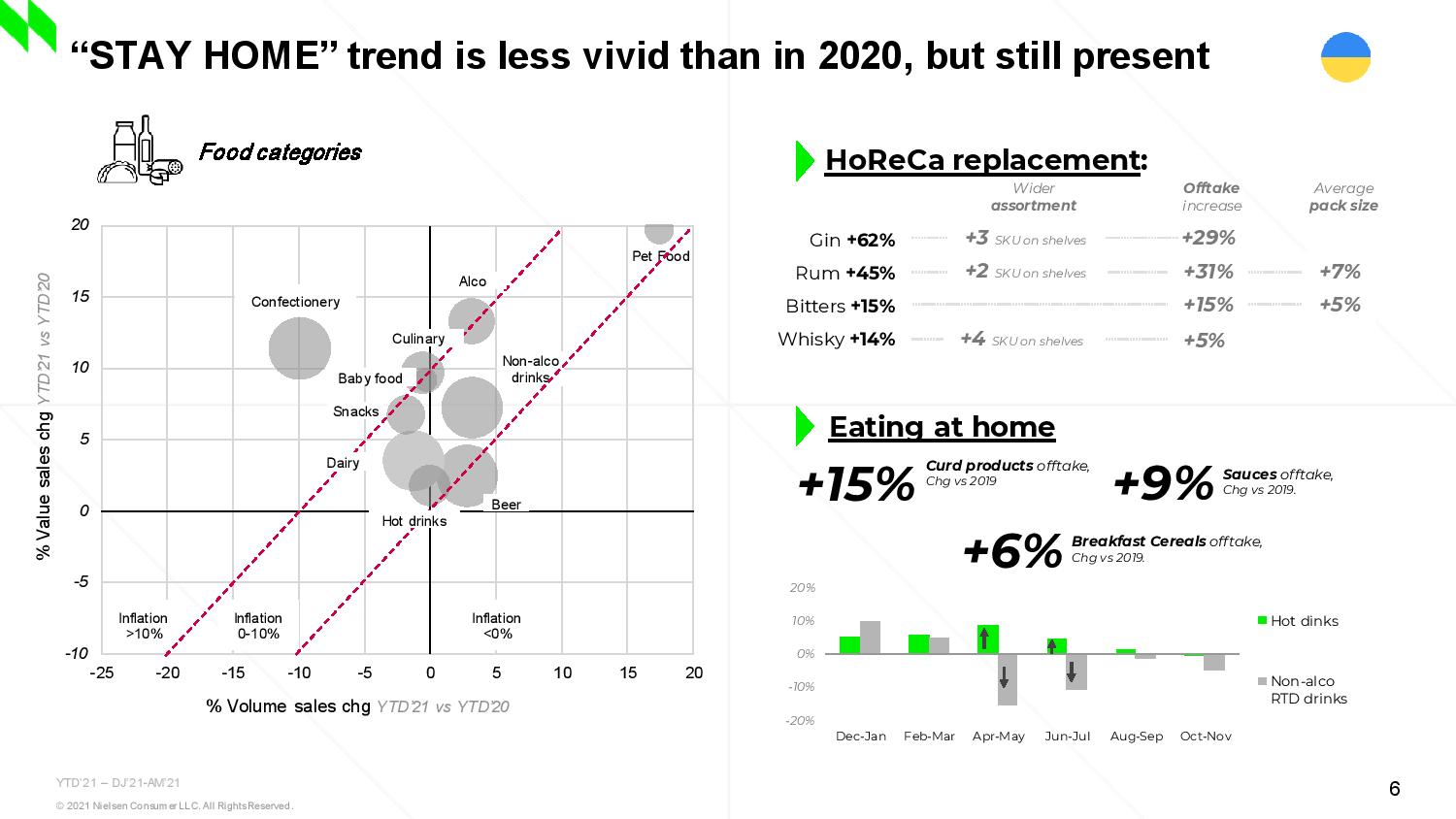

В 2020 году появился новый тренд – “Stay Home”, который простимулировал рост таких групп товаров, как бакалея, алкоголь, средства для уборки дома. В частности, вместо посещения HoReCa, покупатели стали чаще покупать дорогой алкоголь домой. Выросли джин +62%, ром +45%, виски +14%. Выросли в продажах горячие и холодные напитки, бакалейные товары – все эти группы продолжают показывать положительную динамику, как в деньгах, так и в объемах. Это косвенно говорит о том, что сформированная привычка к домашнему потреблению продолжается. Но, вместе с тем, темпы роста этих групп не такие высокие, как были в прошлом году. Происходит постепенное сглаживание этого тренда.

Значительно растет категория сухих завтраков. В отдельный тренд выделяются товары с маркировкой “домашнее”, “по-домашнему”, “приготовлено как дома”. Например, SKU пельменей домашнего приготовления увеличило объем продаж на +373% в 2020 году.

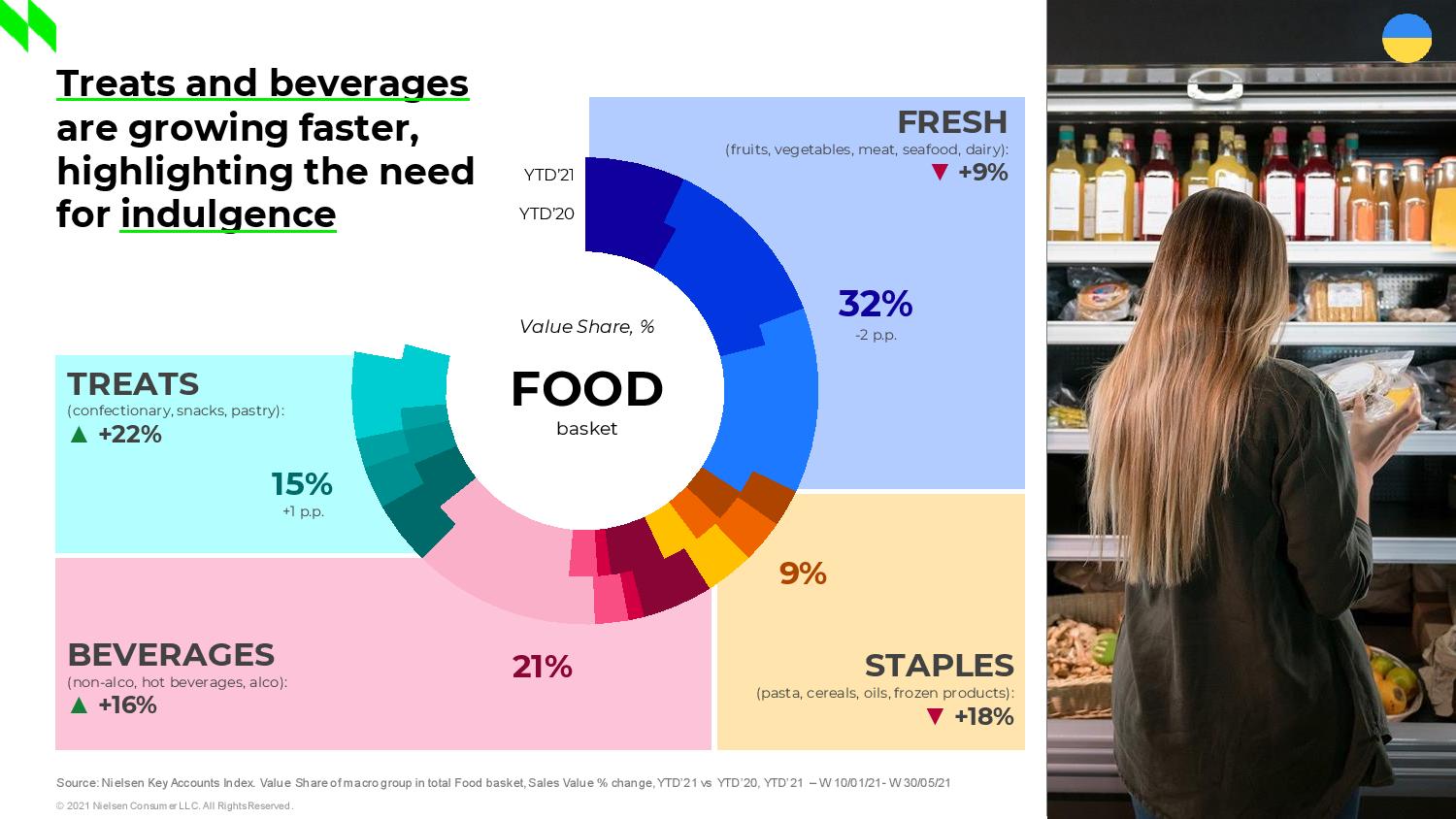

Изменения корзины

Если в прошлом году основными драйверами корзины были фреш-группа (овощи, мясо, молочная продукция) и бакалея, то в этом году состав корзины изменился. Значительно растут группы “Удовольствие” (сладости, конфеты, снеки) и “Напитки”, которые во время карантина демонстрировали падение. Люди подустали от приготовления дома в промышленных масштабах и перестали ограничивать себя из-за здоровья или страха потратить лишние средства. Все-таки съесть вкусненькое – легкий способ получить удовольствие.

Продолжает укрепляться тренд “Здоровье”. В 2021 году 30% потребителей стали больше употреблять более здоровые продукты питания. На +52% выросли продажи натурального мармелада. Активно растет категория “Здоровых снеков” – попкорн +26%, рисовые хлебцы +41%, тортилья +3%. Развивается также тренд на «локальное»:м 13% украинцев стали чаще покупать продукты отечественных производителей.

Еще один важный тренд – экономия времени. Время стало таким же ценным, как и деньги. Все, что позволяло сэкономить – консервированные продукты, замороженные, приготовленные, доставленные из ресторана блюда остается актуальным.

Код покупателя в 2021 году

По исследованиям покупателей в Украине мы видим, что те 24% покупателей, которые считают себя пострадавшими от пандемии, отличаются в покупках от тех, кто не пострадал. “Пострадавшие” в Украине больше склонны делать большие закупки, искать промо в разных сетях, принимать решения о покупках непосредственно в точках продаж под влиянием рекламы, новых продуктов и цены на полке. Также у них выше пенетрация онлайн покупок.

В 2021 году спрос на здоровье, экологичность, скорость продолжит расти. Потребители продолжат оптимизировать расходы. Будет сохраняться желание проводить минимум времени в магазине и предпочтение того магазина, который ближе к дому.

Покупатели омниканальны, потому для них крайне важно, чтобы это опыт покупки был беспрепятственным. Также они стали еще больше ценить свое время, потому факторы выкладки и навигации увеличили важность.

Как же будут развиваться потребительские сегменты дальше? NielsenIQ в 2021 году выделяет 4 сегмента потребителей, которые по-разному реагируют на последствия глобальной пандемии:

17% – Existing constrained – потребители, которые имели финансовые сложности уже до пандемии

В их корзине находятся самые базовые продукты, основная задача покупателей из этой группы – не увеличивать затраты на продукты питания. Они закрыты к HoReCa, но открыты к СТМ как способу сэкономить на корзине. Борьба за место в их корзине идет даже не между разными брендами в одной категории, а разными категориями. Производителям и ритейлерам важно давать покупателям этого сегмента возможность сэкономить: купить дешево при помощи промо, сократить расходы за счет покупки больших упаковок, товаров впрок.

46% – Newly constrained – потребители, которые изменили поведение из-за пандемии

Покупатели в этом сегменте склонны оптимизировать затраты на корзину путем отказа от премиальных товаров в пользу базовой корзины. Они будут дважды задумываться над тем, на что тратить и легко переключаться с премиальных брендов на товары в средне- и нижнеценовом сегменте. В целом, эти покупатели лояльны к любимым брендам, но они вынуждены пересматривать свою корзину, и пробовать новые бренды/ продукты. Мы предполагаем, что количество покупателей в этой группе будет расти. Чтобы их привлечь, важно предлагать им разные ценовые сегменты, скидки и промо на премиальные товары.

27% – Cautious insulated – потребители, которые располагают доходами и возможностями, но пандемия их прижала, потому они свою корзину перераспределили

Под влиянием пандемии эта группа покупателей сократила путешествия и урезала расходы на обновление жилья, но их FMCG корзина не находится в зоне большого риска. С другой стороны, это люди, которые все равно обеспокоены влиянием пандемии на их кошелек, и стараются сделать покупку более рациональной. Но они все еще готовы платить за дополнительные преимущества продуктов, такие как здоровье, экономия времени, защита, безопасность.

9% – Unrestricted insulated – те, кто могут свободно позволять себе тратить и ни в чем себе не отказывать.

До открытия границ FMCG-рынок был для них одной из немногих радостей, поэтому любые эксперименты или инновации им были интересны.

Для устойчивого роста и развития производителям и розничным сетям сейчас важно иметь ответы на следующие вопросы:

- Есть ли в портфолио вашей компании ассортимент, способный удовлетворить разные сегменты покупателей?

- Формируете ли вы вашу промо-стратегию, глубину и периодичность скидок с учетом понимания промо-поведения разных сегментов?

- Достаточно ли у вас предложений в разных ценовых категориях и знаете ли, как поменялось восприятие ценовых порогов вашими потребителями?

- Предлагаете ли вы продукты с актуальными для потребителей преимуществами, такими как: здоровье, скорость, опыт?

Читайте также –

Анна Ильчук, Nielsen Украина: Ключевые тренды FMCG-ритейла 2021 года

Read also

Бізнес для бізнесу: Агромат ділиться технологічною експертизою з ринком