Развиртуализировались: интернет-магазины, которые в 2025 году открыли свои первые офлайн точки

06.05.2021 08:30

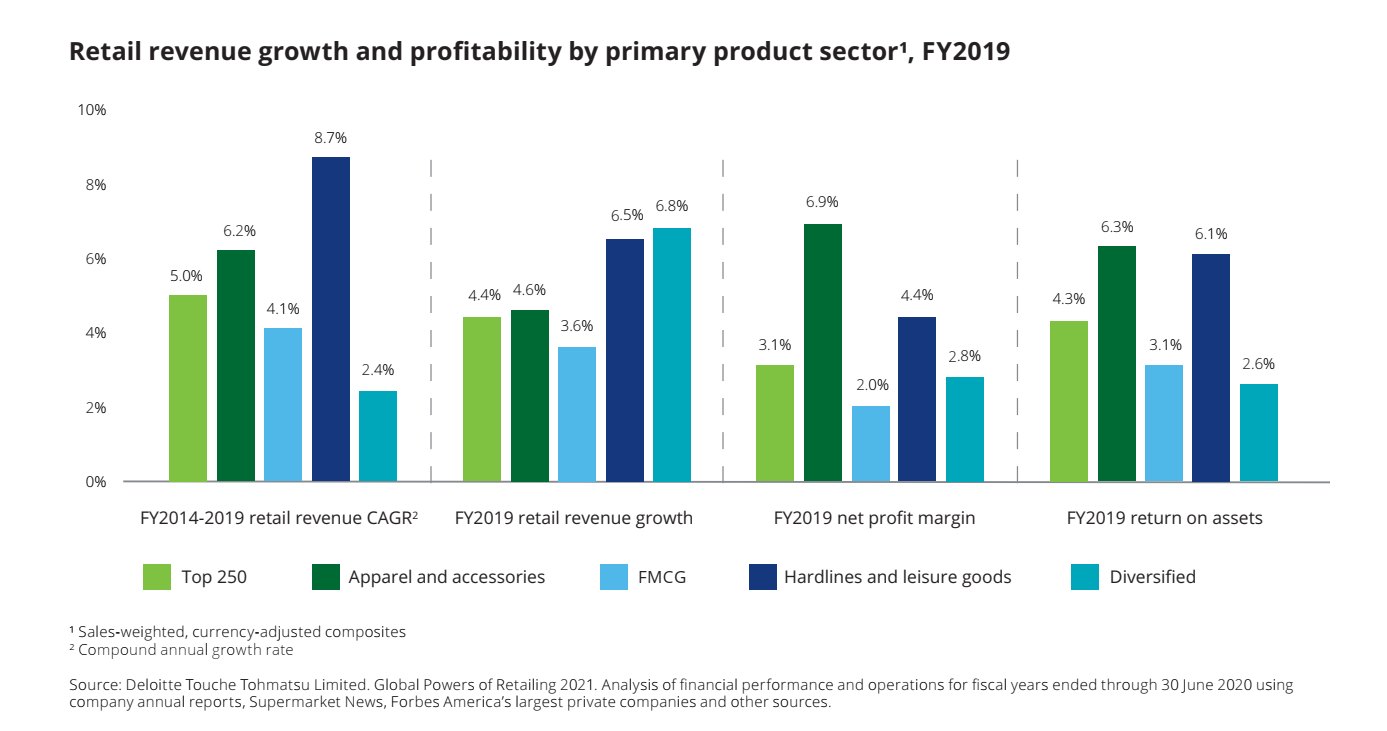

06.05.2021 08:30Дискаунтеры и онлайн-торговля обеспечивают высокий рост выручки, равно как и диверсификация торговли разными категориями товаров. При этом самой выгодной остается торговля одеждой – эксперты Deloitte назвали основные тенденции ритейла в 2021 году

Консалтинговая и аудиторская компания Deloitte в очередном, 24-м по счету, ежегодном отчете Global Powers of Retailing проанализировала ключевые тенденции в мировом секторе розничной торговли и дала свои прогнозы на 2021 год. RAU подготовила перевод основных выводов аналитического обзора.

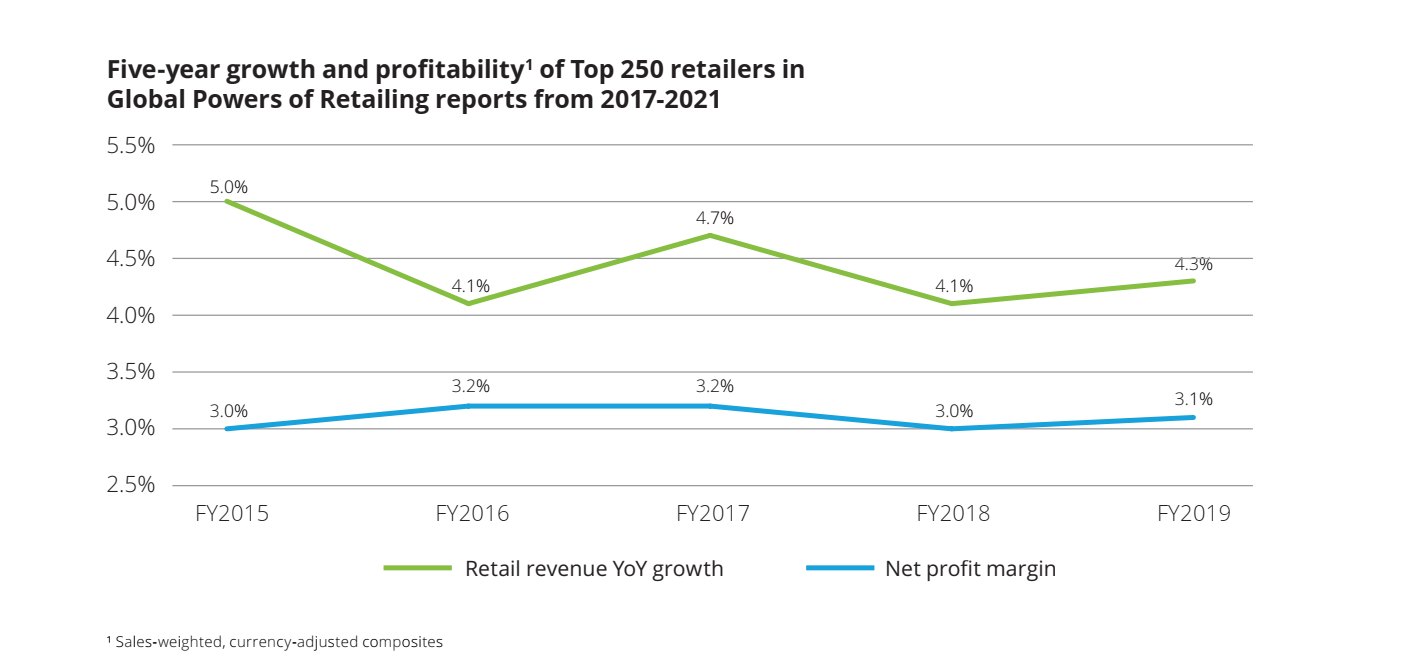

Совокупный доход от розничной торговли для 250-ти крупнейших мировых ритейлеров в 2019 финансовом году (с 1 июля 2019 года по 30 июня 2020 года) достиг $4,85 трлн против $4,74 трлн в 2018 году. На сей раз замедление сменилось, пусть и небольшим, но все-таки ускорением роста доходов до 4,4% против 4,1% в предыдущий период. Но до показателей шестилетней давности в 5% роста еще далеко.

Зато кризис заставил ритейлеров работать над повышением своей эффективности и как результат норма чистой прибыли уже выше, чем в 2015-м (3,1% против 3,0%).

В развитых странах, таких как США, после преодоления пандемии, можно ожидать, что домохозяйства со средним и высоким доходом перестанут откладывать большую долю своего дохода и вместо этого будут тратить больше на рестораны и путешествия. Этот сдвиг в поведении будет иметь большое значение для ускорения темпов экономического роста.

Правда, для Европы прогноз восстановления экономики менее определенный, так как темпы вакцинации здесь медленные и многое будет зависеть от готовности потребителей снова вернуться в обычные магазины, так как здесь онлайн-торговля не так сильно развита, как в США и Китае.

Но вполне вероятно, что люди так и продолжат больше работать из дома. А значит – станет меньше обычных магазинов, вырастет спрос на домашние развлечения и, как следствие, увеличится количество потоковых и игровых услуг.

Также вероятно смещение акцентов в редизайне цепочек поставок — вместо того, чтобы сосредотачиваться только на скорости и стоимости, глобальные компании также будут опираться на устойчивость, избыточность и диверсификацию. Это может привести к меньшему воздействию на мировую торговлю Китая и большему влиянию стран Юго-Восточной Азии и Латинской Америки.

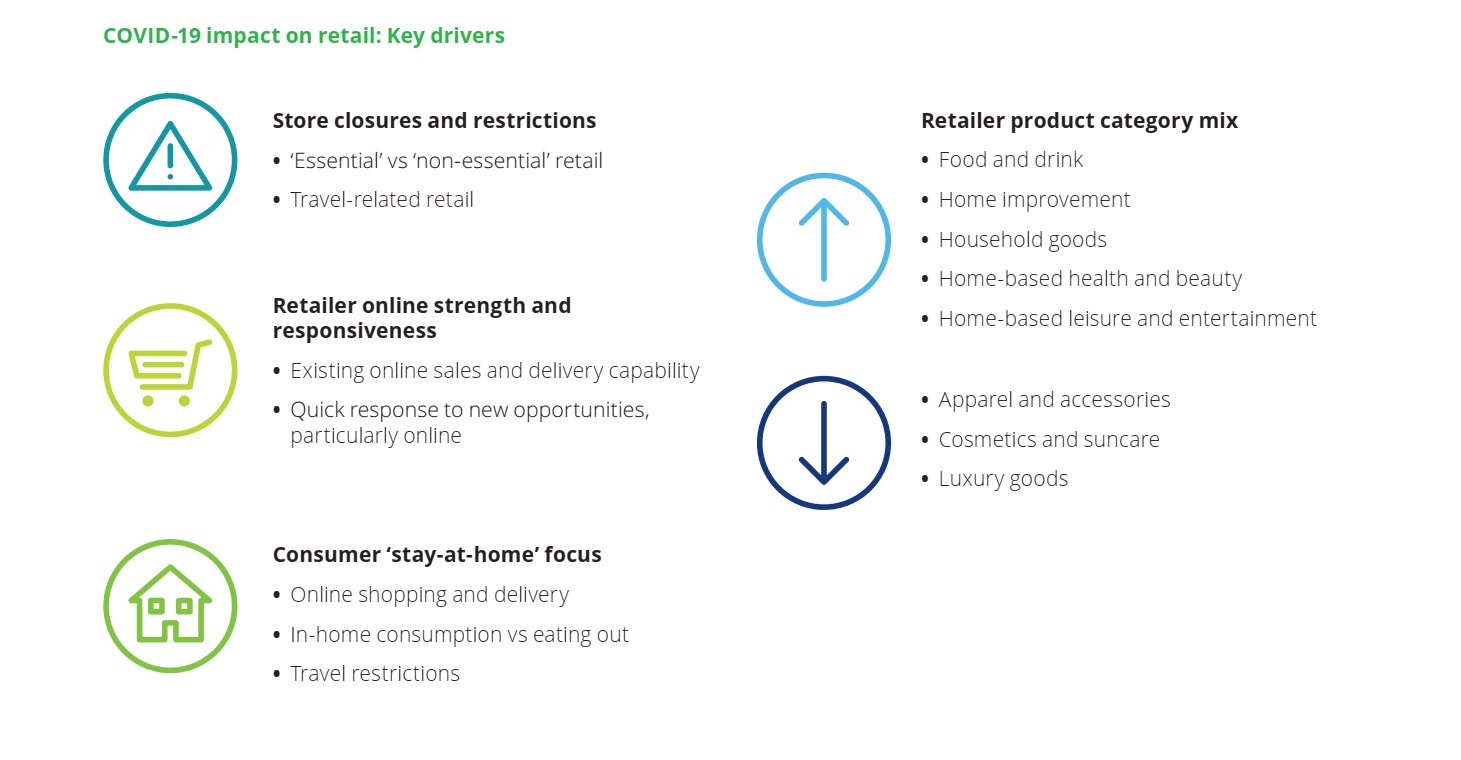

Многие ритейлеры в 2020 году пострадали от уменьшения спроса на их товары (например, деловой одежды, декоративной косметики и солнцезащитных средств, люксовых товаров и т. д.) из-за изменения поведения потребителей, принудительного закрытия физических магазинов и ограничения перемещений между странами. Однако для некоторых пандемия открыла новые возможности, поэтому благодаря интернет-магазинам и доставке они смогли значительно увеличить свои доходы. Так, например, закрытие ресторанов увеличило спрос на продукты питания.

Покупатели стали больше тратиться на обустройство дома и средства ухода за собой (на дому), а также разного рода развлечения и игры, доступные в домашних условиях.

Пандемия изменила традиционные цепочки поставок, а потому после восстановления прежней активности потребителей они могут не вернуться к прежним моделям совершения покупок в обычных магазинах. Что может драматически сказаться на бизнесе некоторых ритейлеров.

От того, как скоро странам удастся взять под контроль текущую вспышку, защитить тех, кто пострадал от нее, и расширить вакцинацию зависит путь мировой экономики в 2021 году.

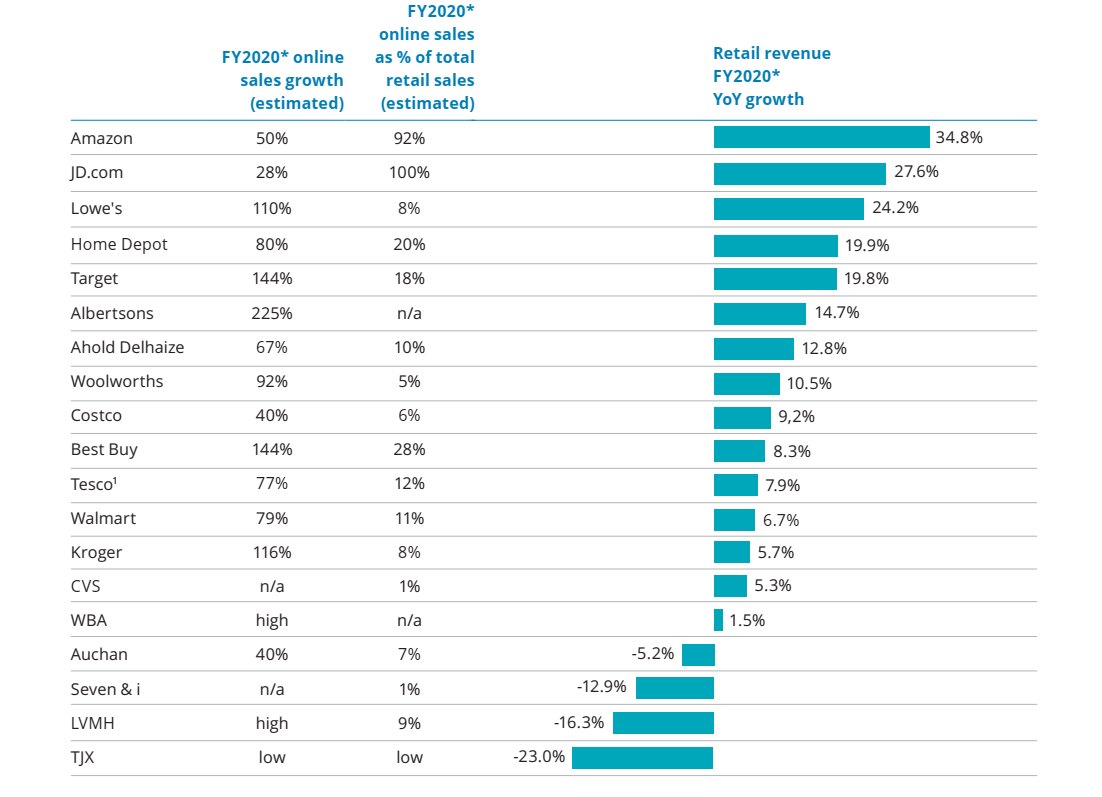

Отчет также показывает, как пандемия COVID-19 повлияла на рост розничного дохода 25-ти крупнейших мировых ритейлеров. Неудивительно, что онлайн-ритейлеры Amazon и JD.com продемонстрировали самый сильный рост в 2020 финансовом году, когда их общие продажи выросли примерно на треть. Большинство из 25 крупнейших ритейлеров также увеличили свои онлайн-продажи как минимум на 50%. При этом пять компаний в США показали рост онлайна более чем в два раза.

Хуже всего дела обстояли у ритейлеров из сферы моды и роскоши, а также продавцов туристических товаров и тех, у кого было мало возможностей для электронной коммерции.

Десятка лидеров международного ритейла осталась неизменной. Ее основу составили семь американских компаний, две немецкие и одна британская. Среди них — сети супермаркетов, фармацевтические группы и компания товаров для строительства. Абсолютным лидером по совокупной выручке размером свыше $500 млрд стал американский гигант бюджетных супермаркетов Walmart.

Amazon стал вторым глобальным ритейлером, потеснив Costco на третье место. Он с каждым годом поднимается в рейтинге с тех пор, как занял десятое место в 2015-м. Десять ведущих ритейлеров сосредоточены на своих ключевых рынках, уходя с некоторых международных рынков.

Несмотря на лидерство США, наибольшее количество участников рейтинга топ-250 компаний (87) расположено в Европе. Самая высокая доля выручки в секторе розничной торговли принадлежит Северной Америке (47,1%). Среди новых участников рынка, которые вошли в топ-250, 9 из 12-ти компаний находятся в Азиатско-Тихоокеанском регионе.

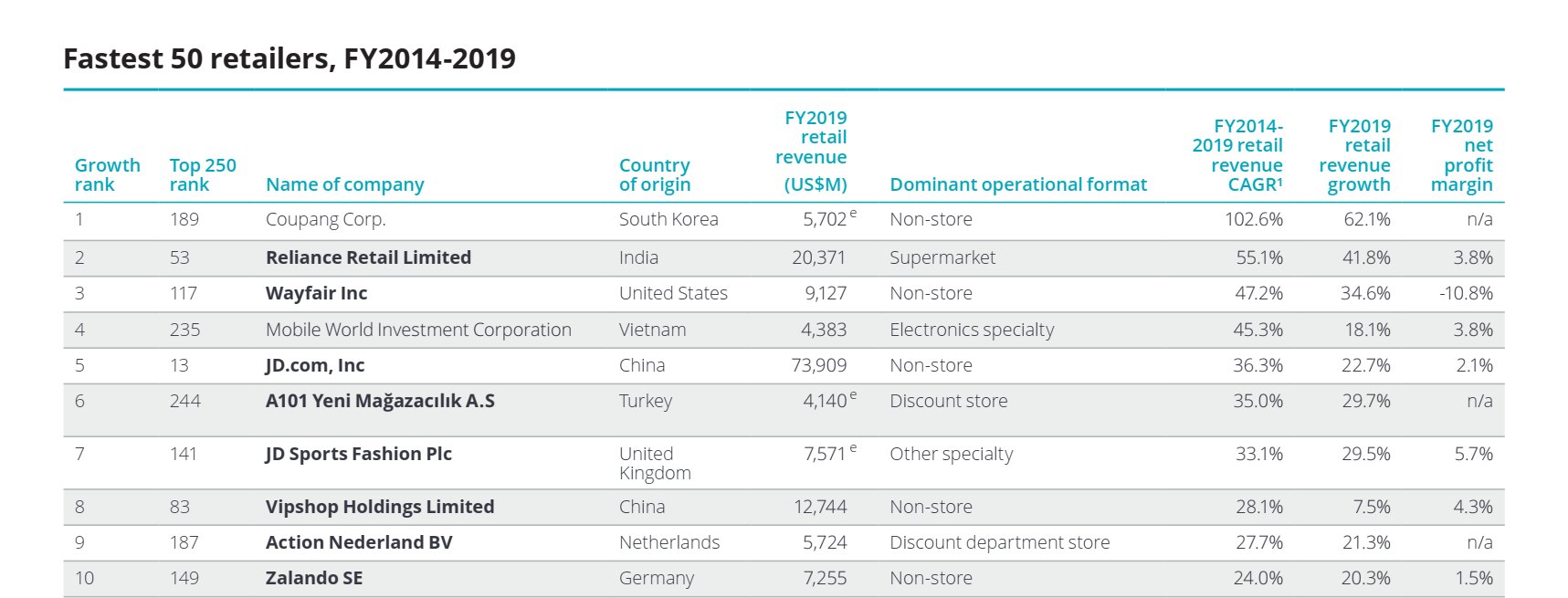

Если взять 50 компаний с самыми высокими среднегодовыми темпами роста выручки за период с 2014 по 2019 финансовый год, то их показатели роста дохода в 19,1% почти в четыре раза выше, чем для 250 крупнейших компаний в целом (5,0%).

Ключевыми движущими факторами роста выручки этих сетей эксперты считают сосредоточение внимания на электронной коммерции, быстрое органическое расширение сетей, слияния и поглощения, а также постоянные усилия ритейлеров по созданию прочной потребительской базы.

Так, пять из десяти самых быстрорастущих ритейлеров были онлайн-магазинами.

Прежнюю тройку лидеров роста онлайн-продаж Wayfair (США), JD.com (Китай) и Vipshop (Китай) обогнал новый участник – южнокорейская Coupang. Ее совокупный среднегодовой темп роста за пять лет составил 102,6%. Для сравнения: у Amazon за то же время данный показатель всего 17,7%, хотя в абсолютных цифрах среди онлайн-ритейлеров он вне конкуренции.

В самой Coupang Corp объясняют свой успех расширением службы доставки “Wow”, которая позволяет получать заказ в тот же день и тем, что теперь 70% населения живет в 10 минутах ходьбы от ближайшего склада.

Также 7 из 20 наиболее быстрорастущих компаний – это ритейлеры, использующие модель дискаунтера. Яркий пример – два турецких ритейлера A101 Yeni Mağazacılık и BİM Birleşik Mağazalar, которые быстро «отбирают хлеб» у мелких лавочников и базарных торговцев, предлагая покупателям современную организованную торговлю продуктами питания и всем необходимым по привлекательным ценам.

Товары повседневного спроса продолжают оставаться крупнейшим сегментом, который приносит 66% от общей выручки компаний из списка топ-250. В рейтинг попали 135 компаний этой категории.

Согласно данным исследования, 48% из 50 наиболее быстро развивающихся ритейлеров оказались из сектора FMCG, а еще 26% — в так называемых категориях hardlines и товарах для отдыха.

К hardlines относятся потребительская электроника, бытовая техника, кухонные принадлежности, игрушки, инструменты и многое другое. В товары для отдыха попадают туристическое снаряжение, спортинвентарь, внедорожники и прочие товары, необходимые для отдыха за пределами дома. Такое грубое деление позволяет легко определить наиболее перспективные группы различных товаров, которыми торгуют международные и национальные ритейлеры.

Если на каждый из этих товарных секторов приходится менее половины розничной выручки компании, он классифицируется как диверсифицированный. Самый высокий годовой темп роста выручки в 2019 финансовом году наблюдался в секторе именно диверсифицированной продукции (6,8%). Она потеснила на второе место сектор hardlines и товаров для отдыха.

В то же время самой высокомаржинальной оказалась торговля одеждой, обувью и аксессуарами, хоть и не такой выгодной как год назад. Совокупная рентабельность по чистой прибыли этого сектора составила 6,9% в 2019 финансовом году, что на 1,4 п.п. меньше, чем в предыдущем году. Сектор также достиг самой высокой доходности на активы (6,3%).

Однако это достигается в том числе за счет максимального охвата потребителей во всем мире. Так почти 40% выручки в этом секторе было сгенерировано за счет зарубежных операций, в среднем в 32 странах. Около 60% ритейлеров одежды и аксессуаров имеют магазины в десяти или более странах. Однако вклад этого сектора в общую выручку 250 крупнейших мировых ритейлеров составил всего 9,6%, при этом средняя выручка компаний составила $12,0 млрд.

Так же стоит отметить, что фирменная розница и интернет-магазины остаются более успешными, чем универсальные магазины. В этом секторе девять универмагов, во главе с Macy’s, и 17 в общем списке топ 250. Десять лет назад их было 24 в топ-250. Магазины отдельных брендов, как правило, являются более успешной бизнес-моделью, уделяя больше внимания многоканальному присутствию, постоянному увеличению количества продаж через сайт и улучшению удобства совершения покупок в магазинах, при этом часто применяя модель, основанную на снижении цен.

Читайте также –

Аналитика Deloitte: Глобальные тренды розничной торговли на 2020 год