ТРЦ Respublika Park отмечает 4-летие: концерт The Rock Symphony Orchestra и благотворительный сбор для ветеранов

08.10.2020 08:30

08.10.2020 08:30Эксперты международной компании предполагают что осенний сезон будет самым сложным для рынка торговой недвижимости Украины. При отсутствии значительных потрясений уже с весны 2021 года показатели могут начать восстанавливаться.

Ведущий эксперт в сегменте торговой недвижимости Colliers International (Украина) Игорь Заболоцкий в ходе своего выступления на RAU Expo 2020 поделился своим видением того, как выглядит «новая нормальность» для владельцев торговых помещений. А также спрогнозировал будущие возможные изменения в сфере ритейла и торговой недвижимости. RAU предлагает ознакомиться с основными тезисами его выступления.

В первой половине 2020 года в столице был введен в эксплуатацию только один объект – ТРЦ Retroville площадью 83 283 кв. м. Открытие второй очереди ТРЦ состоялось в августе 2020 года. Через месяц работы его заполняемость арендаторами составлила 78% и к концу года предполагается достигнуть показателя в 87-88%.

Впрочем, для Киева свойственна цикличность ввода в эксплуатацию новых объектов. В определенные годы почти ничего не вводилось в эксплуатацию, а есть примеры, когда рынок пополнялся новым предложением сразу более чем на 100 000 кв. м.

Если заявленные сроки сдачи объектов не будут переноситься, уже в ближайшие годы на рынке значительно усилится конкуренция между торговыми центрами. С учетом ТРЦ Retroville общее предложение в столице сейчас составляет 1 584 000 кв. м. На стадии строительства находятся еще 11 объектов общей площадью в 747 000 кв. м.

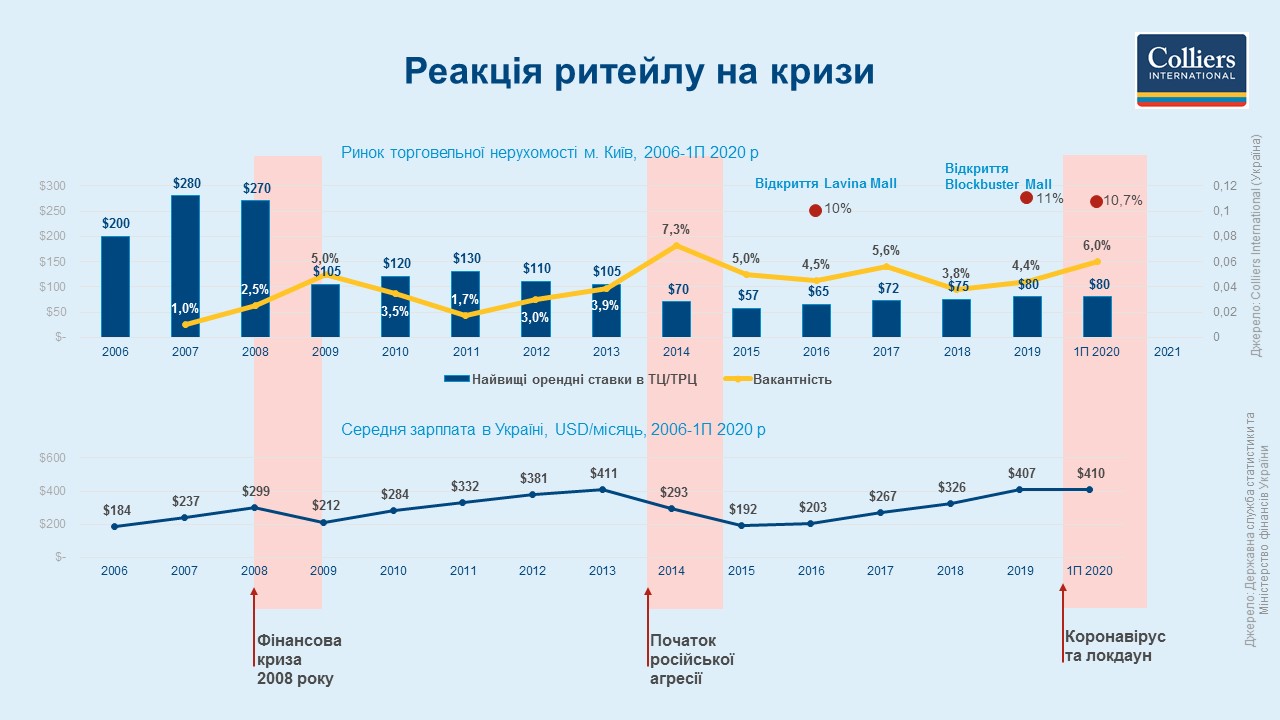

Для понимания того, как коронакризис отразится на рынке торговой недвижимости, можно проанализировать предыдущие два кризисных периода, которые случились с 2008 года.

Как видно на графике, наибольшие изменения произошли во время мирового экономического кризиса 2008-09 годов. Именно с этого времени бизнес был существенно ограничен в доступе к заемному капиталу, особенно международному. Арендные ставки драматично снизились, а вакантность выросла. И как результат – рынок начали покидать иностранные девелоперы. Если до кризиса 2008 года их число было примерно равно локальным компаниям, то сейчас практически весь девелопмент торговой недвижимости развивается либо местными группами, либо девелоперами.

Несмотря на ухудшение экономической ситуации большая часть строек не остановилась, даже несмотря на то, что краткосрочно процессы замедлились. Чаще всего, компании, строящие крупные объекты, имеют разноплановый бизнес и, зачастую, финансируют девелопмент коммерческой недвижимости, в том числе, из доходов, полученных в других сферах. При условии, что в целом структура их доходов в других сферах не ухудшилась, компании склонны продолжать строительство объектов, в противном случае деньги будут заморожены. Завершение строительства и запуск — единственная возможность сохранить и вернуть инвестиции.

Особенность украинского рынка в том, что здесь индекс вакантности помещений почти всегда был на низком уровне даже в кризисы, так как предложение качественных объектов было невелико. Поэтому спрос на торговые площади довольно быстро восстанавливался.

Чего нельзя сказать о ставках аренды, которые за последние 15 лет существенно упали. И скорее всего, времена, когда по отдельным сделкам ставка аренды в 2007-08 годах доходила до $300 за кв. м уже не вернутся никогда. Сейчас средний уровень ставок аренды существенно ниже $100.

Второй кризис был связан с российской агрессией и оказал наибольшее влияние на ритейл в 2015-16 годах.

Резкая девальвация гривны и падение покупательской способности потребителей вынудила бизнес оперативно пересмотреть свою ценовую политику и подходы к закупкам. Выход из этого кризиса был не таким быстрым – он растянулся на два года. Снова наращивать обороты бизнес стал в 2016 году. Только в 2017-м ситуация стабилизировалась.

Третий кризис – пандемия коронавируса — пока не существенно повлиял на реальные доходы и сбережения домохозяйств, прежде всего, по причине отсутствия значительной девальвации, закрытия банков, ограниченному доступу к депозитам и т.д. При относительно стабильном курсе средняя зарплата осталась на уровне прошлого года. А тот факт, что многие украинцы привыкли хранить сбережения в валюте, способствует удержанию покупательской способности.

Рост вакантности помещений связан в большей степени со вводом в эксплуатацию новых объектов, чем с последствиями локдауна. Например, запуск Lavina Mall краткосрочно увеличил в 2016 году вакантность до 10%, а затем, по мере заполнения арендаторами, показатель вернулся к обычному уровню. Так и в 2019-20 годах ввод в эксплуатацию Blockbuster Mall и Retroville снова резко поднял уровень вакантности. Но в перспективе нескольких кварталов эти объекты будут активно заполняться, и вакантность с большой долей вероятности снова снизится.

Будущее рынка торговой недвижимости видится более оптимистичным, чем в предыдущие кризисы. Во многом потому, что ожидания арендаторов в период карантина не оправдались, а именно, падения продаж на 30-50% не произошло. В реальности, у части арендаторов, с учетом отложенного спроса, товарообороты выросли, в сравнении с показателями аналогичного периода прошлого года. При этом у ритейлеров, которые испытывали сложности, среднее падение продаж составило около 10% относительно прошлогодних результатов.

Уже сейчас можно сказать, что так называемый «отскок» продаж в Украине произошел гораздо лучше, чем в странах Европы. Отчасти это подтверждается динамикой индекса потребительских настроений.

В Украине минимальное значение этого показателя было 40 пунктов, а максимальное – 97,5 из 200 возможных. Фактически показатель выше 100 пунктов говорит о том, что большая часть населения склонна тратить свои деньги. Такое было лишь до кризиса 2008 года, а в остальные периоды готовность украинцев тратить была на уровне 60 пунктов.

Сейчас, после жесткого карантина, индекс потребительских настроений составляет 66 пунктов, что позволяет прогнозировать более быстрое восстановление, чем это было, например, в 2015-м, когда подъем с минимального уровня в 40 пунктов занял долгих три года.

Оптимистический сценарий будет реализован при условии относительной стабильности валютного курса и политической стабильности. Но самый главный фактор, придающий потребителям оптимизма – возможность вернуться к традиционному шопингу и реализации отложенного спроса, чего потребители были лишены на карантине.

Например, некоторые fashion-бренды показали в июне-июле рост на 30-40% к аналогичным показателям 2019-го. Чему, в том числе, способствовало то, что с первого дня после снятия строгих ограничительных мер, большая часть операторов открылась с распродажами. Но после активных продаж ритейлеры столкнулись с дефицитом товара и сложностью его оперативного пополнения.

В сравнении с другими странами наш рынок имеет наработанный опыт, как действовать в критических ситуациях, учитывая практику выхода из кризисов прошлых лет. Арендаторы и арендодатели уже научились договариваться. Этот же опыт показывает, что тот, кто сумел удержать основной пул арендаторов, вел маркетинговую активность и т.д., будет расти быстрее других, по факту окончания кризиса. Кто не сможет восстановить продажи по отношению к своим конкурентам, будет вынужден сокращать количество локаций, что дает шанс другим ритейлерам попасть в качественный ТРЦ и нарастить продажи.

Это не значит, что рынок стабилен. Многие арендаторы очень тщательно подходят к выбору будущих локаций. Тем более, что не всем удалось сохранить приемлемый уровень продаж.

Исходя из общих стратегий действующих проектов, скорее всего рынок будет идти по сценарию планомерной ротации арендаторов, чтобы не допустить увеличения показателя вакантности более 10-12% в отдельно взятых проектах. Этот опыт продемонстрировал, что в случае потери арендаторов и роста вакантности до 30% проект становится практически неуправляемым. Поэтому допустимый максимум вакантности это 10% в течение месяца или двух. Плюс-минус 5% — это стабильная ситуация, при которой объект нормально работает.

Осень — наиболее сложный период для рынка. Летом, с учетом отложенного спроса и скидок на коллекции, наблюдался рост товарооборотов. Уже сейчас арендаторы представляют новые коллекции с полным ценником. В дополнение, проблемы, которые сформировались весной-летом текущего года именно сейчас могут влиять на товарообороты. Осенью обострится ситуация, связанная с ротацией арендаторов в ТРЦ, что может оказать краткосрочное влияние на рост показателя вакантности. Но при отсутствии значительных потрясений уже весной 2021 г. мы сможем наблюдать постепенный рост показателей.

Читайте также —

Посткарантинные тренды на рынке торговой недвижимости: аналитика Cushman&Wakefield