Deeployalty интегрировала карту лояльности Varus в Sense SuperApp: бонусы автоматически, покупки без лишних шагов

12.12.2023 09:00

12.12.2023 09:00На основе опросов генеральных директоров и исследований потребителей эксперты определили ключевые тенденции, определяющие работу отрасли в ближайший год.

Ежегодный отчет о состоянии продуктового ритейла в Европе на сей раз посвящен стратегии работы сетей в условиях неопределенности. Он является продолжением партнерства между McKinsey & Company и EuroCommerce, призванным предоставить руководителям компаний комплексное представление о рынке и будущих тенденциях. Для этого было опрошено более 12 000 потребителей в 11 европейских странах и около 50 руководителей продуктовых магазинов из более чем 20 стран Европы.

Опираясь на эти исследования, эксперты определили восемь тенденций, формирующих экономический ландшафт ритейла в 2023 году и в последующий период. Некоторые из них являются ускорением существующих тенденций, в то время как другие новые и, вожможно, побудят руководителей продуктовых сетей переоценить и адаптировать свои существующие стратегии. RAU предлагает ознакомиться с основными выводами.

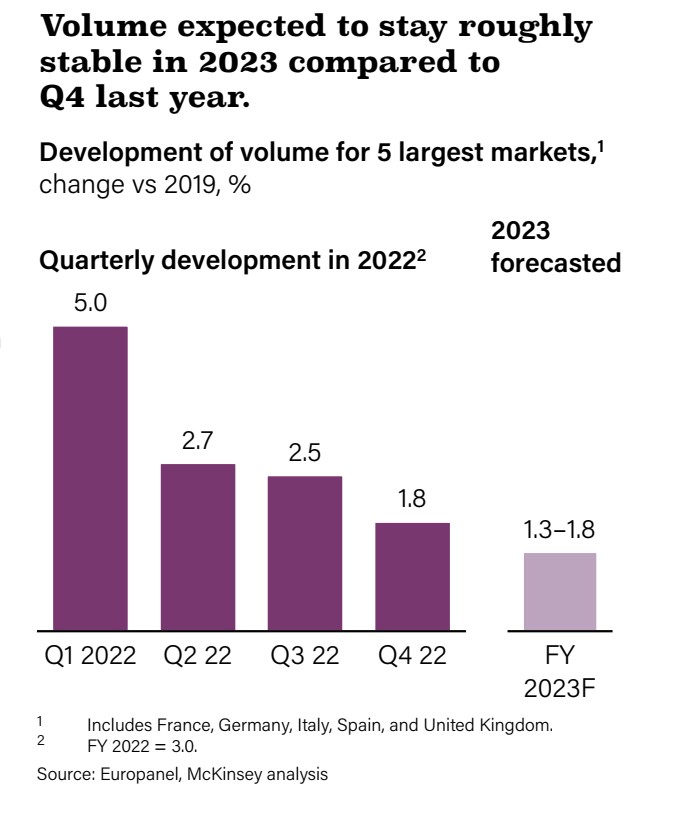

Для европейского сектора продуктового ритейла 2022 год был связан с высокой инфляцией и растущей чувствительностью потребителей к повышению цен. Это привело к наибольшему снижению выручки FMCG-операторов за последние пять лет — в реальном выражении обороты упали на 7,1%. Причем падение продаж наблюдалось по всем группам потребителей с разным уровнем дохода. Но во второй половине 2023 года эксперты ожидают, что европейская продуктовая торговля начнет восстанавливаться. Как отмечают исследователи, розничным ценам нужно до 12 месяцев, чтобы следовать за изменением цен на сырьевые биржевые товары, достигшие своего пика в третьем квартале 2022 года, поэтому падение объемов должно прекратиться, поскольку цены нормализуются во второй половине 2023 года.

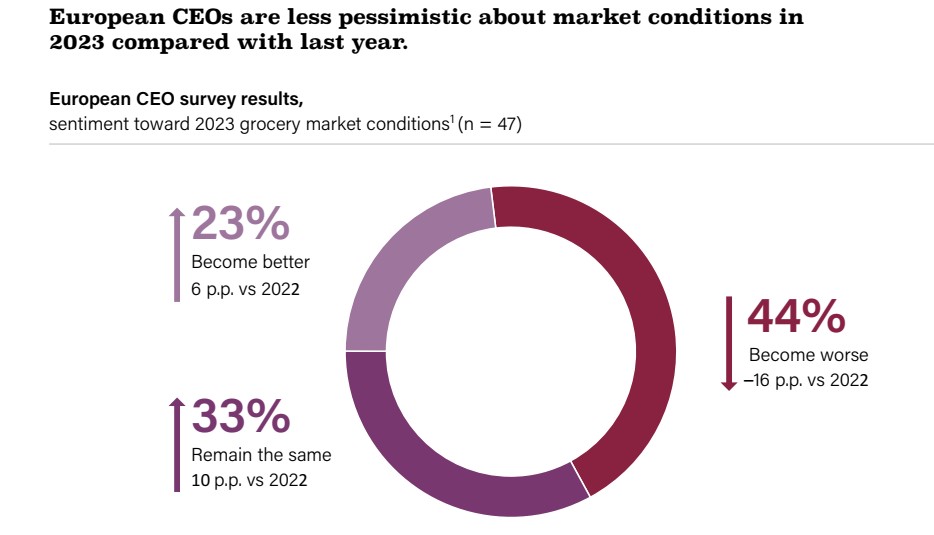

В частности, произойдет постепенная нормализация цен и объемов торговли, которая будет сопровождаться поиском более дешевых товаров. В целом руководители продовольственных компаний менее пессимистично оценивают условия работы в 2023 году, чем в прошлом. Более половины опрошенных полагают, что все остается по-прежнему (33%) или даже будет лучше (23%).

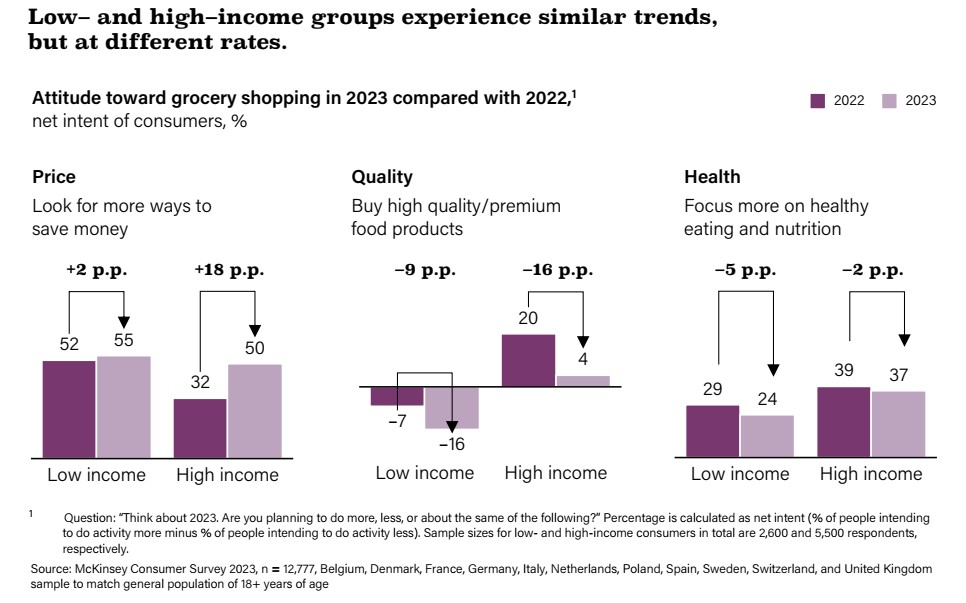

Если общая инфляция в ЕС в 2022 году составила 9,2% (против 2,9% в 2021), то рост цен на продтовары в некоторых странах вдвое превышал средний показатель инфляции. Когда цены растут быстрее имеющегося дохода, потребители предпочитают экономить. Причем, в 2023 году экономия денег на еде остается главным приоритетом как для потребителей с высоким, так и с низким доходом.

В результате доля собственных торговых марок в продажах выросла в среднем по Европе на 1,9%, а рыночная доля дискаунтеров – на 1,4% (за счет традиционных магазинов на 0,8%, гипермаркетов – на 0,2%, онлайн- торговли – на 0,3%, а супермаркетов – на 0,1%). Более того, уже 84% респондентов говорят, что качество СТМ подобно или лучше качества фирменных продуктов.

Да и дискаунтерами потребители вполне удовлетворены – в начале 2023 года средневзвешенный показатель удовлетворенности клиентов в Европе был на 14 баллов выше для дискаунтеров, чем для других форматов. Поэтому даже если рыночные условия улучшатся, потребители могут продолжать покупать СТМ и делать покупки в дискаунтерах. Супермаркетам придется усовершенствовать свои ценностные предложения, чтобы заманить обратно свою целевую аудиторию.

В 2023 году 53% потребителей хотят экономить больше денег на еде, а 36% хотят покупать больше СТМ, чем они делали это в 2022 году. Чтобы свести концы с концами, люди также планируют меньше покупать первоклассные, здоровые и экологические продукты. В то же время здоровое питание остается ключевым вопросом для многих потребителей: в зависимости от группы доходов от 24% до 37% намерены сосредоточиться на здоровом питании в 2023 году.

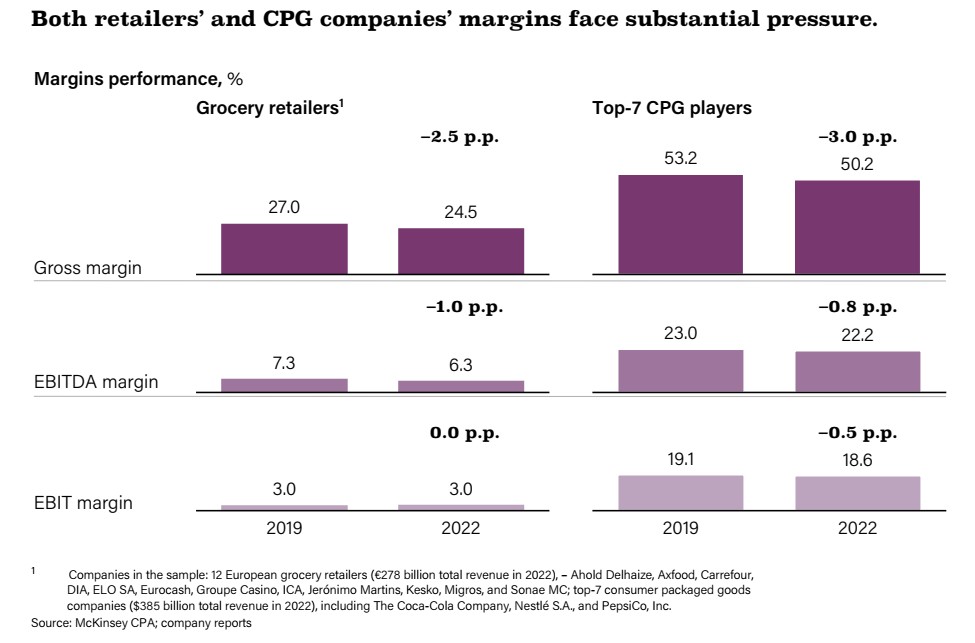

В то же время, с падением продаж расходы на ведение бизнеса увеличились. Как показал анализ, в период с 2019 по 2022 год средняя маржа многих европейских продуктовых ритейлеров снизилась на 3%. Рентабельность работы – главная забота FMCG-операторов. Так, 88% опрошенных европейских руководителей назвали маржинальное давление главной тенденцией 2023 года. И эта тенденция не исчезнет, по крайней мере, в ближайшие годы, поскольку уровень необходимых инвестиций для продуктовых ритейлеров увеличивается, создавая дополнительное давление на отрасль.

По подсчетам экспертов, к 2030 году отрасль потребует кумулятивных дополнительных инвестиций в размере 70-125 млрд евро для стимулирования устойчивого развития, цифровизации, усовершенствования IT и автоматизации. То есть, увеличение на 25–50% по сравнению с текущим уровнем. Давление на маржу и растущая стоимость капитала усложнят FMCG-ритейлерам финансирование этих инвестиций.

Чтобы выдержать постоянное давление на маржу, компании будут вести погоню за экономией на масштабе операций. Масштаб сети давно стал преимуществом на рынке. К примеру, закупка огромных партий продукта ведущих брендов может значительно понизить бремя издержек. Подобным образом, инвестиции в технологии и устойчивое развитие легче освоить, если их можно распределить и использовать в крупной сети магазинов. Потому эта гонка ускорится, например, крупные игроки могут использовать более интенсивные стратегии слияния и поглощения или стремиться сформировать более широкие партнерства — стратегии, часто оказывавшиеся ценными во времена неурядиц.

Меньшие компании, напротив, будут искать альтернативные способы достижения эффекта масштаба, например через пакетные покупки, присоединение к франчайзинговым сетям и формирование партнерства для совместного инвестирования. К примеру, REWE объявила, что инвестирует 5 млрд евро к 2025 году для расширения своего присутствия в Европе путем целевых инвестиций и небольших поглощений. Ahold Delhaize взял сеть Jan Linders как франчайзи Albert Hejin. Aldi North объявила, что покинет рынок Дании, а Coop Denmark объединяет форматы для достижения синергии. Скандинавская закупочная группа Coop объединяется с французским ритейлером Carrefour, чтобы сделать французские, итальянские и испанские товары СТМ доступными в скандинавских странах.

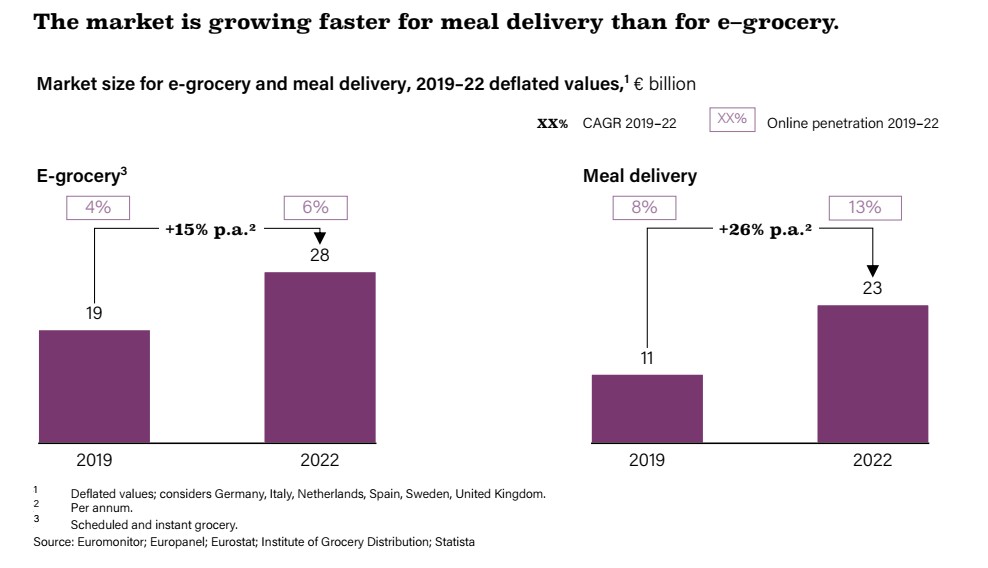

После периода постпандемической стагнации эксперты ожидают, что e-grocery вернется к умеренному росту, а игроки сосредоточятся на доходности этого канала продаж. Большинство стран ЕС сохранили рост e-commerce, наблюдавшийся во время пандемии COVID-19. К этому еще и побуждает конкуренция со стороны онлайн-сервисов, в частности доставки еды, которая скорее всего опередит электронную торговлю продтоварами по размеру рынка в ближайшие два-три года. Учитывая более высокую маржу доставки пищи, потенциальная прибыльность этого рынка также привлекательна.

При этом потребители все чаще рассматривают онлайн и офлайн как независимые каналы с разными ценностными предложениями. Например, в Великобритании около 75% клиентов совершают покупки в интернете с другой целью, чем офлайн. То есть потребители выбирают лучшее офлайн-предложение и лучшее онлайн-предложение для соответствующих посещений магазина. Поэтому ритейлеры должны обеспечить сильное предложение для каждого канала.

Появление ритейл-медиа как третьей волны цифровой рекламы ставит игроков продуктового ритейла в более выгодное положение и предоставляет целевые рекламные возможности и помогает повысить прибыльность. По прогнозам, к 2025 году ежегодные расходы на ритейл-медиа увеличатся до 21 млрд евро с нынешних 10 млрд евро.

Напомним, ритейл-медиа – это реклама онлайн-товаров, размещаемая непосредственно на вебсайтах и приложениях e-commerce игроков. Такая реклама позволяет монетизировать трафик онлайн-магазина и таким образом получать дополнительную прибыль. Данный канал очень привлекателен для рекламодателей, так как позволяет лучше таргетировать и может намного точнее измерять рентабельность расходов на рекламу (ROAS) на уровне продукта, используя данные о продажах и веб-сайте продавца. Более подробно об этом можно прочитать здесь.

По всей Европе ведущие игроки либо запускают, либо расширяют свой RM-бизнес, который, по всей вероятности, станет существенным фактором EBIT для продуктовой отрасли. Так, 18 из 30 крупнейших европейских ритейлеров уже запустили или начали развивать свой бизнес в этой сфере. Например, Carrefour заключил партнерские отношения с Publicis и Citrus Ads, чтобы монетизировать общие возможности и предоставить платформу RM для небольших ритейлеров (RM как услуга). Компания Ahold Delhaize объявила, что приобретет доли в рекламно-технологической платформе Adhese. Tesco и Sainsbury’s объявили о соглашениях с телевизионными сетями по использованию их данных для индивидуальной телерекламы

Технологии остаются важным двигателем создания дополнительной ценности для отрасли, но к 2030 году они будут нуждаться в дополнительных инвестициях в размере 40 млрд евро. Следующий рубеж – генеративный искусственный интеллект (GenAI), имеющий наилучший потенциал в маркетинге (например, создание персонализированного креативного контента и сообщений) и взаимодействие с клиентами (например, улучшение разговорных чат-ботов и виртуальных помощников).

А пока продолжает ускоряться автоматизация магазинов и складов. В 2023 году рынок автоматизации розничной торговли в ЕС составил 2,5 млрд. евро. Ожидается, что в ближайшие годы он будет расти на 13% ежегодно, достигнув около 6 млрд. евро в 2030 году. Ритейлеры все чаще полностью автоматизируют свои склады, в том числе с помощью автоматизированного комплектования и депаллетирования. Также все большее количество ритейлеров переходят от тестирования к внедрению инструментов расширенной аналитики, включая ценообразование, выбор SKU для конкретного магазина и планирование цепочки поставок.

Важность устойчивого развития продолжает расти для ритейлеров, несмотря на падение потребительского спроса на экологически чистые продукты. Декарбонизация продуктовых магазинов набирает обороты благодаря Европейскому зеленому соглашению, ожиданиям инвесторов и переходу к «зеленому» долговому финансированию. Количество ритейлеров в Европе, установивших научно обоснованные цели по декарбонизации, возросло с 56 в 2021 году до 110 в 2022 году. Среди FMCG-операторов это количество выросло с 22 в 2021 году до 36 в 2022 году. Однако эти инициативы требуют значительных капитальных затрат, которые к 2030 году могут составить от 25 до 65 млрд евро. Поскольку выбросы CO2 связанные с ритейлом – это всего 7% всех выбросов, происходит привлечение поставщиков и потребителей к сокращению выбросов. Например, мясомолочная отрасль «обеспечивает» около половины выбросов. Поэтому ритейлеры начинают создавать совместные инициативы со своими поставщиками. Например, Carrefour привлекает поставщиков к обязательствам по сокращению их выбросов CO2 на 20 мегатонн до 2030 года. Tesco сотрудничает с банком, чтобы предложить льготные ставки заимствований поставщикам, раскрывающим данные о выбросах углерода. Также появляются программы по привлечению потребителей. К примеру, Kesko запустила приложение, с помощью которого потребители могут устанавливать и контролировать климатические цели для своих корзин.