Deeployalty интегрировала карту лояльности Varus в Sense SuperApp: бонусы автоматически, покупки без лишних шагов

17.02.2023 09:00

17.02.2023 09:00В ноябре 2022 года консалтинговая компания Deloitte провела опрос руководителей глобальных производителей разных потребительских товаров и одежды. Проанализировав их действия и намерения, а также разные факторы их финансового успеха, эксперты выделили пять основных направлений улучшения бизнеса. Некоторые из них могут пригодиться и отечественным ритейлерам.

В своем очередном исследовании специалисты Deloitte опросили руководителей 150 компаний разной специализации, в том числе производителей продуктов питания и напитков, хозяйственных товаров, средств личной гигиены и одежды. Большинство из них — транснациональные компании, доход каждой из которых превышает $500 млн. Дополнительно изучили мнение руководителей компаний в Японии и Китае (по 50 респондентов в каждой стране), чтобы расширить понимание этих уникальных потребительских рынков.

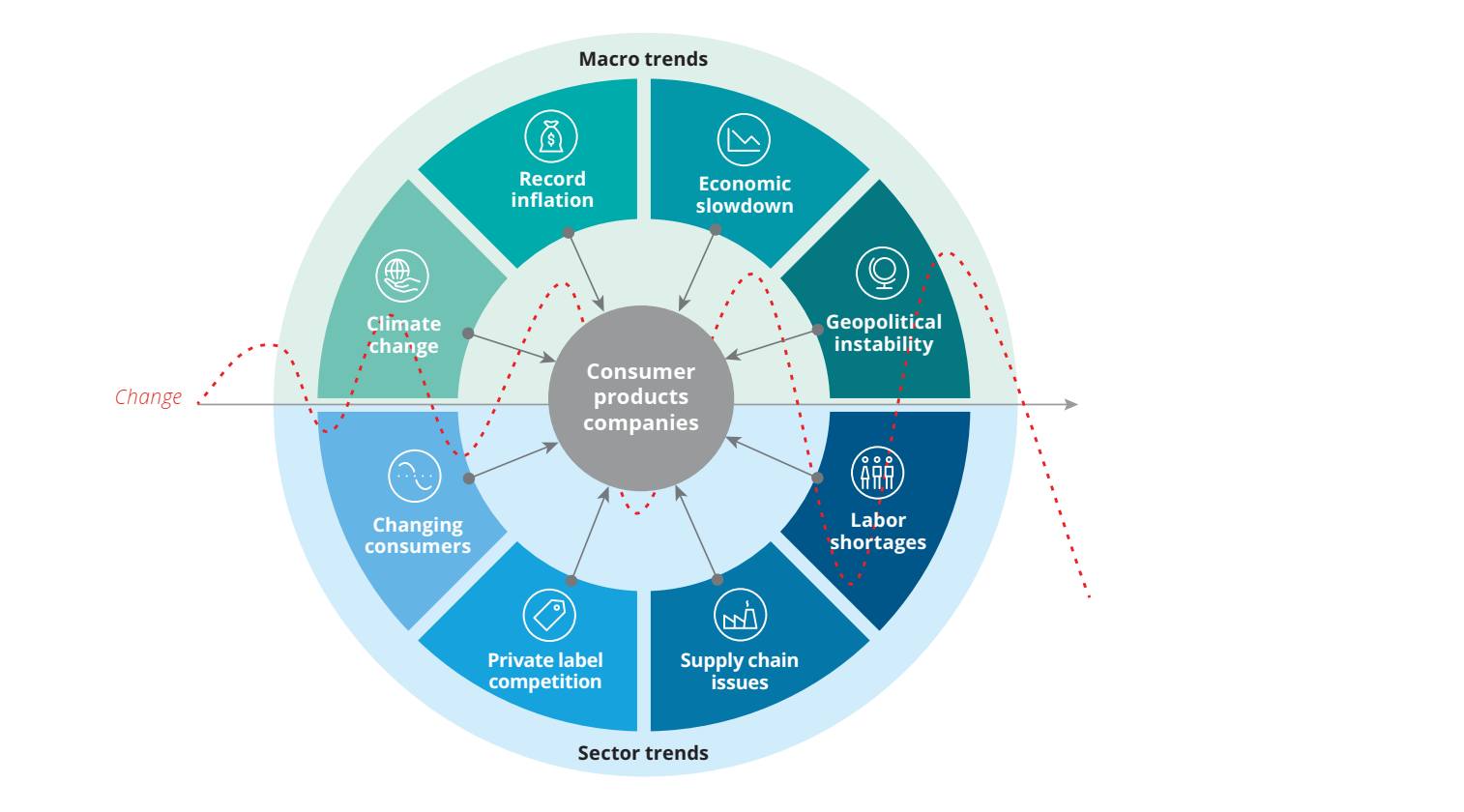

По мнению 70% респондентов количество вызовов и стресса сейчас значительно больше, чем пять лет назад. Рекордный уровень инфляции, проблемы в цепях снабжения, нехватка рабочей силы, глобальные конфликты, изменение климата и высокая вероятность рецессии – каждый из этих факторов создает серьезный вызов, а их совокупный эффект кажется почти непреодолимым.

В этой среде, пожалуй, лучший сигнал успеха исходит от тех, кому удается достичь прибыльного роста, особенно, когда следует ожидать целый ряд дальнейших изменений в мире. В частности, одним из самых сложных вызовов для бизнеса является вопрос, как удовлетворить нужды потребителей в 2023 году. Потому что всеобщая обстановка вокруг них постоянно меняется, а вместе с этим в новых условиях меняется их поведение.

Две трети руководителей отмечают значительное изменение поведения потребителей за последние 12 месяцев. Наиболее проблемными изменениями были снижение готовности платить более высокие цены (63%) и переход потребителей на более дешевые предложения и варианты (57%). В том числе 41%, кто признает, что новый потребитель открыт для покупки CТМ. Но руководители рассматривают изменение предпочтений как всеобщее явление: более 40% респондентов назвали такие изменения (продиктованные диетой или модой) проблематичными для их компании, особенно в условиях высокой инфляции.

Половина компаний ожидают, что их маржа останется такой же или уменьшится в этом году. Маржа – это проблема номер один, которую отметили 68% опрошенных руководителей. В дополнение к чувствительности потребительских цен компании ожидают дальнейшую инфляцию затрат в своей цепочке поставок.

Так, 83% опрошенных компаний планируют дальнейшее повышение цен в 2023 году. Однако вопрос в том, могут ли производители FMCG повышать цены, не оказывая существенного влияния на спрос. Только 48% полагают, что в этом смысле им может сойти с рук повышение цен. Остальные либо не смогут этого избежать (39%), либо не знают, смогут ли (13%). Так что улучшить операционную маржу, вероятно, будет труднее, чем доходы.

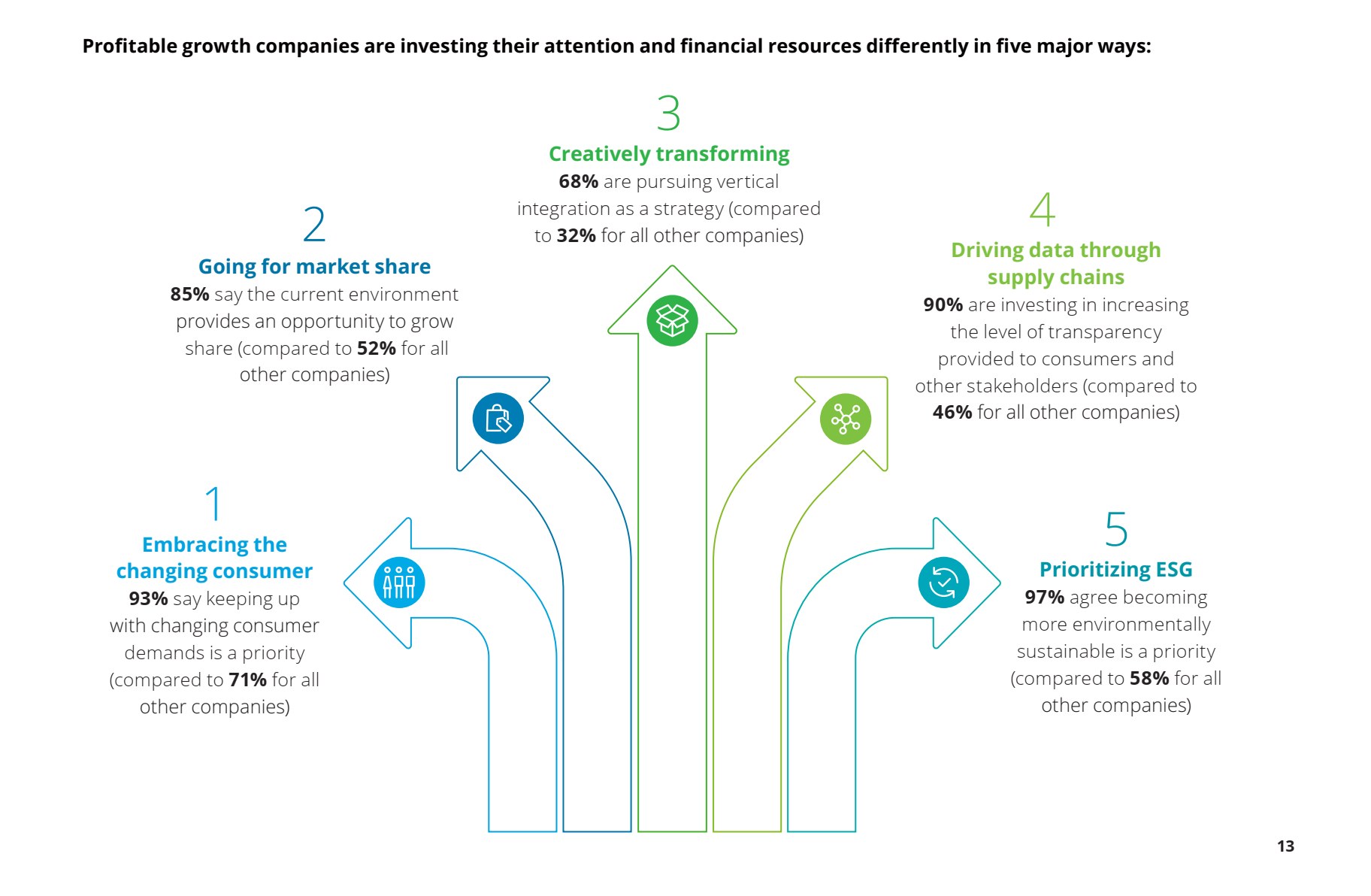

В поисках секретов успеха ведущих компаний мира, получающих наибольшую прибыль, исследователи выяснили, что лидеры отрасли инвестируют в пяти разных направлениях:

Среди главных факторов, негативно влияющих на эффективность бизнеса, выделяются три: кадры, логистика, инфляция.

Потребители также считают, что их финансовое положение за последний год ухудшилось. Это мнение преобладает во всех группах доходов и связано со значительными изменениями в намерениях по расходам. Менее половины (43%) имеют деньги, которые остаются от зарплаты в конце месяца. Только каждый третий надеется, что их финансовое положение улучшится в 2023 году. Эти же потребители вдвое чаще беспокоятся о своих сбережениях и откладывают большие покупки. Таким образом, хотя некоторые компании могут иметь свои уникальные причины для оптимизма, существует реальная угроза сокращения потребительских расходов.

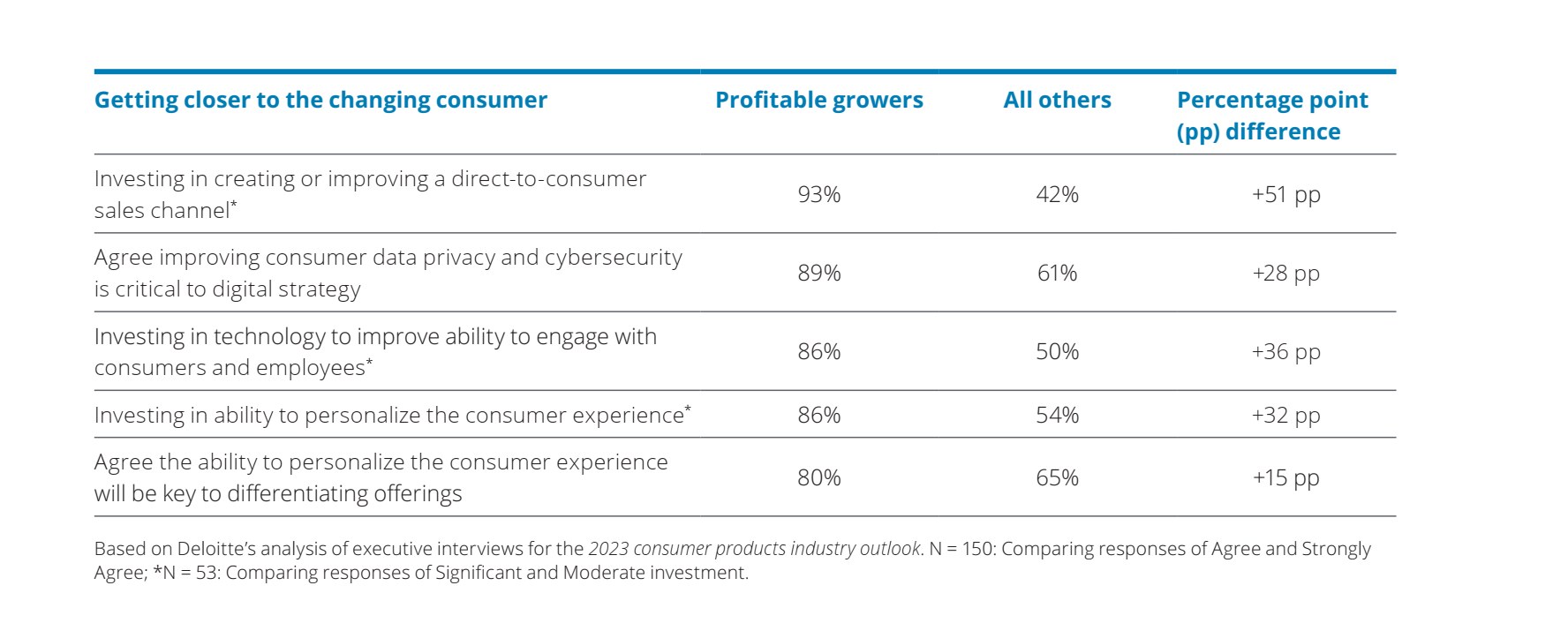

Чтобы адаптироваться к изменяющимся пожеланиям потребителей, компании инвестируют в том числе в платформы прямого взаимодействия с потребителем, инновационные продукты, digital-маркетинг и аналитику. Например, в технологии, помогающие им привлекать и персонализировать клиентов (виртуальная примерка вещей, предоставление рекомендаций по продуктам с поддержкой ИИ, моделей прогнозной аналитики практически в режиме реального времени).

Также компании инвестируют в каналы прямой связи с потребителем (DTC) и защиту личных данных клиентов, обеспечивающих работу этих систем. Но модели DTC в больших брендах долго боролись за прибыльность, и это не для слабонервных. Аналогично новые нормативные и технологические изменения в отслеживании поведения потребителей, например, в отношении файлов cookie и требований о согласии на подписку, еще больше усложняют процесс, увеличивая затраты на привлечение клиентов и маркетинг.

Еще один способ – отдавать приоритет новым продуктам и услугам, созданным для удовлетворения изменчивых желаний потребителей. Для этого используют данные из своих цифровых систем взаимодействия, чтобы быстро обнаруживать новые возможности. Один из распространенных вариантов за последний год – премиализация продукта, которая помогает оправдать повышение цен тем, что обеспечивает дополнительную ценность.

Одновременно один и тот же потребитель может принимать решения, которые кажутся непоследовательными в различных контекстах (обстоятельствах). Поэтому компании должны дать ответ: мы выходим на рынок, ориентируясь на потребителя или на контекст? И вообще есть ли аналитика о том, какие услуги и продукты нужны именно сейчас.

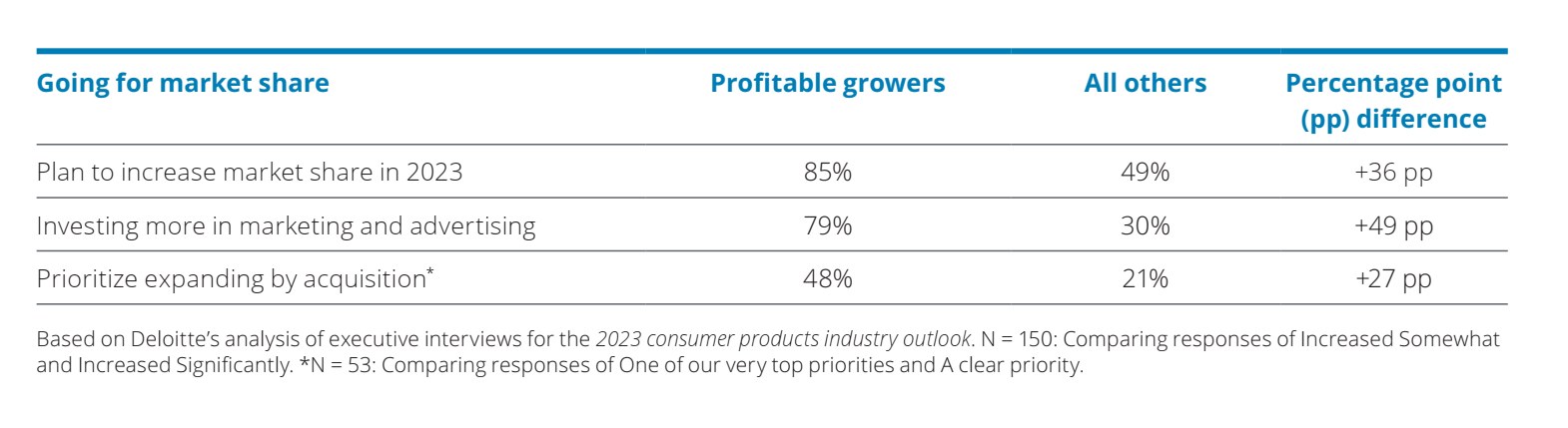

Успешные компании на 33% чаще других рассматривают сложную бизнес-среду, ожидаемую в этом году, как прекрасную возможность увеличить долю на рынке. Такой рост доли важен, поскольку кроме других преимуществ помогает увеличить объемы производства и открывает возможности для экономии за счет масштаба.

Да, некоторые могут повышать цены, но держать их ниже, чем у конкурентов, и использовать рекламные акции. Те, кто не ожидает прибыльного роста, в четыре раза чаще заявляют о значительном увеличении «входных» цен. 70% прибыльных производителей стремятся увеличить свою долю, инвестируя в развивающиеся рынки. Но самые существенные отличия заключаются в маркетинге (включая цифровой маркетинг) и расширении за счет поглощений.

Попытки увеличить долю рынка за счет ценовой дифференциации и неорганического роста должны быть взвешенными. Например, выдержит ли бизнес относительно небольшие скачки цен, чтобы отобрать долю у конкурентов, и можно ли за счет рекламных акций привлечь новых клиентов. А также есть ли возможность нарастить долю за счет слияний или поглощений.

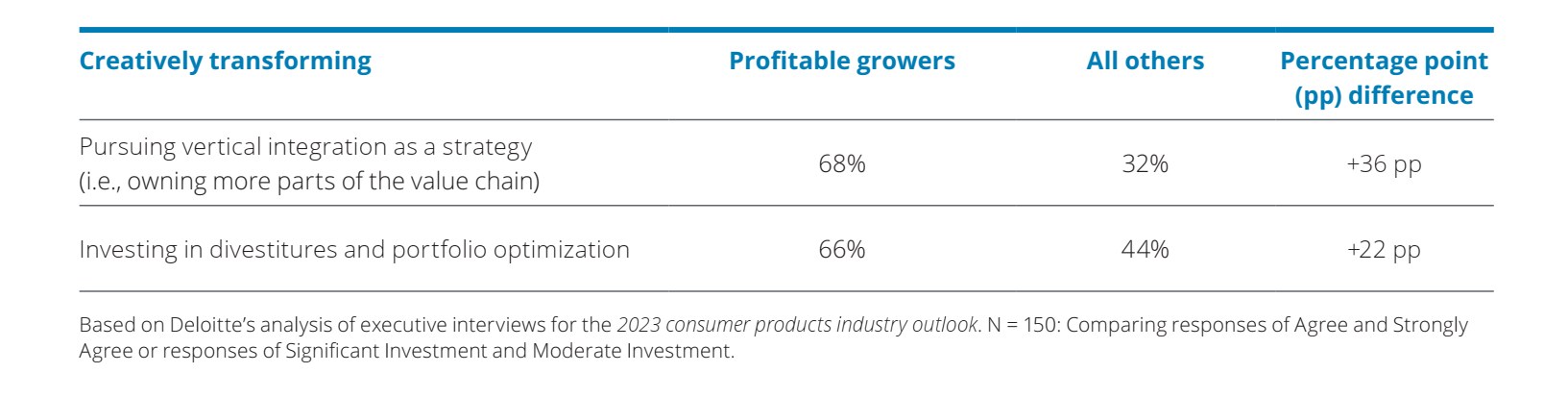

Успешные компании используют креативные подходы к трансформации бизнеса по мере изменения потребностей потребителей. Для двух третей опрошенных это включает в себя трансформацию путем продажи активов и оптимизации портфеля. Креативные примеры на рынке включают совместные предприятия и новаторские партнерства с частными инвестициями для преобразования бизнеса, который лучше работал бы на внешнем рынке. Некоторые бренды могут создать фонды прямых инвестиций для содействия таким сделкам.

Рейтинговые агентства и финансовые компании предполагают, что за успехом мясных компаний за последние годы стоит вертикальная интеграция. В индустрии моды обратная интеграция (при покупке поставщиков сырья и комплектующих) позволяет компаниям получать больше данных и улучшать свои возможности в отношении конкретных продуктов.

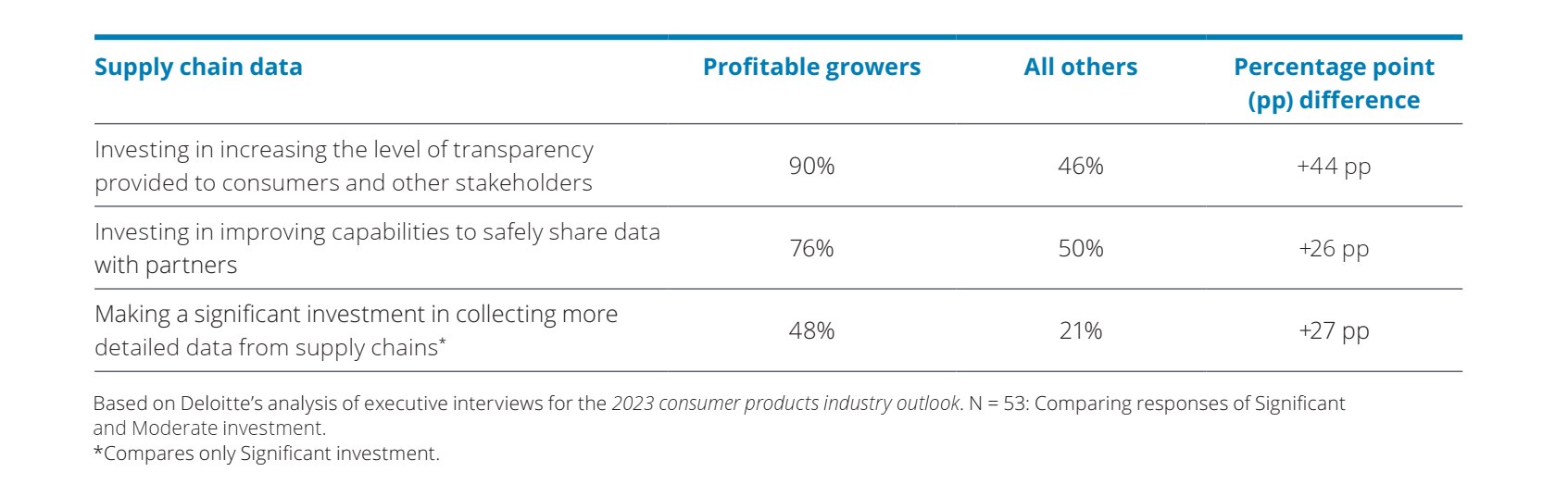

Как и снижение издержек, цепочка поставок является приоритетом почти каждой компании. Несмотря на некоторые улучшения, цепочка поставок вызывает серьезную обеспокоенность у руководителей отрасли. К примеру, почти половина компаний (48%) считает, что стратегия just-in time должна быть заменена. Хотя компании, заявляющие, что выходят за рамки стратегии цепочки поставок «точно вовремя», с такой же вероятностью будут прибыльными производителями, как и любая другая компания. Однако выразительным отличием являются данные о цепочке поставок — область, где выделяются прибыльные производители.

Они с большей вероятностью инвестируют в возможность получения большего количества данных по всей цепочке, чтобы улучшить прозрачность и улучшить управление. В частности эти данные через интеллектуальные этикетки могут помочь потребителям принимать более взвешенные решения, а также помочь партнерам по цепочке поставок координировать и оптимизировать логистику.

Для повышения устойчивости своих цепей поставок и разработки альтернативных звеньев, компании занимаются диверсификацией процессов в самих цепях, а также пытаются избавиться от зависимости только от одной страны или поставщика.

Около половины опрошенных обеспокоены тем, что отсутствие торгового сотрудничества между странами еще больше повлияет на способность вести бизнес с этими поставщиками. В то же время, разница стоимости рабочей силы, которая изначально привлекала их на некоторые рынки, значительно уменьшилась.

В результате мы можем увидеть появление отрасли потребительских товаров, которая во многих отношениях станет более разнообразной, чем раньше. Поскольку 52% респондентов говорят, что сокращают свои цепочки поставок, чтобы снизить риски, в 2023 году будет больше товаров из ближнего зарубежья. В свою очередь половина транспортных компаний активно готовятся к переводу своих клиентов-производителей на ближневосточный рынок, а еще треть изучает, какие действия они должны предпринять, чтобы приспособиться к изменениям.

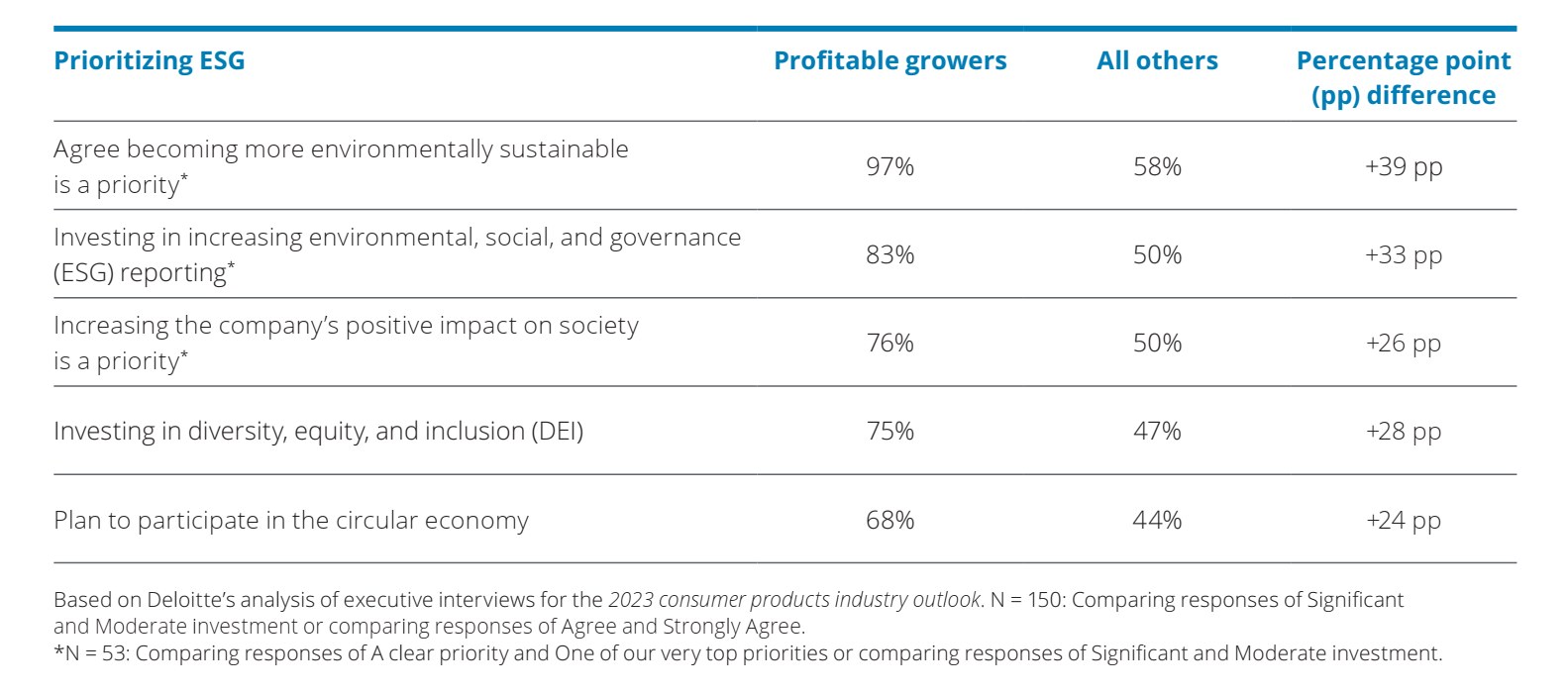

Уделяя больше внимания достижению экологических, социальных и управленческих целей (ESG), даже несмотря на то, что экономическая среда может сделать это постоянной проблемой, прибыльные производители сохраняют свои приоритеты.

В частности, вкладывая средства в многоразовую упаковку и бутылки, инициативы по предотвращению вырубки лесов, методы климатически оптимизированного ведения сельского хозяйства и т.д.

Отличительным фактором является то, что прибыльные производители вкладывают средства в улучшение своей отчетности ESG. Как показывают исследования, те, кто делает это, как правило, превосходят в достижении устойчивого прогресса.

Ухудшение состояния экономики может осложнить сохранение этих ценностей. Хотя многие потребители ценят устойчивое развитие, уже наблюдаются признаки снижения готовности платить за это более высокую цену.