Исследование Deloitte: к чему стремятся покупатели накануне больших распродаж

27.12.2022 09:00

27.12.2022 09:00RAU в партнерстве с аналитической компанией NielsenIQ представили спецпроект: исследование «Основные тренды ритейла 2022». Где, в частности, были выявлены основные изменения, произошедшие в европейском и украинском ритейле, в приоритетах потребителей в разные фазы войны и что теперь их побуждает к покупкам.

На закрытой сессии членов и партнеров Ассоциации ритейлеров Украины RAU Special Event «Экономический фронт ритейла: работа под постоянными вызовами» руководитель отдела аналитики Ассоциации ритейлеров Украины Яна Ермакова, а также директор отдела аналитики компании NielsenIQ в Украине Михаил Гафуров вместе с глобальным руководителем облачных решений для ритейла NielsenIQ Виталием Бриком представили масштабное исследование «Основные тренды ритейла 2022». В предыдущем материале на портале RAU были опубликованы тезисы исследования относительно изменений в поведении украинского потребителя за время войны. Данная публикация посвящена ключевым трендам 2022 года, которые проявились в украинском и зарубежном ритейле.

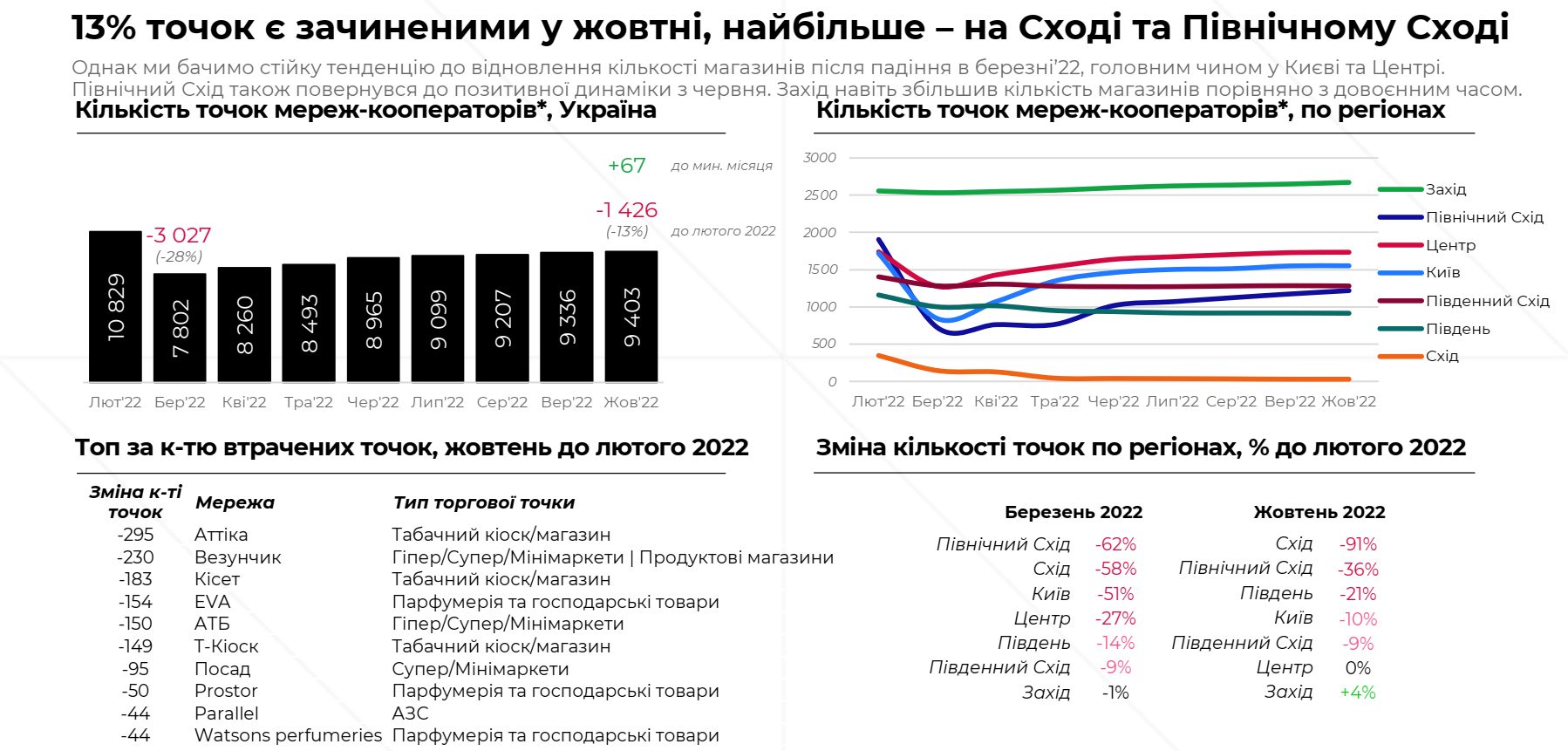

Как свидетельствуют аналитические данные исследования RAU и NielsenIQ, 13% торговых точек в Украине оставались закрытыми в октябре, больше всего – на востоке и северо-востоке страны. В то же время, наблюдается устойчивая тенденция к восстановлению количества магазинов. На северо-востоке также ритейл вернулся в позитивную динамику с июня, а на западе Украины даже увеличил количество магазинов по сравнению с довоенным временем. Развитие ритейла на западе страны обусловлено не только более безопасной локацией и миграцией туда населения из других регионов. Вслед за потенциальными покупателями сети с востока начали открывать новые магазины на западе, чтобы диверсифицировать риски и развивать бизнес.

Стабильная работающая экономика – залог безопасности страны, дающий возможность наполнять бюджет и обеспечивать всем необходимым войска на фронте. При этом ритейл — одна из ключевых отраслей экономики, которая гарантирует стабильные и большие поступления для бюджетов всех уровней, предоставляет работу сотням тысяч людей и средства к существованию миллионам их родственников, что особенно важно в условиях почти 35% безработицы. Вместе с тем, в сложившейся ситуации отрасль розничной торговли требует внимания и помощи со стороны государства: в дерегуляции сферы, строительстве отношений с госорганами, налаживании сотрудничества с производителями и поставщиками, обеспечении электроэнергией и т.д. Сейчас все эти проблемы легли тяжелым бременем на плечи торговых сетей, в результате чего рентабельность работы компаний значительно уменьшилась, а значит – уменьшаются и налоговые поступления.

Следует отметить, что закрытие магазинов означало для их владельцев огромные потери средств, вложенных в создание этих торговых точек, инфраструктуру и кадры. Так, в марте около трети объектов украинского ритейла были закрыты, часть из которых была разрушена или разграблена. И теперь сети должны снова вкладывать свои средства на восстановление.

Больше всего таких точек оказалось на востоке и юге страны. Показательны примеры сети табачных киосков/магазинов Аттика, которая из-за войны потеряла почти 300 точек, а также сети продуктовых магазинов Везунчик, оставшаяся без 230 объектов (гипер/супер/минимаркеты и продуктовые магазины).

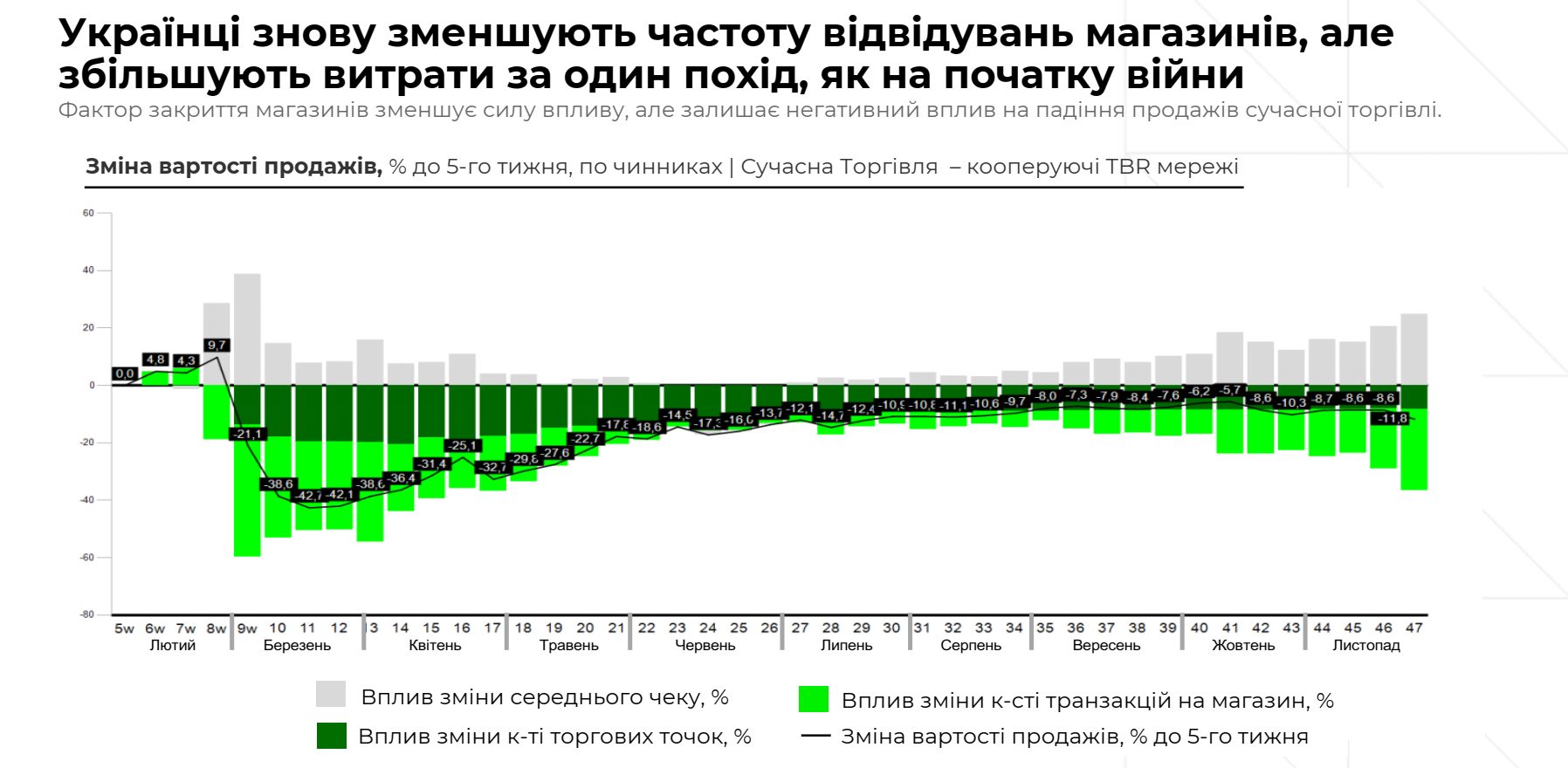

Полномасштабная война также изменила посещаемость магазинов и размер среднего чека. Достаточно вспомнить, что большое количество потенциальных покупателей покинули пределы страны. Если посмотреть на график продаж, то хорошо заметны панические закупки населения. Тогда количество походов в магазин и количество транзакций просело при значительном увеличении размера среднего чека. Так, в начале марта (девятая неделя года) сумма продаж уменьшилась на 21,1%, но средний чек увеличился при сокращении количества транзакций на магазин.

По мере того как стабилизировался фронт и потребители привыкали к жизни во время войны, более или менее стабильной становилась и торговля. Но в октябре, когда Россия прибегла к террористическим атакам украинской инфраструктуры, снова вернулись реалии начала великой войны. Как видим, закрытие магазинов из-за нехватки электроэнергии и воздушных тревог снова увеличили средний чек и уменьшили число походов в магазин. Но на этот раз на увеличение среднего чека добавила свое влияние высокая инфляция, а к уменьшению выручки теперь еще добавились потери товара, который приходится списывать из-за отключения света. Что ложится дополнительным финансовым бременем на плечи ритейлеров.

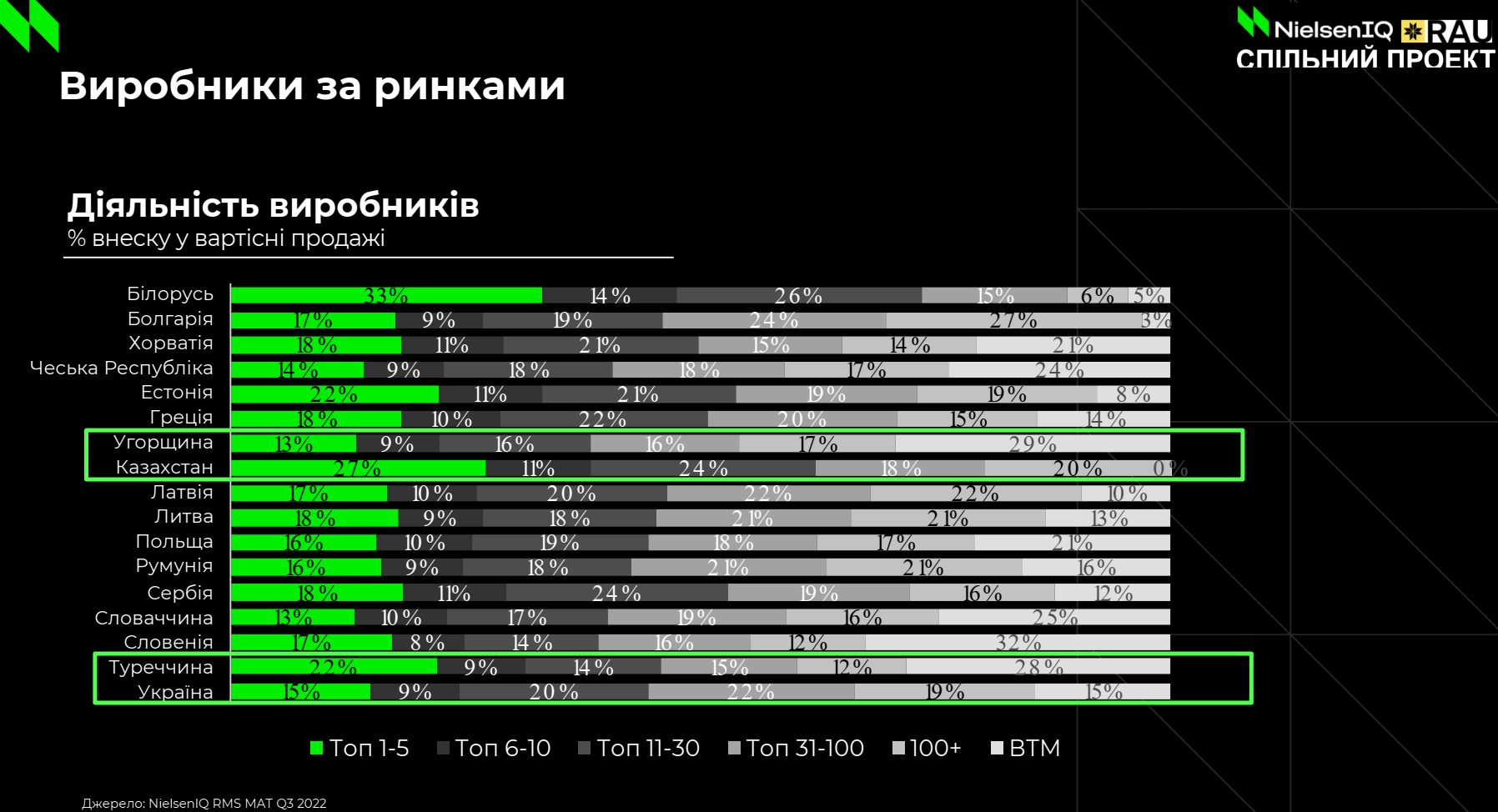

В структуру продаж война тоже внесла свои коррективы. На диаграмме видно, что в Украине достаточно равномерное распределение между разными по «весу» на рынке производителями. В Казахстане же топ-5 производителей имеют долю в 27% всей выручки категории FMCG в стране, в Турции – 22%. Также доля собственных торговых марок в Венгрии составляет 29%, а в Турции – 28%. В Украине же топ-5 производителей и СТМ занимают только по 15%.

Интересно, что среди стран с высоким уровнем инфляции Украина находится не на первом месте по росту цен и изменению доли продаж ключевыми производителями. Так, в Турции, где войны нет, инфляция товаров категории FMCG превышает 70%, выручки первой пятерки производителей выросли на 86% по отношению к прошлому году. В Украине, где продуктовая инфляция больше 28%, продажи первой пятерки сократились в денежном выражении на 2%. Также выделяются на общем фоне Венгрия и Казахстан.

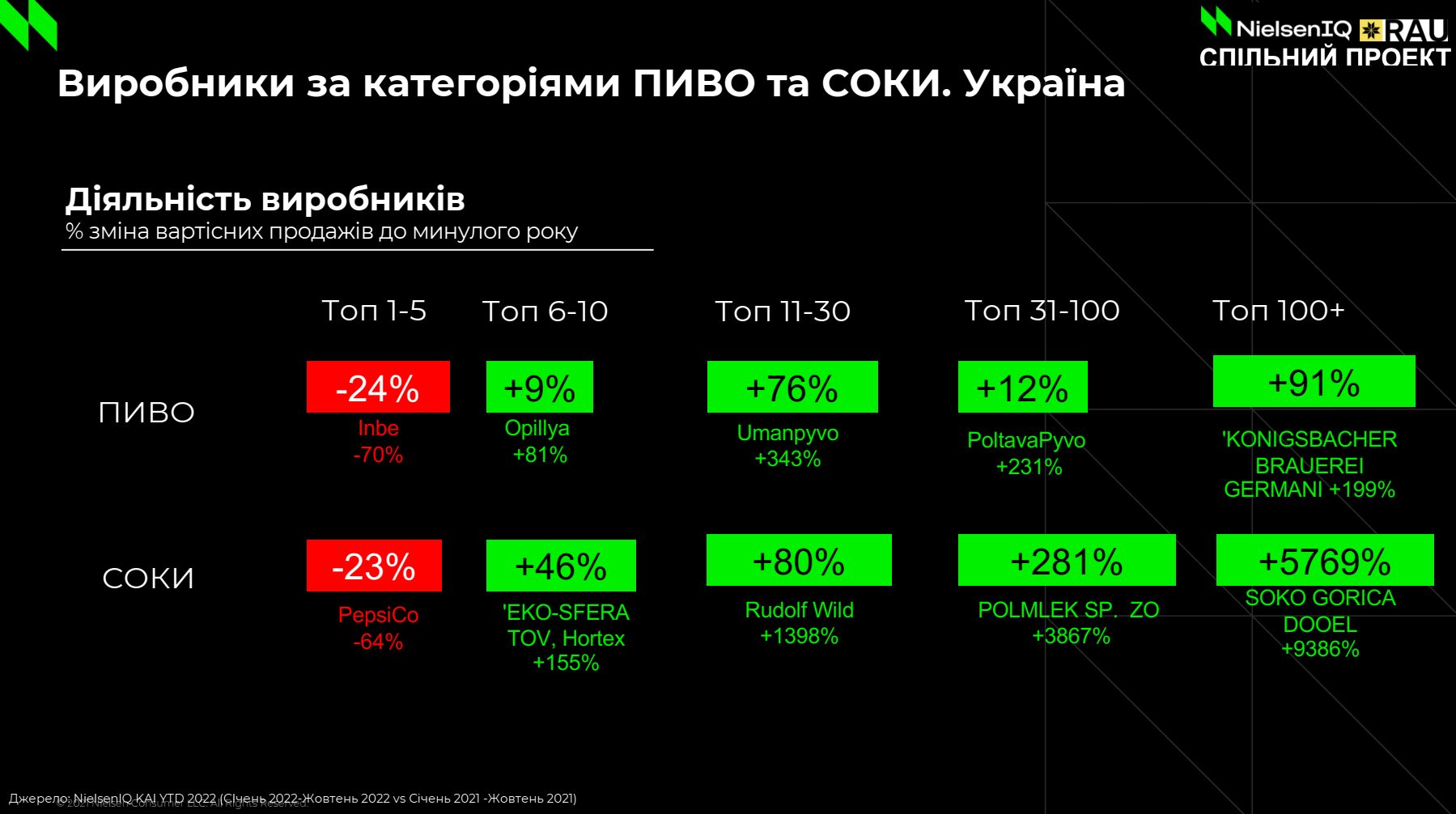

По отдельным категориям товаров в Украине первые топ-5 производителей потеряли значительно больше чем несколько процентов выручки от уровня прошлого года. К примеру, в категории «пиво и соки» потери первой пятерки составляют соответственно 24% и 23%. Так, компания AB InBev Efes (пивоварни в Харькове, Чернигове и Николаеве) потеряла 70% продаж, а компания PepsiCo (заводы в Николаевской области) потеряла 64% продаж. Соответственно, другие производители заняли их место на полках, показывая большой прирост. Скажем, Уманьпиво увеличило реализацию на 343%, а Полтавпиво – на 231%. В категории соки изменения еще более впечатляющие.

Достойны внимания и изменения среди лидеров продаж в разное время. Так, в начале войны люди делали запасы средств по уходу за ребенком, круп, консервов, масла и других товаров длительного хранения. Затем последовал провал торговли в марте и небольшой рост показал лишь сегмент товаров по уходу за волосами, а продажи алкоголя обвалились на 74% из-за введения «сухого закона». Кто хотел, все равно мог приобрести алкогольные напитки, но не через организованный ритейл, который лишь недополучил значительные средства от такого запрета. Излишним подтверждением чему стало увеличение продаж почти в три раза (+180%) после частичного снятия в апреле ограничений на торговлю алкогольными напитками. После этого данная категория никогда не попадала в топы продаж, более того: впоследствии она снова показала падение. Это хороший пример излишнего государственного регулирования. Начиная с мая спросом снова пользовались лишь базовые потребительские товары (месяц к месяцу).

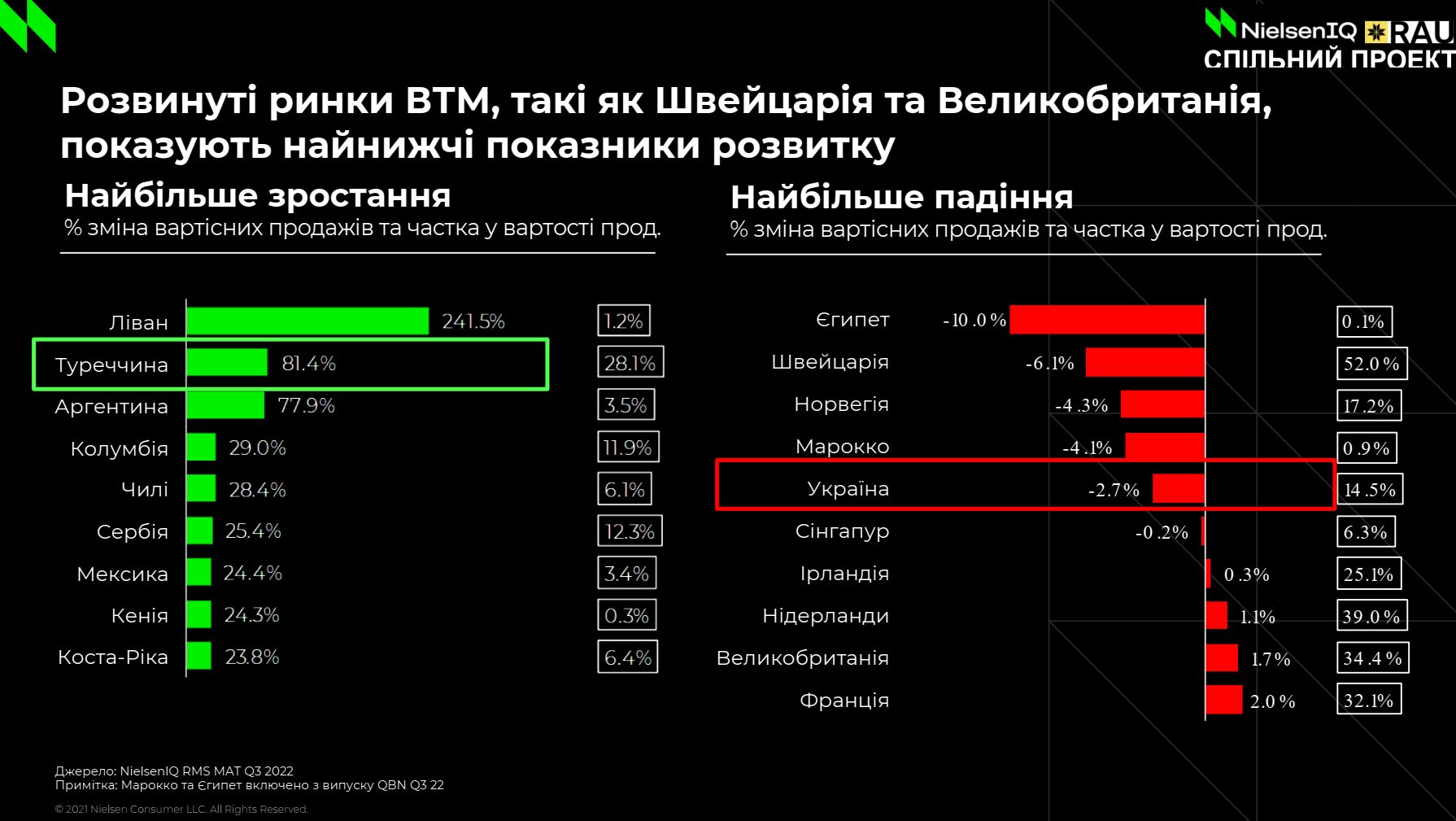

Поскольку по всему миру растут цены, все большей популярностью пользуются собственные торговые марки сетей, которые помогают потребителям бороться с ростом расходов. Ускорение продаж СТМ наблюдается во всех регионах, что привело к росту их глобальных продаж на 6,8%, если сравнивать результаты третьего квартала 2022 года с соответствующим периодом прошлого года. Чем больше уровень инфляции, тем стремительнее набирают популярность СТМ, что хорошо видно на примере стран Восточной Европы (+24,3%).

В среднем доля СТМ по розничной торговле в мире составляет уже 20%. То есть это стало существенной составляющей рынка FMCG. Как уже отмечалось, в Украине эта доля на уровне 15%, но в настоящее время продажи СТМ несколько сокращаются. В отличие от Турции, где стоимость проданных товаров под СТМ выросла на 81,4%.

Интересно сравнить динамику потребления СТМ в категориях продовольственных и непродовольственных товаров в Украине. Например, если в 2022 году доля СТМ в продовольственных товарах снижается и составляет почти 14%, то в категории непродовольственных товаров она продолжала стабильно расти, и уже превысила 20%.

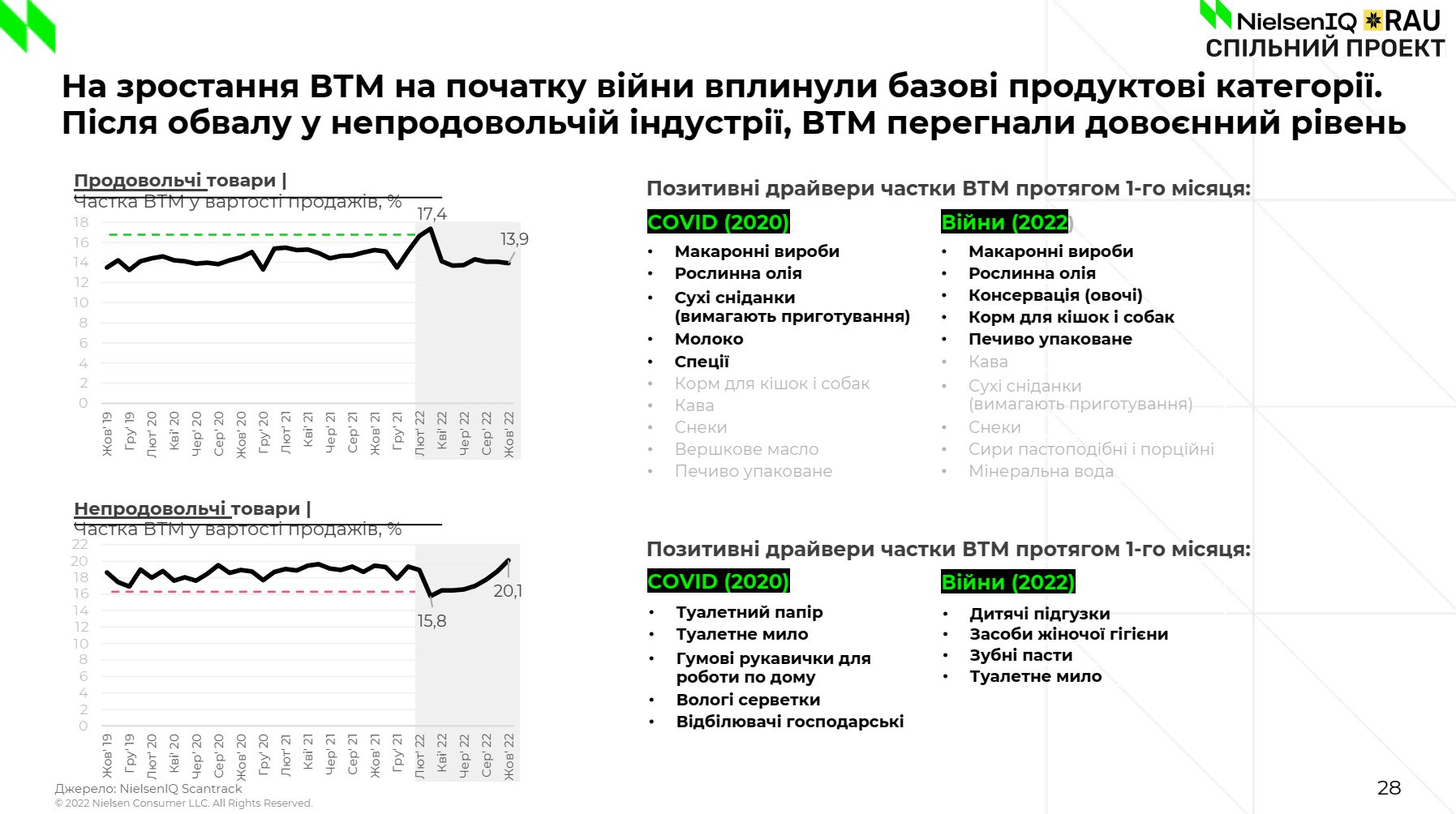

При этом хорошо видно, как отличается по некоторым товарным позициям потребление СТМ в начале пандемии (март 2020 года) и начале войны (март 2022 года). Если по продуктовым категориям все более-менее совпадает (макароны, растительное масло и сухие завтраки или консервы и т. п.), то по non-food категориям заметны отличия. В частности, если во время Covid-19 на первом месте были средства защиты и туалетная бумага, то во время войны первоначально скупали детские подгузники и средства гигиены.

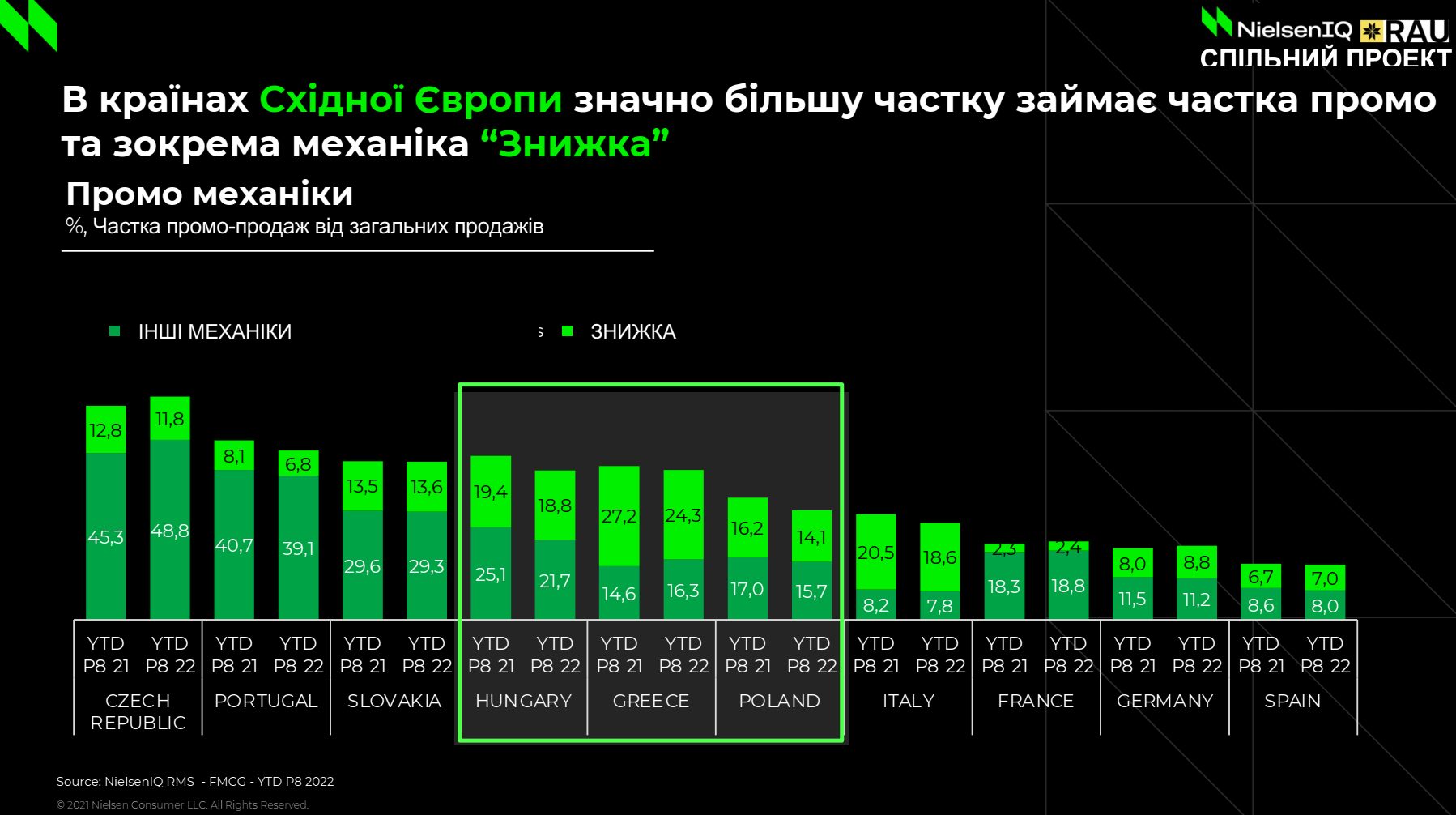

К началу третьего квартала 2022 года рост цен в Европе стал двузначным впервые за десятки лет. Соответственно, потребители активно ищут акционные предложения. Так, например, в Чехии доля промо-продаж составила в январе-августе 2022 более 60% от общего объема торговли. Также растут промо-продажи в Латвии, Великобритании, Франции и Дании. В Украине этот показатель составляет 39%. Здесь речь идет о любых видах акций, а не только ценовых скидках.

Однако, если рассмотреть различные механики промо, будет хорошо видно, что в странах Восточной Европы значительно большую долю занимает доля промо, и в частности механика «Скидка». Это хорошо видно на примере Венгрии, Греции и Польши. В отдельных категориях товаров доля промопродаж превышает 70%, как, например, напитки в Чехии.

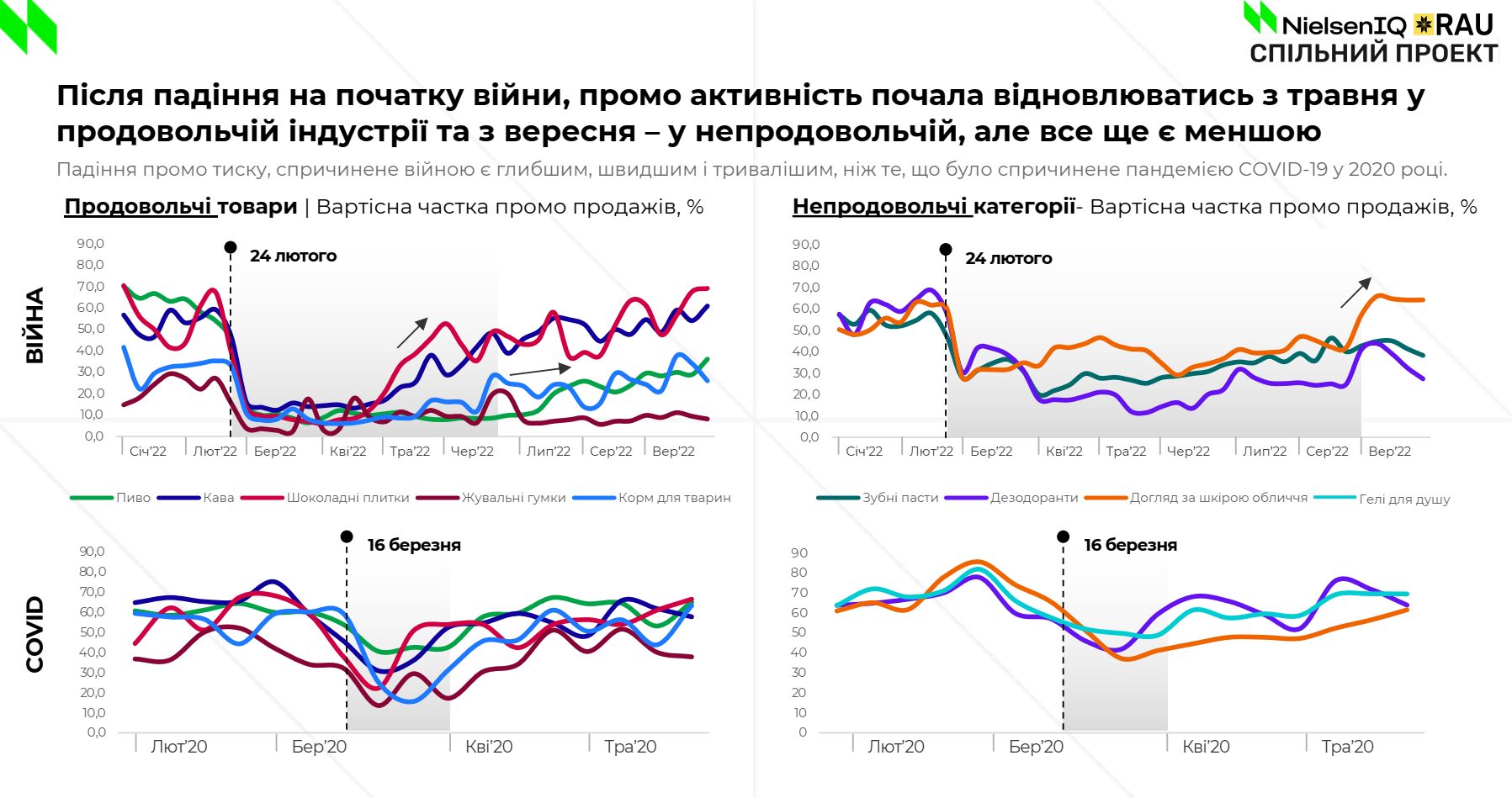

Если сравнивать продажи в пандемию и во время войны в Украине, хорошо видно, что после 24 февраля все забыли о любых акциях (а некоторые поставщики и о своих контрактных обязательствах). Возврат доли продаж через промо в продовольственной группе товаров начался только с мая, а заметный рост в non-food категориях – только с сентября.

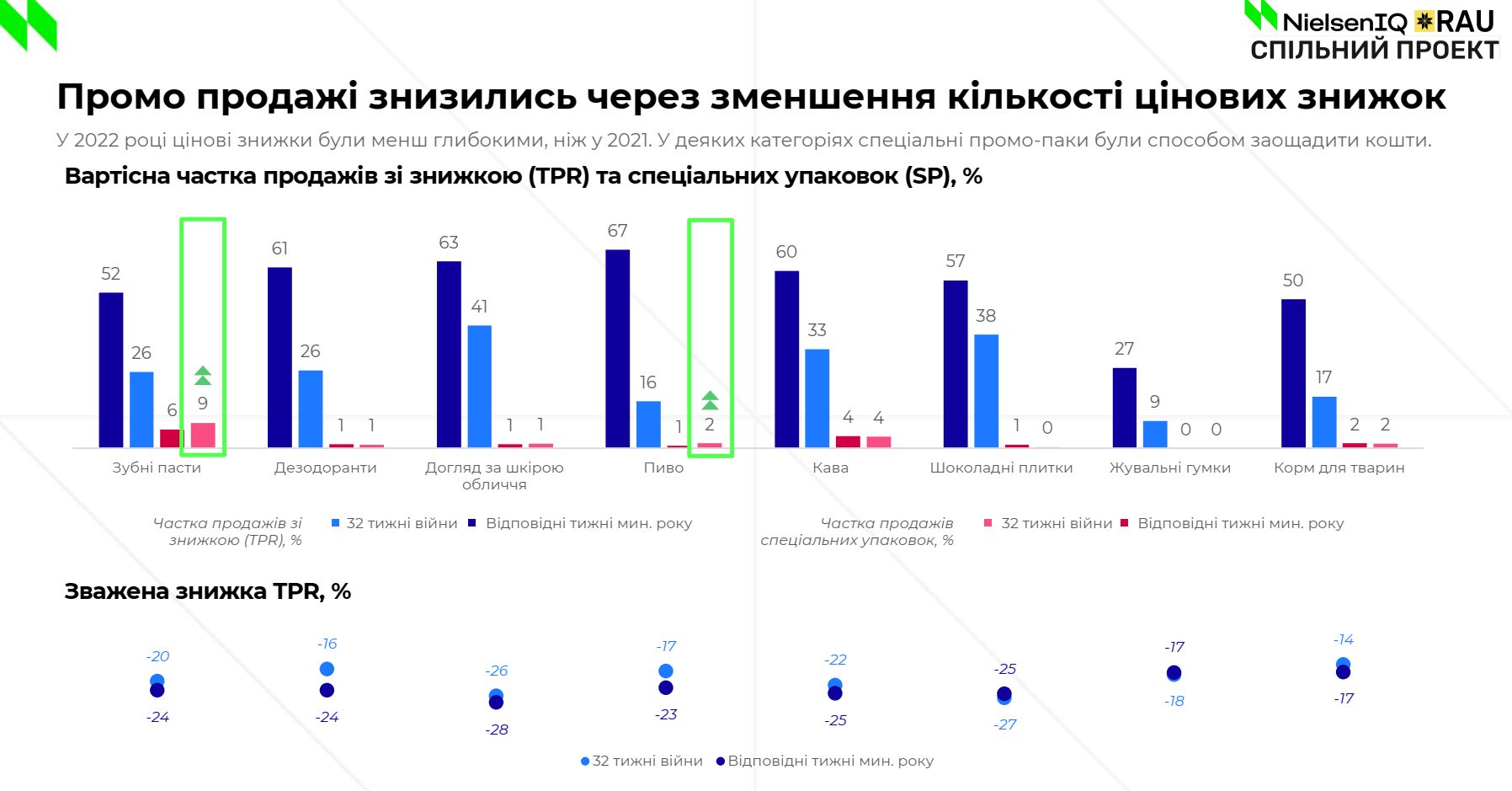

В то же время в 2022 году ценовые скидки были менее глубокими, чем в 2021 году. В некоторых категориях специальные промо-паки являлись способом сэкономить средства. Скажем, год назад доля продаж зубных паст со скидкой была на уровне 52%, а теперь только 26%. Хотя заметен рост доли товара в специальных упаковках. Наиболее поразительная разница в применении скидок в категории пива. Вместо прошлогодних 67% теперь есть только 16% доли промо. То есть уменьшение более чем в четыре раза. Кое-где средний размер скидки значительно упал, а в некоторых категориях товаров, таких как шоколадные плитки – почти не изменился (25% против 27% год назад).

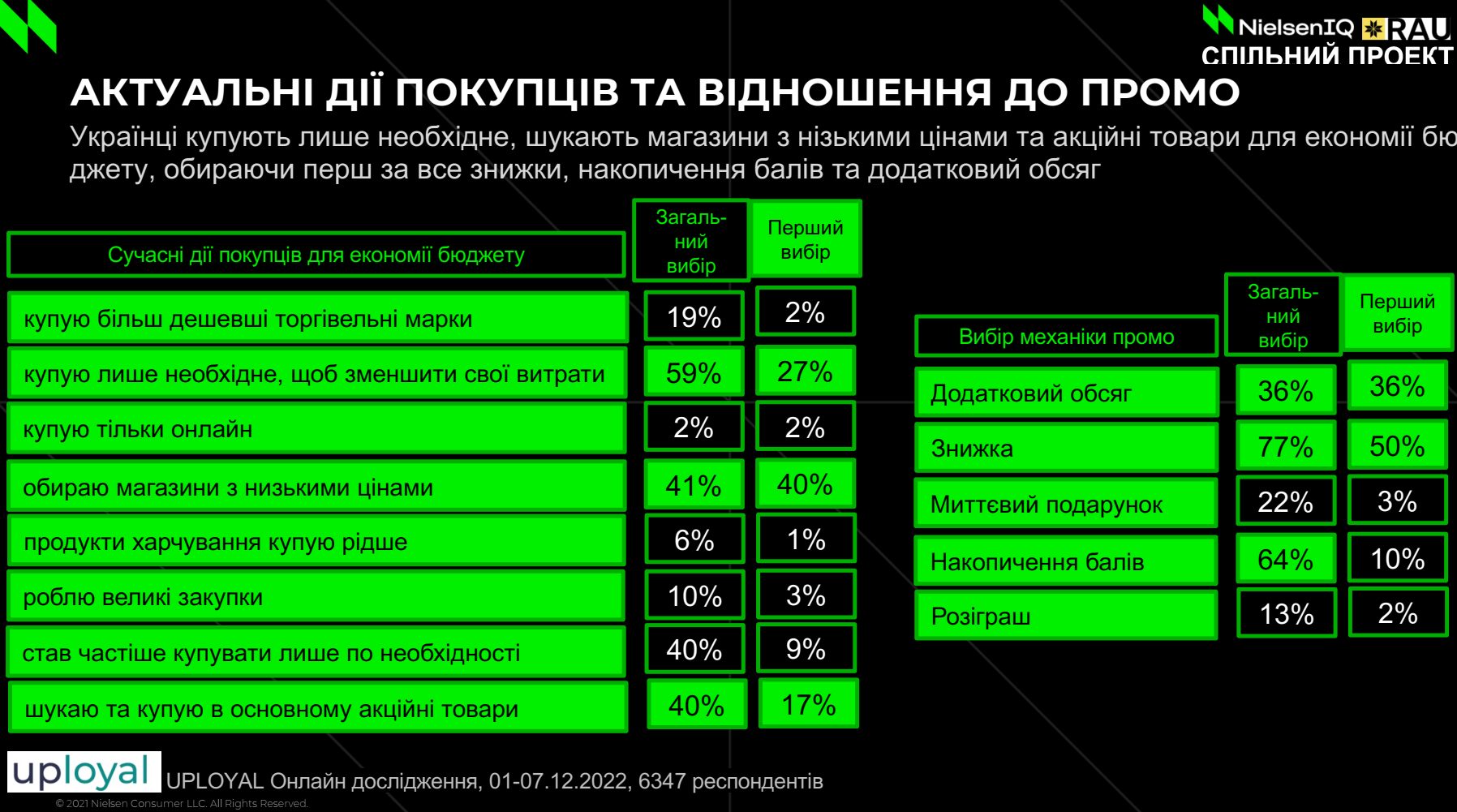

Согласно данным опроса почти 7000 потребителей, проведенного компанией Uployal, 59% украинцев покупают только самое необходимое, чтобы уменьшить свои расходы. Причем примерно треть назвали это в первую очередь. Важно также, что из 41% выбирающих магазины с более низкими ценами почти столько же (40%) сделали это своим первым выбором. То есть первоочередная задача для отечественных ритейлеров – создать впечатление магазина с доступными (читай – низкими) ценами на товары. Потому что все остальное – вторично.

Дополнительно стоит отметить, что те же 40% целенаправленно ищут и покупают акционные товары. Среди всех механик промо 77% потребителей выбирают прямую скидку и для половины из них это первоочередной выбор. Интересно, что 36% готовы покупать дополнительный объем товаров по акции и здесь также 36% указали это как свой первый выбор. То есть каждый третий готов реагировать на предложение дополнительного товара типа 2+1=2 и т.д.

Онлайн-канал продаж также рассматривается как более выгодный для покупок. Онлайн-шоппинг показал стремительный рост во всех регионах, включая Европу, где e-commerce превысила долю в 5% от общих продаж FMCG на таких рынках как Франция, Бельгия, Нидерланды и Чехия.

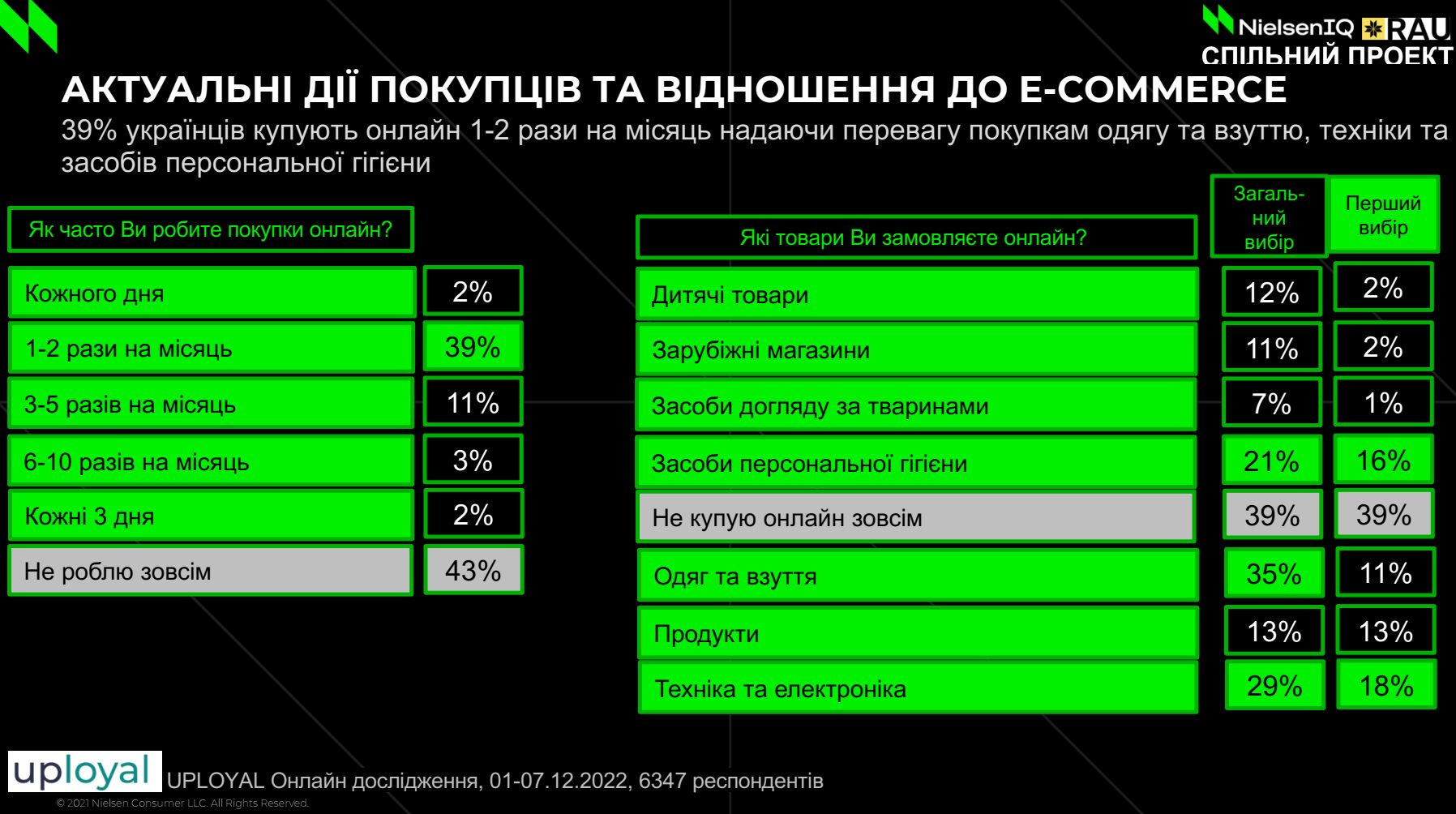

В то же время 39% украинцев покупают онлайн 1-2 раза в месяц, предпочитая покупки одежды и обуви, техники и средств персональной гигиены. Но также 39% потребителей не покупают в интернете совсем ничего. И здесь важную роль в развитии онлайн-торговли играют такие сети как EVA, Watsons, Makeup и другие.

Читайте также –