Формула успеха: на чем держится эффективное партнерство между производителями и ритейлерами

19.05.2021 08:30

19.05.2021 08:30На основе опросов генеральных директоров и исследований потребителей эксперты определили десять тенденций, которые будут определять работу отрасли в ближайшие годы.

Переход потребителей в онлайн во время пандемии дает продуктовым ритейлерам хороший шанс увеличить свою рыночную долю в e—commerce в течение следующих двух-трех лет. Однако рост онлайн-продаж и тенденция к увеличению стоимости такой торговли могут сказаться на марже. Особенно если рынок торговли продуктами питания сократится после полноценного возвращения ресторанов к работе без ограничений.

Поэтому необходимо стремиться к повышению эффективности (например, за счет автоматизации) и находить новые сферы для повышения маржи (за счет аналитики или перехода на более дифференцированные продукты премиум-класса).

В январе 2021 года EuroCommerce и McKinsey провели опросы в сфере розничной торговли продуктами питания по всей Европе, опросив 48 CEO и более 10 000 потребителей. Исследование The State of Grocery Retail 2021: Europe выявило десять тенденций, которые, по мнению экспертов, будут формировать рынок розничной торговли продуктами питания до 2025 года. RAU предлагает ознакомиться с основными выводами.

Пандемия COVID-19 и связанные с ней ограничения серьезно сказались на работе ритейла. В отличие от индустрии моды и прочих секторов торговли, страдавших от снижения спроса, продуктовые магазины столкнулись с повышенным потреблением еды, средств гигиены и прочих повседневных товаров. Однако повышенный спрос привел и к увеличению затрат FMCG-операторов из-за нарушений цепочек поставок, нехватки товара из-за болезней персонала у поставщиков, дополнительных расходов на обеспечение безопасности персонала и клиентов. Наконец, им понадобилось ускорять и расширять инвестиции в онлайн-направление и доставку.

Поэтому эксперты говорят о высокой степени неопределенности в прогнозах относительно развития продуктовой отрасли.

Наиболее ярко выраженные тенденции, выявленные в опросах гендиректоров и потребителей, показывают, что интернет становится основным каналом для роста продаж продуктовых ритейлеров, ценность — снова главный критерий, а новый образ жизни стимулирует спрос на продукты питания.

Во время пандемии розничные продажи продуктов питания в Европе выросли более чем на 10%. Тем не менее, примерно половина CEO в ритейле ждут ухудшения ситуации в 2021 году, так как отмена карантинных ограничений вернет рынок к прежним значениям (плюс регулярный годовой прирост).

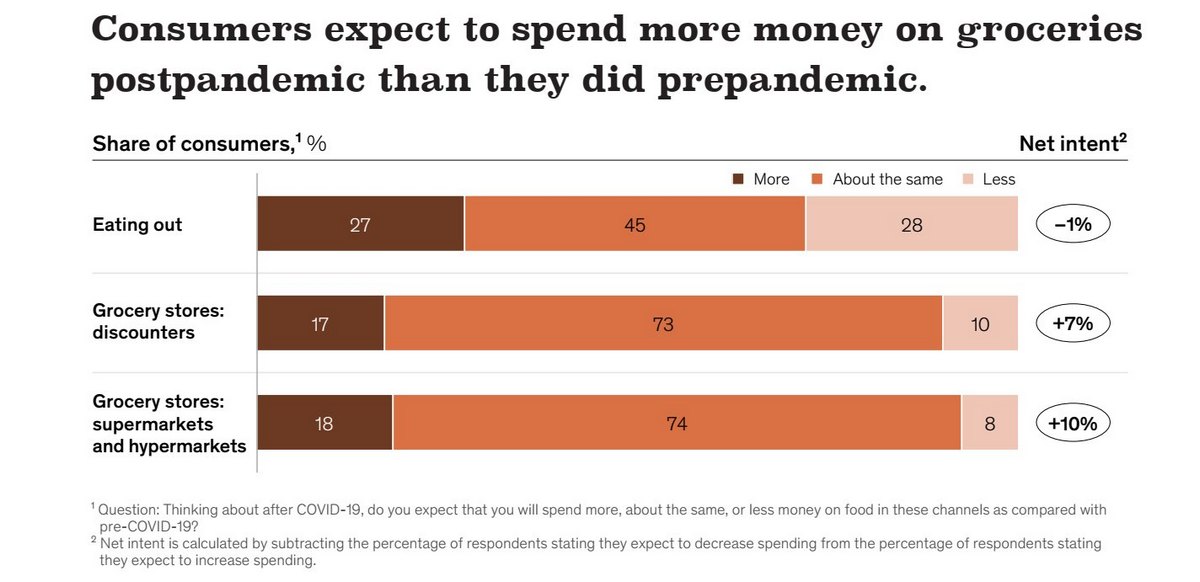

Однако опросы потребителей показывают, что привычка работать и готовить дома частично сохранит этот дополнительный драйвер роста. Так, от 7 до 10 % потребителей ожидают, что после пандемии потратят больше на продукты и меньше на питание вне дома, чем до пандемии.

Кроме того, больше половины потребителей во Франции, Германии, Италии, Испании и Великобритании намерены продолжать делать покупки в интернете.

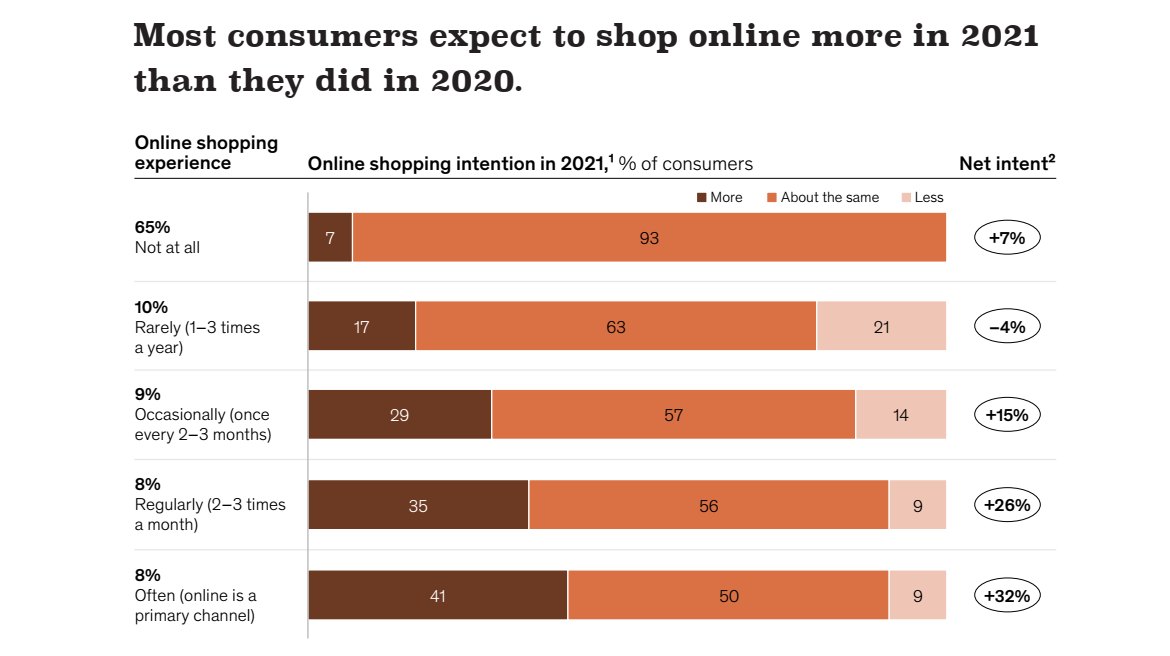

Переход к онлайн-покупкам в ближайшие годы может стать самым заметным изменением в продуктовом ритейле. Во время пандемии интернет-продажи выросли почти на 20% и в краткосрочной перспективе их доля будет увеличиваться.

Чем чаще покупатели совершали приобретения онлайн, тем более охотно они готовы делать это в будущем. К примеру те, кто и раньше редко покупал продукты в интернете (10% всех потребителей), заявили, что они планируют сократить, а не увеличивать свои онлайн-расходы (-4%). Зато привычные к этому каналу покупок готовы нарастить траты на 32%.

Пока основную массу потребителей сдерживает от покупок онлайн желание личного контакта в магазине (49%), высокая стоимость доставки (33%) и высокие требования к минимальному заказу (22%).

В то же время очевидно, что ритейлерам все труднее завоевать долю рынка без работы в сети. И сохранить общую рентабельности EBIT без увеличения прибыльности также будет сложно.

До пандемии большинство супермаркетов в Европе либо теряли долю рынка, либо росли вместе с рынком. Форматы с четко выраженными ценностными предложениями, такие как доставка готовой еды, дискаунтеры, магазины у дома и интернет-магазины стремительно развиваются и забирают долю рынка у традиционных супермаркетов.

Так, в 2015-19 годах дискаунтеры, интернет-магазины, мини-маркеты и специализированные магазины росли в среднем на 5,9% в год, в то время как супермаркеты — всего на 1,6% в год.

Поэтому эксперты считают, что многие недифференцированные форматы супермаркетов требуют более четкого ценностного предложения, чтобы оставаться успешными. Например, ориентироваться на удовлетворение потребительских предпочтений в отношении здоровых и экологически чистых продуктов за счет соответствующего ассортимента.

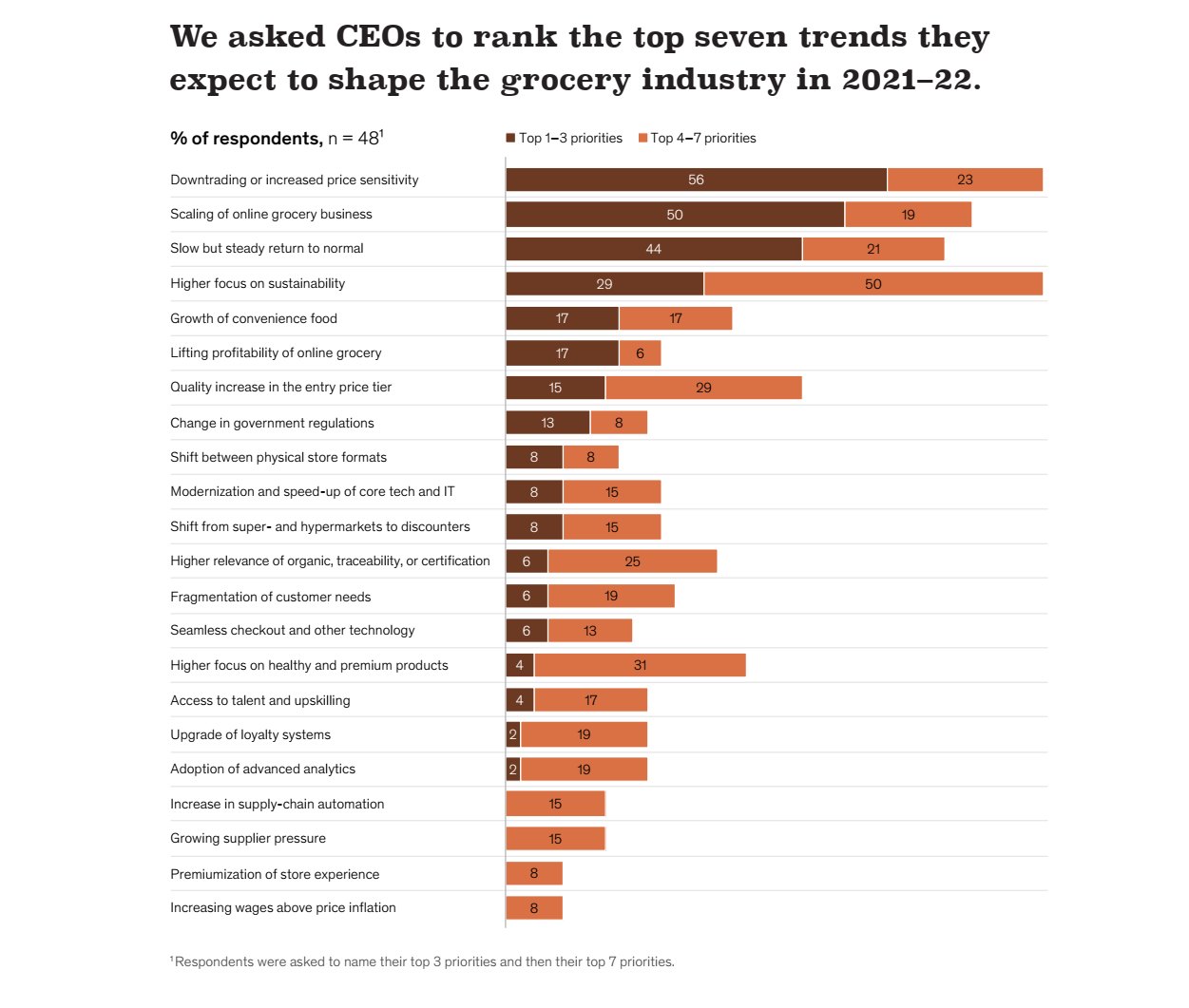

Больше половины (56%) руководителей продуктовых магазинов в Европе считают снижение продаж или повышенную чувствительность к ценам наиболее влиятельной тенденцией. А потому считают работу над повышением качества и снижением стоимости продуктов одним из своих главных приоритетов на следующие два-три года.

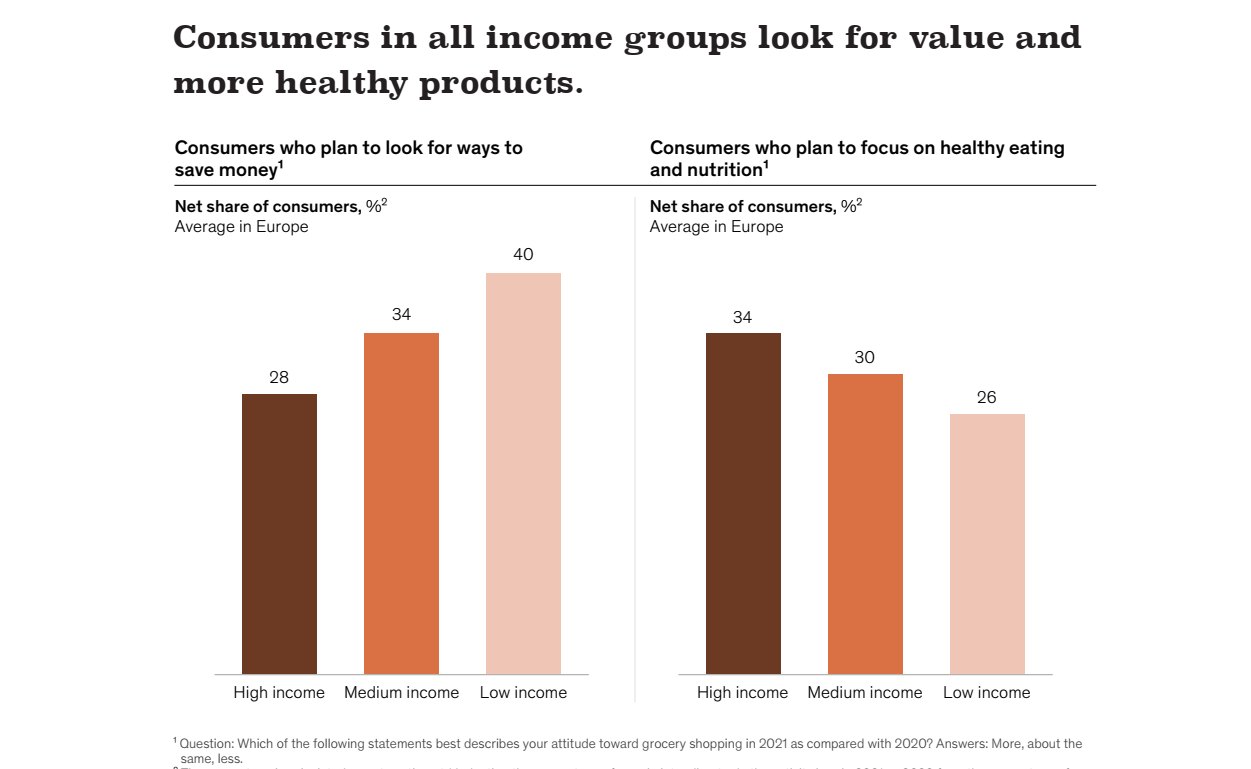

Опрос потребителей подтверждает эту тенденцию. В целом по Европе 34% отметили свое желание сэкономить при покупках в 2021 году по сравнению с 2020 годом, а 27% планируют более активно исследовать рекламные акции, еще 17% хотят перейти на менее дорогие продукты.

Несмотря на желание сэкономить, примерно 26% потребителей хотят, чтобы продукты были хорошего качества даже по самой низкой цене (товары первой цены). В результате многие продуктовые ритейлеры за последние несколько лет перезапустили свои бренды и продукты «первой цены» с более привлекательной упаковкой и лучшим качеством. Во многих категориях товары «первой цены» все меньше отличаются от среднего ценового уровня. По мнению экспертов, эта тенденция сохранится, что приведет к значительному изменению баланса ассортимента — усилению представленности товаров «первой цены», меньшему количеству товаров недифференцированного среднего ценового уровня и дальнейшему увеличению предложения товаров с добавленной стоимостью и товаров премиум-класса.

Кризис COVID-19 ускорил тенденцию к производству более здоровых, экологически чистых и локальных продуктов. Примерно треть европейцев планируют уделять больше внимания здоровому питанию в 2021 году, а 24% планируют больше тратить на региональные и местные продукты. При этом 19% готовы больше тратить на экологически чистые продукты.

Разумеется, на здоровое питание больше ориентируются более состоятельные потребители, для которых цена не является решающим фактором. Но именно они могут принести ритейлерам дополнительную прибыль.

Мало того, независимо от возраста и уровня дохода покупатели хотят видеть на полках органические сертифицированные и особо полезные продукты, такие как полностью натуральные продукты растительного происхождения, с высоким содержанием белка и не содержащие ГМО.

Тренд на устойчивое развитие зарождался еще до пандемии, а COVID-19 лишь ускорил эту тенденцию. Доля экологически сознательных потребителей значительно увеличилась в 2020 году; например, в Германии рост составил 27% по сравнению с аналогичным периодом прошлого года.

Несмотря на сохраняющееся несоответствие между заявленными предпочтениями (покупать продукты, которые произведены с соблюдением экологических и этических норм) и фактической готовностью платить, потребители меняют свое поведение. Поэтому 29% генеральных директоров розничных сетей ожидают, что устойчивость станет одной из трех главных тенденций в ближайшие годы.

Потребители хотят больше удобства, поэтому чаще заказывают доставку продуктов и покупают готовые к употреблению блюда (в том числе полуфабрикаты). Этот потребительский сдвиг ускорился за последний год и будет усиливаться рядом факторов. Во-первых, растущее число миллениалов, начавших вести свое домохозяйство (они склонны переходить от готовки к большему количеству доставки еды), а во-вторых – изменения, связанные с удаленной работой.

Стоит также отметить, что во время пандемии выросла доставка продуктов и полуфабрикатов, но количество готовых к употреблению продуктов временно сократилось. Поэтому 34% руководителей продуктового ритейла называют полуфабрикаты и прочие удобства доставки еды своим главным приоритетом.

До последнего времени технологии и автоматизация в продуктовом магазине не считались чем-то столь же важным как, например, управление категориями или цепочкой поставок. Так, расходы на автоматизацию складов выросли на 13%. Но ситуация изменилась и теперь технологии стали важной отличительной чертой современного ритейла. В том числе благодаря развитию онлайн-торговли и современных способов расчета (без традиционных касс), а также автоматизации цепочки поставок для перехода к эффективности, подобной Amazon. Тем не менее, лишь около 20% CEO считают, что технологии и IT являются одними из семи их главных приоритетов.

Несмотря на то, что продажа товаров премиум-сегмента и с добавленной стоимостью может повысить выручку ритейлеров, им приходится прикладывать значительные усилия для поддержания своей прибыльности. Необходимо снижать затраты и находить новые возможности для повышения маржи. Автоматизация цепочки поставок и бэк-офиса может стать одним из таких рычагов. Кроме того, расширенная аналитика позволяет определять как новые возможности, так и оптимизировать прибыльность. Например, за счет перехода от массовых к более персонализированным предложениям или оптимизации цен и рекламных акций. А также планирование ассортимента на более детальном уровне (вплоть до ассортимента для конкретного магазина).

Для дальнейшего масштабирования продуктовые магазины должны инвестировать не только в технические решения, но и в организационные возможности, позволяющие внедрять анализ данных в свои операционные процессы и бизнес-модели. Как показывает опыт, дополнительный потенциал продаж за счет расширенной аналитики составляет от 3 до 6%.

Читайте также —

Карантин перемен: пять факторов, изменивших продуктовый ритейл за 2020 год