Спецпроект «Е-commerce UA»: Как за год изменились показатели ключевых интернет-магазинов Украины

Ассоциация ритейлеров Украины представляет третий ежегодный глобальный аналитический обзор рынка украинской электронной торговли и особенностей аудитории ведущих интернет-магазинов страны.

Читайте українською

Read in English

Все ритейлеры, в том числе и работающие в онлайн-торговле, стараются как можно лучше узнать своего покупателя. И одновременно сравнить: чем отличается их клиент от покупателя конкурента, да и кто вообще интересуется приобретением того или иного товара в интернете. Онлайн-магазинам собрать и проанализировать подобную информацию не в пример проще, чем их офлайн-коллегам: современные сервисы предоставляют возможность получить практически любые данные.

Что считали

Мы ставим себе целью раз в год готовить самый масштабный анализ украинского рынка e-commerce, составлять приблизительный портрет отечественных потребителей, покупающих товары онлайн, а также анализировать показатели ведущих интернет-магазинов в разных сегментах.

А затем полученные данные сравнивать с результатами прошлогоднего исследования и выяснять: какие тенденции преобладают в украинском e-commerce, на что стоит обратить внимание онлайн-игрокам, как за год изменилось поведение потребителей, доли охватов рынка и так далее.

Для сбора информации использовались платные версии сервисов Similarweb и alexa.com, которые дополнялись данными из открытых источников.

Кроме общего отчета мы готовим детальный анализ по различным подсегментам e-commerce. Чтобы избежать сравнения игроков с несопоставимыми показателями, мы выделили в отдельную категорию универсальные магазины (такие как Rozetka), где можно купить практически что угодно – от бижутерии и блесен до снегоходов, яхт и профессиональной техники. Вместе с тем, в отчете отсутствуют классические маркетплейсы – olx, prom и другие – поскольку они не реализуют собственные товары, а выступают площадкой для контакта покупателя и продавца.

Как считали

Анализировался период с 1 ноября 2018 года по 31 октября 2019-го, поскольку у ритейлеров разного профиля разные «пиковые» периоды продаж, а выбранный временной отрезок дает возможность охватить все возможные колебания спроса. В исследовании рассмотрены восемь сегментов: универсальные магазины, портативная электроника и гаджеты, техника для дома, fashion, товары для спорта, ювелирный ритейл, товары для детей, косметика и drogerie. В каждом из них учитывались несколько параметров: возраст пользователей, основные каналы входа, используемые устройства (ПК и ноутбуки или смартфоны и планшеты), количество уникальных заходов и отказов, преобладающие социальные сети в конкретном сегменте.

Зачем считали

Как и любая другая аналитика, данный отчет позволяет онлайн-ритейлерам узнать свои слабые и сильные стороны, познакомиться с портретом покупателя и сравнить его со своими данными о собственных клиентах. Кроме того, сведения об основных каналах траффика и самых эффективных социальных сетях помогут скорректировать SEO и SMM-стратегии продвижения для повышения узнаваемости бренда и привлечения новых пользователей, оценить необходимость и перспективы создания и внедрения мобильных приложений и адаптивной верстки, а также извлечь много другой полезной информации.

Надеемся, наш аналитический отчет окажется вам полезным!

Украина

Универсальные магазины

Портативная техника и электроника

Техника для дома

Fashion

Товары для спорта

Jewelry

Товары для детей

Косметика и drogerie

Украина

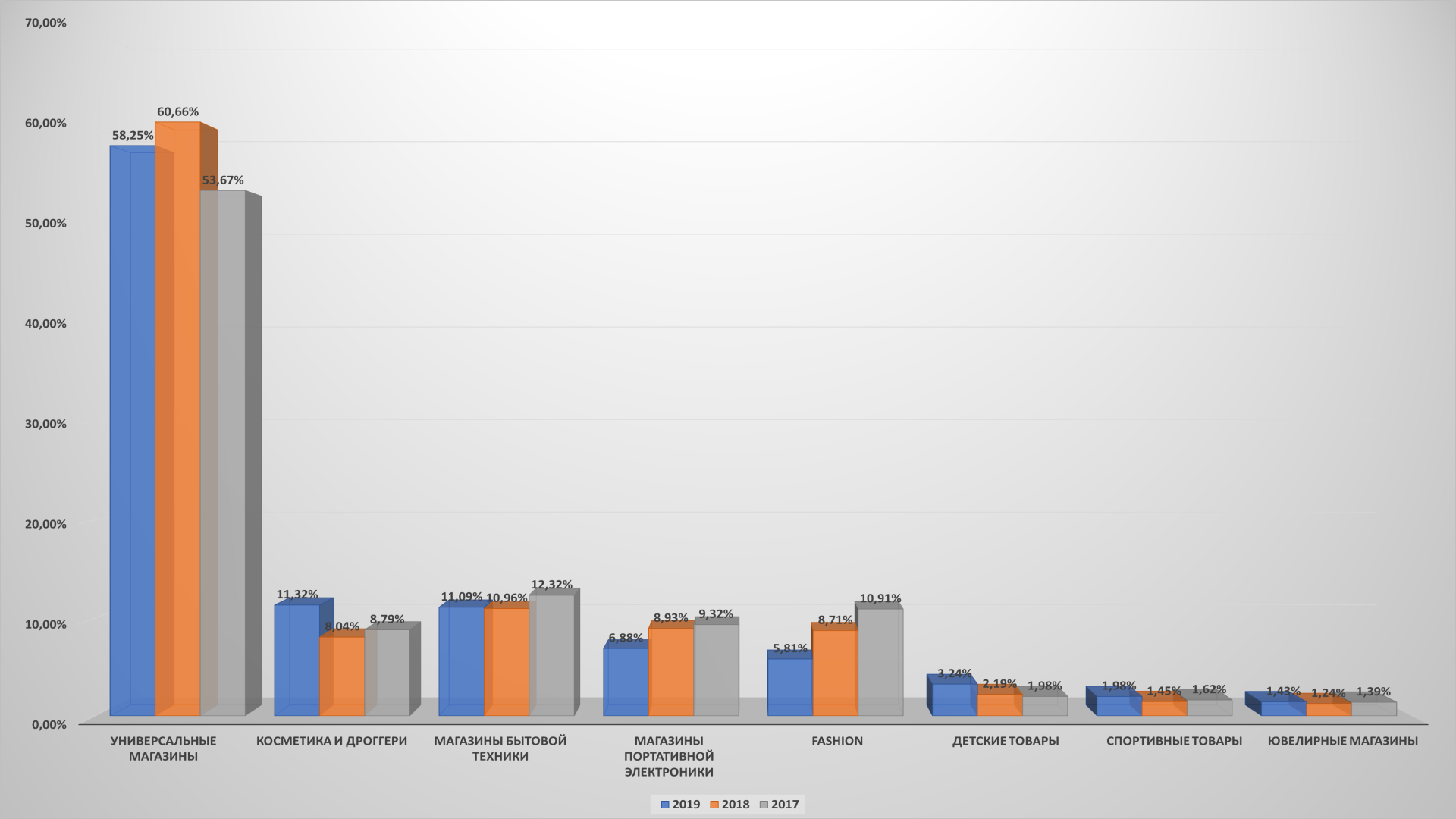

Если брать отечественный e-commerce в целом, то самый популярный сегмент интернет-магазинов остается неизменным: универсальные порталы, где можно купить все – от зубочисток до геймерских компьютеров, а то люксовых автомашин. За год, прошедший с прошлого исследования, они несколько снизили охват аудитории – с 60,66 до 58,25% пользователей UAnet – но все равно существенно опережают все остальные категории магазинов вместе взятые.

В то же время другие сегменты украинской онлайн-торговли провели минувший год по-разному. Наибольших успехов добились интернет-магазины товаров для красоты и здоровья (такие как Watsons, EVA и другие). За 12 месяцев они сумели нарастить охват аудитории почти на 50% – с 8,04% выходивших в интернет жителей Украины до 11,32%.

А вот две категории заметно потеряли в охватах по сравнению с 2018-м: магазины портативной электроники и гаджетов, а также Fashion-ритейлеры. Это тем более удивительно, что объем украинского e-commerce постоянно растет, а все ключевые игроки рынка говорят о стабильно увеличивающейся доле онлайн-продаж. С другой стороны, не исключено, что именно этим двум направления электронной коммерции удалось добиться самой высокой конверсии, и падение охватов никак не отражается на росте продаж.

Все диаграммы можно увеличить, нажав на изображение

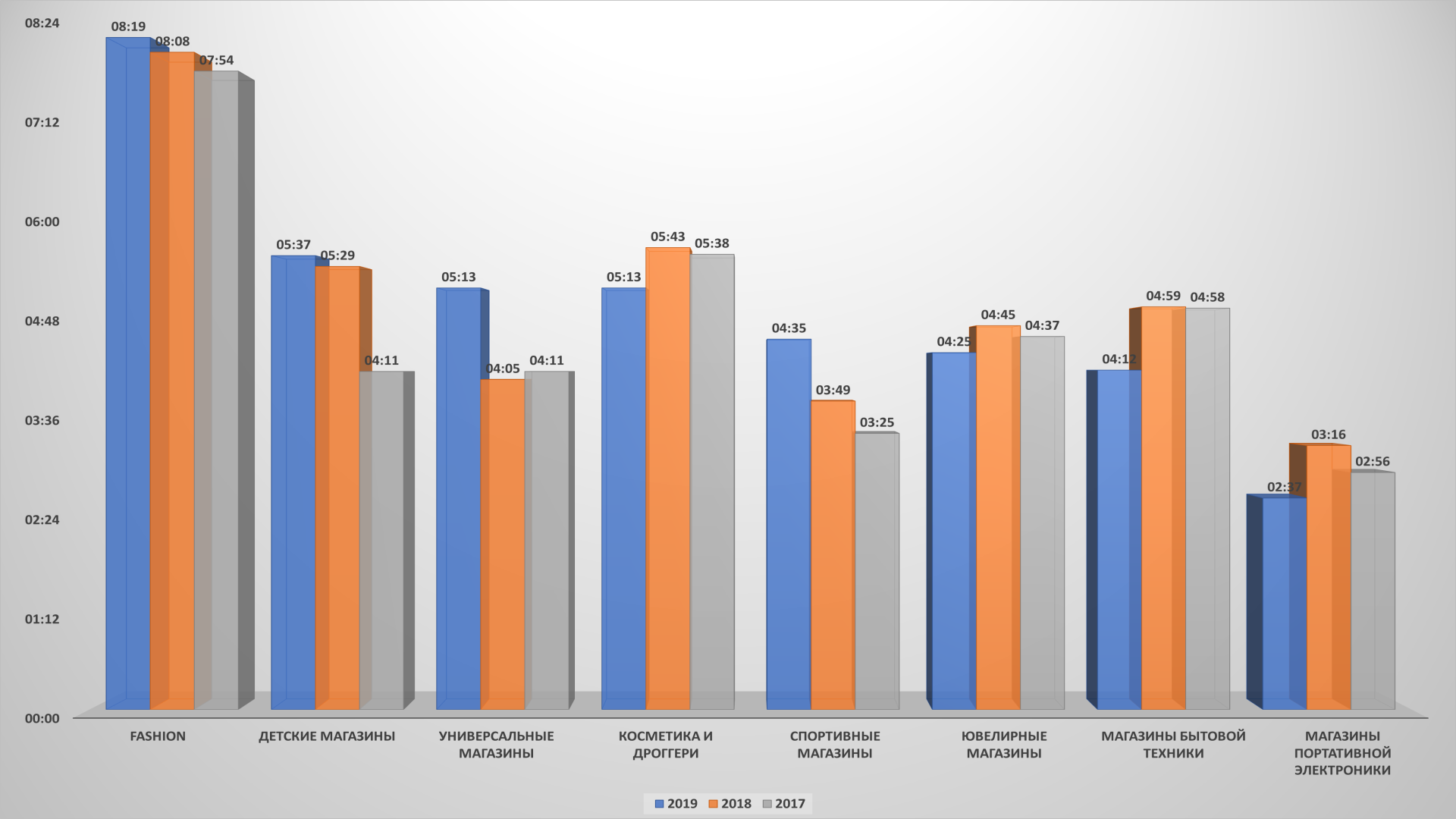

Но если по охвату аудитории «универсалы» вне конкуренции, то по двум иным ключевым показателям – времени пребывания на сайте и глубине просмотра – лидируют другие сектора. Дольше всего пользователи остаются на сайтах Fashion-ритейлеров: 8 минут 19 секунд. На втором месте по длительности – детские товары, третье и четвертое поделили универсальные магазины, а также сегмент косметика и drogerie.

Причем именно магазины формата «все на одном сайте» смогли нарастить время пребывания потребителя на сайте магазина больше всех: на 1 минуту и 8 секунд. У других показатели скромнее – спортивные магазины удерживают внимание покупателей на почти на минуту дольше, чем годом ранее, а вот время пребывания на порталах интернет-ритейлеров drogerie, техники и ювелирных изделий даже сократился.

Быстрее всего, как и в прошлом году, покупатели определяются с выбором портативной электроники, гаджетов и аксессуаров. Вполне возможно, что клиенты уже заранее знают, что им нужно, и лишь уточняют отдельные технические характеристики и нюансы оформления покупки.

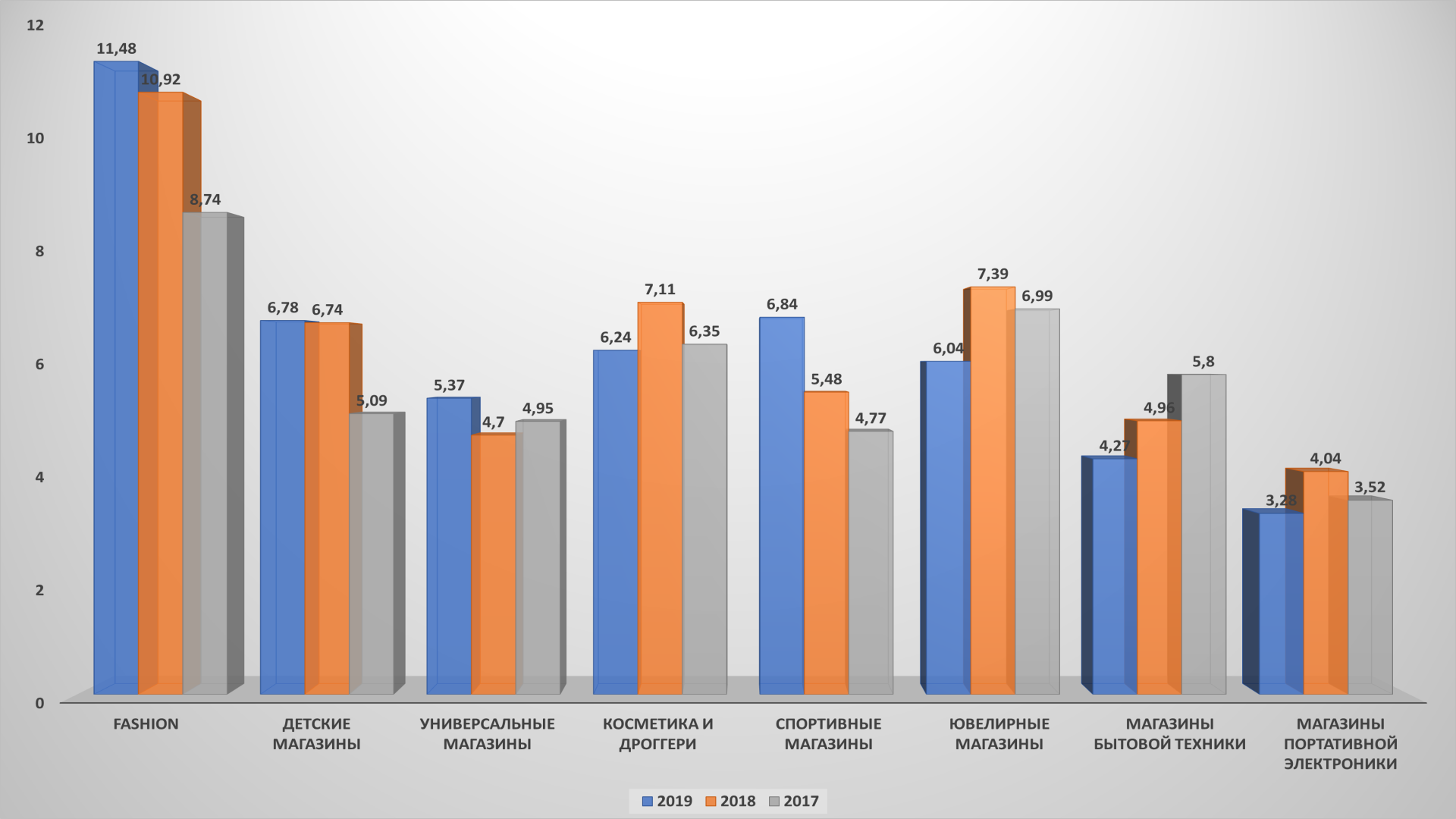

Соответствует времени пребывания на сайте у Fashion-ритейлеров и глубина просмотра: в среднем пользователь, чтобы выбрать понравившийся товар, просматривает почти 11,5 страниц. Уже третий год подряд у продавцов одежды, обуви и аксессуаров этот показатель стабильно растет.

Второе место по глубине просмотра занимают продавцы спорттоваров, а третье – товаров для детей: украинцы внимательно изучают представленный ассортимент и тщательно выбирают покупку для любимого чада. Увеличилась глубина просмотров и в универсальных магазинах. Не исключено, что как раз благодаря постоянному расширению ассортимента: выбор нарядов или подарков для ребенка занимает больше времени, чем просмотр характеристик гаджетов или батареек.

А вот у остальных онлайн-ритейлеров количество переходов со страницы на страницу внутри сайта сокращается. Причем у продавцов бытовой техники этот показатель падает третий год подряд, что не может не беспокоить.

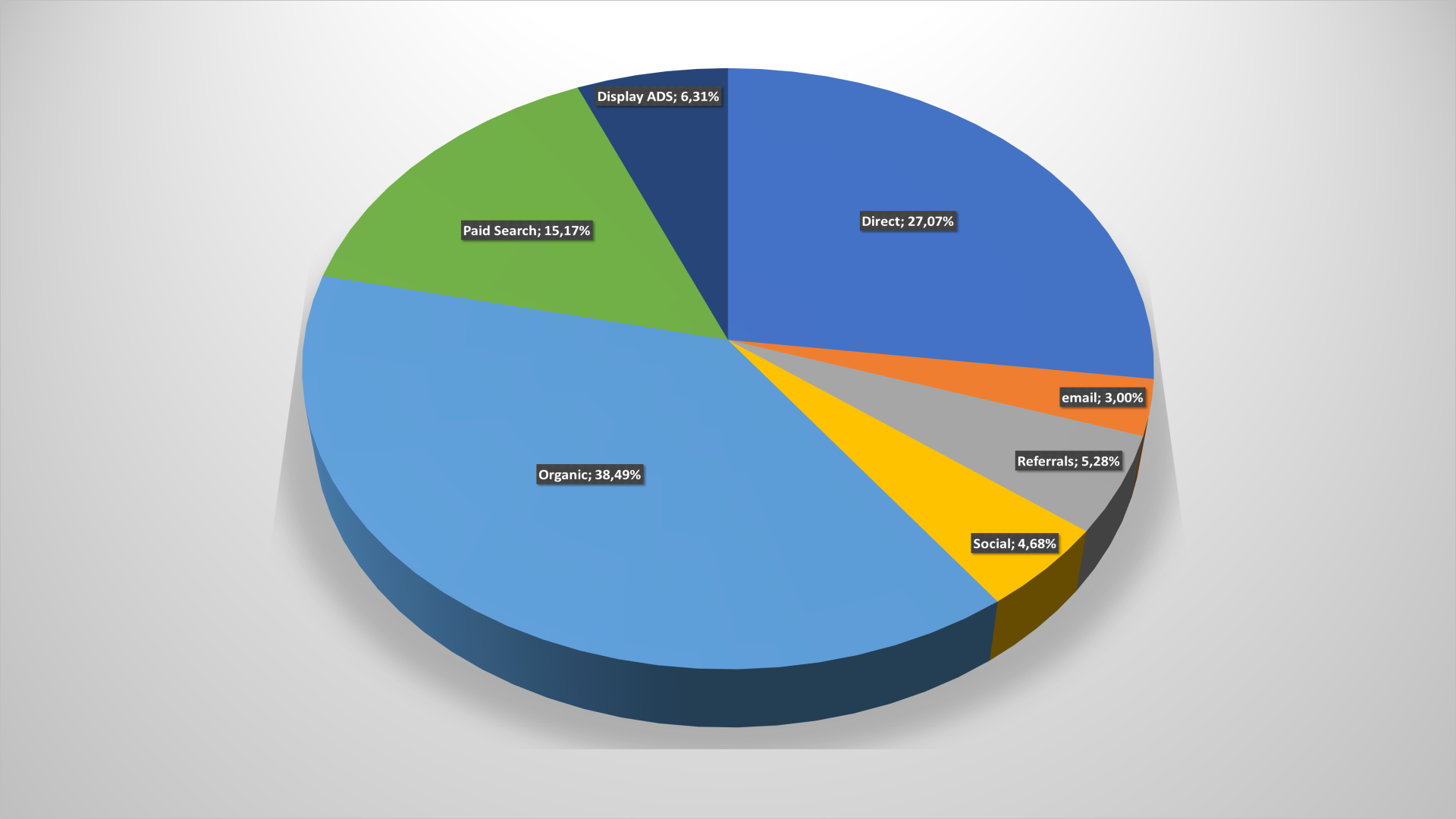

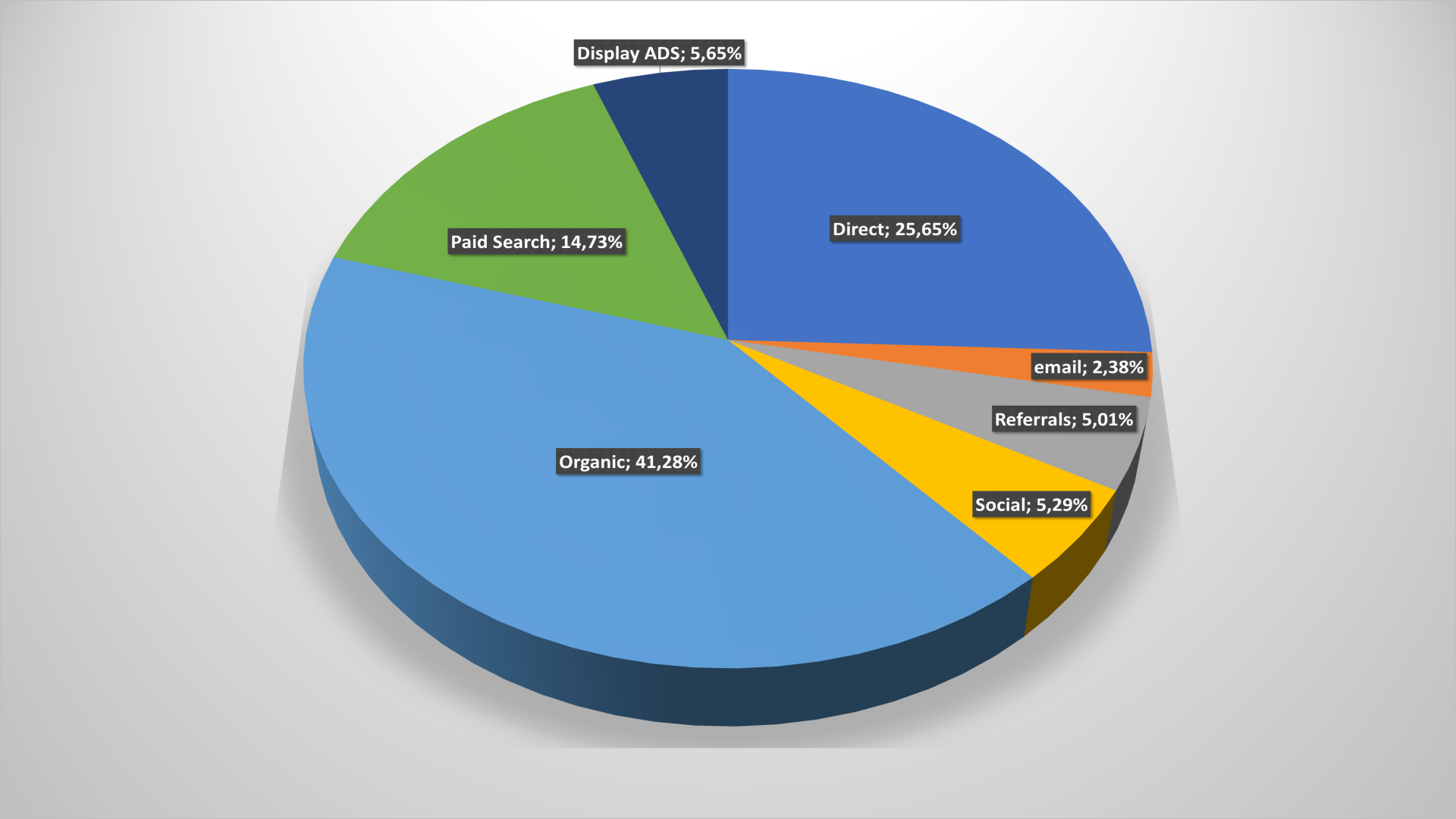

По точкам входа, или как пользователи попадают на сайты ритейлеров. Два основных канала: органический поиск (в google и других поисковых системах) и прямые заходы (direct, когда покупатель сразу идет на портал магазина). Доля второго выросла по сравнению с прошлым годом на 2,7%, но вот первого – упала на 1,5%. Зато увеличилась доля переходов по платной контекстной рекламе – примерно на те же 1,5%. Вроде бы колебания небольшие, но тенденция к грядущим «рекламным войнам за ключевые слова в выборке google» налицо.

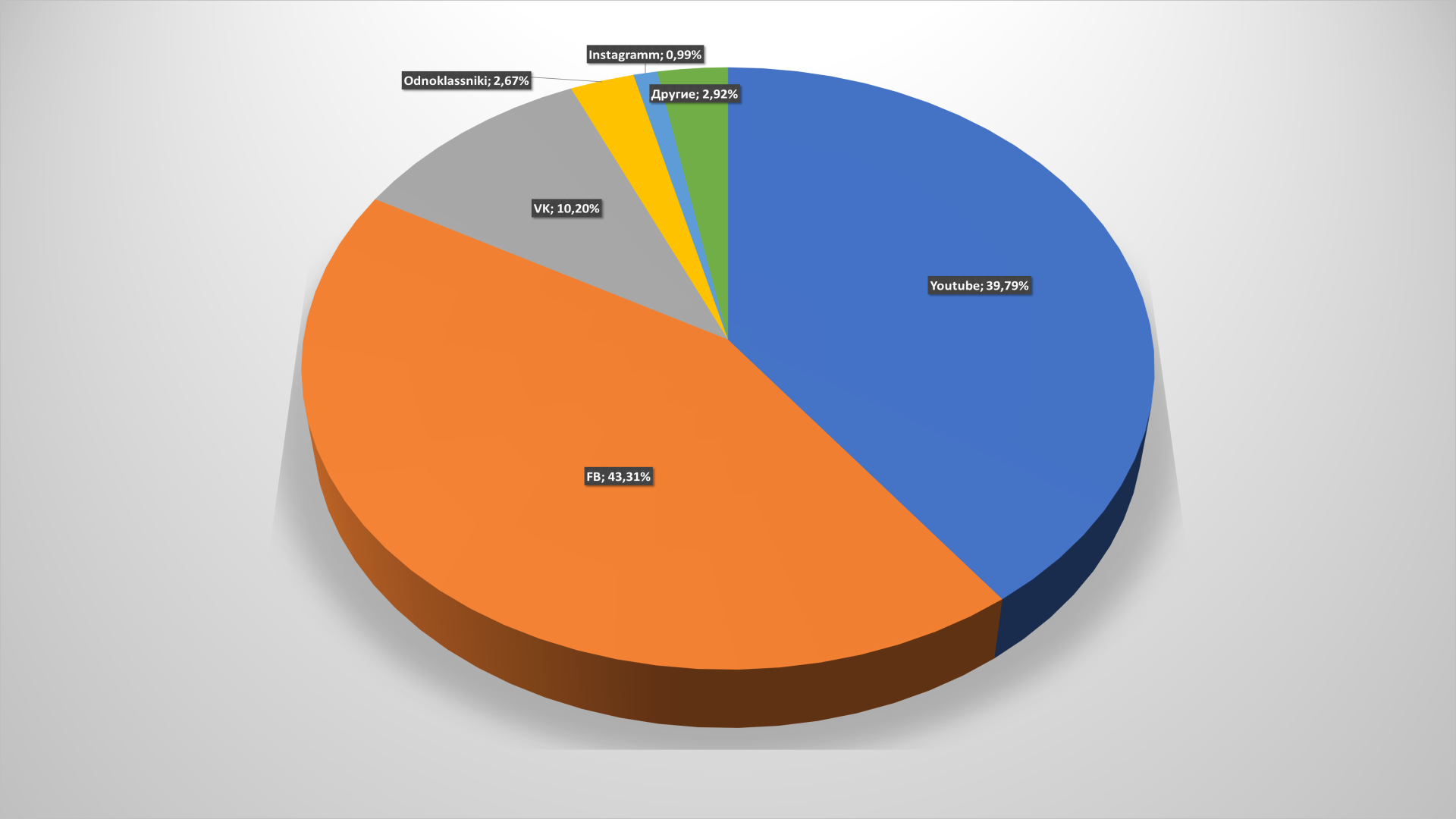

Если же анализировать траффик из социальных сетей отдельно, то он обеспечивает всего 4,68% переходов на сайт продавца. И основными поставщиками траффика остаются Facebook – (43,31%) и YouTube (39,79%). И тут стоит отметить рокировку этих двух каналов: год назад картина была диаметрально противоположная: YouTube обеспечивал 44,57% переходов из соцсетей, а Facebook – 38,81%. Очень интересная тенденция и может заставить призадуматься маркетологов, делающих ставку на видеоконтент и похожие «штучки».

Впрочем, учитывая номинальную роль социальных сетей в генерации траффика на сайты интернет-магазинов, это все может оказаться «бурей в стакане воды», которая обойдется ритейлерам в миллионные рекламные бюджеты.

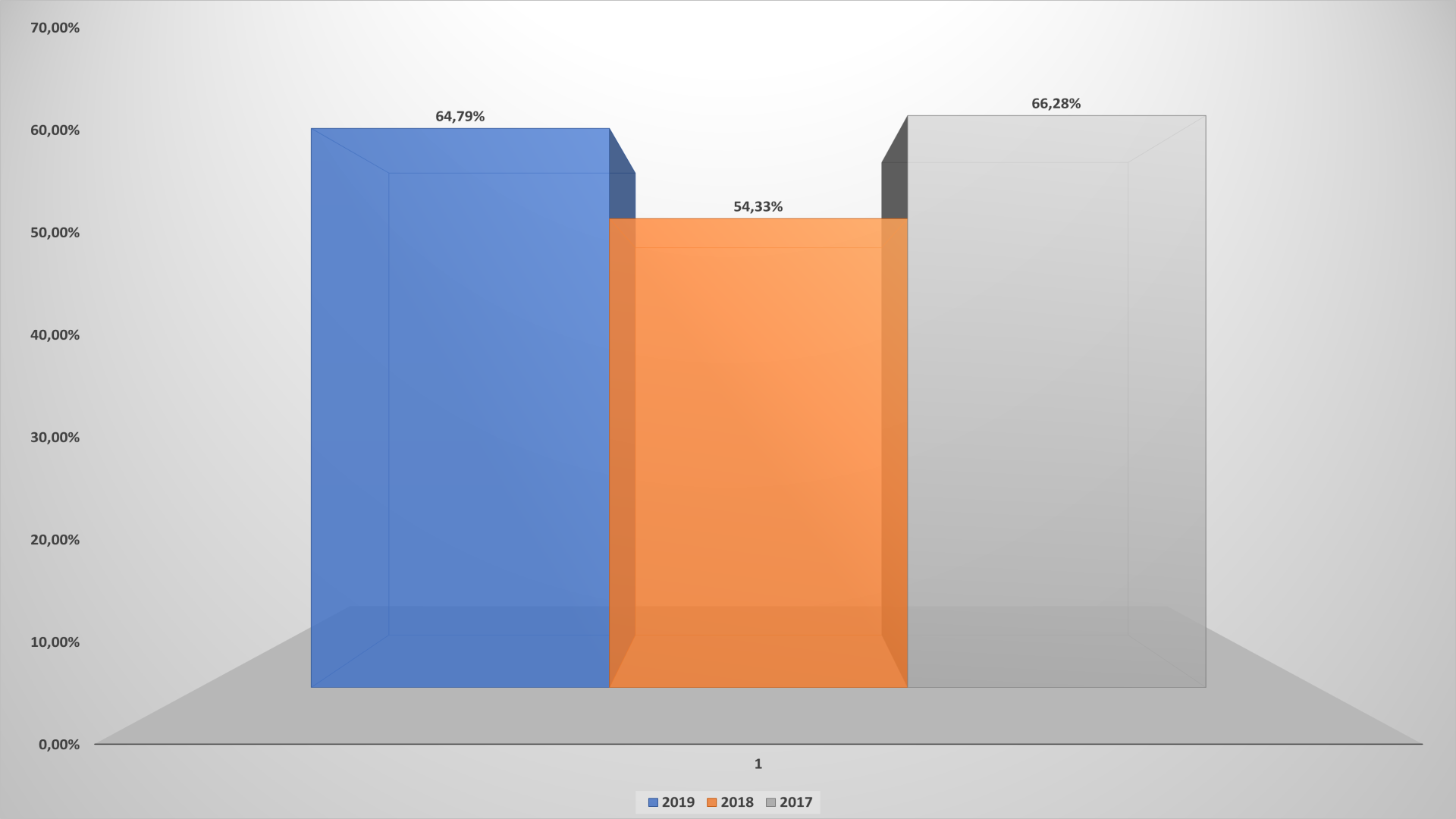

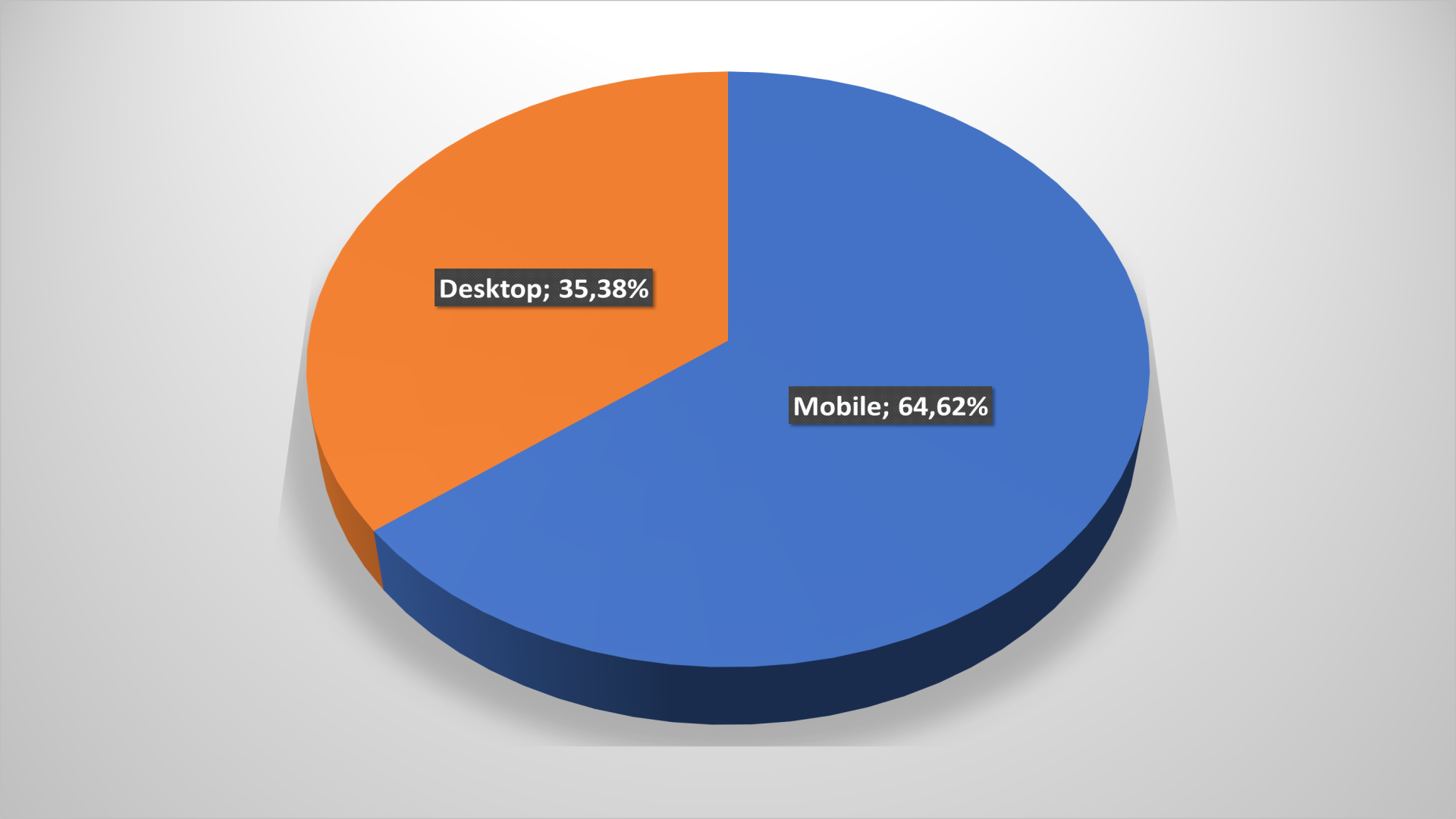

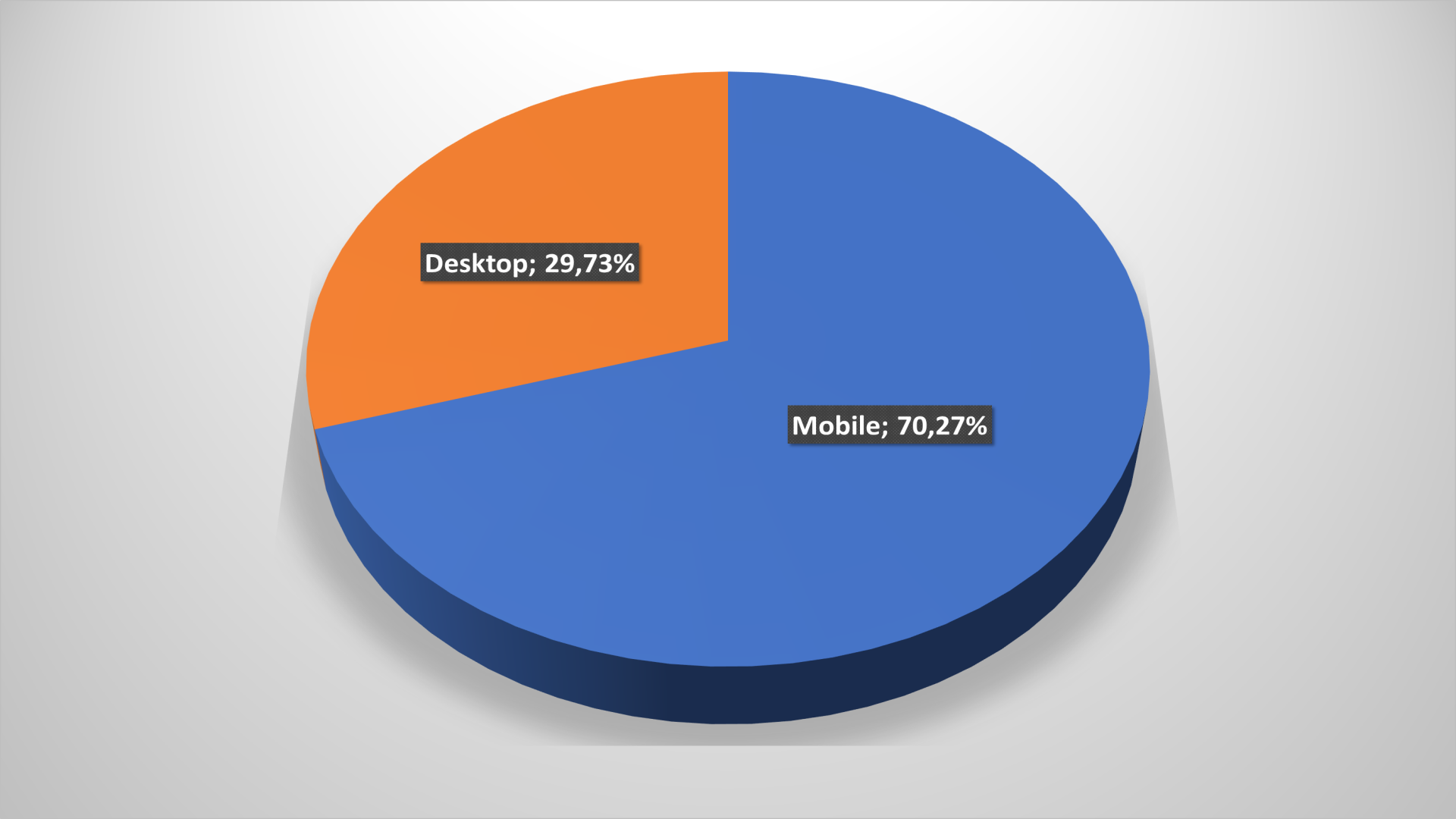

Зато прогнозы экспертов относительно важности развития направления m-commerce подтверждаются. Если по итогам 2018-го доля траффика с мобильных устройств резко рухнула сразу на 12% – до 54,33%, то в этом практически вернула утраченные позиции: мобильный траффик на сайты онлайн-магазинов вырос на 10% и достиг практически 65% всех заходов на порталы.

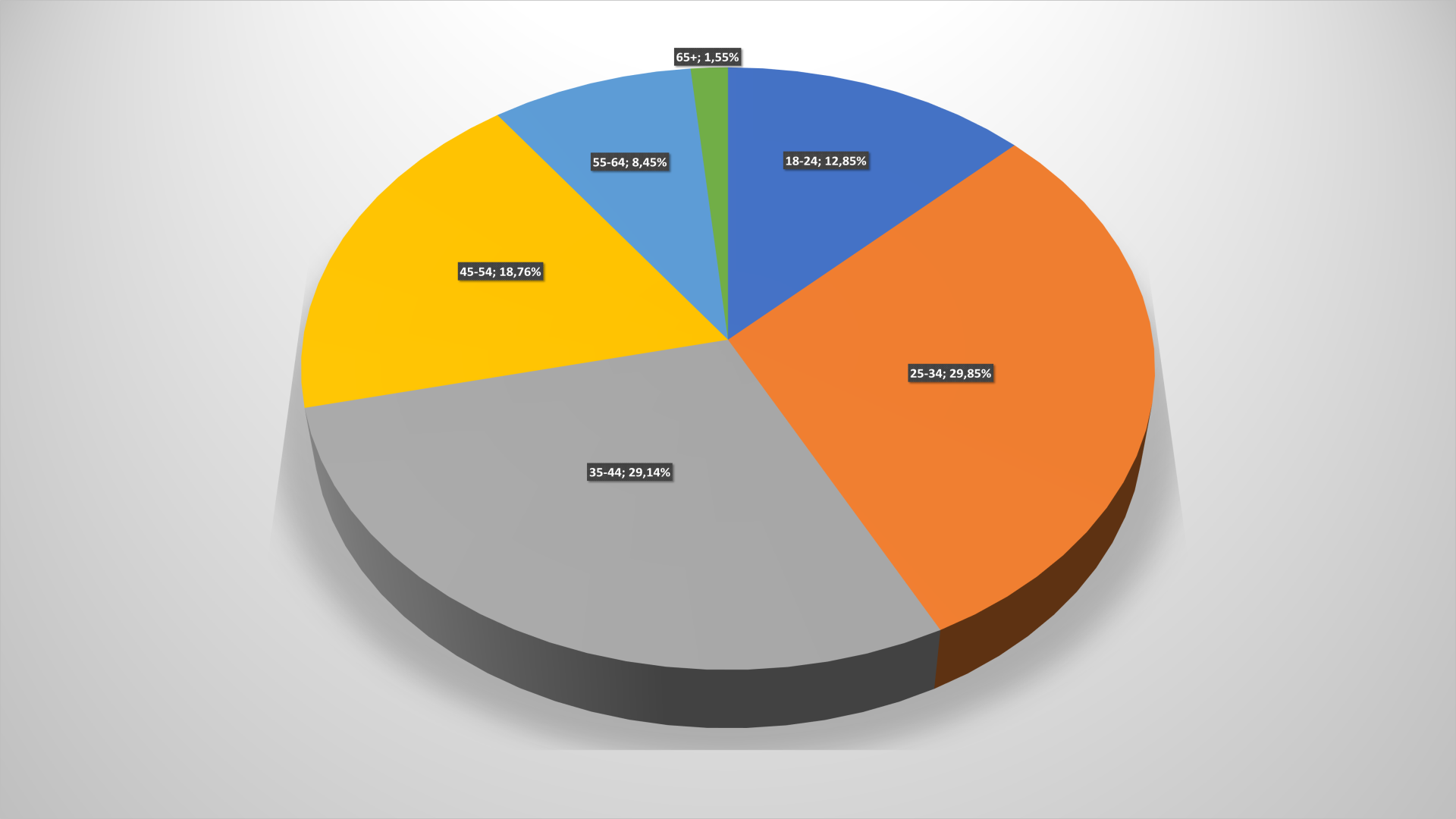

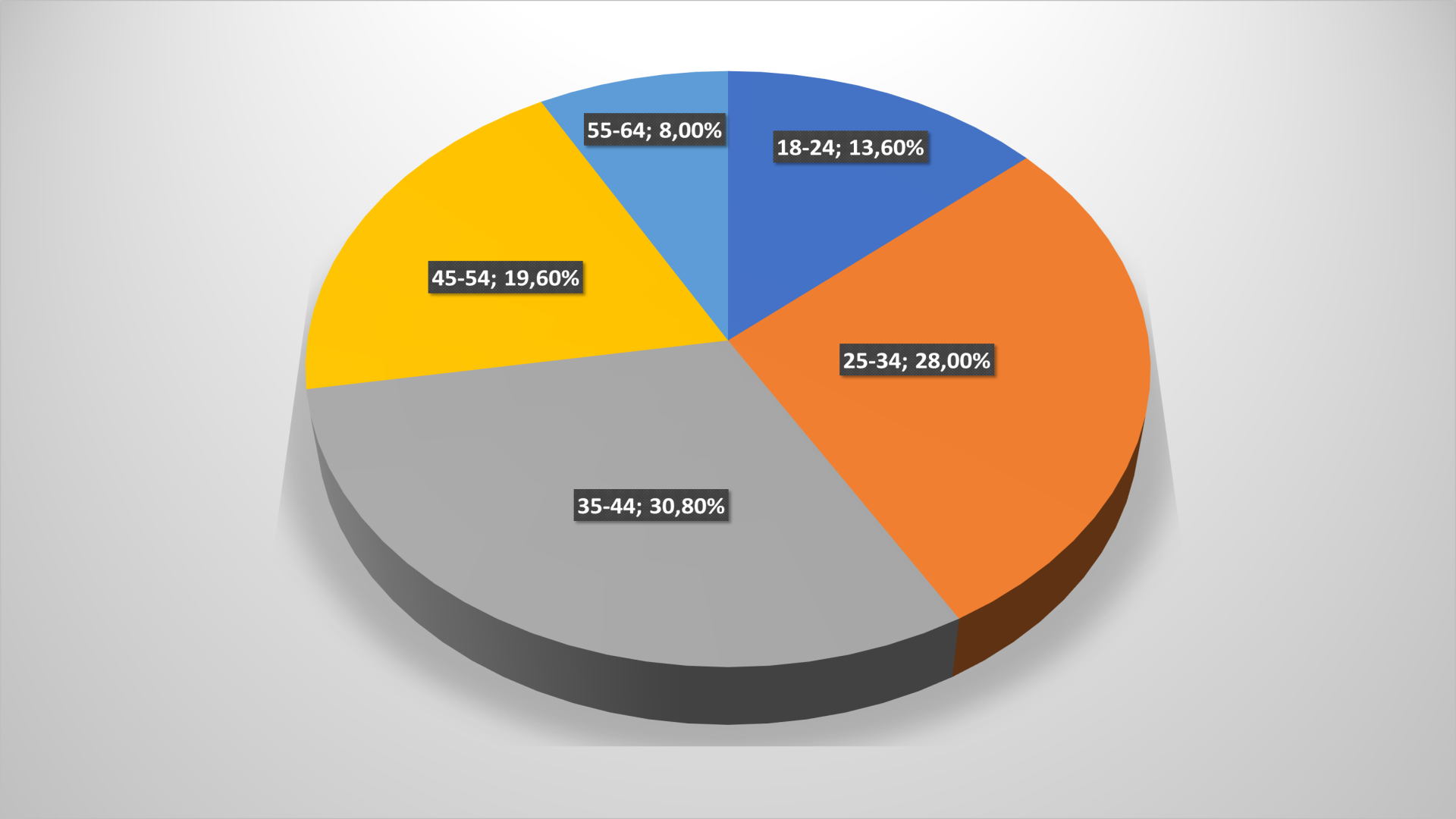

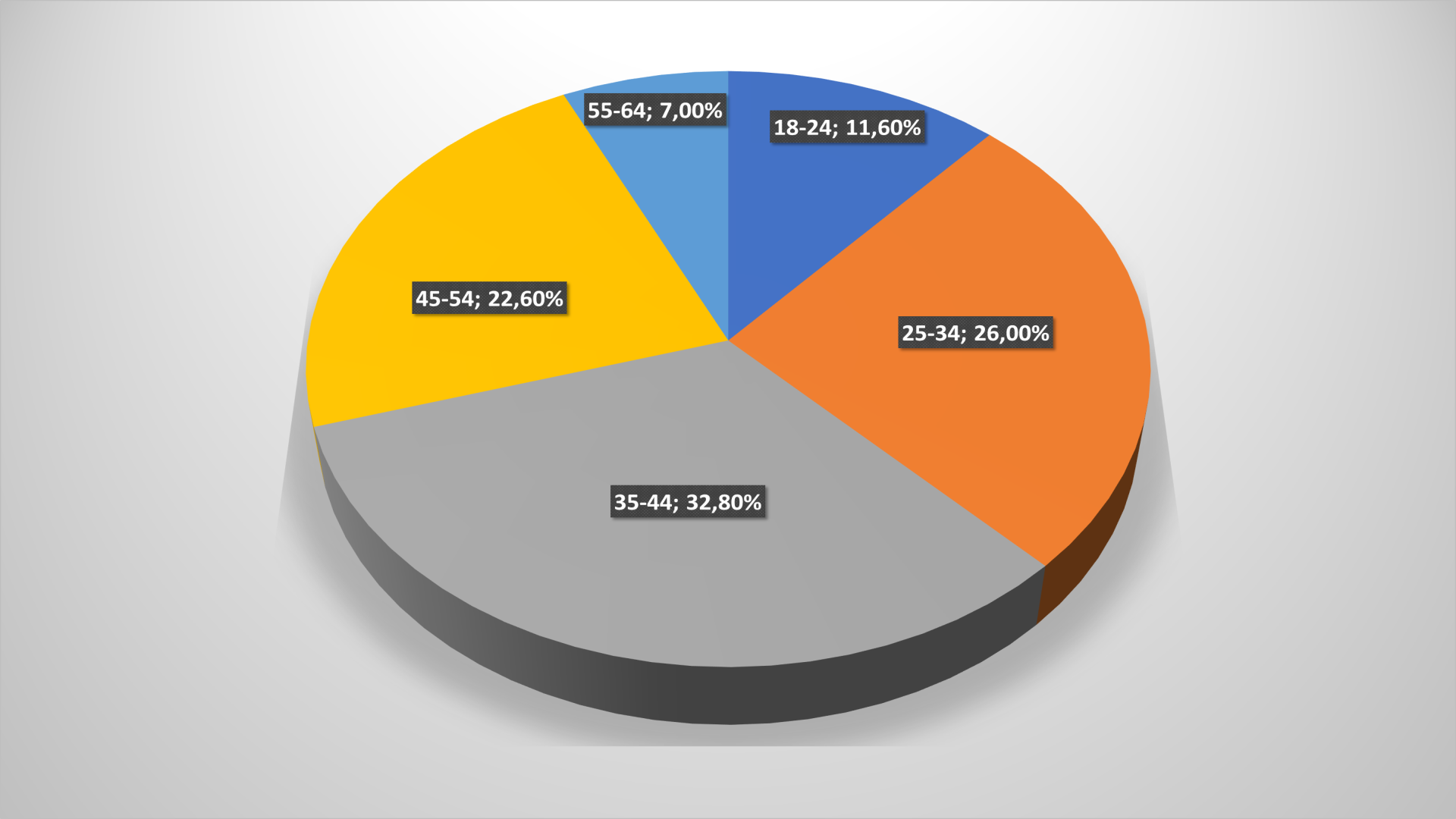

Общий возрастной срез пользователей не принес никаких неожиданностей. Почти 60% клиентов интернет-магазинов – люди от 25 до 44 лет, еще 30% — возрастные категории 18-24 и 45-54 года. Старшее поколение (более 55-ти) обеспечивает украинским онлайн-ритейлерам ровно 10% (для сравнения – в 2018 году эта категория пользователей составляла 17% траффика интернет-магазинов)

Универсальные магазины

Если рассматривать отдельные сегменты отечественного e-commerce более подробно, практически «под микроскопом», то можно обнаружить много любопытных, а отчасти и неожиданных тенденций.

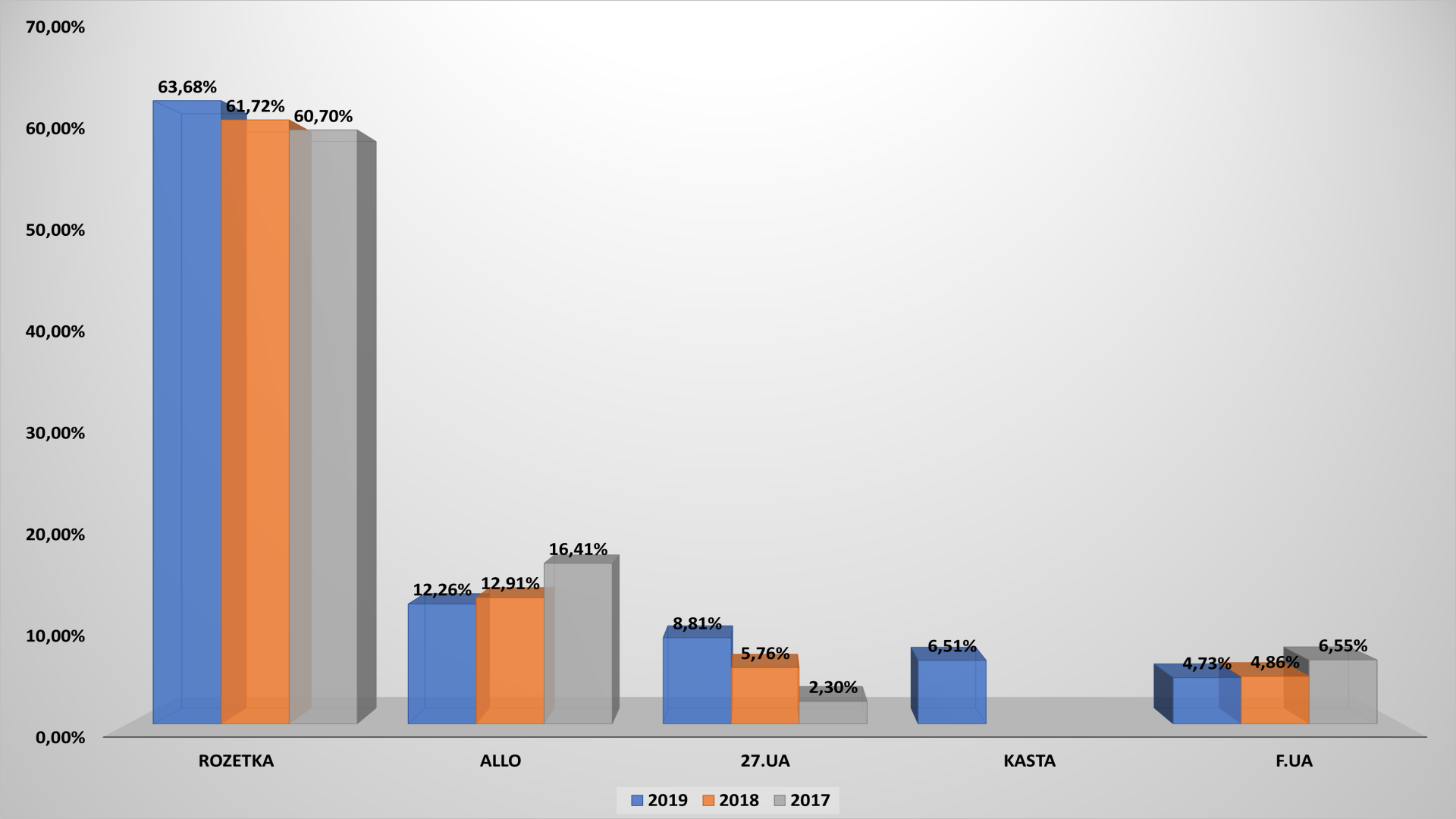

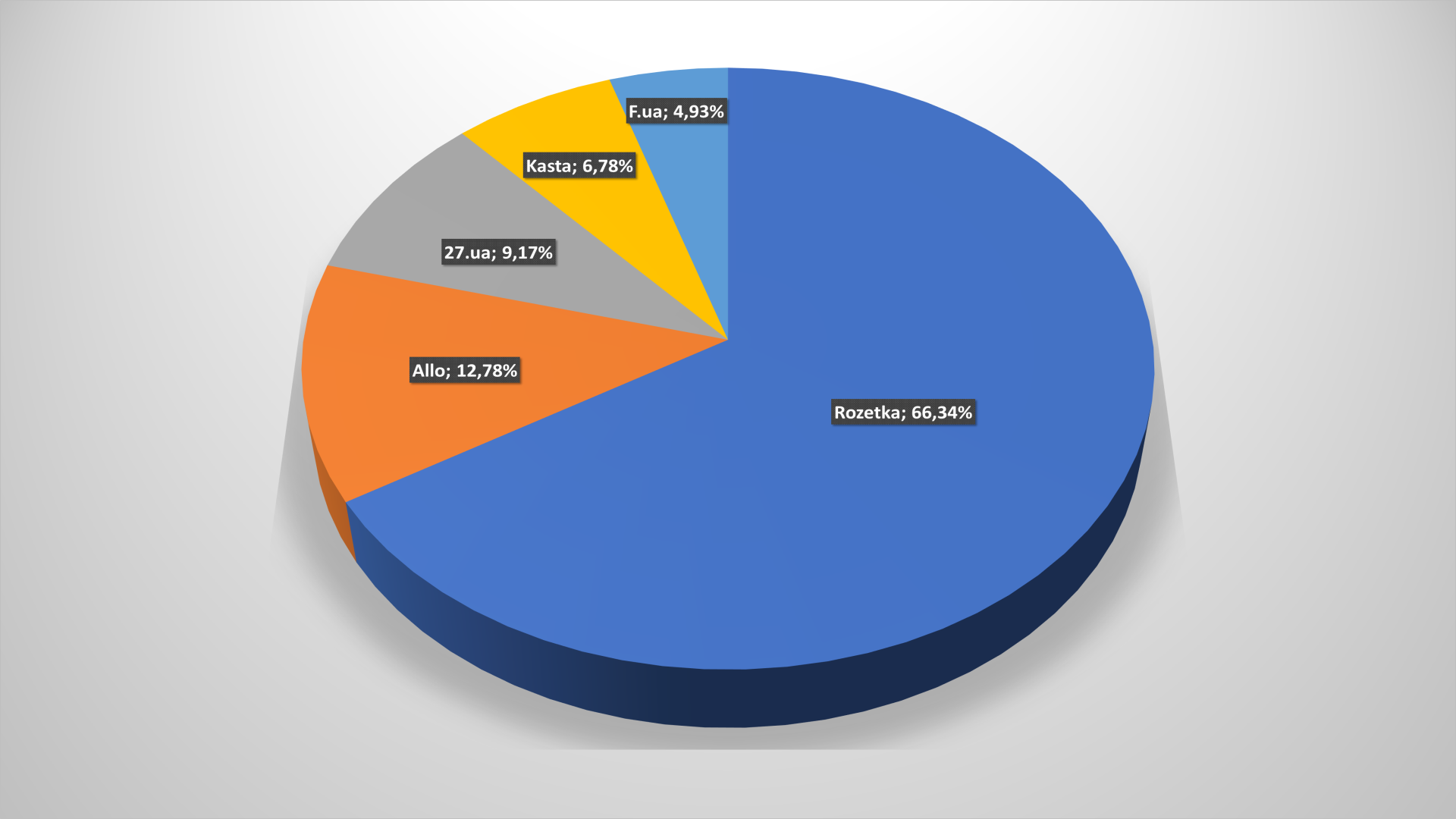

Среди универсальных магазинов уверенно лидирует Rozetka.ua – никто из конкурентов даже близко не приблизился к крупнейшему украинскому маркетплейсу. Стоит уточнить, что охват аудитории на диаграмме ниже (как и в дальнейших случаях), указан в процентах от общей посещаемости сегмента, а не только среди названных ключевых игроков.

Итак, Rozetka контролирует 63,68% всех посетителей универсальных интернет-магазинов. За год охват маркетплейса вырос почти на два процента. Быстрее рос только дочерний проект сети Эпицентр К – 27.ua, за год нарастивший этот показатель более чем на 3%.

Также стоит обратить внимание на несомненный успех Kasta.ua, впервые попавших в топ-5 универсальных интернет-магазинов (выпал из лидирующей пятерки MOYO). А также на то, что доля остальных маркетплейсов продолжает медленно снижаться.

По охвату аудитории среди топ-5 позиции детища Владислава Чечеткина также незыблемы: свыше 66%.

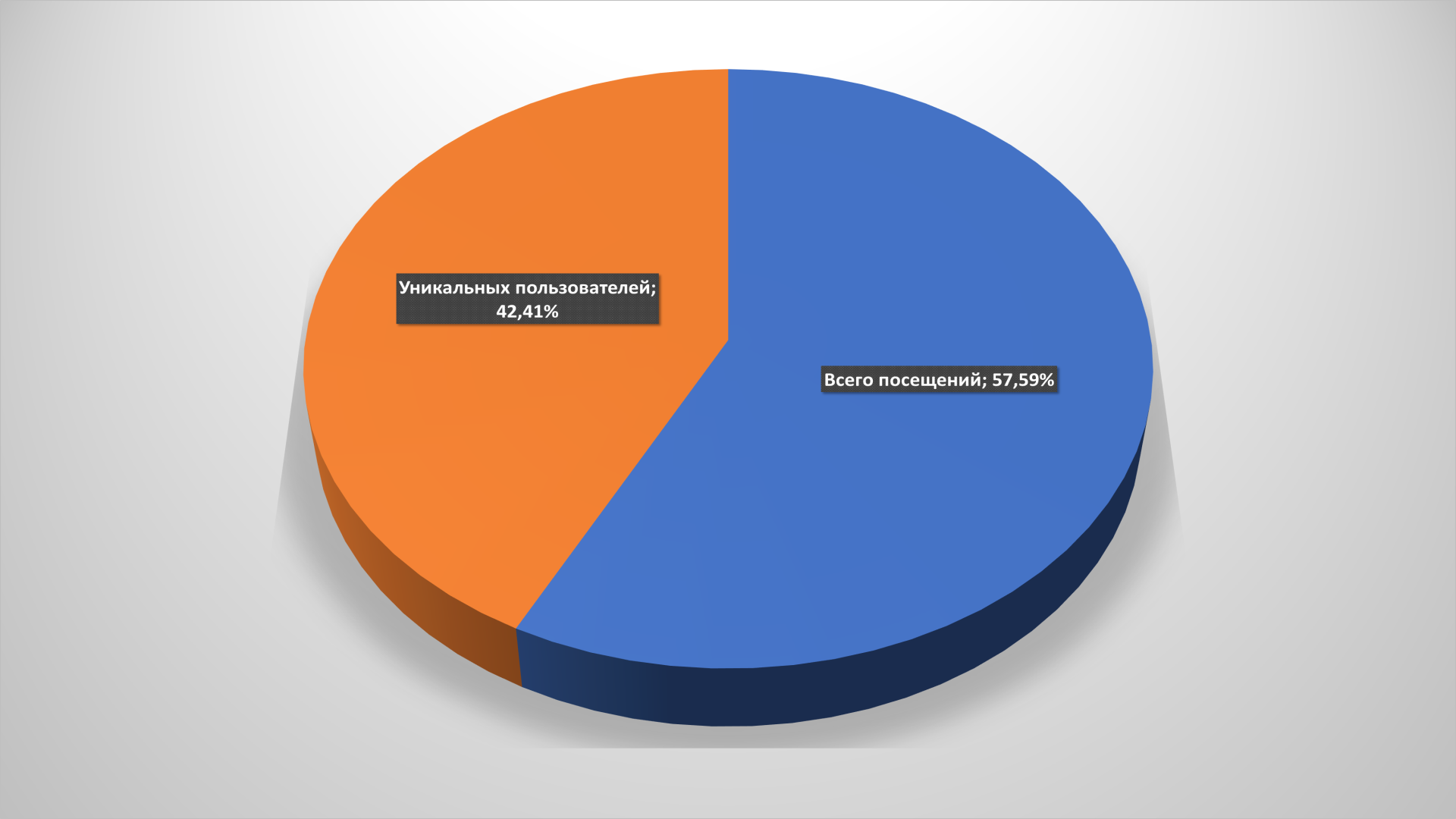

Лояльность аудитории также сохраняется на стабильно высоком уровне: более 57% пользователей в течение года заходило на ведущие маркетплейсы два и более раз. По сравнению с 2018-м этот показатель несколько упал, но это может объясняться общим ростом количества интернет-пользователей в Украине и продолжающимся стремительным развитием сегмента электронной коммерции.

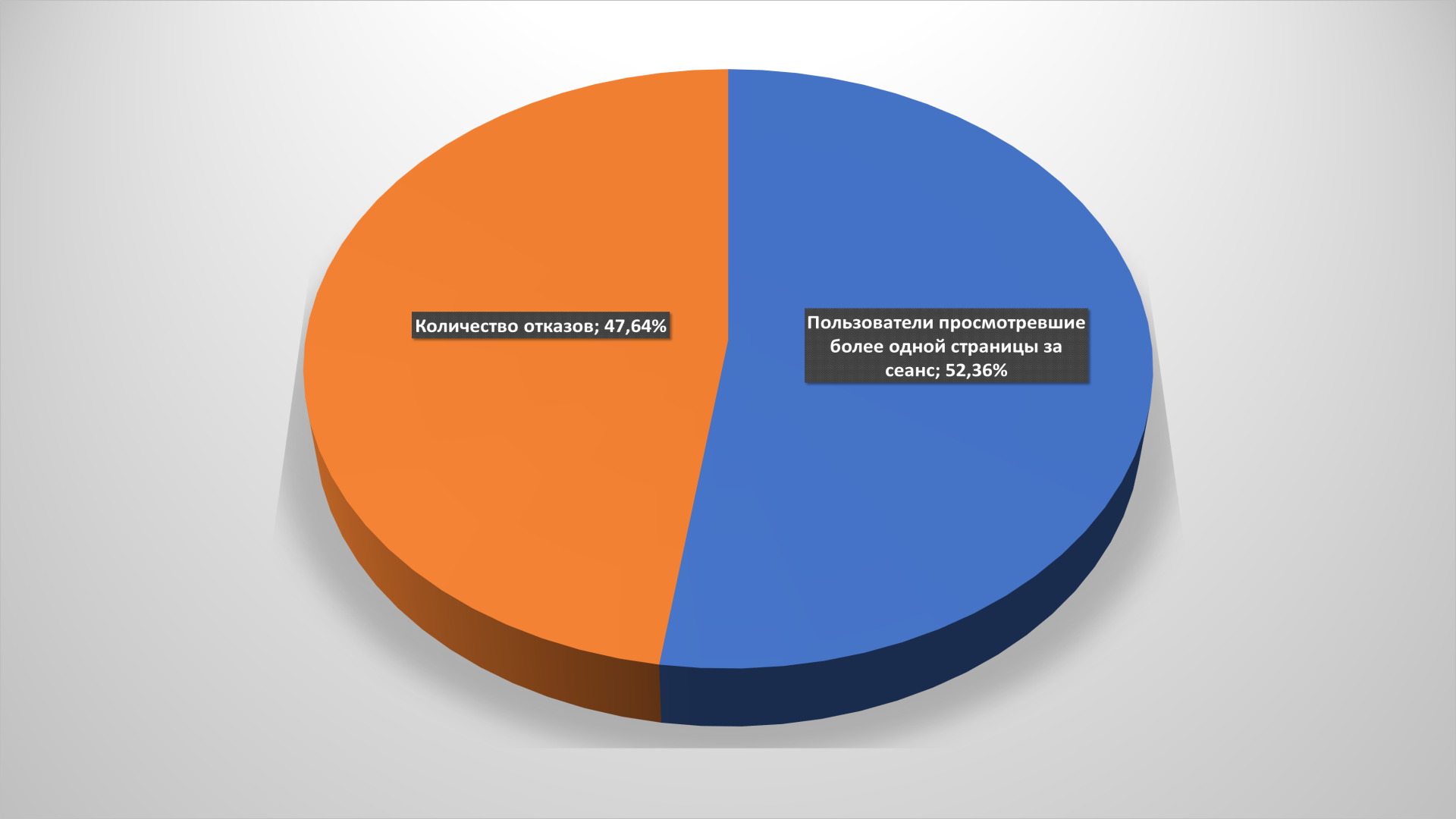

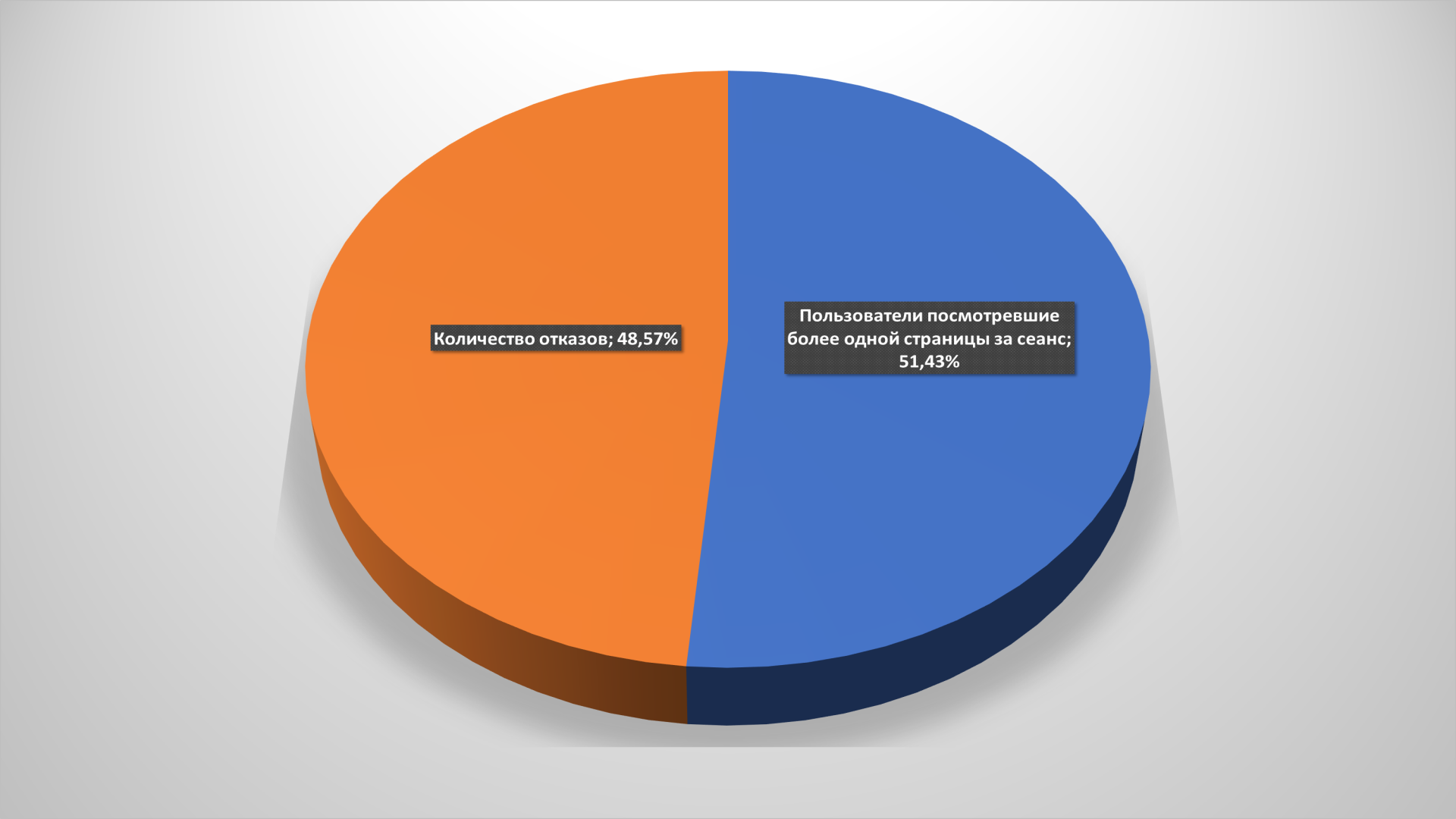

Впрочем, более половины клиентов покидает сайт, просмотрев только одну страницу, а значит – гарантированно без покупки, так как для оплаты товара необходимо сделать как минимум один переход.

Еще один любопытный фактор – каналы привлечения клиентов на сайты универсальных интернет-магазинов. Год к году заметно уменьшилась роль органического поиска – с 47% траффика до 41%. Как и в случае со всеукраинским показатель e-commerce, резко выросло количество переходов по продвигаемым словам: с 9,5 до 14,5%. Продолжает уменьшаться значение перекрестных ссылок и десктопных приложений.

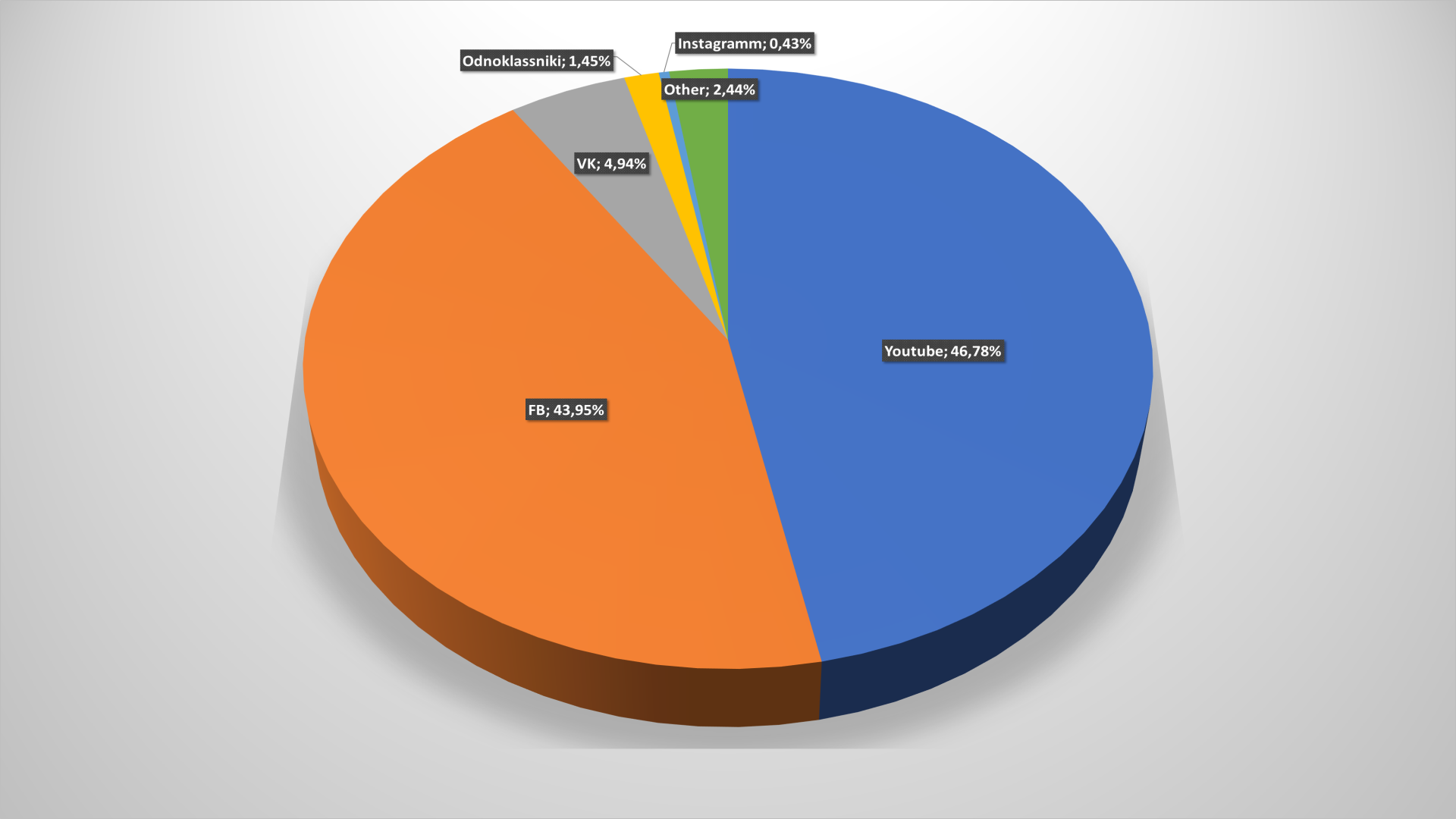

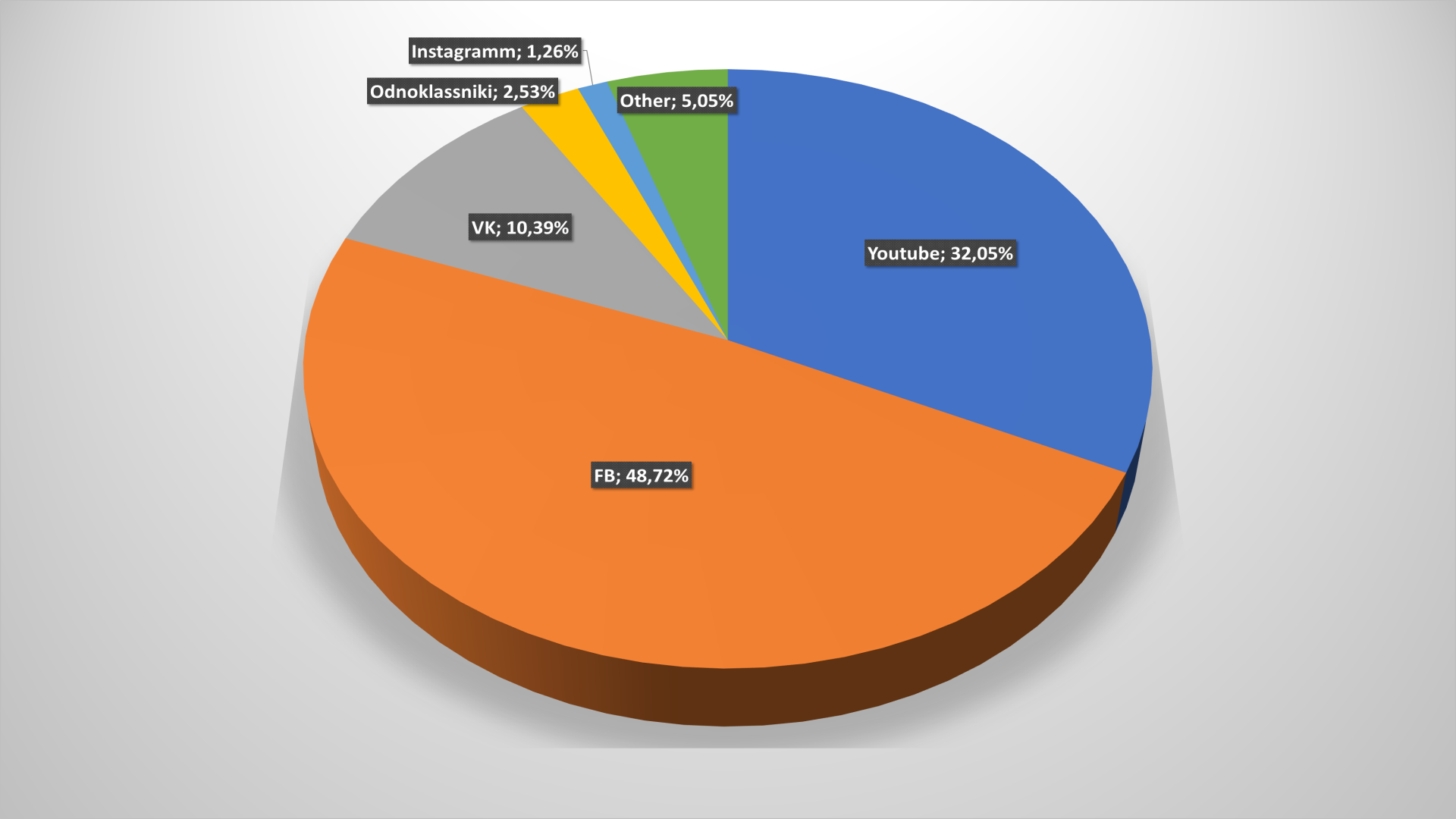

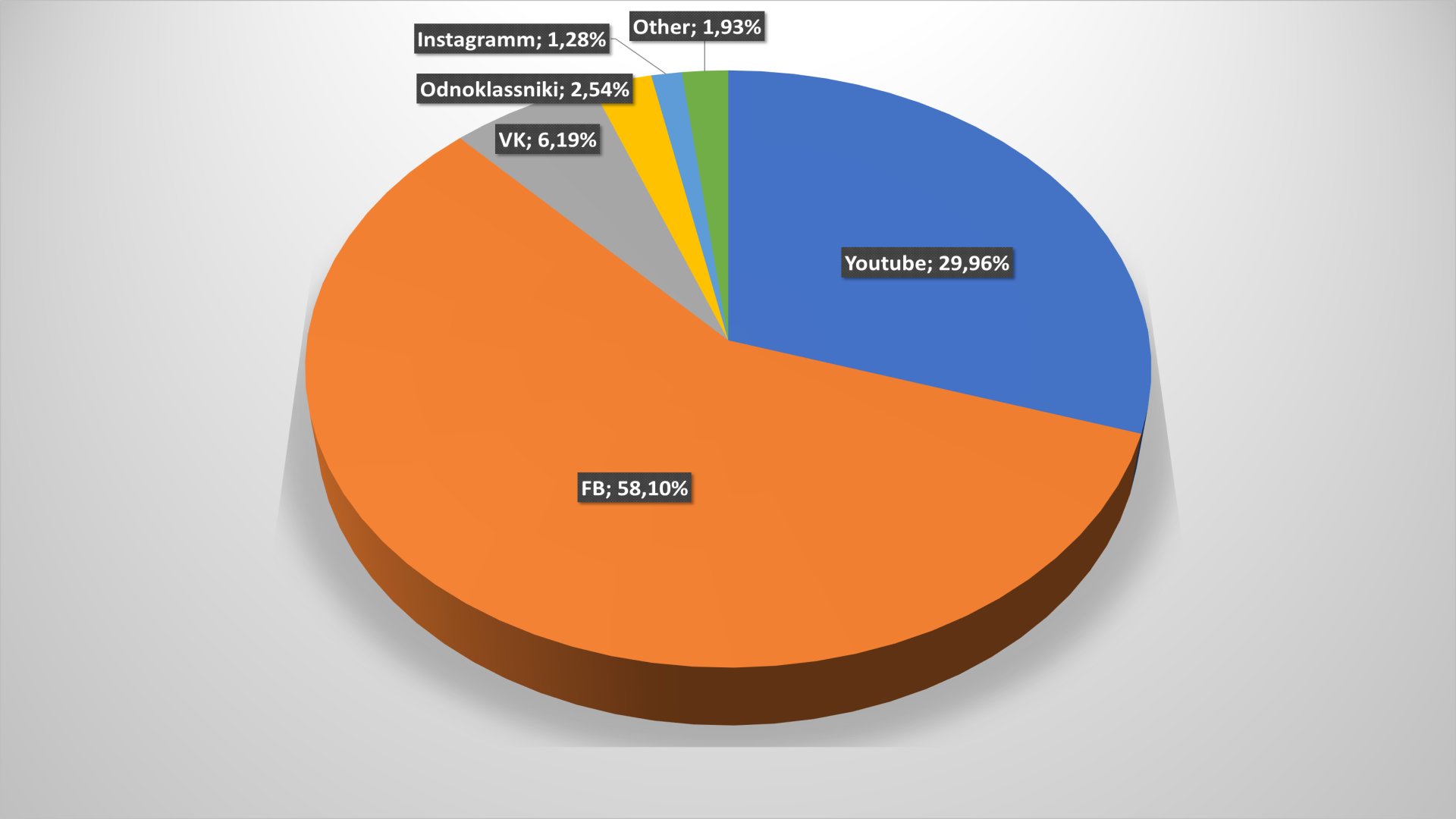

Что примечательно: соцсети как канал входа остались практически на том же уровне. Зато внутри них произошла определенная реструктуризация. В 2017 году YouTube обеспечивал 62% перехода на сайты универсальных интернет-магазинов из социальных сетей, а Facebook – 25%. В прошлом году доля Facebook резко выросла – сразу до 33%, а вот видеосервис несколько сдал свои позиции. В 2019-м, несмотря на все проблемы и негодование пользователей, творение Марка Цукерберга продолжает наращивать показатели, практически догнав YouTube.

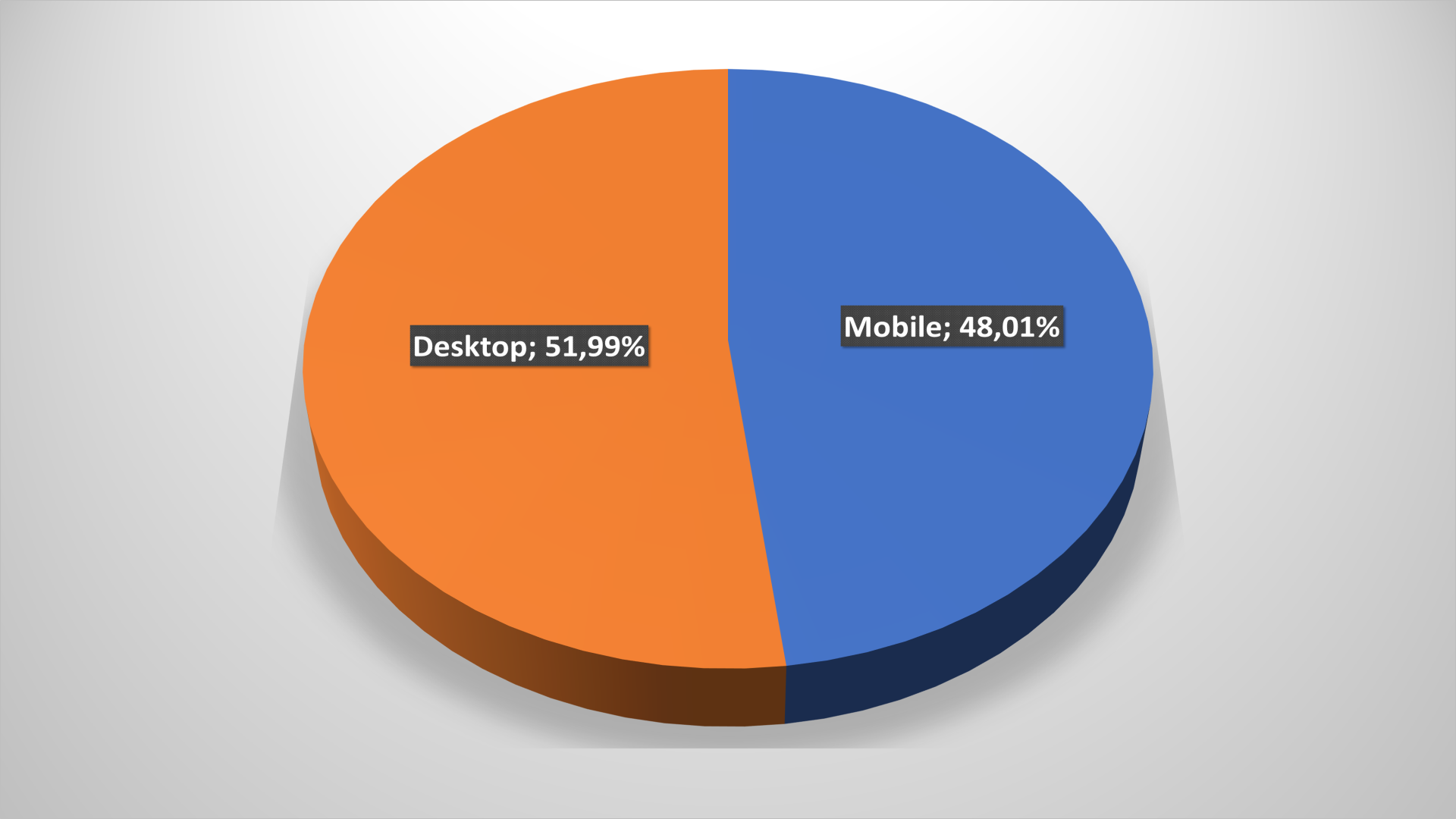

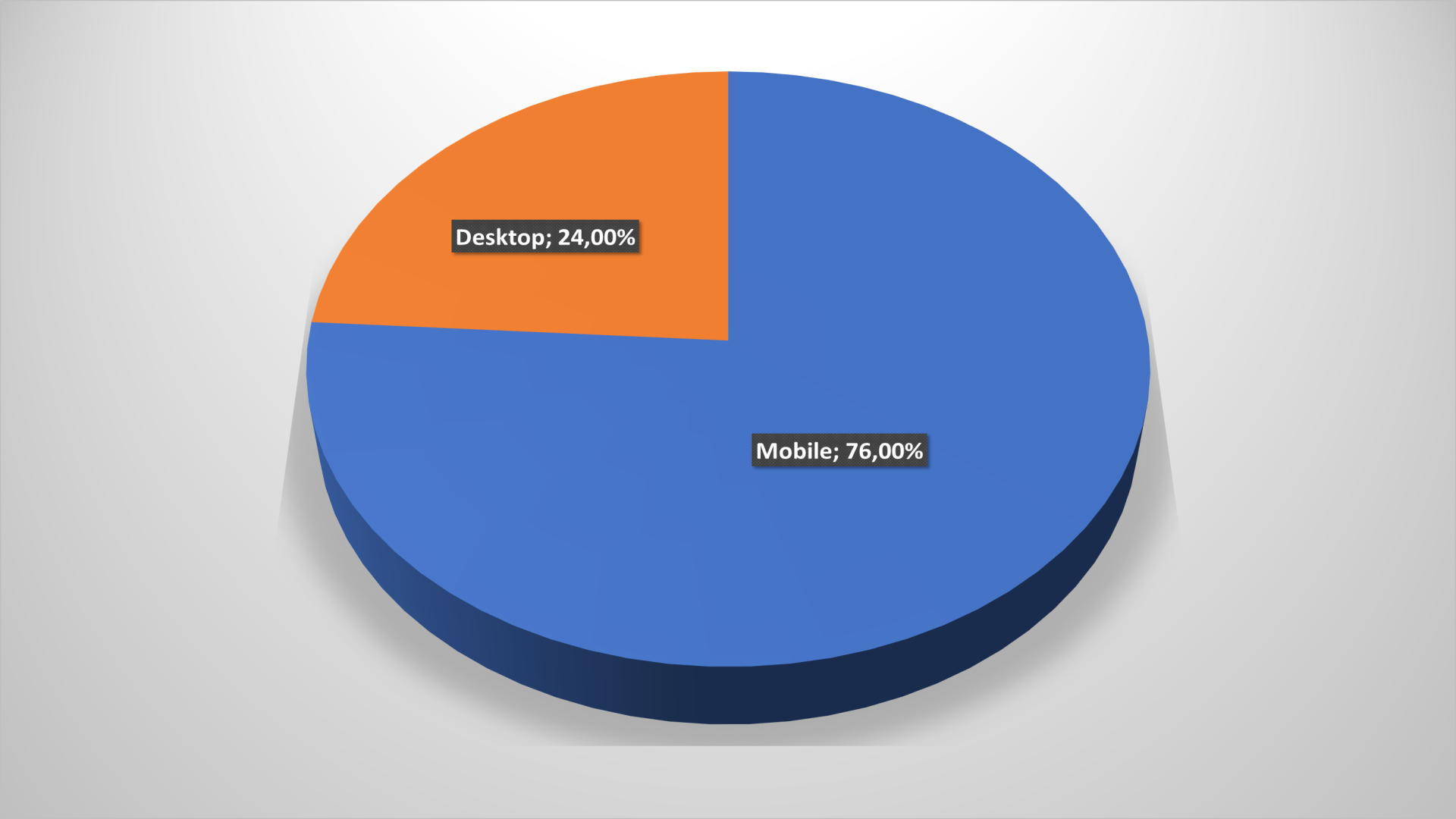

На сайты маркетплейсов пользователи примерно поровну заходят с мобильных устройств и со стационарных компьютеров или ноутбуков.

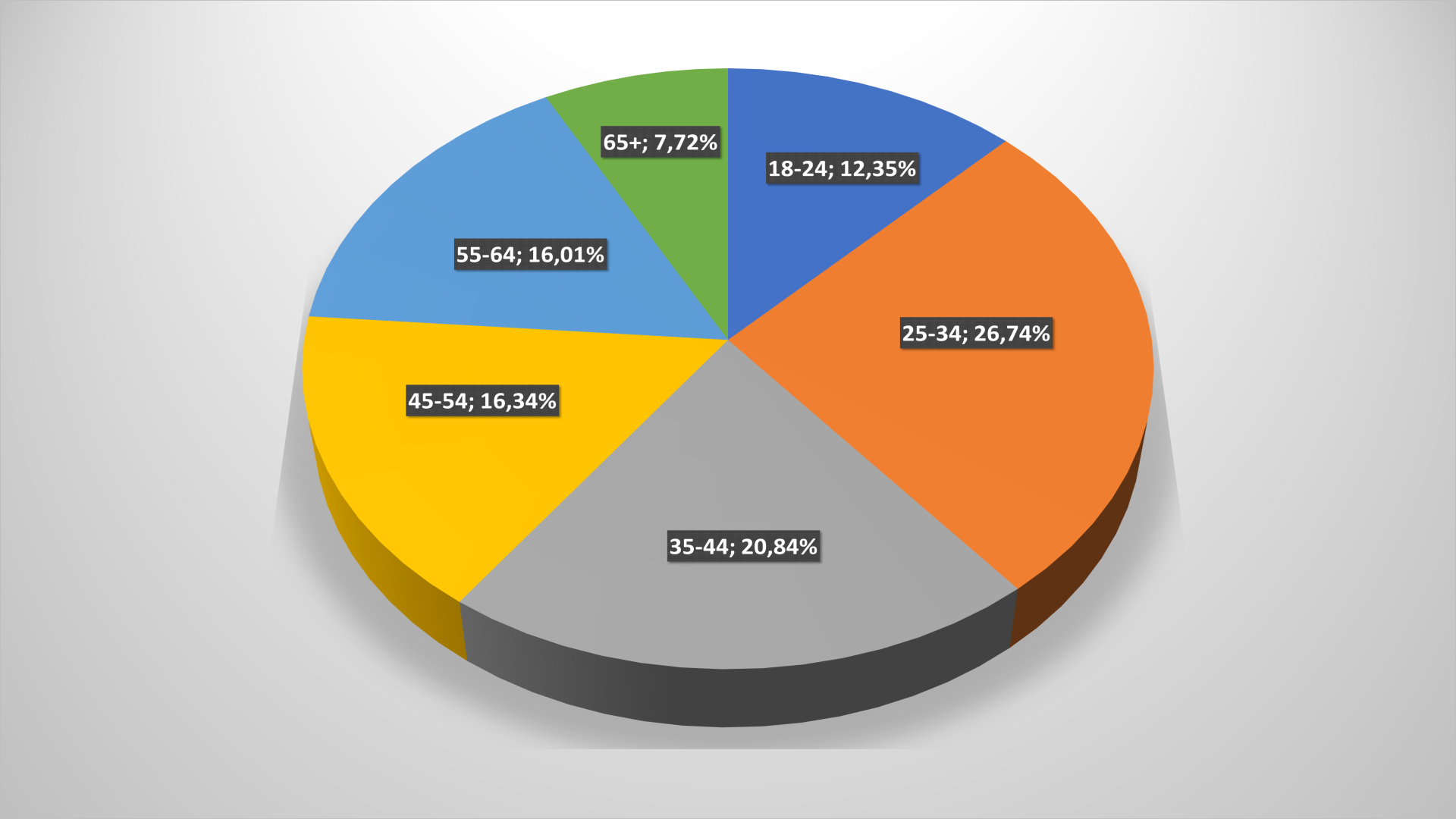

Возраст онлайн-покупателей универсальных интернет-магазинов довольно разнообразен. Так что большая роль стационарных устройств может объясняться как раз тем, что каждый четвертый пользователь, в течение года «заглядывавший» в маркетплейсы, – старше 45 лет. Достаточно солидный показатель. В то же время по сравнению с прошлым годом доля возрастных пользователей сократилась сразу на 7%.

Портативная техника, электроника и гаджеты

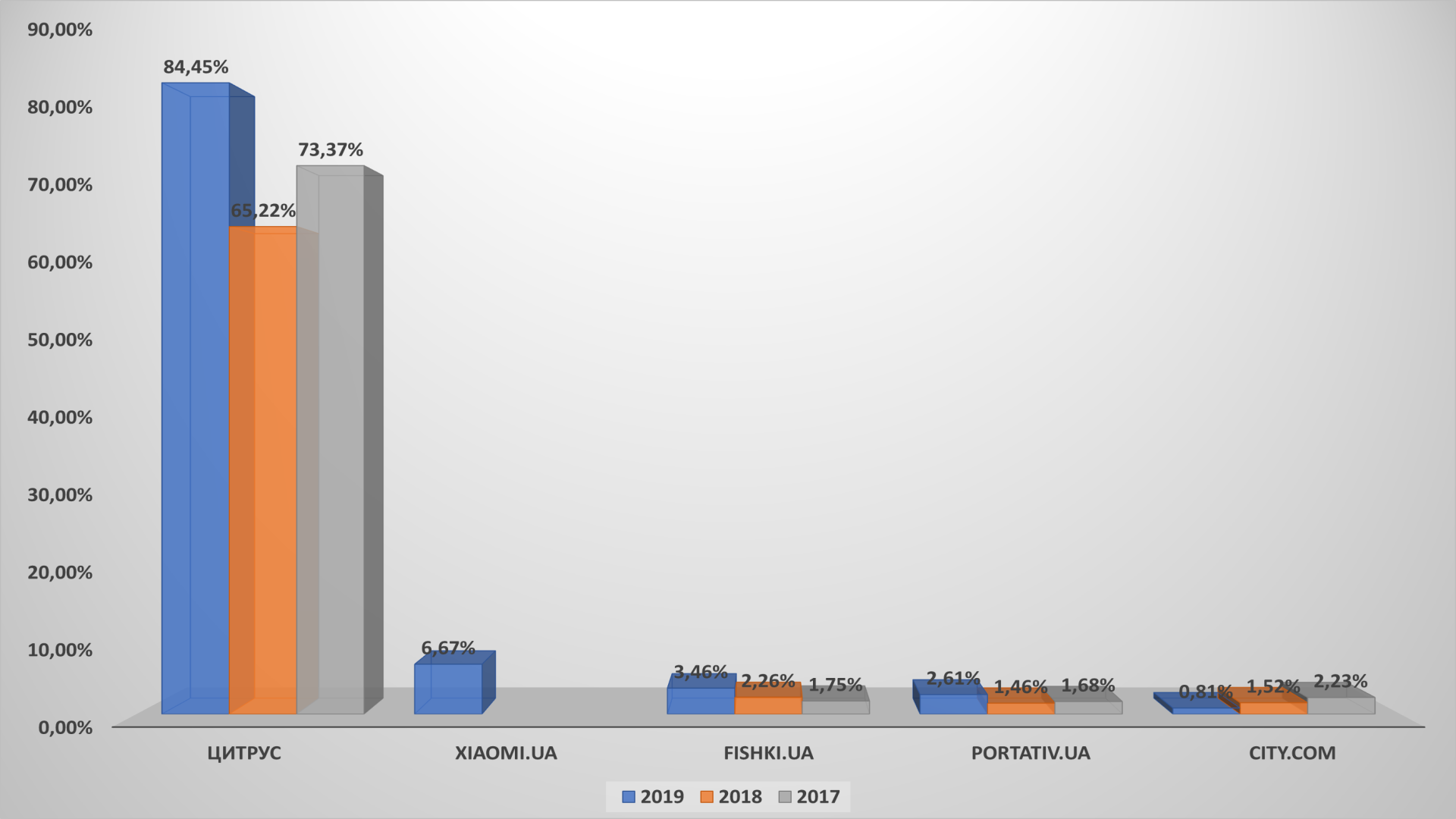

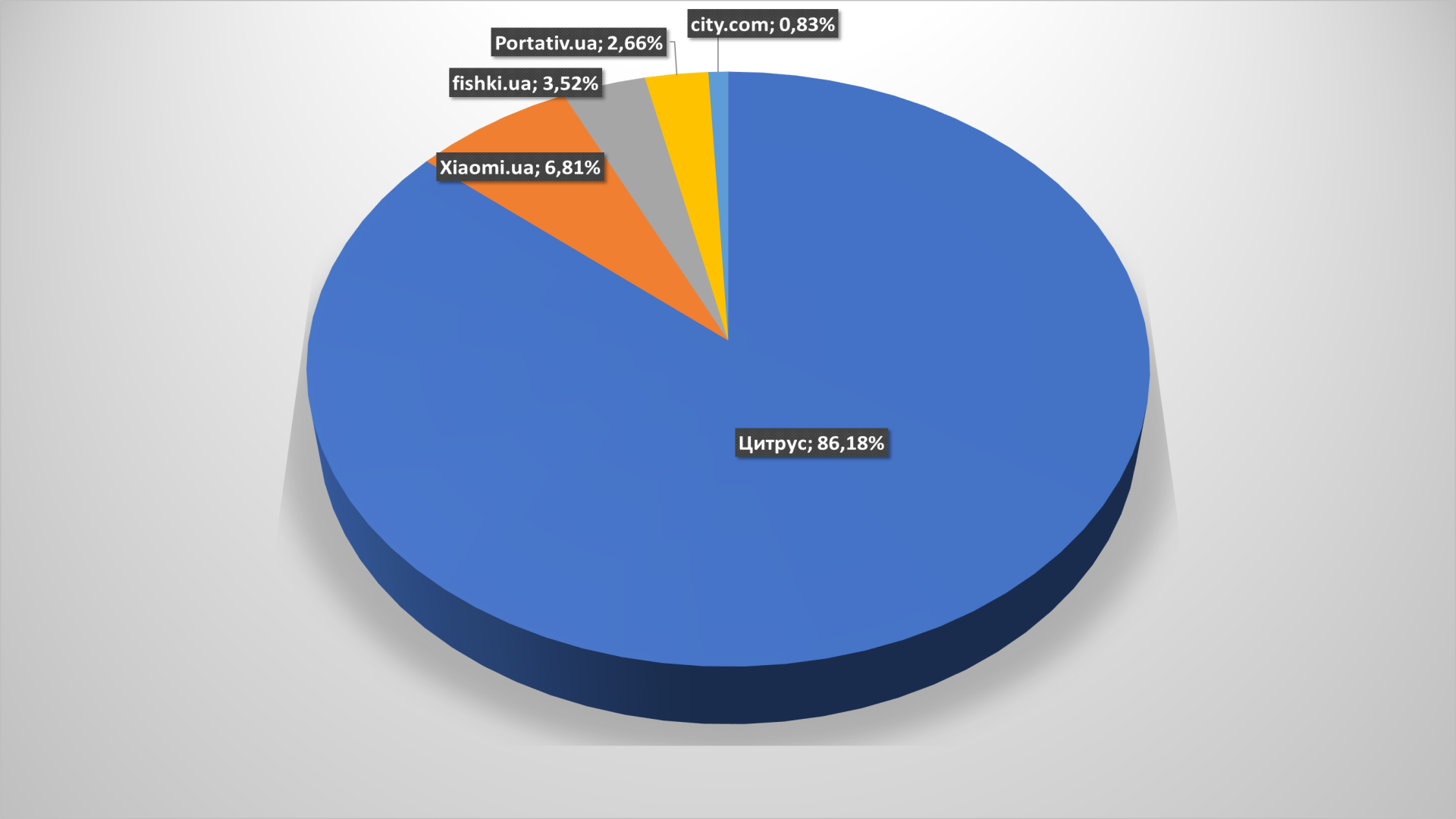

Как и в случае с универсальными магазинами, в сегменте есть ярко выраженный лидер. В данном случае – это интернет-магазин Citrus.ua. По сравнению с прошлым годом его общий охват в сегменте побил все рекорды!

Также стоит отметить появление дебютанта топ-5 и в этой категории: xiaomi.ua, поднявшегося сразу на второе место и вытеснившего из рейтинга интернет-магазин сети ЖЖУК.

Как и год назад, среди пяти крупнейших онлайн-ритейлеров техники и гаджетов Цитрус вообще нет равных: если рассматривать ситуацию под таким углом, то Citrus.ua смело можно назвать монополистом в этом сегменте.

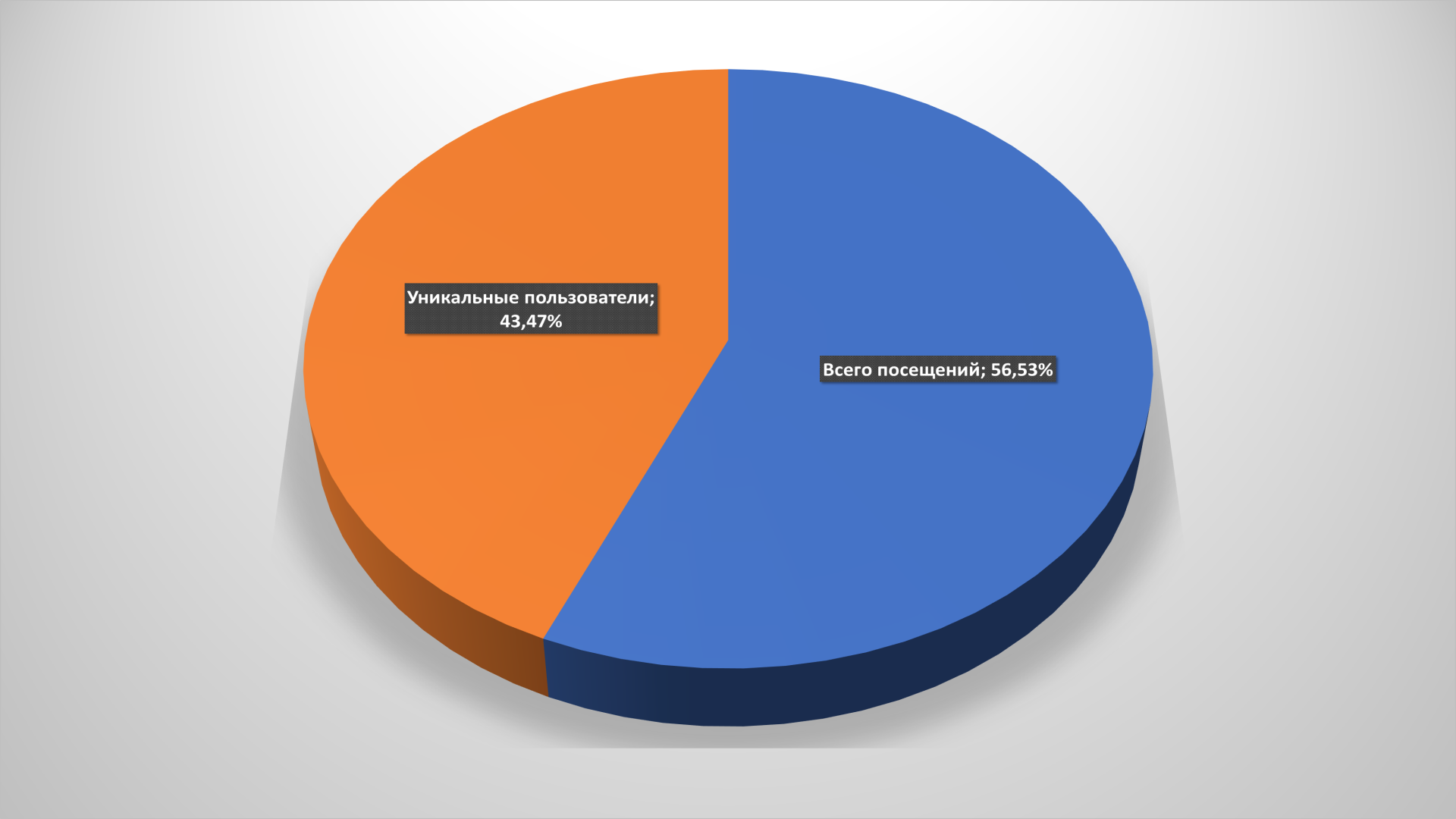

Лояльность аудитории по сравнению с прошлым годом чуть выросла. В пределах погрешности при проведении исследования. В 2018-м на сайты интернет-магазинов гаджетов и аксессуаров возвращалось 55% пользователей, а в этом – 56,53%.

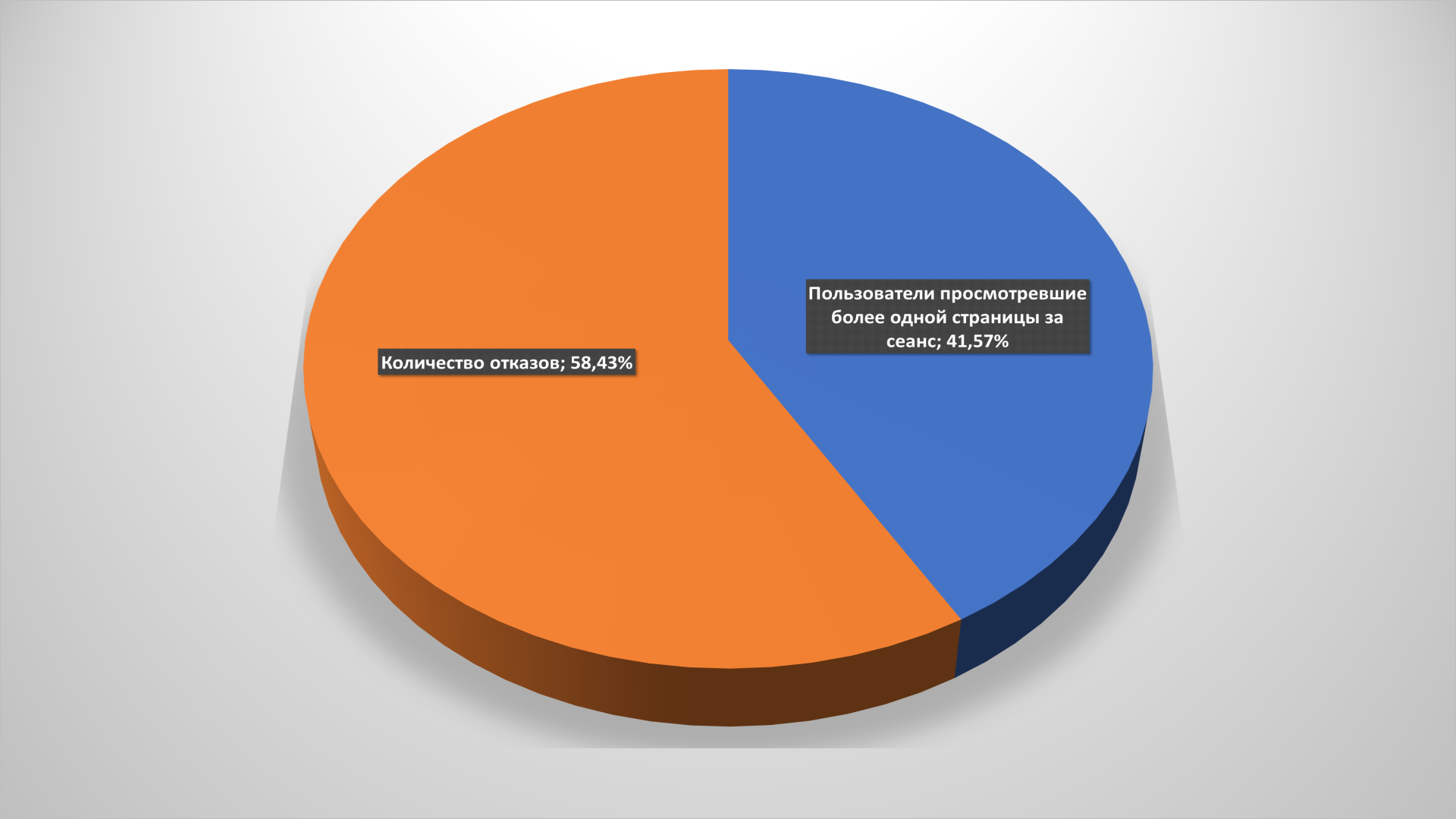

Более того: заметно выросло количество отказов. Если год назад со страницы входа порталы электроники и портативной техники покидали лишь 54% пользователей, то сейчас уже более 58% клиентов уходят, не сделав покупку. Учитывая сокращение лояльной аудитории – тревожный тренд.

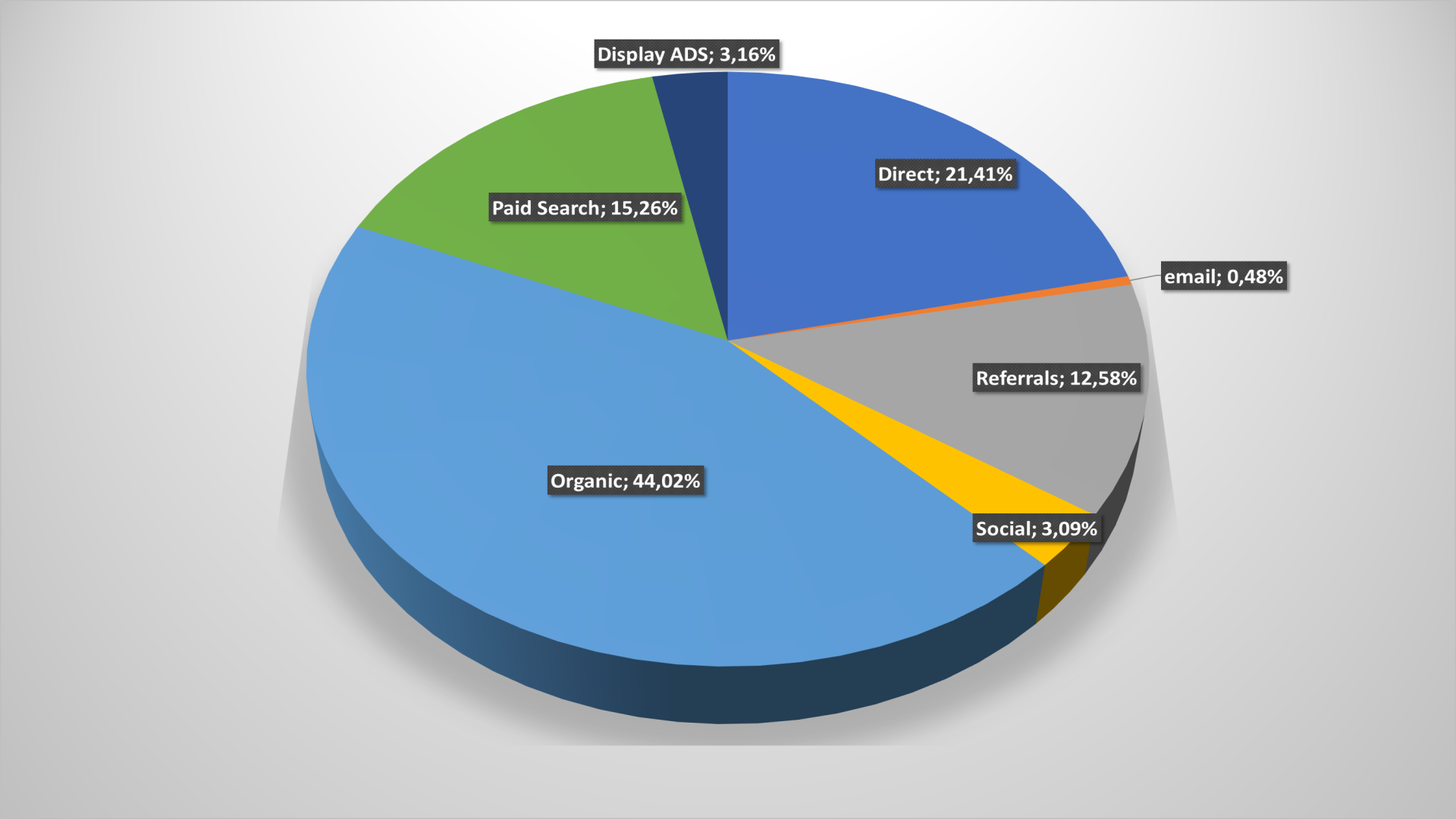

Продавцам гаджетов и сопутствующих товаров удалось нарастить траффик из поисковых систем и количество прямых заходов (за счет соответствующего сокращения рефералов и соцсетей), но, как свойственно всему украинскому e-commerce, наибольший рост показала доля платного траффика из поисковиков.

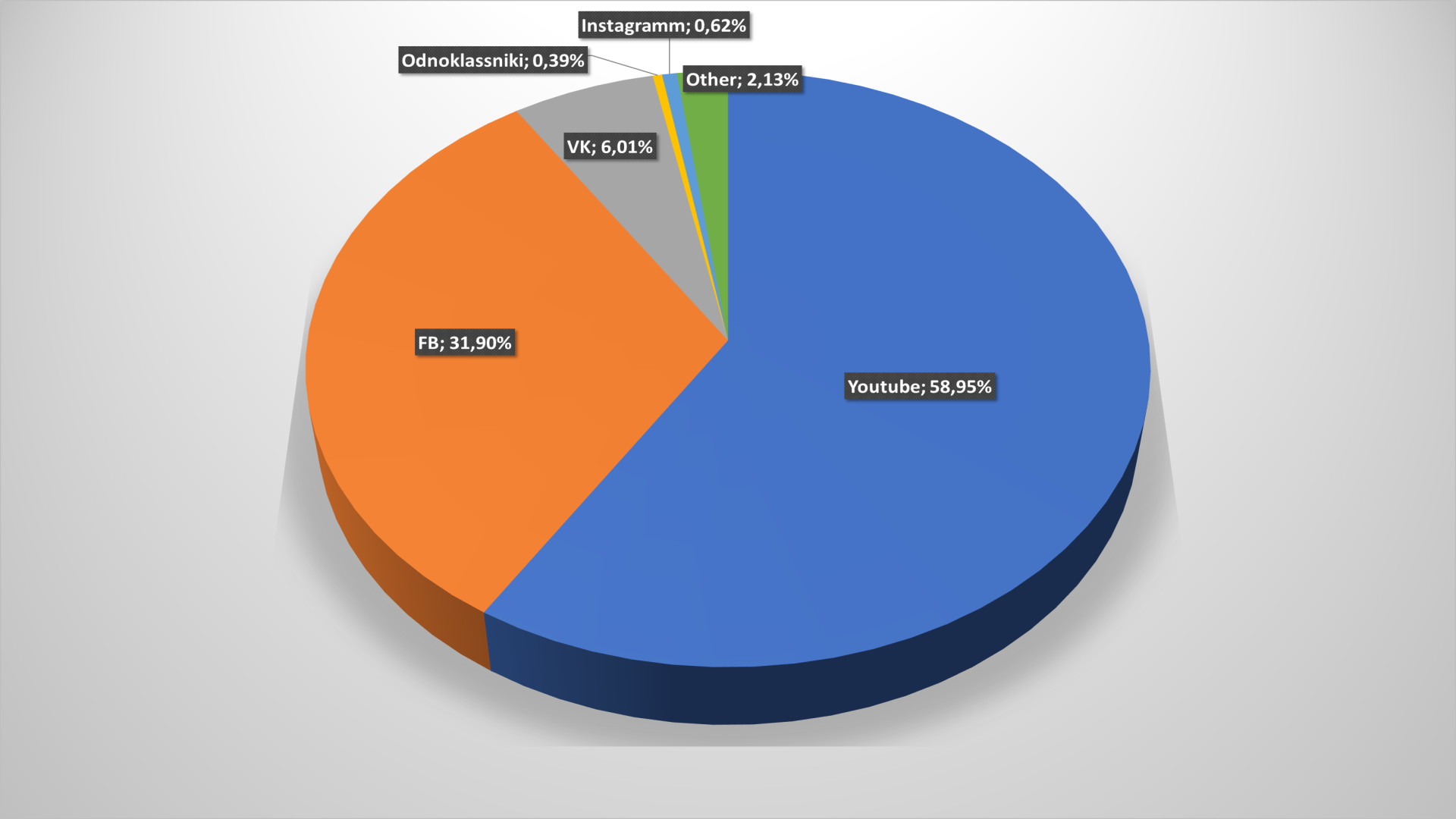

В отличие от предыдущей категории, тут ритейлеры явно продолжают делать ставку на YouTube – почти 60% траффика из социальных сетей обеспечивает этот канал. Но с его помощью традиционно сложно наращивать продажи. Доля Facebook для продавцов портативной электроники выросла, но меньше, чем в среднем по украинской онлайн-коммерции.

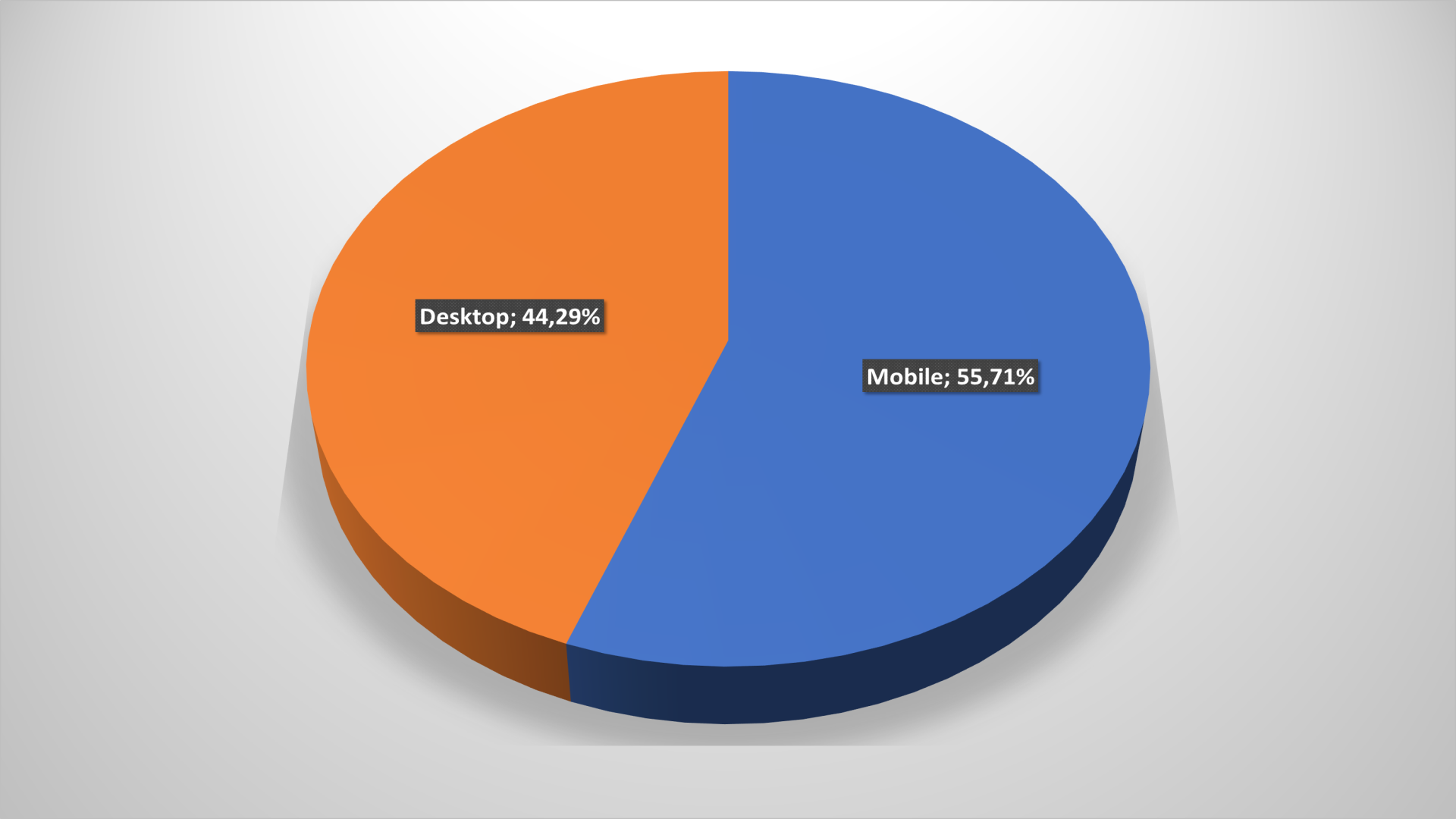

В чем еще особенность онлайн-ритейлеров портативной техники: тут сохраняется преобладающая доля мобильных пользователей. Впрочем, основные покупатели подобных товаров – молодежь, поэтому 55,7% заходов с мобильных устройств более чем объяснимы. Причем в 2017-м их было 68%, то есть общая тенденция падения m-commerce затронула и данную категорию.

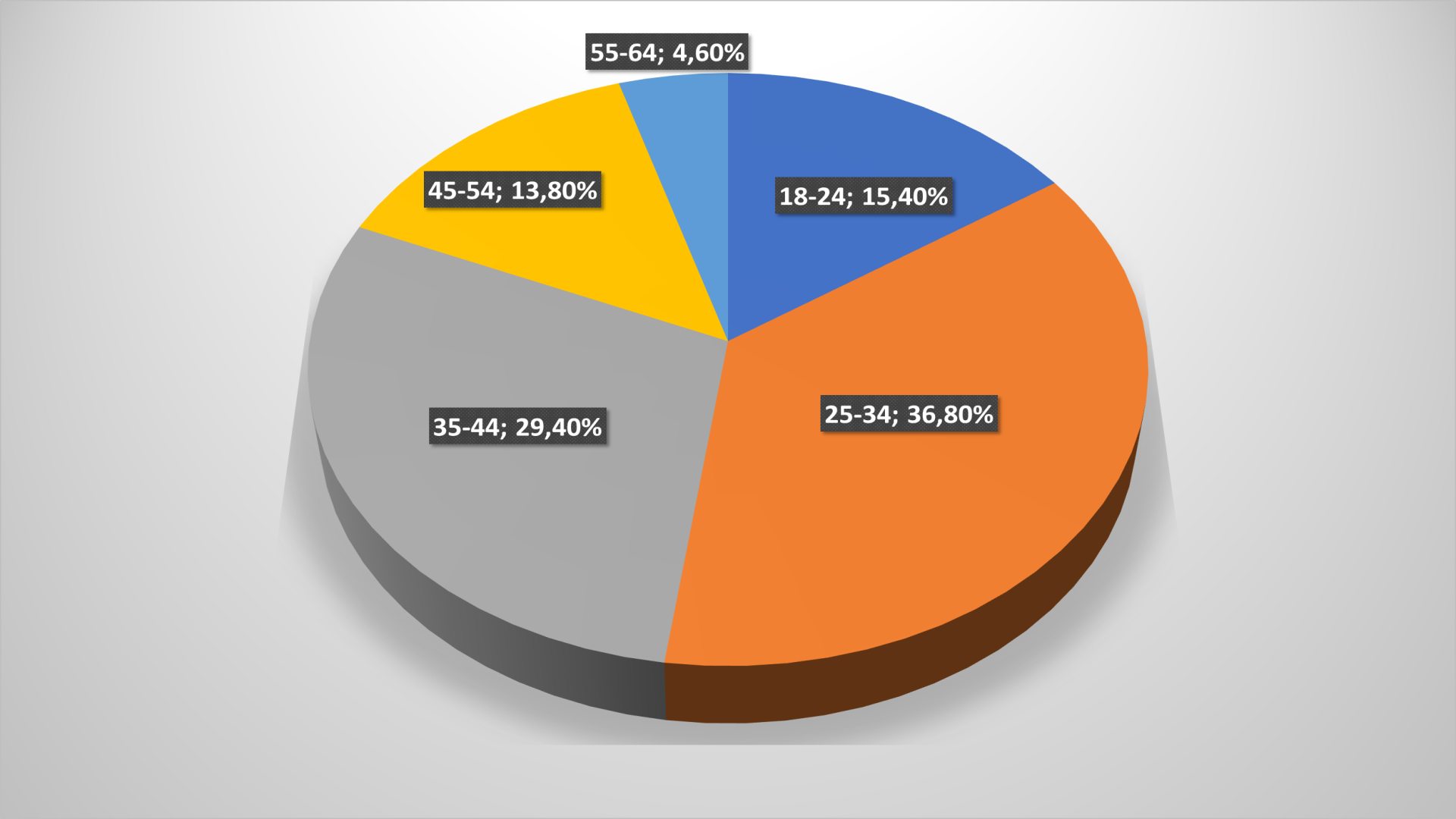

Возрастной срез подтверждает все вышесказанное: 82% покупателей гаджетов и аксессуаров – пользователи до 45 лет. Старшее поколение не гонится за модными новинками.

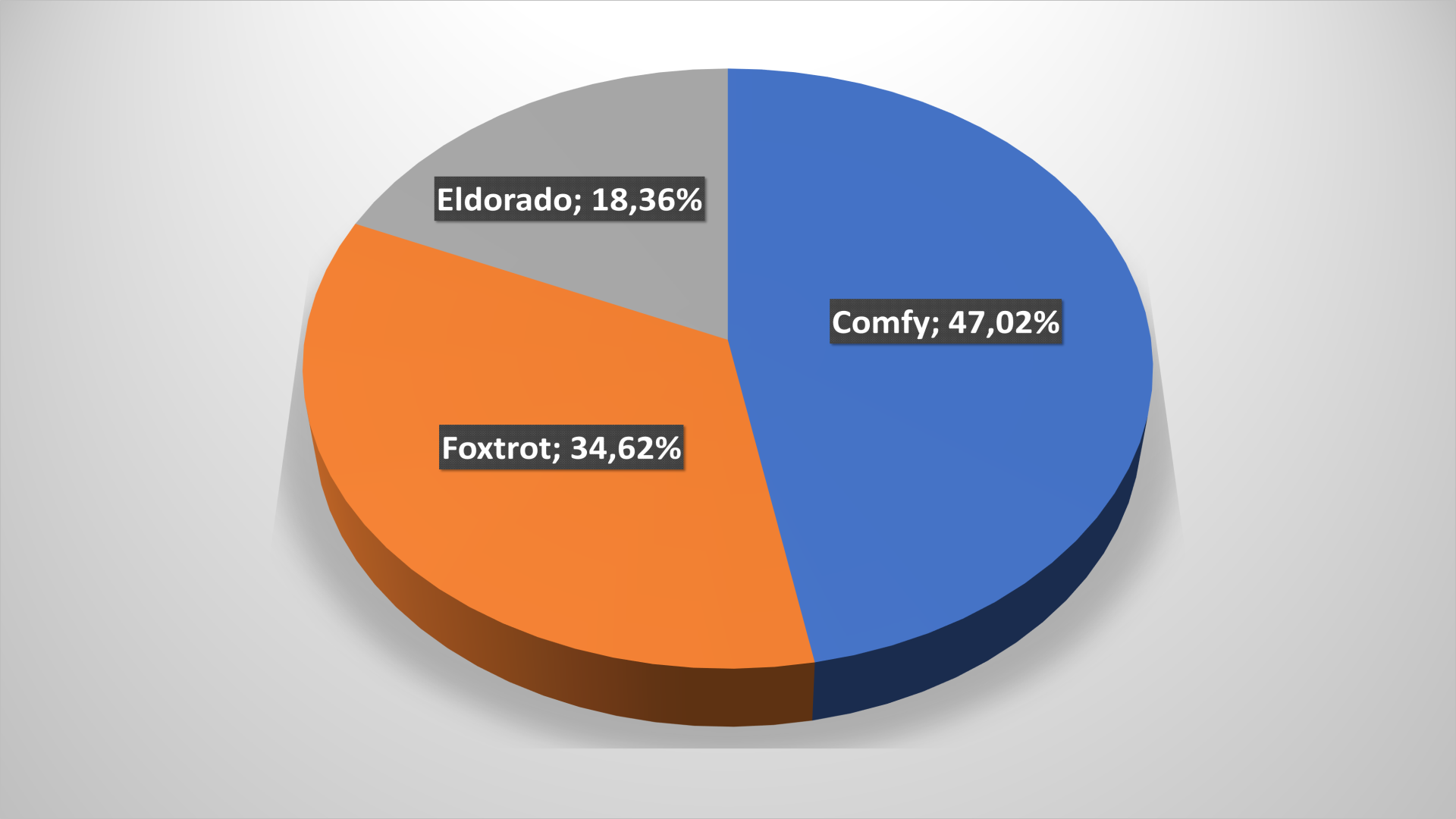

Техника для дома

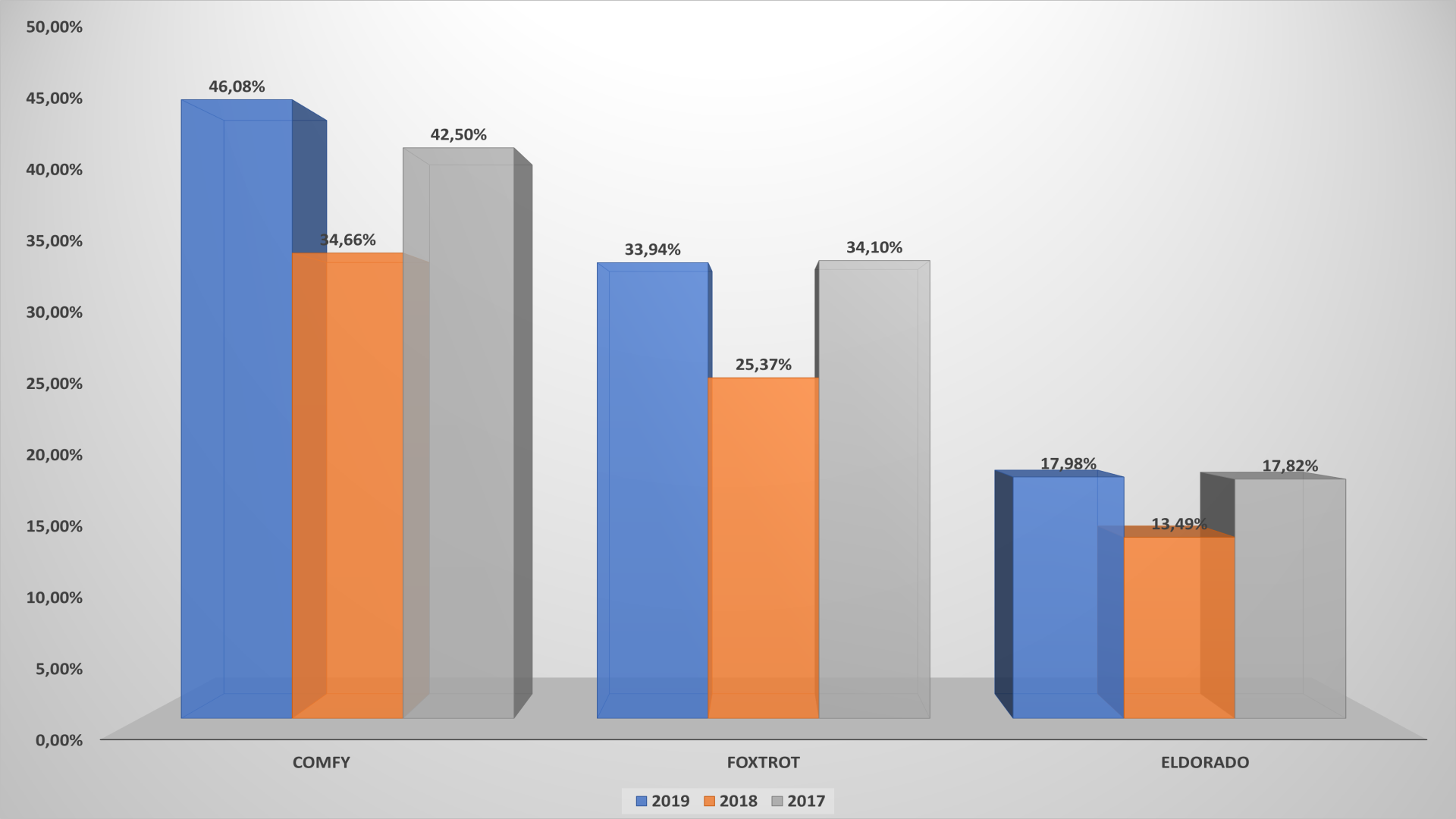

В этом сегменте украинского e-commerce есть только три значимых игрока, поскольку остальные в разы им уступают. И навряд ли в обозримом будущем появится компания, готовая бросить лидерам рынка. После прошлогоднего проседания, в 2019-м «большая тройка» легко вернула утраченные позиции, просто уничтожив даже потенциальных конкурентов.

Причем, если судить по расстановке сил в топ-3, то ничего не изменилось: охваты остались абсолютно идентичны прошлому году.

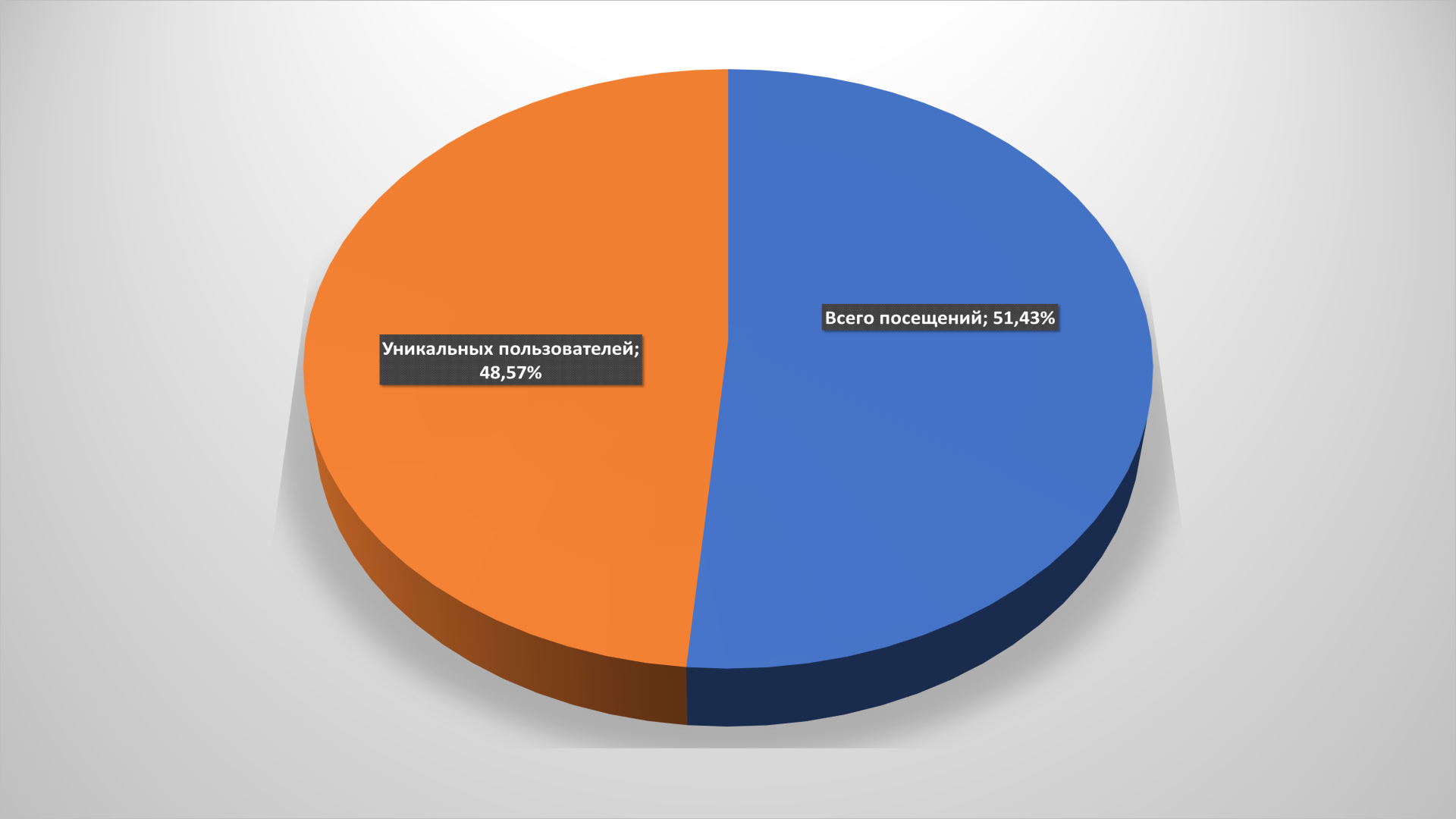

Необычно также, что примерно поровну поделились пользователи, которые заходили один раз в год на сайт магазина, и те, которые два и больше раз посещали портал – примерно 50/50. В прошлом году была аналогичная ситуация, с небольшими сдвигами в доли процента.

При всем том резко выросло количество отказов – сразу с 42 до 48,5%! Если раньше продавцы техники могли быть уверенными, что шесть из десяти посетителей сайта не уходят, хотя бы не зайдя на еще одну страницу, то теперь ситуация заметно изменилась. Есть повод задуматься и проанализировать происходящее.

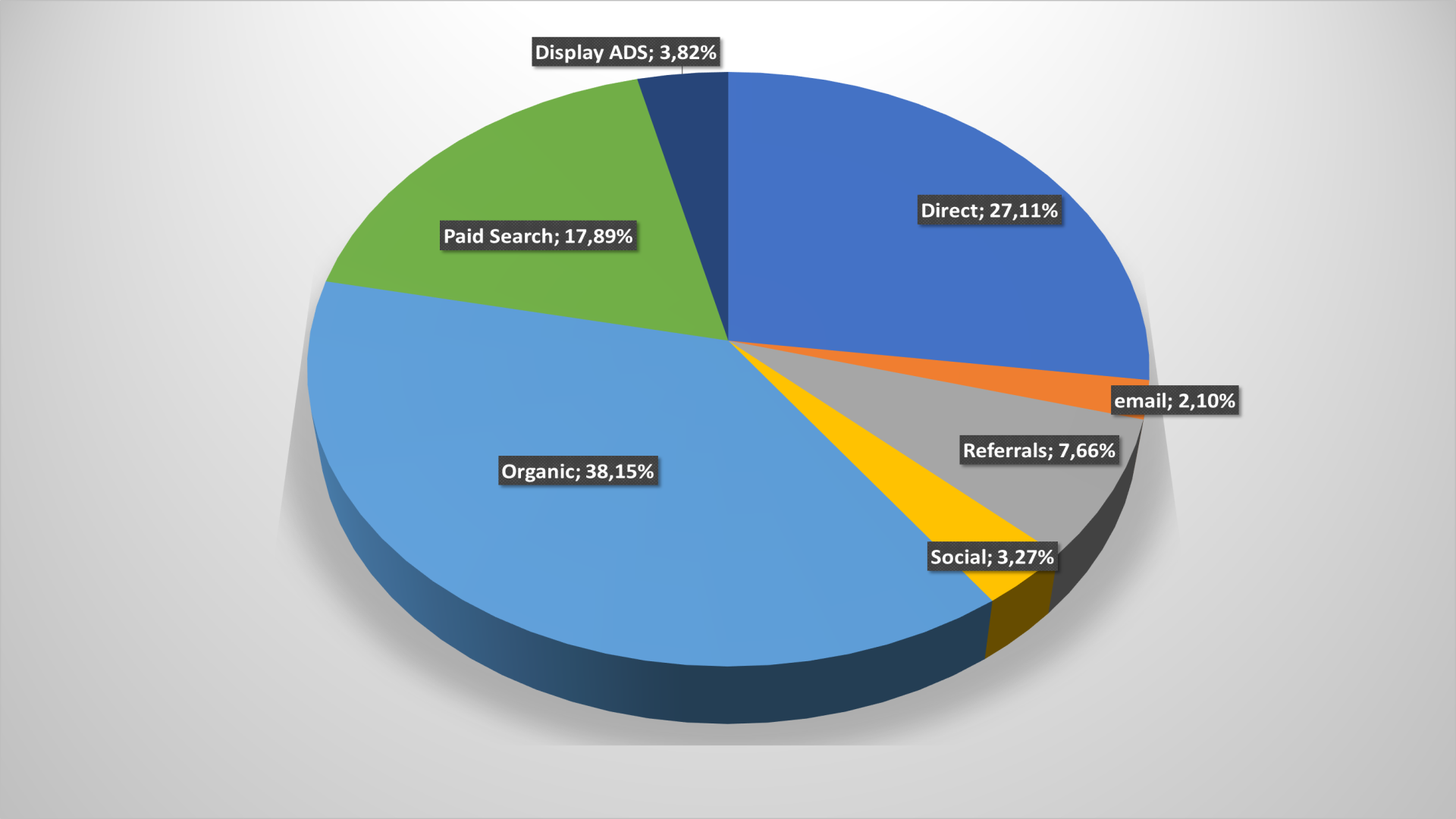

В целом по категории ситуация с каналами траффика не принципиально отличается от среднеукраинских показателей. Так же присутствует довольно значимая доля платного рекламного поиска: конкуренция за потребителя вынуждает интернет-магазины вкладывать деньги и в такой канал привлечения пользователей.

Соцсети, несмотря на имиджевую важность, на самом деле обеспечивают продавцам бытовой техники и электроники всего 3,27% от общего траффика. Казалось бы – можно данным направлением пренебречь, но все компании, работающие в этом сегменте, много внимания уделяют SMM-стратегиям. Как и в большинстве других категорий, основную часть переходов на страницы онлайн-магазинов дает Facebook. На втором месте – YouTube. Остальными можно пренебречь.

За год компании этой категории сумели заметно нарастить мобильный траффик, отыграв прошлогоднее падение на 13% и даже побив рекорд 2017-го, когда m-commerce обеспечивал 63% заходов на сайт. Для сравнения – в прошлом году мобильный и «настольный» траффик были примерно на одном уровне.

Среди онлайн-покупателей бытовой техники и электроники преобладают, что не удивительно, самые платежеспособные категории граждан: в возрасте от 25 до 55 лет. Остальные составляют менее пятой части клиентов.

Fashion

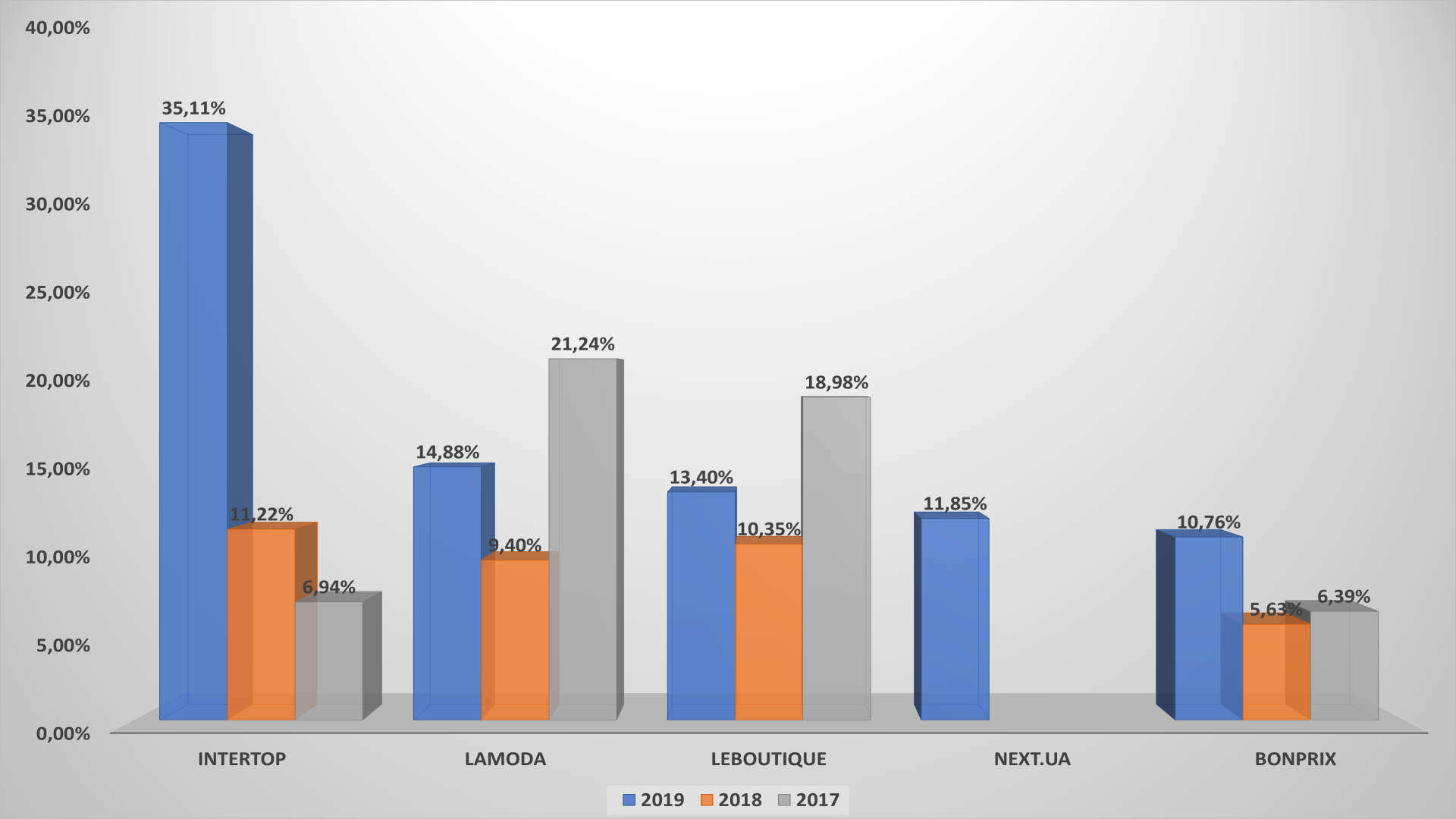

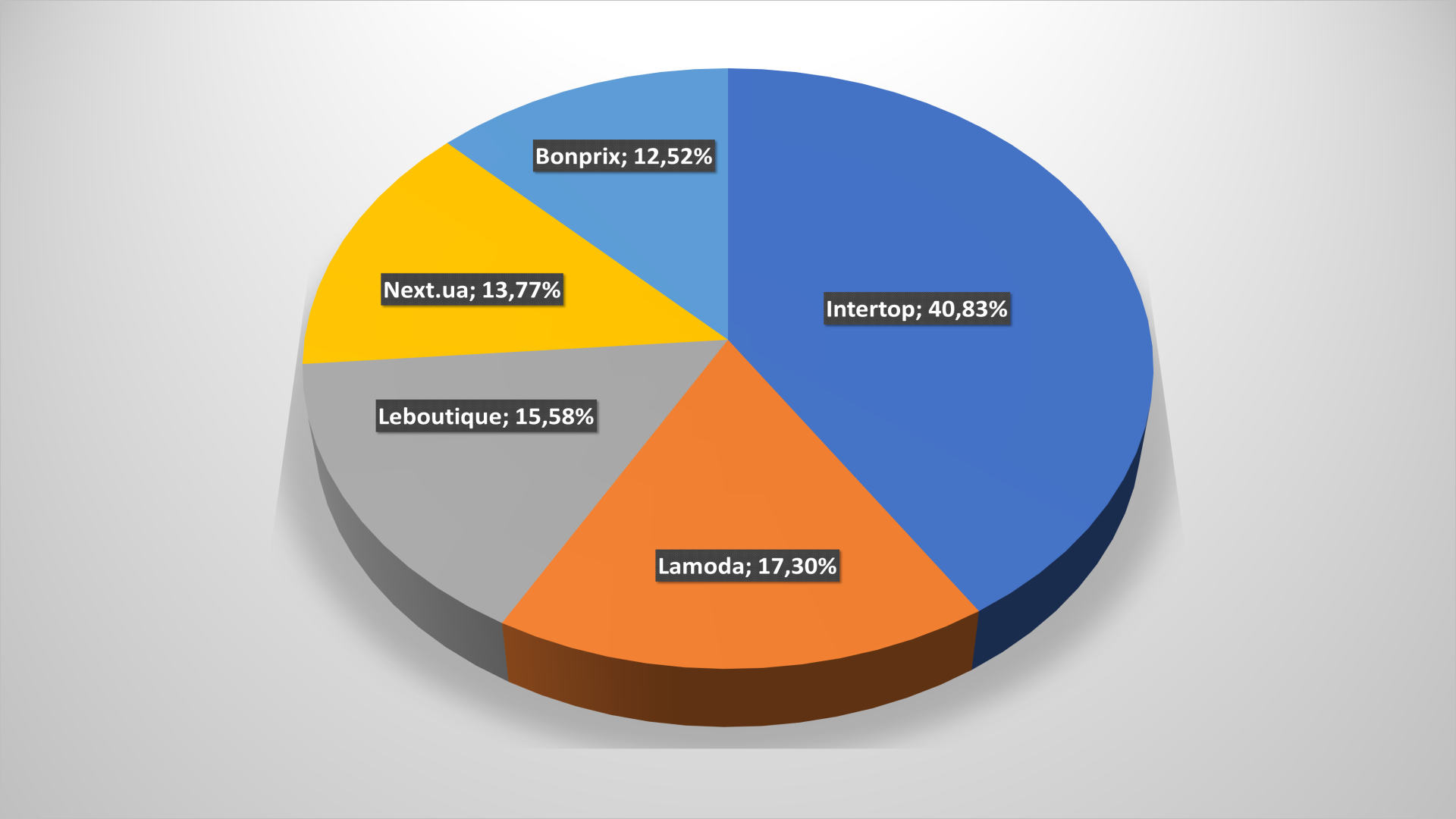

Прежде всего необходимо сказать, что лидер этого сегмента двух предыдущих лет – Kasta.ua – официально объявила о работе в формате маркетплейса и теперь представлена в соответствующей категории «Универсальные магазины». Так что в топ-5 Fashion-операторов Украины в интернете появился новый игрок – Next.ua. Все последующие оценки и комментарии следует анализировать уже с учетом этого факта. Иначе, вполне возможно, Kasta.ua сохраняла бы свои бесспорно лидирующие позиции.

Стоит отметить, что из лидеров этого направления только Intertop продает в основном свою продукцию. У остальных представлены как собственные закупки, так и предложения сторонних продавцов. Но поскольку значительный процент товара составляют их собственные запасы, исключать их из рейтинга интернет-магазинов и относить только к маркетплейсам было бы не верно.

В целом, топ-5 компаний индустрии моды, представленные в украинском сегменте интернета, нарастили охваты. Доля онлайн-продаж Intertop постоянно растет, а после «перехода» Kasta.ua в другую категорию и здесь появился собственный лидер (почти как Цитрус в портативной электронике). Учитывая постоянное внимание группы MTI к развитию направления электронной коммерции, можно предположить, что в дальнейшем Intertop и принадлежащие компании бренды будут и дальше наращивать свой отрыв от конкурентов.

В частности, сейчас компания Владимира Цоя уже обеспечивает охват 41% посетителей украинских онлайн-магазинов, предлагающих одежду, обувь, и аксессуары. Если не забывать, что Intertop также взял курс на развитие формата «маркетплейс», правда, пока только в Fashion-сегменте, то в перспективе его лидерство только упрочнится.

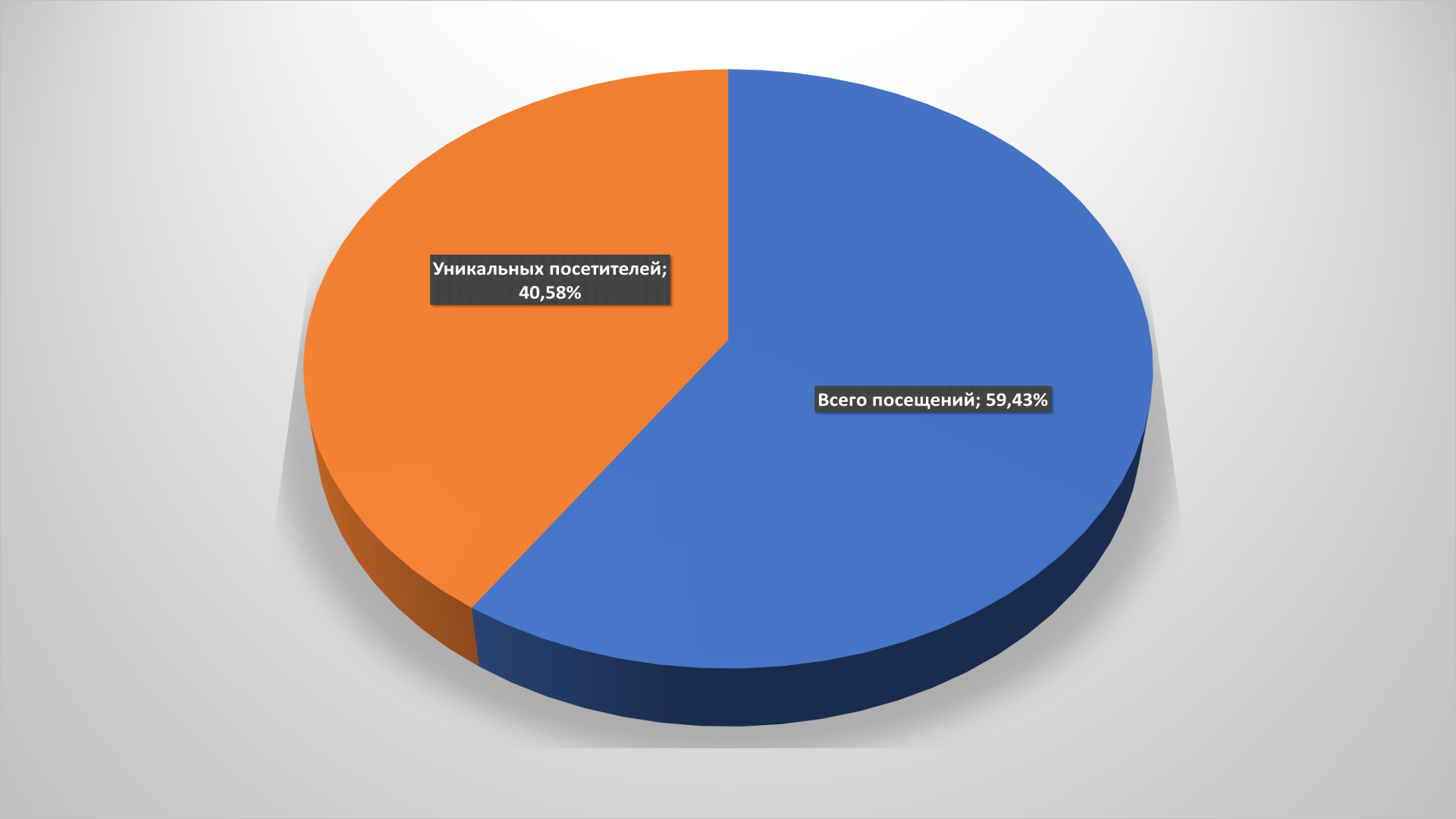

При этом, посетители данного сегмента отличаются завидной лояльностью к выбранным брендам. Почти две трети из них посещают сайты ритейлеров чаще одного раза в год. По сравнению с прошлым годом показатель чуть сократилось, но падение на 4% ни о чем не говорит. В то же время, падение наблюдается второй год подряд, и это нехорошая тенденция.

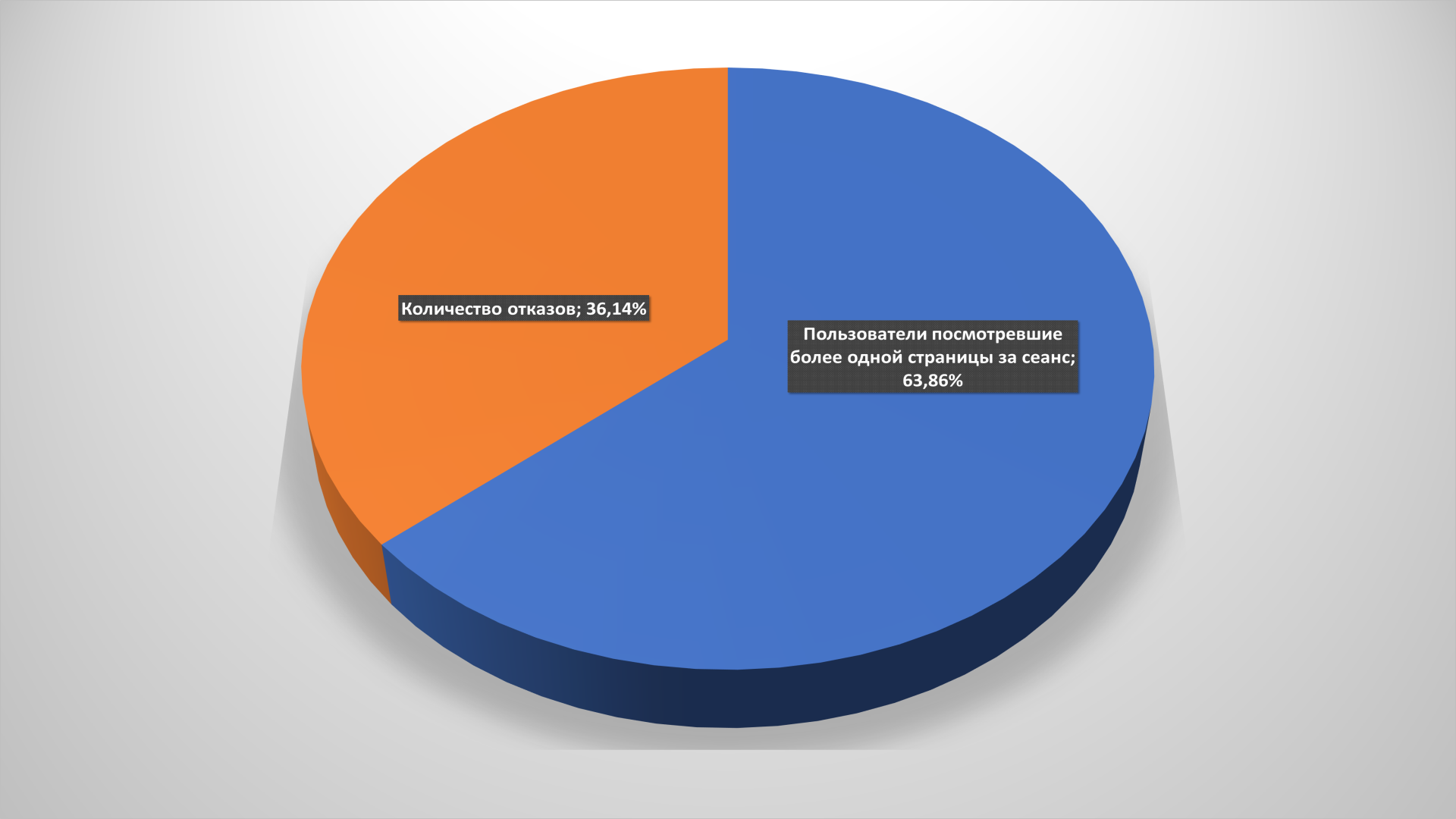

Стабильно низким остается и количество отказов – в пределах 35%, практически не изменившись за год. Высокая лояльность, отличная глубина просмотра, небольшая доля пользователей, сразу покидающих сайт: неплохие предпосылки для высокой конверсии у онлайн-ритейлеров одежды и обуви.

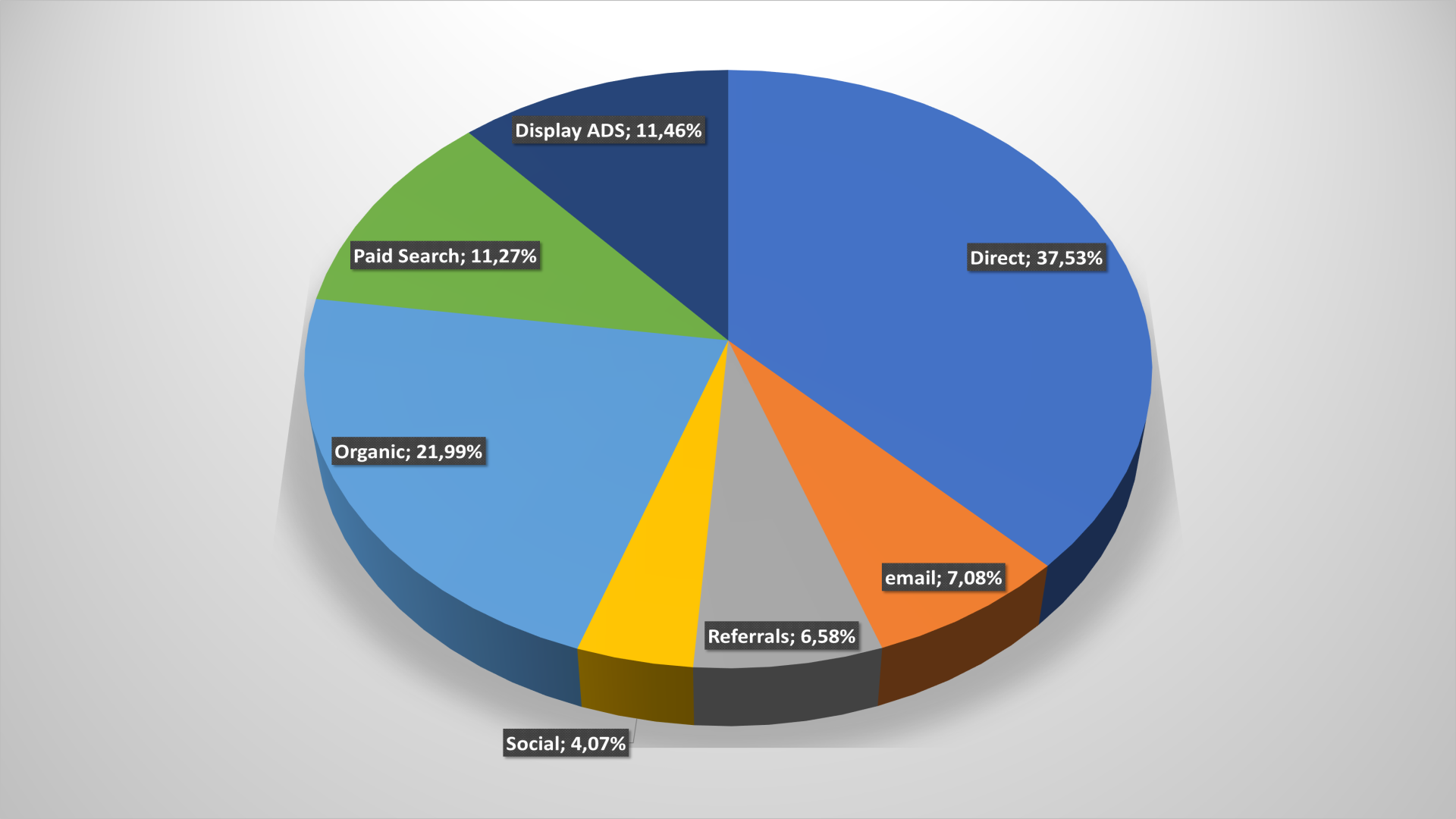

Правда, чтобы добиться таких показателей, fashion-операторам, работающим во Всемирной паутине, приходится прилагать немало усилий. Доля заходов с поисковых систем заметно ниже, чем в целом по рынку, а вот переходов с e-mail-рассылок, платной рекламы, приложений – напротив, выше. То есть для привлечения пользователей маркетологам модных компаний приходится проявлять креатив.

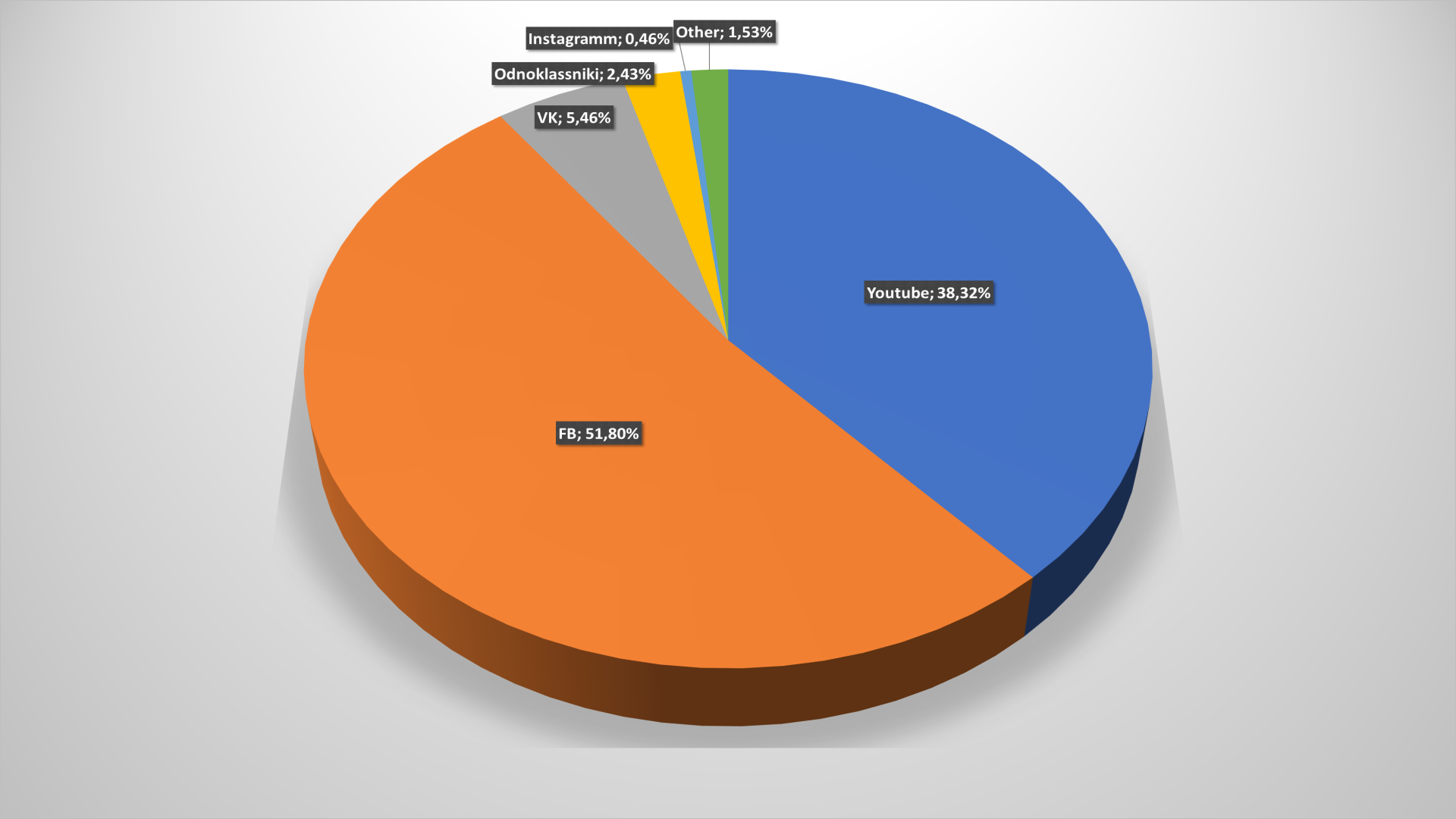

Как и в большинстве других случаев, Facebook за год стал основным каналом траффика из соцсетей, опередив YouTube. В 2017-м ситуация была аналогична, а вот в прошлом году обилие видеоконтента сыграло свою роль, и сервис от Google смог вырваться на первое место. Впрочем, ненадолго.

Удивительно, но формально запрещенные в стране VKontakte и Одноклассники суммарно обеспечивают fashion-магазинам почти 25% переходов из социальных сетей. Что-то здесь не то.

Заходов на сайты интернет-магазинов одежды с мобильных устройств становится все больше. И эта тенденция сохраняется уже не первый год.

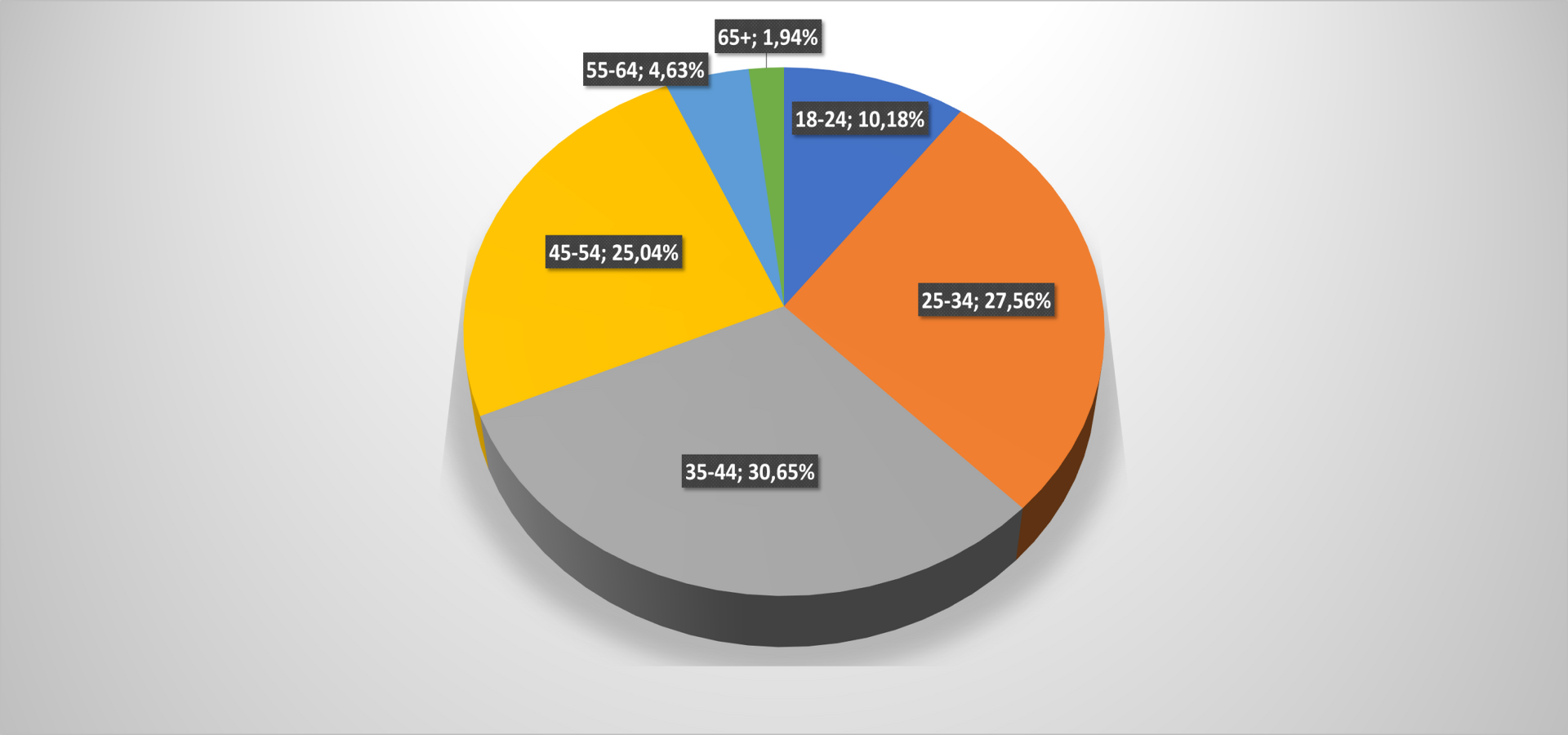

В контексте возраста обращает на себя внимание высокий процент покупателей и покупательниц от 45 до 64 лет – почти половина от всех посетителей интернет-магазинов моды. Молодежь в возрасте до 35, похоже, предпочитает другие каналы покупки – ритейлерам на заметку.

Товары для спорта

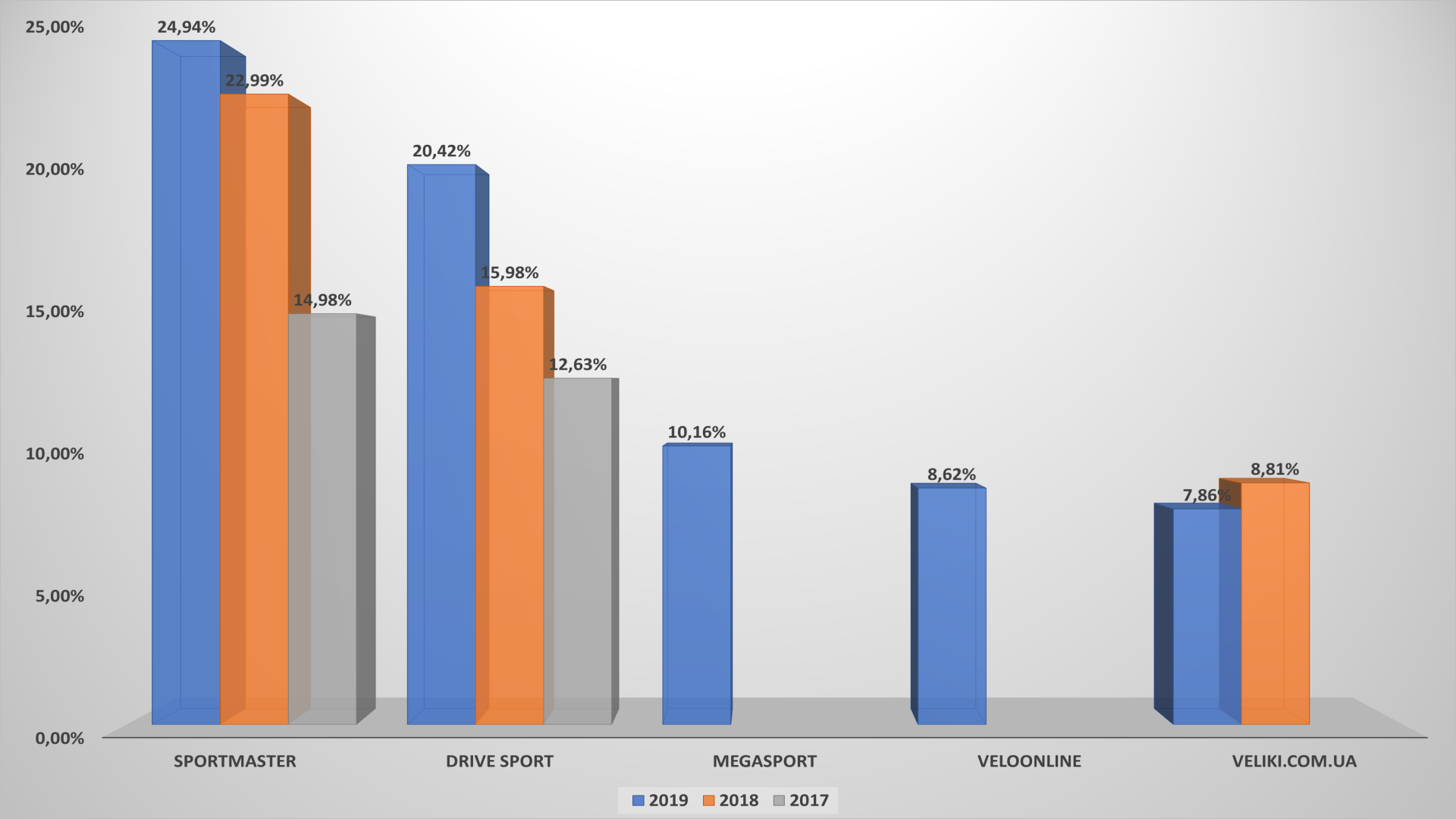

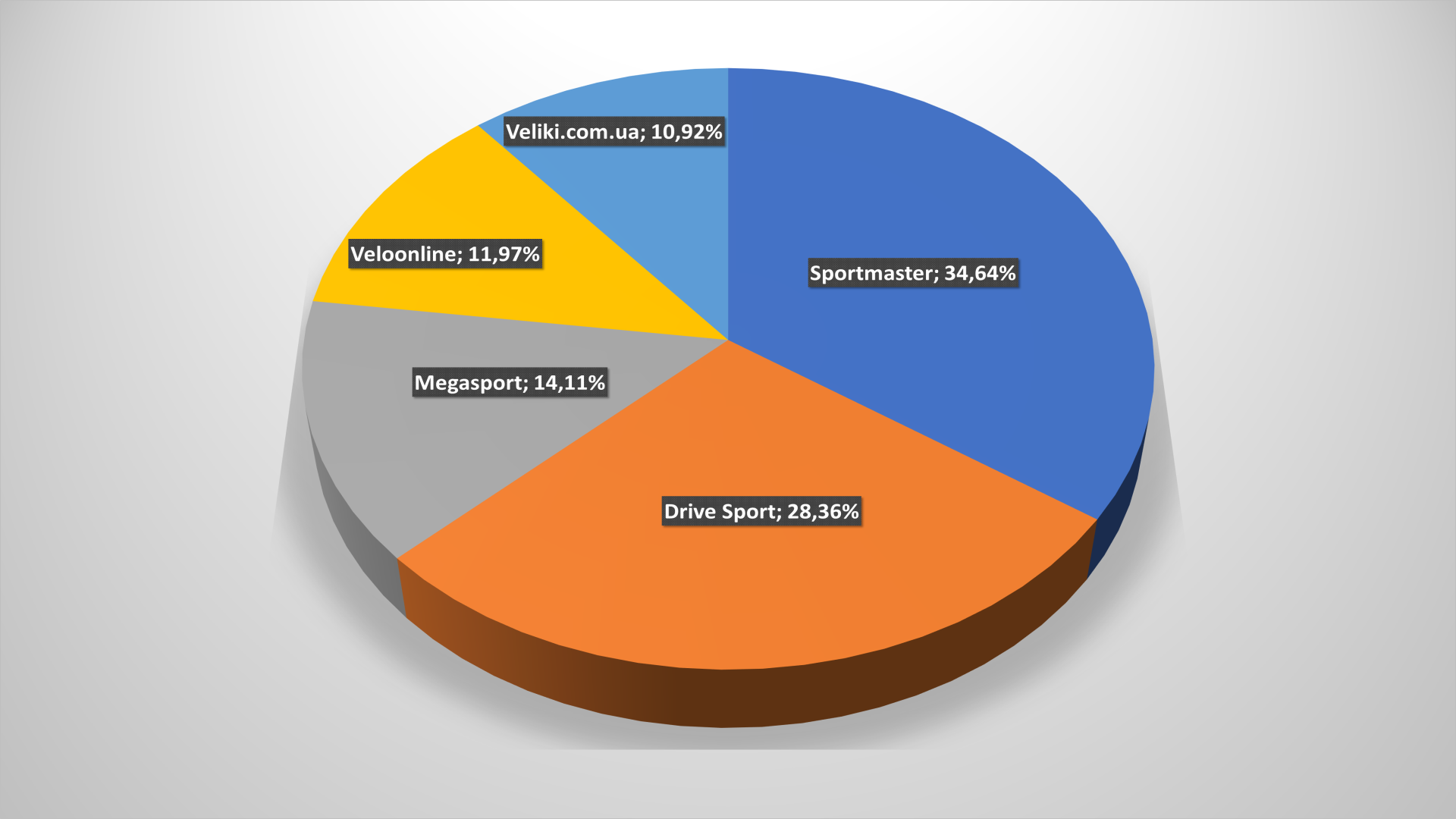

В данной категории уверенное лидерство сохраняют два корифея рынка: Sportmaster и Drive Sport. Но их отрыв не столь незыблем, как в ряде других сфер украинской электронной коммерции. В частности, агрессивные рекламные кампании Drive Sport позволили ритейлеру заметно сократить отставание от Sportmaster.

Также отметим появление в лидирующей пятерке двух новых игроков: Megasport и Vеloonline. Из топ-5 выпали магазины Estafeta и Terrasport. Учитывая, что в прошлом году в лидеры рынка ворвался магазин veliki.com.ua, то темпы обновления лидирующей группы впечатляющие.

При этом новички сразу “откусили” солидную долю от старожилов рынка, если брать разделение охвата аудитории среди пяти лидеров. Но два корифея уверенно сохраняют свои позиции, и явно не собираются уступать их дерзким дебютантам.

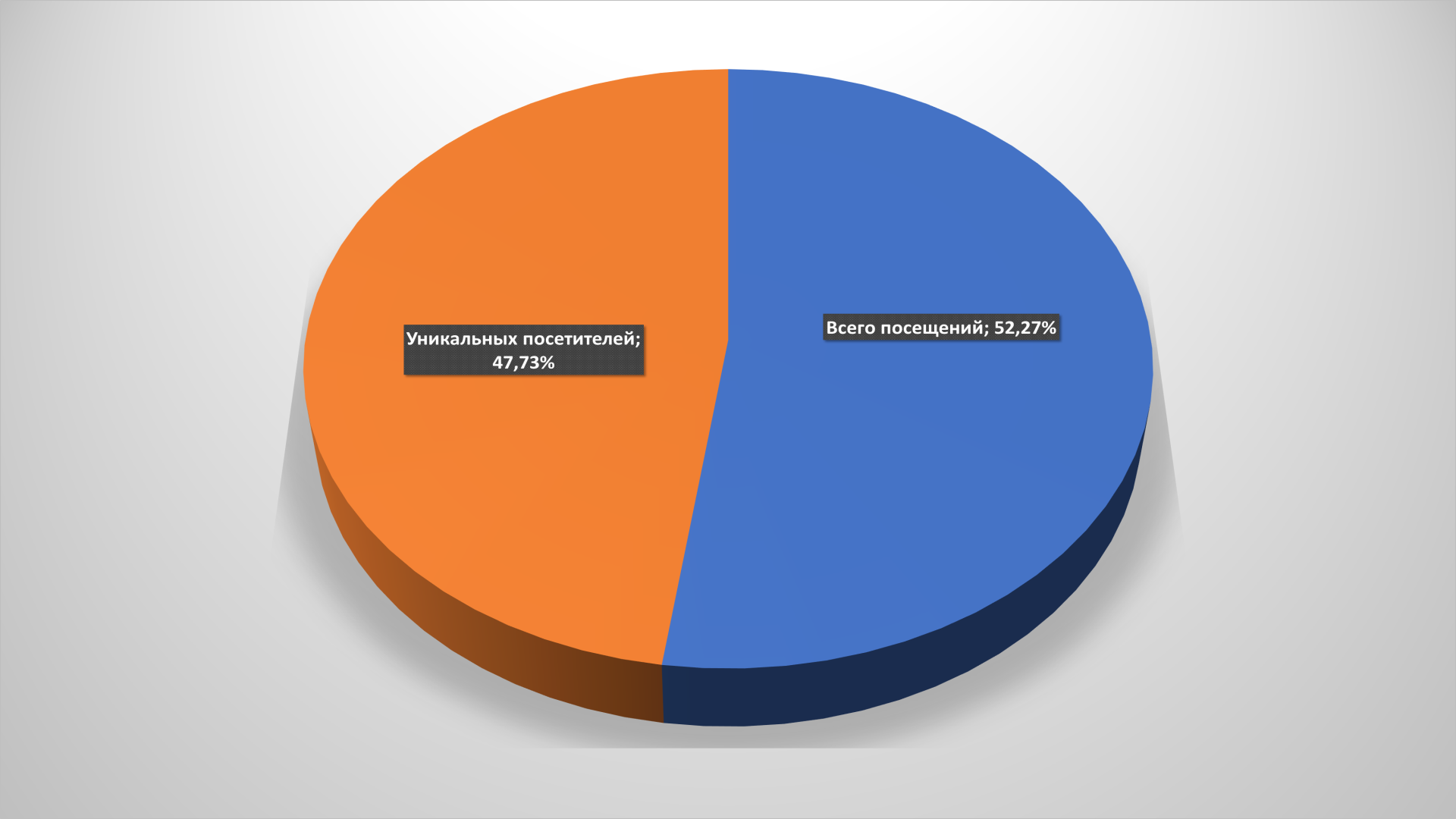

Ситуация с уникальными/повторяющимися заходами ничем не отличается от средней по Украине: чуть больше лояльной аудитории, но и новичков хватает.

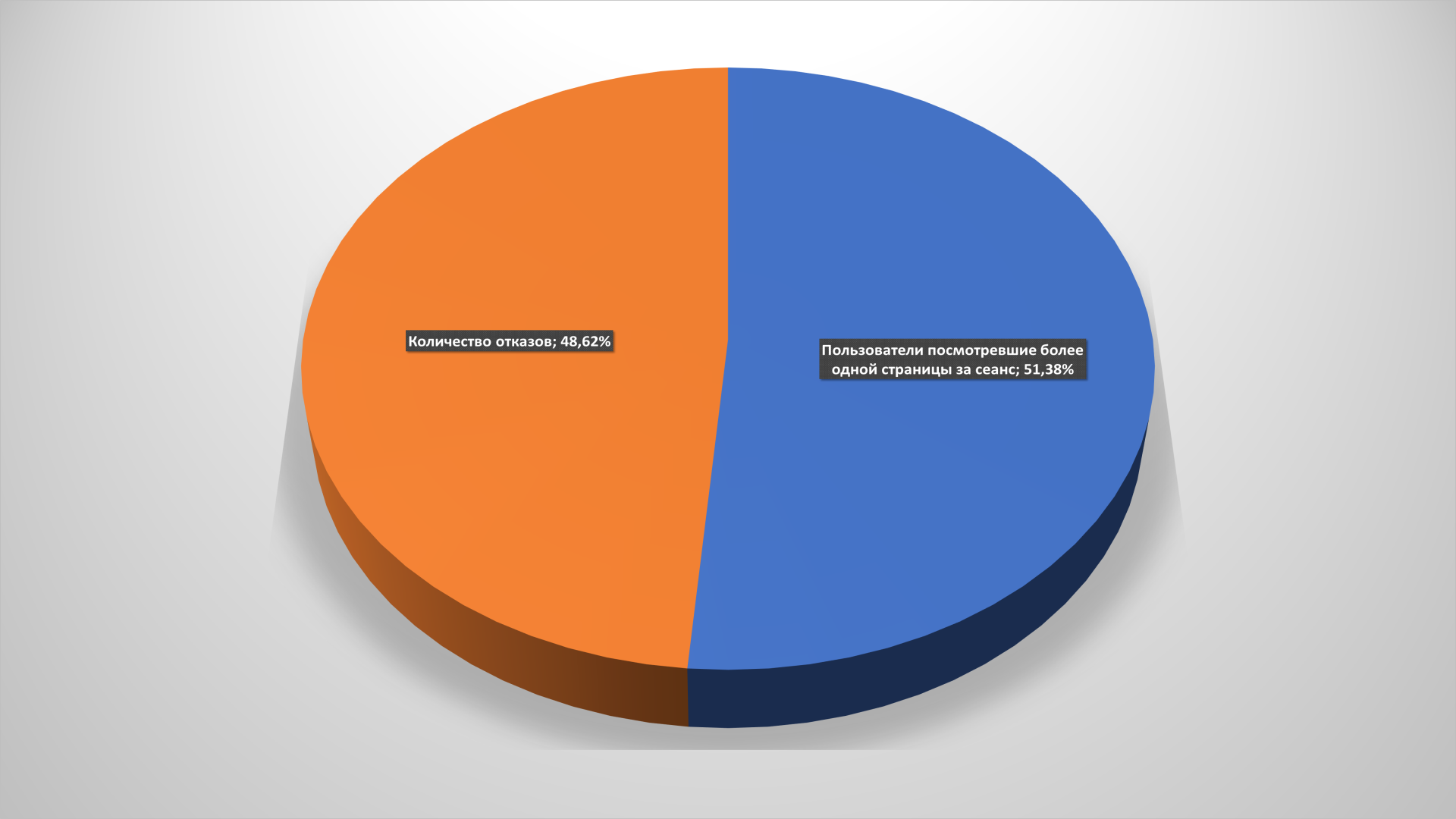

Что касается отказов. Больше половины пользователей продолжают свой путь по интернет-магазину, а значит – с некоторой долей вероятности совершают покупку.

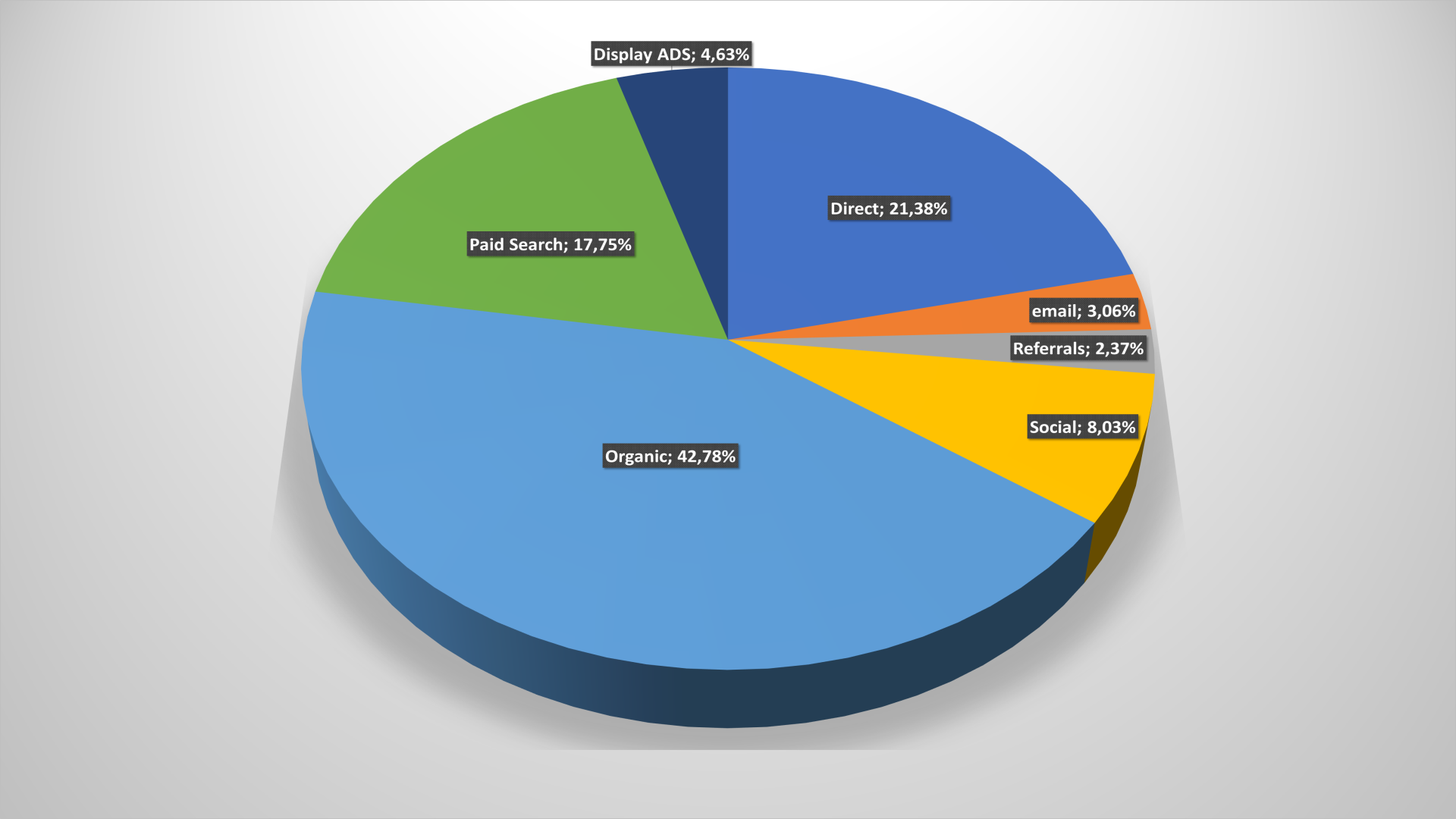

По каналам входа: стало меньше входов из поисковых сетей по органическому бесплатному поиску, остается сравнительно невысокой доля прямых заходов. Зато достаточно много переходов с проплаченной рекламной выдачи, и из социальных сетей.

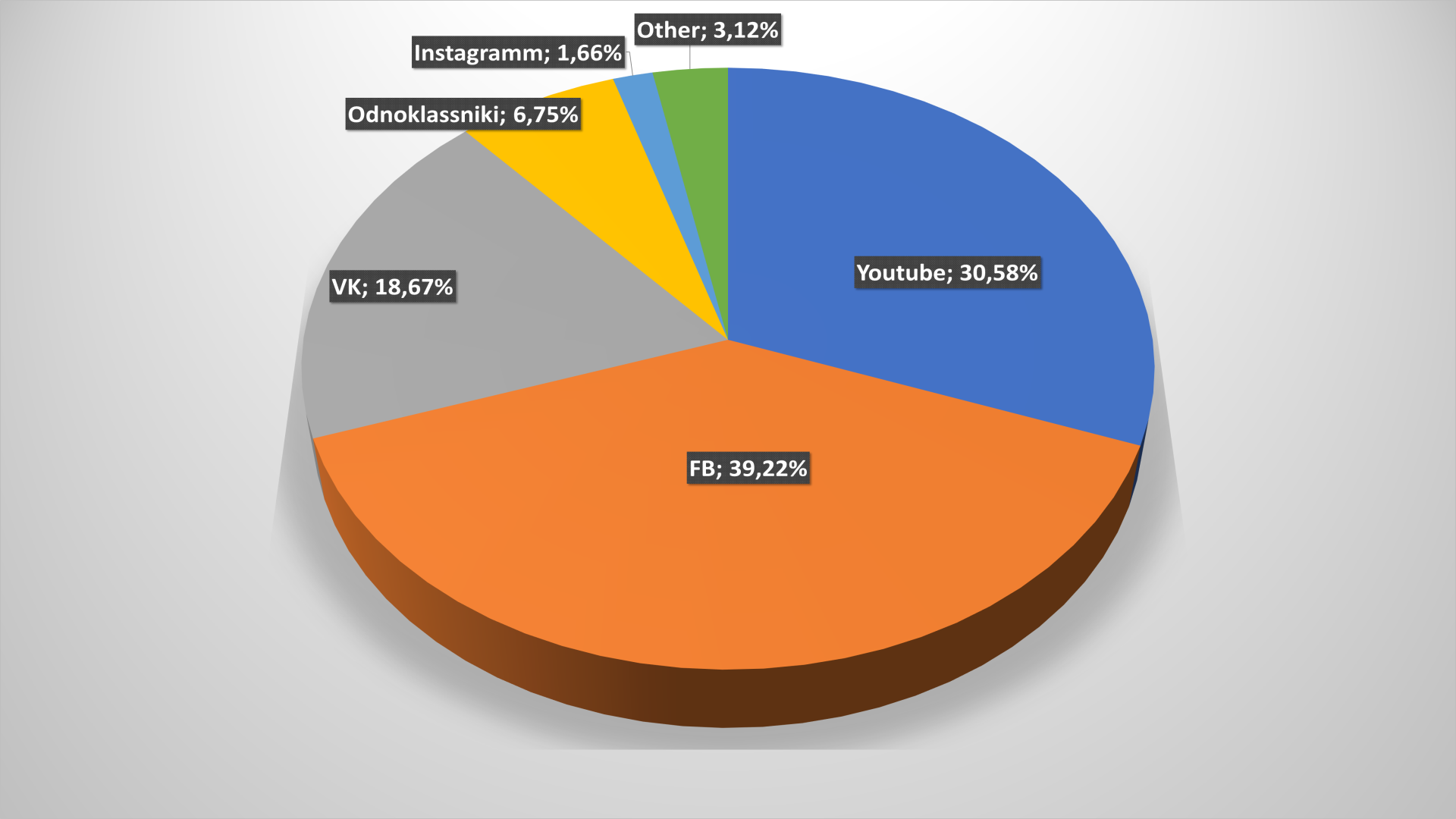

В отличие от большинства других категорий украинской онлайн-коммерции, среди спорттоваров основным генератором траффика из соцсетей остается YouTube. В то же время и Facebook увеличил свою долю, но все равно отстает от “коллеги” почти на 10%.

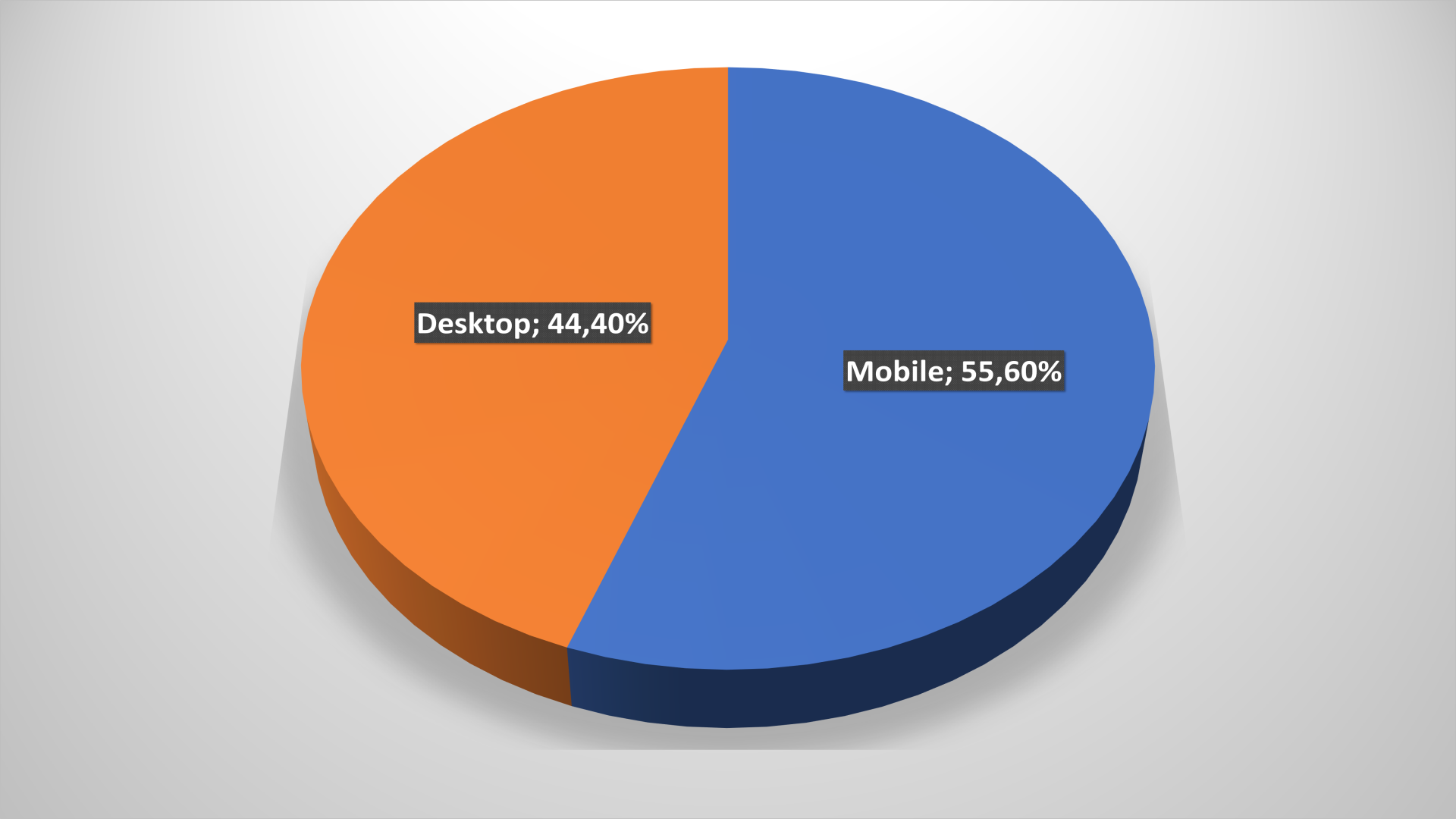

Подавляющее большинство пользователей посещает онлайн-магазины данной категории с мобильных устройств. За год доля «мобильных» клиентов віросла с 52 до 75%.

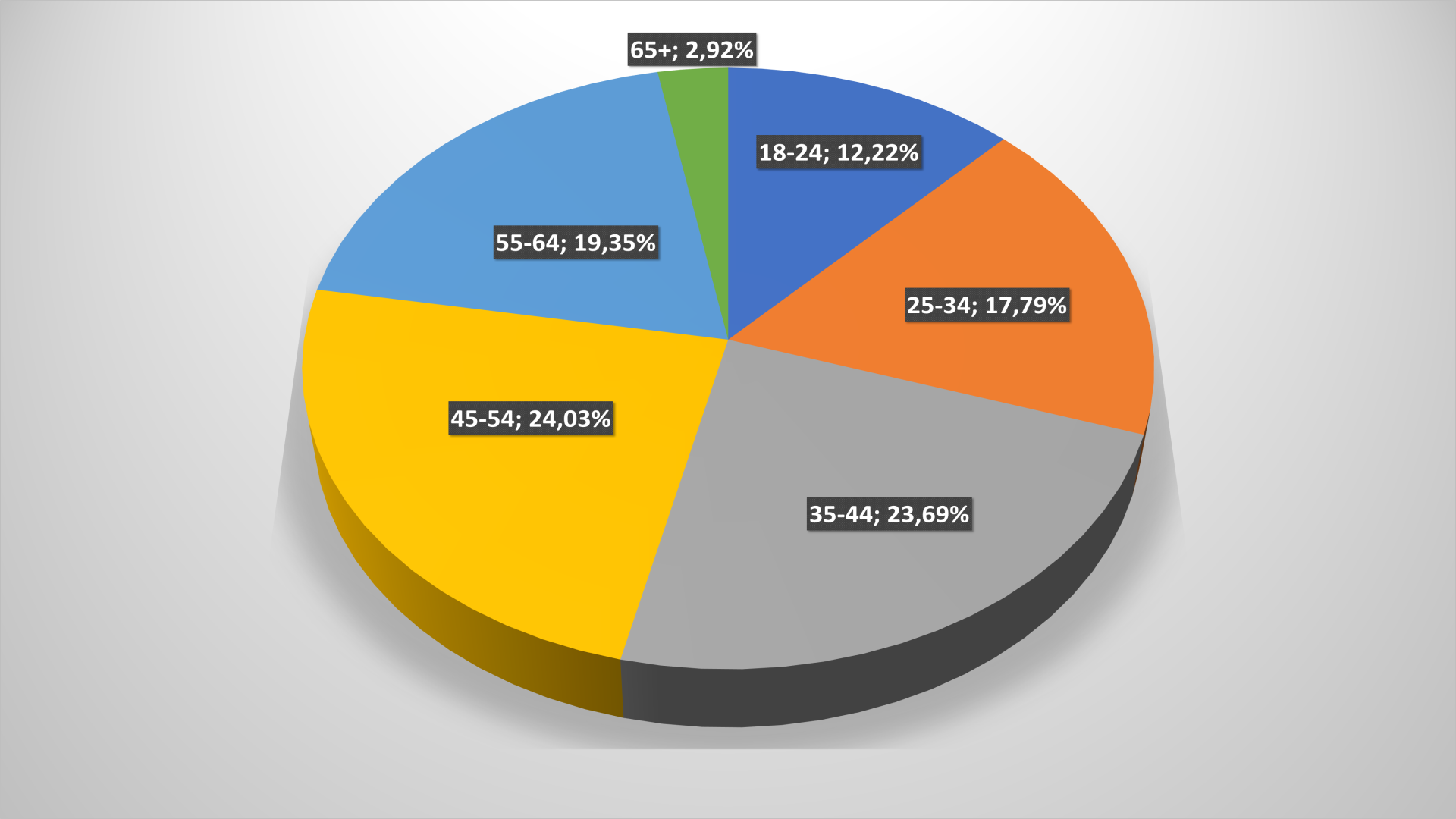

Также обращает внимание возрастной срез покупателей: 60% пользователей – в возрасте от 25 до 45 лет, еще 25% – до 55-ти. Совсем молодые и самые пожилые спортом или не занимаются, или покупки им оплачивают старшие или младшие родственники.

Ювелирный ритейл

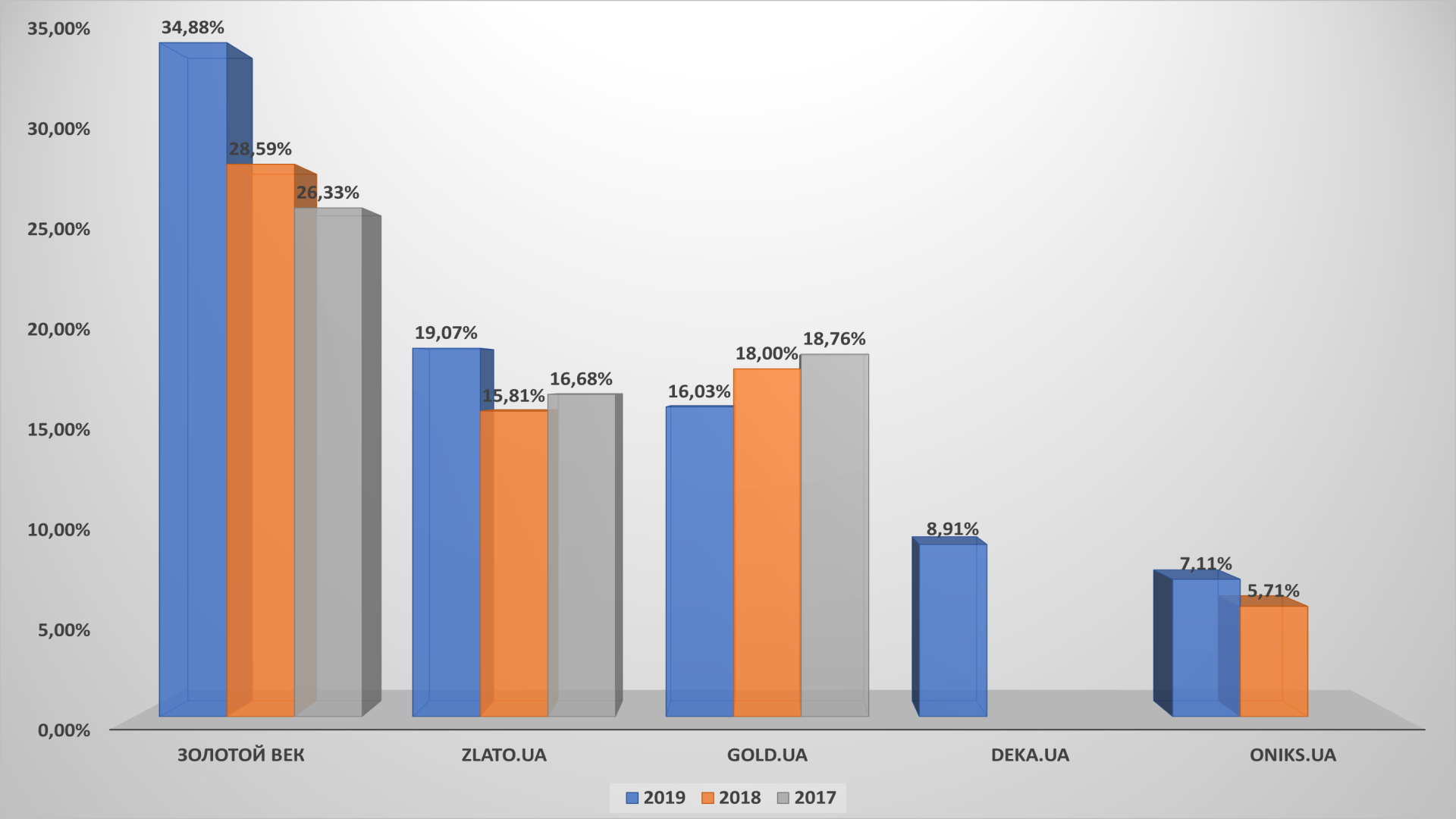

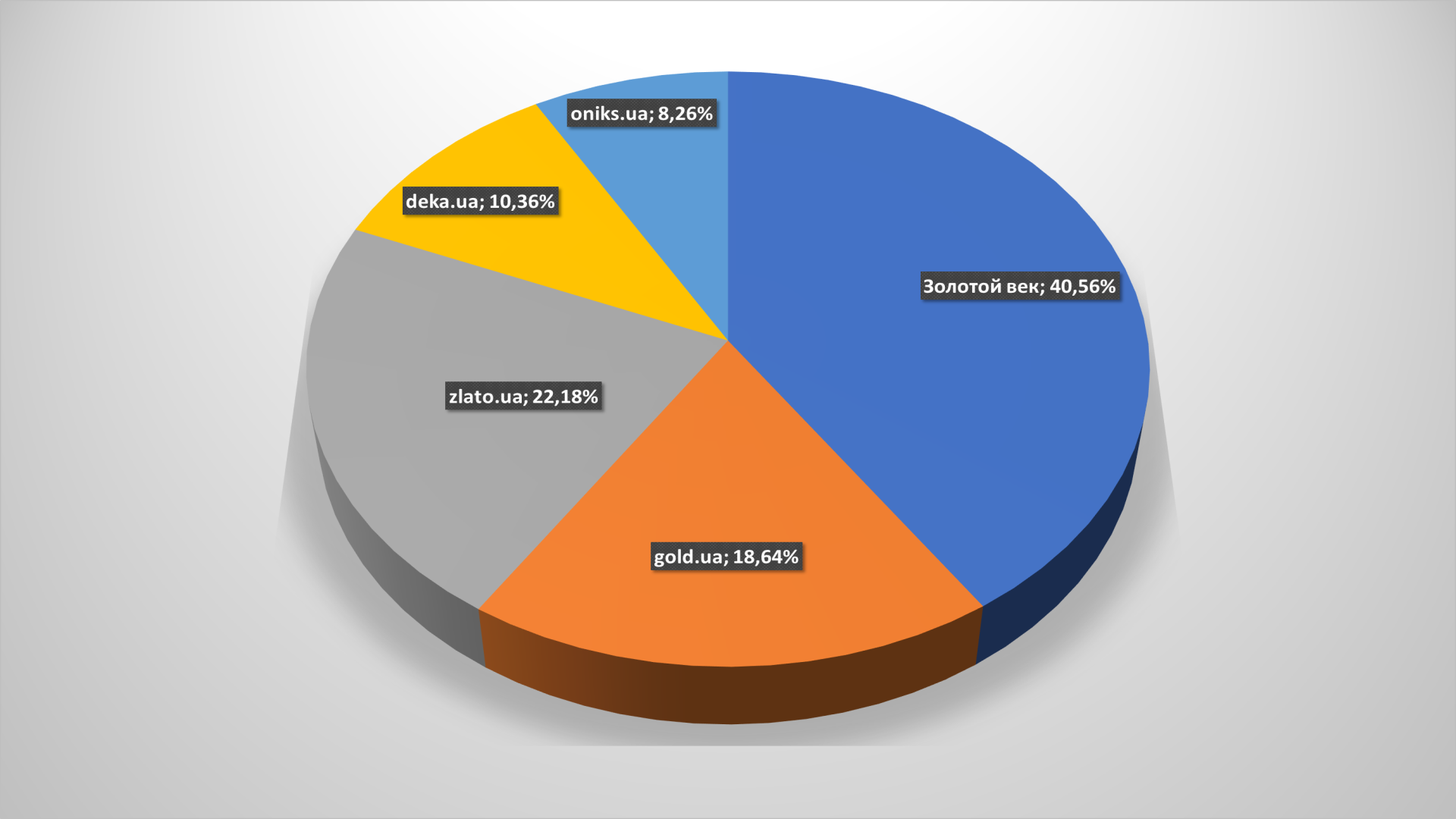

В данном подсегменте отечественной электронной коммерции так же перестановки: из-за переноса сайта на новое доменное имя и связанных с этим изменений в отображении посещаемости из топ-5 временно выпала e-pandora.com.ua. Вместо нее – deka.ua. Как и во многих других секторах нарастил отрыв лидер – Золотий Вік, хорошие показатели zlato.ua, а вот gold.ua продолжает терять аудиторию второй год подряд.

«Большая тройка» ювелирных онлайн-ритейлеров Украины продолжает уверенно удерживать позиции, суммарно охватывая почти 82% аудитории среди первых пяти интернет-магазинов украшений и аксессуаров.

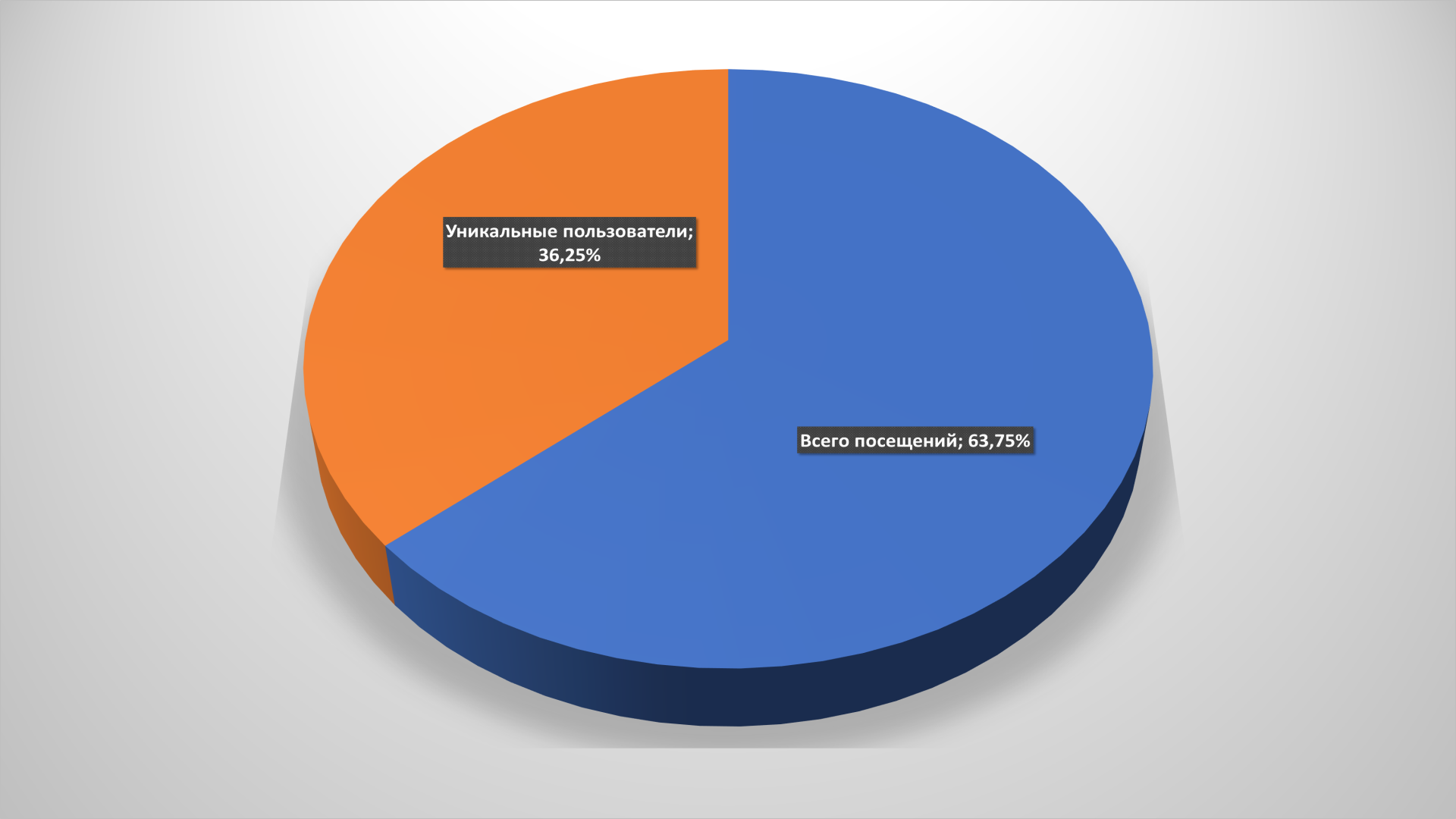

Причем две трети пользователей посещают сайты компаний более одного раза в год. За 12 месяцев лояльная аудитория значительно выросла (на 11%), и эта тенденция сохраняется уже не первый год.

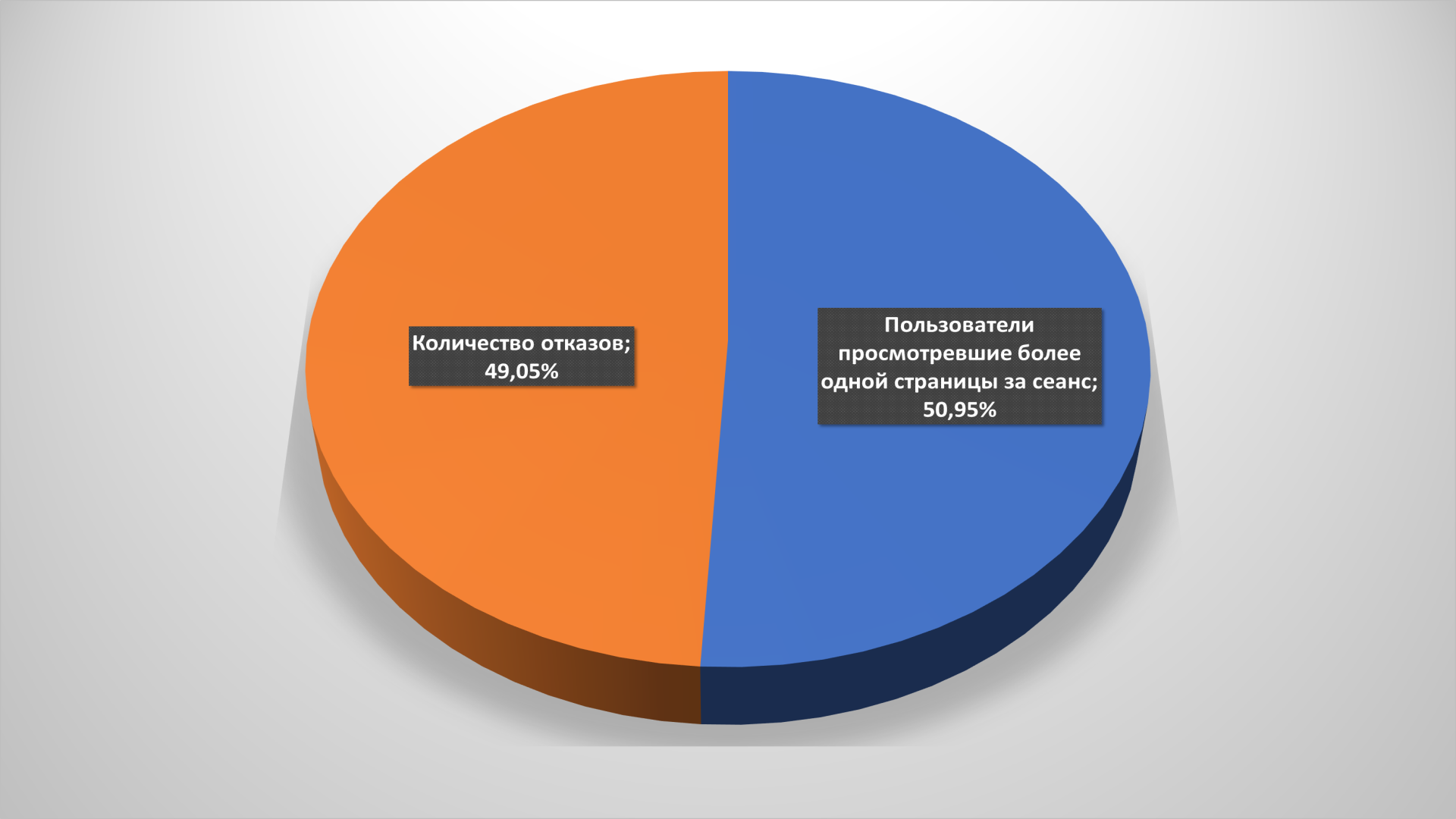

В то же время выросло количество отказов. Если по итогам 2017 года со страницы входа порталы ювелирных ритейлеров покидало лишь 31,29% пользователей, то в 2018-м: уже 43,1%. В этом же показатель составил почти половину зашедших потенциальных покупателей – 49%. То ли украинцы привыкли смотреть модели в интернете, а покупать в офлайне, то ли просто заходили полюбоваться на творения ювелиров.

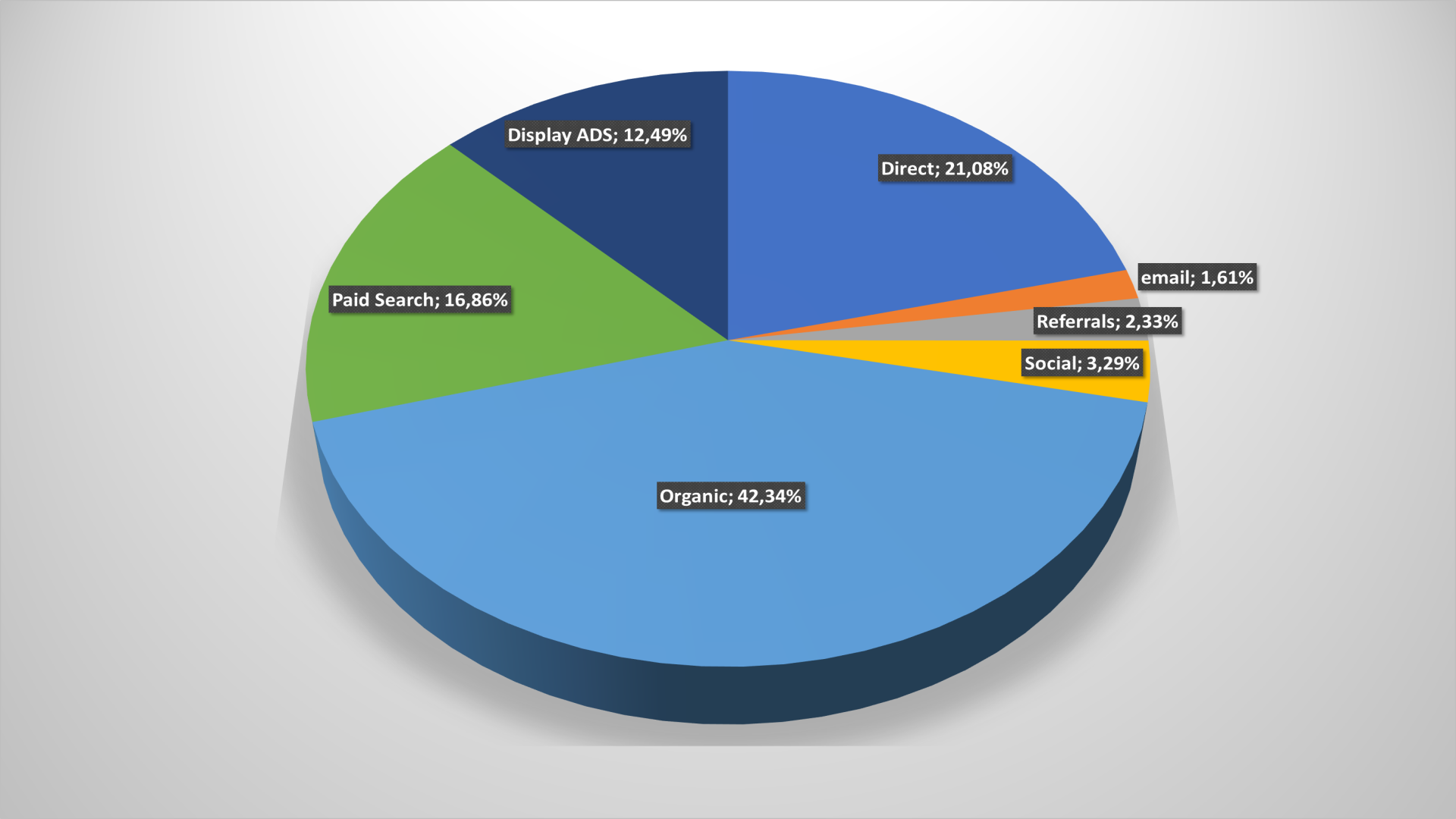

Среди каналов входа явно выделяются переходы из поисковых систем и от рекламной выдачи в них. Прямых заходов не так уж много. Скорее всего, пользователи ищут товар именно в google и подобных системах, а не заходят сразу на сайты ритейлеров. SEO и поисковая оптимизация для игроков ювелирного рынка должна быть на первом месте.

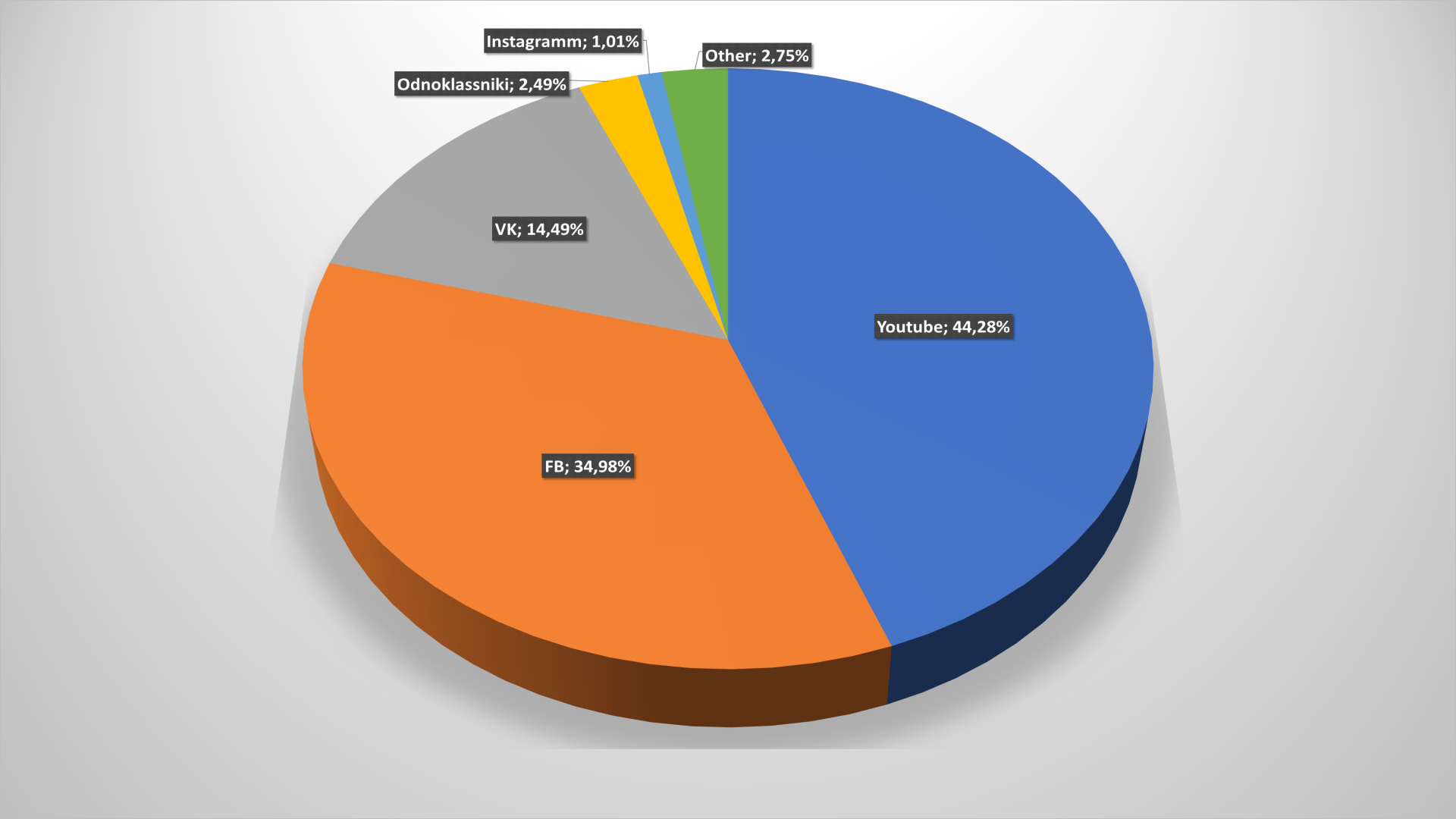

Хотя соцсети обеспечивают менее 5% общего траффика интернет-магазинов украшений и аксессуаров, забывать о них не стоит. Тем более, что как и в от других категориях, для ювелирных мастеров крайне важен Facebook. А вот YouTube по сравнению с прошлым годом, наоборот, заметно вырос. В 2018-м он приносил магазинам 22,3% траффика из соцсетей, а в этом – уже 32%, выше, чем в 2017-м. Эта тенденция отличается от общеукраинской.

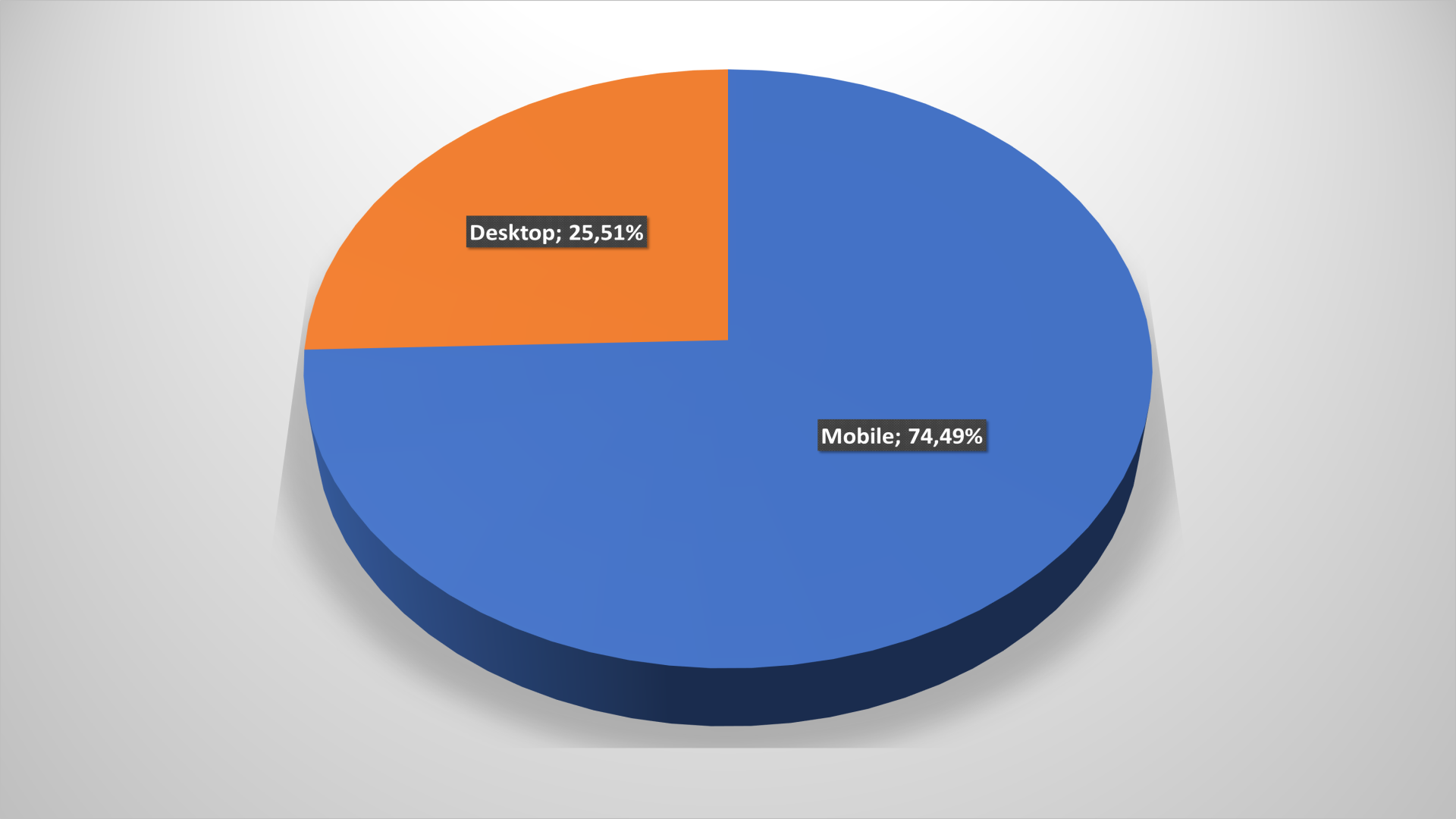

Также резко увеличилась доля пользователей, которые посещают ювелирные интернет-магазины с мобильных устройств – с 68 до 76%что является одним из лучших показателей среди всех сегментов украинской электронной коммерции.

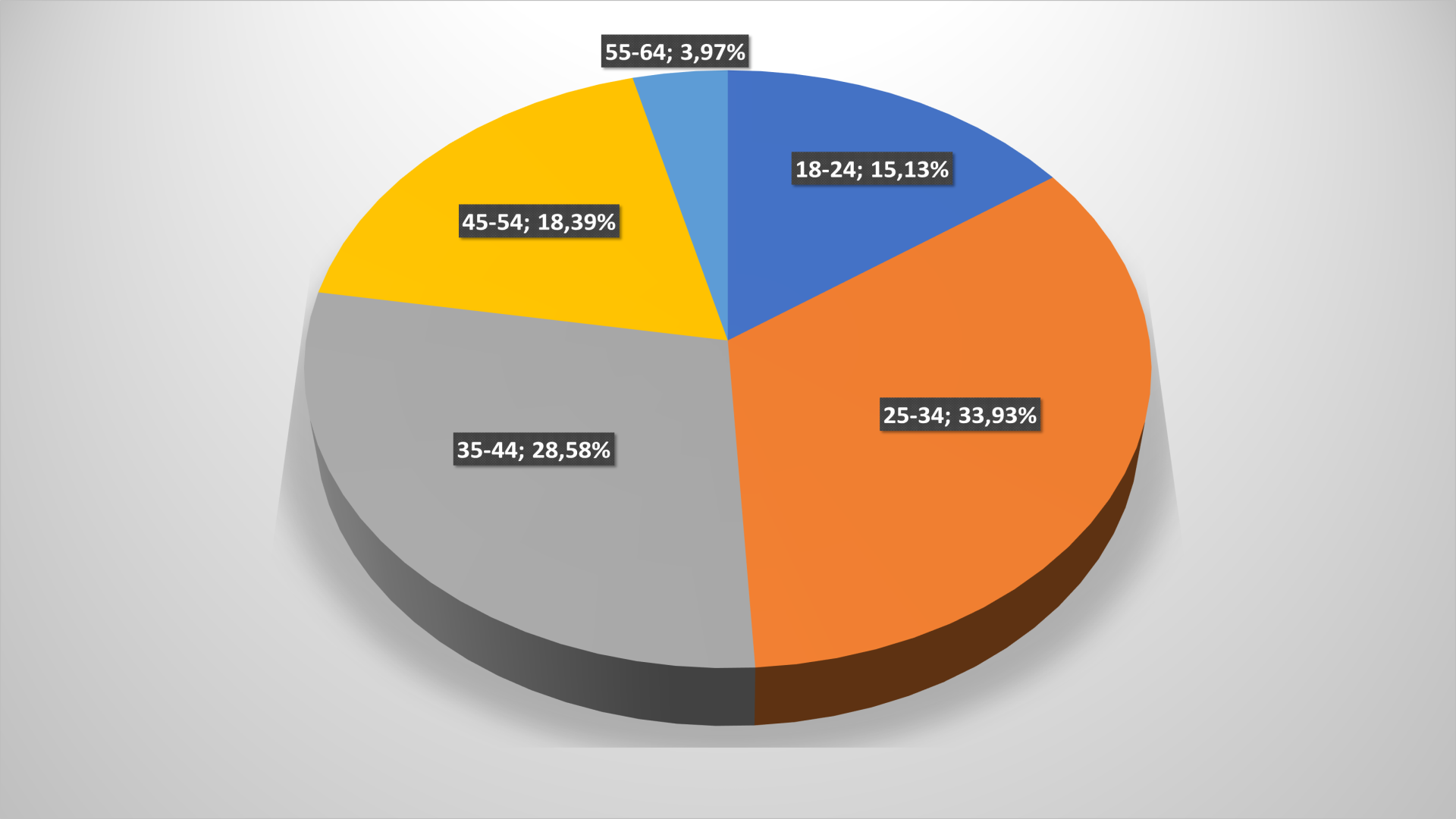

Среди пользователей, заходящих на интернет-магазины ювелирных изделий, явно выделяется возрастная группа 25-44 лет. Вот на кого стоит делать ставку онлайн-маркетологам и рекламистам.

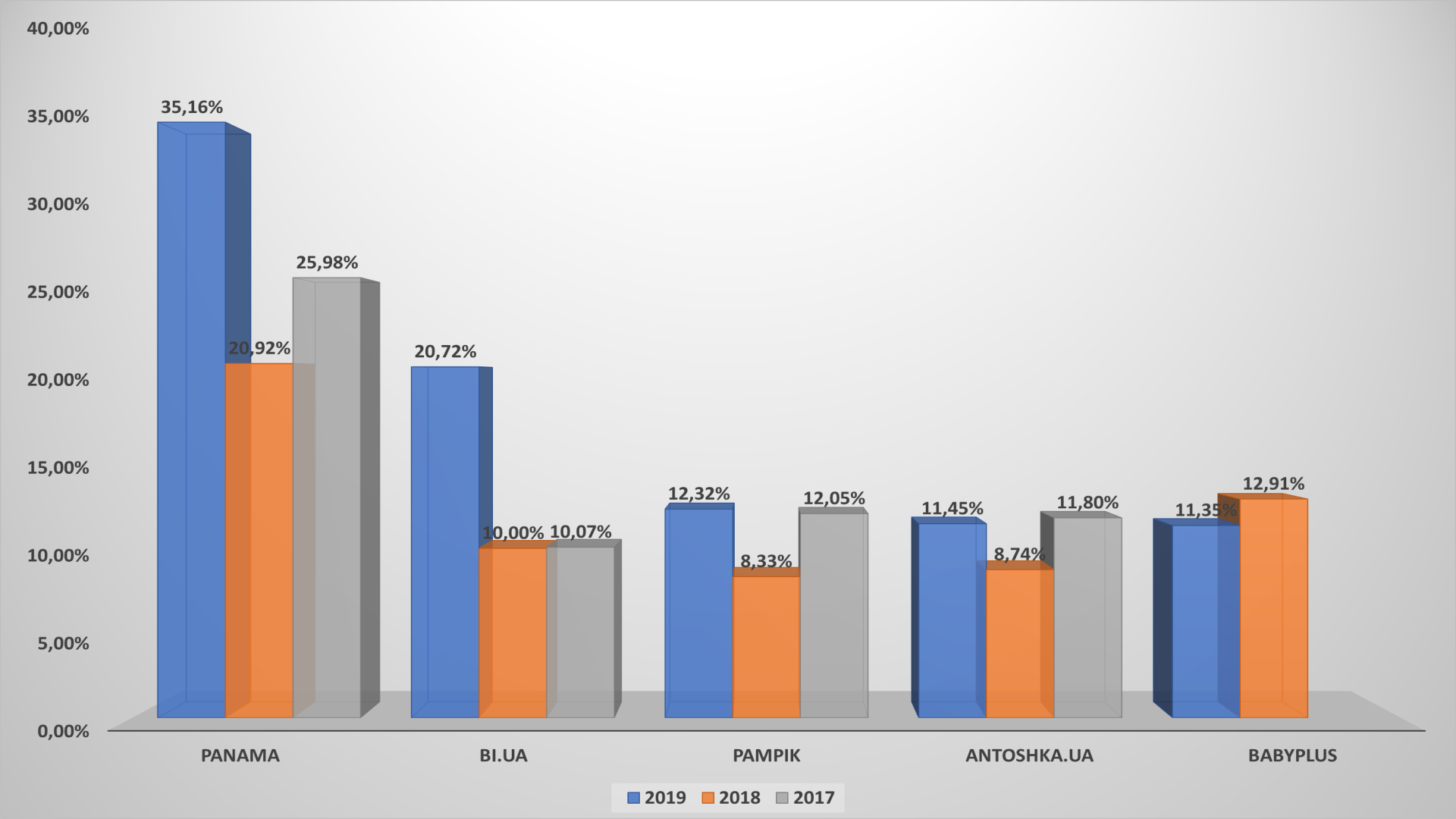

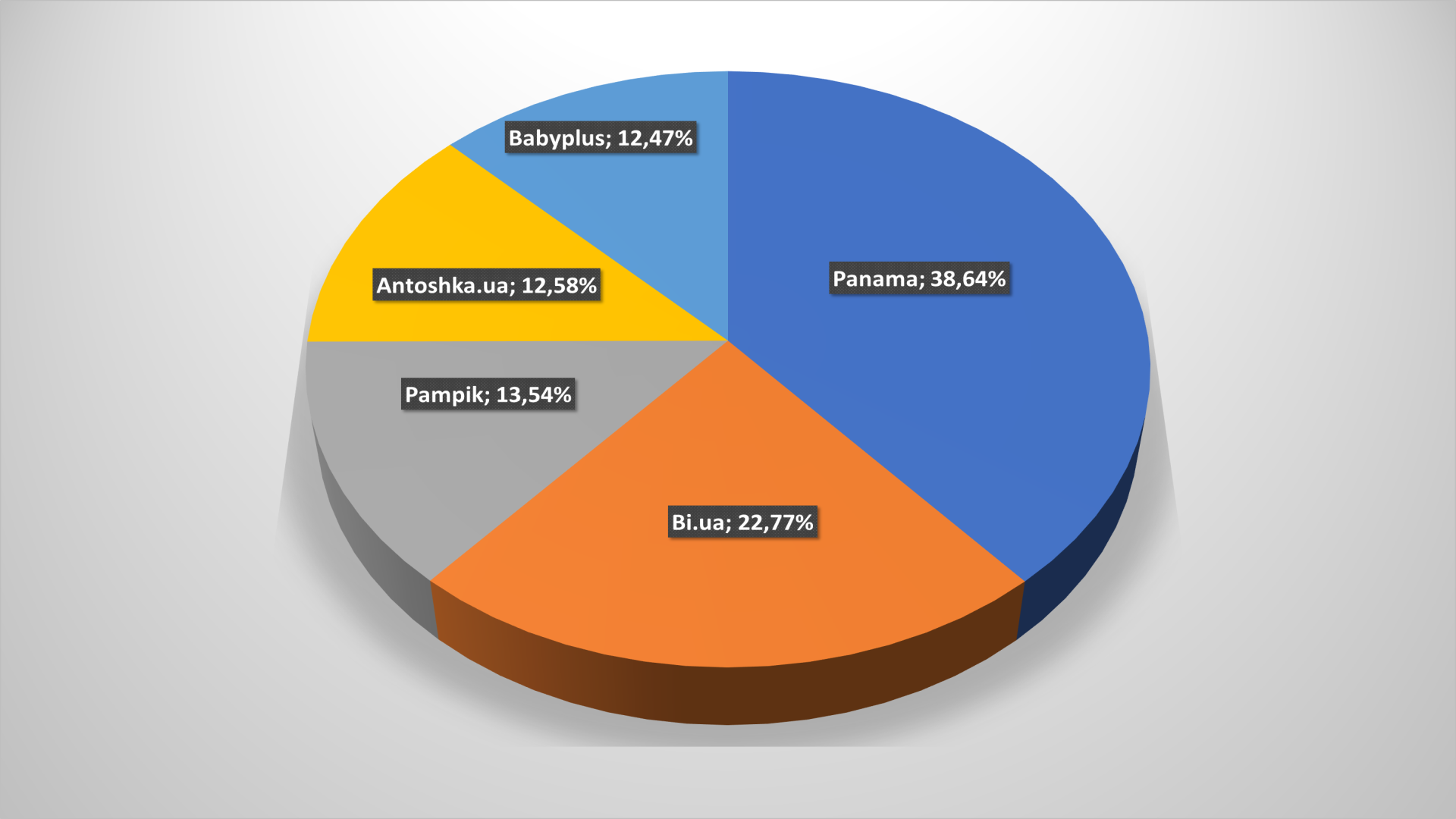

Товары для детей

А вот в сегменте онлайн-ритейлеров товаров для детей, в отличие от прошлого года, изменений нет. Сенсация прошлого года – babyplus.ua с первой попытки занявший в этой товарной категории второе место, откатился на пятое. Старожилы рынка – Антошка, Panama, Pampik, Будинок Іграшок – вернули потерянные было позиции.

С другой стороны, Антошка и Будинок Іграшок – не классические интернет-магазины, а омниканальные ритейлеры, поэтому для них Всемирная паутина – лишь один из каналов продаж, и не факт, что самый важный. И то, что они уступают по некоторым параметрам компаниям, представленным только в онлайн – не удивительно.

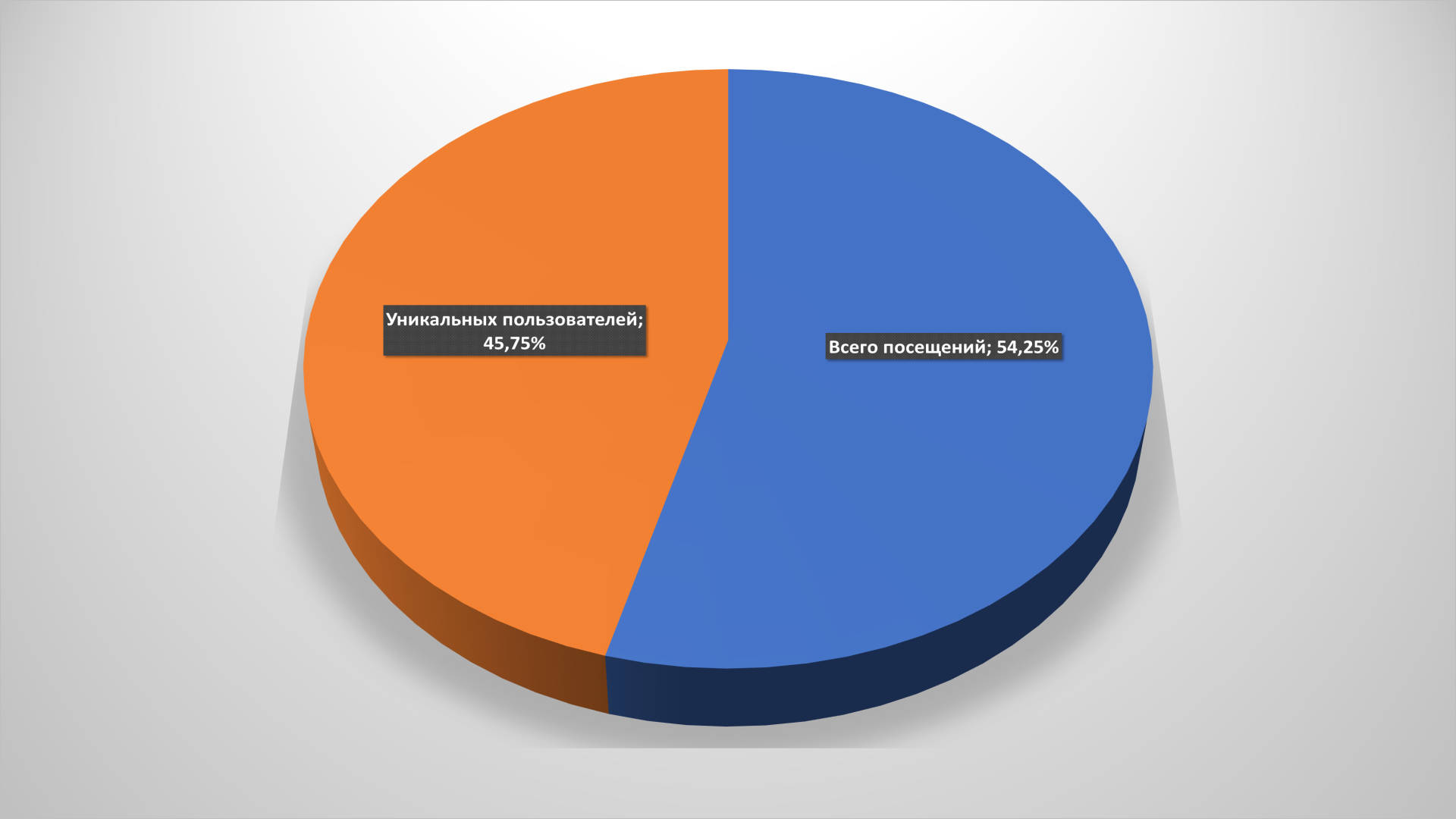

Количество повторных визитов, а, значит – и лояльной аудитории – в среднем отвечает общим для Украины показателям, и с прошлого года практически не поменялось.

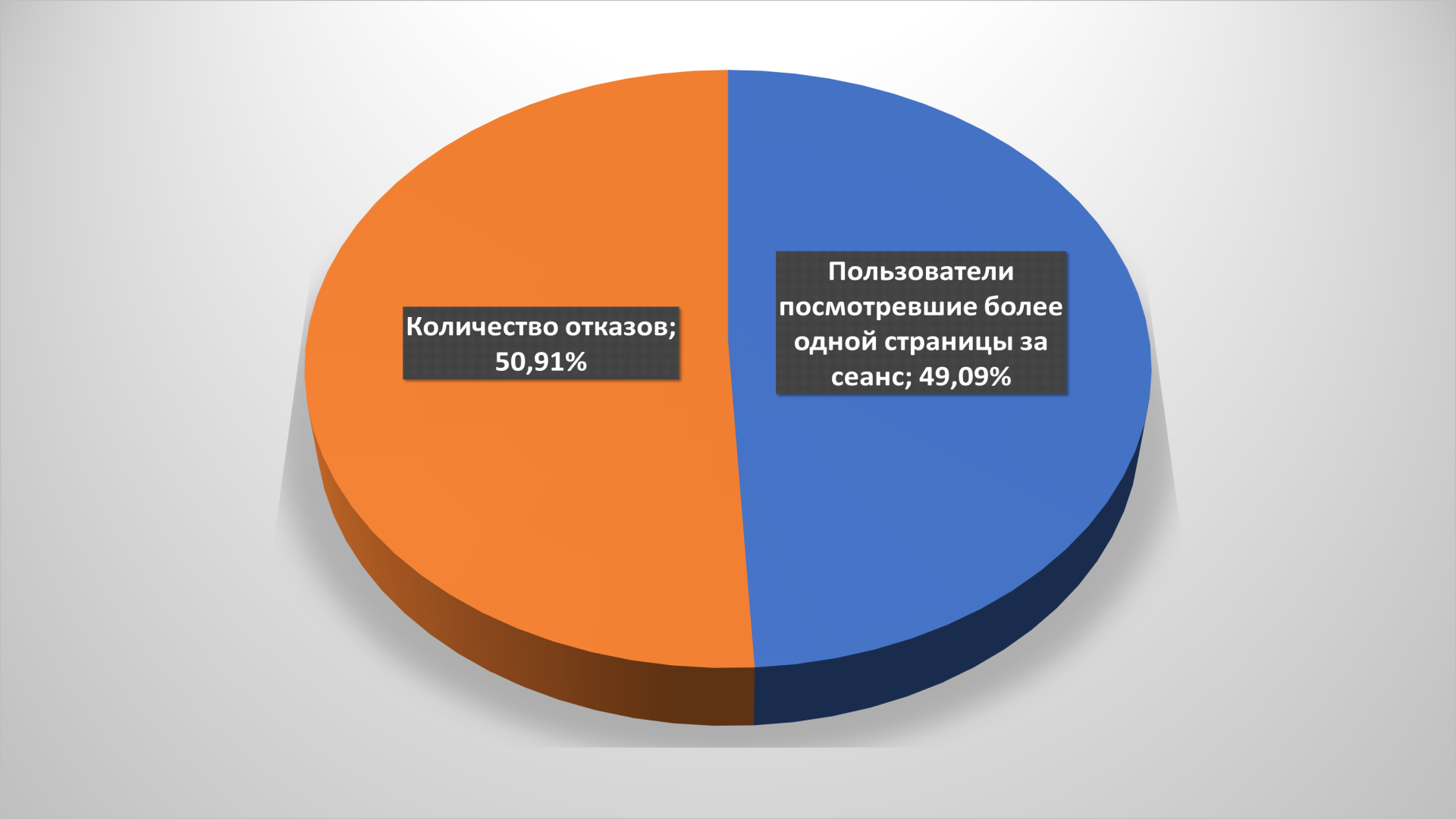

С другой стороны, несколько увеличилось количество отказов, то есть посетителей, покидающих сайт без покупки. Но изменения не критические: около 50% отказов – норма для украинского e-commerce.

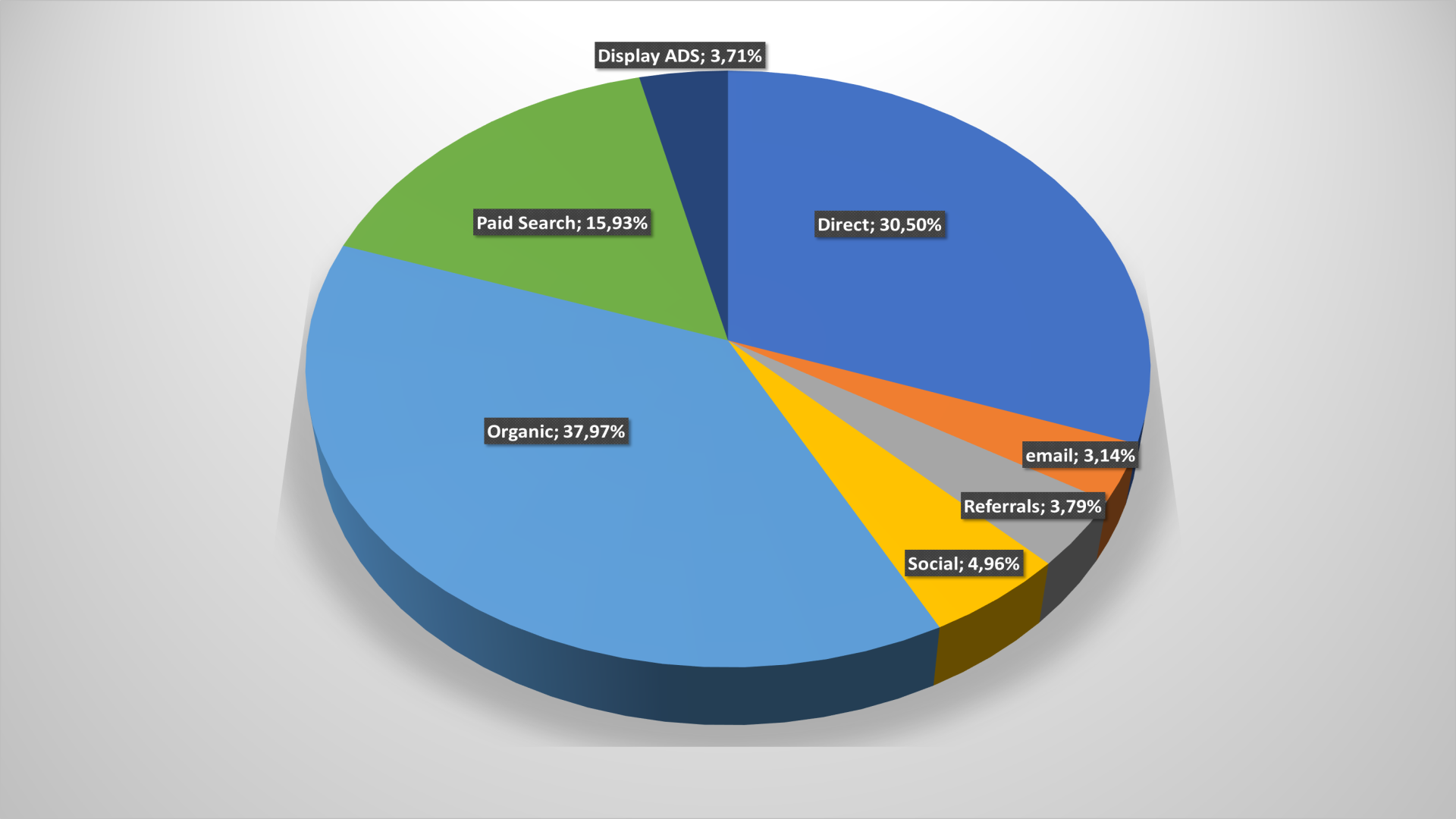

Если основные каналы входа клиентов на интернет-магазины детской одежды сравнивать с 2018-м, то выросла доля прямых заходов, и снизились переходы из поисковых систем. Что нехарактерно: ритейлеры этого сегмента успешно генерируют траффик и без вложений в платное продвижение в поисковиках. Это отличается от среднерыночной тенденции.

И в категории товаров для детей Facebook сумел за год отыграть потерянные было позиции относительно YouTube: если в 2018-м переходы из видеохостинга обеспечивали почти 48% траффика из соцсетей, то сейчас – всего 37%. Прямо какие-то «американские горки», где среди проектировщиков Цукерберг, Пейдж и Брин.

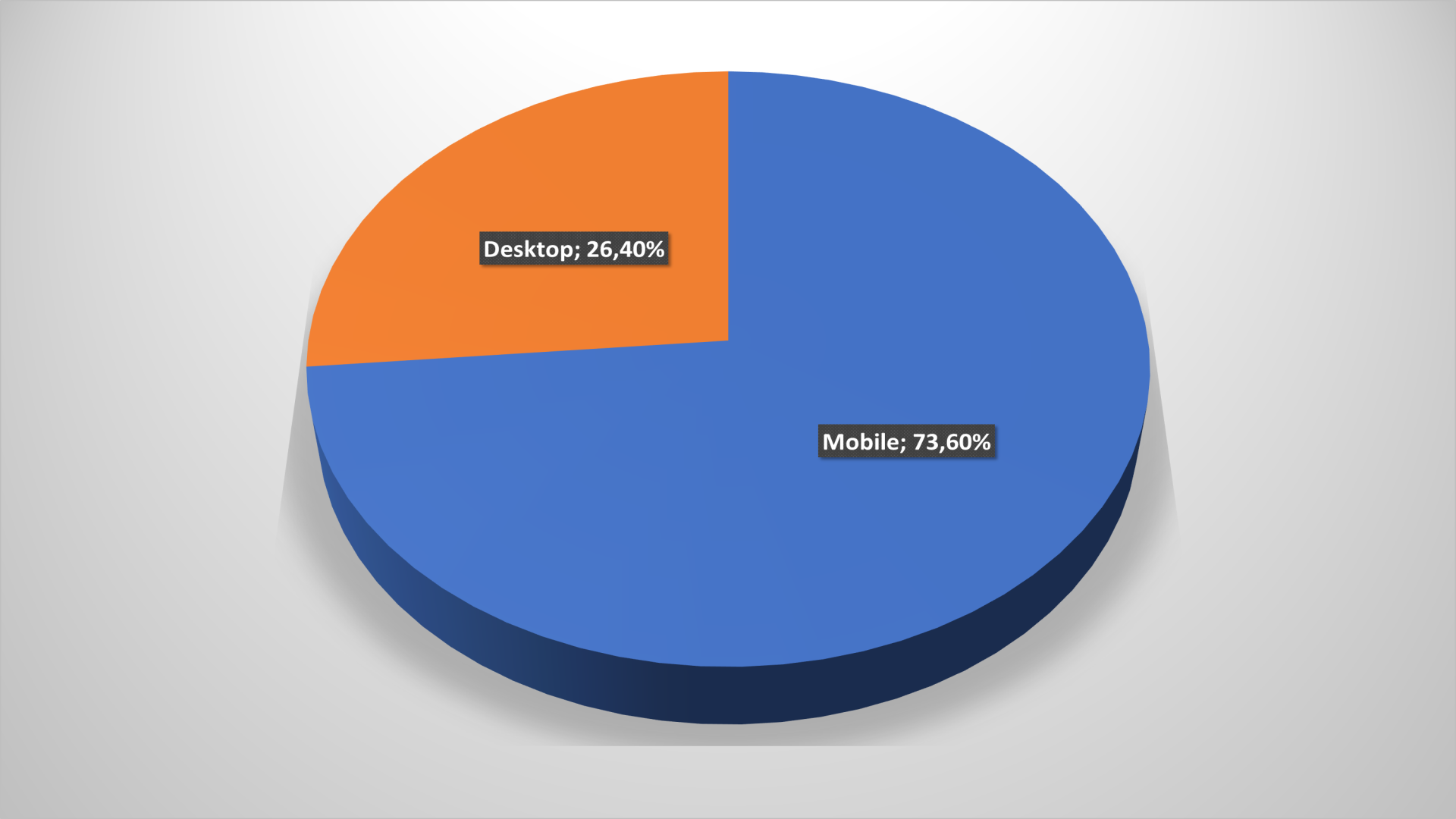

Доля пользователей мобильных устройств по сравнению с 2018-м резко увеличилась 60 до 73,6%, M-commerce и 4G наступают.

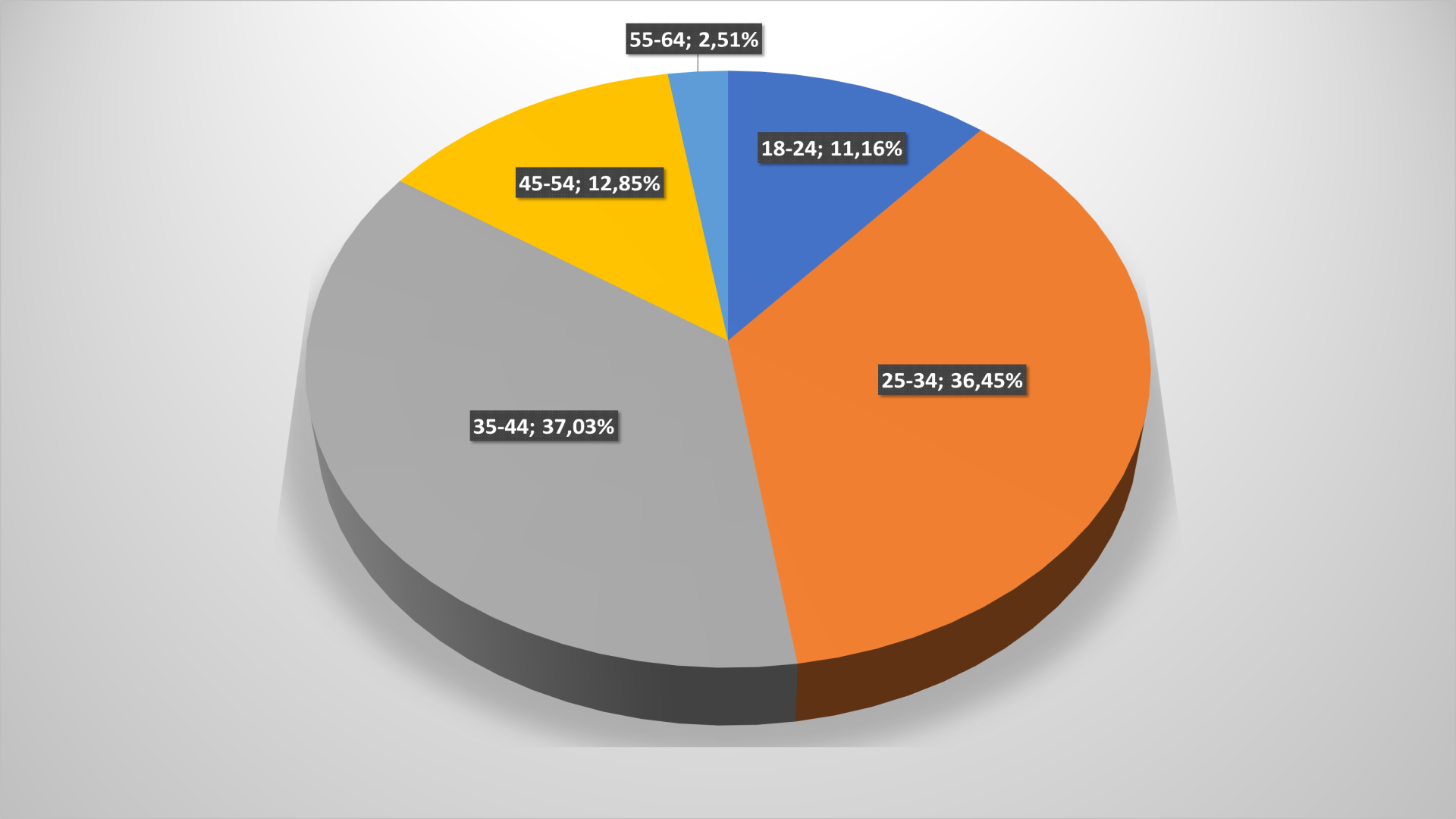

Что и неудивительно, учитывая возраст основных покупателей данной категории товаров: 86% – от 18 до 45 лет! Остальные 15% – вероятно, бабушки и дедушки, покупающие товары внукам.

Косметика и droggerie

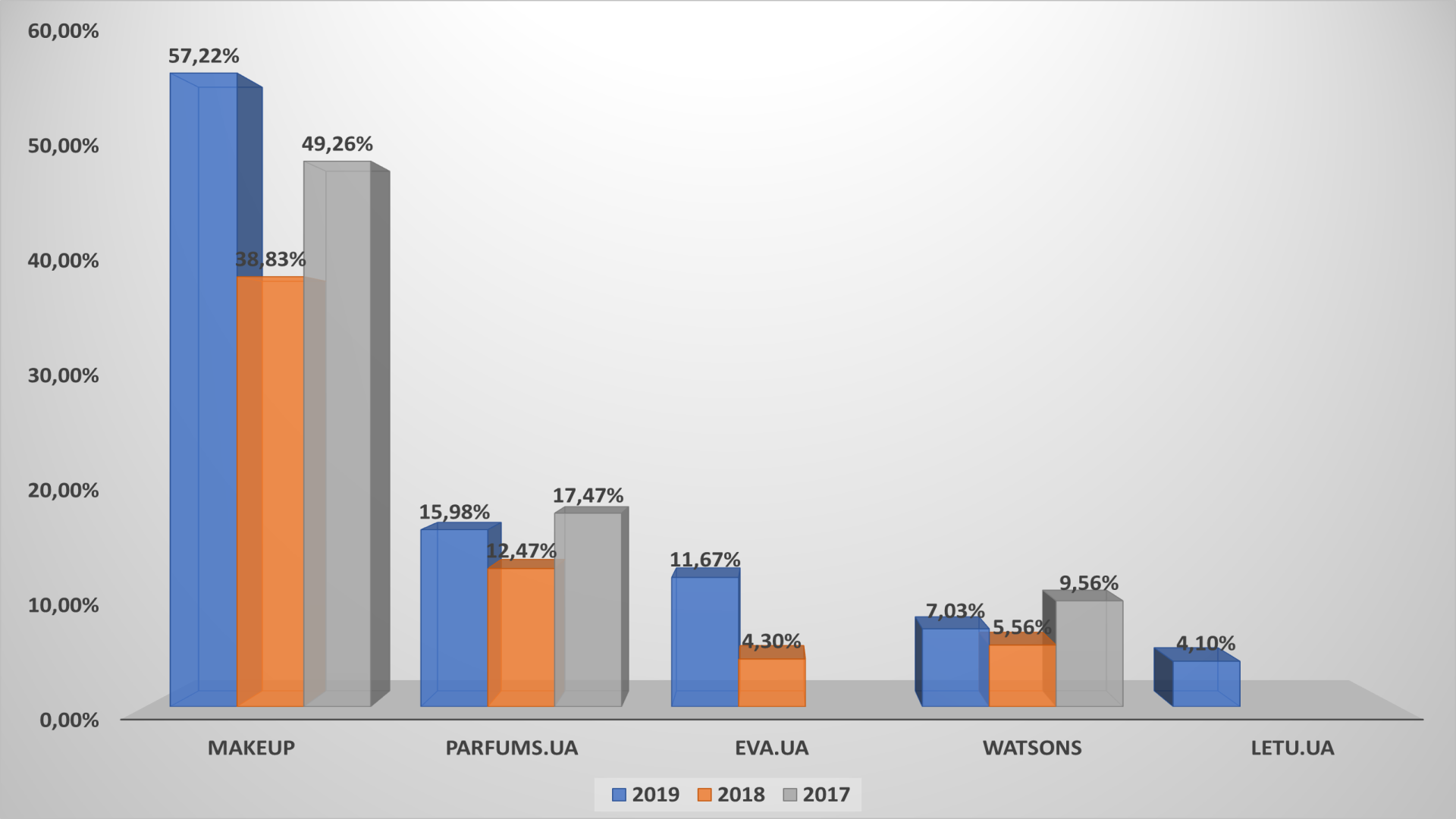

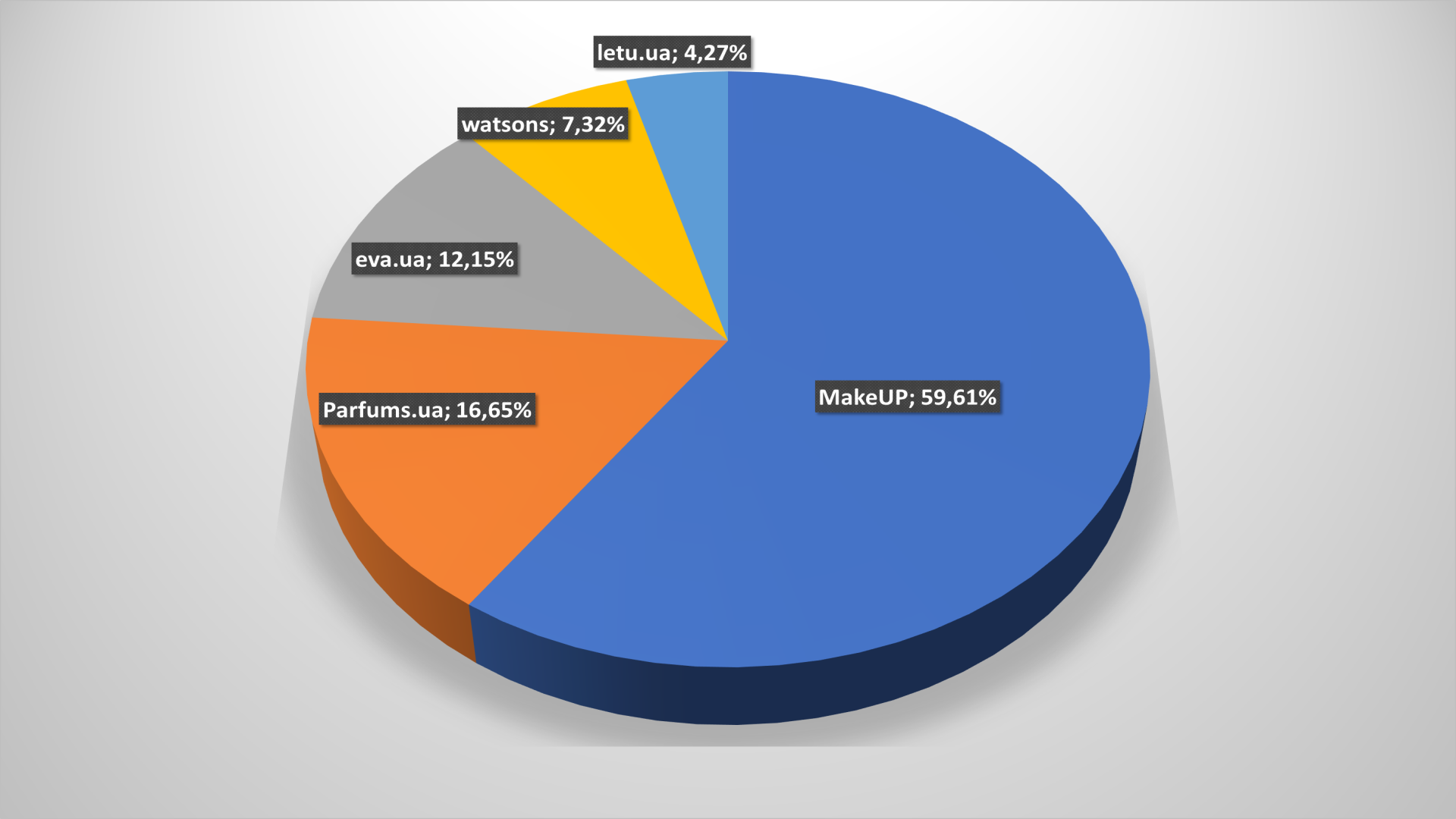

Некоторые изменения и в этом сегменте. Крупнейшая офлайновая сеть магазинов для красоты и здоровья EVA укрепилась в топ-5, а вот Yves Rocher Ukraine выпала из числа лидеров. Ее место заняла вернувшаяся в «большую пятерку» letu.ua. Огорчает, но факт – украинскому представительству французского бренда нужно больше внимания уделять в продвижение в онлайне.

Можно брать пример с makeup.ua, которая после прошлогоднего спада, оказавшегося кратковременным, смогла вернуть безоговорочное лидерство в сегменте.

Из «большой пятерки» он в одиночку охватывает пости 60% аудитории, так что остальным приблизиться к нему будет проблематично. Однако в целом позиции и охваты ритейлеров товаров для красоты не изменились.

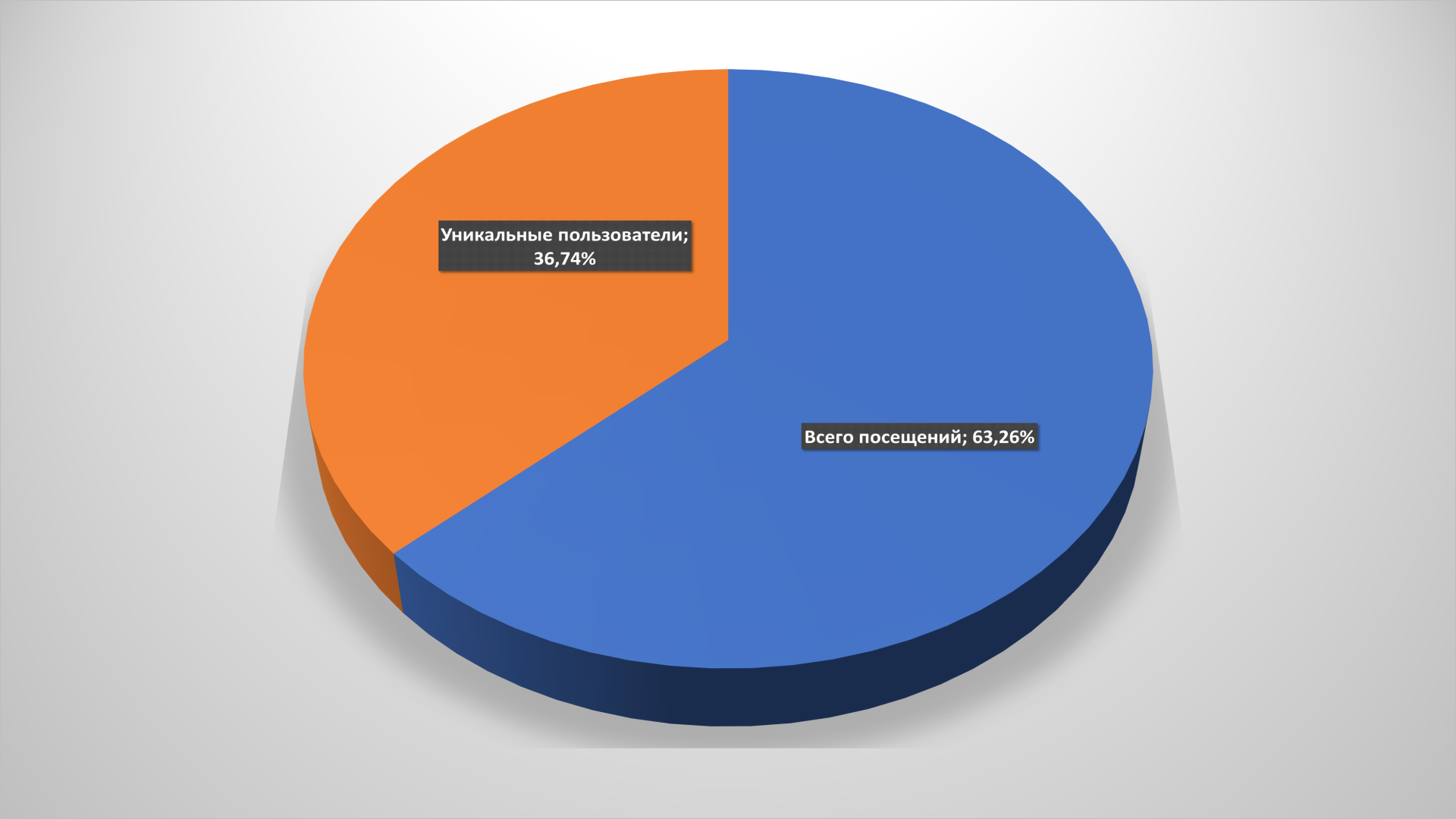

Лояльности покупателей интернет-магазинов drogerie могут позавидовать многие – 63% повторных визитов, что заметно выше, чем в среднем по рынку. В данном случае стабильность – признак класса.

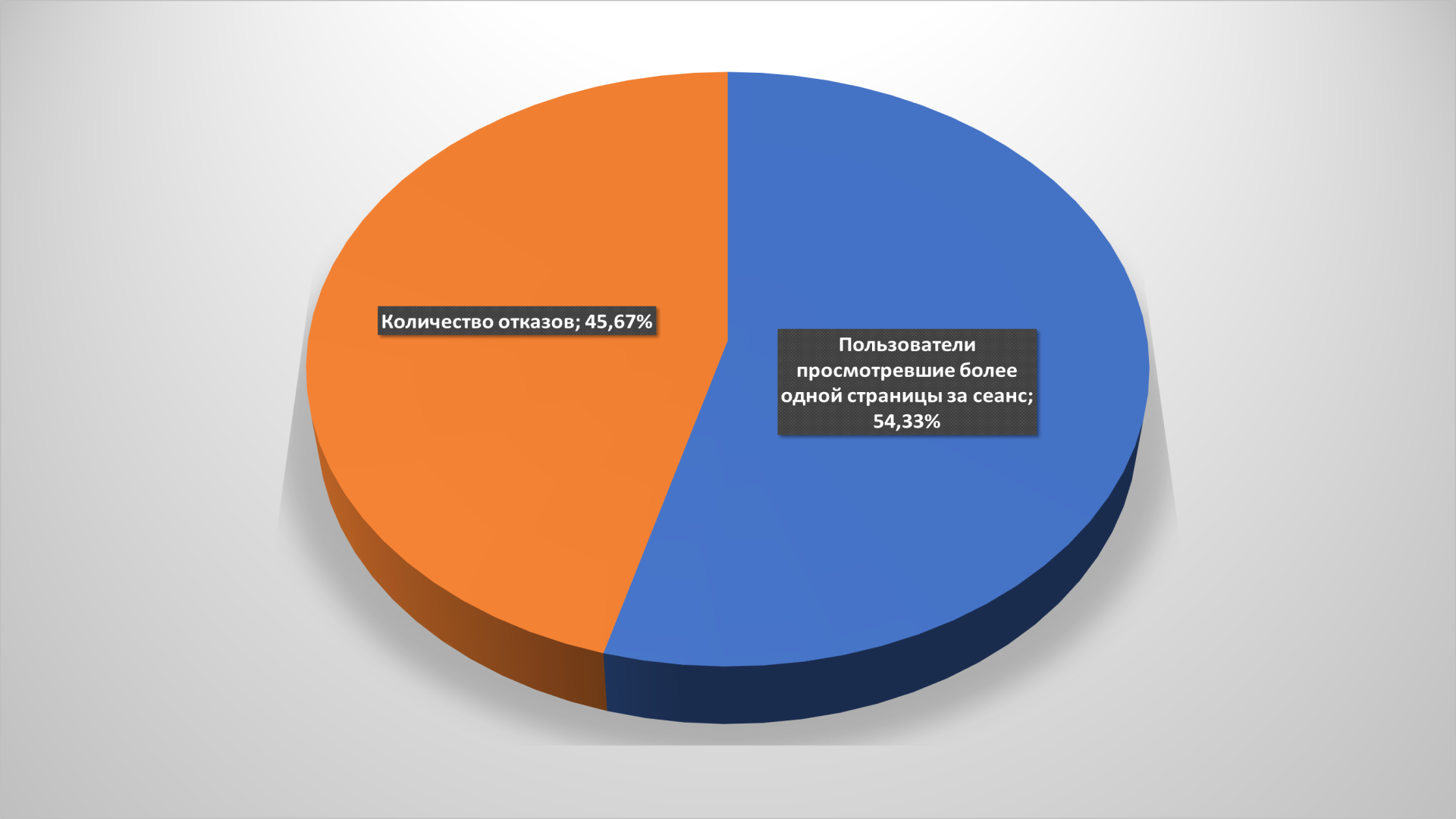

Сравнительно невысоко и количество отказов – 46%. Поводов для беспокойства у продавцов косметики и предметов гигиены все еще нет.

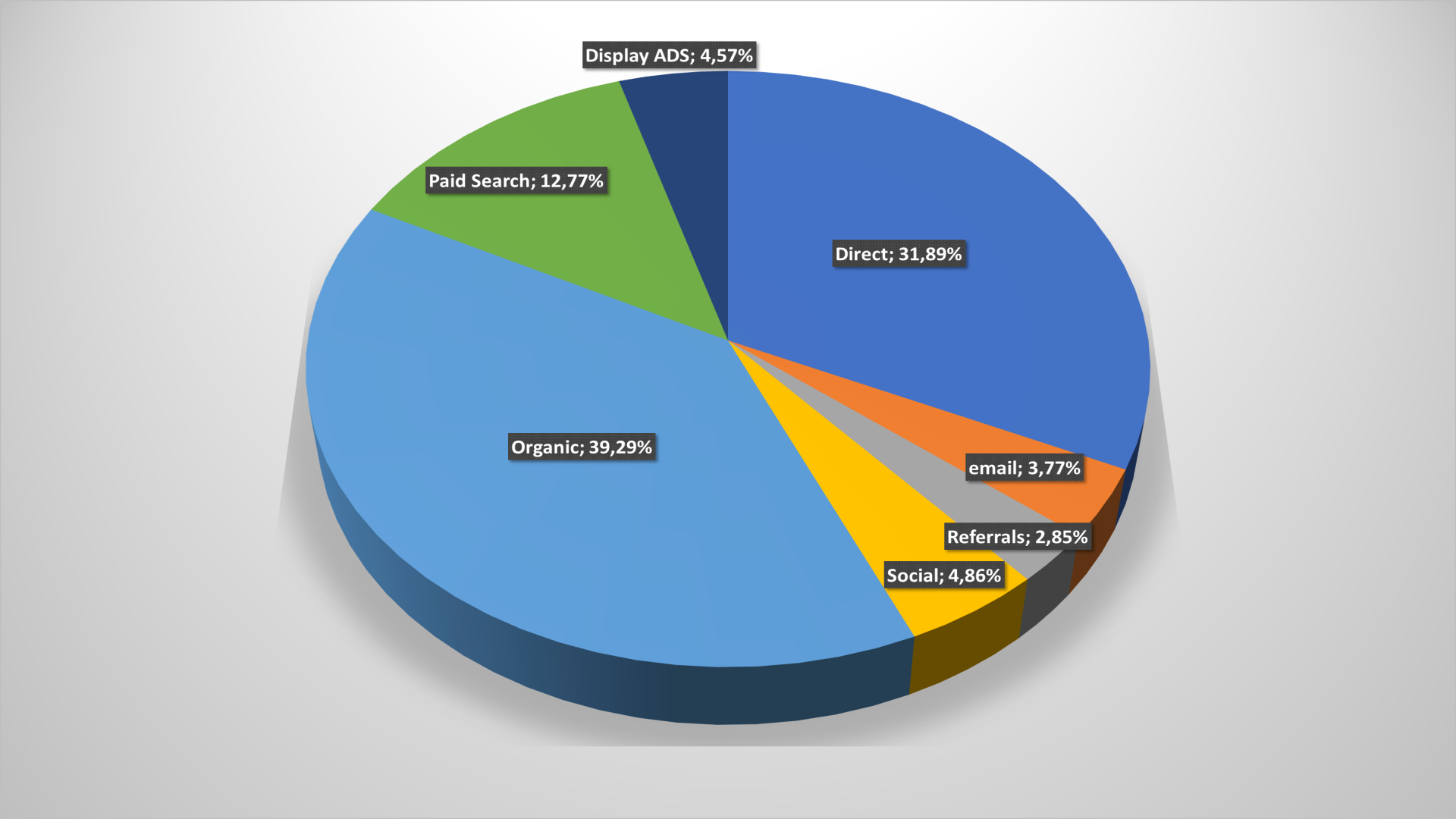

Основные каналы входа – традиционные: органический поиск и прямые заходы. В сумме они дают 61% траффика.

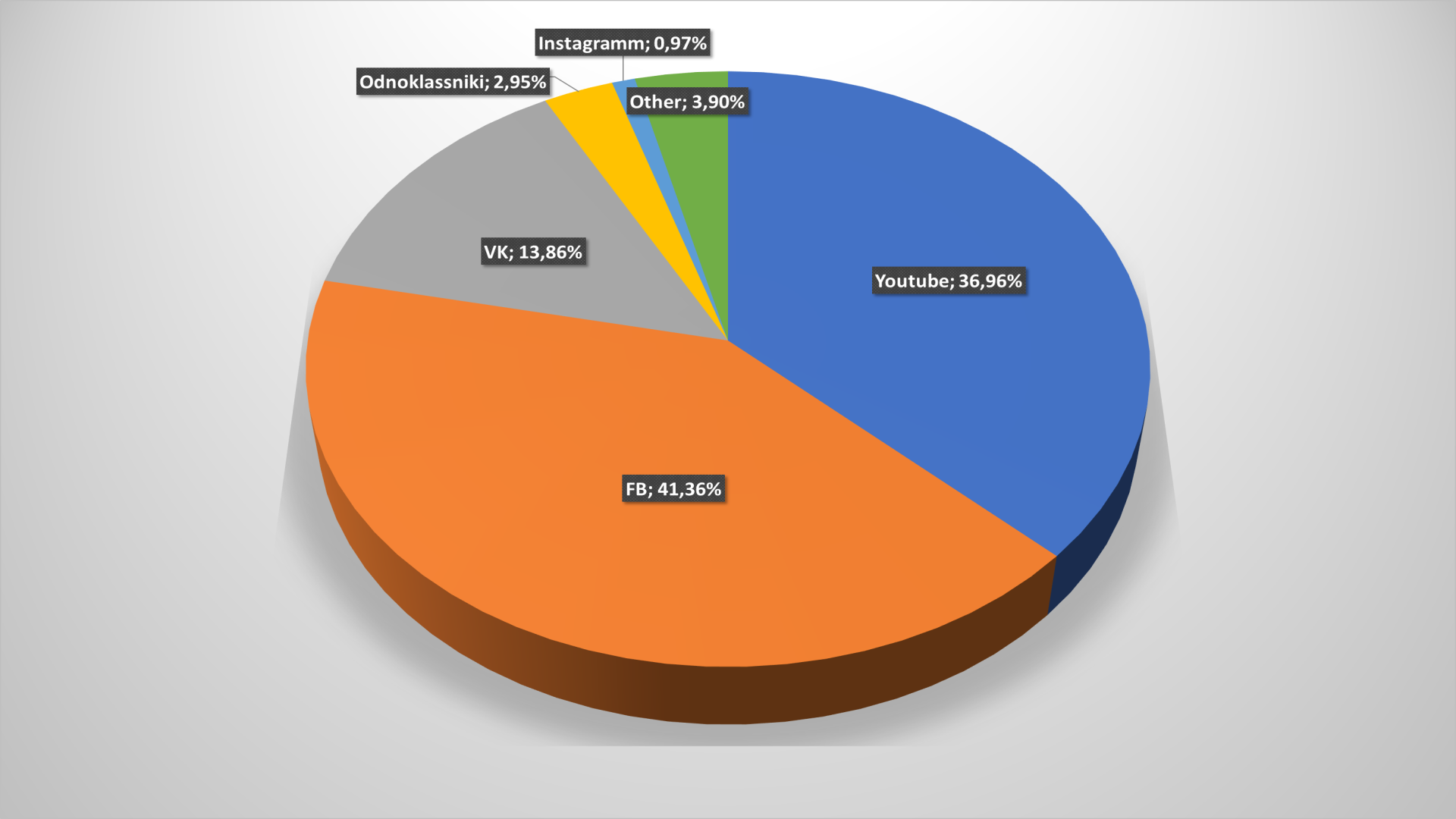

Львиную долю переходов из социальных сетей онлайн-ритейлерам сегмента drоgerie приносит Facebook. В их случае это самый эффективный инструмент привлечения потребителей на сайт.

Пользователей мобильных устройств по сравнению с 2017-м стало больше: 70% против 57%. Любопытно, сохранится ли тренд?

Возрастная палитра покупателей интернет-магазинов косметики и товаров для здоровья достаточно разнообразна. Практически все потребители в том или ином случае покупают различные категории продукции онлайн. Кроме возраста 65+

Читайте также –

Спецпроект: Анализ tenant-mix в ТРЦ городов-миллионников Украины (инфографика)

Read also

В ТРЦ Respublika Park состоялся благотворительный ветеранский турнир по боксу с участием Александра Усика (+фото)