Cyber Day объединил тысячи геймеров: в столице состоялся масштабный киберспортивный ивент (+фото)

16.01.2018 05:51

16.01.2018 05:51Каждый третий смартфон в Украине покупается в сети АЛЛО. Чтобы это стало возможным, владельцам бизнеса Дмитрию Деревицкому и Максиму Раскину пришлось превратить сеть магазинов в маркетплейс.

Портал AIN.ua подготовил историю успеха одной из ведущих украинских сетей гаджетов и электроники – компании АЛЛО. RAU публикует сокращенную версию материала.

«Пошли посмотрим квадрокоптер, который стоит на полке над стиральной машиной. Это, наверное, специально для дома. Нужно узнать, что он умеет», — девочка лет двенадцати тянет папу за руку в сторону стойки с кофеварками и роботами-пылесосами. На верхней полке, действительно, стоит квадрокоптер. Остальные ему подобные сгруппированы на столе в центре зала. «Это обычная модель, просто было свободное место, вот и поставили», — улыбается консультант.

В новых магазинах сети АЛЛО, человек, который не слишком тщательно следит за новинками электроники, легко может поверить в существование «квадракоптеров, разработанных специально для дома» или другую технику из фантастических фильмов. В одном углу торгового зала пара обсуждает, сможет ли двадцатисантиметровый оранжевый робот поднять лапками пульт от телевизора, в другом — мужчина хаотично двигается, рассматривая что-то в VR шлеме, мимо него проплывают школьники на моноколесах.

По мнению Максима Раскина, одного из собственников сети АЛЛО, именно так должны выглядеть магазины техники в 2017 году: «Ожидания клиентов от офлайновых точек серьезно изменились: если раньше смартфоны покупались в ближайшем киоске крупной сети (форматы были плюс-минус одинаковыми, не было смысла искать другую точку), то сейчас магазины персональной электроники — это destination point, а покупка смартфона или гаджета — гораздо большее событие».

За годы существования магазина АЛЛО многое изменилось в потребительских настроениях, и фокусах в выборе места покупки техники. Более привлекательные цены, возможность выбрать и сравнить товары разных продавцов, и банальное отсутствие необходимости выходить из дому ради покупки нового iPhone увело ощутимый процент потребителей в онлайн.

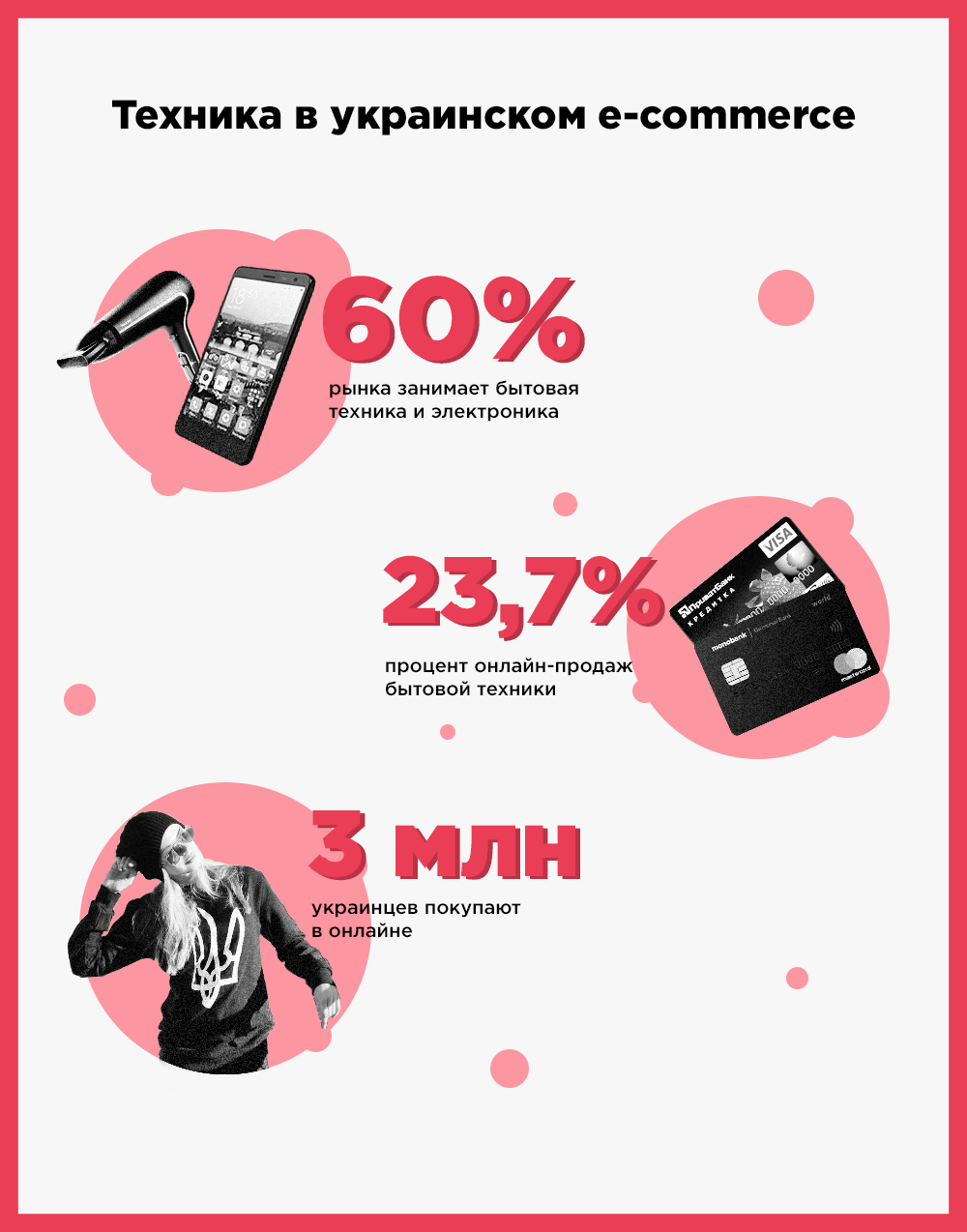

По данным института рыночных исследований GFK, в 2016 году на долю бытовой техники и электроники пришлось 60% всего украинского e-commerce.

При этом процент онлайн-продаж бытовой техники в Украине выше, чем в среднем по Евросоюзу (23,7% против 21,1%). И хотя эта статистика распространяется в основном на жителей крупных городов с хорошим доходом (в онлайне покупает чуть более 3 миллионов человек), пока что e-commerce в этом сегменте рос быстрее остальных.

До нынешнего момента история АЛЛО только подтверждала сложившуюся тенденцию. Розничная сеть, берущая начало в далеком 1998 году, за почти 20 лет существования открыла магазины в 130 городах Украины и наняла более 2600 сотрудников. А затем, скорректировав курс на интернет-торговлю, стала одним из крупнейших игроков и в e-commerce. И это вряд ли стало бы возможным без нескольких ключевых решений, принятых за последние 10 лет.

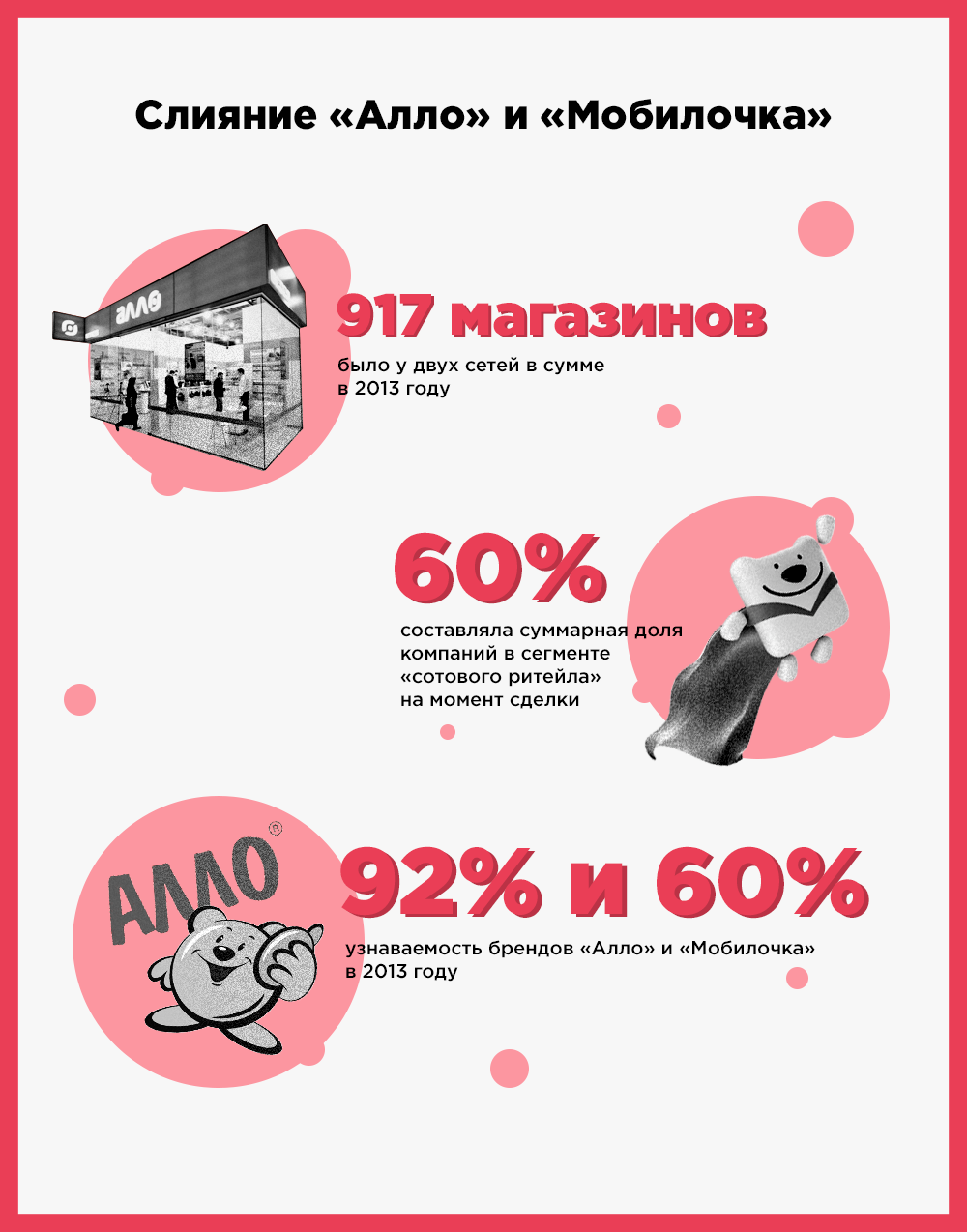

В 2013 году на украинском рынке сотового ритейла прошла крупнейшая сделка за все время его существования. АЛЛО, на тот момент владевшая более 500 магазинами, поглотила сеть Мобилочка, в активе которой было еще 417 магазинов в 149 городах. На момент сделки суммарная доля компаний в сегменте так называемого «сотового ритейла» по оценке газеты КоммерсантЪ составляла 60%. В АЛЛО это событие называют одним из важнейшим в новейшей истории компании.

«Сеть Мобилочка закрывалась, АЛЛО заходила в ее локации, предлагала работу коллективу, работала с их товарными остатками. Хотя мы понимали, что это не всегда оптимальные затраты и потребуется оптимизация сети. Но это позволило увеличить долю рынка на 80%», — комментирует Раскин.

В 2013 году вопрос о поглощении обсуждался не только в СМИ, но и внутри компании. Но в итоге решили сохранить оба бренда — руководство не хотело лишать себя преимуществ двух успешных сетей. «С точки зрения узнаваемости бренда, по нашим данным, у АЛЛО было — около 92%, у Мобилочка — более 60%. Очевидно, что это актив, который нельзя упускать», — поделился владелец компании Дмитрий Деревицкий.

Слияние брендов позволило компании выбивать лучшие условия у поставщиков и производителей техники. В этом смысле оказался полезным опыт вывода на рынок новых брендов. К примеру, в 2014 году АЛЛО стала активно продавать технику бренда Nomi. Торговая линейка марки уже включает в себя разные сегменты рынка: бюджетные телефоны (в Украине количество их пользователей составляет около 1,5 миллионов человек), телевизоры, внешние аккумуляторы, шлемы виртуальной реальности и даже квадрокоптеры. Nomi — самый наглядный, но не единственный пример продвижения конкретных брендов.

«Мы помогли выходу и развитию брендов Nomi и Xiaomi, у нас сильные позиции в Sony. Но эти бренды, имея большую долю внутри нашего портфеля, при этом успешно продаются и в других сетях. Для них АЛЛО – трамплин, который позволяет за счет совместных программ продвижения получать внушительные результаты. Так, к примеру, некоторые модели Xiaomi заняли лидерские позиции в топ-5 рейтинга продаж смартфонов в стране. При том, что официальная работа компании на украинском рынке началась менее полутора лет назад», — говорит Раскин.

По прогнозам GFK, в дальнейшем продажи бытовой техники в онлайне замедлят темпы роста, а традиционно офлайновые категории — одежда, обувь, аксессуары, товары для детей — будут, наоборот, наращивать обороты. В АЛЛО эту точку зрения также разделяют — в 2016 году компания вывела в отдельные направления множество новых для себя категорий: товары для детей, парфюмерию и косметику, автотовары, предметы интерьера, спортивные принадлежности. По словам президента Украинской ассоциации директ-маркетинга (УАДМ) Валентина Калашника, развитие интернет-магазина от нишевого до маркетплейса необходимо, если ритейлер хочет быть успешным. Поддерживать и формировать трафик на отдельно взятый нишевый интернет-магазин достаточно сложно.

Сейчас на сайте allo.ua представлено более 120 000 активных товаров в 1400 категориях. По усредненным показателям трафика за последние несколько лет, в списке украинских интернет-магазинов (не прайс-агрегаторов), компания занимает второе место, уступая интернет-магазину Rozetka. Средняя аудитория — 8 млн посетителей в месяц.

В расширении до маркетплейса у АЛЛО есть и другое, не слишком очевидное на первый взгляд преимущество — развитая сеть офлайновых магазинов. Для конечного потребителя это означает, что можно заказать товар у проверенного большого продавца в интернете, и самому забрать его в ближайшем физическом магазине. Добавление новых товарных категорий повлияло и на них: к концу 2017 года компания откроет 15 флагманских магазинов, площадь которых вырастет с 85 до 350 кв. м.

Трансформация постигнет не только площадь и дизайн торговых точек, но организацию бизнес-процессов. Команда выделила отдельные зоны экосистем и брендов, создав авторизированные Shop in Shop мировых брендов техники, а также отдельные зоны «умного дома», электротранспорта, игровых консолей, акустики, роботов и других гаджетов. В таких магазинах также расположена большая зона интернет-заказов. Все это делается, чтобы потребитель не испытывал дискомфорта от покупки товаров, которых нет в офлайновом магазине.

«Цифры доли онлайна между ритейлерами напрямую сравнивать довольно непросто. Причина – различные форматы и разные учетные политики, — комментирует Раскин. — Последнее время очень активно развивается Click and Collect — возможность забрать заказанный в онлайне товар в физических магазинах».

В дальнейшем компания планирует больше работать с мобильной коммерцией. «Большие перспективы мы видим в увеличении доли мобильных пользователей — у них еще сравнительно низкие показатели конверсии — но это явно проблема ритейлеров, не сформировавших достаточно удобных сценариев покупки, — рассказывает топ-менеджер. — К вопросам чат-ботов и AI в обслуживании клиентов мы пока подходим очень осторожно, так как не хотим, чтобы несовершенные еще системы и инструменты доставляли дискомфорт клиентам и сокращали конверсию. Хотя, безусловно, за этим направлением будущее».

В этом году консалтинговое агентство MPP Consulting включили АЛЛО в рейтинг 100 самых дорогих национальных торговых марок, стоимость бренда оценили в $24 млн. Головной офис компании до сих пор находится в Днепре, но, по словам учредителей, это не влечет за собой никаких управленческих проблем даже с учетом масштабов организации (в группе компаний работает около 3000 человек: 450 из них — это центральный офис, остальные — магазины и региональные офисы).

Все это стало возможным благодаря внедрению разных управленческих подходов. К примеру, в компании серьезно относятся к индексу потребительской лояльности (NPS), который используется для оценки готовности к повторным покупкам. По словам Раскина, такие вещи нельзя отдать исключительно отделу маркетинга.

«Данные, которые мы получаем как обратную связь от клиентов, рассматриваются на комитете, включающем всех директоров и президента компании. С помощью NPS мы оцениваем все: от восприятия брендов товаров, которые мы продаем до качества работы сервисных центров», — уверяет он.

На данный момент в компании нет отдельного департамента инноваций, и, по словам руководителей, вряд ли такой появится в ближайшее время. Мол, есть что совершенствовать и без них. Например, управление данными о клиентском поведении. По словам Раскина, в АЛЛО уделяют особое внимание CRM-системам и детальному анализу ROPO-сценариев (от англ. Research online, purchase offline — процесс поиска в интернете для получения необходимой информации о товаре перед покупкой не в сети).

Динамика продаж (особенно в сегменте мобильных устройств) говорит сама за себя. Помимо чистых продаж телефонов, за прошлый год компаний активировала 1,68 миллионов абонентов мобильных сетей. Схожая с телефонами доля рынка — в категориях аксессуаров для телефонов, например, наушников. За тот же период в два раза была увеличена доля рынка в продажах телевизоров, ноутбуков и бытовой техники. Кардинально увеличились продажи носимых гаджетов.

Конечно, в компании смотрят и на опыт крупных мировых игроков, но не всегда могут применить его в украинских реалиях: «Мы больше стараемся анализировать успешные кейсы в конкретных функциональных областях, чем истории успехов компаний в целом. Да, Zappos очень интересный пример как на уровне бизнес стратегии, так и с точки зрения принципов управления. Но могла бы состояться такая компания в Украине? С нашими ограничениями? Хватит ли рынка Украины для возврата инвестиций в Research & Development, таких, как у Amazon? Вопросы риторические».

В АЛЛО не отрицают, что для дальнейшего развития компании предстоит преодолеть ряд собственных сложностей: повысить скорость реализации проектов, упростить собственные бизнес-процессов, корректировать текущие процессы здесь и сейчас, а не по правилам долгоиграющих корпоративных процедур. Однако серьезным ограничителем развития бизнеса называют и внешний фактор. А именно: «серый» и «черный» рынок техники.

По данным GfK, каждый пятый планшет, смартфон и ноутбук, который продавался в Украине в 2016 году, был завезен нелегально. Доля «серых» поставок фотоаппаратов, холодильников, стиральных машин и телевизоров, варьируется от 25% до 10%.

«Этой проблемой должно заниматься государство, а занимаемся мы. Ни для кого не секрет, что более 60% всех продаж iPhone — продажа контрабандного товара. Он стоит дешевле просто потому, что с него не заплачены налоги. На iPhone мы практически не зарабатываем. Мы часто ставим его по себестоимости для того, чтобы соответствовать ожиданиям клиентов и не давать «черным» продавцам монополизировать рынок», — констатирует Раскин.

«На текущий момент «в интернете дешевле» — только если вы покупаете товар, завезенный контрабандой, — уверен Максим Раскин. — А так большинство «белых» игроков держат паритетные цены и на полке физической, и на полке онлайн-магазина. Это ограничило темпы роста e-commerce-составляющей рынка, ограничило развитие небольших игроков (зачастую они уходят в «тень» и торгуют неофициальным товаром) и заставило крупных игроков изменить подходы и сместить фокус с ценовых войн на Customer Expеrience».

Подобная политика дала свои плоды. К примеру, первая партия iPhone X, появившихся на прилавках в начале декабря, была распродана в сети магазинов за три дня, несмотря на цену в 37 999 грн. Впрочем, по мнению Раскина, за последние годы чистый e-commerce лишился своего главного конкурентного преимущества перед традиционным ритейлом — более низкая цена теперь означает только контрабандный статус устройства. Поэтому в обозримом будущем конкуренция онлайна и офлайна будет строится вокруг удобства покупки, а не стоимости.

Источник: AIN.ua

Читайте также —