ТРЦ Respublika Park отмечает 4-летие: концерт The Rock Symphony Orchestra и благотворительный сбор для ветеранов

28.12.2020 12:51

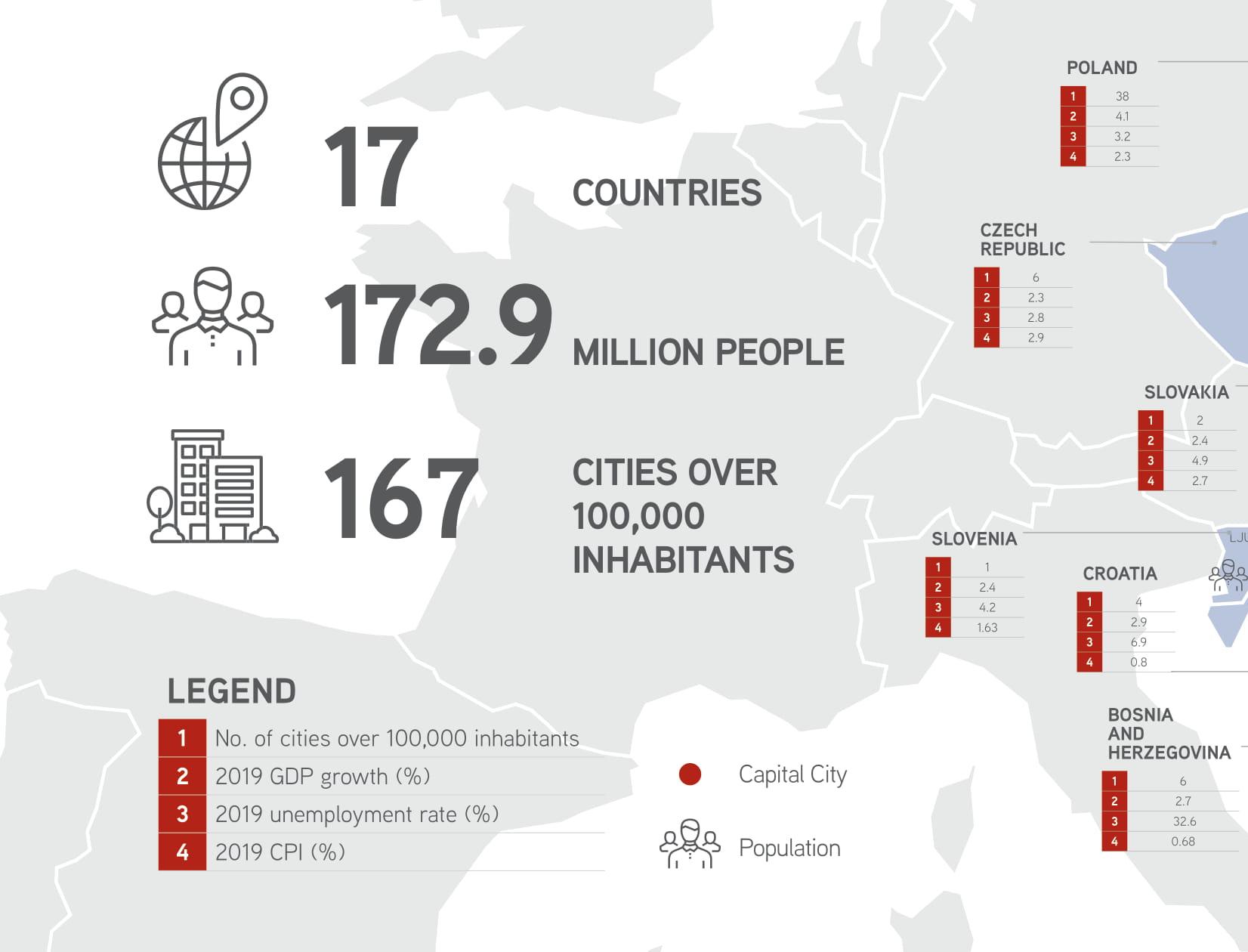

28.12.2020 12:51Исследование Colliers ExCEEding Borders показывает, что экономика 17 стран Центральной и Восточной Европы оживает гораздо быстрее, чем после кризиса 2008-го. Однако переход потребителей онлайн фундаментально влияет на трансформацию ритейла.

Как свидетельствуют данные исследования Colliers International ExCEEding Borders, в результате пандемии COVID-19 пострадали практически все бизнес-процессы, в частности на рынках торговой недвижимости. Эксперты Colliers International отмечают: «Мы проанализировали прогнозы МВФ по безработице, с целью оценки состояния рынков труда, сравнивая 2021 с 2019 годом и 2010 год с 2008 годом. Год рецессии пропустили специально, чтобы получить более четкое представление о том, как все может выглядеть в первый год восстановления». RAU публикует основные тезисы этого исследования.

Согласно исследованию Colliers International ExCEEding Borders в сегменте торговой недвижимости, можно выделить основные инсайты:

Учитывая состояние рынков труда и финансовые потоки в экономику, можно констатировать, что во многих случаях продажи в сегменте ритейла демонстрируют устойчивое V-образное восстановление. В результате рецессии, вызванной глобальным финансовым кризисом, ритейлерам понадобилось много лет, чтобы привести все бизнес-процессы в норму. Поскольку потребление продуктов питания не эластично по отношению к изменениям располагаемого дохода, эксперты Colliers изучили розничные продажи непродовольственных товаров. В октябре 2020 года, в большинстве стран ЦВЕ-17 уровень продаж непродовольственных товаров, исключая топливо, был выше, чем до кризиса.

Активность потребителей в электронной коммерции резко возросла, что фундаментально влияет на ритейл, в том числе с развитием технологий и изменениями в поведении потребителей. Также значительно увеличился процент людей старше 55 лет, которые теперь переходят от офлайн-покупок в интернет-магазины.

Спорт — одна из категорий, в которых произошли изменения. Поскольку большинство людей долго находились в пределах своих городов, своих домов, они начали уделять больше внимания спортивным занятиям и проводить больше времени на природе. Таким образом, интерес к велосипедам и туристическому снаряжению в первой половине 2020-го достиг рекордного уровня на большей части территории ЦВЕ.

Из-за многочисленных ограничений пострадал сектор общественного питания. Потому что люди ели дома чаще, чем раньше, или готовили пищу, или заказывали доставку через интернет. Но эксперты считают, что социальная природа человека и желание, чтобы «кто-нибудь другой приготовил», помогут восстановлению этого сегмента.

Особая категория, в которой наблюдается значительный рост — это расходы на здравоохранение. Слово «термометр» в большинстве стран появлялось в поиске Google в 5-6 раз чаще, чем год назад.

Многие ритейлеры работают с различными каналами продаж, но довольно часто большую часть выручки генерируется в оффлайн режиме. Операторы должны успеть за стремительным развитием сферы электронной коммерции, прежде чем она может стать недостижимой. Именно онлайн сейчас для многих является приоритетным направлением развития. Но чтобы сделать это правильно, нужно время, инновации и инвестиции.

Омниканальна модель — это идеальный потребительский опыт, независимо от того, как человек вступает в контакт с брендом или продуктом. Омниканальные модели предоставляют ритейлерам ценные сведения о поведении потребителей и отзывы об их продуктах и услугах. В странах Центральной и Восточной Европы в этом году большинство показателей электронной коммерции выросли исторически быстрыми темпами, но при этом более 80% продаж по-прежнему приходится на другие каналы.

В ритейле есть еще несколько аспектов, требующих решения, чтобы достичь большего баланса, в частности:

Согласно данным Euromonitor International, доля e-commerce в Украине в 2020 году составит 8% годовых розничных продаж (+45% год к году). В результате опроса ритейлеров экспертами Colliers в мае 2020 года, более 49% респондентов признались, что планируют развивать онлайн-каналы продаж в ближайшем будущем. С другой стороны, свою экспансию ускоряют онлайн-ритейлеры, усиливая свое присутствие офлайн.

Крупнейший из них — сеть Rozetka, которая по состоянию на ноябрь текущего года открыла 5 флагманских магазинов (в среднем каждый магазин площадью ~ 1500-3000 кв. м) и более 70-ти точек выдачи. Rozetka получила заявки от более чем 300 украинских предприятий на сотрудничество в качестве пунктов приема грузов по всей стране. Оператор планирует открыть 1000 пунктов приема по франшизе. Кроме того, Rozetka планирует экспансию в краткосрочной перспективе.

Fashion-направление в Украине использует мультиканальные продажи (без click & collect), одновременно ритейлеры других сегментов работают омниканально. Сегмент развлечений замедлил свое развитие, сосредоточившись на оптимизации бизнеса.

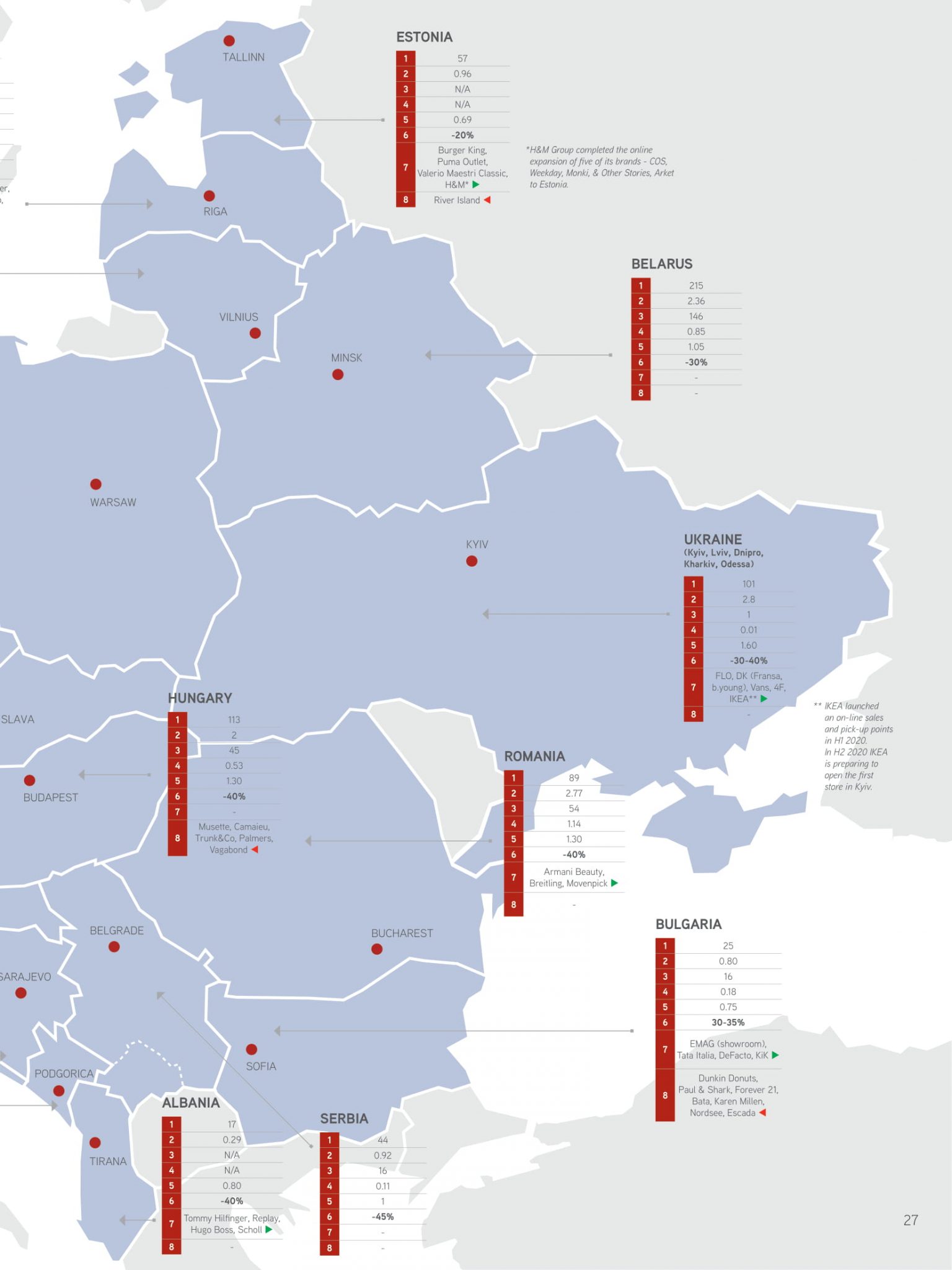

Рынок торговой недвижимости ЦВЕ-17 включает почти 1670 объектов общей арендуемой площадью (GLA) более 34,6 млн кв. м, которые обслуживают 172 млн потребителей. Размер этого рынка также отображается на годовой покупательной способности населения, общая стоимость которого составляет 893 млрд евро. Однако, следует отметить, что покупательная способность потребителей из Центральной и Восточной Европы очень разнообразна. Среди 17 проанализированных стран есть страны с покупательной способностью от 9500 евро до 12 500 евро на душу населения в год (Словения, Эстония, Чехия, Польша, Словакия, Литва), а также страны с 1500-3500 евро на душу населения в год ( Украина, Беларусь, Албания, Босния и Герцеговина).

Рынки торговой недвижимости ЦВЕ находятся на разных стадиях развития. Самый высокий показатель насыщенности помещениями на 1000 жителей зафиксирован в Эстонии (738 кв. м), а самый низкий — в Албании (104 кв. м). В Украине показатель составляет 535 кв. м на 1000 жителей.

Наибольший объем торговых площадей находится в Польше (12,1 млн кв. м на 532 объекта) и Чехии (4,2 млн кв. м на 232 объекта), наименьший — в Черногории (110 000 кв. м в 14 торговых центрах). В Украине объем качественных торговых площадей в городах-миллионниках составляет 2,8 млн кв. м в 101 объекте.

На рынке ЦВЕ наблюдается тренд реализации форматов небольших торговых центров и ритейл-парков, которые девелоперы и арендаторы рассматривают как выгодные инвестиции, а потребители — как удобные и безопасные места для покупок. Сейчас в ЦВЕ-17 действует около 670 таких центров. Их общая площадь составляет 6 млн кв. м. Можно предположить, что в ближайшие годы основным видом инвестиций в ритейле Центральной и Восточной Европы будут небольшие торговые центры и ритейл-парки.

Справка. Colliers International (NASDAQ, TSX: CIGI) — это ведущая многопрофильная компания по предоставлению профессиональных услуг, в том числе управление инвестициями в сфере коммерческой недвижимости. Офисы компании представлены в 68 странах мира с численностью более 15 000 сотрудников. В 2019 году в сегменте управления инвестициями находились активы на сумму $33 млрд.

Читайте также

Аналитика Colliers International Украина: осеннее обострение в ритейле