Новости логистики и e-commerce: Нова пошта, Укрпошта, Rozetka и Prom, Meest и другие

10.08.2018 12:20

10.08.2018 12:20В результате слияния появляется крупнейший игрок в сегменте украинских маркетплейсов. И не факт, что Владислав Чечеткин ограничится покупкой EVO: он намерен стать игроком №1 в сегменте интернет-торговли одеждой.

Без сомнения, планирующаяся сделка всколыхнет рынок, поскольку объединяются лидеры рынка e-commerce Украины. По данным исследования Kantar TNS CMeter, по охвату аудитории UAnet за июль Prom.ua находится на 7-м месте, а Rozetka на 8-ом с показателями 42,7% и 39,4% соответственно.

“Мы хотим дать как можно больше сервисов для В2В клиентов и как можно больше товаров для конечных покупателей”, — называет основные цели сделки основатель Rozetka.ua Владислав Чечеткин.

EVO достаточно активно работает в направлении как создания внутренних сервисов для своих партнеров и клиентов, так и запуска новых проектов: совсем недавно группа компаний запустила доску объявлений на Prom.ua — конкурента Olx. В целом за два года группа компаний «обросла» большим количеством новых проектов: zakupki.prom.ua, bigl.ua, crafta.ua, Shafa.ua, купила сервис заказа услуг kabanchik.ua, запустила сервис электронного документооборота Вчасно.

Были и менее успешные проекты — к примеру, портал Goodini.ua. “Мы поняли, что для такого проекта, как Goodini, нужен другой набор инструментов. Для такого проекта нам не хватает массы дополнительных компетенций – в офлайн-управлении товарами. Есть свои нюансы в общении с производителями. И чтобы реализовать Goodini, придется выходить из интернета совсем в другую сферу”, — комментировал тогда тогда сооснователь группы компаний EVO Денис Горовой.

В свою очередь, у Rozetka с другими моделями, кроме маркетплейса, не слишком получалось работать: проект не создавался под конкретную стратегию, а эволюционировал вместе с рынком, реагировал на изменения быстрее остальных игроков, имел большой опыт, но часть направлений для него были закрыты.

По мнению e-сommerce директора Цитрус Вячеслава Волохи, сделка выгодна для обеих сторон.

“У Rozetka сильный фулфилмент, уверен что дальше они будут его масштабировать и повторять модель Amazon, масштабируясь на клиентской базе EVO. А EVO охватывает почти всех интернет-пользователей Украины и стран бывшего СНГ. Отличное партнерство для глобального масштабирования”, — резюмирует он.

Своеобразно прокомментировал сделку и основатель modnaKasta, Андрей Логвин: он написал в Twitter «На одного конкурента меньше».

Но если преимущества для Rozetka более чем очевидны, то по поводу выгоды для EVO эксперты сомневаются. “Выгода Rozetka ясна — они покупают экспертизу в работе с мерчантами, от отдела продаж до кабинета, а вот зачем это EVO — тяжело сказать. Возможно, были сложности с Naspers, если так, то от безысходности”, — говорит топ-менеджер одной из компаний украинского e-commerce.

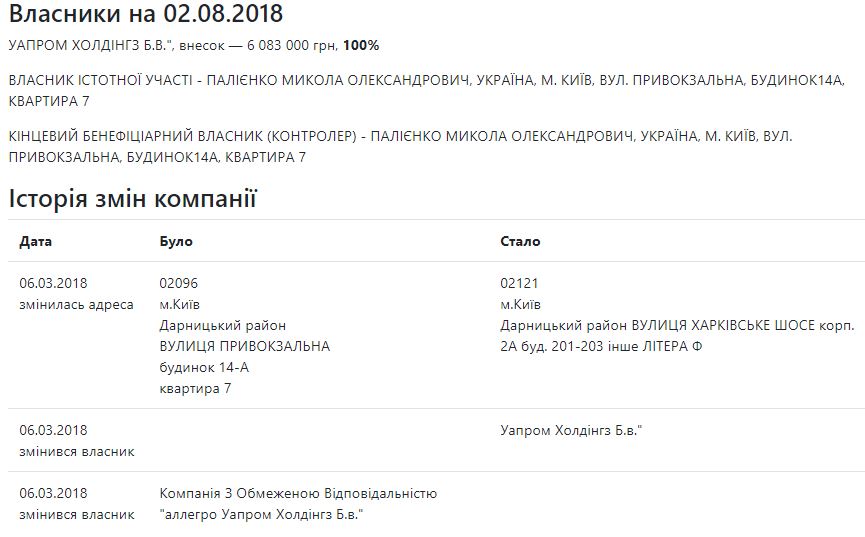

“Я думаю, что сделка больше напоминает выход Naspers с Украины и продажу активов с дисконтом”, — отмечает топ-менеджер другой компании. Дело в том, что сложности, вероятно, были: в марте 2018 го Naspers действительно вывела капитал — по данным Оpendatabot в компании сменился собственник: им стал сооснователь EVO Николай Палиенко.

Еще один эксперт говорит, что основанием для сделки стала давняя история: Naspers через Allegro в 2012 году планировал купить Rozetka и объединить с Aukro. “То есть уже было желание классический интернет-магазин Rozetka и моделью маркетплейса объединить с В2С платформами”, — говорит он. Тогда сделка сорвалась из-за проблем Rozetka с налоговой. Они вскоре решились, но инвестор уже передумал.

До 2016 года Naspers активно инвестировала в украинские проекты — она успела запустить в Украине мобильный классифайд letgo, рассчитанный на продажу товаров друзьям и тем, кто живет неподалеку, и Otodom — сервис по продаже недвижимости.

Но, похоже, Naspers перестал интересоваться Украиной — сначала инвестор вышел из modnaKasta, а теперь и из EVO. Все это сыграло на руку Rozetka.

“Для Rozetka это однозначно хорошая инвестиция, логичный шаг — они себя капитализировали плюс получили новые направления. Это сегмент С2С, где физические лица торгуют друг с другом и на базе этого можно развивать следующую модель маркетплейса. Плюс сегмент B2B, типа Prom, где уже бизнес торгует друг с другом”, — говорит Виталий Яницкий, украинский предприниматель, венчурный инвестор, основатель логистической группы PGK.

Скрин раздела объявления на Prom.ua

По его словам, вместе с Rozetka в EVO зашли smart money — проект, который заинтересован “прокачивать” новый ресурс совместно, ведь компании смогут монетизировать базы друг друга, взаимовыгодно использовать экспертизу и логистические ресурсы.

В увеличении капитализации Rozetka заинтересован в первую очередь инвестфонд Horizon Capital, вошедший в интернет-магазин в 2015 году. “Для него важна подготовка проекта под следующего стратега, к примеру, таких гигантов как Amazone или Alibaba, которые могут в Украину войти”, — отмечает эксперт.

Объединенная компания будет использовать складскую логистику и офлайн-точки проекты EVO. “ После слияния компания продолжит активно развивать направление маркетплейсов, что позволит украинским предпринимателям продавать товары через сайты объединенной компании. В дальнейшем, благодаря логистике Rozetka, потребители получат более оперативную доставку товаров”, — говорится в пресс-релизе компаний.

Источники AIN.ua оценили сумму сделки в $12-15 млн. Насколько эта оценка соответствует действительности — сказать сложно. Ни Rozetka, ни EVO не раскрывают финансовую отчетность, предпочитая сообщать максимум о количестве посетителей и общем товарообороте, не уточняя прибыльность проектов.

Rozetka входит в сделку больше не как инвестор, а как стратег, которого, помимо капитализации, интересуют базы, технологии, бизнес-процессы. В 2015 году совладельцем Rozetka.ua стал инвестиционный фонд Horizon Capital. Стороны не объявили деталей сделки, но тогда эксперты оценили компанию в $300-700 млн. По данным СМИ, в 2008 году за 51% компании Палиенко и партнеры получили от Naspers около $1 млн. Однако за 10 лет успешной работы стоимость EVO выросла в разы.

Означает ли эта сделка, что Rozetka планирует отказаться от развития формата маркетплейса и перейти к торговле собственными товарами? Владислав Чечеткин говорит, что с точки зрения операционного управления пока меняться ничего не будет. “В связи со сделкой никаких изменений в проектах EVO не будет”, — отметил предприниматель.

На предположение что Rozetka может вернуться к классической модели интернет-магазина, отказавшись от маркетплейса, Чечеткин ответил: “покажет время”.

Андрей Перевезий, CIO Ukrainian Retail Association отмечает, что для покупателей, Rozetka остается крупнейшим интернет-магазином, а не маркетплейсом. “Поэтому я не исключаю варианта возврата Rozetka к формату классического интернет-магазина. При этом маркетплейс Rozetka, который был неудобен многим пользователям, перейдет в группу компаний EVO”, — предполагает Андрей.

Один из последних новых проектов Evo — Shafa

Как рассказал Владислав Чечеткин, для управления компанией будет создан совет директоров, после сделки компании рассчитывают на эффект синергии, скорее всего будут добирать дополнительно IТ-специалистов, которые помогут синхронизировать базы данных, адаптировать софт и так далее.

Однако эксперты уверены, что в новой компании проекты все таки начнут меняться, некоторые — кардинально. “Вряд ли им выгодно будет активно развивать сторонние маркетплейсы. Думаю, если сделка пройдет, то будет слияние и закрытие нерентабельных проектов. Которых в EVO не мало”, — отмечает эксперт.

Однако у Владислава Чечеткина большие планы и сделка с EVO — скорее всего, только начало.

“У нас очень большие амбиции в разделе fashion — мы рассчитываем стать игроком номер один. Некоторые игроки продаются, это правда, и потенциально такие сделки возможны”, — делится планами основатель Rozetka и сообщает, что пока у компании сделок в направлении fashion в работе нет.

“В направлении fashion сделка с EVO нам не помогает, но с другой стороны — там много продавцов, которые торгуют одеждой и мы им можем быть полезны дополнительным трафиком. Наша цель: дать возможность мелким игрокам торговать на Rozetka и мы им можем быть полезны, так как у нас своя база покупателей”, — добавляет Чечеткин.

Для быстрого выхода в новую для себя нишу ритейлер может купить кого-то из уже действующих игроков, чтобы не тратить время и ресурсы на развитие проекта с нуля.

На украинском рынке есть три проекта в этом сегменте, которые могут быть интересны Чечеткину: Lamoda, LeBoutique, Kasta. “Kasta они не купят, поскольку среди инвесторов есть Dragon Capital, Lamoda не купят из-за Rocket Internet, остается LeBoutique”, — считают на рынке.

“У Rozetka не очень хорошо получалось продавать одежду. В этом сегменте больше продает тот, кто лучше работает с ассортиментом. У LeBoutique это хорошо выходит: они продавали на 1 млрд грн одежды, при этом оставаясь в прибыли. На фоне modnaKasta, которая хоть и продавала больше, но остается в убытках, это впечатляет. LeBoutique же потенциальное слияние интересно, так как у Rozetka сильнее логистика”, — делятся мнением игроки украинского e-commerce.

Так что, не исключено, что в скором времени украинский e-commerce ждет еще одна громкая сделка.

Владислав Чечоткін, Rozetka.ua: 28% покупок генерують продавці маркетплейсу