ТРЦ Respublika Park отмечает 4-летие: концерт The Rock Symphony Orchestra и благотворительный сбор для ветеранов

29.05.2017 09:00

29.05.2017 09:00Как проходит эволюция ТРЦ Киева и что необходимо, чтобы новые торгово-развлекательные центры были востребованы.

Управляющий партнер CBRE Ukraine Радомир Цуркан выступил 7 апреля на первой в Украине специализированной международной выставке ритейла и девелопмента RDBExpo-2017 с презентацией на тему «CBRE Запланированное открытие новых ТРЦ. Влияние на рынок». Rau.ua подготовило конспект выступления Радомира Цуркана.

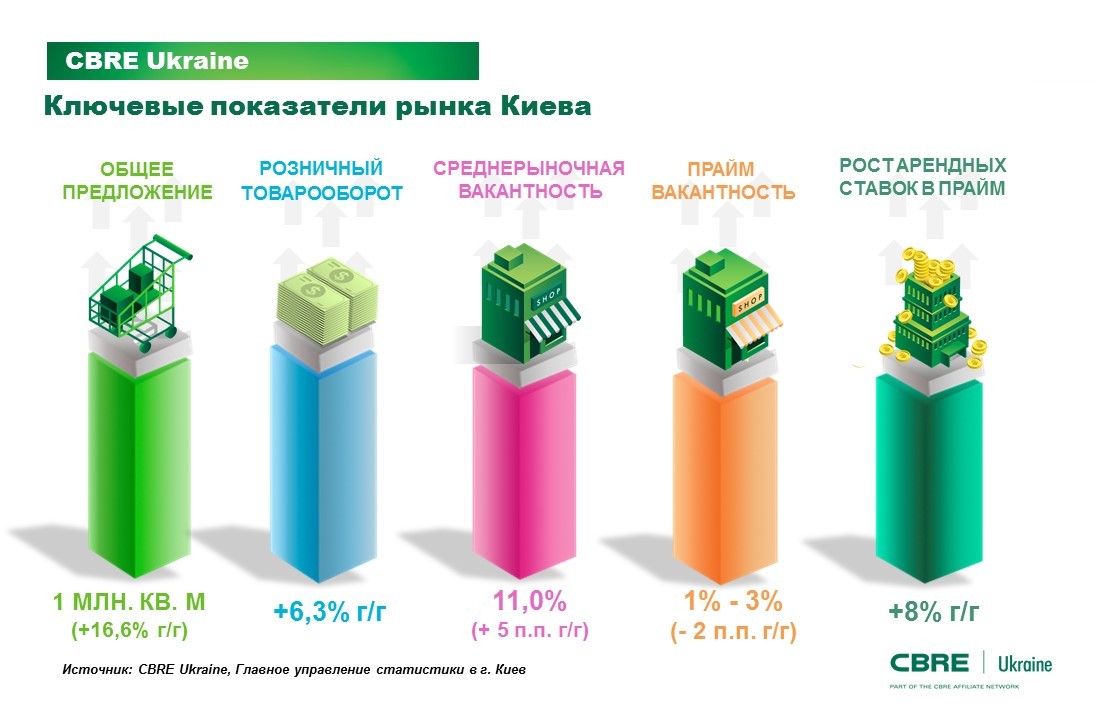

В прошлом году общее предложение рынка ТРЦ Киева достигло 1 млн кв. м, увеличившись на 16,6% в 2016 за счет ввода в эксплуатацию трех новых объектов. Средняя вакантность в существующих ТРЦ Киева выросла до 11%, но в текущем году мы ожидаем постепенного снижения вакантности на рынке.

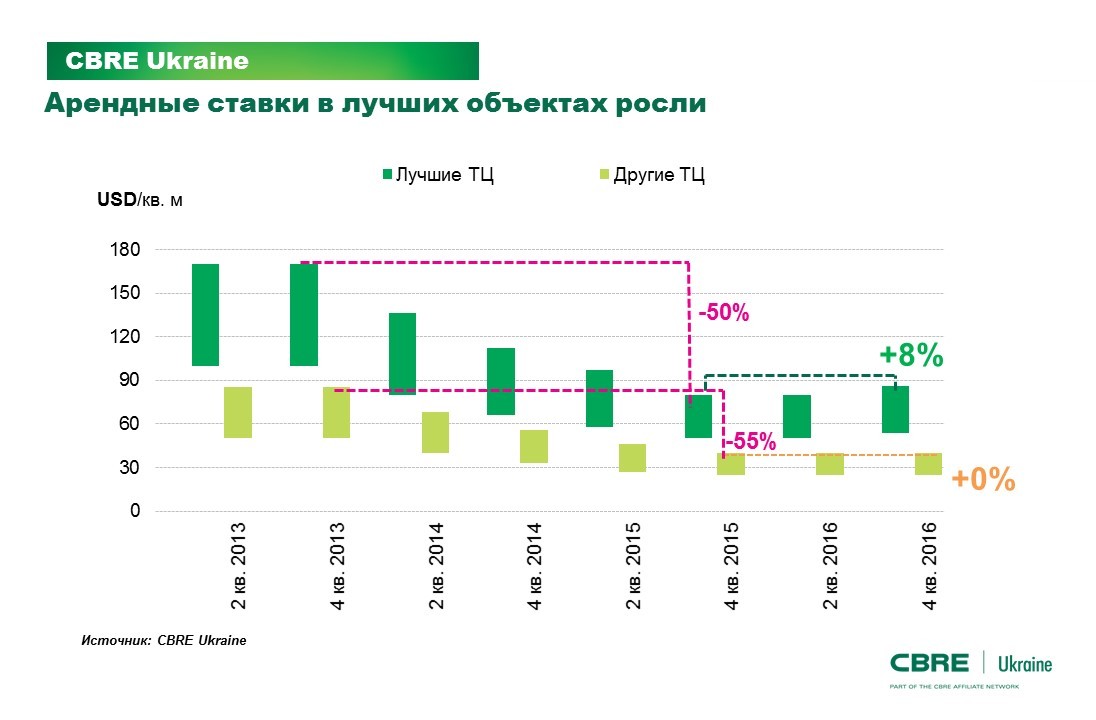

Вакантность в ТРЦ «прайм-сегмента» рекордно низкая — от 1 до 3% — и за прошлый год уменьшилась на 2 п/п. Арендные ставки, по данным наших экспертов, в этом же сегменте выросли в прошлом году на 8%.

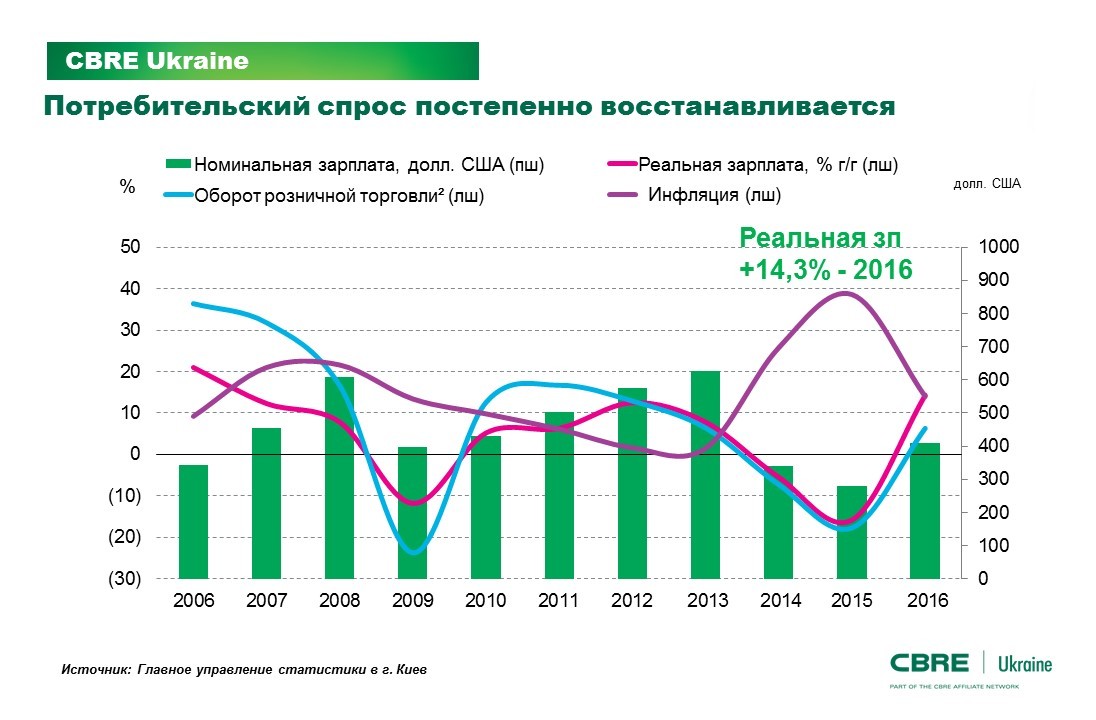

Если говорить детальнее о спросе, то мы действительно видим, что потребительский спрос хоть и медленно, но восстанавливался, чему способствовало снижение инфляции, индексация номинальных зарплат. Это стимулировало возобновлению роста товарооборота (+6,3% — Киев, 4,4% — в Украине). Поэтому ритейлеры постепенно начали открывать новые магазины.

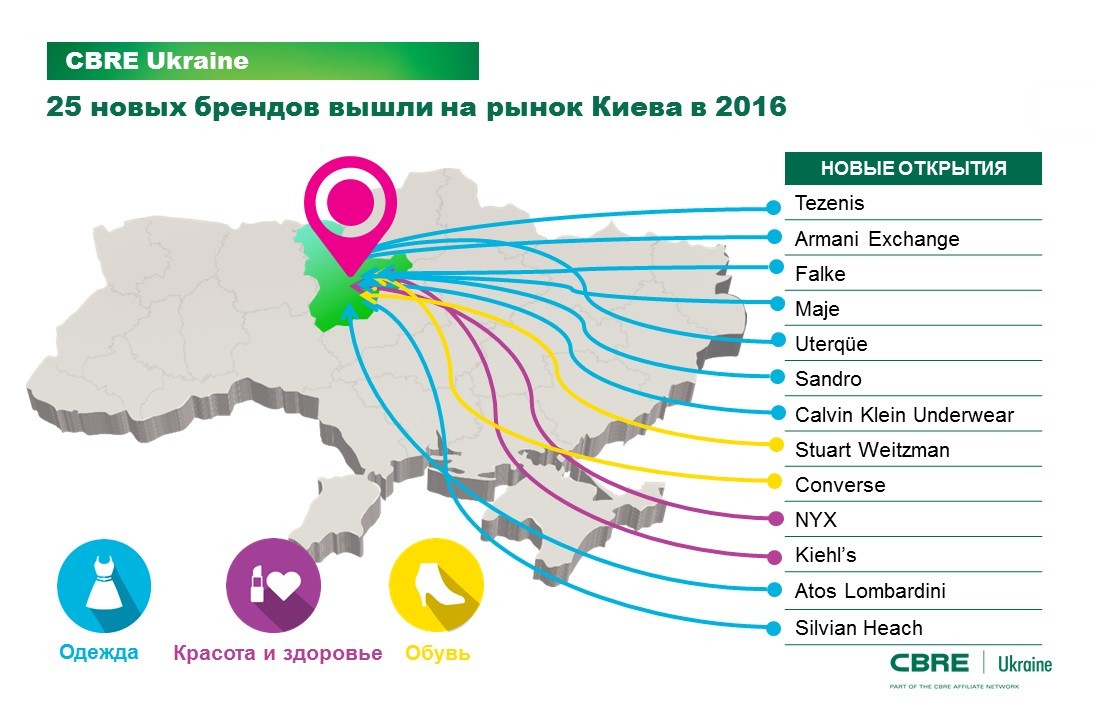

Кроме существующих ритейлеров, которые в 2016 сменили стратегию сокращения сетей на медленное расширение, за 2016 год на рынок Киева вышло 25 новых брендов. Это безусловно позитивный тренд с хорошей динамикой. Среди новых брендов стоит отметить Uterqüe, Tezenis, Armani Exchenge, Falke, Maje, Calvin Klein Underwear, Converse, NYX и другие.

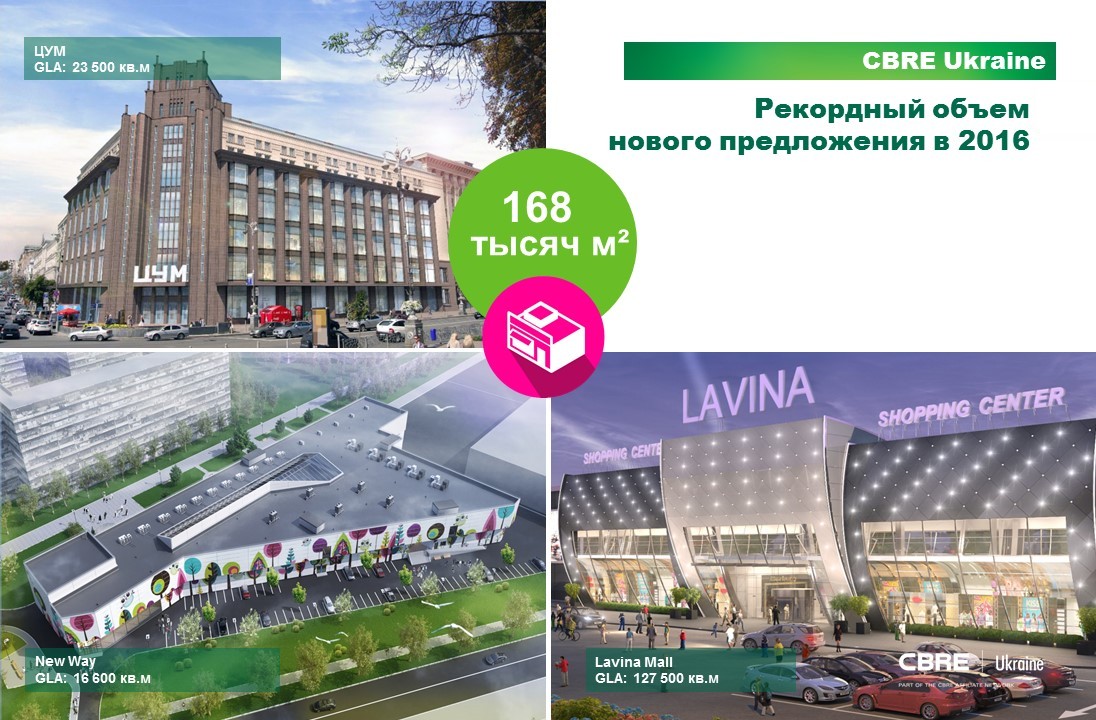

Что касается нового предложения в 2016 году на рынок вышел рекордный объем новых площадей – 168 000 кв. м в трех объектах: лидер в своей категории, крупнейший ТРЦ Киева и Украины Lavina Mall (GLA 127 500 кв. м), новый формат универмага ЦУМ (23 500 кв. м) и торговый центр районного масштаба New Way (16 600 кв. м).

При этом после падения на 50-55% в 2014-15 годах арендные ставки в ТРЦ Киева начали расти, особенно в прайм-объектах: в 2016-м рост прайм-ставок составил 8%. Ставки прайм варьировались в пределах $54-$86 /кв.м/месяц. Ставки в других торговых центрах оставались относительно стабильными и варьировались в пределах $25-$40/кв.м/месяц.

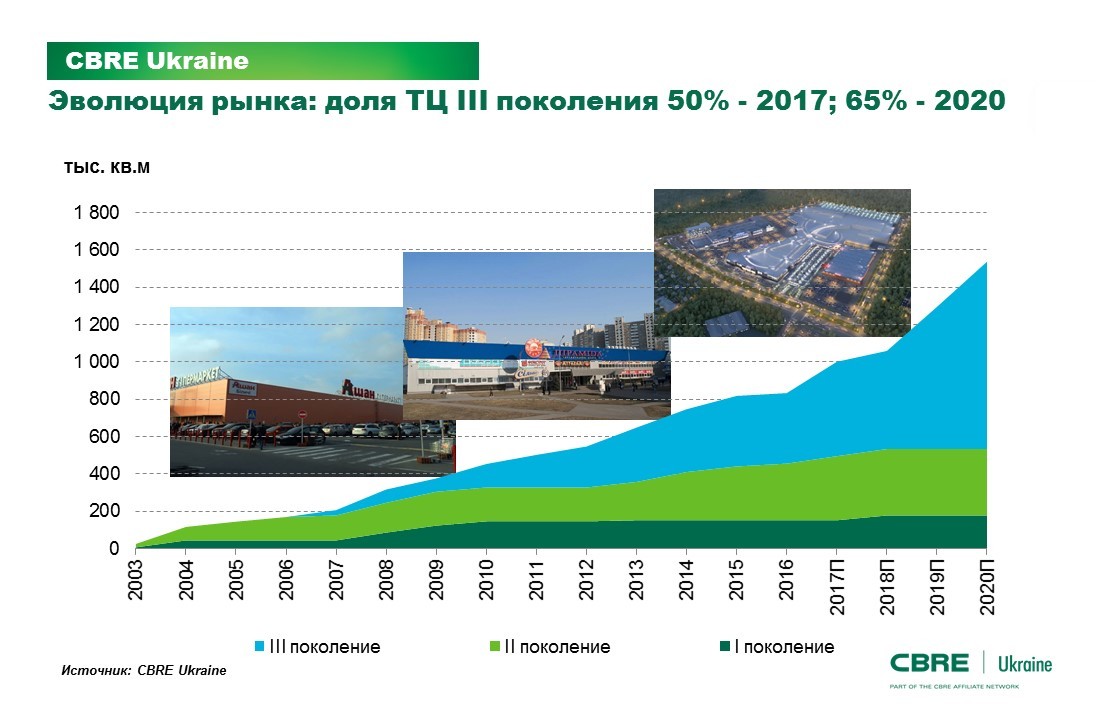

Что же происходит в девелопменте ТРЦ Киева ? На текущую дату на разных стадиях девелопмента находится примерно 540 000 кв. м торговых площадей. К 2020 году, объем предложения увеличится с 1 млн до 1,6 млн кв.м в случае, если все запланированные объекты будут завершены.

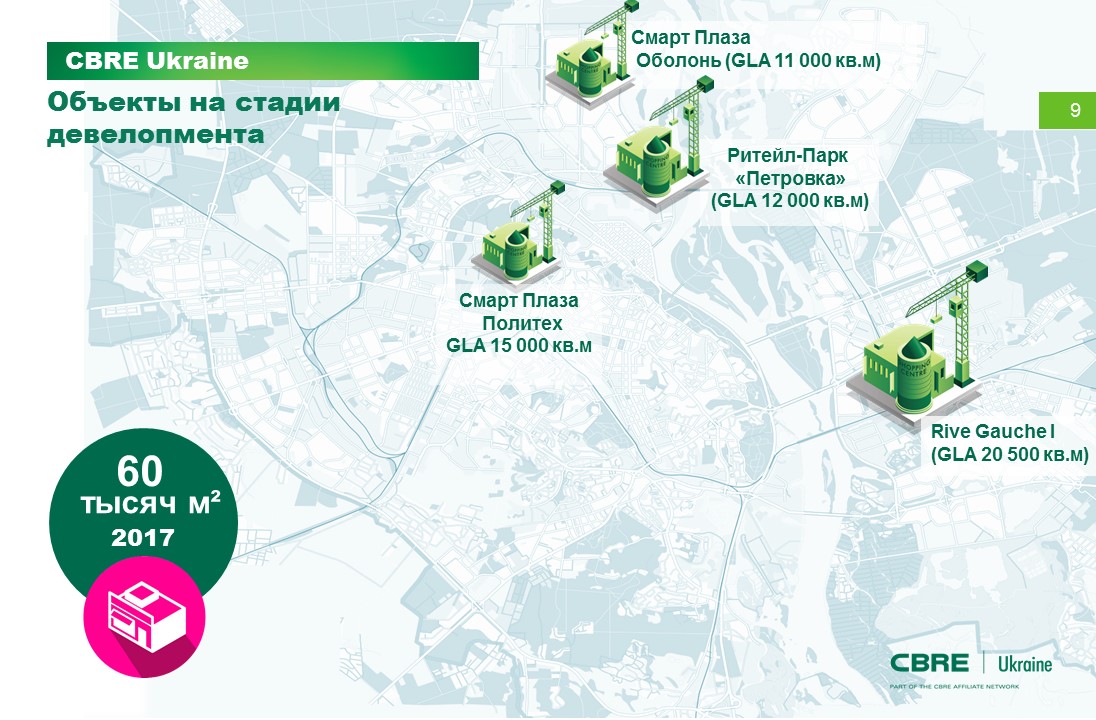

В 2017 году мы ожидаем сокращения объемов ввода новых площадей, ко вводу в эксплуатацию по нашим оценкам будет введено четыре объекта общей площадью 60 000 кв. м. Объекты, которые ожидаются в 2017-м: два небольших районных ТЦ в составе жилых проектов Смарт Плаза на проспекте Победы и на Оболони, а также 1-я очередь ТЦ Rive Gauche (KIdeal) и Ритейл Парк Петровка компании Immochan. Как мы видим, объемы нового предложения в 2017 небольшие. При этом замедление темпов сдачи новых объектов является временным явлением.

К 2020 году запланировано много объектов, среди которых добавляется Retroville, River Mall, Blockbuster Mall, Ocean Mall, ТРЦ Лукьяновка и Kyiv Mall. Причем суммарная цифра в 540 000 кв. м не учитывает замороженный ТРЦ Республика (135 000 кв. м), у которого в трехлетней перспективе есть также все шансы вернуться на рынок.

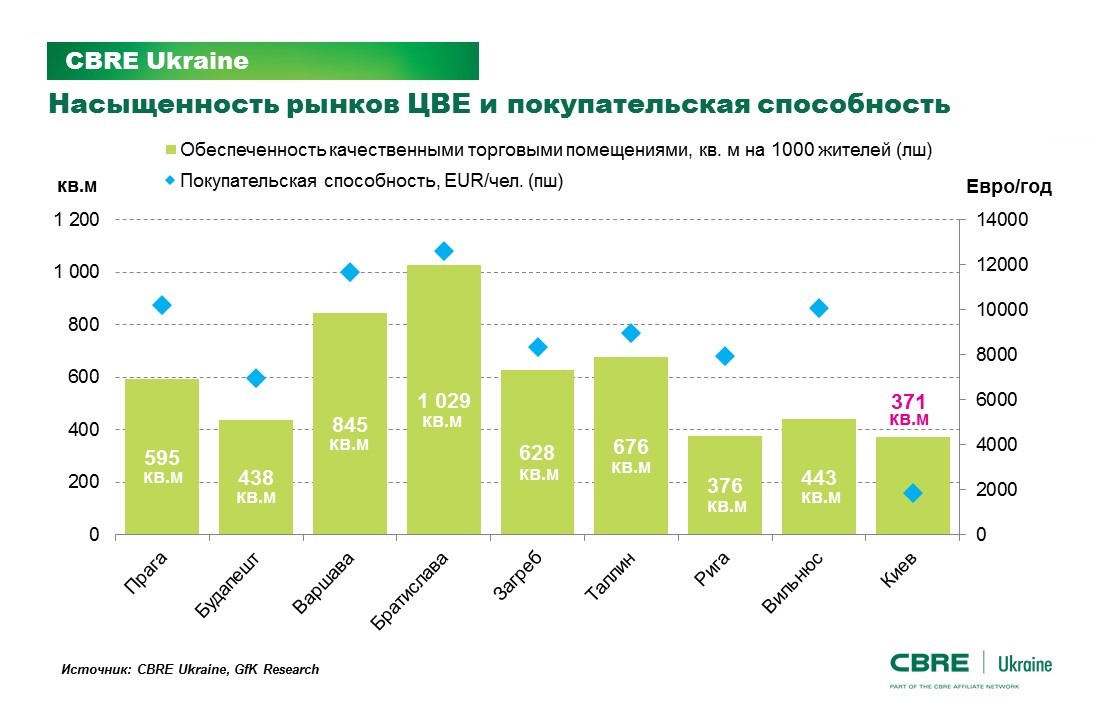

Сравним наше новое предложение в ритейле с другими столицами Восточной Европы. Как мы видим, показатели объемов площадей на стадии девелопмента в Киеве одни из наиболее высоких среди столиц в Восточной Европе. Конечно стоит учесть, что Прага, Варшава, Бухарест, Братислава, Таллин, Рига, Вильнюс – уже более развиты, они прошли нашу стадию и имеют более насыщенные рынки. Это позволяет нам сравнивать показатели и задаться вопросом – а есть ли у нас еще место для роста?

Если мы сравниваем обеспеченность торговыми площадями с другими рынками, рынок Киева действительно остается ненасыщенным качественными торг. площадями. Обеспеченность Киева значительно ниже в сравнении с другими столицами Европы и составляет 371 кв.м/1000 жителей, что свидетельствует о потенциале развития ТРЦ.

С другой стороны, сдерживающим фактором является наша покупательская способность. По данным GfK, покупательская способность остается в разы ниже основных столиц Восточной Европы (приблизительно в 4 – 7 раза). Поэтому, для поглощения такого значительного объема площадей нужен существенный рост доходов и потребления в следующие три года.

С одной стороны, появление новых объектов — это хорошо, потому что рынок становится другим, и постепенно трансформируется, объекты становятся более качественными, предлагая больше возможностей для расширения и выхода на рынок новых ритейлеров.

Эволюция ТЦ выглядит так:

Что же необходимо, чтобы новый торговый центр был востребован? Ян Гейл, датский архитектор и консультант по городскому дизайну однажды сказал: «Хороший город: как хорошая вечеринка — гости остаются дольше, если они хорошо проводят время». Такой подход применим и в девелопменте современных торговых центров: общим концептуальным трендом или даже подходом к планированию нового объекта становится создание максимально комфортного центра жизни с определенным набором сервисов, видов проведения досуга, зон отдыха, питания и т. д. Целью ТЦ нового поколения является создание эмоциональной ценности места для посетителей.

Одним из примеров создания комфортных пространств является SKYMALL, в частности, его развлекательная зона для проведения досуга SKY Family Park. Или креативное пространство Арт-Завод Платформа, которое пользуется огромным интересом со стороны посетителей и стало местом проведения множества мероприятий, концертов, фестивалей и других ивентов.

Одним из наиболее важных макро-трендов в торговой недвижимости остается тот факт, что впечатления постепенно становятся более ценными, нежели простое потребление. Более того, стоит учитывать и потенциальное влияние он-лайн ритейла на будущее торговых центров. Поэтому развлечения становятся все более важной составляющей в современном торговом центре, и обеспечивает увеличение продолжительности пребывания в ТЦ и посещаемости ТЦ. Доля развлекательной составляющей в существующих ТЦ – 12%-15% от GLA, а в новых ТЦ планируется около 20-25%.

Привлечение в торговый центр особенных арендаторов становится еще одним способом дифференциации от конкурента. Безусловно, профиль таких арендаторов зависит от особенностей расположения, концепции ТЦ и определяется исходя из целевой аудитории. Например, нестандартными арендаторами могут быть фитнес-центры, коворкинг-центры, визовые центры, медицинские, спа-центры и т. д. Такие объекты делают торговый центр наполненным сервисами, экономят время посетителей, создают для них место, где можно совершить покупки и сделать еще несколько полезных дел.

Последним, но не менее важным трендом, который бы хотелось отметить, является рост доли представителей сегмента Food&Beverage в общей арендуемой площади ТРЦ. Согласно исследованию ICSC доля операторов ресторанов и питания в европейских ТЦ в общей GLA ТРЦ возросла с 11% до 15%, а в новых объектах порой достигает 20%. При этом, традиционный фуд-корт постепенно заменяется или дополняется полноценными сетевыми и аутентичными ресторанами.

Глобальное исследование CBRE свидетельствует, что важность этого сегмента активно растет. Глобальное исследование CBRE на развивающихся рынках, проведенное среди 22 000 посетителей ТРЦ в 22 странах Европы, Ближнего Востока и Африки (EMEA) показывает, что около трети посетителей посещает торговый центр только с целью посетить определенное кафе и ресторан. Четверо из десяти посетителей впоследствии принимают решение что-либо купить. Таким образом, если раньше компонент фуд-корта был лишь инструментом продления времени пребывания в ТРЦ, сейчас некоторые рестораны являются драйвером посещаемости торгового центр при хорошей продуманности набора представителей сегмента Food&Beverage в торговом центре.

Подводя итоги, в ближайшие 3-4 года ТРЦ Киева ждут существенные изменения:

Читайте также —

Дослідження JLL: у київських ТРЦ знижується вакантність і ростуть орендні ставки