Спецпроект: Украинский e-commerce под микроскопом

Ассоциация ритейлеров Украины презентует масштабный аналитический отчет по работе всех крупнейших игроков отечественного сегмента e-commerce.

Все ритейлеры, в том числе и работающие в онлайн-торговле, стараются как можно лучше узнать своего покупателя. И одновременно сравнить: чем отличается их клиент от покупателя конкурента, да и кто вообще интересуется приобретением того или иного товара в интернете. Онлайн-магазинам собрать и проанализировать подобную информацию не в пример проще, чем их офлайн-коллегам: современные сервисы предоставляют возможность получить практически любые данные.

Что считали

Мы поставили себе цель подготовить самый масштабный анализ украинского рынка e-commerce, составить приблизительный портрет отечественных потребителей, покупающих товары онлайн, а также проанализировать показатели ведущих интернет-магазинов в разных сегментах. Для сбора информации использовались сервисы Similarweb и alexa.com, которые дополнялись данными из других открытых источников.

Кроме общего отчета – представители каких сегментов онлайн-коммерции активней торгуют через Всемирную паутину, кто в Украине чаще всего покупает товары в интернете, и через какие каналы потребители ищут информацию – мы подготовили детальный анализ по различным подсегментам e-commerce.

Чтобы избежать сравнения игроков с несопоставимыми показателями, мы выделили в отдельную категорию универсальные магазины (такие как Rozetka), где можно купить практически что угодно – от спиннера до техники для «умного дома». Вместе с тем, в отчете отсутствуют классические маркетплейсы – olx, prom и другие – поскольку они не реализуют собственные товары, а выступают площадкой для контакта покупателя и продавца. Конечно, на той же Rozetka представлена продукция множества других компаний, но свой путь к классическому маркетплейсу площадка начала чуть больше двух лет назад, и до сих пор изрядную часть ассортимента продает самостоятельно.

Как считали

Анализировался период с 1 ноября 2016 года по 31 октября 2017-го, поскольку у ритейлеров разного профиля разные “пиковые” периоды продаж, а выбранный временной отрезок давал возможность охватить все возможные колебания спроса. В исследовании рассмотрены восемь сегментов: универсальные магазины, портативная электроника и гаджеты, техника для дома, fashion, товары для спорта, ювелирный ритейл, товары для детей, косметика и drogerie. Каждый из них наша команда проанализировала по нескольким критериям: возраст пользователей, основные каналы входа, используемые устройства (ПК и ноутбуки или смартфоны и планшеты), количество уникальных заходов и отказов, преобладающие социальные сети в конкретном сегменте.

Помимо этого, проанализировали каждого из пяти лидеров данной сферы по охвату аудитории и посещаемости (данные приводятся в процентах от суммарной посещаемости топ-5 онлайн-магазинов, а не в целом по отрасли, поскольку иногда в сегменте работает много ритейлеров с мизерными долями охватов).

Зачем считали

Как и любая аналитика, данный отчет позволяет онлайн-ритейлерам узнать свои слабые и сильные стороны, познакомиться с портретом покупателя в сегменте и сравнить его со своими данными о собственных клиентах. Кроме того, сведения об основных каналах траффика и самых эффективных социальных сетях помогут скорректировать SEO и SMM-стратегии продвижения для повышения узнаваемости бренда и привлечения новых пользователей, оценить необходимость и перспективы создания и внедрения мобильных приложения и адаптивной верстки, а также извлечь много другой полезной информации.

Надеемся, наш аналитический отчет окажется вам полезным!

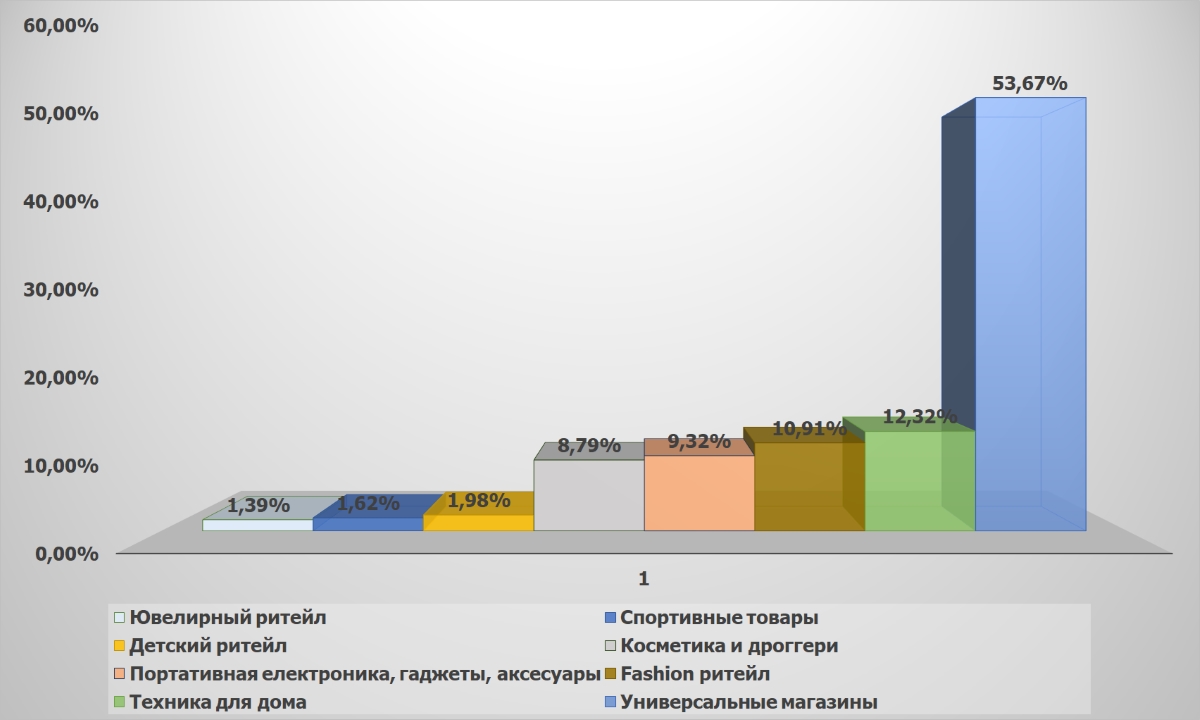

Украинский e-commerce в целом

Среди всех подсегментов розничной торговли через интернет бесспорным лидером выступают универсальные магазины, где можно купить все и сразу. Действительно, зачем тратить время, если на Rozetka можно купить и технику, и лекарства, и еду, и многое другое? А на F.ua в ассортименте не только фотоаппараты и смартфоны, но и инструменты, автошины и так далее. Так что итоговый охват аудитории в 53,7% (если принять за 100% суммарный показатель лидеров по всем категориям) – вполне ожидаемый показатель.

Остальные значительно отстали. Техника для дома добилась охвата в 12,3%, fashion-ритейл – в 11%, портативная электроника и косметика – примерно по 9%. Остальные категории суммарно достигли охвата в 5%.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

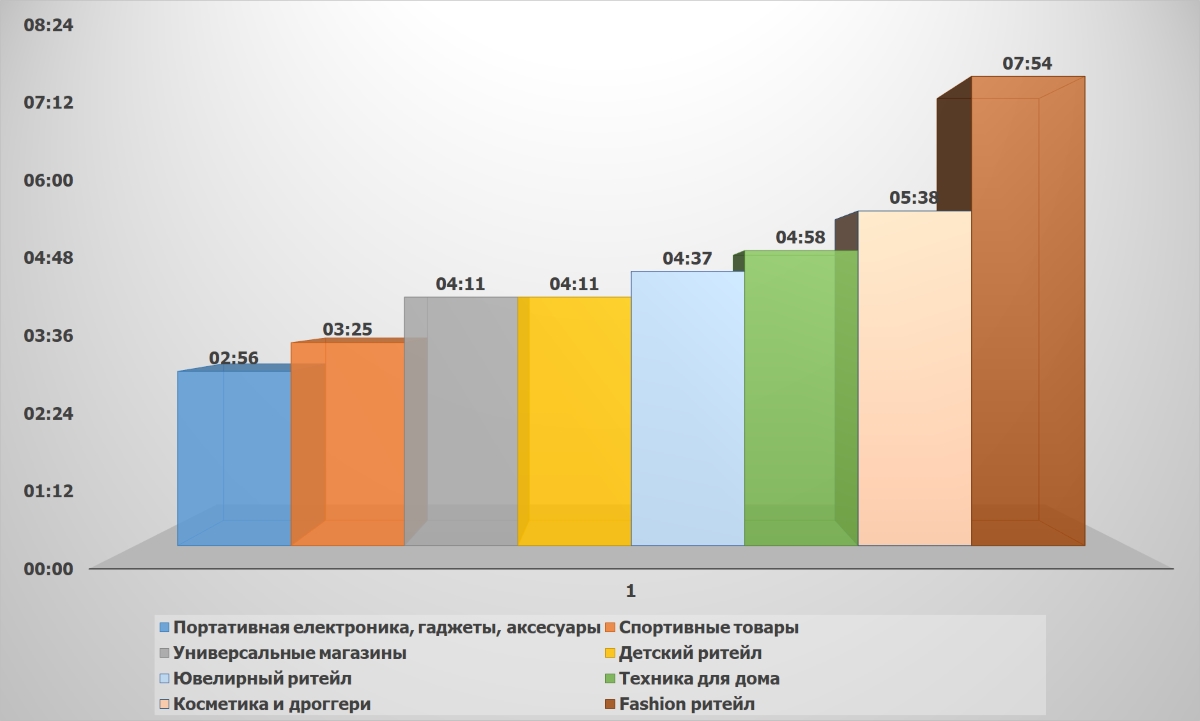

Но если по охвату аудитории «универсалы» вне конкуренции, то по двум иным ключевым показателям – времени пребывания на сайте и глубине просмотра – лидируют другие сектора. Дольше всего пользователи остаются на сайтах fashion-ритейлеров: почти 8 минут. Очевидно, выбор нарядов – не такая уж и простая вещь.

Но если по охвату аудитории «универсалы» вне конкуренции, то по двум иным ключевым показателям – времени пребывания на сайте и глубине просмотра – лидируют другие сектора. Дольше всего пользователи остаются на сайтах fashion-ритейлеров: почти 8 минут. Очевидно, выбор нарядов – не такая уж и простая вещь.

Несколько меньше – 5 с половиной минут – покупатели тратят на пребывание на сайте торговцев косметикой и парфюмерий. На третьем месте – сегмент «техника для дома» с показателем чуть менее 5 минут. Быстрее всего с выбором определяются покупатели портативной электроники и гаджетов. Учитывая, что интересуются этой категорией товаров преимущественно молодые потребители, спешка вполне понятна.

Диаграмма: Время пребывания пользователя на сайте (для увеличения картинки нажмите на нее)

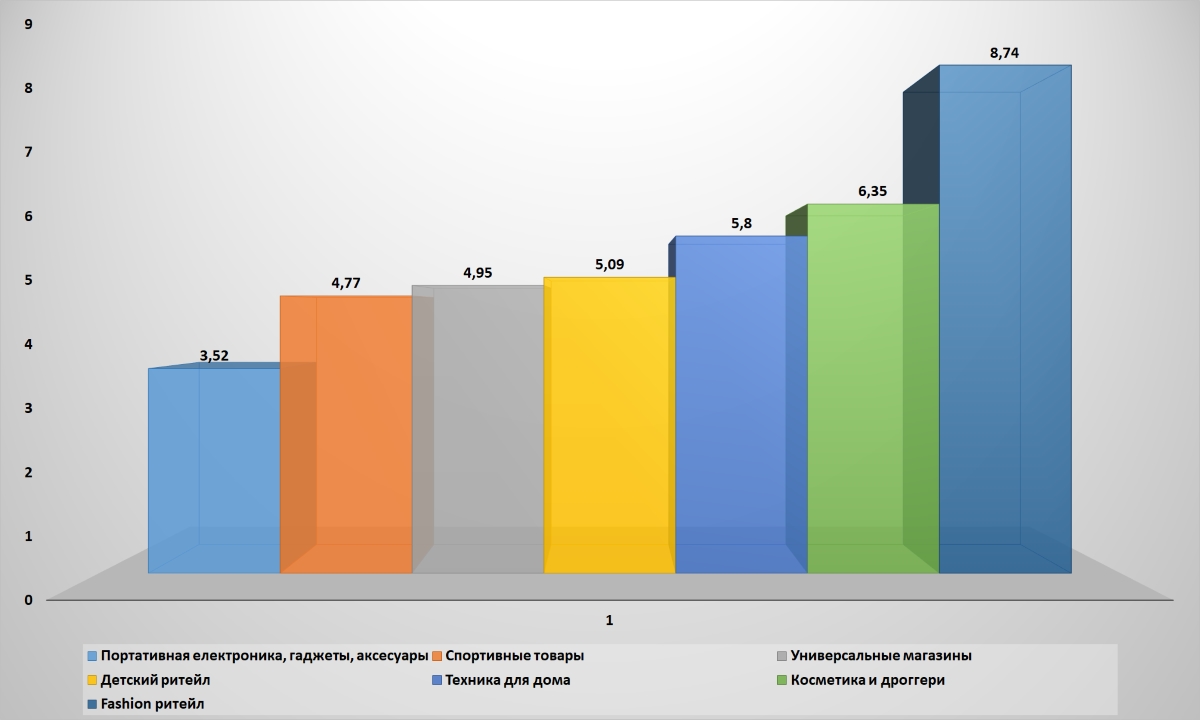

Fashion-магазины возглавляют и рейтинг по глубине просмотра. В среднем один пользователь, посетивший сайт этого сегмента ритейлеров, 8,74 раза переходит со страницы на страницу. У других этот показатель скромнее: покупатели косметики посещают 6,35 страниц за сеанс, а техники для дома – 5,8. Замыкает рейтинг снова портативная электроника – всего 3,5 страницы за визит.

Fashion-магазины возглавляют и рейтинг по глубине просмотра. В среднем один пользователь, посетивший сайт этого сегмента ритейлеров, 8,74 раза переходит со страницы на страницу. У других этот показатель скромнее: покупатели косметики посещают 6,35 страниц за сеанс, а техники для дома – 5,8. Замыкает рейтинг снова портативная электроника – всего 3,5 страницы за визит.

Диаграмма: Глубина просмотра (для увеличения картинки нажмите на нее)

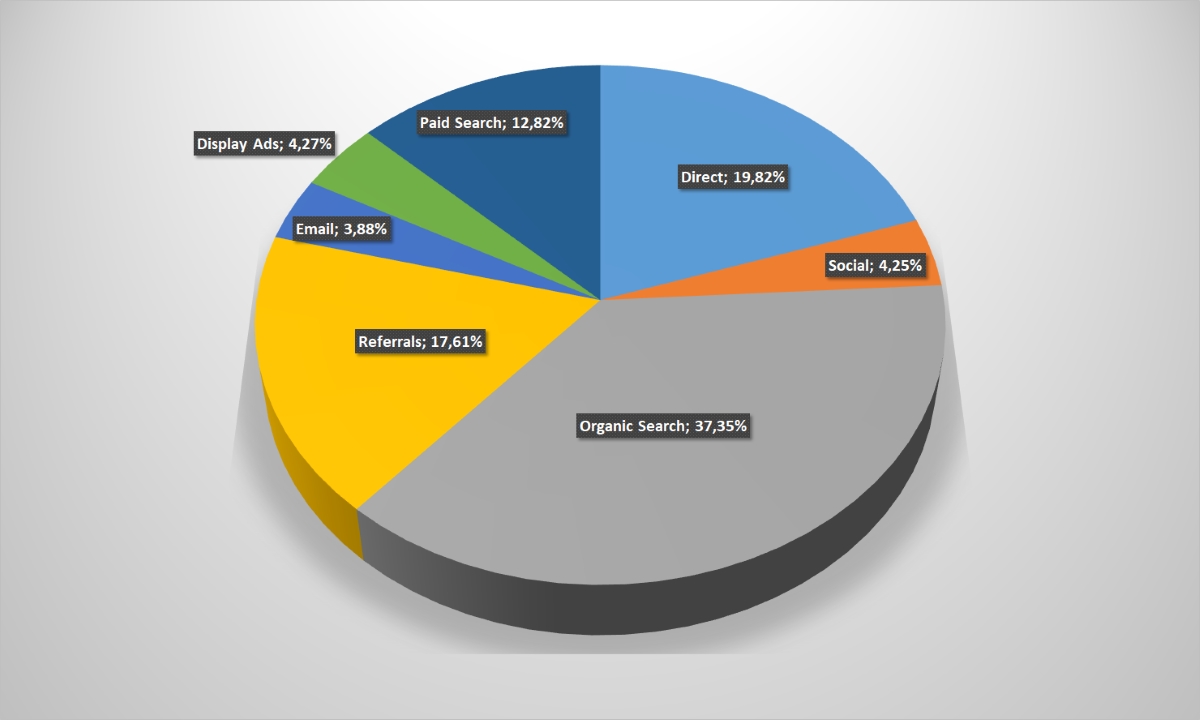

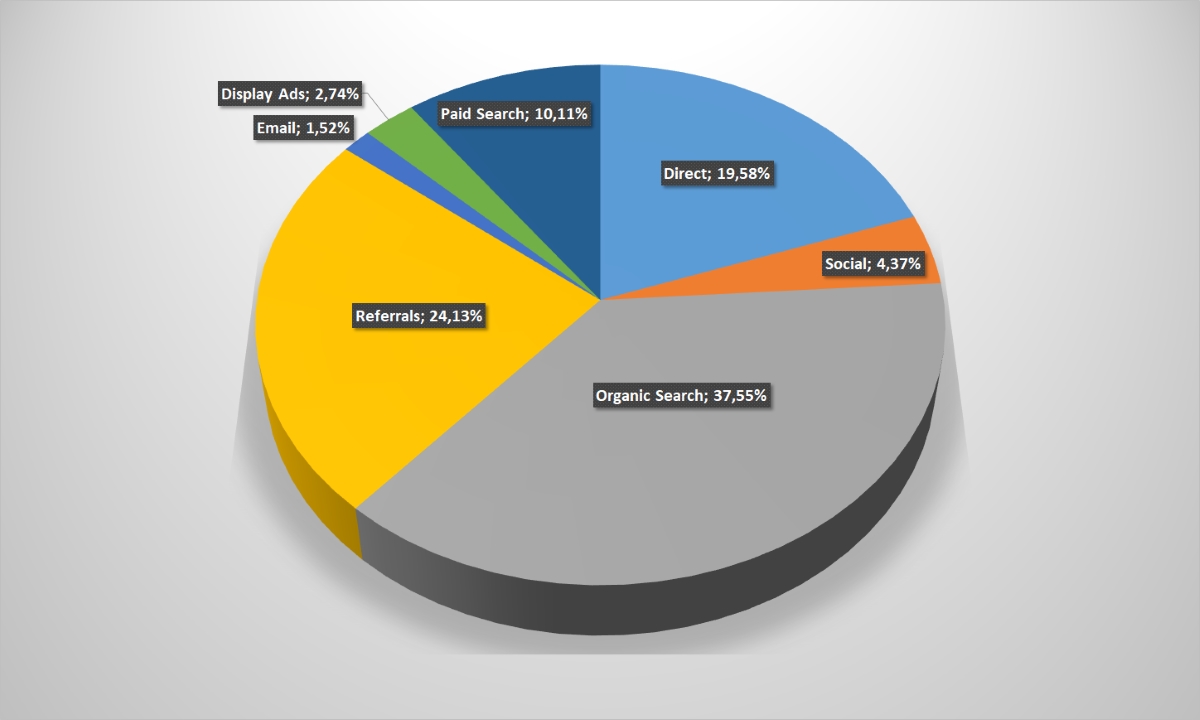

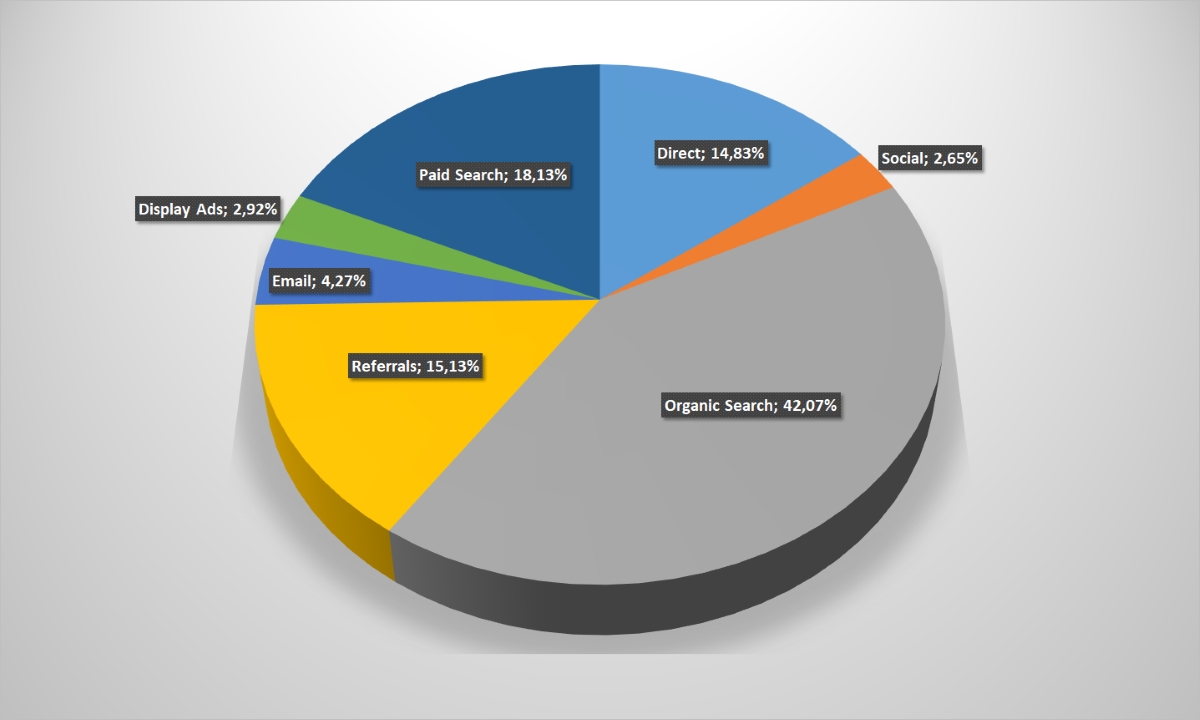

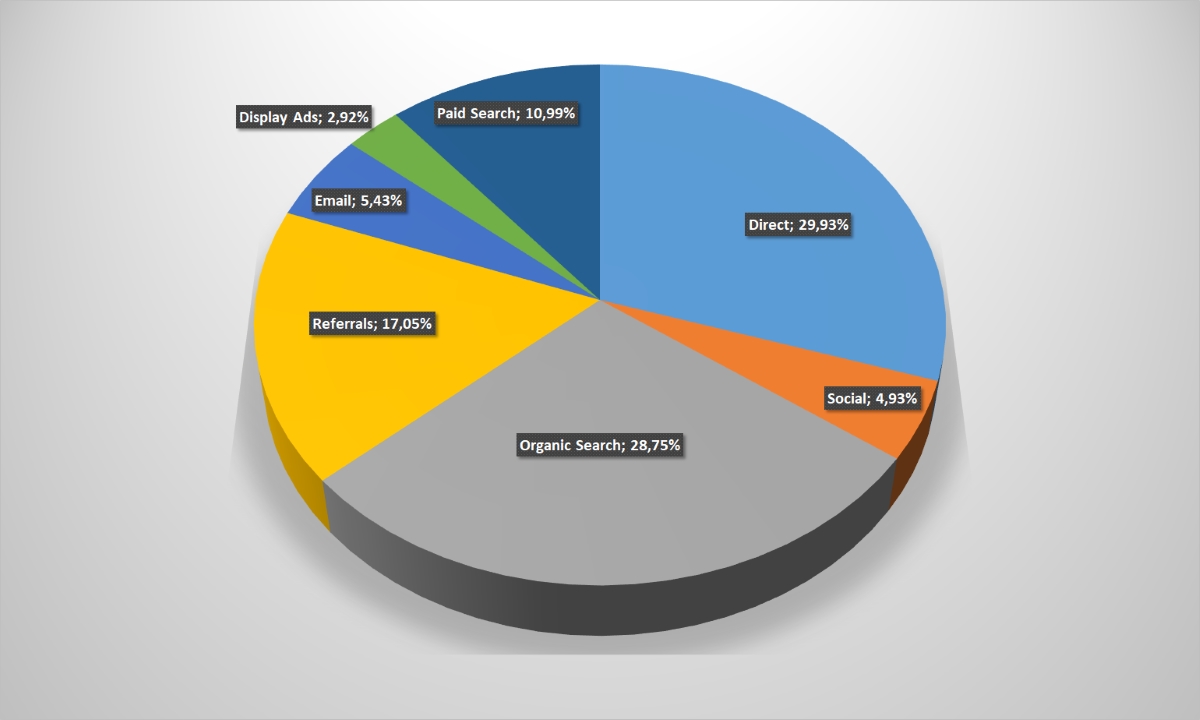

Не менее любопытна статистика и по «точкам входа» потребителей на интересующие их сайты. Несмотря на распространенное мнение, что сейчас заметная доля траффика генерируется в социальных сетях, на самом деле они обеспечивают всего 4,25% заходов в онлайн-магазины. Гораздо чаще пользователи попадают к интернет-ритейлерам через стандартные поисковые системы (такие как google) – более трети заходов, 37,35%. Следующие по популярности – прямые заходы на сайт (когда пользователь, к примеру, сразу набирает в адресной строке rau.ua) и переходы с других сайтов по гиперссылкам (referrals). Контекстная реклама (когда компании платят за попадание в верхние строчки поисковиков при поиске определенных слов или товаров) занимает долю в 12,82%.

Не менее любопытна статистика и по «точкам входа» потребителей на интересующие их сайты. Несмотря на распространенное мнение, что сейчас заметная доля траффика генерируется в социальных сетях, на самом деле они обеспечивают всего 4,25% заходов в онлайн-магазины. Гораздо чаще пользователи попадают к интернет-ритейлерам через стандартные поисковые системы (такие как google) – более трети заходов, 37,35%. Следующие по популярности – прямые заходы на сайт (когда пользователь, к примеру, сразу набирает в адресной строке rau.ua) и переходы с других сайтов по гиперссылкам (referrals). Контекстная реклама (когда компании платят за попадание в верхние строчки поисковиков при поиске определенных слов или товаров) занимает долю в 12,82%.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

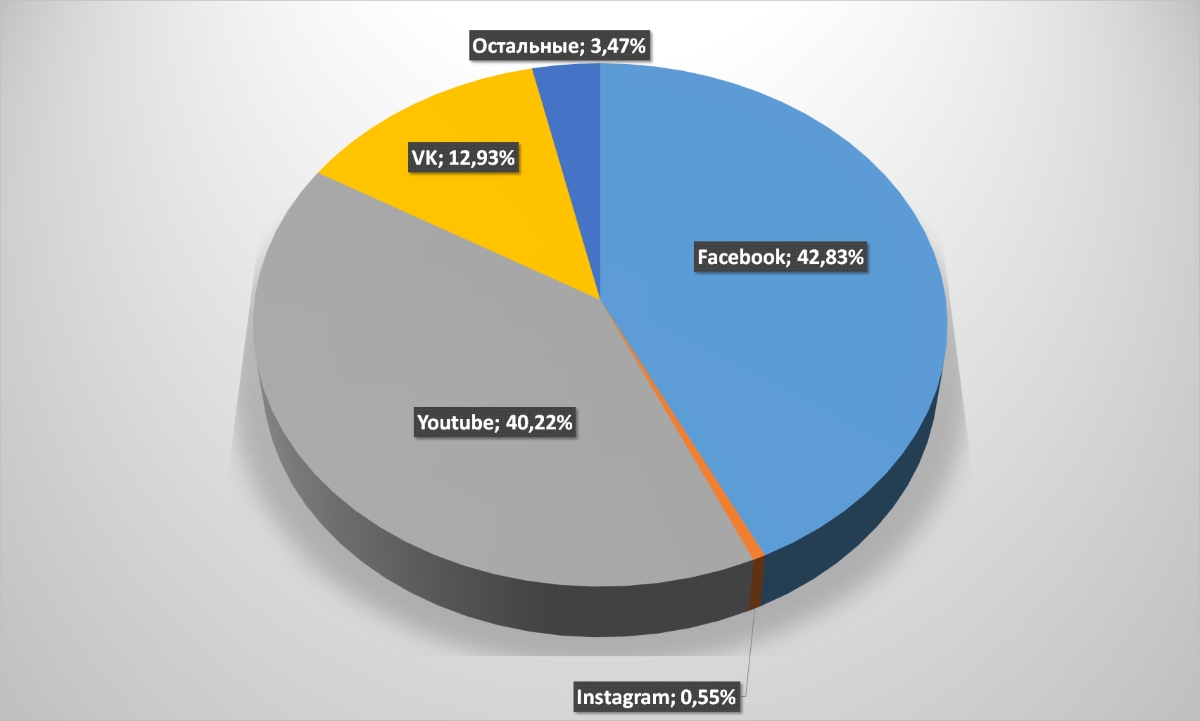

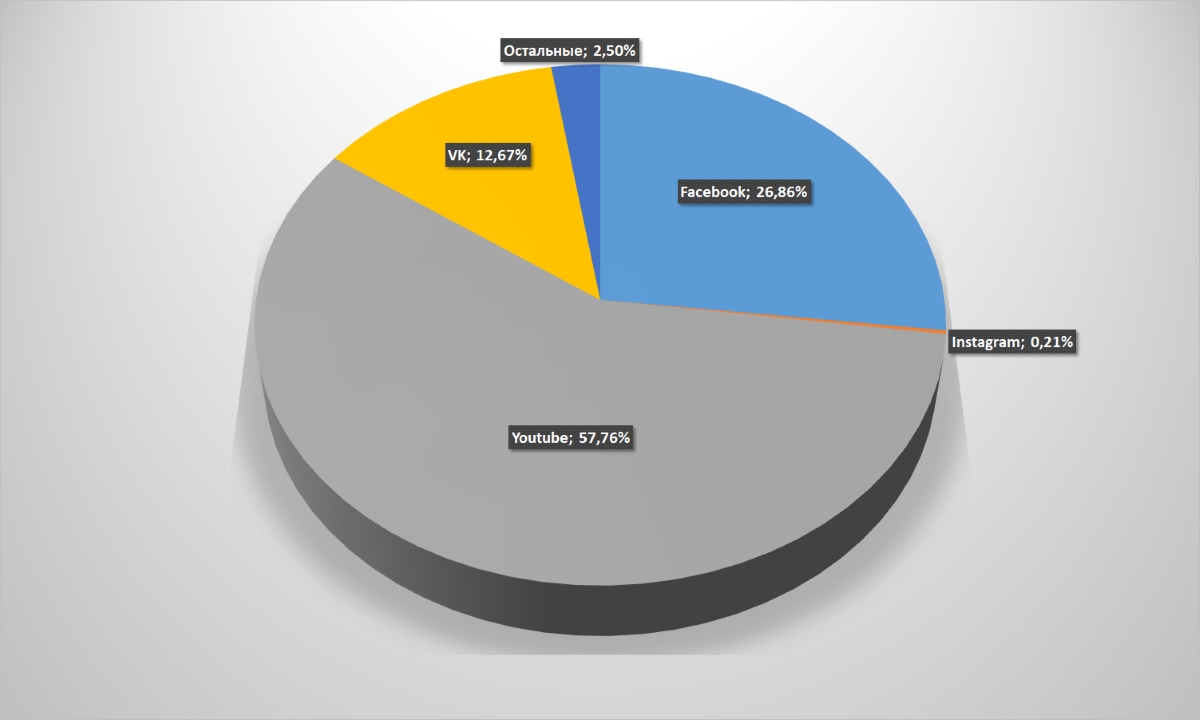

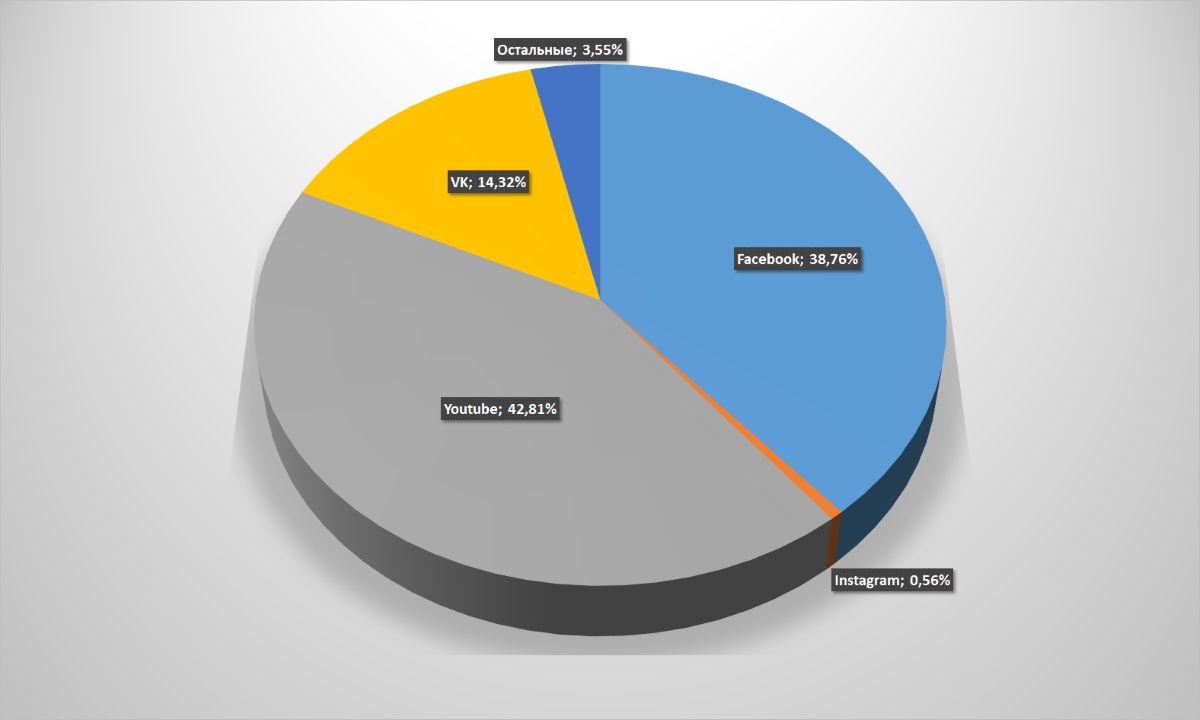

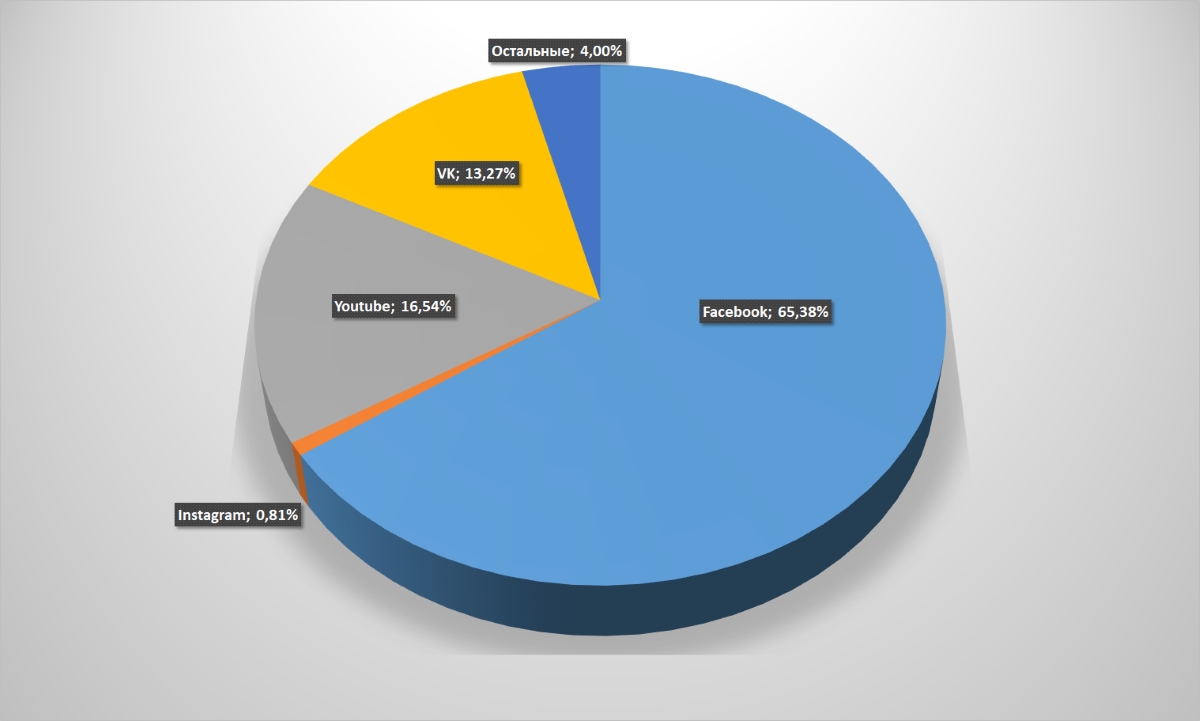

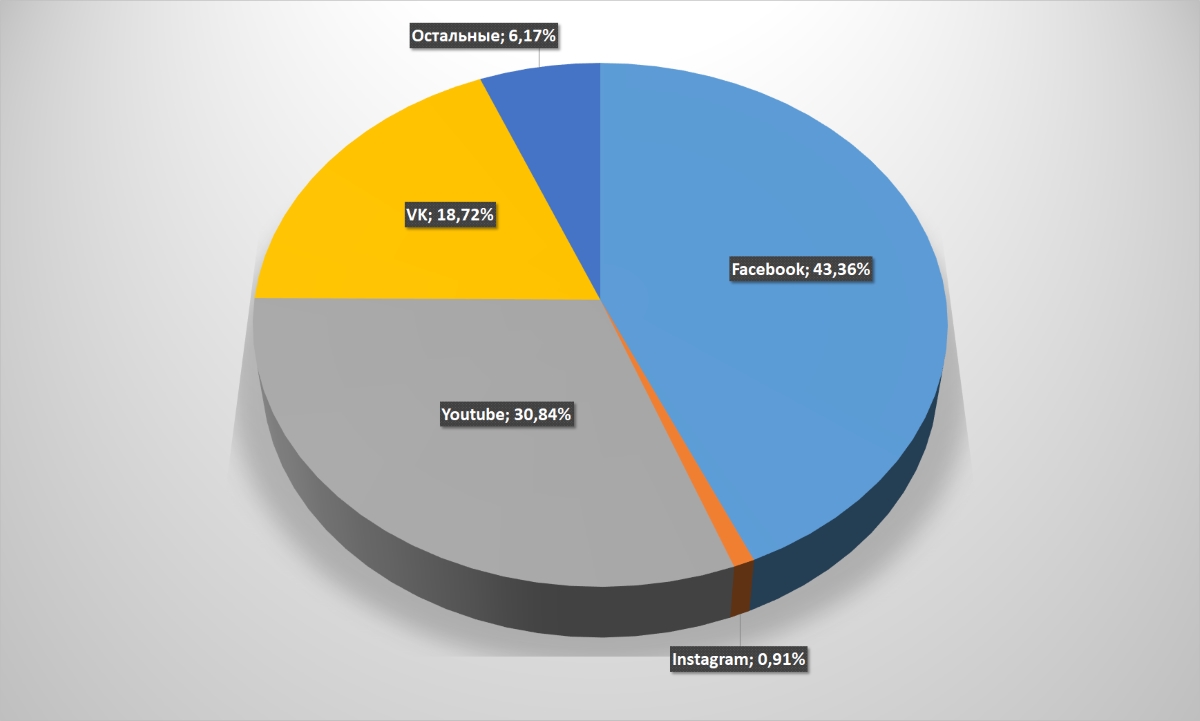

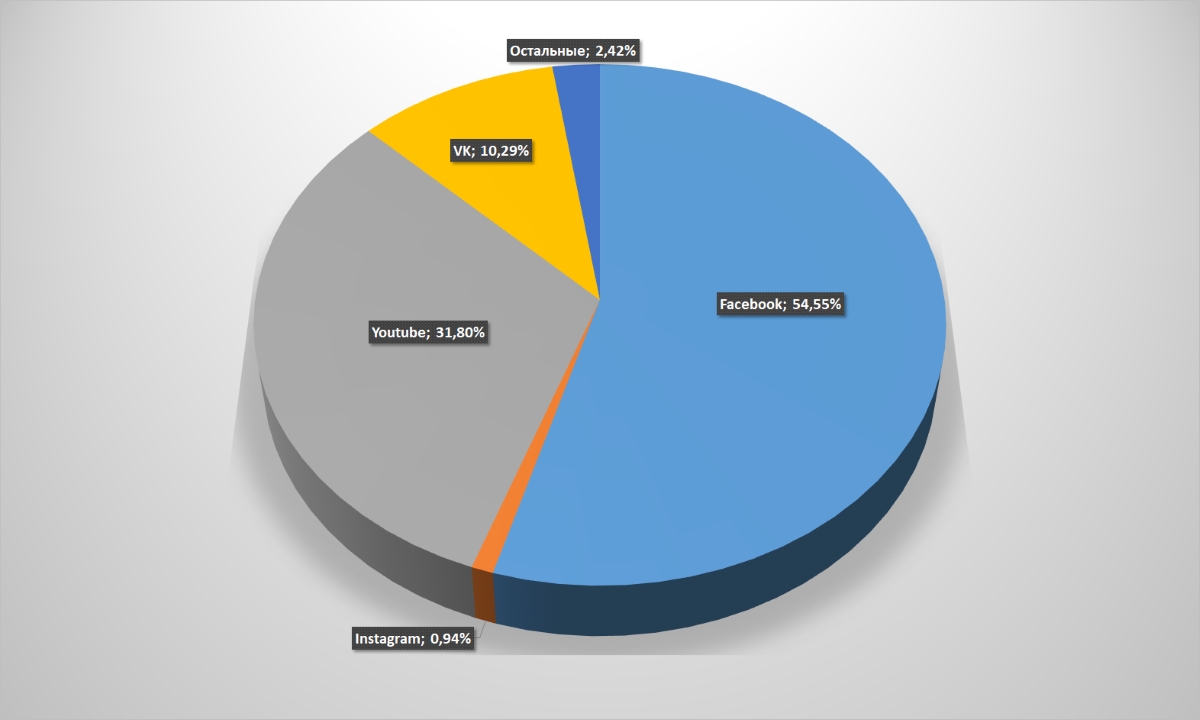

Внутри же самих социальных сетей четко разделились лидеры и аутсайдеры. Facebook и Youtube совокупно обеспечивают более 80% переходов на сайты онлайн-торговцев. Любопытно, что официально запрещенная в Украине российская ВКонтакте за год все равно обеспечила интернет-магазинам почти 13% траффика из соцсетей. Правда, не имея данных о статистике годом ранее, невозможно сказать, насколько этот показатель изменился. Остальными соцсетями (Instagram, twitter, google+ и другие) можно пренебречь.

Внутри же самих социальных сетей четко разделились лидеры и аутсайдеры. Facebook и Youtube совокупно обеспечивают более 80% переходов на сайты онлайн-торговцев. Любопытно, что официально запрещенная в Украине российская ВКонтакте за год все равно обеспечила интернет-магазинам почти 13% траффика из соцсетей. Правда, не имея данных о статистике годом ранее, невозможно сказать, насколько этот показатель изменился. Остальными соцсетями (Instagram, twitter, google+ и другие) можно пренебречь.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

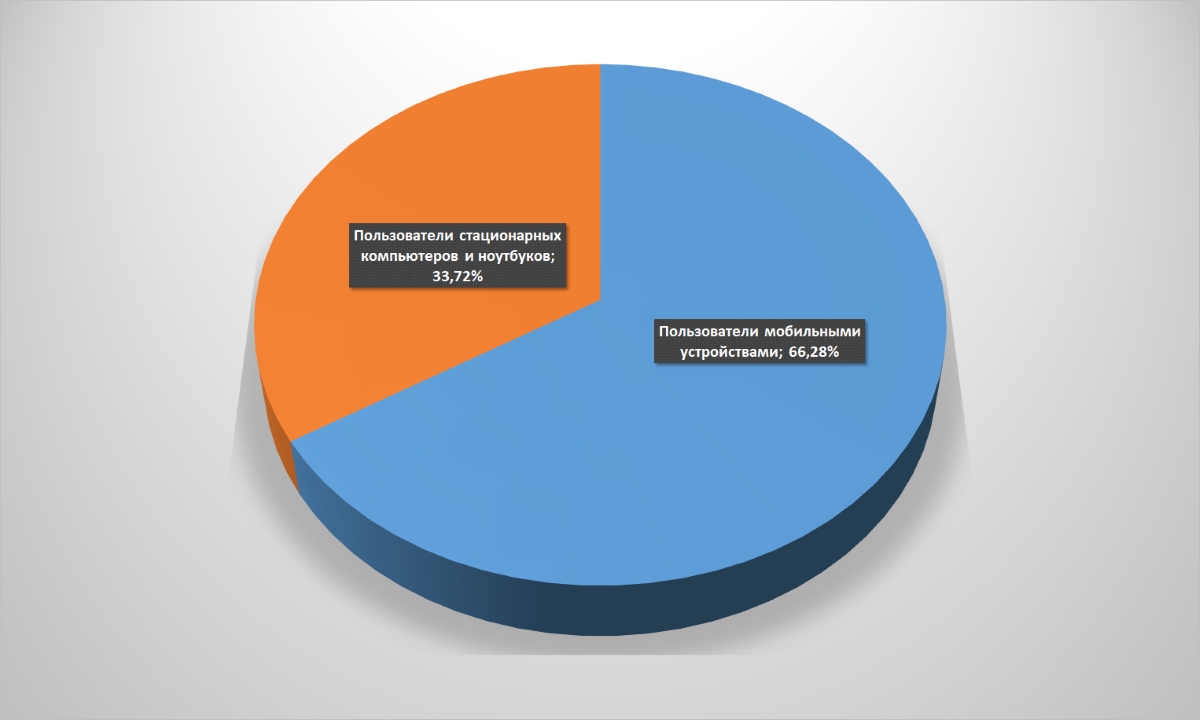

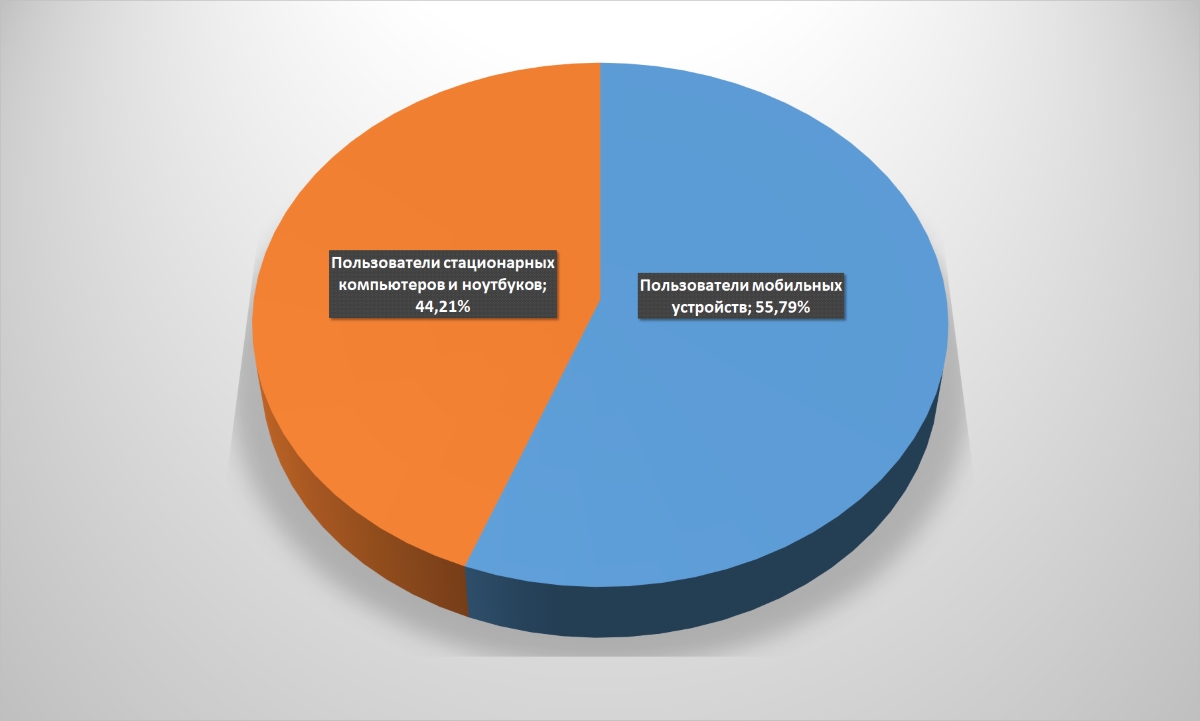

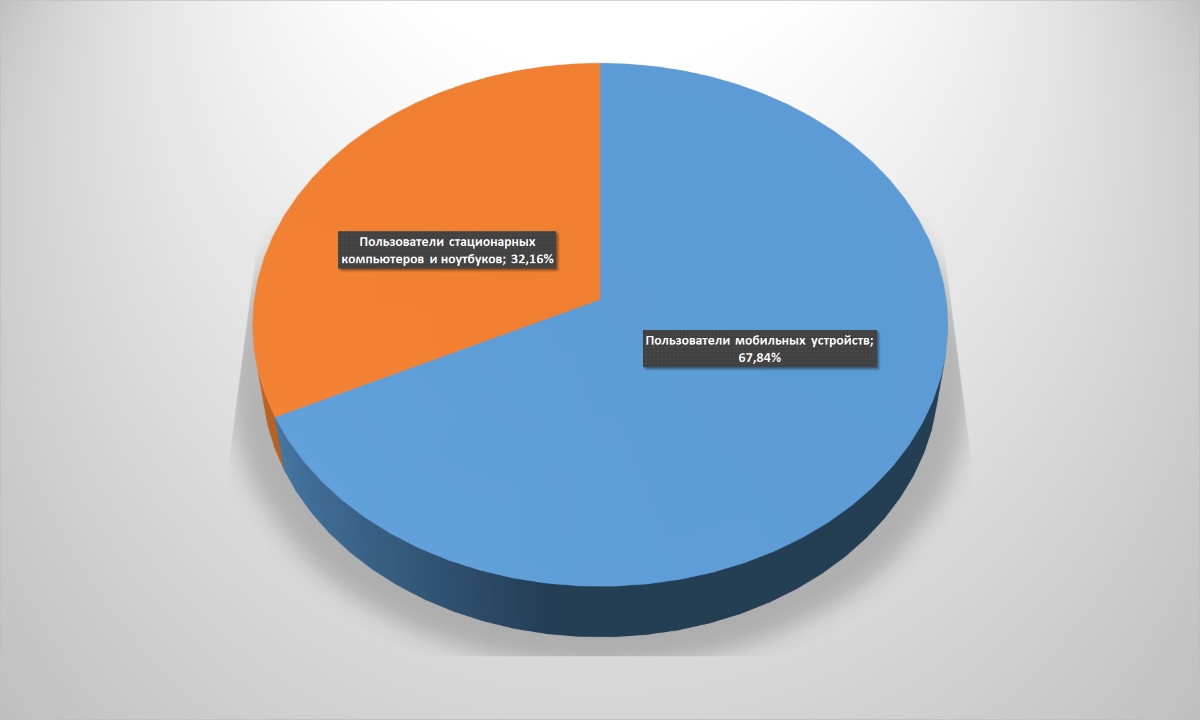

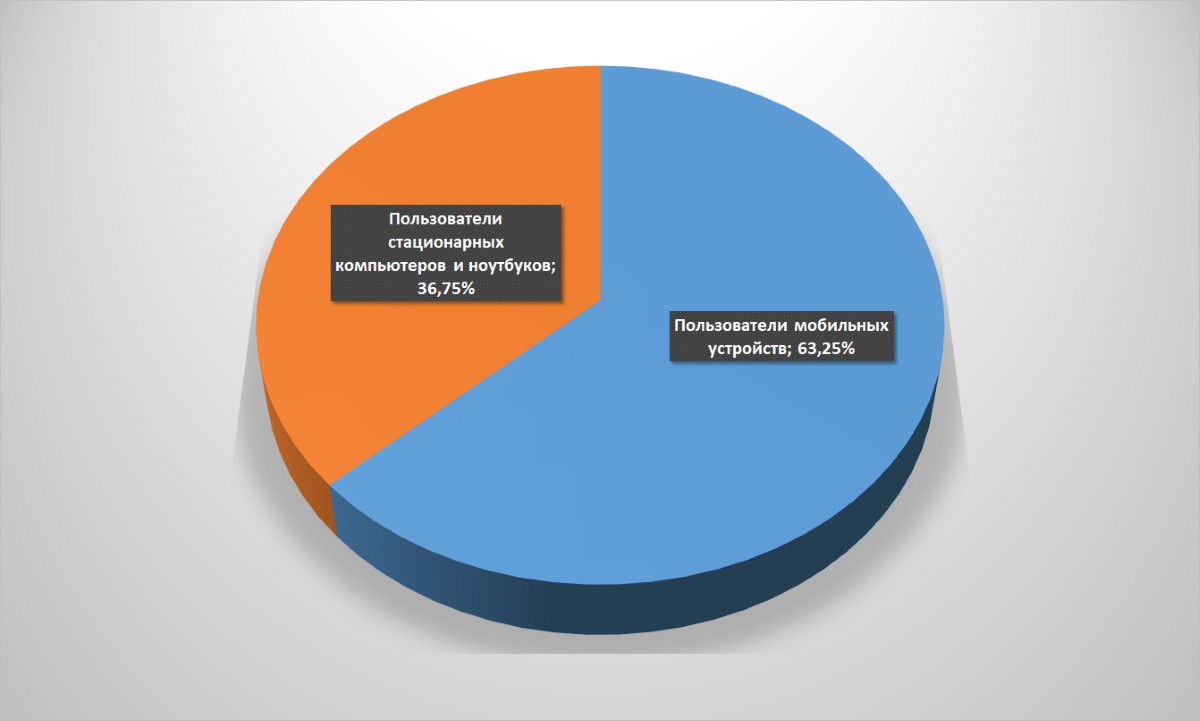

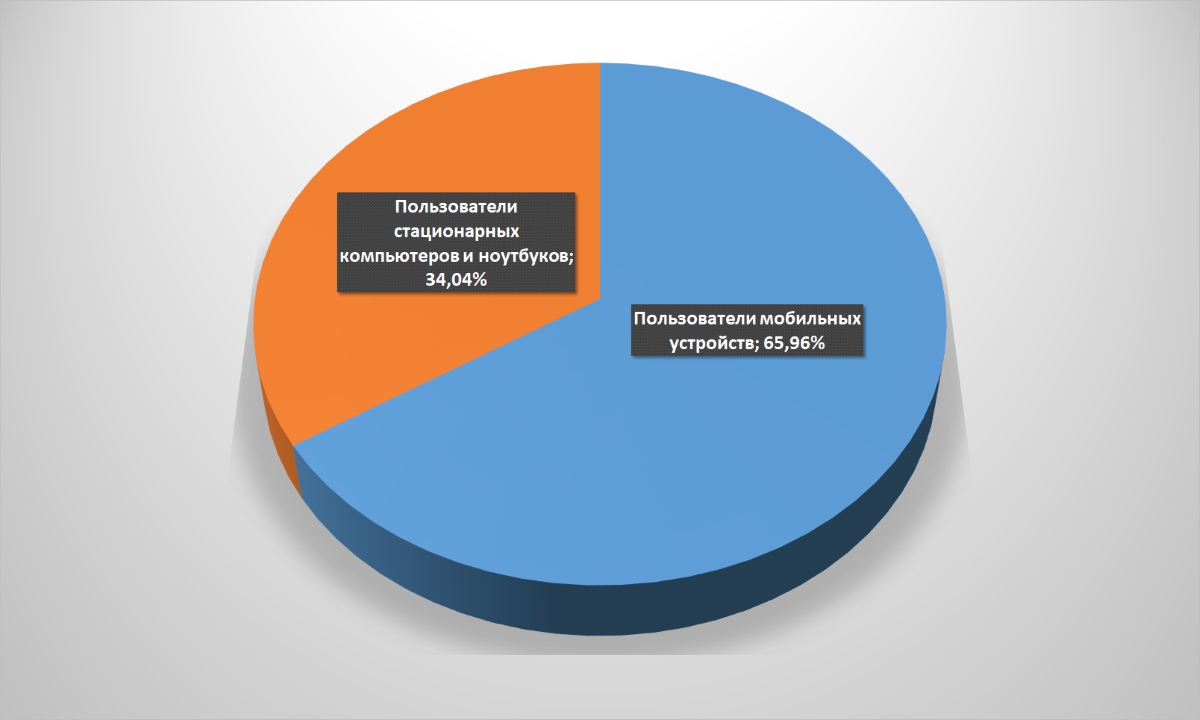

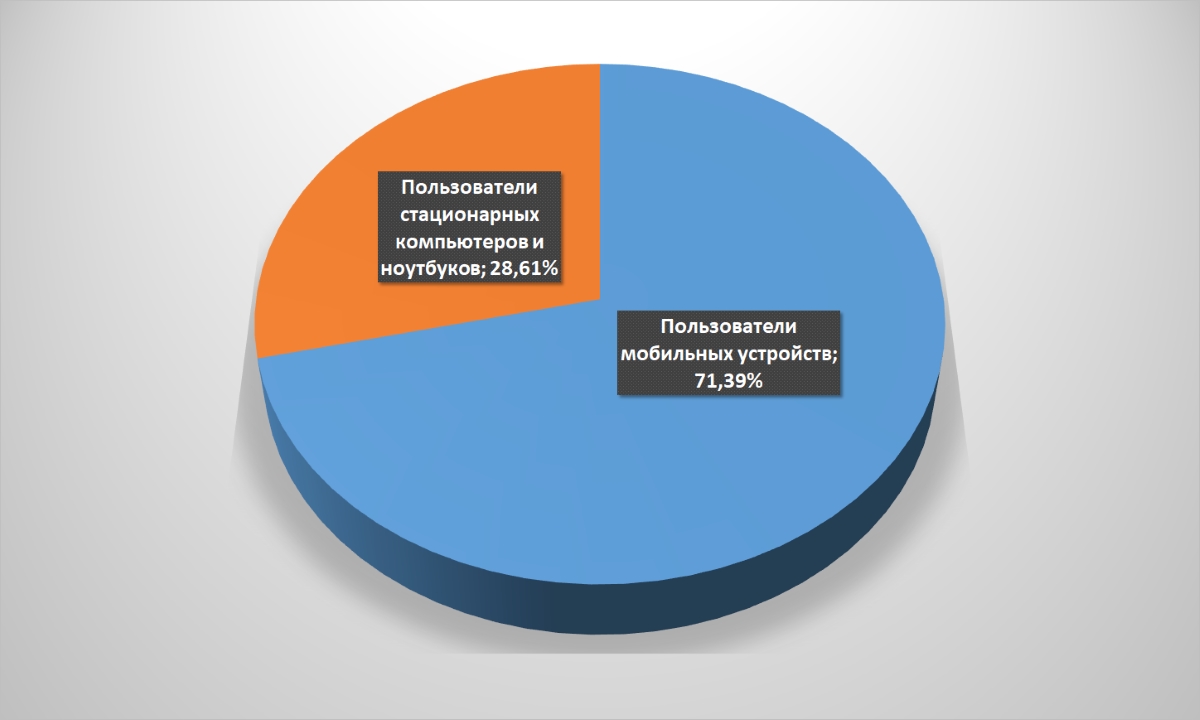

Две трети украинских посетителей онлайн-магазинов используют для доступа в интернет мобильные устройства. Внедрение технологии 3G заметно ускорило «мобилизацию» интернета и вынудило ритейлеров активней внедрять новые технологии.

Две трети украинских посетителей онлайн-магазинов используют для доступа в интернет мобильные устройства. Внедрение технологии 3G заметно ускорило «мобилизацию» интернета и вынудило ритейлеров активней внедрять новые технологии.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

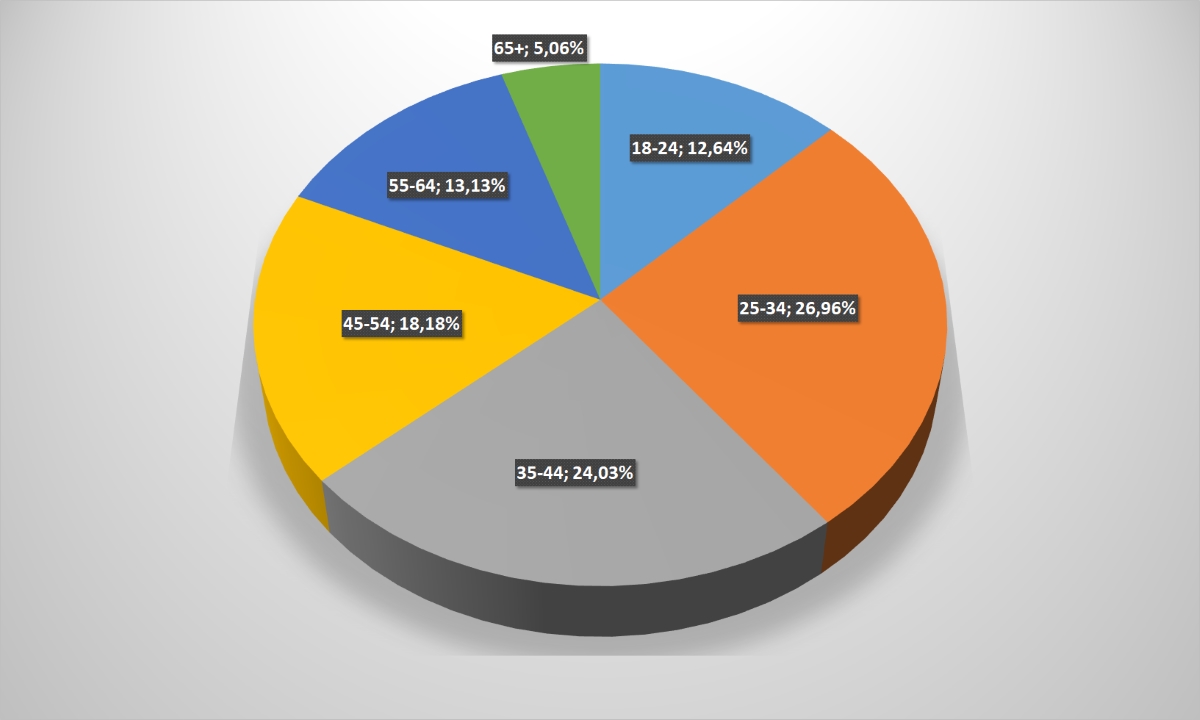

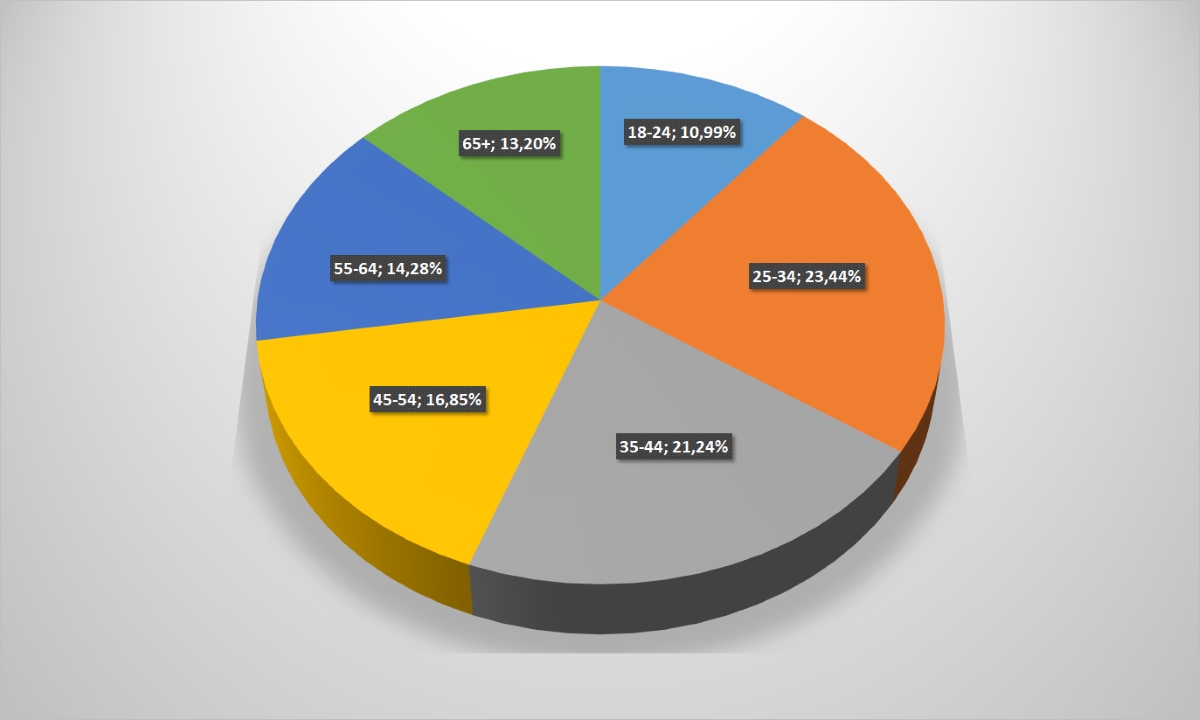

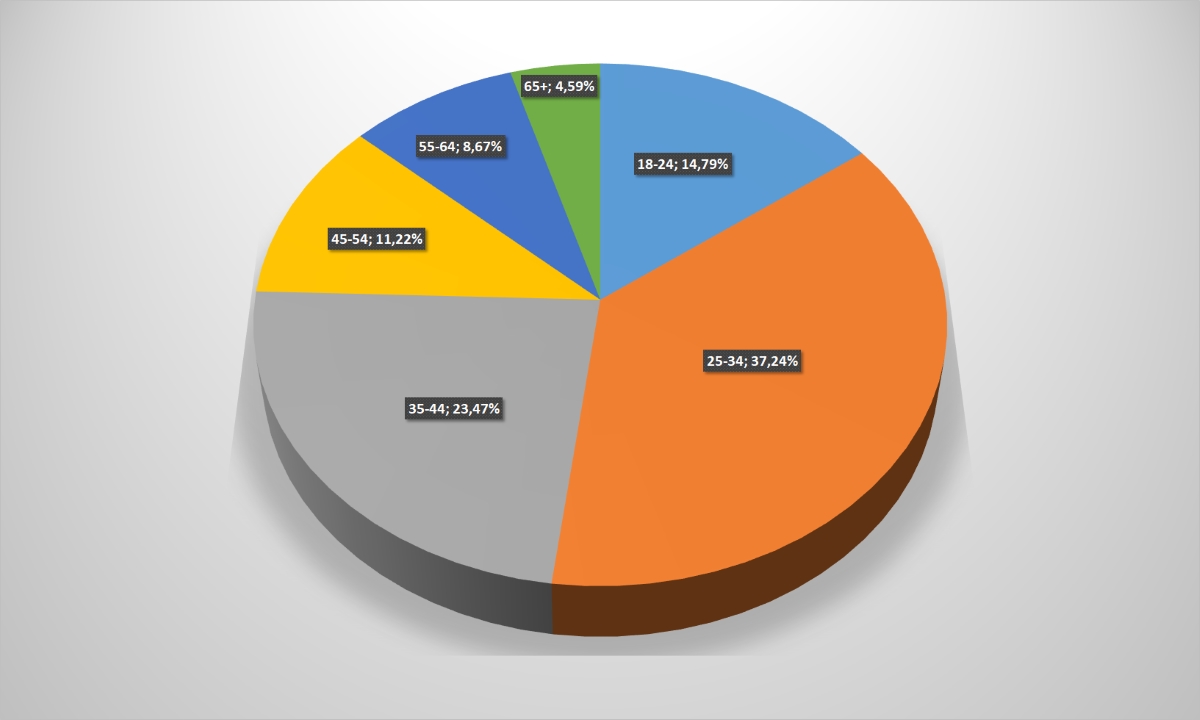

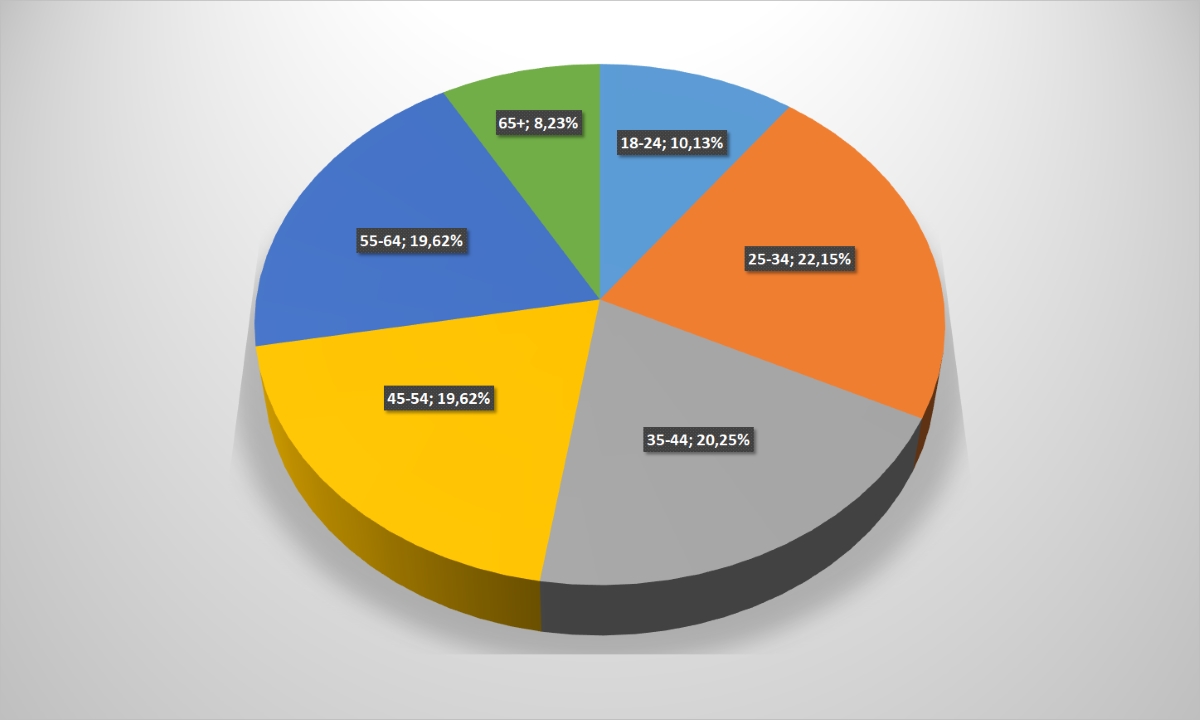

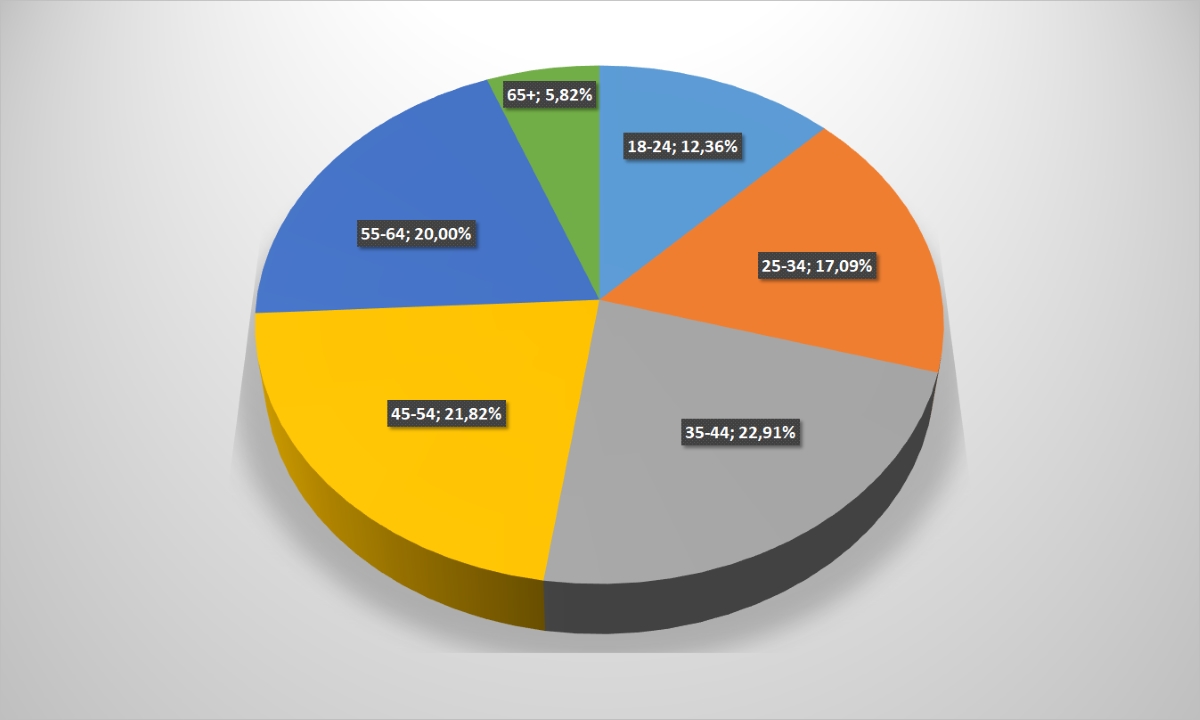

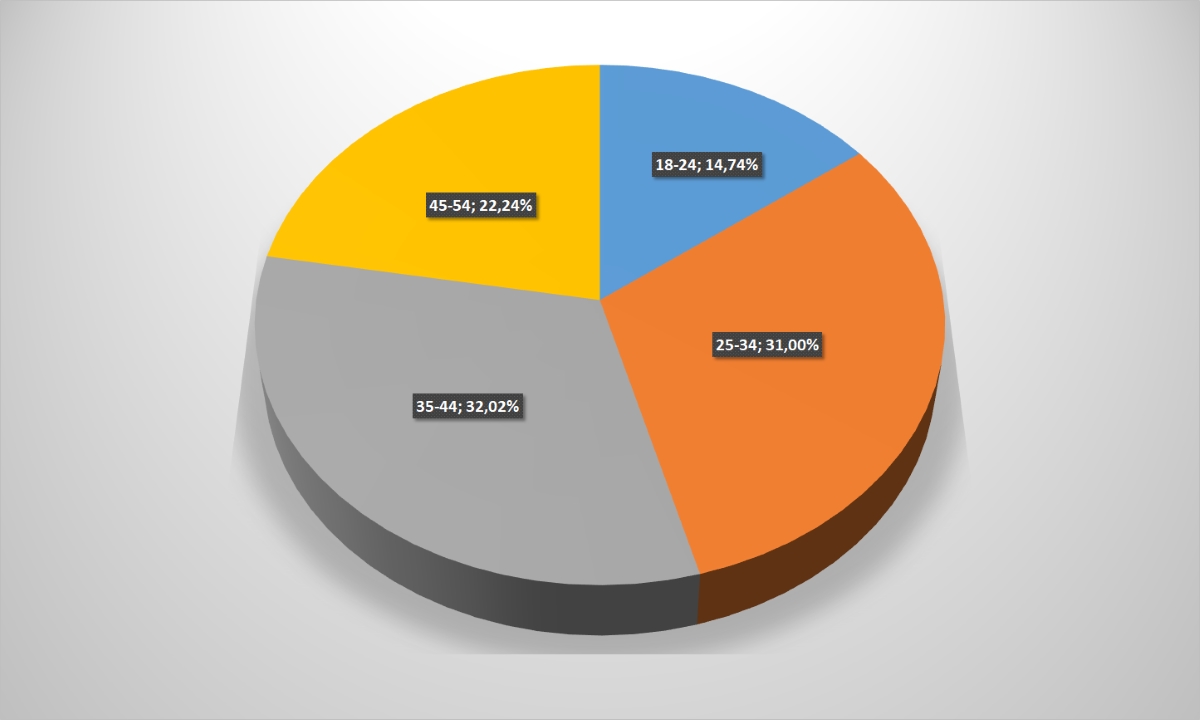

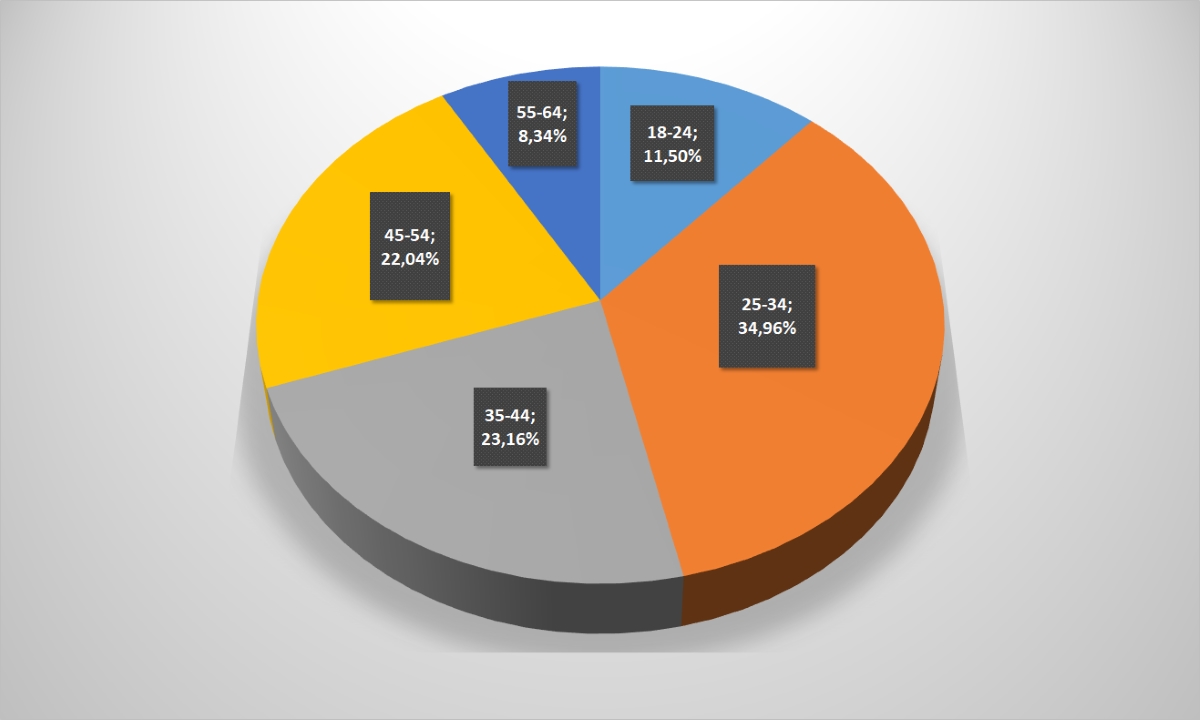

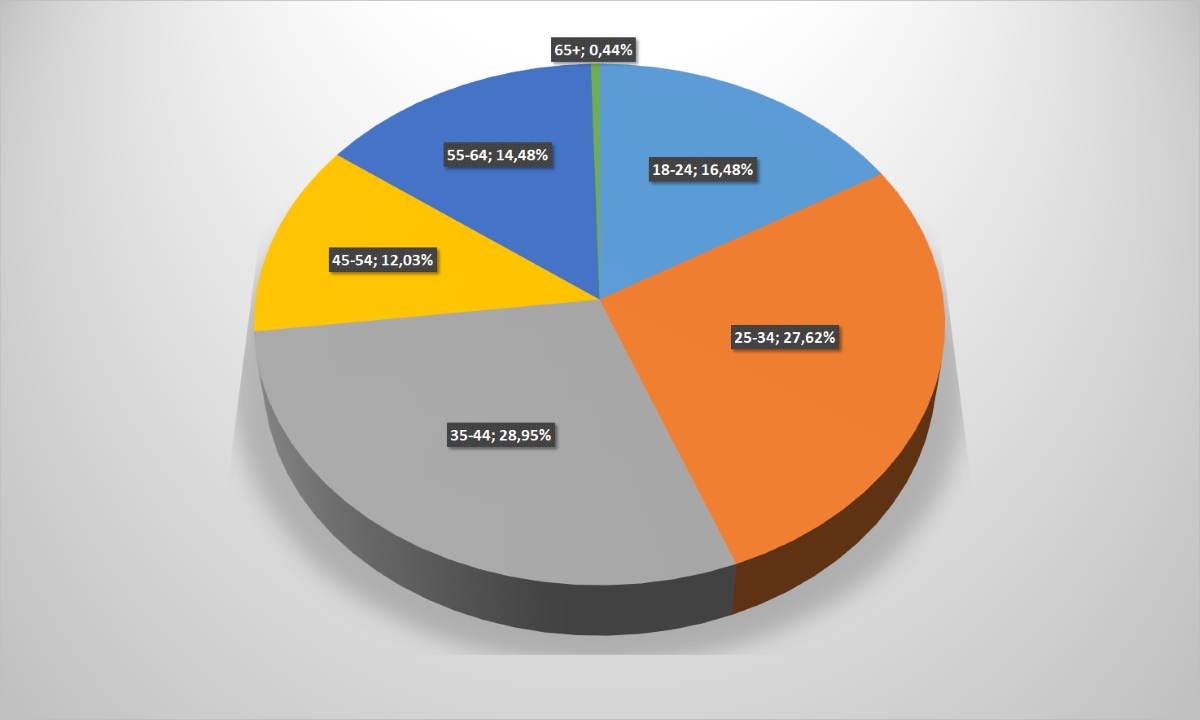

Общий возрастной срез пользователей не принес никаких неожиданностей. Более 50% клиентов интернет-магазинов – люди от 25 до 44 лет, еще 30% – возрастные категории 18-24 и 45-54 года. Старшее поколение (более 55-ти) обеспечивает украинским онлайн-ритейлерам скромные 18%.

Общий возрастной срез пользователей не принес никаких неожиданностей. Более 50% клиентов интернет-магазинов – люди от 25 до 44 лет, еще 30% – возрастные категории 18-24 и 45-54 года. Старшее поколение (более 55-ти) обеспечивает украинским онлайн-ритейлерам скромные 18%.

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Но картина в отдельных секторах отечественного e-commerce может значительно отличаться от «средней температуры по больнице», в чем нетрудно убедиться.

Но картина в отдельных секторах отечественного e-commerce может значительно отличаться от «средней температуры по больнице», в чем нетрудно убедиться.

Портативная электроника и гаджеты

Универсальные магазины

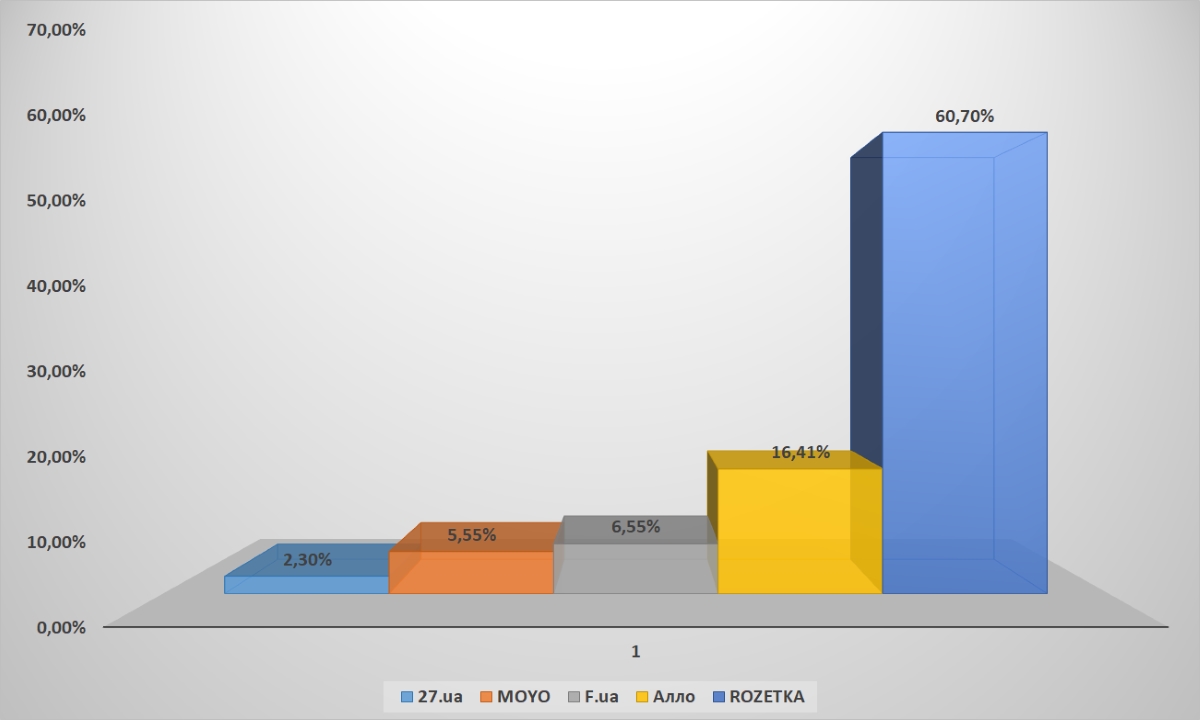

Как среди разных сегментов украинского e-commerce с солидным отрывом лидируют универсамы, так и среди них есть явный лидер – Rozetka.ua с охватом аудитории в 60,7%. Остальные участники рынка заметно отстали.

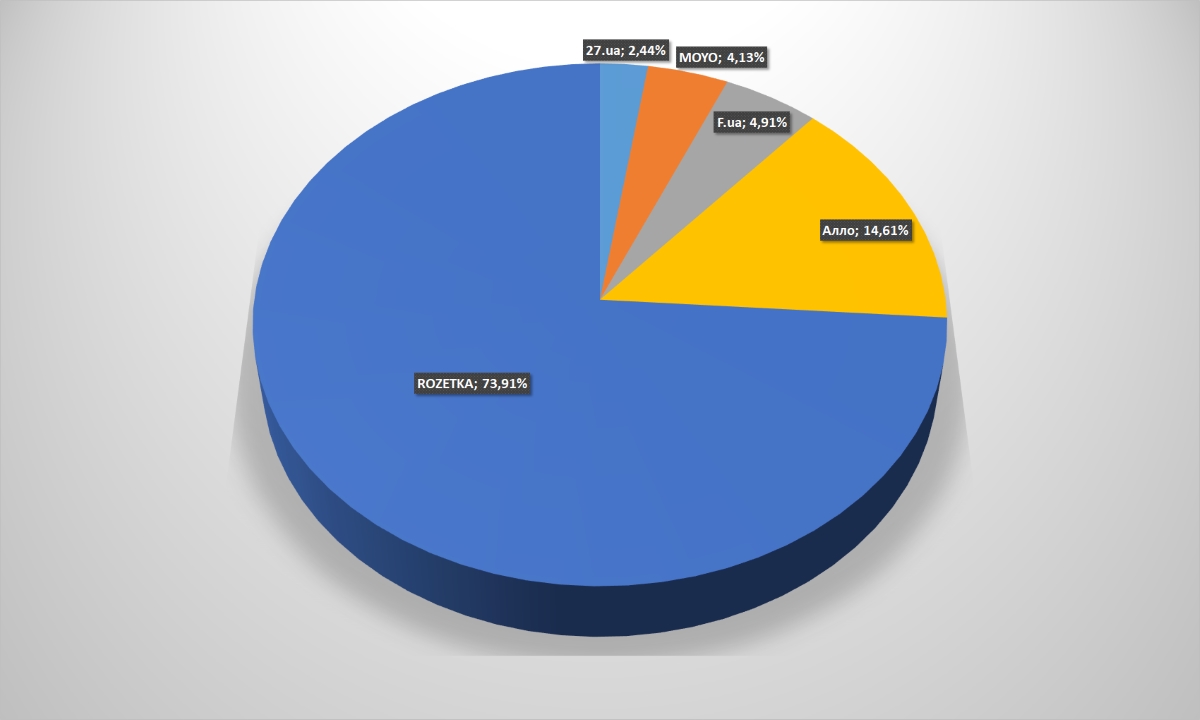

Rozetka уверенно лидирует и по показателю посещаемости уникальными пользователями – без малого три четверти потребителей среди «большой пятерки» украинских интернет-универсамов отдают предпочтение именно этому порталу.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

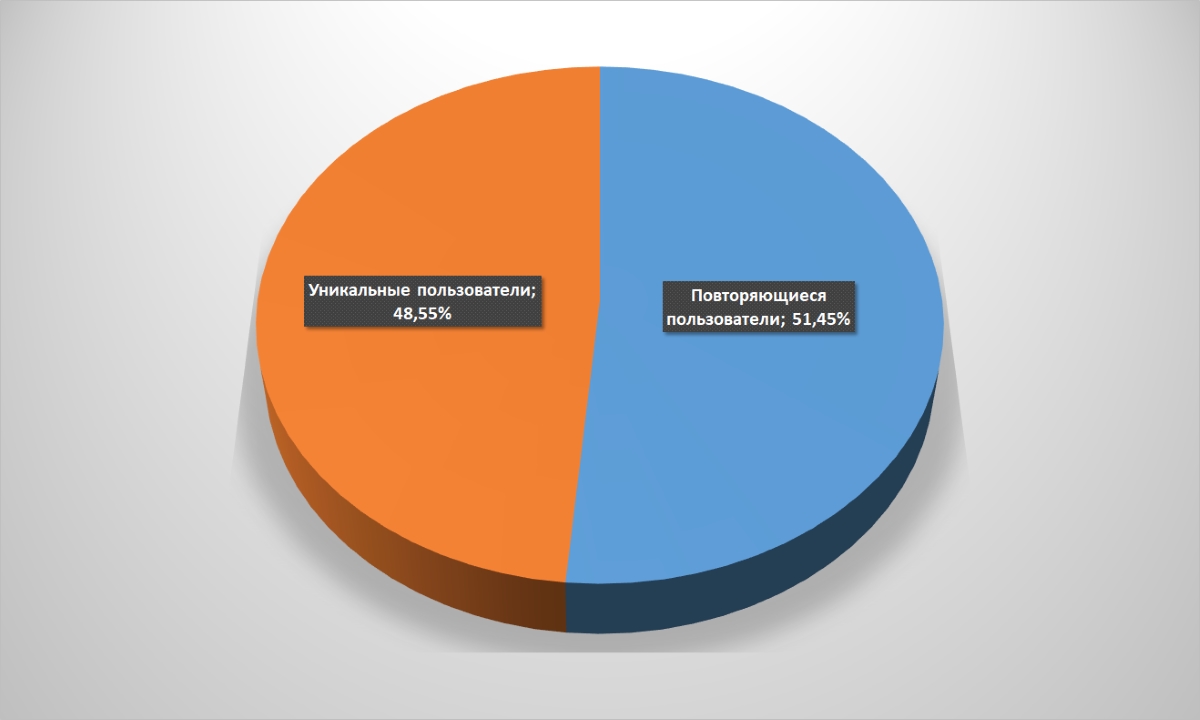

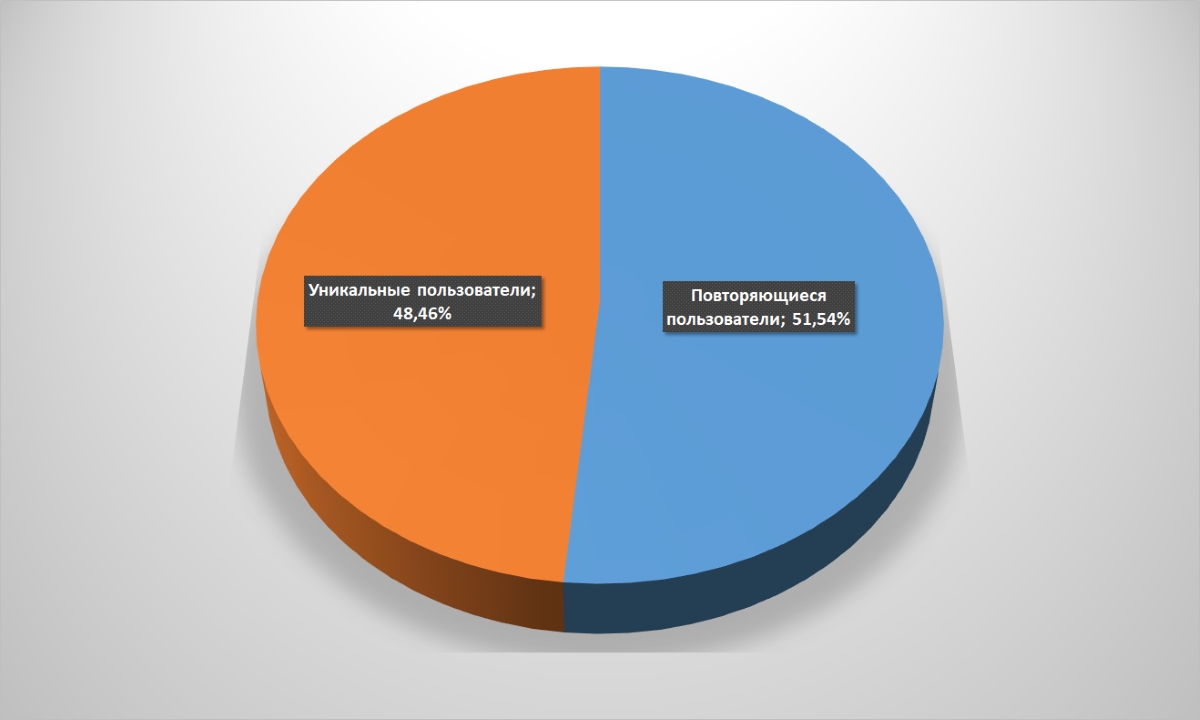

При этом в среднем по сегменту единственный раз за год онлайн-магазины посетили менее половины уникальных пользователей – 48,55%. Остальные потребители посетили как минимум одного интернет-ритейлера два раза или более.

При этом в среднем по сегменту единственный раз за год онлайн-магазины посетили менее половины уникальных пользователей – 48,55%. Остальные потребители посетили как минимум одного интернет-ритейлера два раза или более.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

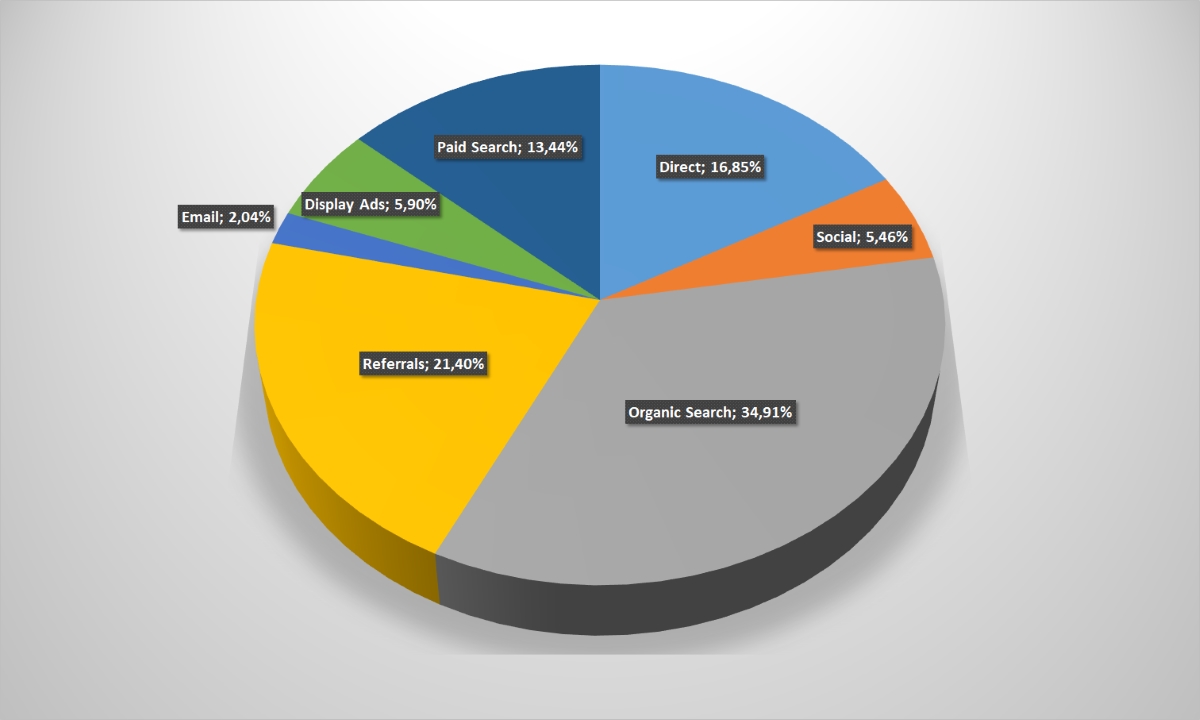

По сравнению с общими показателями e-commerce, универсальные интернет-магазины чаще привлекают клиентов гиперссылками на других сайтах (+3,8%), через соцсети (+1,2%), а также баннерной (+1,6%) и контекстной (+0,6%) рекламой. Зато хуже показатели в поисковых системах (-2,4%) и прямых заходах (-3%).

По сравнению с общими показателями e-commerce, универсальные интернет-магазины чаще привлекают клиентов гиперссылками на других сайтах (+3,8%), через соцсети (+1,2%), а также баннерной (+1,6%) и контекстной (+0,6%) рекламой. Зато хуже показатели в поисковых системах (-2,4%) и прямых заходах (-3%).

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

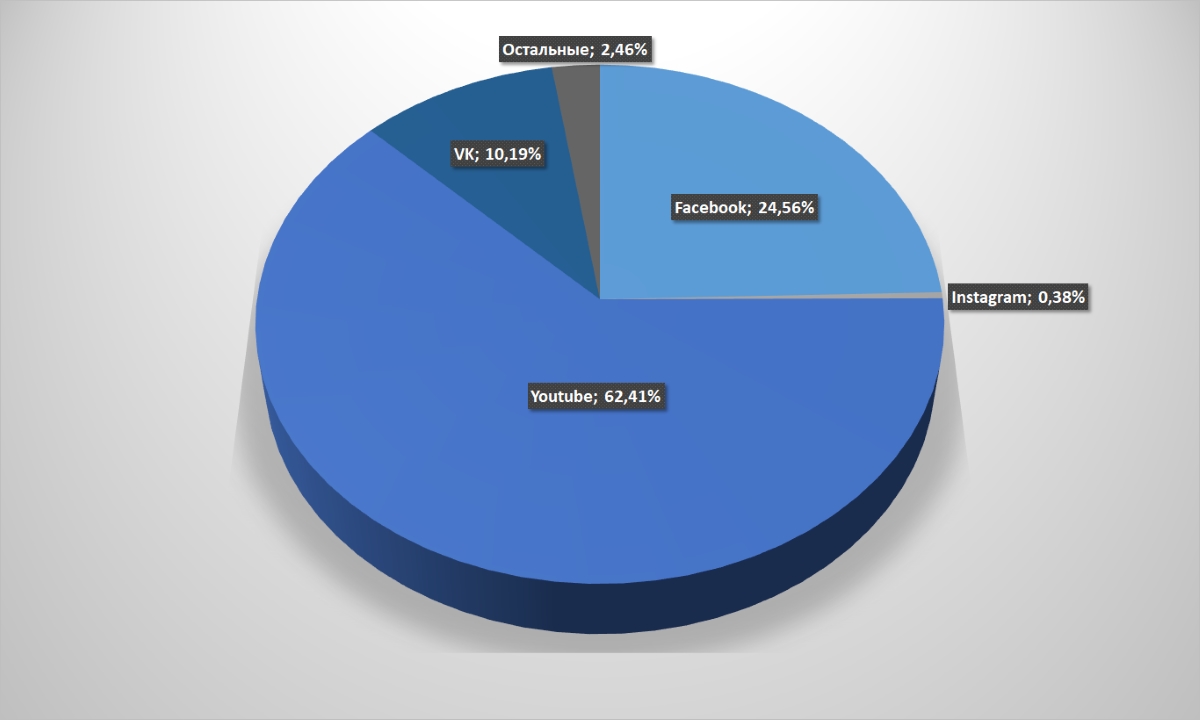

Основным источником траффика из социальных сетей для этого сегмента онлайн-торговцев является Youtube – 62.4%, в полтора раза больше, чем в среднем по рынку. В то же время просел Facebook – из этой соцсети на порталы «универсалов) пришло всего 24,6% посетителей против 42,8% среднего показателя. Очевидно, что ставшие не так давно популярными видеообзоры новинок техники помогают заманить клиентов на страницу компании, что успешно используют F.ua и Rozetka.

Основным источником траффика из социальных сетей для этого сегмента онлайн-торговцев является Youtube – 62.4%, в полтора раза больше, чем в среднем по рынку. В то же время просел Facebook – из этой соцсети на порталы «универсалов) пришло всего 24,6% посетителей против 42,8% среднего показателя. Очевидно, что ставшие не так давно популярными видеообзоры новинок техники помогают заманить клиентов на страницу компании, что успешно используют F.ua и Rozetka.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

Что примечательно: достаточно много (особенно в сравнении со среднерыночным показателем) пользователей посещают «универсамы» со стационарных компьютеров и ноутбуков. Впрочем, анализ возрастных категорий клиентов помогает объяснить эту тенденцию. Среди покупателей данного сегмента онлайн-ритейлеров достаточно много людей старше 45 лет – целых 44%! Причем две трети из них – в возрасте «за 55». Скорее всего, именно эта категория клиентов и обеспечивает высокий уровень пользователей ПК и ноутбуков.

Что примечательно: достаточно много (особенно в сравнении со среднерыночным показателем) пользователей посещают «универсамы» со стационарных компьютеров и ноутбуков. Впрочем, анализ возрастных категорий клиентов помогает объяснить эту тенденцию. Среди покупателей данного сегмента онлайн-ритейлеров достаточно много людей старше 45 лет – целых 44%! Причем две трети из них – в возрасте «за 55». Скорее всего, именно эта категория клиентов и обеспечивает высокий уровень пользователей ПК и ноутбуков.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

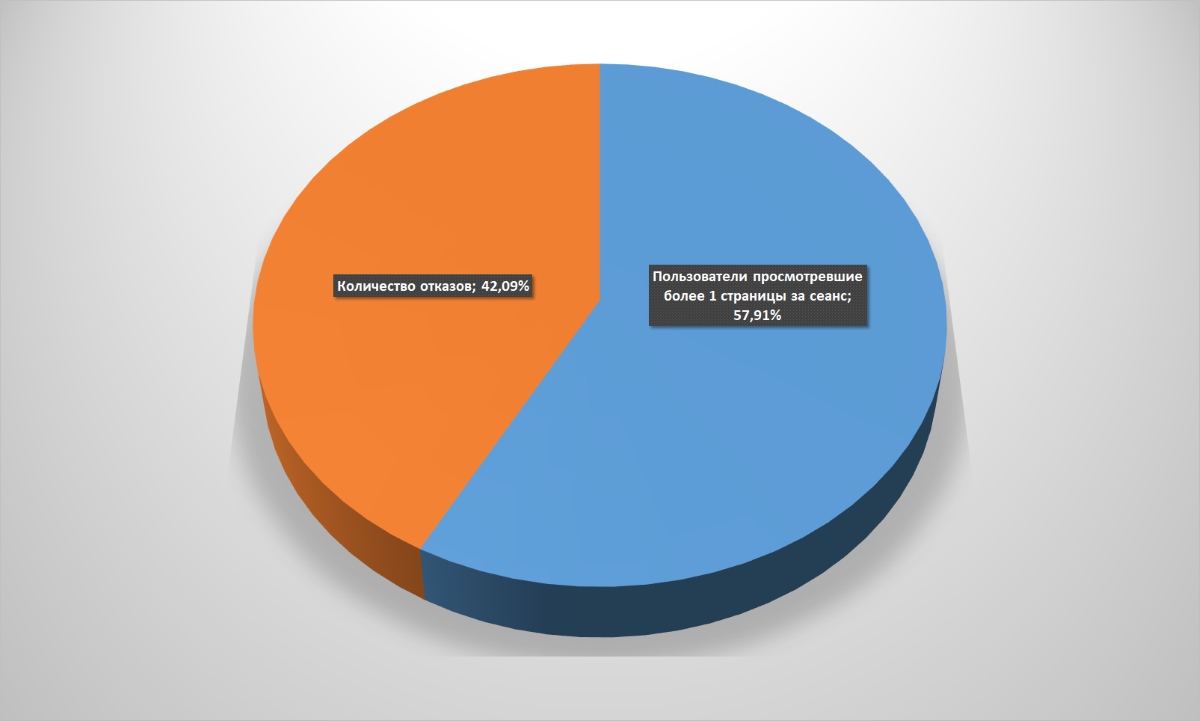

Наконец, для каждого интернет-магазина критически важен такой показатель, как процент отказов. Это те клиенты, которые зашли на сайт и сразу вышли – не перейдя ни на какую другую страницу портала. То есть гарантированно ушли без покупки. Понятно, что и остальные не обязательно что-то купят, но они по крайней мере проведут на сайте больше времени и узнают об ассортименте, акциях и других новостях. Настоящие показатели конверсии знают только сами ритейлеры.

Наконец, для каждого интернет-магазина критически важен такой показатель, как процент отказов. Это те клиенты, которые зашли на сайт и сразу вышли – не перейдя ни на какую другую страницу портала. То есть гарантированно ушли без покупки. Понятно, что и остальные не обязательно что-то купят, но они по крайней мере проведут на сайте больше времени и узнают об ассортименте, акциях и других новостях. Настоящие показатели конверсии знают только сами ритейлеры.

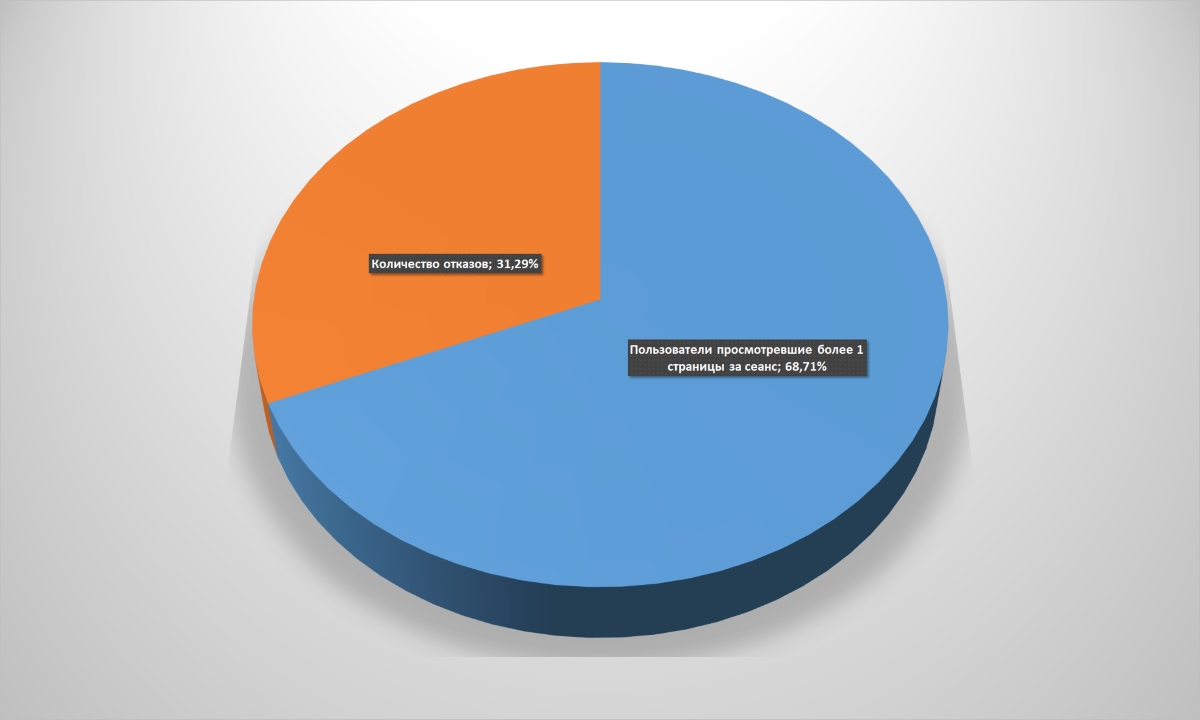

В сегменте универсальных магазинов процент отказов меньше половины – 42% пользователей ограничились просмотром всего лишь одной страницы.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Портативная электроника, гаджеты, аксессуары

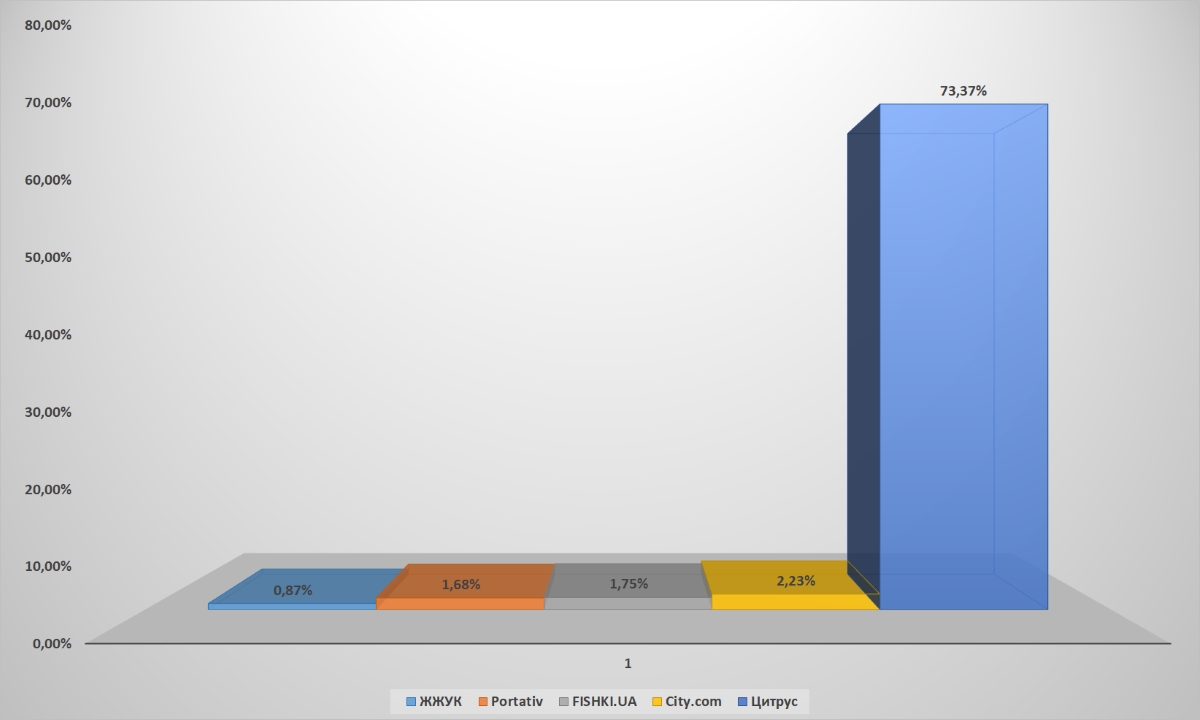

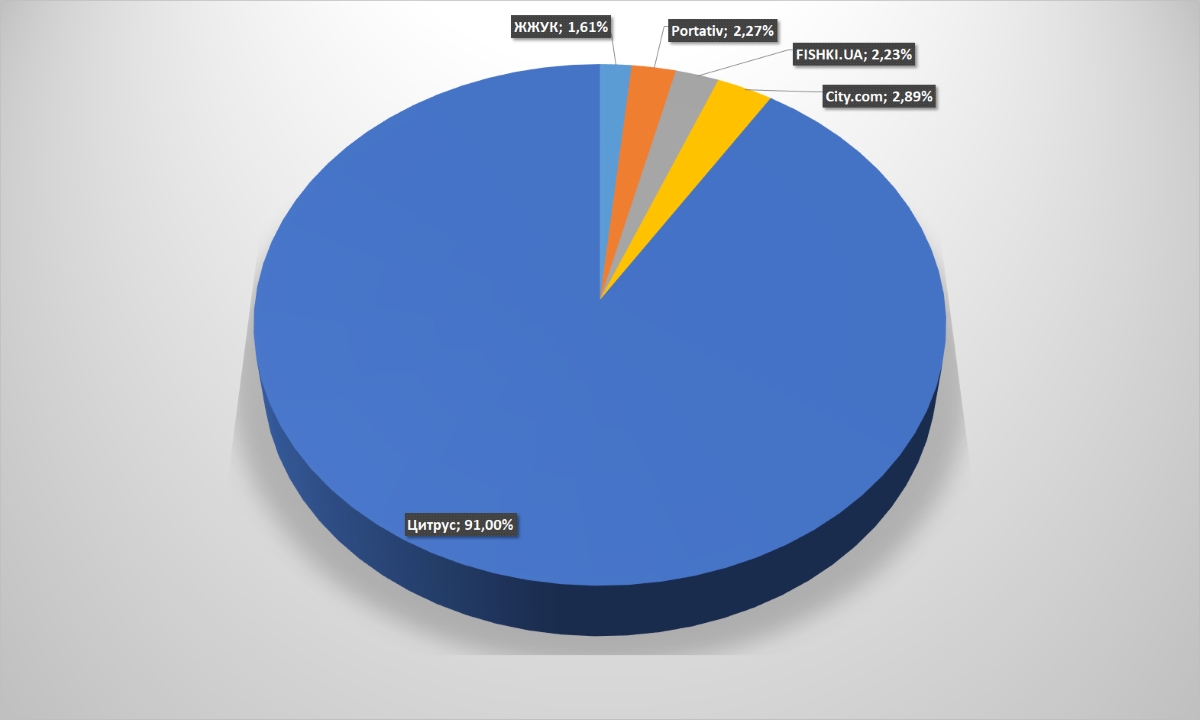

Еще более заметный лидер присутствует среди магазинов, предлагающих своим клиентам гаджеты и аксессуары. Отрыв Цитрус от преследователей просто неприличный – 73,4% охвата пользователей среди аудитории данного сегмента e-commerce говорит сам за себя.

Конкуренты безнадежно проигрывают как по охвату аудитории, так и по посещаемости – суммарно они даже не смогли собрать 10% уникальных пользователей интернета, заглянувших на хоть один из порталов этих пяти ритейлеров.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

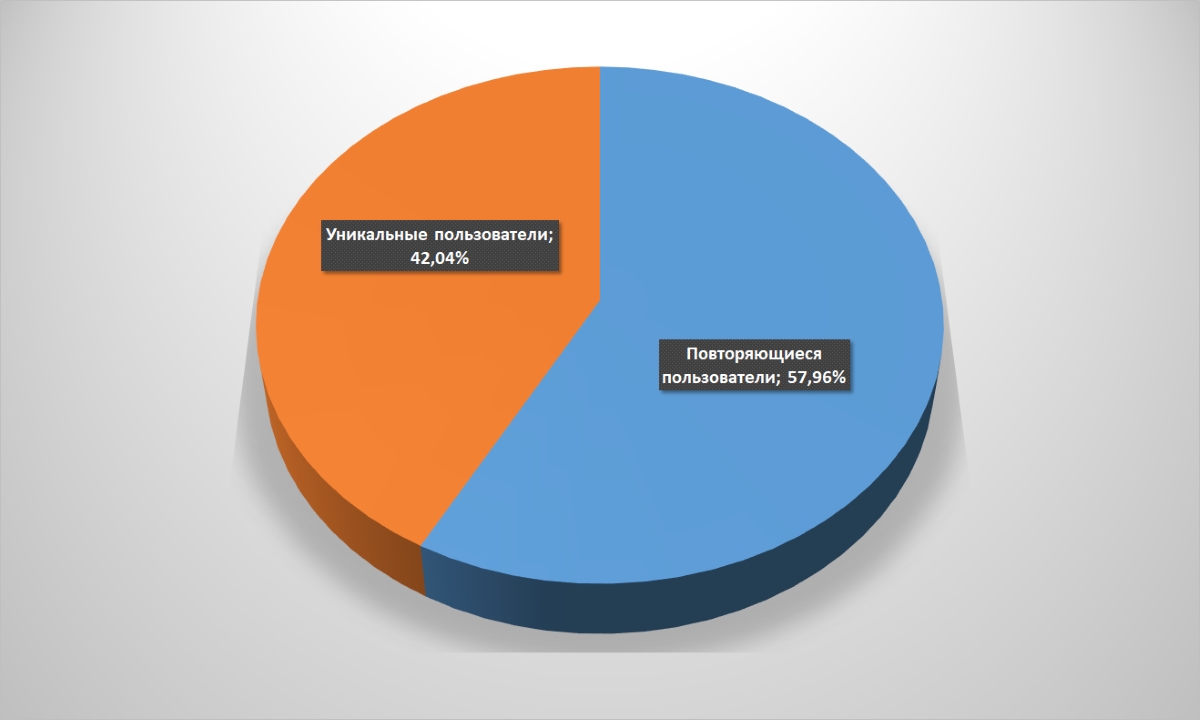

Причем в данной категории аудитория несколько более стабильная: 58% повторяющихся пользователей против 42% «одноразников». Возможно, это и объясняет столь высокие показатели Цитрус.

Причем в данной категории аудитория несколько более стабильная: 58% повторяющихся пользователей против 42% «одноразников». Возможно, это и объясняет столь высокие показатели Цитрус.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

Источники траффика для интернет-магазинов гаджетов в целом совпадают со среднерыночными. Разве что в два раза меньше клиентов приходит с помощью e-mail рассылок, и несколько больше – с помощью гиперссылок на других порталах. Остальные показатели вполне сравнимы.

Источники траффика для интернет-магазинов гаджетов в целом совпадают со среднерыночными. Разве что в два раза меньше клиентов приходит с помощью e-mail рассылок, и несколько больше – с помощью гиперссылок на других порталах. Остальные показатели вполне сравнимы.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

А вот картина с привлечением покупателей из соцсетей гораздо ближе к универсальным интернет-магазинам – основной поток пользователей поступает из Youtube. Опять-таки, из-за того, что видеообзоры часто интересней потенциальным клиентам, чем даже хорошие статичные изображения.

А вот картина с привлечением покупателей из соцсетей гораздо ближе к универсальным интернет-магазинам – основной поток пользователей поступает из Youtube. Опять-таки, из-за того, что видеообзоры часто интересней потенциальным клиентам, чем даже хорошие статичные изображения.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

Зато по следующему показателю – используемым устройствам – показатели данного сегмента снова возвращаются к средним по рынку: более двух третей пользователей заходят с мобильных устройств.

Зато по следующему показателю – используемым устройствам – показатели данного сегмента снова возвращаются к средним по рынку: более двух третей пользователей заходят с мобильных устройств.

Что вполне логично объясняется средним возрастом клиентов магазинов гаджетов и аксессуаров: три четверти из них моложе 45 лет.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

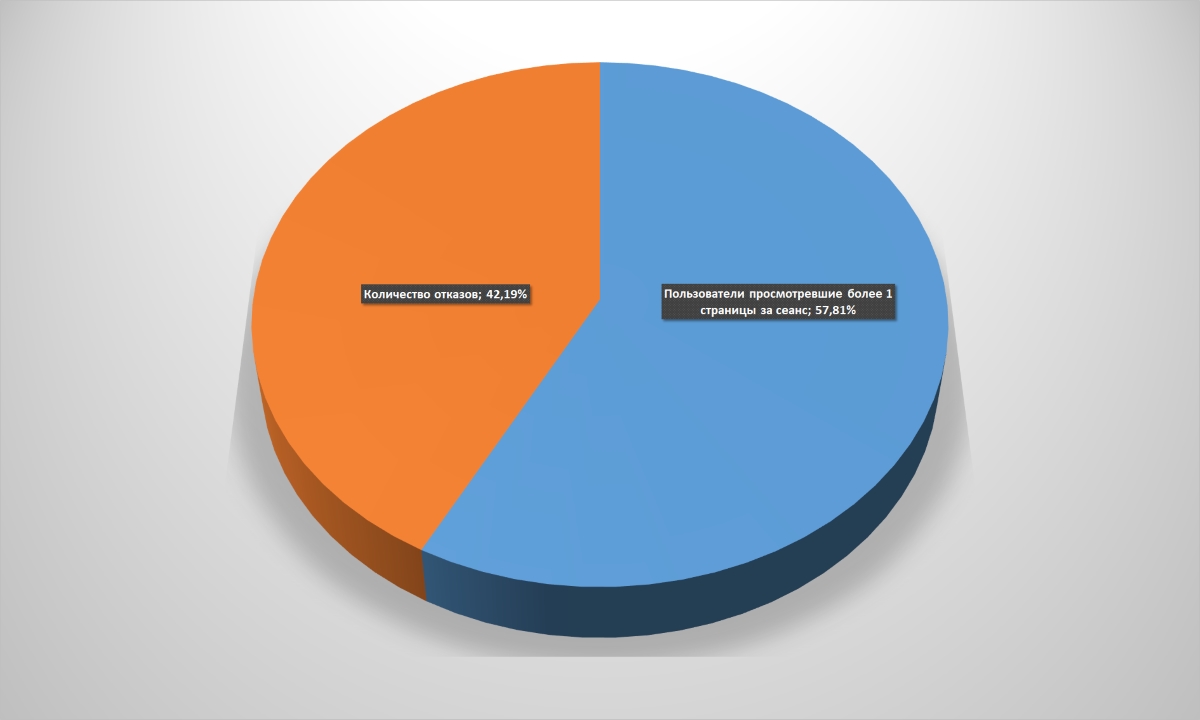

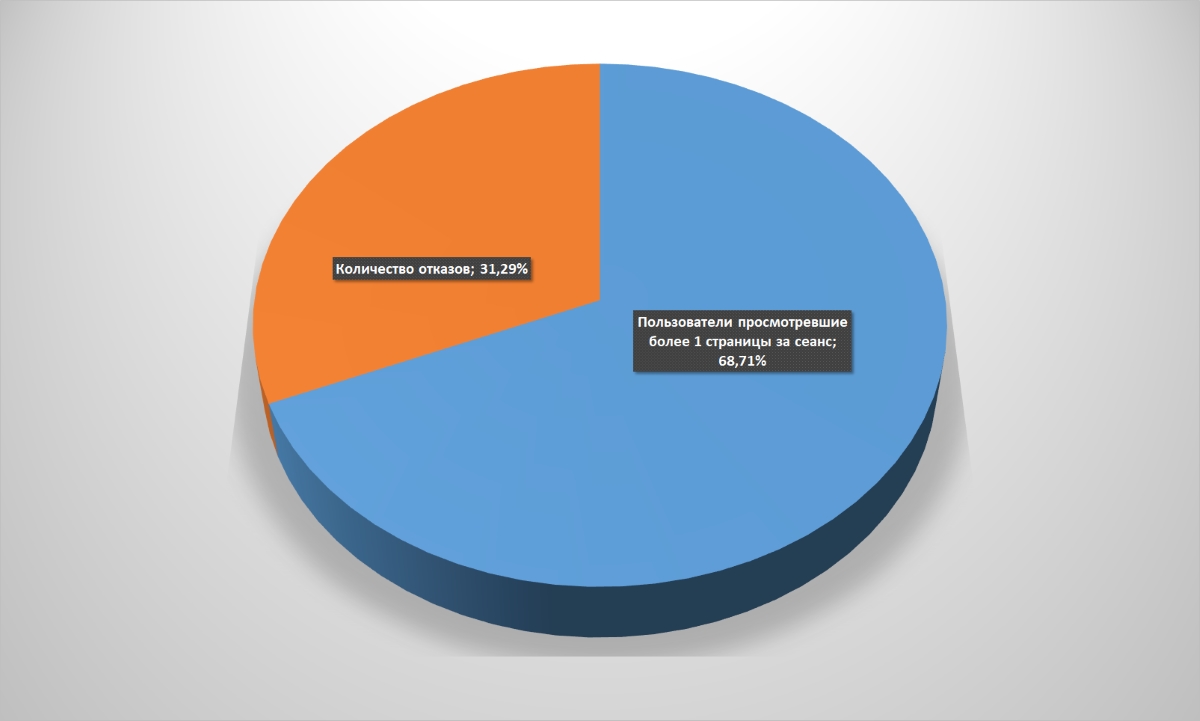

Количество отказов в целом не удивило и идентично этому показателю универсальных интернет-магазинов.

Количество отказов в целом не удивило и идентично этому показателю универсальных интернет-магазинов.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Техника для дома

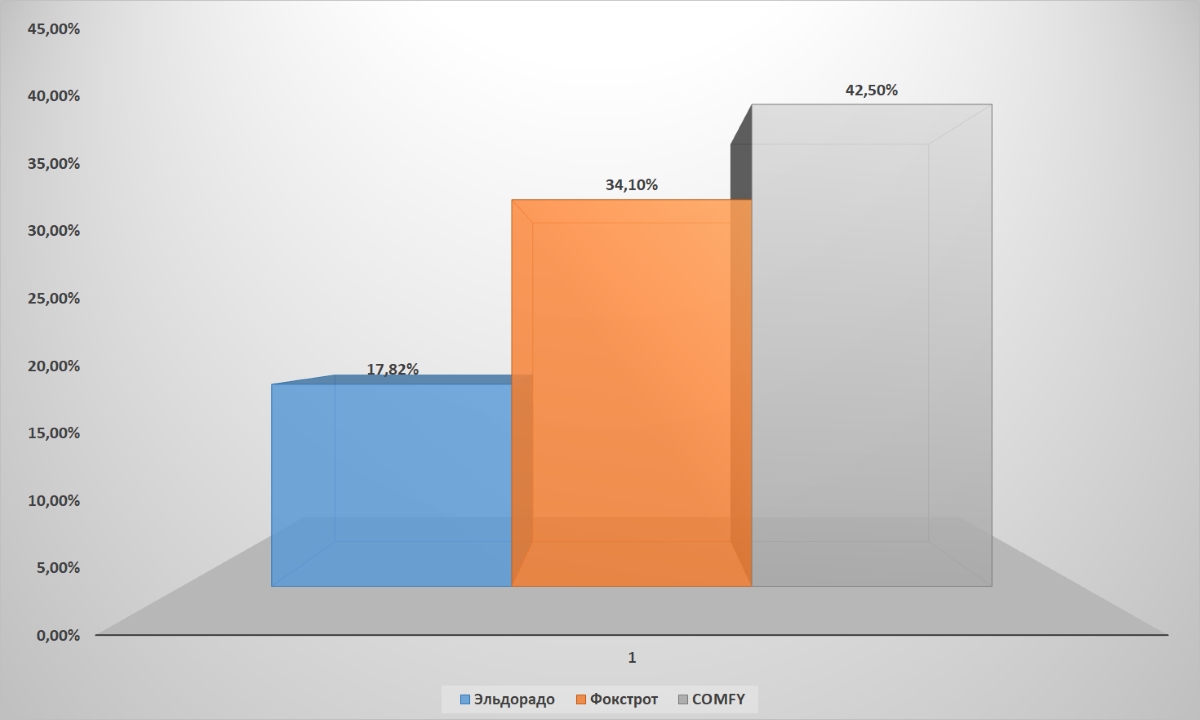

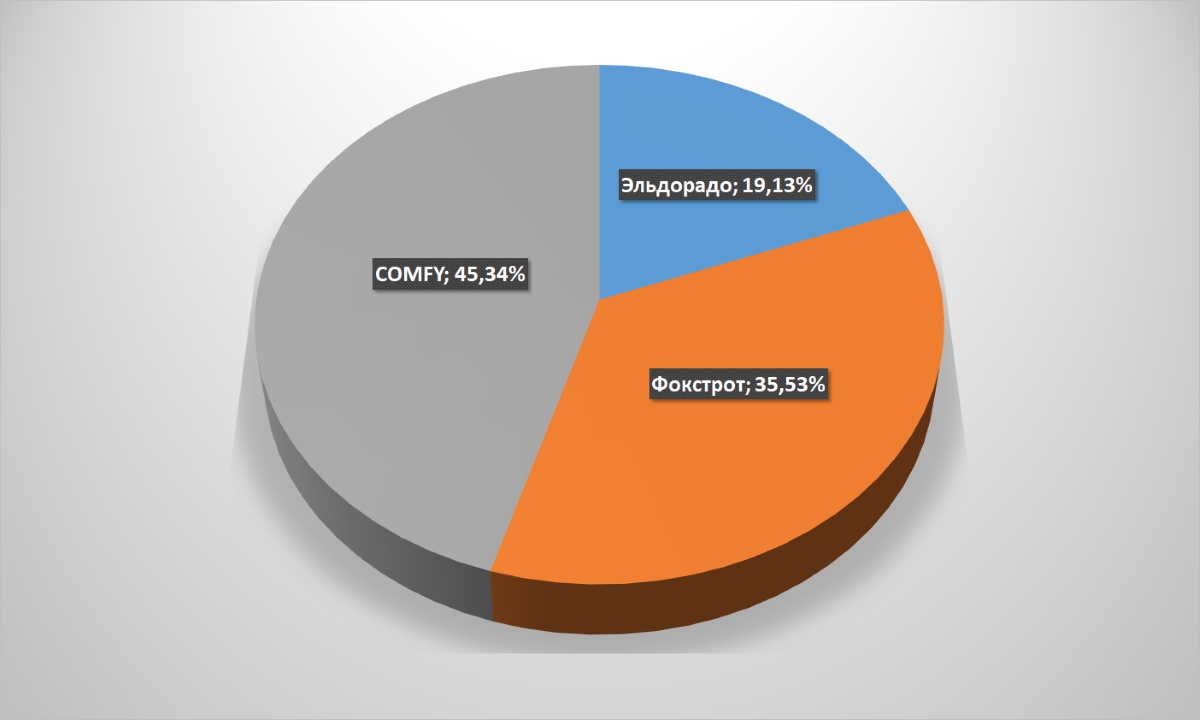

В этой подкатегории мы выделили только трех игроков: все остальные проигрывают по посещаемости в несколько десятков, а то и сотен раз, и сравнение их с тремя лидерами бессмысленно. И картина сразу изменилась. Корифеи сегмента «товары для дома» – Comfy, Фокстрот и Эльдорадо имеют охват соответственно в 42,5%, 34,1% и 17,8%. Суммарно они занимают более 94% рынка, практически не оставив места другим операторам.

Заметно ровнее распределилась и посещаемость «трех толстяков». Среди поклонников лидеров сегмента 45,34% отдали предпочтение Comfy, 35,53 – Фокстрот и 19,13% остановили свой выбор на Эльдорадо.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

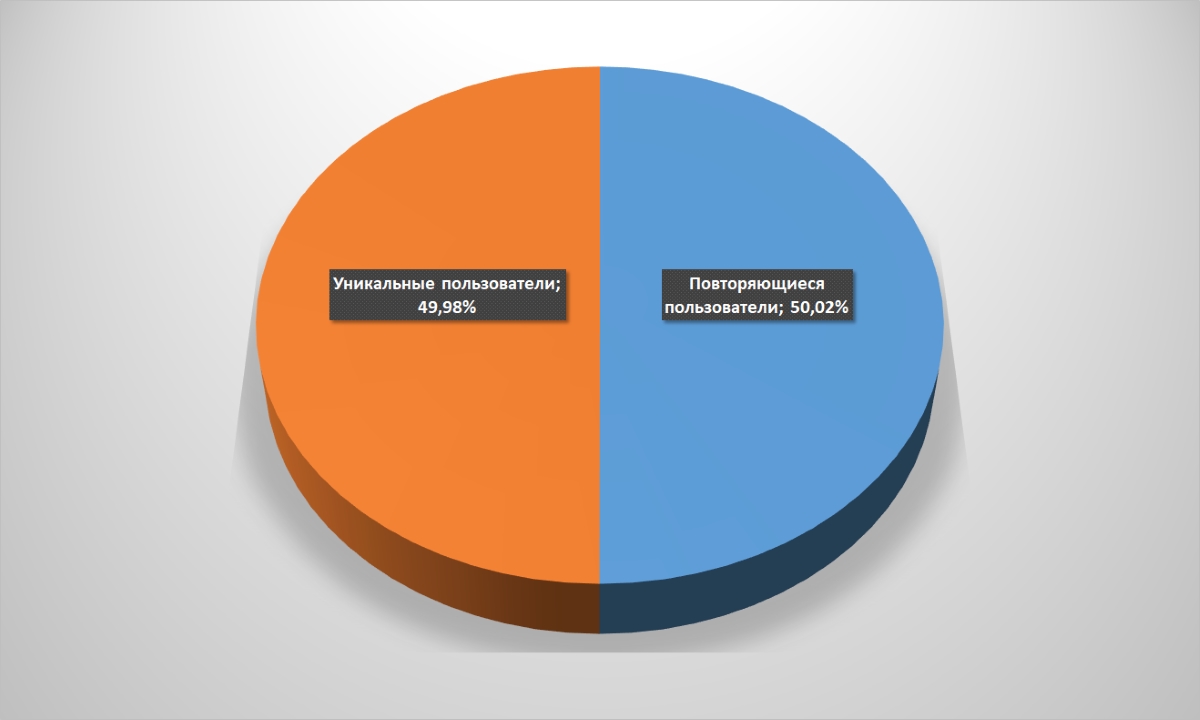

Если исключить из алгоритма подсчета мелких игроков рынка, то процент новых и вернувшихся пользователей у лидеров будет практически равен – на 0,4% разницы можно не обращать внимания.

Если исключить из алгоритма подсчета мелких игроков рынка, то процент новых и вернувшихся пользователей у лидеров будет практически равен – на 0,4% разницы можно не обращать внимания.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

В то же время несколько отличаются «точки входа» клиентов. Магазины техники для дома на 5% опережают рынок по органическому поиску, контекстной рекламе и переходам от e-mail рассылок, но уступают по прямым заходам, и визитам через гиперссылки и из соцсетей.

В то же время несколько отличаются «точки входа» клиентов. Магазины техники для дома на 5% опережают рынок по органическому поиску, контекстной рекламе и переходам от e-mail рассылок, но уступают по прямым заходам, и визитам через гиперссылки и из соцсетей.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

Зато непривычно большую долю в привлечение пользователей у ритейлеров этой категории играет Facebook – в отличие от универсальных магазинов и продавцов гаджетов Фокстрот, Эльдорадо и Comfy уделяют продвижению в самой популярной соцсети Украины много внимания. Высокие показатели Youtube можно объяснить, вероятно, сверхуспешной рекламной кампанией Comfy с привлечением группы Сан-Тропе.

Зато непривычно большую долю в привлечение пользователей у ритейлеров этой категории играет Facebook – в отличие от универсальных магазинов и продавцов гаджетов Фокстрот, Эльдорадо и Comfy уделяют продвижению в самой популярной соцсети Украины много внимания. Высокие показатели Youtube можно объяснить, вероятно, сверхуспешной рекламной кампанией Comfy с привлечением группы Сан-Тропе.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

При этом если в соотношении заходов с мобильных и стационарных устройств онлайн-магазины техники для дома демонстрируют среднерыночные показатели, то возрастная палитра их клиентов весьма разнообразна. С одной стороны, более половины пользователей моложе 45-ти, но с другой – их процентное превосходство над старшими поколениями совсем не так ощутимо, как например, в случае с продавцами гаджетов.

При этом если в соотношении заходов с мобильных и стационарных устройств онлайн-магазины техники для дома демонстрируют среднерыночные показатели, то возрастная палитра их клиентов весьма разнообразна. С одной стороны, более половины пользователей моложе 45-ти, но с другой – их процентное превосходство над старшими поколениями совсем не так ощутимо, как например, в случае с продавцами гаджетов.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

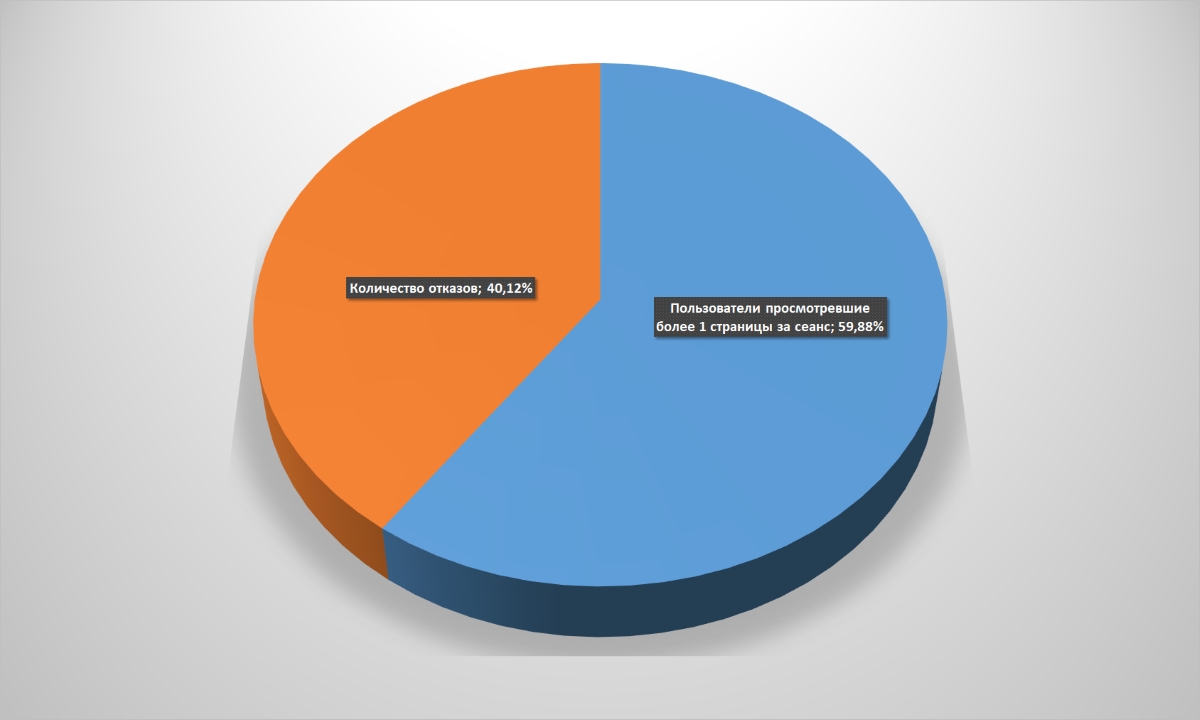

Отличается в лучшую сторону показатель отказов. Всего 40% пользователей прерывают свой визит на первой же странице, а 60% продолжают изучать ассортимент интернет-магазина.

Отличается в лучшую сторону показатель отказов. Всего 40% пользователей прерывают свой визит на первой же странице, а 60% продолжают изучать ассортимент интернет-магазина.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Fashion-ритейл

Анализируя лидеров этого направления, стоит отметить, что из представленных компаний только Intertop продает исключительно свою продукцию. modnaKasta, Lamoda и LeBoutique уже работают и в формате маркетплейса. Но поскольку значительный процент товара составляют их собственные запасы, исключать их из рейтинга интернет-магазинов и относить только к маркетплейсам было бы не верно.

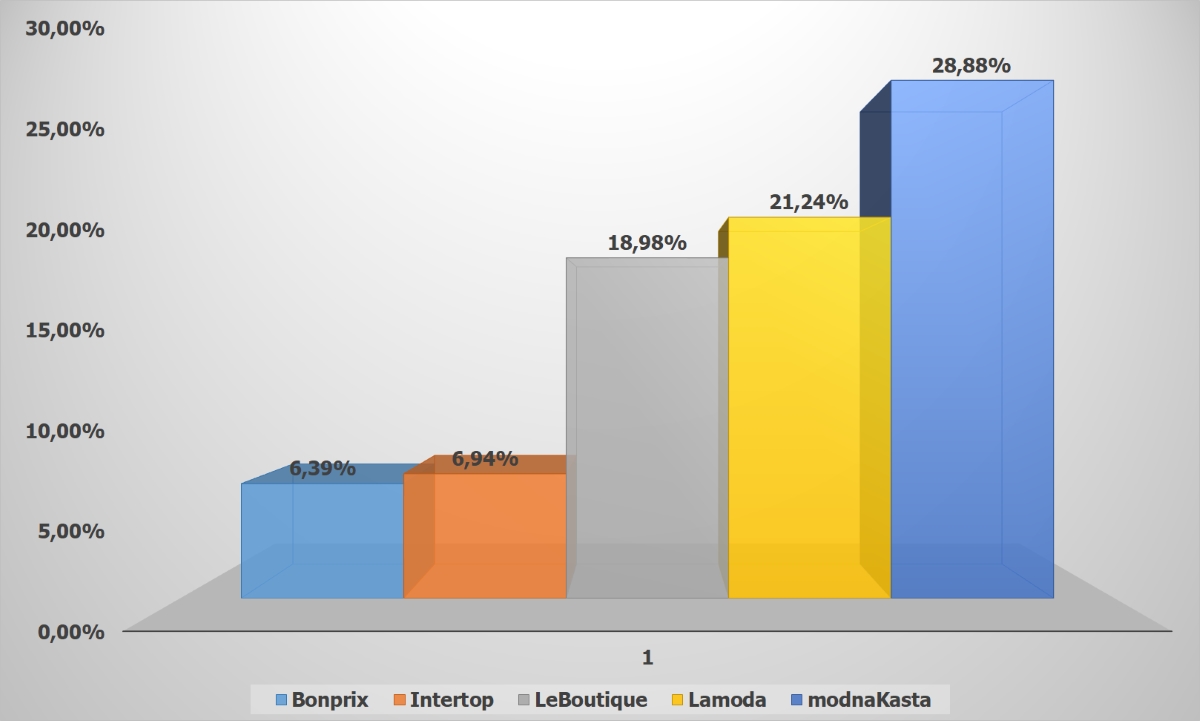

Тем не менее, выбранная ими модель позволяет уверенно наращивать охват аудитории и втроем контролировать две трети рынка. Учитывая это, охват онлайн-направления Intertop почти в 7% можно считать не поражением, а победой.

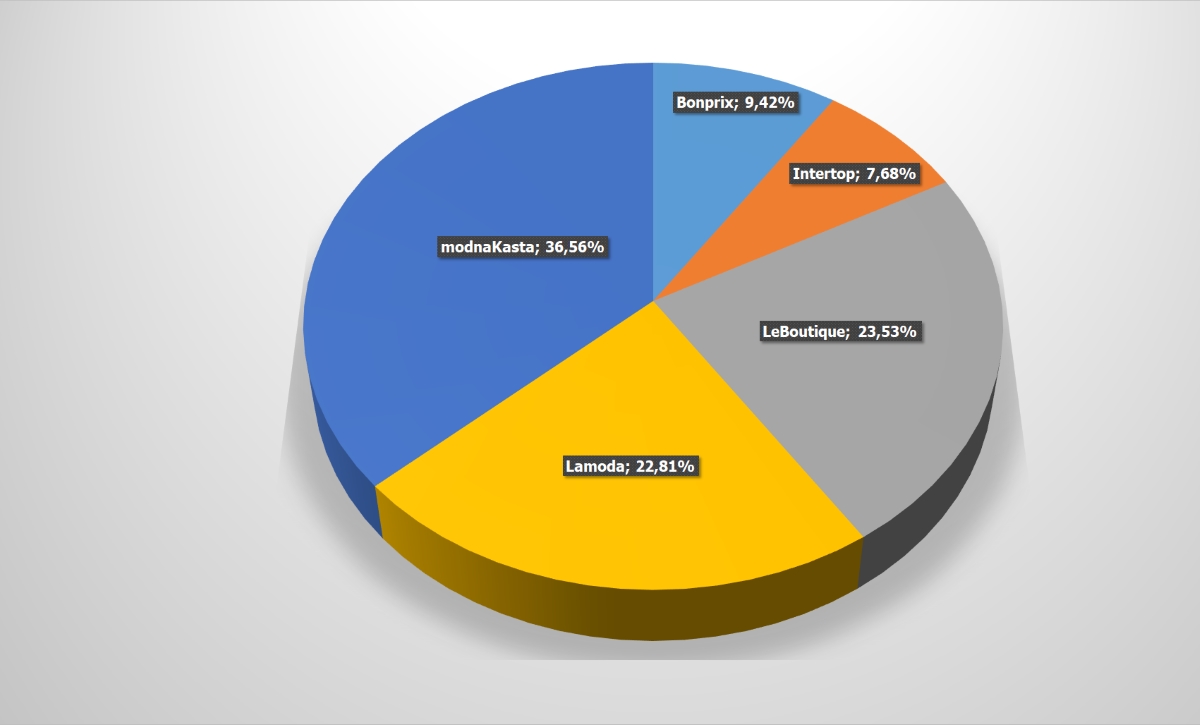

По посещаемости клиентов среди лидеров рынка заметно оторвалась modnaKasta – 36,6%. Вторую строчку оспаривают Lamoda (22,81%) и LeBoutique (23,53%), причем LeBoutique, уступая по охвату аудитории в целом по рынке по посещаемости среди топ-5 сумел обойти конкурента.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

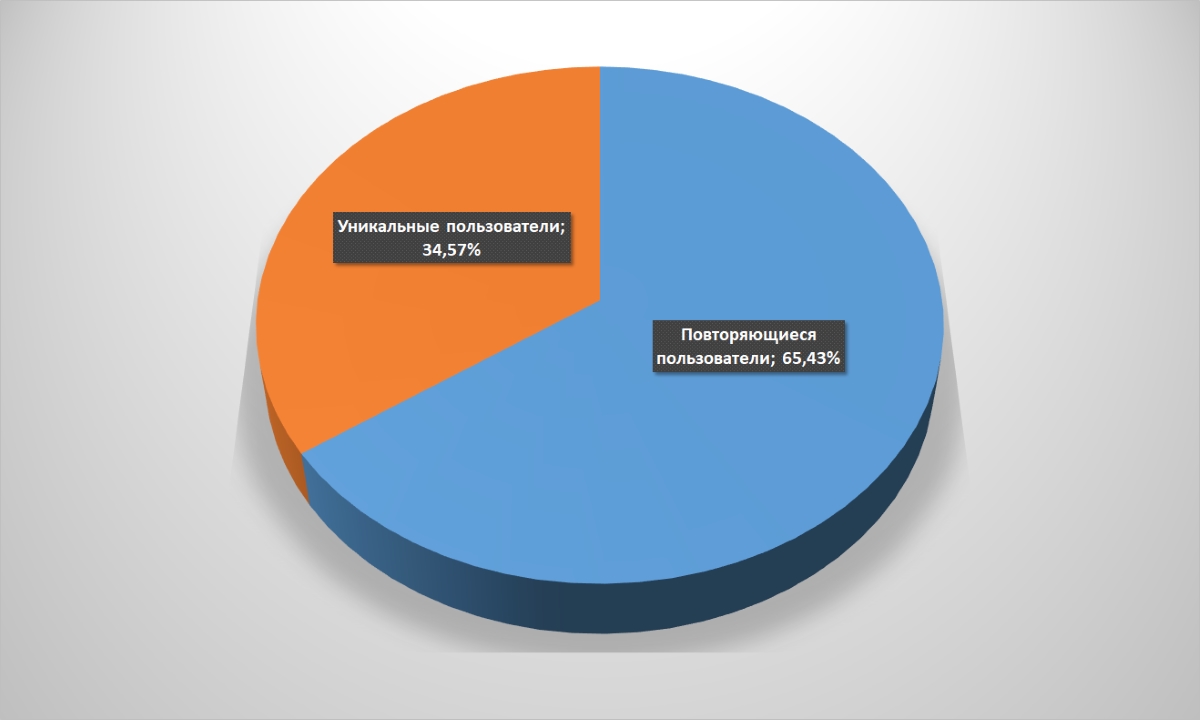

Что нехарактерно: клиенты этого сегмента отличаются стабильностью своих вкусов. Раз выбрав какой-то из интернет-магазинов, пользователи заходят на страничку ритейлера снова и снова. Две трети постоянных клиентов – отличный показатель для украинского рынка. Если, конечно, посетители порталов модных компаний действительно покупают, а не просто любуются выставленными на продажу моделями.

Что нехарактерно: клиенты этого сегмента отличаются стабильностью своих вкусов. Раз выбрав какой-то из интернет-магазинов, пользователи заходят на страничку ритейлера снова и снова. Две трети постоянных клиентов – отличный показатель для украинского рынка. Если, конечно, посетители порталов модных компаний действительно покупают, а не просто любуются выставленными на продажу моделями.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

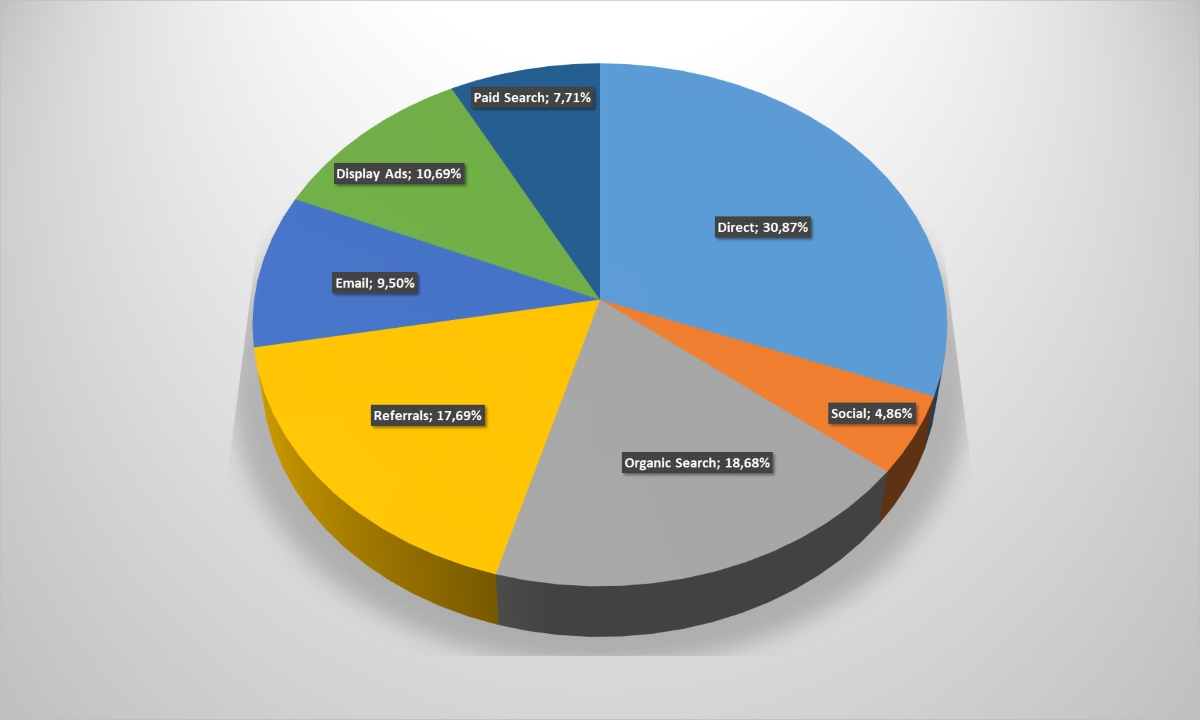

Нестандартны у Fashion-операторов и источники траффика. Из всех категорий именно у них самый высокий процент заходов с баннерной рекламы – 10,7%! Хорошие показатели и у e-mail рассылок – 9,5%. Отличные – у прямых заходов: чуть меньше трети пользователей не ищут информацию в интернете, а сразу идут на сайты полюбившихся магазинов. Обратная сторона – резкое проседание органического поиска, но зачем он нужен, если клиенты и так знают, где искать нужный им товар?

Нестандартны у Fashion-операторов и источники траффика. Из всех категорий именно у них самый высокий процент заходов с баннерной рекламы – 10,7%! Хорошие показатели и у e-mail рассылок – 9,5%. Отличные – у прямых заходов: чуть меньше трети пользователей не ищут информацию в интернете, а сразу идут на сайты полюбившихся магазинов. Обратная сторона – резкое проседание органического поиска, но зачем он нужен, если клиенты и так знают, где искать нужный им товар?

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

Казалось бы, видеообзоры новых коллекций тоже могут служить мощным средством привлечения внимания аудитории. Но на самом деле 65% траффика из соцсетей модным ритейлерам обеспечивает Facebook. Следствие ли это постоянно обновляемых фотогаллерей, где модели одежды представлены во всевозможных ракурсах (хотя процент переходов из Instagram мизерный), умелого инвестирования в SMM-продвижение или же в чем-то другом – знают только сами бизнесмены и бизнес-леди.

Казалось бы, видеообзоры новых коллекций тоже могут служить мощным средством привлечения внимания аудитории. Но на самом деле 65% траффика из соцсетей модным ритейлерам обеспечивает Facebook. Следствие ли это постоянно обновляемых фотогаллерей, где модели одежды представлены во всевозможных ракурсах (хотя процент переходов из Instagram мизерный), умелого инвестирования в SMM-продвижение или же в чем-то другом – знают только сами бизнесмены и бизнес-леди.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

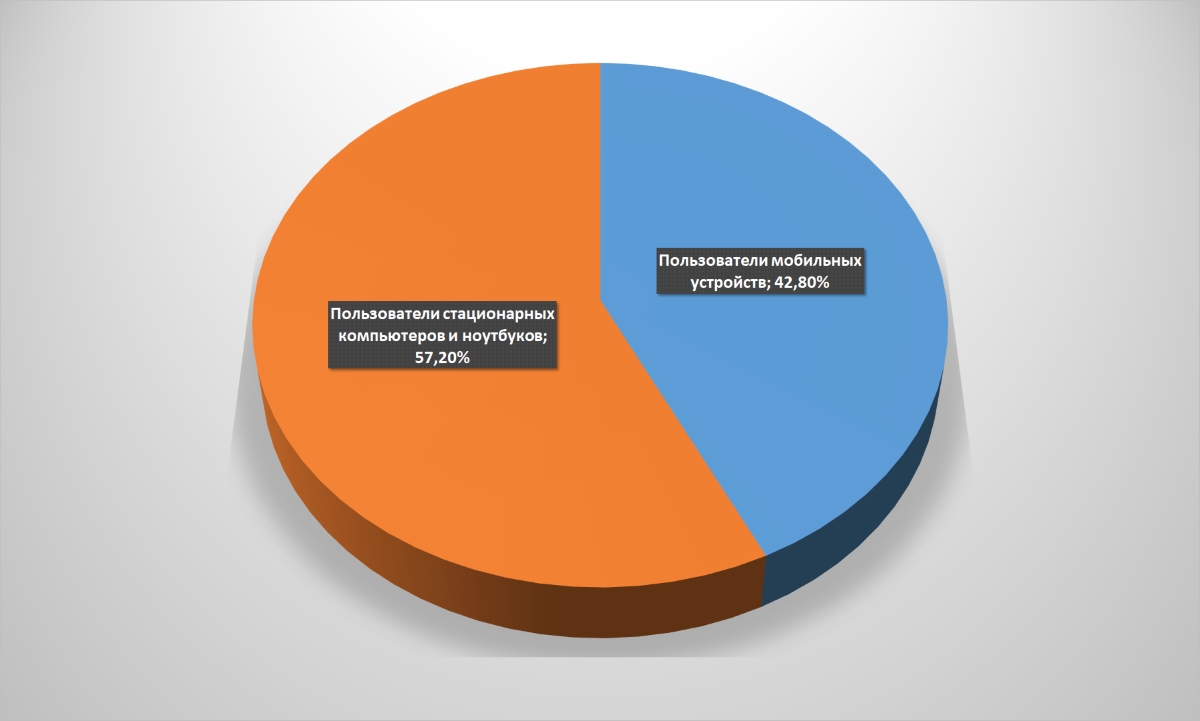

Чем еще этот сегмент резко отличается от других секторов украинского e-commerce: используемыми устройствами. Больше половины – 57,2% пользователей заходят на сайты интернет-магазина через ПК и ноутбуки. В целом по исследуемым отраслям, напомним, этот процент составляет 33,7. Объяснение простое: поскольку подавляющее большинство клиентов модных онлайн-магазинов составляют представительницы прекрасного пола, многие из них уделяют поиску нового наряда обеденное время на работе. Когда есть возможность не спеша и тщательно изучить весь ассортимент, и выбрать понравившийся товар. Недаром ведь среднее время, проводимое пользователем на сайте и глубина просмотров у fashion-ритейлеров самые высокие среди украинских интернет-магазинов.

Чем еще этот сегмент резко отличается от других секторов украинского e-commerce: используемыми устройствами. Больше половины – 57,2% пользователей заходят на сайты интернет-магазина через ПК и ноутбуки. В целом по исследуемым отраслям, напомним, этот процент составляет 33,7. Объяснение простое: поскольку подавляющее большинство клиентов модных онлайн-магазинов составляют представительницы прекрасного пола, многие из них уделяют поиску нового наряда обеденное время на работе. Когда есть возможность не спеша и тщательно изучить весь ассортимент, и выбрать понравившийся товар. Недаром ведь среднее время, проводимое пользователем на сайте и глубина просмотров у fashion-ритейлеров самые высокие среди украинских интернет-магазинов.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Представительницы прекрасной половины человечества не теряют привычки красиво выглядеть и хорошо одеваться в любом возрасте. Поэтому и возрастной срез посетителей онлайн-магазинов одежды достаточно разнообразен: ни одна категория не имеет ярко выраженного преимущества. С чем ритейлеров можно только поздравить.

Представительницы прекрасной половины человечества не теряют привычки красиво выглядеть и хорошо одеваться в любом возрасте. Поэтому и возрастной срез посетителей онлайн-магазинов одежды достаточно разнообразен: ни одна категория не имеет ярко выраженного преимущества. С чем ритейлеров можно только поздравить.

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

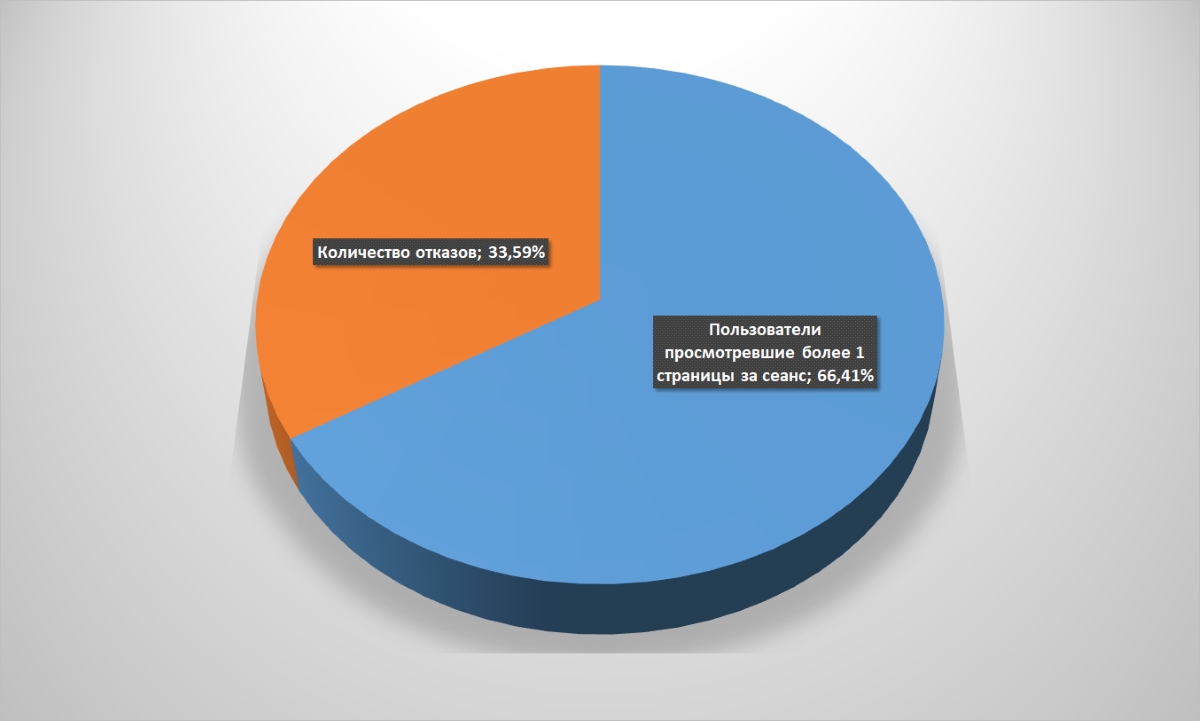

Учитывая время, которое пользователи данных порталов проводят на сайтах, продающих одежды, показатель отказов в 33,6% не должен удивлять, разве что как достаточно высокий как для этого сегмента.

Учитывая время, которое пользователи данных порталов проводят на сайтах, продающих одежды, показатель отказов в 33,6% не должен удивлять, разве что как достаточно высокий как для этого сегмента.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Товары для спорта

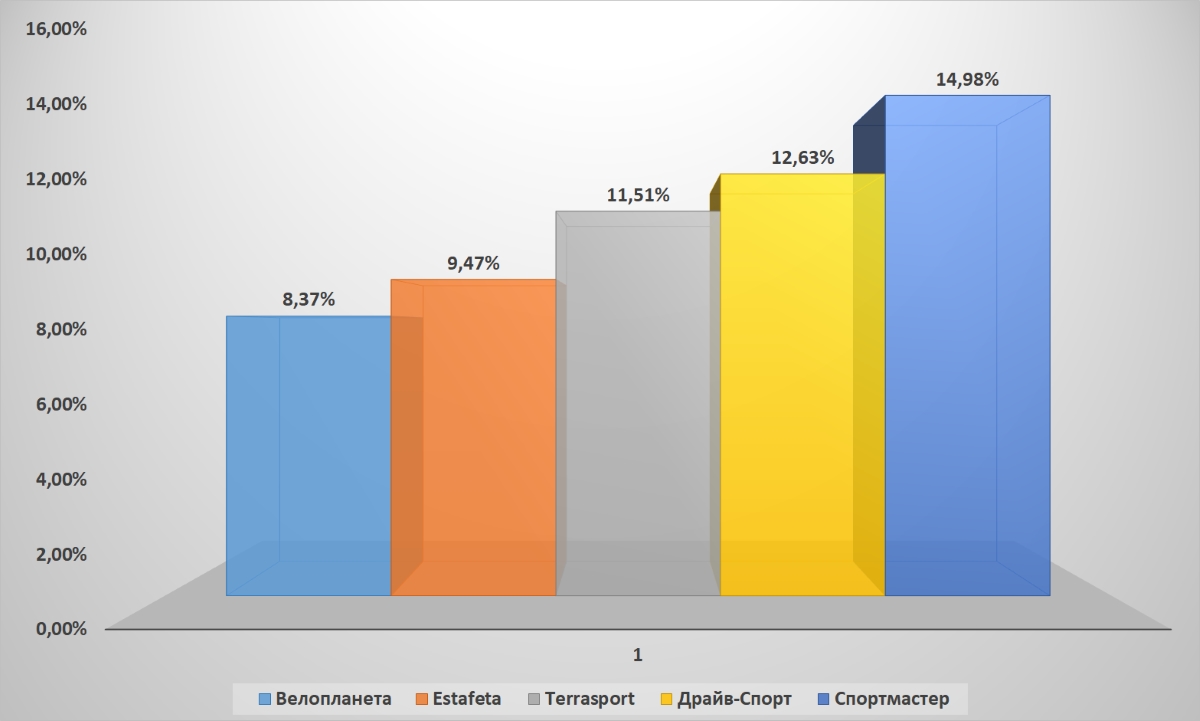

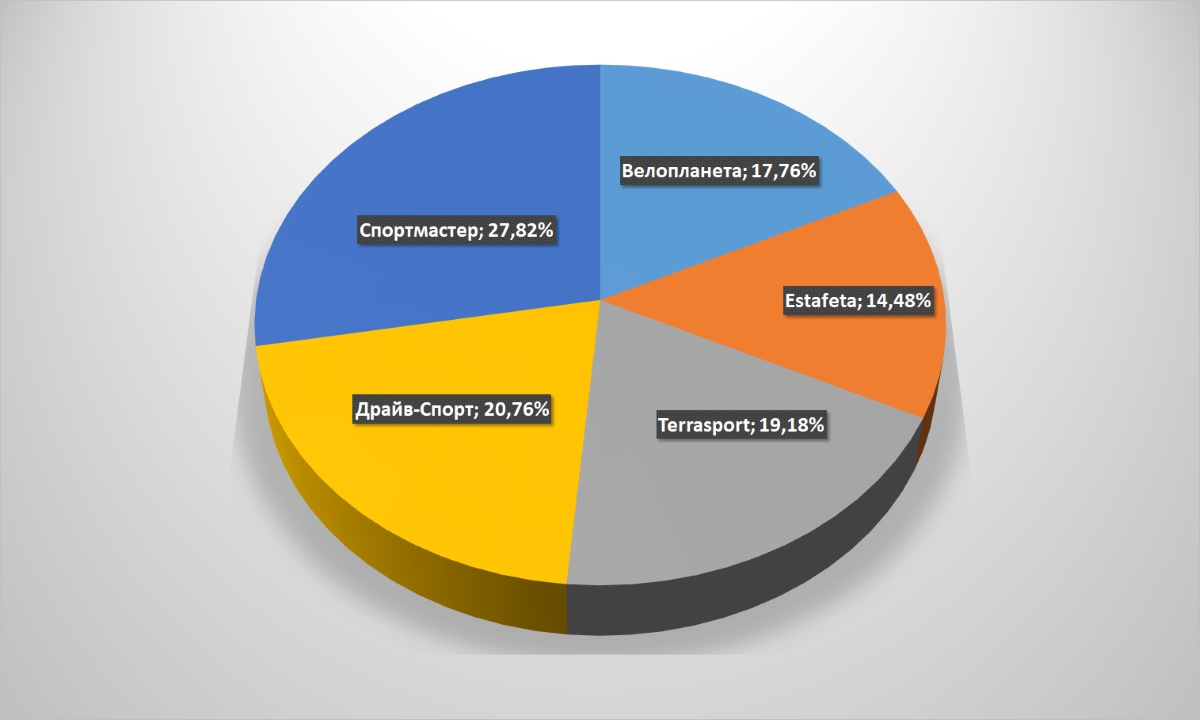

Один из сегментов, где зафиксированы самые небольшие отрывы по охвату аудитории между лидерами рынка – товары для спорта. Справедливости ради надо отметить, что многие компании, завоевавшие симпатии потребителей (такие как Nike, Puma, Adidas) не имеют в Украине собственных интернет-магазинов, поэтому в рейтинге не участвовали.

Расстояние же между остальными в разы меньше, чем в случае с магазинами, продающими гаджеты или интернет-универсамами, и составляет 1-2%. Всего топ-5 онлайн-ритейлеров сегмента суммарно охватывают чуть больше половины рынка торговли спорттоварами через Всемирную Паутину – 57%. С показателями, например, сектора «Техника для дома» не сравнить.

Более-менее равномерно распределилась и посещаемость внутри лидирующей пятерки. Отрыв лидера Спортмастер от занимающей пятое место Estafeta составил всего 13,5%. С ситуацией в сегменте «гаджеты и аксессуары», где Цитрус набрал более 90%, отличия разительные.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

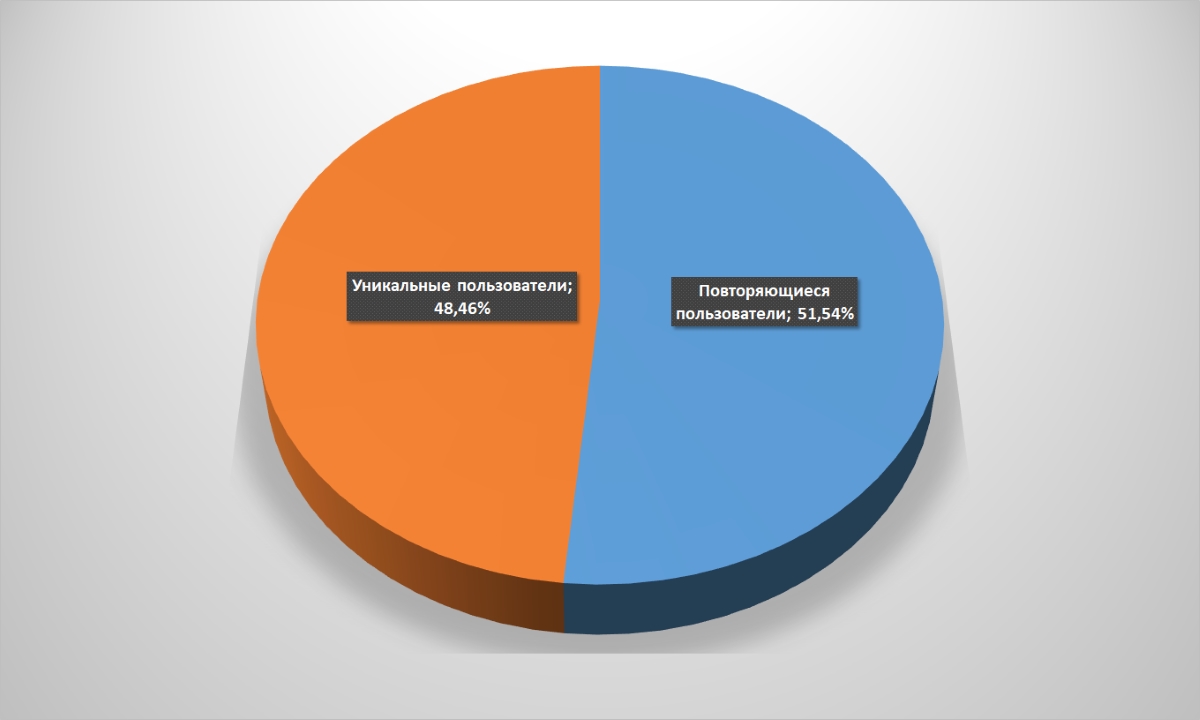

Уникальные и повторные посещения тоже отличаются не сильно, что может объясняться наличием среди онлайн-ритейлеров спорттоваров других сильных игроков вне топ-5. То есть потребитель имеет возможность выбирать, у кого купить тот или иной товар.

Уникальные и повторные посещения тоже отличаются не сильно, что может объясняться наличием среди онлайн-ритейлеров спорттоваров других сильных игроков вне топ-5. То есть потребитель имеет возможность выбирать, у кого купить тот или иной товар.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

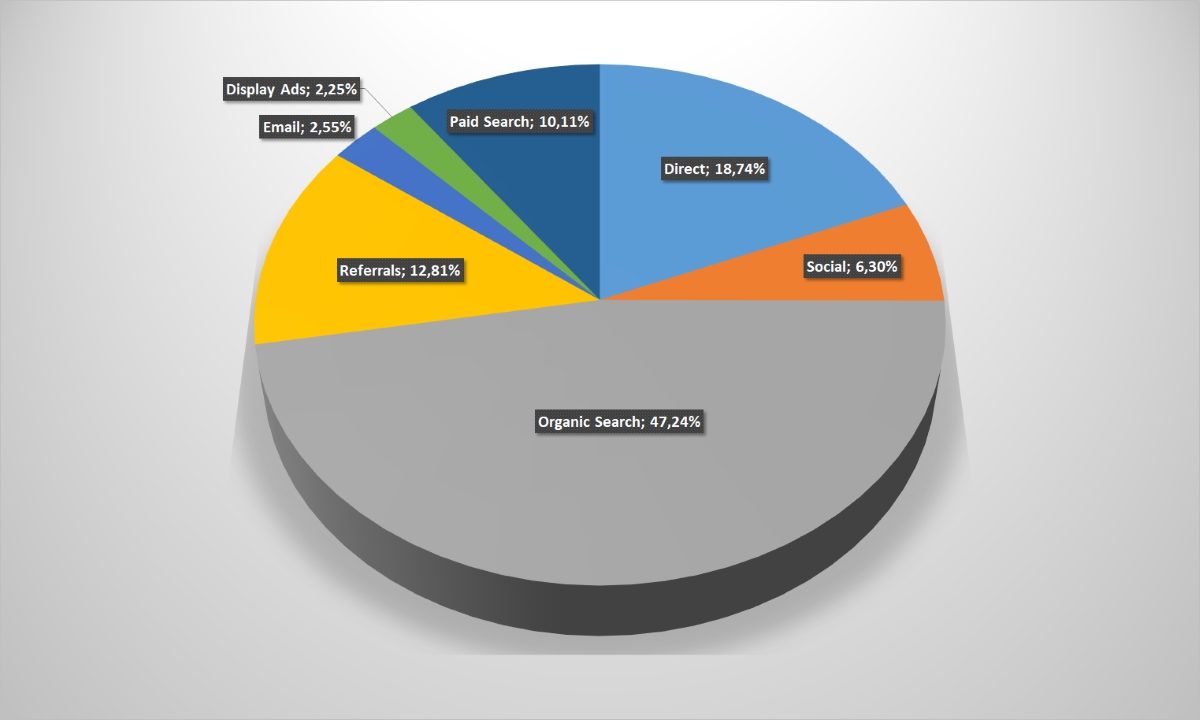

Этим же поясняется и то, что чуть менее 60% траффика интернет-магазинам приносят поисковые сети (один из самых высоких показателей среди всех направлений) и контекстная реклама. Также на неплохом уровне прямые заходы и привлечение пользователей из соцсетей. Зато заметно среднерыночным показателям уступают рассылки по e-mail, баннера и гиперссылки.

Этим же поясняется и то, что чуть менее 60% траффика интернет-магазинам приносят поисковые сети (один из самых высоких показателей среди всех направлений) и контекстная реклама. Также на неплохом уровне прямые заходы и привлечение пользователей из соцсетей. Зато заметно среднерыночным показателям уступают рассылки по e-mail, баннера и гиперссылки.

Можно сделать вывод, что большинство клиентов магазина спорттоваров начинает искать покупку, еще не имея четкого представления, где будет ее совершать, и лишь пятая часть пользователей сначала заходит на сайт конкретной компании.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

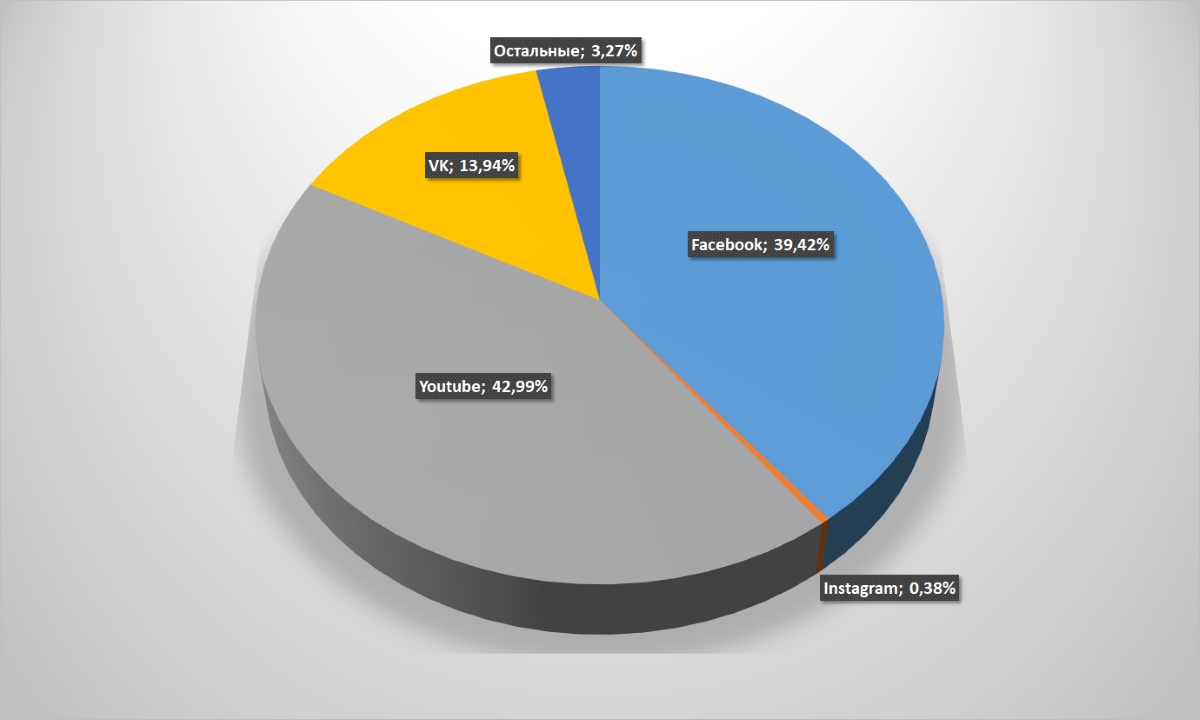

Как и в случае с магазинами техники, значительную часть потенциальных покупателей онлайн-торговцам спортивным снаряжением приносит Youtube. С другой стороны, Facebook ему не сильно уступает. Удивляют почти 14% траффика клиентов из ВКонтакте, но это может быть остаточное явление, постепенно сходящее на нет – данных для полноценного анализа недостаточно.

Как и в случае с магазинами техники, значительную часть потенциальных покупателей онлайн-торговцам спортивным снаряжением приносит Youtube. С другой стороны, Facebook ему не сильно уступает. Удивляют почти 14% траффика клиентов из ВКонтакте, но это может быть остаточное явление, постепенно сходящее на нет – данных для полноценного анализа недостаточно.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

Покупатели товаров для спорта и активного отдыха – естественно, молодые энергичные люди. Так что 100% клиентов интернет-магазинов этого направления находятся в возрасте от 18 до 54 лет.

Покупатели товаров для спорта и активного отдыха – естественно, молодые энергичные люди. Так что 100% клиентов интернет-магазинов этого направления находятся в возрасте от 18 до 54 лет.

Вполне логично, что и по типу используемых устройств смартфоны и планшеты почти в два раза превышают ПК и ноутбуки.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Кроме того, данная категория потребителей достаточно взыскательна к качеству предлагаемой продукции и как правило рассматривает несколько вариантов, прежде чем решится на покупку. Так что процент отказов в 31% – скорее, отчасти ошибочные заходы или визиты для сравнения условий в разных магазинах.

Кроме того, данная категория потребителей достаточно взыскательна к качеству предлагаемой продукции и как правило рассматривает несколько вариантов, прежде чем решится на покупку. Так что процент отказов в 31% – скорее, отчасти ошибочные заходы или визиты для сравнения условий в разных магазинах.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Ювелирный ритейл

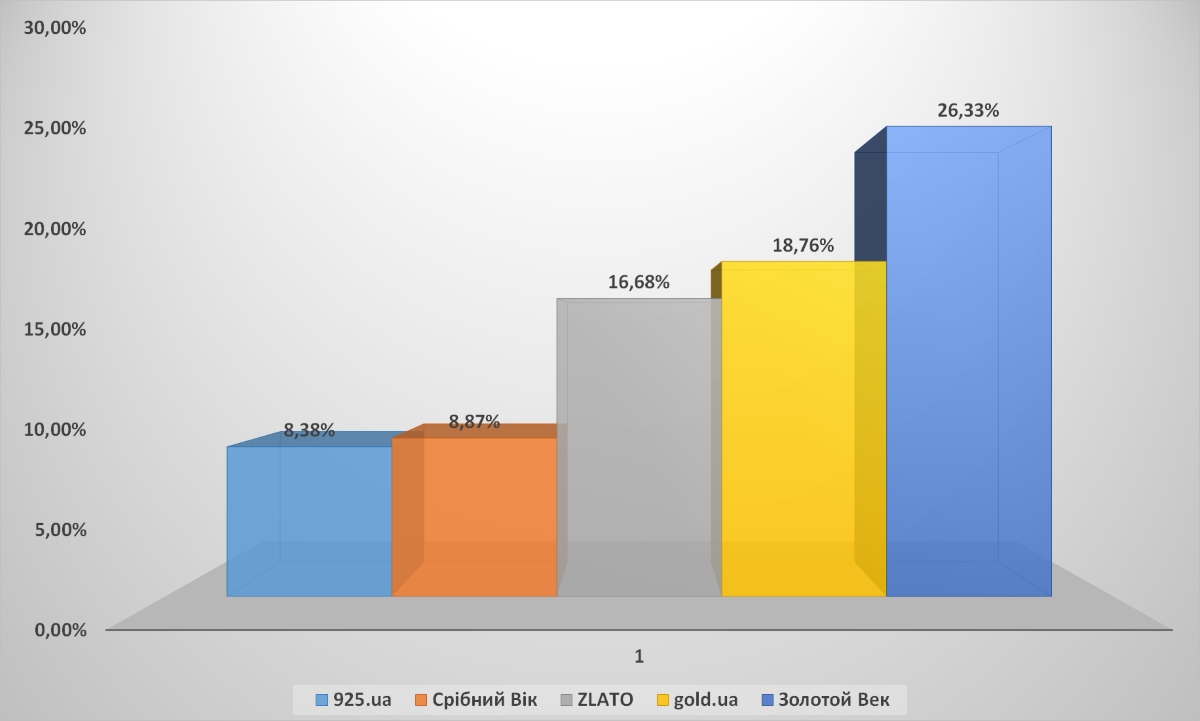

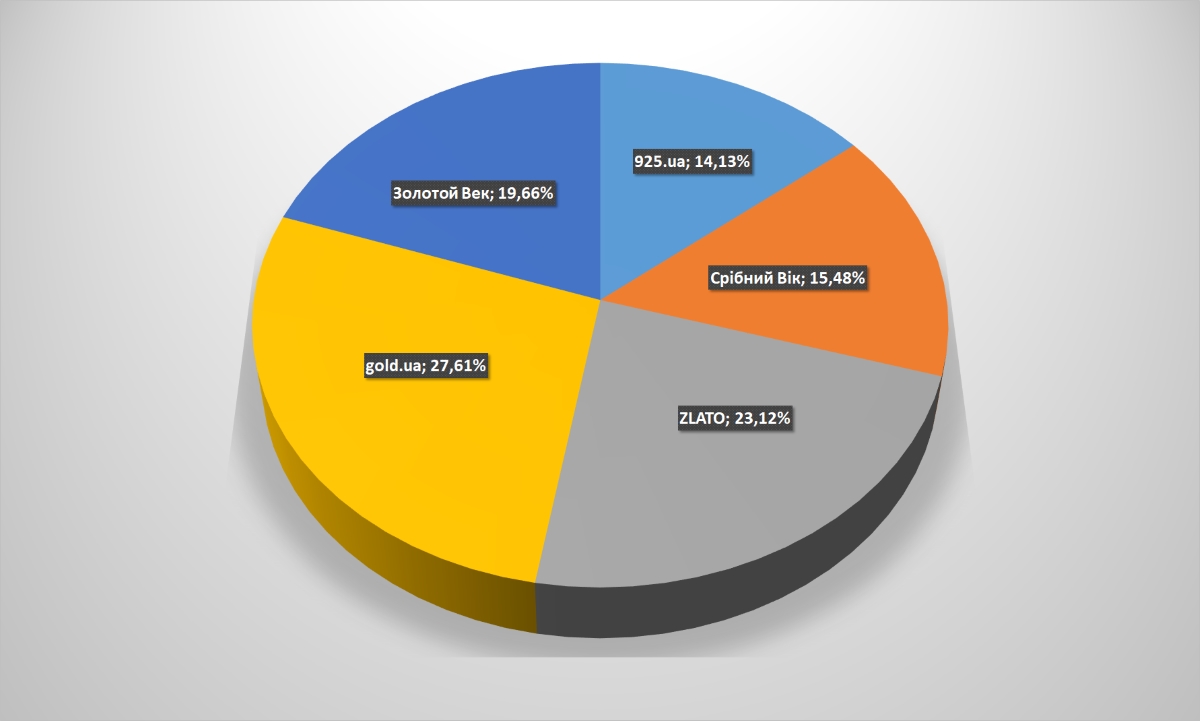

И вновь лидер очевиден, пусть и не столь явный как Rozetka или Цитрус. Золотой Век по охвату аудитории на 8% опережает своего ближайшего соперника gold.ua, и на 10% – zlato.ua. Всего же «большая пятерка» охватывает почти 79% интернет-аудитории сегмента, что практически не оставляет шанса другим игрокам.

Но высокий охват и знание торговой марки потребителями – еще не гарант высоких посещаемости и продаж. При заметно более высоком охвате аудитории Золотой Век по посещаемости внутри топ-5 уступает и gold.ua и zlato.ua. Не исключено, что причина в разветвленной розничной сети бренда Золотой Век: в офлайне ритейлер явно переигрывает конкурентов.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Ситуация с уникальными и повторными визитами достаточно стандартна: в целом, 50 на 50.

Ситуация с уникальными и повторными визитами достаточно стандартна: в целом, 50 на 50.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

А вот по источникам траффика ситуацию ближе к интернет-магазинам спорттоваров: более 60% приносит органический поиск и контекстная реклама по ключевым словам. Прямых заходов – всего 13%, риферралов – чуть больше, а рассылки и соцсети суммарно дают около 6% заходов. Зато неплохо работают баннера – выше среднего показателя по отрасли. Опять можно констатировать, что пользователи начинают с поиска товара, еще не решив, где именно его купить.

А вот по источникам траффика ситуацию ближе к интернет-магазинам спорттоваров: более 60% приносит органический поиск и контекстная реклама по ключевым словам. Прямых заходов – всего 13%, риферралов – чуть больше, а рассылки и соцсети суммарно дают около 6% заходов. Зато неплохо работают баннера – выше среднего показателя по отрасли. Опять можно констатировать, что пользователи начинают с поиска товара, еще не решив, где именно его купить.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

Учитывая незначительную роль соцсетей в генерации общего траффика онлайн-магазинов украшениями, отметим лишь, что в лидерах снова Facebook и Youtube, как для себя хороший показатель продемонстрировал Instagram, а ВКонтакте вообще обеспечил почти 19% переходов на сайты ювелиров. Что достаточно странно.

Учитывая незначительную роль соцсетей в генерации общего траффика онлайн-магазинов украшениями, отметим лишь, что в лидерах снова Facebook и Youtube, как для себя хороший показатель продемонстрировал Instagram, а ВКонтакте вообще обеспечил почти 19% переходов на сайты ювелиров. Что достаточно странно.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

Любопытно, что показатели заходов с мобильных устройств на 10 с лишним процентов опережают средние показатели по рынку. Есть сомнения, правда, что это приводит к высокой конверсии: не исключено, что пользователи только собирают информацией перед тем, как окончательно заказать изделие в интернет-магазине или офлайновой торговой точке.

Любопытно, что показатели заходов с мобильных устройств на 10 с лишним процентов опережают средние показатели по рынку. Есть сомнения, правда, что это приводит к высокой конверсии: не исключено, что пользователи только собирают информацией перед тем, как окончательно заказать изделие в интернет-магазине или офлайновой торговой точке.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Также стоит отметить, что 70% посетителей сайтов ювелирных ритейлеров – люди до 45 лет. Очевидно, старшее поколение предпочитает выбирать украшения «по старинке»: изучая представленный товар в традиционных магазинах. Ну, или вообще отказывается от покупок ювелирных изделий.

Также стоит отметить, что 70% посетителей сайтов ювелирных ритейлеров – люди до 45 лет. Очевидно, старшее поколение предпочитает выбирать украшения «по старинке»: изучая представленный товар в традиционных магазинах. Ну, или вообще отказывается от покупок ювелирных изделий.

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

При всем том, процент потенциальных клиентов, прервавших знакомство с интернет-магазинов на первой же странице, довольно невелик – чуть больше 30. Большинство остается на сайте, или изучая другие предложения, или уже оформляя покупку.

При всем том, процент потенциальных клиентов, прервавших знакомство с интернет-магазинов на первой же странице, довольно невелик – чуть больше 30. Большинство остается на сайте, или изучая другие предложения, или уже оформляя покупку.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Товары для детей

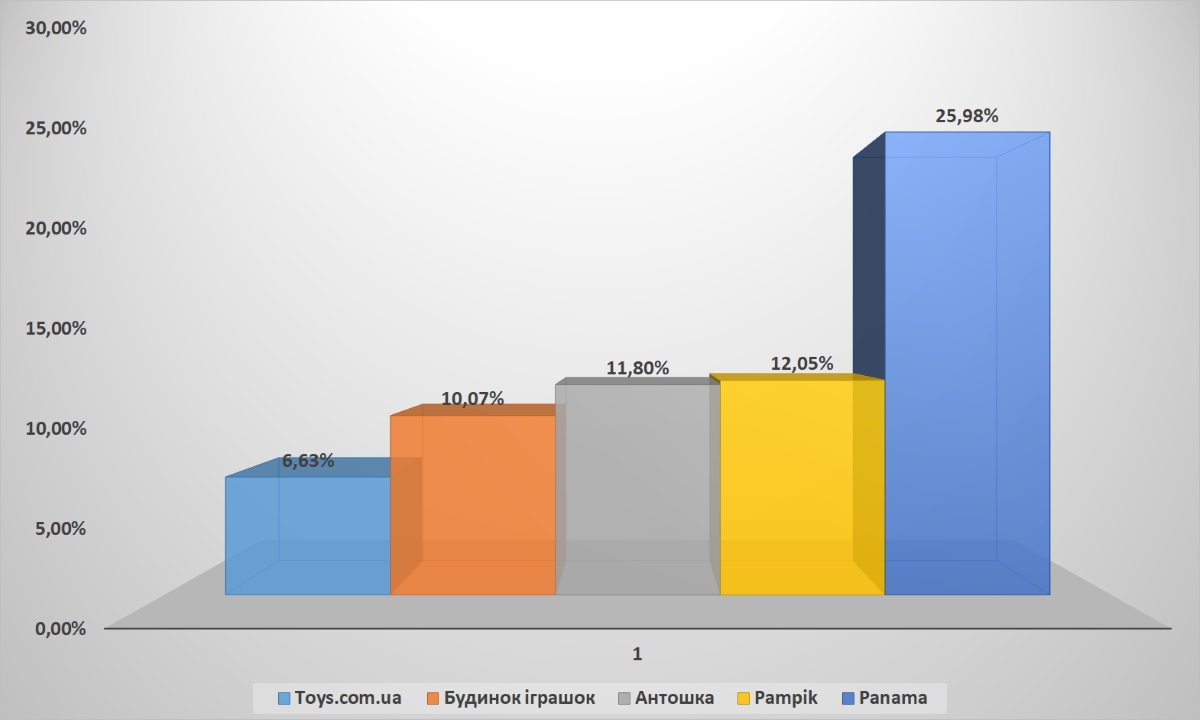

Анализируя показатели интернет-магазинов детских товаров, прежде всего стоит отметить, что показатели БІ – Будинок Іграшок не совсем отвечают действительности. За минувший год компания провела ребрендинг и переехала со старого сайта igrushki.ua на новый bi.ua. Статистика по старому сайту ритейлера недоступна и в аналитике фигурируют данные нового портала, что и объясняет сравнительно невысокие показатели одного из лидеров сегмента.

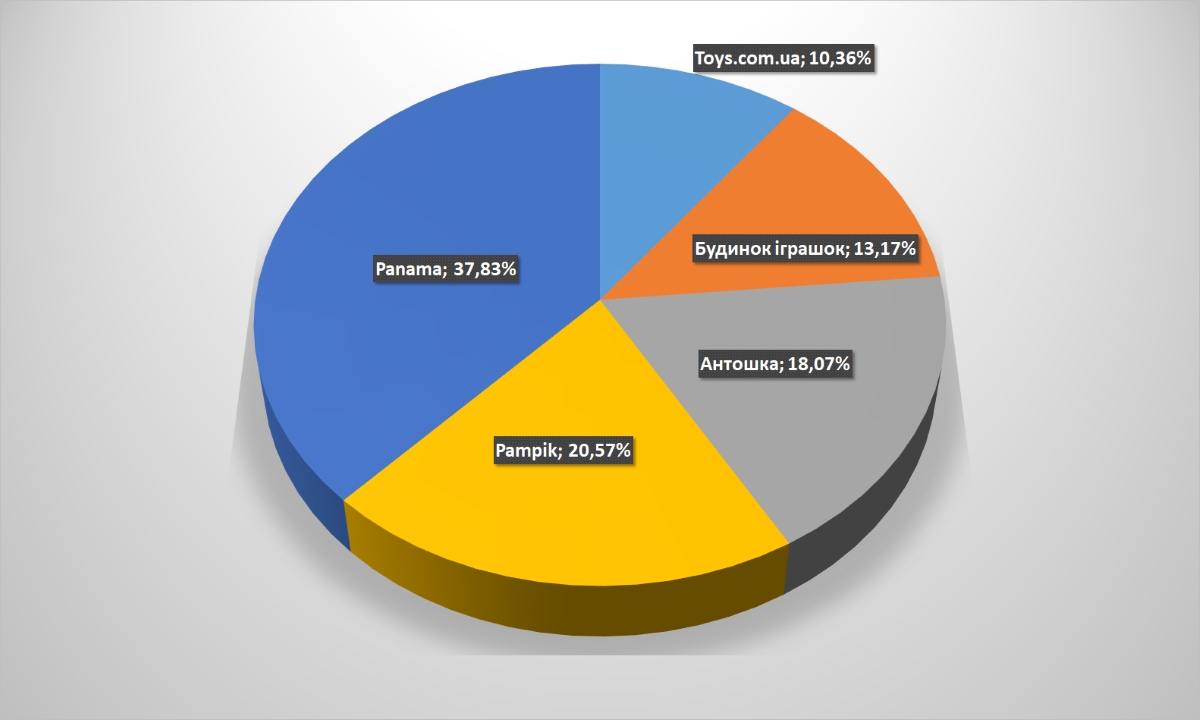

По актуальным данным более чем в два раза оторвался интернет-магазин Panama, в одиночку охватывая четверть аудитории UANet, интересующейся товарами для детей. Среди остальной четверки – примерное равенство. В том числе и по посещаемости среди пятерки лидеров.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

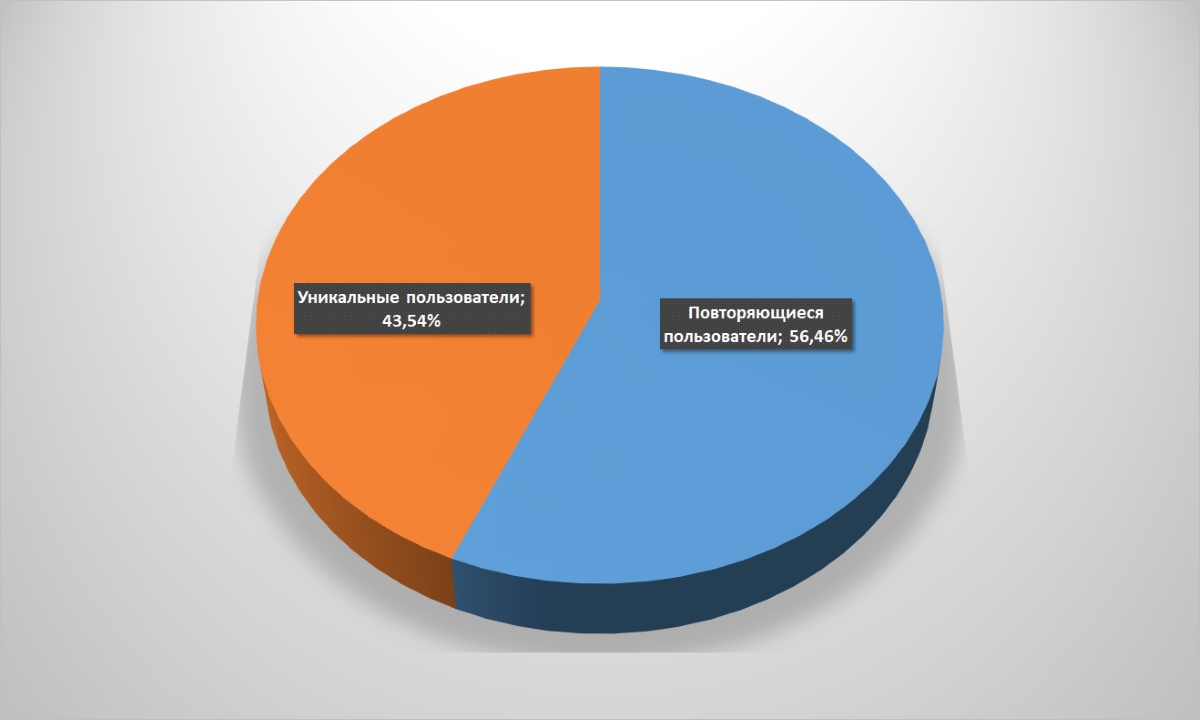

Как и в некоторых других случаях, у детских ритейлеров несколько лучше ситуация с повторными посещениями: вероятнее всего, раз найдя надежный магазин, родители малышей не спешат менять пристрастия.

Как и в некоторых других случаях, у детских ритейлеров несколько лучше ситуация с повторными посещениями: вероятнее всего, раз найдя надежный магазин, родители малышей не спешат менять пристрастия.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

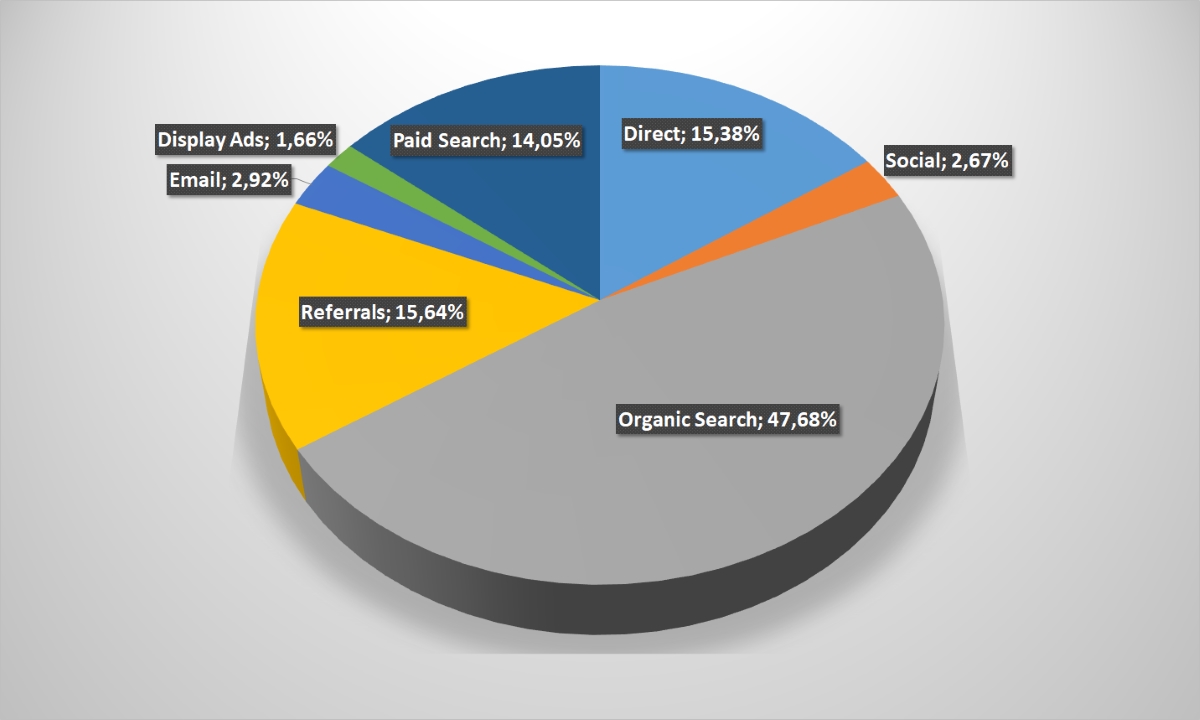

И снова, как и у ряда предыдущих категорий, основной источник траффика для интернет-магазинов товаров для детей: поисковые системы и контекстная реклама. Показатель прямых доходов – один из самых низких в украинском e-commerce, также заметно меньше удается привлечь пользователей и через другие «точки входа»: рассылки, соцсети, баннера и гиперссылки.

И снова, как и у ряда предыдущих категорий, основной источник траффика для интернет-магазинов товаров для детей: поисковые системы и контекстная реклама. Показатель прямых доходов – один из самых низких в украинском e-commerce, также заметно меньше удается привлечь пользователей и через другие «точки входа»: рассылки, соцсети, баннера и гиперссылки.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

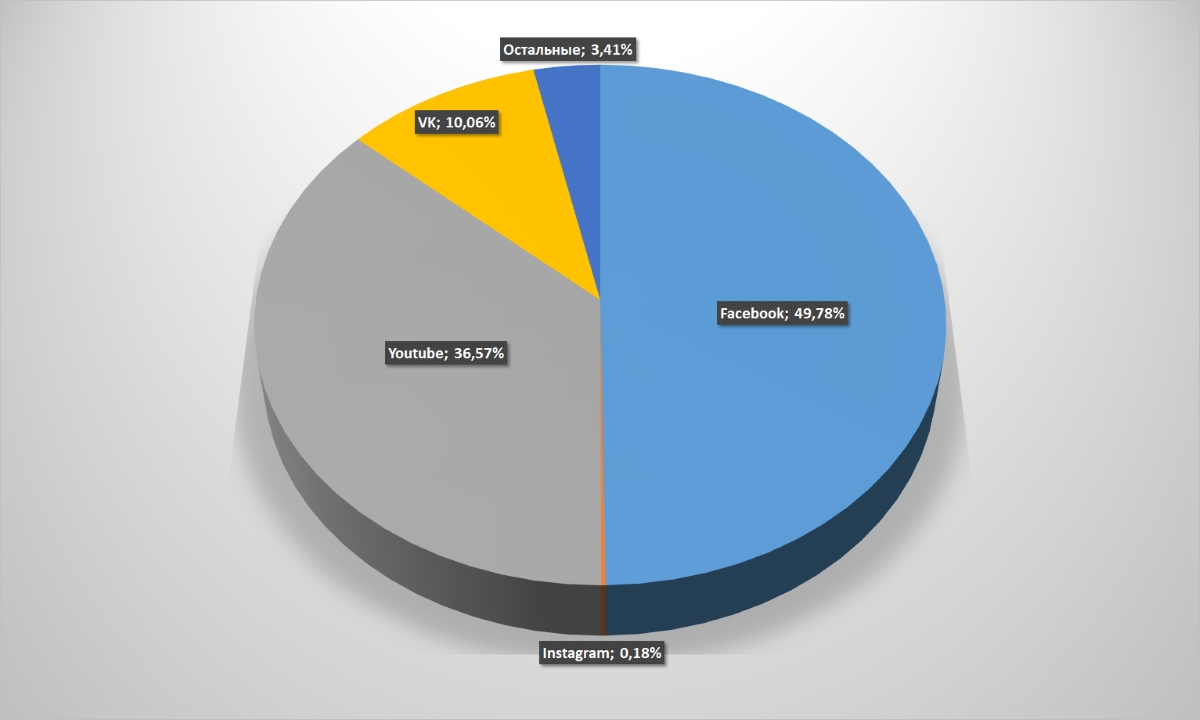

Зато среди 2,67% общего траффика, входящего на онлайн-платформы украинских продавцов детских товаров, половину обеспечивает Facebook. Что, в общем, отечественному e-commerce не свойственно. На втором месте Youtube, а на третьем снова ВКонтакте, правда, с заметно более низким показателем, чем у ювелирных магазинов.

Зато среди 2,67% общего траффика, входящего на онлайн-платформы украинских продавцов детских товаров, половину обеспечивает Facebook. Что, в общем, отечественному e-commerce не свойственно. На втором месте Youtube, а на третьем снова ВКонтакте, правда, с заметно более низким показателем, чем у ювелирных магазинов.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

Покупатели товаров для детей – достаточно продвинутые технологически люди. Такой вывод можно сделать на основании одного из самых высоких среди всех секторов процента заходов с мобильных устройств – 72%.

Покупатели товаров для детей – достаточно продвинутые технологически люди. Такой вывод можно сделать на основании одного из самых высоких среди всех секторов процента заходов с мобильных устройств – 72%.

Что абсолютно не удивляет: 88% пользователей, интересующихся приобретением детских товаров – люди до 44 лет. А подавляющее большинство – 80% – вообще находятся в категории самых желанных для ритейлера и платежеспособных клиентов: от 25 до 44 лет.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

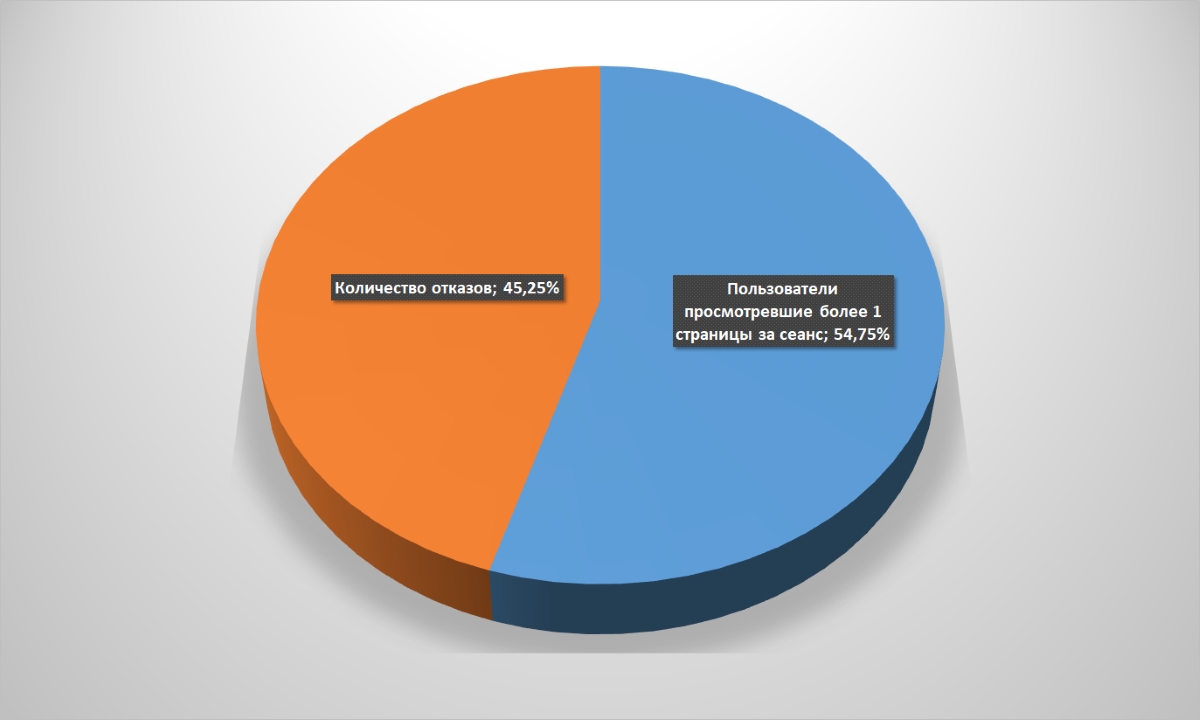

Зато непривычно много посетителей интернет-магазинов очень быстро уходят с портала: 45,25%. Здесь кроется дополнительная возможность для онлайн-торговцев удержать потенциальных клиентов и повысить конверсию. Если, конечно, удастся проанализировать пользователей и выяснить причины такого поведения.

Зато непривычно много посетителей интернет-магазинов очень быстро уходят с портала: 45,25%. Здесь кроется дополнительная возможность для онлайн-торговцев удержать потенциальных клиентов и повысить конверсию. Если, конечно, удастся проанализировать пользователей и выяснить причины такого поведения.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Косметика и drogerie

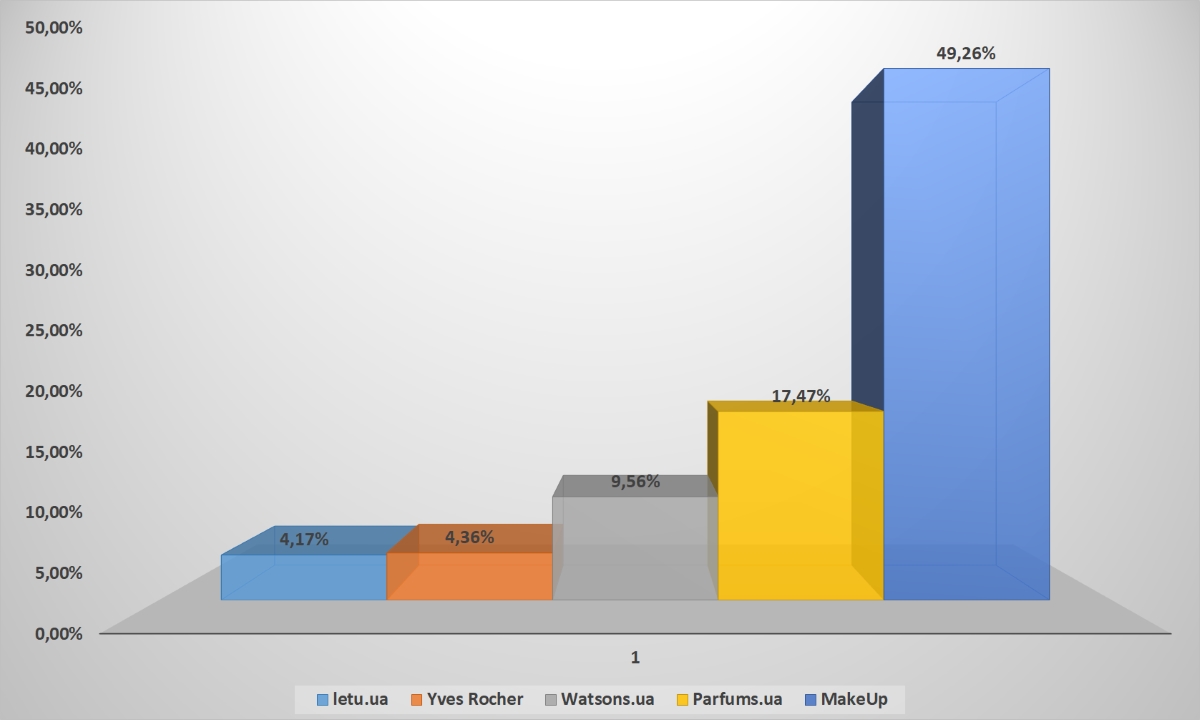

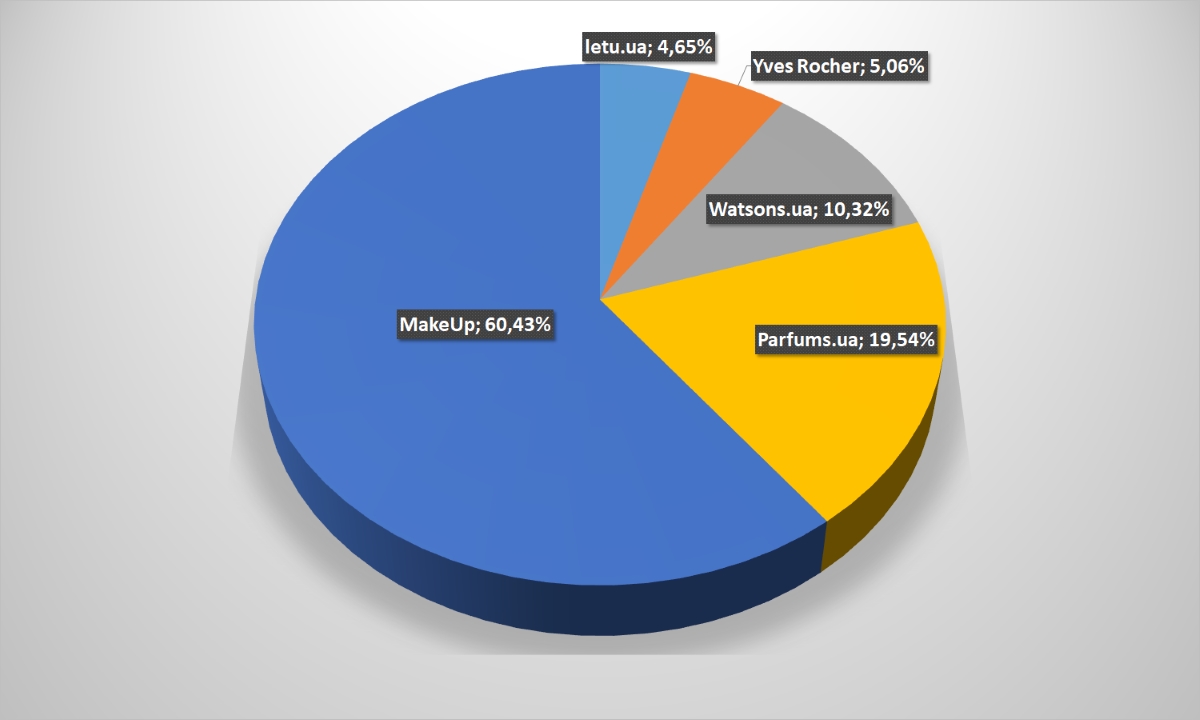

Восьмой по счету, но не по значимости, в нашем отчете выступает сфера онлайн-торговли косметики, парфюмерии и drogerie. И здесь тоже на лицо явный лидер – интернет-магазин MakeUp, единолично контролирующий охват аудитории половину этого сегмента. Всего же первые пять магазинов обеспечивают 85% охвата целевой аудитории украинцев.

Схожая ситуация и внутри топ-5: MakeUp получает 60% заходов уникальных пользователей, в 3 раза от него отстает parfums.ua, в 6 – не так давно стартовавший watsons.ua.

Диаграмма: Охват аудитории (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

Диаграмма: Посещаемость сайтов уникальными пользователями (для увеличения картинки нажмите на нее)

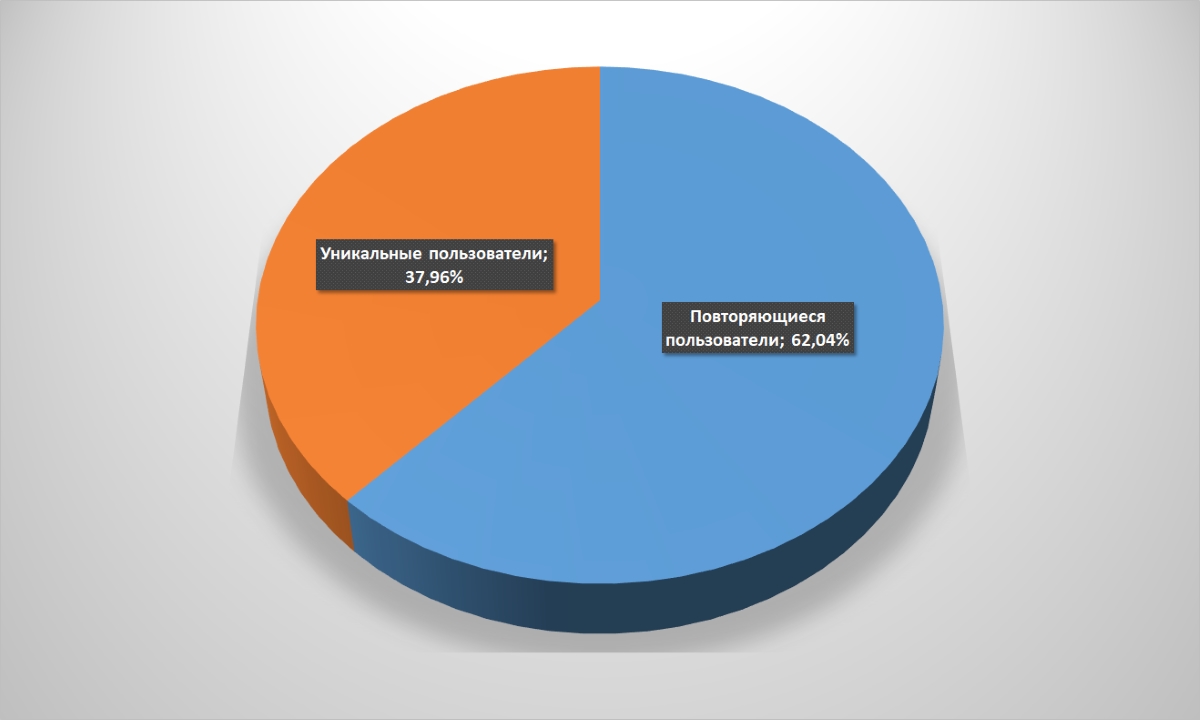

Причем покупатели косметических средств – одна из самых стабильных и благодарных целевых аудиторий для онлайн-ритейлеров. Почти две трети из них возвращаются за покупками к лидерам отрасли.

Причем покупатели косметических средств – одна из самых стабильных и благодарных целевых аудиторий для онлайн-ритейлеров. Почти две трети из них возвращаются за покупками к лидерам отрасли.

Диаграмма: Соотношение уникальных и повторяющихся пользователей (для увеличения картинки нажмите на нее)

Стабильность подтверждает и анализ источников траффика. Прямые заходы на сайты интернет-магазинов составляют свыше 30%, при том, что в среднем по украинскому рынку e-commerce этот показатель составляет всего 19%. Также выделяются своей эффективность e-mail рассылки, а вот поисковые запросы уступают среднестатистическим показателям: возможно, пользователи предпочитают искать товар не просто во Всемирной паутине, а уже на сайте конкретной компании. Недаром сегмент «Косметика и drogerie» уверенно занимает вторые места и по времени пребывания на сайте, и по глубине просмотров.

Стабильность подтверждает и анализ источников траффика. Прямые заходы на сайты интернет-магазинов составляют свыше 30%, при том, что в среднем по украинскому рынку e-commerce этот показатель составляет всего 19%. Также выделяются своей эффективность e-mail рассылки, а вот поисковые запросы уступают среднестатистическим показателям: возможно, пользователи предпочитают искать товар не просто во Всемирной паутине, а уже на сайте конкретной компании. Недаром сегмент «Косметика и drogerie» уверенно занимает вторые места и по времени пребывания на сайте, и по глубине просмотров.

Диаграмма: Источники траффика (для увеличения картинки нажмите на нее)

Самая популярная сеть у покупателей этой категории товаров – Facebook. Причем ни в одном другом сегменте его преимущества над Youtube не было таким существенным. Остальные соцсети, за исключением ВКонтакте, как обычно – в пределах статистической погрешности.

Самая популярная сеть у покупателей этой категории товаров – Facebook. Причем ни в одном другом сегменте его преимущества над Youtube не было таким существенным. Остальные соцсети, за исключением ВКонтакте, как обычно – в пределах статистической погрешности.

Диаграмма: Переходы на сайт интернет-магазина из социальных сетей (для увеличения картинки нажмите на нее)

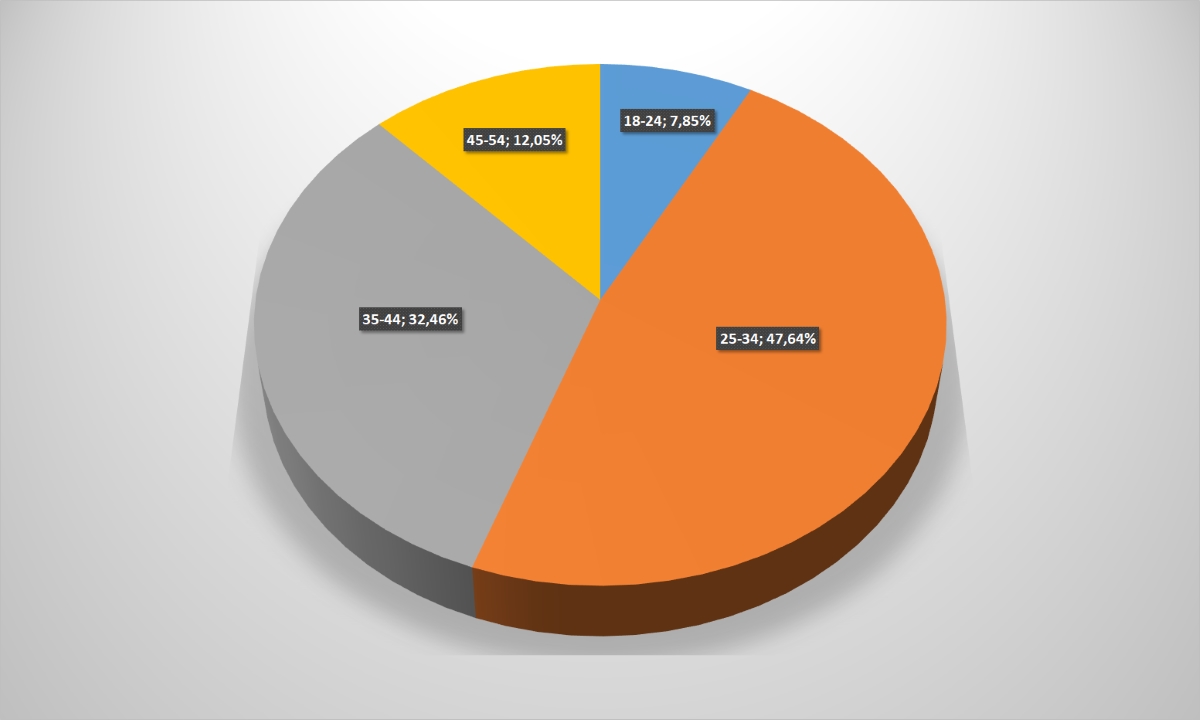

Показатели по используемым для входа на сайт интернет-магазинов устройств также вполне коррелируют с возрастным срезом пользователей. Почти три четверти клиентов – от 18 до 44 лет, поэтому 71% визитов со смартфонов и планшетов. Впрочем, даже представители старшего поколения покупают косметику онлайн: 14,5% пользователей составляют люди в возрасте 55-64 года, а почти 0,5% – в возрасте 65+.

Показатели по используемым для входа на сайт интернет-магазинов устройств также вполне коррелируют с возрастным срезом пользователей. Почти три четверти клиентов – от 18 до 44 лет, поэтому 71% визитов со смартфонов и планшетов. Впрочем, даже представители старшего поколения покупают косметику онлайн: 14,5% пользователей составляют люди в возрасте 55-64 года, а почти 0,5% – в возрасте 65+.

Диаграмма: Устройства, используемые пользователями для доступа в интернет (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

Диаграмма: Возрастная категория пользователей (для увеличения картинки нажмите на нее)

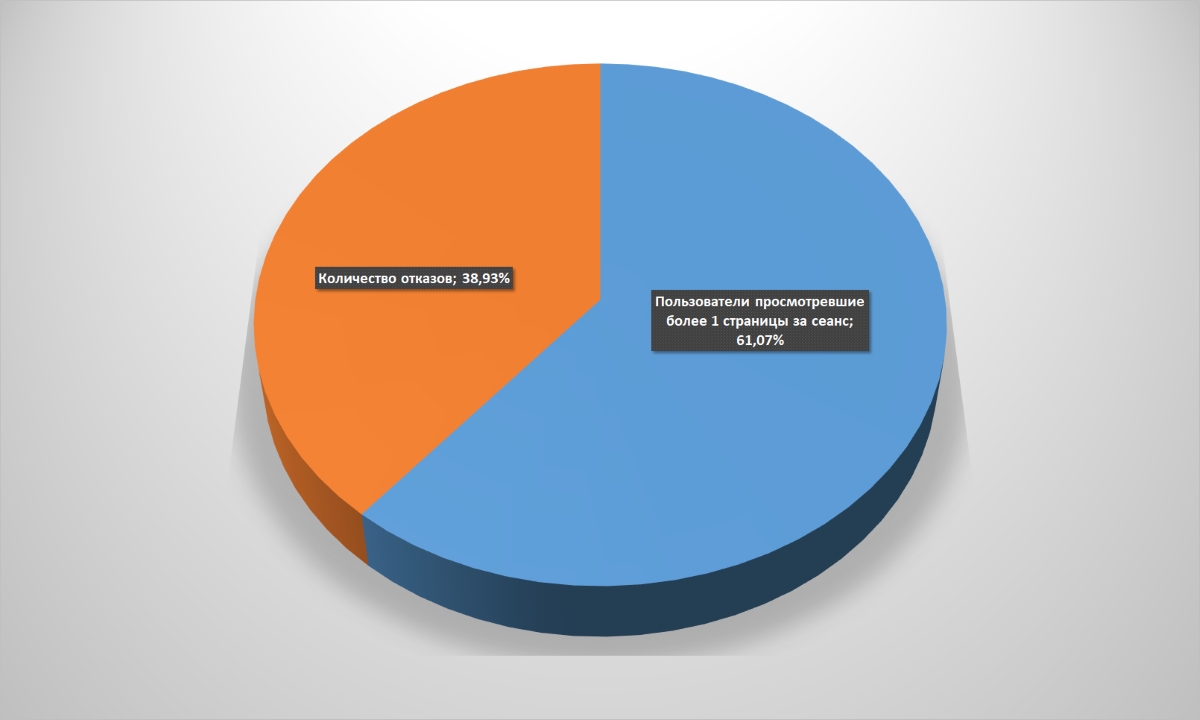

Показатель отказов от продолжения просмотра также «среднерыночный» – 39. Чуть хуже, чем у многих других сегментов, но лучше, чем у товаров для детей и интернет-универсамов.

Показатель отказов от продолжения просмотра также «среднерыночный» – 39. Чуть хуже, чем у многих других сегментов, но лучше, чем у товаров для детей и интернет-универсамов.

Диаграмма: Процент отказов (для увеличения картинки нажмите на нее)

Read also

Бізнес для бізнесу: Агромат ділиться технологічною експертизою з ринком