Топ-30 продуктовых сетей по обороту, самые доходные ТРЦ и другие лидеры рынка

Кто из украинских компаний пошел в число самых прибыльных продуктовых сетей, drogerie, DIY, также лидирует среди ресторанов, экспортеров и импортеров.

Издательство Экономика и портал Delo.ua представили свой очередной выпуск проекта «Топ-100. Рейтинги крупнейших». На этот раз он посвящен ведущим производственным и сервисным компаниям Украины, и на самом деле включает в себя более 500 предприятий, работающих во всех ключевых отраслях экономики страны. Не остались без внимания аналитиков и компании сферы розничной торговли. RAU выбрала из рейтинга ритейлеров и несколько расширила перечень, указав титульные бренды групп и местонахождение их штаб-квартир, а также приведя показания предприятий отраслей, связанных с розничной торговлей.

Как считали

Ранжирование компаний проводилось, как и в предыдущих случаях, по чистой выручке (доход без НДС и акцизных сборов). Традиционно составители рейтинга показали и прибыли-убытки компаний, хотя сами признают, что финансисты давно не рекомендуют оценивать предприятия по этому показателю. Результаты связанных компаний объединяли, но далеко не всегда: часто каждое юрлицо, входящее в ту или иную группу, приводится в исследовании отдельно. Особенно это справедливо в отношении ритейла, где среди лидеров немало компаний с холдинговой структурой. Для удобства компании разделены по сферам деятельности.

Ритейлеры в топ-100

Прежде чем переходить непосредственно к показателям предприятий сферы розничной торговли, нужно отметить, что в списке 500 крупнейших компаний Украины немало ритейлеров. Скажем, АТБ занимает почетное 5-е место по суммарному объему выручки, Фоззи-Фуд (Сільпо) – 12-е, Эпицентр К – 17-й в рейтинге. Также в топ-100 входят METRO Cash&Carry Ukraine, АШАН, Фокстрот, Фудмережа (Велика Кишеня), Эльдорадо и Comfy. Другие компании остались за пределами первой сотни.

Фигурируют ритейлеры и в других, более подробных рейтингах. Среди ста лидирующих компаний по чистой прибыли уже упоминавшиеся Эпицентр и АТБ, а также Adidas, Brocard и McDonald’s Украина. Фоззи-Фуд, не войдя в сто лучших по чистой прибыли, заняла 62-е место среди крупнейших экспортеров Украины – единственная из компаний розничной торговли. В этой категории бал традиционно правят металлурги и аграрии.

Зато среди импортеров ритейлеров сразу трое. Группу M. T. I. (сети Intertop, Ecco и другие) аналитики разместили на 22-й строчке, Фоззи-Фуд – на 34-й, а Эпицентр – на 65-й. Правда, точных данных о суммах экспорта и импорта эксперты не приводят: разброс оценки более чем солидный – в пределах 500 млн грн.

Топ продуктовых сетей

Традиционно много внимания в рейтинге уделяется компаниям сферы FMCG. Что и неудивительно: если во многих других сегментах есть явные лидеры (а в случае с DIY – де-факто монополисты), то конкуренция среди продуктовых сетей нешуточная. Например, по оценке компании GT Partners, в Украине действуют более 130 ритейлеров, специализирующихся на торговле продуктами и товарами повседневного спроса. Естественно, что все они в список Delo.ua не вошли: в издании приводятся данные о 50-ти крупнейших компаний розничной торговли. RAU сократила этот рейтинг до 30 лидирующих продуктовых сетей, поскольку в некоторых случаях речь шла об компаниях, входящих в один и тот же холдинг или группу, а также в список попали сети, не занимающиеся торговлей продтоварами.

Нетрудно заметить, что помимо всем известных брендов, представленных в каждой области Украины, в топ-30 вошло немало и локальных ритейлеров. Причем нередко они демонстрируют значительно лучшие показатели по росту оборота и прибыли, чем лидеры рынка.

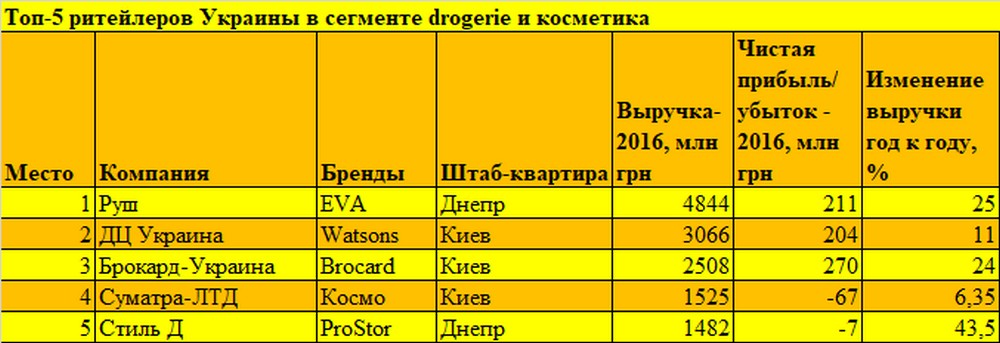

Техника и электроника, drogerie и DIY

Разумеется, составители списка 500 крупнейших компаний Украины не обошли вниманием и другие сферы украинского ритейла, кроме продуктовых сетей. Но в этих сегментах конкуренция гораздо меньше, и большого количества операторов во многих отраслях нет: на рынке правят бал 5-10 операторов. Яркая иллюстрация этому тезису: ситуация в сегменте товаров для строительства и ремонта, DIY (от англ. Do It Yourself – Сделай это сам).

Схожая ситуация и в случае с розничной торговлей бытовой техникой и электроникой: есть ярко выраженная тройка лидеров, с которыми остальным конкурировать сложно. Хотя включение в один рейтинг супермаркетов техники (Фокстрот, Эльдорадо, COMFY) и точек по продаже мобильных устройств и аксессуаров вызывает удивление: эти компания работают в разных сегментах и сравнивать их некорректно.

Зато среди drogerie-сетей разрывы в первой пятерке значительно ниже. Brocard-Украина, естественно, работает несколько в другом сегменте, чем EVA, Watsons и ProStor, но поскольку конкурентов по выручке в Украине у него совсем нет, составители рейтинга отнесли его в эту категорию. Вероятно, чтобы вообще не оставлять за бортом топ-100.

Топ-5 операторов в сегменте «товары для красоты и ухода» контролируют львиную долю рынка, практически не оставив места конкурентам. Что еще примечательно: обороты у всех компаний «большой пятерки» уверенно растут, пусть и разными темпами. И в Украине нет никого, кто мог бы бросить им вызов: занимающая 6-ю строчку Лотос Трейд отстает по выручке от сети ProStor почти в шесть раз – 251 млн грн против 1482 млн грн.

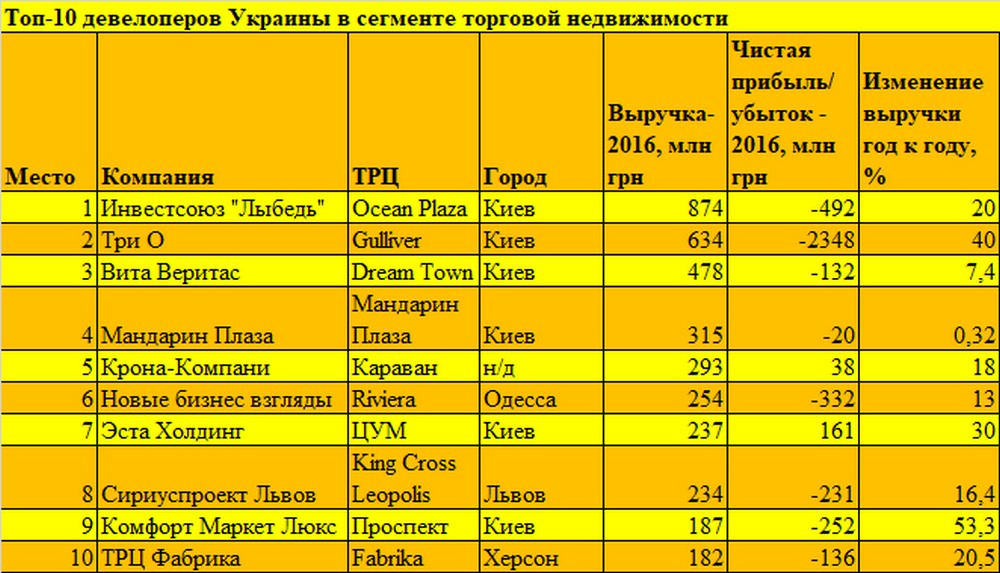

Девелоперы и рестораторы

С ритейлом тесно связаны еще две сферы: девелопмент торговой недвижимости и ресторанный бизнес. Обе они нашли свое отражение в рейтинге Delo.ua. Но как минимум с собственниками и управляющими компаниями ТРЦ ситуация выглядит не лучшим образом: почти все они закончили 2016 год со значительными убытками. Причина очевидна: при строительстве ТРЦ многие девелоперы брали кредиты в валюте. Падение курса гривни и экономические потрясения сильно ударили по их способности безболезненно выплачивать долги. Часть задолженности удалось реструктуризировать и переоценить, но финансовые показатели у операторов торговых площадей все еще в минусе. К тому же, не стоит забывать и о резко выросших эксплуатационных расходах из-за роста коммунальных и смежных платежей.

К таблице требуются некоторые пояснения. В частности, Мандарин Плаза владеет не только одноименным торговым центром, но и долей в БЦ Парус, а также еще несколькими активами. Данные по группе даются без разделения по отдельным объектам. Аналогичная ситуация и с Эста Холдинг: компании принадлежит ряд объектов. А киевский ЦУМ в 2016 году был на реконструкции и вряд ли сыграл значительную роль в генерации дохода и прибыли группы. Относительно Крона-Компани составители рейтинга не указали, какой именно из ТРЦ Караван имеется в виду: киевский, харьковский или днепровский. Все трое входят в орбиту группы DCH, но вполне вероятно, что принадлежат разным юрлицам и отчитываются по отдельности.

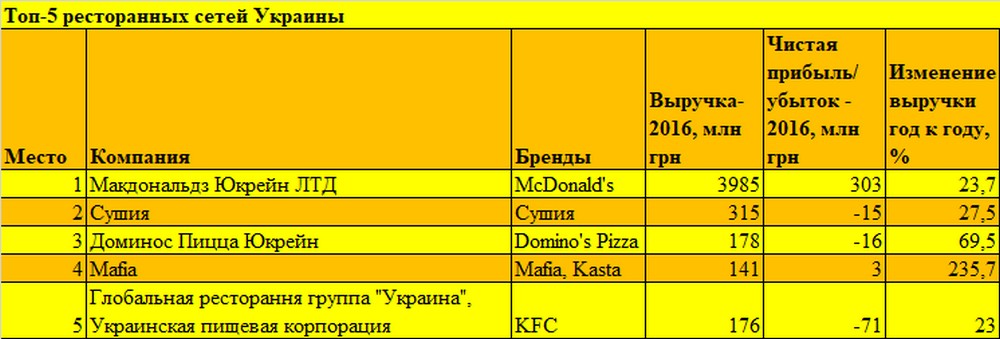

Завершает анализ очередного выпуска «Топ-100. Рейтинг крупнейших» список самых доходных ресторанных сетей Украины. Сейчас общепит тесно связан с ритейлом, достаточно сказать, что фуд-корты стали одним из ключевых генераторов траффика в ТРЦ. Поэтому их присутствие в нашем перечне обязательно.

Читайте также –

Read also

Ролики тижня: Київстар, Vovk, Повернись живим, Сімейна пекарня та відеокліп рок-гурту U2 за участю військових “Хартії”