Змінам тут місце: як розвивалися українські ТРЦ та що на них очікує в епоху e-commerce

Як змінився український ринок рітейлу та торговельної нерухомості за останні десять років та чому інвестори продовжують вірити в галузь в умовах розвитку інтернет-торгівлі.

Цей матеріал доступний російською мовою

Авторська колонка керівника департаменту агентських та консалтингових послуг у сфері торговельної нерухомості в міжнародній консалтинговій компанії Cushman & Wakefield Катерини Весни.

До ери інтернету

Якісні зміни у сфері роздрібної торгівлі, а відповідно – і в комерційній нерухомості, розпочалися вже за часів незалежної України, коли разом із накопиченням приватного капіталу почали з’являтися торговельні та офісні центри на зразок тих, що вже існували в державах із розвиненою економікою.

Якісні зміни у сфері роздрібної торгівлі, а відповідно – і в комерційній нерухомості, розпочалися вже за часів незалежної України, коли разом із накопиченням приватного капіталу почали з’являтися торговельні та офісні центри на зразок тих, що вже існували в державах із розвиненою економікою.

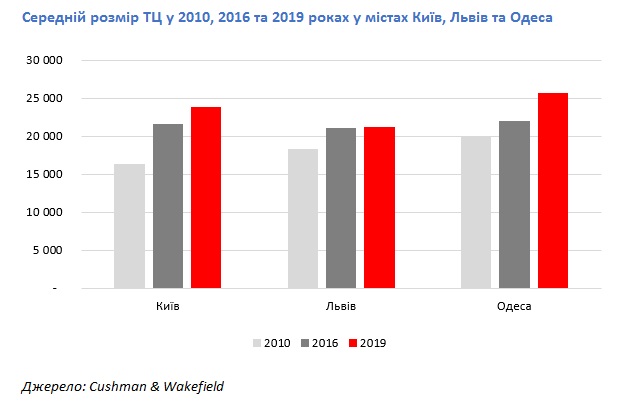

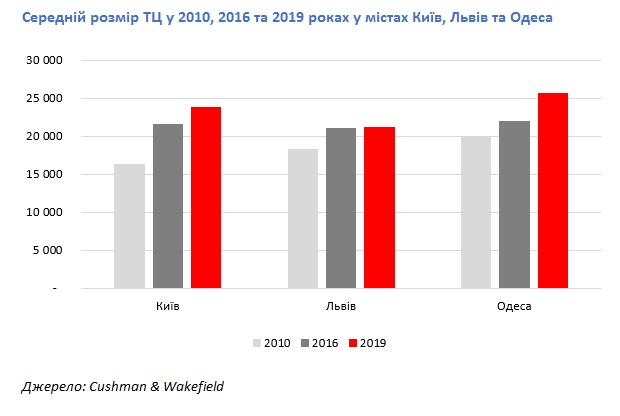

В усіх куточках країни перехід від організованих ринків та перебудованих центральних універмагів і будинків побуту до будівництва ТЦ площею 10 000 кв. м, а потім і ТРЦ понад 25 000 кв. м відбувався швидко, але нерівномірно (див. Графік №1). Все залежало від купівельної спроможності місцевого населення, стабільності економіки регіону та попиту з боку потенційних орендарів. Навіть сьогодні в Україні залишилися міста, де лише плануються або розпочато будівництво торговельних центрів площею більше 25 000 кв. м: Запоріжжя, Івано-Франківськ, Миколаїв, Ужгород.

Нові правила гри. Ера інтернету

Розвиток електронної комерції поставив під загрозу саме існування традиційного формату торгівельних центрів і змусив девелоперів і рітейлерів шукати відповіді на питання: «Чи виживуть ТРЦ за наявності маркетплейсів та інтернет-магазинів?», «Якщо торговельні центри існуватимуть, то як передбачити споживчі вподобання щодо асортименту товарів та послуг?», «Як використати e-commerce для інтенсифікації продажів у brick-and-mortar форматі?»

Зважаючи на той факт, що нові проекти продовжують відкриватися (див. Графік №2), можна стверджувати, що інвестори вірять в майбутнє торгово-розважального формату, але все більше уваги приділяють розважальній складовій.

Еволюція розважальних центрів

Цікаво прослідкувати зміну частки розважальних операторів, таких як кінотеатри, дитячі розважальні центри, льодові арени та ролердроми, в концепції ТРЦ. Колись кінотеатри «Лінія кіно» будувалися на площі близько 800–1000 кв. м із трьома або чотирма залами. Згодом, коли у прокат почало надходити більше кінематографічної продукції, з’явилися нові оператори і почали орендувати площі 2500–3500 кв. м та будувати кінотеатри від шости залів для можливості одночасного показу всіх фільмів, які є у прокаті.

Ще у 2010-12 роках, коли сегмент лише формувався, в Україні було дуже мало компаній, які спеціалізувалися на розважальних центрах.

Найбільш розвиненою мережею в Україні на той час був оператор «Ігроленд», площа його закладів була в межах 1000–1500 кв. м. У 2013 році в Києві відкрився унікальний дозвільний формат – «Містечко професій Kid’s Will» площею 3500 кв. м у ТРЦ Art Mall. Це був новий якісний рівень розваг для дітей, що забезпечив потоки відвідувачів у віддалений від центру та житла ТРЦ.

Рекордні площі розважальних центрів почали з’являтися з 2014 року у Києві: ТРЦ «Універмаг Україна», де площа ДРЦ «Дитяча планета» склала 6000 кв. м, ТРЦ Dream Town – ДРЦ Dream Land (7500 кв. м), ТРЦ Lavina Mall – РЦ Galaxy Park (18 500 кв. м). Скоро тенденція поширилась і на регіони – у ТРЦ Victoria Gardens (Львів) площа ДРЦ «Папашон» склала 3450 кв. м.

Розвитку сегменту сімейних розваг сприяло одразу кілька чинників. По-перше, вони забезпечували конкурентні переваги нових проектів. Після економічної кризи в діючих ТРЦ з’явилося багато вакантних площ, особливо на верхніх поверхах та у складних, візуально недоступних частинах. Власники були зацікавлені у збільшенні відвідуваності та формуванні лояльності клієнтів після періоду обмеженого попиту і тому реорганізовували простір.

По-друге, розвиток електронної торгівлі продемонстрував, що розваги – це одна з вагомих причин відвідати ТРЦ, особливо для сімей із маленькими дітьми.

Обладнання для розважальних центрів стає більш зносостійким, безпечним і різноманітним. На зміну ігровим автоматам, які були подібні до домашніх комп’ютерних ігор та приставок, прийшли рухливі розваги, що спонукають дітей до фізичної активності та творчості. В обіг ввійшли терміни edutainment (навчання через гру) та entertainment (розваги).

Якщо до кризи 2008 року у концепції торговельно-розважального центру регіонального розміру передбачали місце під розташування ковзанки, то вже зараз в Україні не залишилося операторів, які б розвивали цей бізнес. Здебільшого даний вид розваг перейшов до керуючих компаній ТРЦ, після 2013 року частину ковзанок переобладнали під ролердроми, що значно скоротило навантаження на комунальні витрати. Ті ж торговельні центри, де льодові арени залишилися, намагаються диверсифікувати використання цих площ шляхом трансформації під концертні холи, ролердроми або ж виставкові центри.

Розвиток закладів харчування

Якщо у 2016 році частка ресторанів та кафе у торговельних центрах становила від 2,5% і часом доходила до 8%, то в 2019 році в Києві цей показник у якісних об’єктах не був меншим за 4%, а подекуди сягав 9,5% без урахування посадкової зони фудкортів. Люди стали частіше їсти поза домом, а організація закладів харчування в ТРЦ стала однією з топ-тем профільних видань та рітейл-конференцій. Зміна поведінки споживачів пояснювалася тим, що для людей, народжених після 90-х, витрати на кав’ярні та ресторани – це не надлишкове споживання, а економія часу, відпочинок та розвага.

Звісно, попит сприяв появі нових форматів. У 2016 році столичний ЦУМ відкрив перший фуд-холл в Україні в якості головного якоря на шостому поверсі будівлі.

З чимось схожим спершу експериментувала мережа «Країна», яка організовувала на площах своїх гіпермаркетів їдальні з лінією роздачі, кафе та кондитерськими. Осучаснила та масштабувала цю ідею мережа Сільпо, яка у 2015 році відкрила перший свій магазин із ресторанами різних кухонь у Києві на вулиці Полярній у ТЦ Епіцентр. Даний формат набув шаленої популярності та поширився по всій Україні.

Частка площ, відведена під розваги та харчування, і досі має тенденцію до збільшення. Самі ж оператори намагаються урізноманітнити формати, оскільки рітейл-бізнес орієнтований не лише на якість надання товарів і послуг, а також на емоції та відчуття, які отримує клієнт під час візиту.

Старий-новий бренд

Проте всі позитивні емоції доповненням до сукупної пропозиції ТРЦ, а ретроспектива останніх десяти років дає змогу побачити, яким мінливим є попит на торгові площі. Зміна поколінь та вподобань населення змушує одні компанії проводити ротації у портфелях брендів, змінювати асортимент та розмір своїх магазинів, а були й ті, хто змушений був піти з ринку України.

В період з початку 2010 до кінця 2019 року в Україні з’явилося приблизно 210 нових брендів. З різних причин за цей же період пішли з ринку приблизно 45-55 торгових марок, серед яких кінотеатр Кронвер», мережа продуктових магазинів Перекресток, гіпермаркети Реал, Країна та Караван, російські монобрендові та мультибрендові магазини Deseo, In City, KARI, Centro, Caterina Leman, Black Star by Timati, а також магазини іноземних торгових марок Peacocks, New Look, S.Oliver, Strellson, By Paprika, UGG, Camper, Monton та інші.

Були приклади «реінкарнації» брендів. Так у різні часові періоди бренди Naf Naf, Inwear/Matinique, Lee Cooper, Tom Tailor, Garry Weber відкривали свої магазини, потім закривали, а через кілька років інша торгова група отримувала права на бренд і повертала його в Україну.

Окрім найменувань, не постійними є і розміри магазинів. Так компанія Inditex починала розвиток із формату магазинів малих брендів від 250 до 450 кв. м, зокрема ZARA – близько 1500 – 2000 кв. м, а зараз площі нових магазинів в Україні суттєво зросли і сягають 650 – 1000 кв. м та 3000 – 4000 кв. м відповідно. Бренд Sinsay польського оператора LPP Group, який з’явився у 2014 році, починав із 300-350 кв. м, а зараз розглядає площі 1000 кв. м, 1200 кв. м та навіть 1600 кв. м. Зросли також формати інших магазинів компанії.

Якщо прослідковувати трансформацію розмірів головних операторів побутової техніки, візьмемо для прикладу магазини Comfy. В 2010 році їх цікавили площі близько 2000 кв. м, але із розвитком інтернет-торгівлі площа скоротилася до 800–1000 кв. м. Актуальними ж у 2019 році були розміри магазинів від 800 до 1500 кв. м.

У 2017 році маркет-плейс Rozetka вийшов в офлайн із форматом магазину 6000 кв. м і з торговим приміщенням близько 4000 кв. м, а вже у 2019 році фактичний досвід роботи торгових точок оператора показав, що ефективним форматом для ТРЦ є магазини до 600 кв. м, які одночасно є і сервісними центрами, і точками видачі онлайн-замовлень.

Наведений перелік є дуже обмеженим, але завдяки йому стають зрозумілими причини реорганізації існуючих ТРЦ, які прагнуть залишатися цікавими та популярними і водночас мають на меті максимізувати товарообіг кожного квадратного метру. Тож власники змушені підлаштовуватися під зміни форматів орендарів, а при розробці нових проектів гостро постає питання забезпечення гнучкості планувань.

Автор: Катерина Весна, Cushman & Wakefield

Читайте також –

Колективний лист-звернення до влади від девелоперів торговельно-розважальних центрів України

Читайте також

54 млн грн технікою: як гаджети від Фокстрот посилюють фронт уже чотири роки