Топ-10 українських продуктових мереж за кількістю магазинів і темпами відкриттів у 2023 році

Хто з основних гравців на ринку продовольчого ритейлу України на другому році повномасштабної війни відкривав найбільше магазинів, які регіони стали пріоритетними для FMCG-операторів і як змінилися позиції в першій десятці продуктових мереж за підсумками 2023 року.

Дослідницька компанія GT Partners Ukraine підготувала черговий звіт «Ринок ритейлу України: топ-185 торгових операторів FMCG за кількістю магазинів за 2023 рік. Прогнози розвитку ритейлерів в 2024 році». Експерти виділили ключові тенденції розвитку українського ринку продовольчого розробу, що склалися протягом другого року війни. У дослідженні систематизовано дані щодо кількості відкриттів нових магазинів усіма продуктовими ритейлерами України за 12 місяців 2023 року в розрізі окремих форматів та регіонів.

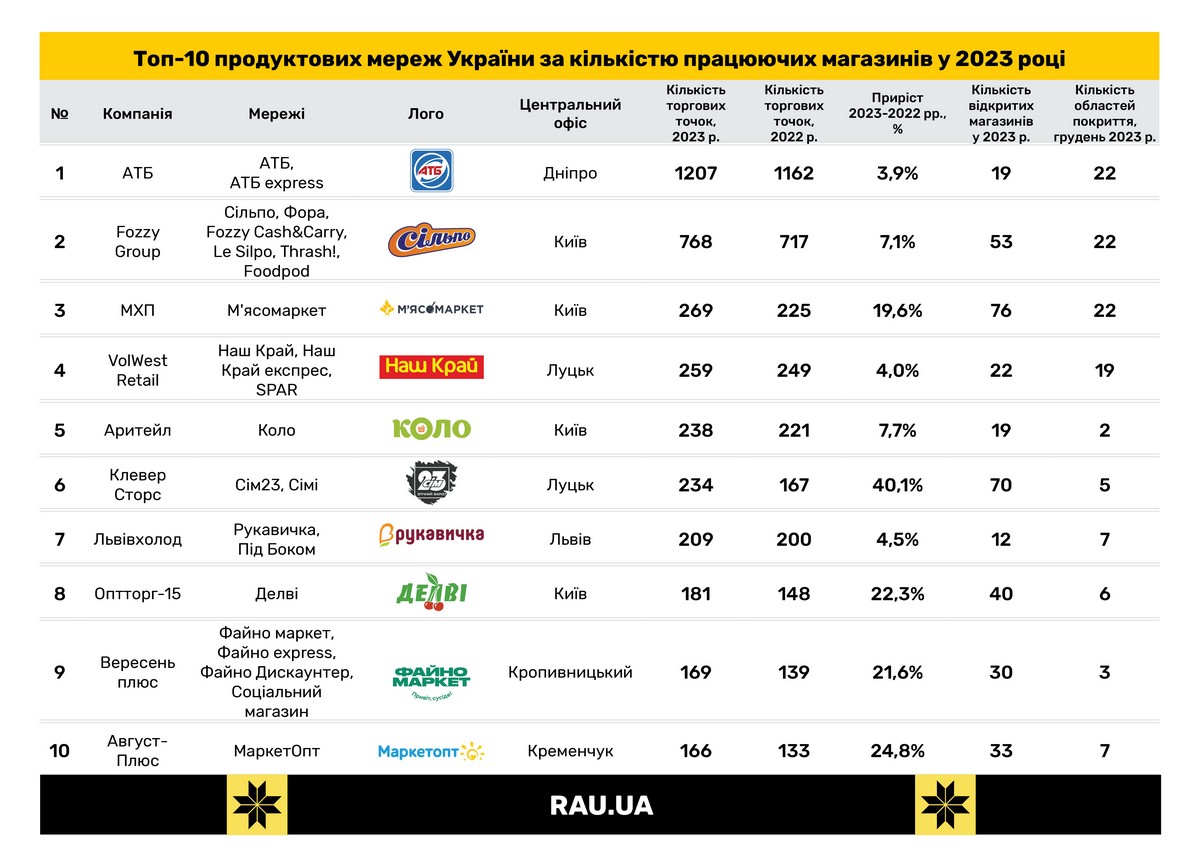

За даними аналітиків, перша десятка FMCG-операторів України за загальною кількістю магазинів майже не зазнала змін. В топ-10 з’явився лише один новий гравець – мережа магазинів Маркетопт з Кременчука, яка зайняла десяте місце замість львівської мережі Близенько. Станом на грудень 2023 року провідний локальний ритейлер Полтавської області, яким з початку 2019 року управляє компанія Август Плюс, мав у своєму розпорядженні 166 магазинів у семи областях у центрі та на півночі країни. Його торговельні точки представлені у різних форматах: супермаркет, магазин біля дому, мині-маркет, cash & carry.

Важлива деталь: всі без винятку локальні та національні гравці продовольчого ритейлу з першої десятки розширили свої мережі. Хто виявився спритнішим – потіснив конкурентів. Особливо активно розвивалися деякі регіональні ритейлери, які за темпами відкриттів все частіше перекривають показники розширення мереж лідерів ринку. Вочевидь, вони знайшли свою оптимальну модель бізнесу, яка відповідає сучасним запитам споживачів.

Найбільші мережі

Цікаво, що станом на червень 2023 року трійка незмінних лідерів АТБ (Дніпро), Fozzy Group (Київ) та VolWest Retail (Луцьк) здавалася непохитною і впадала в око лише динаміка швидшого розвитку магазинів Fozzy Group. Та вже на кінець року на третьому місці за кількістю магазинів замість VolWest Retail опинився один з гравців національного масштабу – мережа магазинів М’ясомаркет, яку розвиває агрохолдинг МХП. Компанія відкрила за рік аж 76 магазинів – найвищий показник в топ-10. Це дозволило збільшити розмір мережі М’ясомаркет майже на 20%, до 269 точок. Хоча не важко помітити, що реальний приріст склав тільки 44 нових магазини через закриття раніше відкритих точок. В будь-якому разі тепер кожен з першої трійки ритейлерів представлений у 22 областях.

Своєю чергою Fozzy Group відкрила одразу 53 магазини і закрила тільки два. В результаті такої ефективної роботи маємо розширення мереж компанії на 7%, до 768 точок, що вже перевищило довоєнні показники. Багаторічний лідер – компанія АТБ збільшила кількість магазинів у 2023 році всього на 3,9%, до 1207 торгових точок. У відносному вираженні це розширення виглядає не так вражаюче через досить велику кількість існуючих торгових точок. Хоча до відновлення довоєнних показників мережі не вистачає ще близько сотні магазинів.

Як уже зазначалося, компанія VolWest Group (Луцьк), яка розвиває мережі Наш Край та SPAR по франчайзинговій схемі та є найбільшим ритейлером такого типу, показала співставні 4% приросту. Станом на грудень минулого року року мережі Наш Край та SPAR разом налічували 259 торгових точок – лише на 10 більше ніж у 2022-му. Завдяки чому компанія займає тепер уже четверте місце за кількістю магазинів.

Найспритніші гравці

У 2023 році найвищі темпи приросту мережі (+40,1%) має ритейлер ТОВ «Клевер Сторс» з Луцька, який відкрив одразу 70 нових магазинів під брендами Сім23 та Сімі. Більшість із них це точки Сімі – новий бренд зручних маркетів, який запустився наприкінці грудня 2022 року. В результаті станом на грудень минулого року загальна кількість магазинів обох мереж ритейлера досягла позначки у 234 точки. Це дозволило луцькому ритейлеру піднятися з 7-го на 6-те місце у топ-10 за кількістю магазинів, впритул наблизившись до столичної мережі – магазинів Коло. Останню вже сім років розвиває ТОВ «Аритейл», зробивши Коло трендсеттером формату “магазин біля дому”. Станом на грудень 2023 року мережа налічувала 238 торгових точок у Київській та Одеській областях, додавши за 12 місяців майже 8%.

Ще два локальних гравці, які йдуть майже впритул один до одного та наздоганяючи лідерів – це мережа Делві (Київ) та Файно маркет (Кропивницький). Минулий рік мережі завершили з показниками 181 та 169 магазинів відповідно. Темпи розвитку обох мереж теж співставні: у Делві 22,3%, а у Файно маркет 21,6%. Відповідно, у Делві за рік відбулося 40 відкриттів нових магазинів, а у Файно маркет– 30. Ще вищий відносний показник зростання в уже згаданої на початку мережі Маркетопт. Зайти в десятку найбільших продуктових мереж локальному ритейлеру з Полтавської області допомогло відкриття 33 магазинів, що збільшило мережу майже на чверть.

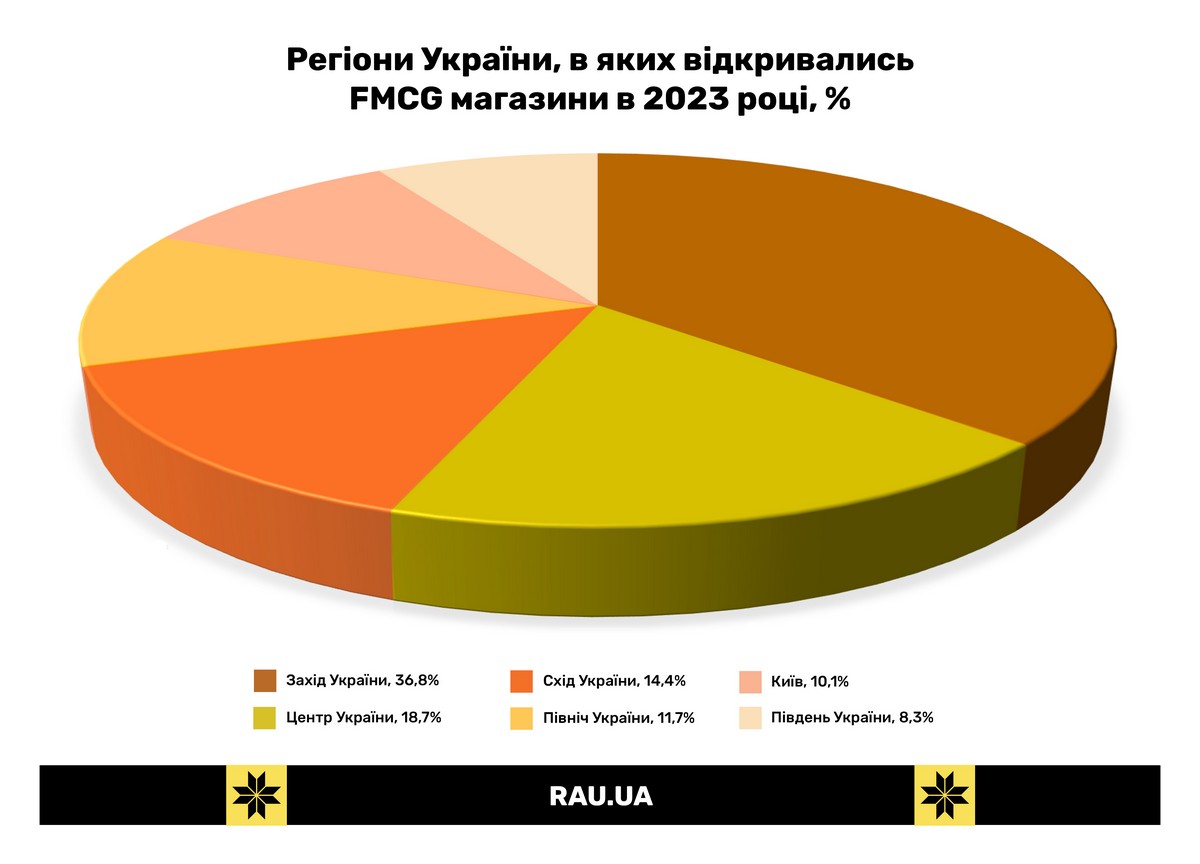

Курс на захід

Якщо проаналізувати географічний розподіл нових локацій FMCG-ритейлерів, одразу видно орієнтацію за вектором: чим далі від фронту, тим більше нових магазинів. Так, за даними аналітиків GT Partners Ukraine, основна маса нових магазинів була відкрита на заході України – близько 36,8%. Що обумовлено як фактором відносної безпечності цих регіонів, так і різким збільшенням кількості споживачів за рахунок евакуйованих. Проте у другому півріччі 2023 року проявився тренд на збільшення частки відкриттів на сході та півночі країни. Так, кількість нових магазинів у східних областях збільшилася до 14,4% в грудні проти 10,9% у березні 2023 року. Аналогічно частка північного регіону збільшилася до 11,7% порівняно з 10,2% у першому півріччі 2023-го.

Натомість поменшала частка нових магазинів у столиці (10,1% в грудні проти 11,8% у березні) та на півдні країни (8,3% у грудні проти 10% у березні). В центрі країни також відкривалося менше магазинів. Ще в першій половині року частка відкриттів у центрі була на рівні 20,1%, а на його завершення – тільки 18,7%. Загалом же у Києві, на півдня та півночі розподіл нових точок виглядає досить рівномірно на рівні 10-11%.

Повну версію звіту GT Partners Ukraine ви можете придбати за посиланням.

Читайте також

Модний вирок: як на Mango вплине справа про можливе вбивство сином засновника компанії