Аналітики Nielsen: тенденції ринку FMCG і секрети збільшення продажів

Сніжана Абдулліна і Ростислав Степанчук про стан ринку FMCG і drogerie, споживачів і чинники зростання продажів.

20 червня компанія Nielsen провела щорічну конференцію Shopportunities, яка вже не перший рік стає масштабним майданчиком для спілкування, обміну ідеями, інстайтами і кейсами представників FMCG-бізнесу. Серед інших, на заході виступили керівник відділу роздрібного аудиту Nielsen в категоріях «сигарети, алкогольні напої, безалкогольні напої та пиво» Сніжана Абдулліна, і керівник роздрібного аудиту Nielsen за напрямами продовольчі і непродовольчі товари Ростислав Степанчук. Вони розповіли про те, що відбувається на ринку FMCG, за що споживач готовий платити більше, про найпопулярніші категорії товарів і у чому Україна обігнала Європу.

Початок зростання

Економіка України відновлюється. Згідно з Держстатом та даними Nielsen, в 2017 році порівняно з 2016-му, зростання реальних доходів населення склав +19%, зростання внутрішнього валового продукту (ВВП) +2,5%, розвиток ринку FMCG +11%. Індекс споживчої довіри зрівнявся з настроями 2013-го року.

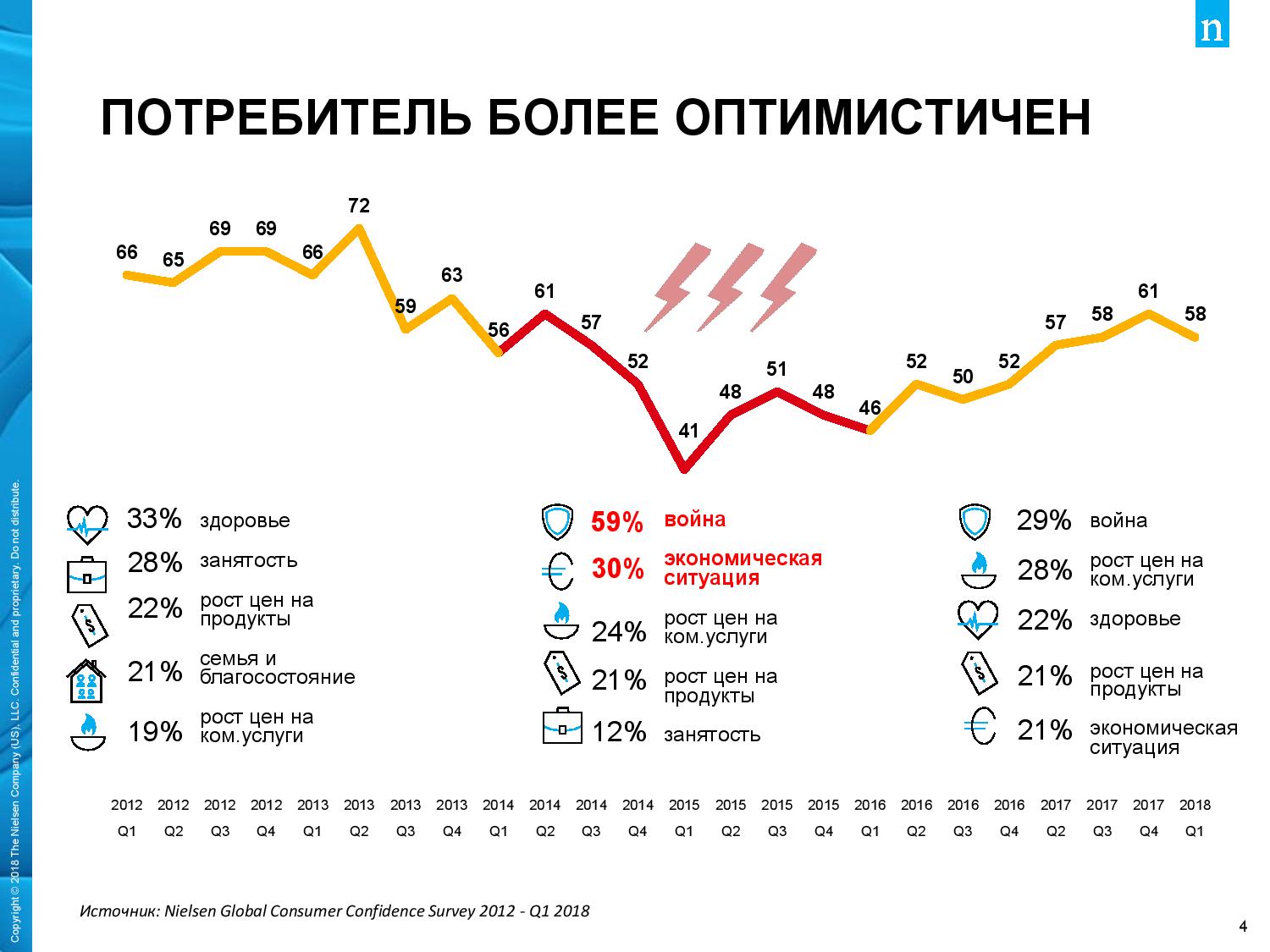

У Nielsen проаналізували, що турбувало українців у 2012-му, 2014-му і 2017-му роках, і виявили, що погляди істотно змінилися. Якщо до початку військових дій в «топ переживань» українців входили загальнолюдські цінності (здоров’я, сім’я та її добробут), то в 2014 році долар по 25 грн налякав населення менше, ніж війна з РФ на Сході, але економічна ситуація міцно зайняла друге місце в списку.

Тільки в 2017 році в топ-3 нарешті повернулися питання здоров’я, хоча війна і зростання цін на комунальні послуги хвилюють споживача в першу чергу. Але в цілому українці стали оптимістичнішими.

Ринок FMCG відновлюється

Фактичні продажі все ще менші порівняно з 2013 роком. Але потрібно враховувати результат окупації Криму і частини Сходу України, а з ними – і зменшення споживання. Щоб побачити цю різницю, на графіку зображено загальну діагональ ринку FMCG в Україні, і ситуацію без урахування окупованих територій (виділено пунктиром). Таким чином можна побачити, що обсяги ринку в 2017 році навіть вищі, ніж у 2012-му і 2013-м.

Не в останню чергу це пов’язано із тим, що доходи українців вперше з 2013 року почали зростати відносно інфляції: +17% у 2017 році проти 8% у 2013 році. У проміжку між цими роками доходи тільки намагалися наздогнати інфляцію.

Сучасний роздріб продовжує зростання

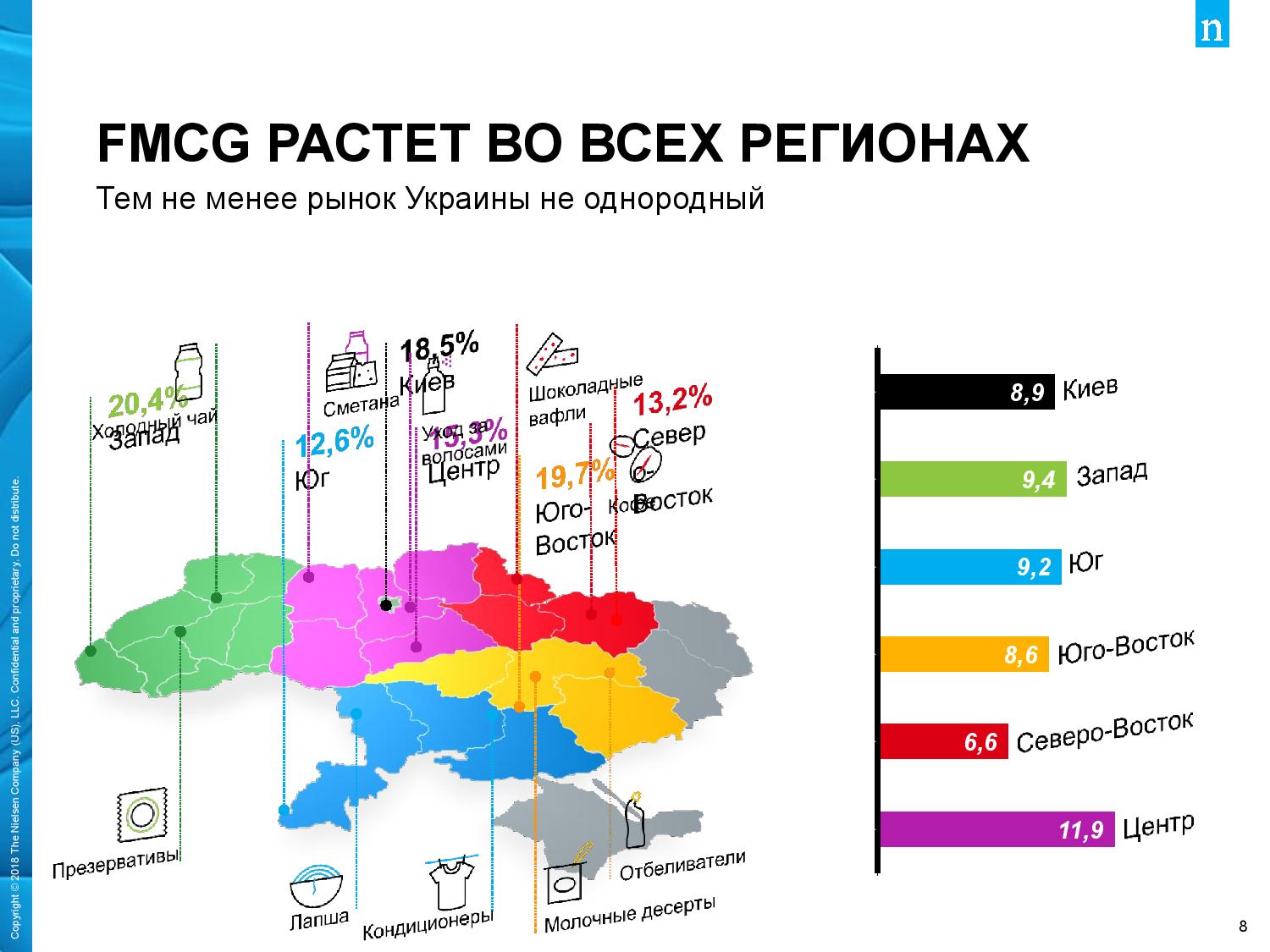

У регіонах зростання обсягів FMCG присутнє повсюди, проте є неоднорідним. Згідно з даними дослідження Nielsen, холодний чай найкраще продається в Західній Україні, а каву, наприклад, найактивніше вживають у північно-східному регіоні. Сметану і молочні продукти найчастіше купують в Центральній Україні та ін. Що стосується канального розподілу, то трендом останніх 4-5 років стало зростання сучасного роздробу для непродовольчих товарів. Найбільше – в drogerie-сегменті (EVA, Watsons, Kosmo, Prostor та інші). У продовольчій категорії – це, насамперед, гіпермаркети, супермаркети та мінімаркети.

У Nielsen проаналізували причини таких трендів і виділили два основних фактори:

- Зростання кількості торгових точок. Ринок все ще насичується сучасним роздробом і точками продажу. Причому це не тільки кількісне зростання усередині країни, але і зростання продажів в кожній з такого типу точок.

- Зростання попиту. Про споживчі настрої вже сказано вище.

Європеїзація споживача

Українці не люблять ходити в якийсь один магазин у будинку або улюблений супермаркет. Їм важливо вибирати, порівнювати ціни, шукати вигідні пропозиції, асортимент та інше.

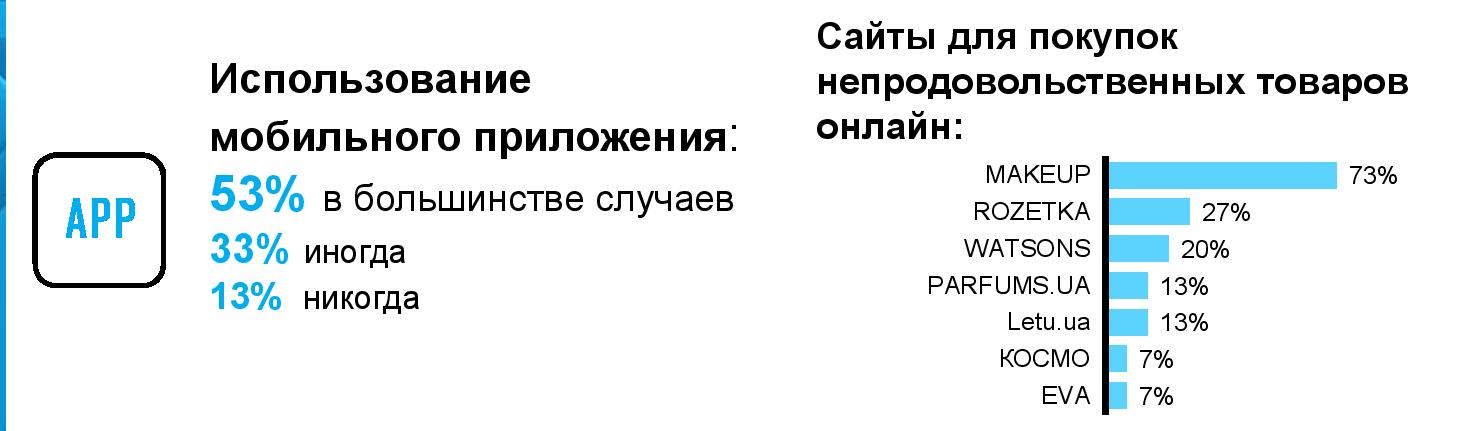

Цьому сприяє збільшення кількості каналів, через які продукт може досягти покупця. В цьому році помітну частку ринку стали займати онлайн-канали і спеціалізовані парфумерні магазини. У Nielsen розглядають це як європеїзацію вітчизняного споживача та розвиток роздробу, яке спостерігається в іншому світі.

Цікавою тенденцією є боротьба за гаманець покупця, яка підштовхує рітейлерів заходити в сусідній сегмент товарів. Значні успіхи в цьому напрямку роблять магазини парфумерії та косметики. Для непродовольчих категорій захід у FMCG – це потужний канал розвитку, який активно зростає. І це одна з перспективних можливостей.

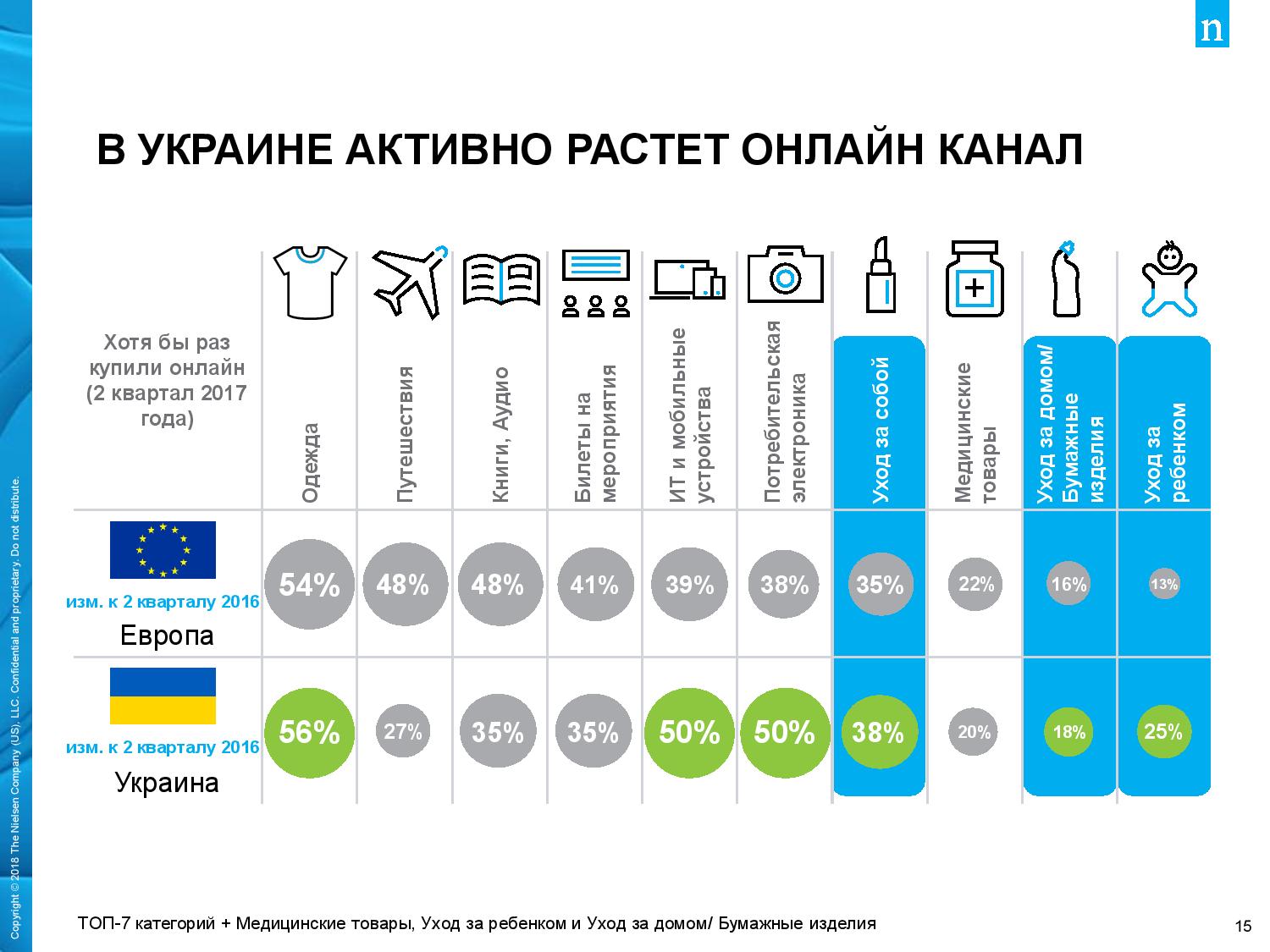

В онлайн-покупках українці випереджають Європу

Проведене Nielsen опитування показало, що за середніми обсягами шопінгу в інтернеті Україна вже обганяє Європу. У топ-10 переважають непродовольчі категорії. Найбільше українці купують в інтернеті товари догляду за собою, за дитиною, за будинком, паперові вироби.

Для продовольчих категорій все ще залишається величезний потенціал для зростання. Лише 8% опитаних заявили, що купували хоча б раз алкоголь онлайн, тільки 5% – упаковані продукти (консерви, напої, снеки, приправи) і лише 3% – свіжі продукти (овочі, фрукти, м’ясо, молочні продукти).

Активне зростання онлайн-покупок відбувається з двох простих причин – це зручно і швидко. І онлайн-платформи роблять все максимально можливе, щоб бути доступними і зручними.

У Nielsen проаналізували всілякі фактори, що впливають на українського споживача і допомагають продавати більше. Для зручності їх розбили на три групи:

- Ціна

- Функціональність

- Експансія

Допомагає продавати більше: ціна

Загалом кошик товарів повсякденного попиту FMCG виглядає наступним чином: 18% покупок займає алкоголь, 12% – безалкогольні напої, 11% – кондитерські вироби, ще 11% – молочні вироби, 16% – товари догляду за собою, 9% – товари догляду за будинком і 23% – інше.

Як можна переконатися, продовольчі категорії займають великий відсоток. Непродовольчі категорії також активно ростуть. В обсягах продажів більше падали ті категорії, в яких не змогли втримати ціну. Така ж ситуація відбувалася в непродовольчих категоріях. Ціна мала колосальне значення для кожної з категорій і їх відновлення.

Ціна перемагає бренд

Промо-продажів непродовольчої категорії в 2018 році перевищили регулярні продажі (52%). Із зростанням кількості продуктів, які продаються на знижку або інші лояльні пропозиції, попит на них збільшується.

У Nielsen виявили, що ром за останні два роки виріс на 53% в продажах обсягів за літр. Це відбулося в результаті того, що два основних гравця у даній категорії постійно промотують свої товари. Ці промо принесли продажі, обсяги і, що важливо, залучили додаткових споживачів у категорію.

Але є й інша сторона медалі – споживачі звикають до промо. 33% споживачів активно шукають промо в торгових точках, що призводить до перемоги ціни над брендом.

В результаті опитування, в Nielsen розділили споживачів на дві категорії:

- Промо-хантери – активно шукають знижки і готові купувати різні бренди або навіть змінювати магазини в залежності від кращих пропозицій;

- лояльні до бренду – ті, хто стверджує, що промо не впливає на їх покупки і купляють марку, яка їм подобається.

Виявилося, що за останні три роки в категоріях FMCG і drogerie активно зростає категорія промо-хантеров. Вона вже перевалила за половину, і залишилося менше третини споживачів, лояльних до бренду.

Але боротися за споживача можна не тільки ціною. У Nielsen вивчили продажі таких категорій товарів, як шоколадні плитки, питні йогурти, пиво, пральні порошки, підгузки та інші види товару, і прийшли до висновку, що український споживач прагне до нового. А значить – створювати пропозицію з новим смаком, кольором, упаковкою – виграшна стратегія, яка буде працювати.

Упаковка взагалі хороший інструмент стримування ціни, особливо в non-food категоріях, а головне – менш шкідливий для бренду, ніж промо. Головний секрет – збільшені упаковки. Цей тренд у Nielsen спостерігають не перший рік.

Допомагає продавати більше: функціональність

У цьому питанні найкраще розібратися за допомогою прикладів, які добре зарекомендували себе на українському ринку. Успішний кейс у компанії PepsiCo з функціональними соками. Враховуючи тенденцію вживання вітамінізованих продуктів, з’являється потреба в унікальних продуктах. В PepsiCo придумали суперфуди в соках (ягоди годжі) Sandora і отримали приріст в продажах. Якщо в цілому продукти бренду Sandora мають середній ціновий індекс 123, то новинки була запущена з індексом 142, що куди дорожче, але все одно показала зростання продажів.

Також проаналізували сегмент не преміальних товарів, але в ціновій категорії вище середньої. Цей сегмент medium+ по всім категоріям протягом останнього року показував зростання. Також надактивне зростання показують продукти Personal Care (товари по догляду за собою). Таким чином, можна зробити висновок, що споживач готовий платити більше насамперед за здоров’я, додатковий функціонал і щось незвичайне.

Допомагає продавати більше: експансія

Після кризи безліч категорій постраждало і впало в обсягах, але знайшлися супер-категорії, яким не була страшна жодна криза. Тренд на них вирішили підхопити не пов’язані з ними категорії і вчинили експансію. Експансія – це об’єднання зі зростаючою категорією, що дає додаткові продажі.

Хороший приклад успішної експансії – паста Nutella & Go від Ferrero, яка принесла в об’єднанні з печивом позитивний результат в продажах компанії Ferrero. Ціновий індекс у категорії шоколадні спреди звичайних Nutella складає 122, в колаборації зі снеками – 251.

Інший приклад – взаємодія солодких напоїв і пива. Це дві великі категорії. Пиво трохи, але падає в обсягах, і коли відбуваються колаборації в солодкі слабоалкоголки, компанії отримують і зростання попиту, і цікаву пропозиція, і те, за що український споживач готовий заплатити більше.

Читайте також –

Юрій Ліщук, Nielsen Україна: Яким буде FMCG-рітейл майбутнього

Читайте також

Модний вирок: як на Mango вплине справа про можливе вбивство сином засновника компанії