Юлія Яценко, агентство Promodo: Повернення сезонності попиту – ознака стабілізації та подальшого розвитку ринку

Керівниця департаменту досліджень та стратегії маркетингової агенції Promodo під час свого виступу на RAU Expo-2023 розповіла про те, як у 2023 році змінилися ключові показники українського e-сommerce у п’яти різних сегментах.

Компанія Promodo з 2022 року почала збирати дані, вираховуючи середньозважені показники лідерів та великих гравців електронної комерції у певних категоріях товарів. Наразі були вирахувані такі показники за січень-червень 2023 року і співставленні з даними довоєнного 2021-го, взятими за 100%. Аби нівелювати вплив інфляції, всі показники виражені в доларах.

Сприятливий час для розвитку e-commerce

Як показало опитування компанії Gradus, проведене цього року, 88% бізнесів вже відновили повністю або частково роботу до довоєнного рівня. Це неймовірний показник, який демонструє надзвичайну витривалість українських компаній, в тому числі й рітейлу. Ба більше – вже 4% опитаних підприємств почали нову справу вже під час війни.

Що стосується сфери електронної комерції, тут надзвичайно важливим показником є пенетрація інтернету, або скільки людей в країні користуються інтернетом взагалі. За даними Всеукраїнської рекламної коаліції, так само 88% людей в країні користувалися інтернетом минулого року і такий же показник має бути й цьогоріч. Навіть під час пандемії, коли багато людей сиділи вдома, не було такого показника пенетрації як під час повномасштабної війни.

Відповідно, рекламодавці з рітейлу йдуть туди, де є потенційні споживачі. Й хоча в цілому рекламний ринок скоротився майже у 2,5 рази, частка маркетингових бюджетів у сфері digital виросла до 80% у 2022 році проти 61% у довоєнний час. Як показують цифри, це зростання відбулося за рахунок інших рекламних каналів комунікації. В нинішньому році, за даними Promodo, рекламний ринок знову росте, маркетингові бюджети збільшуються, при цьому частка digital залишається такою ж вагомою.

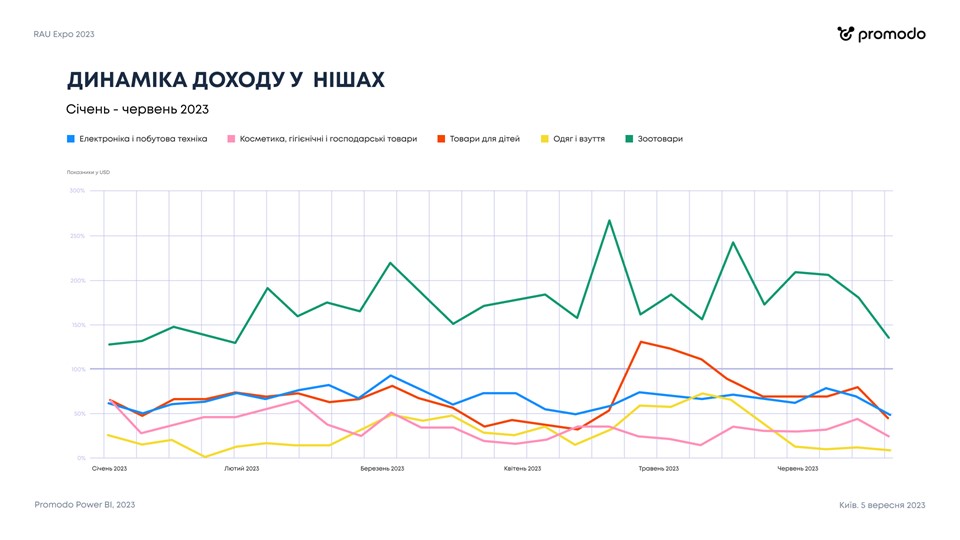

Динаміка доходу

Якщо розглянути динаміку онлайн доходів рітейлу у різних сегментах, неважко побачити, що у більшості сфер, за винятком зоотоварів, основні гравці ще не вийшли на довоєнний рівень. Водночас не було зафіксовано серйозних провалів по доходах у всіх без виключення галузях. Тобто люди продовжують купувати, не відмовляючись від якихось категорій товарів. Так само добрим знаком є повернення сезонності у торгівлі. Зокрема, торгівля побутовою технікою та електронікою, як і продажі косметичних товарів у лютому-березні 2023 року в так званий love season, показували сплеск продажів. Аналогічно відбувається сплеск продажів одягу та взуття і особливо дитячих товарів при зміні сезонів у березні та травні. Хоча треба визнати, що зменшення кількості споживачів, які лишилися в країні, не дає змоги рітейлерам повернутися на рівень довоєнних продажів. Унікальною є ситуація із торгівлею зоотоварами, де показники продажів впродовж 2023 року перевищують довоєнні показники.

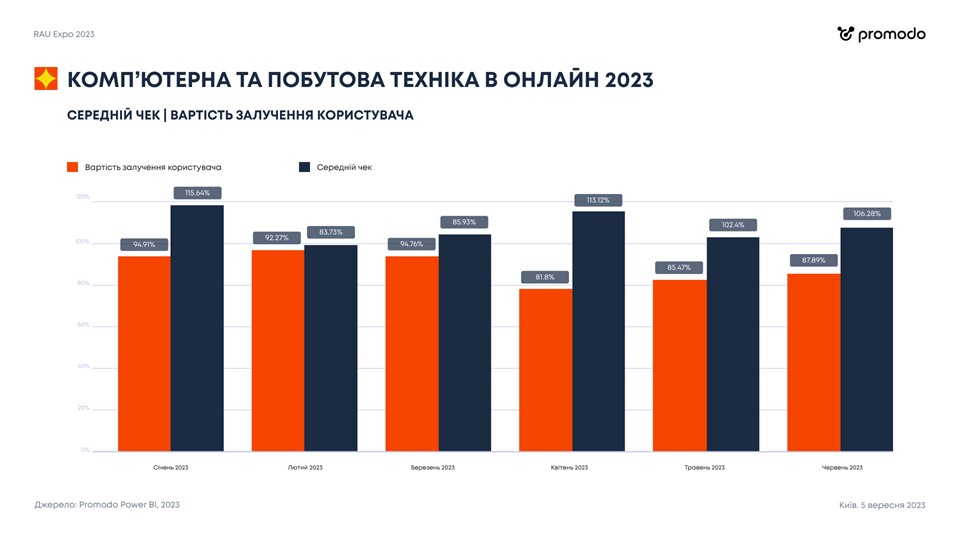

Торгівля технікою та електронікою

Розглядаючи більш детально окремі категорії, неважко помітити, що у сфері торгівлі побутовою технікою та електронікою кількість споживачів у 2023 році менша, але стабільна – на рівні 60-70%. З тенденцією до збільшення у період січня-березня. У період «міжсезоння», коли основні гравці зменшують рекламні бюджети (в Google Ads), кількість користувачів теж падає. У доларовому еквіваленті гравці наразі вкладають у рекламу вдвічі менше ніж до війни, але при цьому ефективність рекламних кампаній підвищилася. При меншій вартості залучення користувача (з квітня 2023 року вона стала ще меншою на 10%), середній чек приблизно дорівнює довоєнним показникам, а у високий сезон продажів – перевищує його.

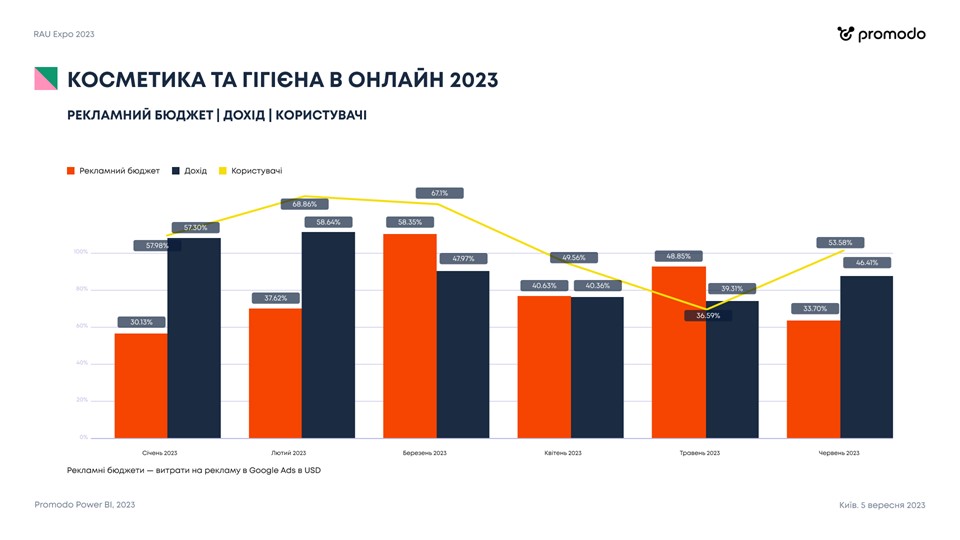

Косметичні та гігієнічні товари онлайн

В цьому сегменті кількість споживачів наразі не перевищує половини тих, хто купував косметичні та гігієнічні товари до війни. Ця категорія сильно залежить від споживання саме жінками, багато з яких виїхали за кордон. Тут також добре видно сезонність попиту (у лютому-березні) та вкладень у рекламу. Тобто гравці не витрачають кошти на залучення споживачів, окрім «гарячого сезону». Відповідно найбільші бюджети були в березні та травні. Середній чек росте в сезон і падає у міжсезоння, і на жаль, має тенденцію до поступового зниження. Вартість залучення клієнтів знаходиться в межах 60-70% від показників 2021 року, якщо не брати до уваги аномальні показники травня.

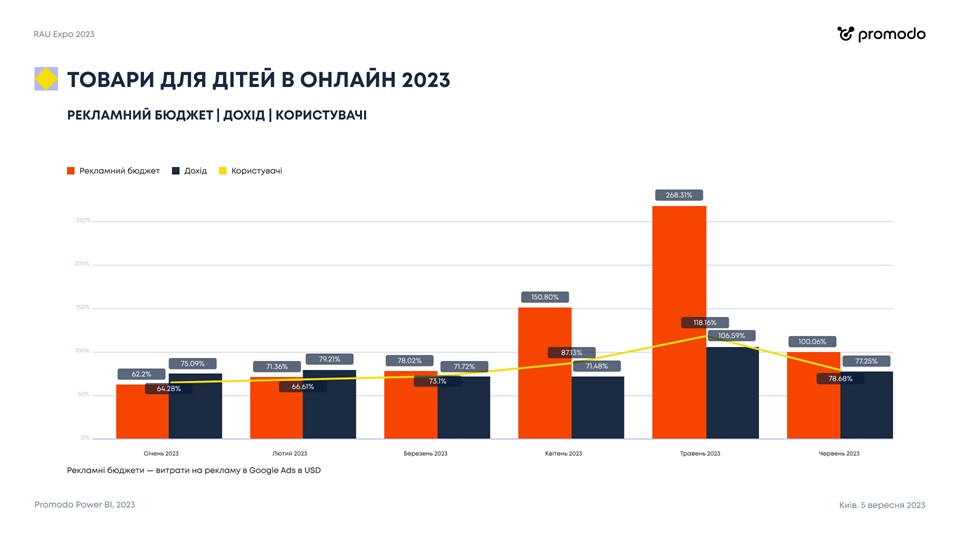

Товари для дітей

Сфера дитячих товарів демонструє значну частку рекламних бюджетів, що свідчить про високу конкуренцію в даному сегменті. Зокрема, весною 2023 року відбулося збільшення бюджетів, вірогідно, як інвестування у брендову складову. Оскільки це майже не вплинуло на збільшення доходу основних гравців. Відповідно вже у червні відбулася оптимізація витрат на рекламу. При цьому частка споживачів, що забезпечують стабільну ефективність рітейлерам, не перевищує 80%. Сезонність попиту тут виражена значно менше, проте в даній категорії дитячі товари купують не тільки жінки, але й чоловіки. Середній чек тут так само тримається на рівні 2021 року, а середні витрати на залучення споживача – вже вищі приблизно на третину. Що теж говорить про зростання конкуренції в категорії.

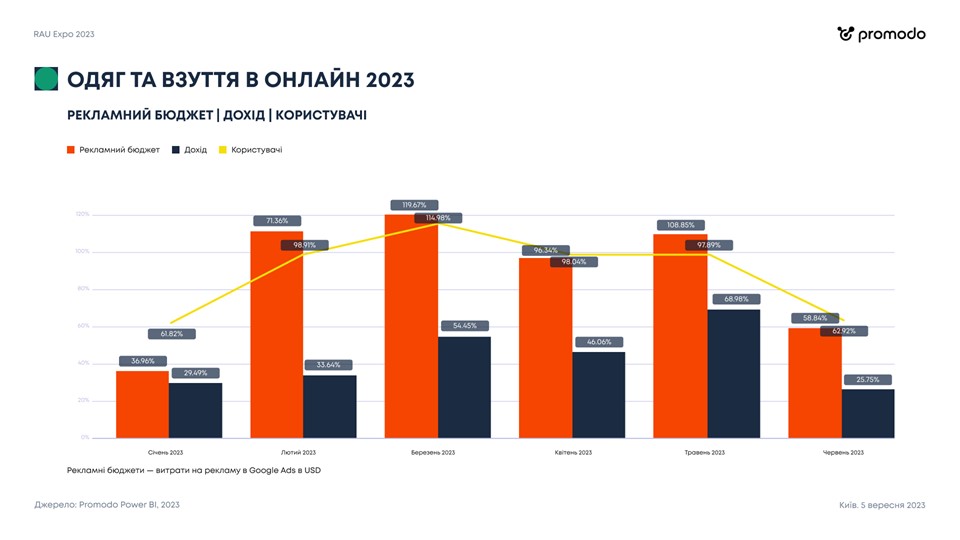

Одяг і взуття

Найкраще збільшення рівня конкуренції і – відповідно, рекламних бюджетів (на 8-20%) видно у fashion-сегменті. Але збільшення бюджетів не дає пропорційного зростання доходу. Якщо говорити про показники ефективності загалом, то виходить, що не більше 70% споживачів є залученими до покупок. При вкладенні коштів у медійну рекламу це дає приріст частки споживачів до 90%. Проте дохід не росте так швидко. Тобто споживачі шукають та дивляться товар, але не поспішають купувати тут і зараз. Відповідно падає ефективність вкладень, і у червні рітейлери почали оптимізацію маркетингових бюджетів, що одразу далося взнаки падінням доходів. Водночас розмір середнього чеку і загалом споживчий кошик майже не зазнав змін. Розмір середнього чеку – близько 90% від рівня 2021 року. Але вартість залучення вже більше за довоєнні показники, зокрема, у травні – на 17,5%.

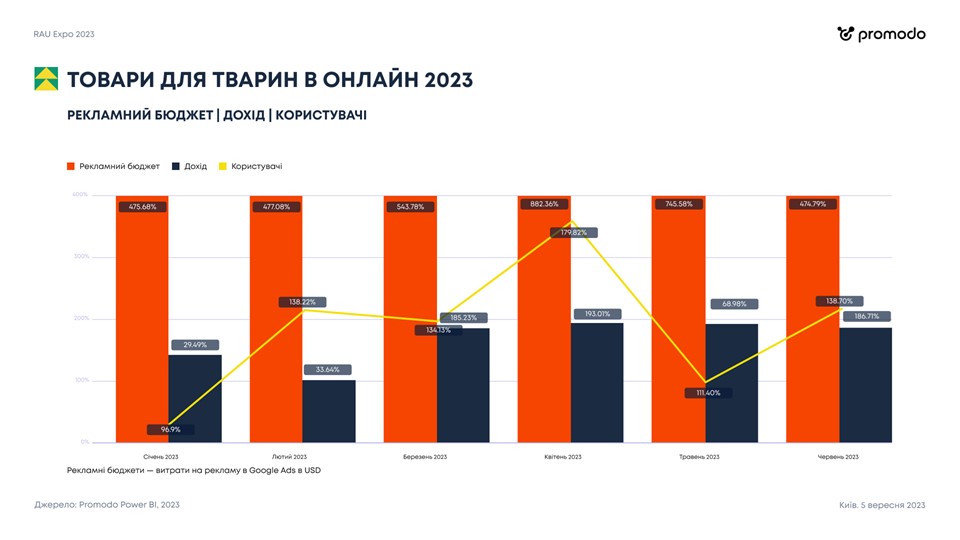

Зоотовари як приклад для інших

Галузь торгівлі товарами для тварин стала проривною ще минулого року, а цьогоріч демонструє феноменальні показники. Так, розмір рекламних бюджетів у першій половині 2023 року збільшився на 400-900% порівняно з довоєнними показниками. Що свідчить про високу конкуренцію поміж великою кількістю гравців. Компанії інтенсивно вкладаються в рекламу бренду аби виділитися та втримати свою частку ринку й по можливості – збільшити її.

Ще одна цікава особливість даної сфери онлайн-продажів – збільшення кількості покупців (на 10-70% в залежності від місяця). Звісно, що їх не могло стати настільки більше, тому найпростіше пояснення – покупці з магазинів перейшли до онлайн-покупок. Відповідно кількості споживачів збільшилися й доходи від електронної торгівлі зоотоварами (на 40-90%)

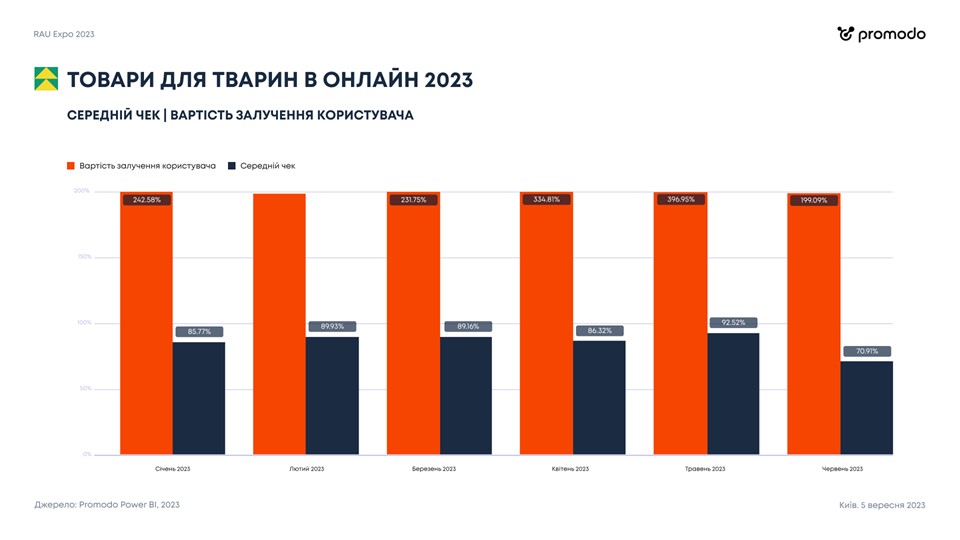

Якщо ж поглянути на розмір середнього чека, що не дотягує до показників 2021 року (в середньому 80%), можна зробити висновок, що споживачі перейшли на більш економний сегмент покупок для своїх домашніх улюбленців. А залучення нових покупців вартує надзвичайно дорого – на 200-300% більше ніж до війни.

Регіональні відмінності

При розгляді особливостей електронної комерції у різних регіонах варто виокремити Київ, що є безумовним та глобальним лідером по всіх сегментах. Якщо до війни від забезпечував до 50% споживачів та доходу онлайн-торгівлі, то зараз по окремих категоріях його «вага» збільшилася до 60-70%. Порівняно із минулим роком Львів став трохи менше за розміром частки онлайн-покупок, а Дніпро та Одеса – стабілізували свої показники. У Харкові відбувається поступове відновлення онлайн-торгівлі, що свідчить про поступове повернення споживачів у місто.

Прогнози до кінця року

Повернення маркерів сезонності – ознака стабілізації ринку, коли споживачі починають вести себе як раніше. З настанням «золотого» осіннього періоду прогнозується подальше збільшення обсягів маркетингових бюджетів та конкуренції на ринку. Digital канали й надалі лишатимуться в пріоритеті. Відтак – зростатиме вартість кліку і треба працювати над збільшенням ефективності.

Середній чек уже знаходиться приблизно на рівні 2021 року за більшістю категорій, але треба враховувати, що у чутливих до гендеру категоріях товарів кількість споживачів не перевищує поки 60-70%. Водночас дуже важливо враховувати, що вже більше 45% запитів користувачів – українською мовою, тому відповідна версія сайту має бути в пріоритеті. Оскільки деякі площадки не хочуть посилатися на сайти, де є російськомовний контент.

Для e-commerce найефективнішими залишаються торгові кампанії, залежно від стратегії це може бути класичний Shopping чи Performance MAX. Також лишаються важливими соціальні мережі. У медійну рекламу вкладаються тільки великі гравці, а малий та середній бізнес вважає за краще зосередитися на рентабельності і не залучати нових клієнтів через медіа. Хоча наразі трафік із медійної реклами на 10-20% дешевше ніж до війни.

Читайте також

Нові метри: які торговельні центри заявлені до відкриття в Україні у 2026 році