E-commerce в разрезе: универсальные магазины, продавцы гаджетов, электроники и техники для дома

Какие каналы привлечения покупателей чаще всего используют онлайн-ритейлеры, как выглядит портрет клиента, сколько времени проводят пользователи на сайте и другие данные о трех сегментах украинского e-commerce.

RAU продолжает цикл публикаций об украинском сегменте e-commerce. В декабре мы опубликовали подробное исследование отечественного сегмента интернет-торговли: как потребители попадают на сайты онлайн-магазинов, сколько времени на них проводят, как далеко проходят по сайту и как часто уходят без покупки. Тогда мы сравнивали показатели в целом по Украине с отдельными сегментами, не углубляясь в анализ внутри каждой из товарных категорий и не сравнивая ритейлеров между собой.

В этот раз, используя те же данные, собранные с ноября 2016-го по октябрь 2017-го с помощью сервисов similarweb и alexa, мы подготовили аналитику по каждой из основных товарных категорий. В первой публикации рассматриваются три сегмента:

- универсальные магазины, где предлагается широкий выбор продукции, но при этом значительную часть ассортимента составляют собственные товары, что отличает их от маркетплейсов;

- порталы, специализирующиеся на торговле портативной электроникой и гаджетами;

- онлайн-подразделения мультиканальных ритейлеров, продающих технику для дома.

Обращаем внимание, что посещаемость сайтов ритейлеров в каждой категории указана в процентах от общей посещаемости лидеров сегмента, а не в абсолютных показателях от всего UANet. В каждой из сфер есть очень много интернет-магазинов с мизерной посещаемостью, и если их учитывать, реальная картина будет искажена.

Благодаря нашему исследованию ритейлеры получат возможность сравнить собственные показатели с результатами коллег и конкурентов, проанализировать эффективность работы разных каналов коммуникаций и время пребывания на сайте, а также многие другие нюансы.

Любое изображение можно увеличить, нажав на него.

Сравнительный анализ по отраслям e-commerce доступен по ссылке.

Универсальные магазины

Чтобы избежать сравнения игроков с несопоставимыми показателями, мы выделили в отдельную категорию универсальные магазины (такие как Rozetka), где можно купить практически что угодно – от спиннера до техники для «умного дома». Вместе с тем, в отчете отсутствуют классические маркетплейсы – olx, prom и другие – поскольку они не реализуют собственные товары, а выступают площадкой для контакта покупателя и продавца. Конечно, на той же Rozetka представлена продукция множества других компаний, но свой путь к классическому маркетплейсу площадка начала чуть больше двух лет назад, и до сих пор изрядную часть ассортимента продает самостоятельно.

Сравнение показателей универсальных магазинов с украинским e-commerce в целом можно посмотреть по ссылке

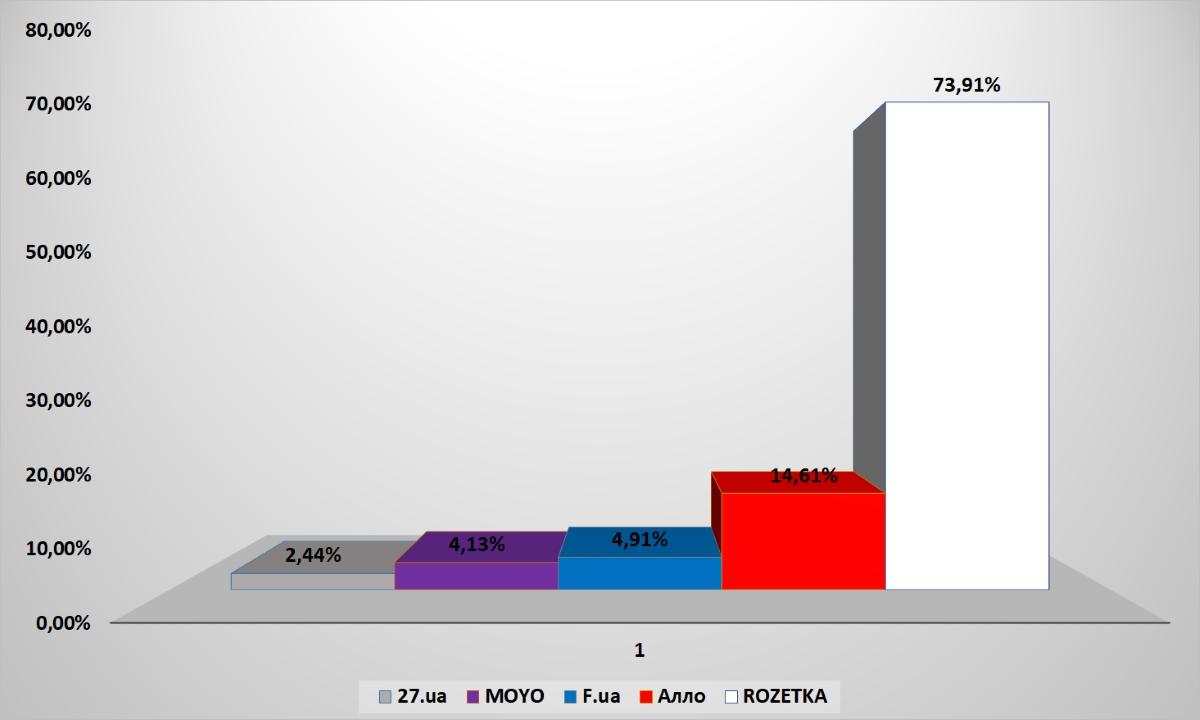

И среди универсалов есть явный лидер – Rozetka аккумулирует почти три четверти посетителей топ-5 сайтов данного сегмента. Остальные значительно отстали, а 27.ua, который пафосно называли «убийцей Розетка» пока остается в аутсайдерах, отставая в десятки раз.

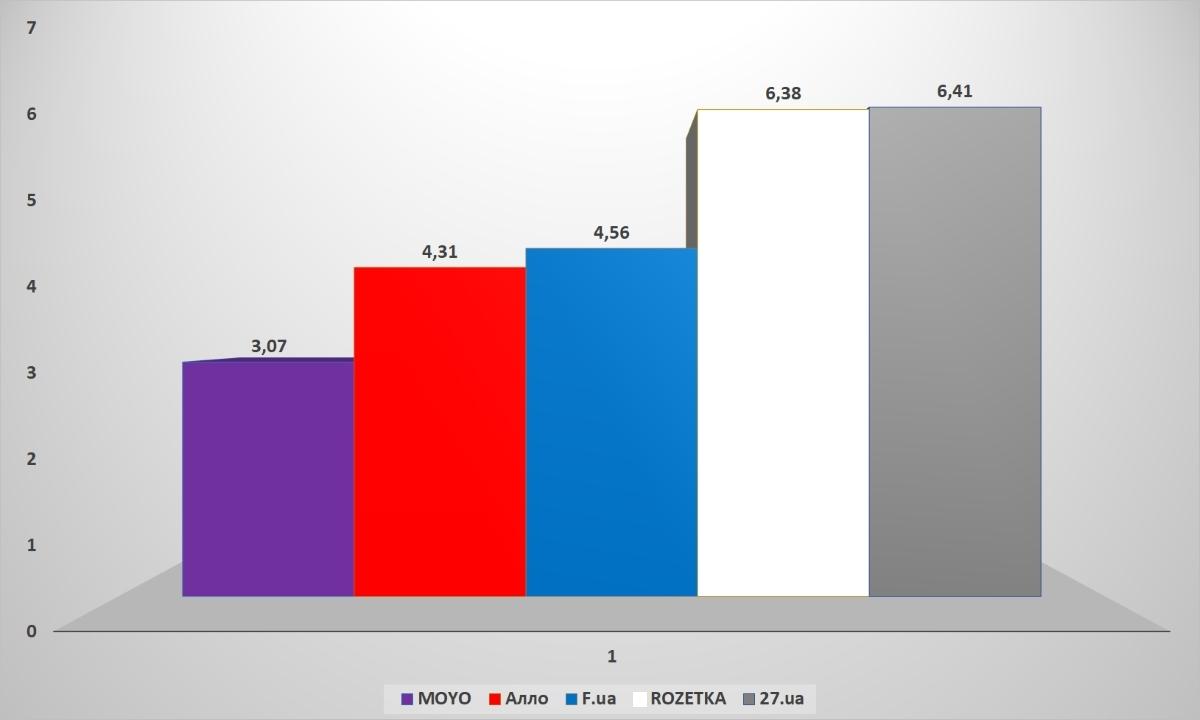

Зато по другим критериям показатели совсем иные. К примеру, по глубине просмотра (сколько раз пользователи переходят со страницы на страницу внутри сайта) лидирует как раз проект сети Эпицентр – 27.ua. Впрочем, Rozetka уступает совсем немного. Остальные онлайн-ритейлеры так же продемонстрировали сравнимые показатели.

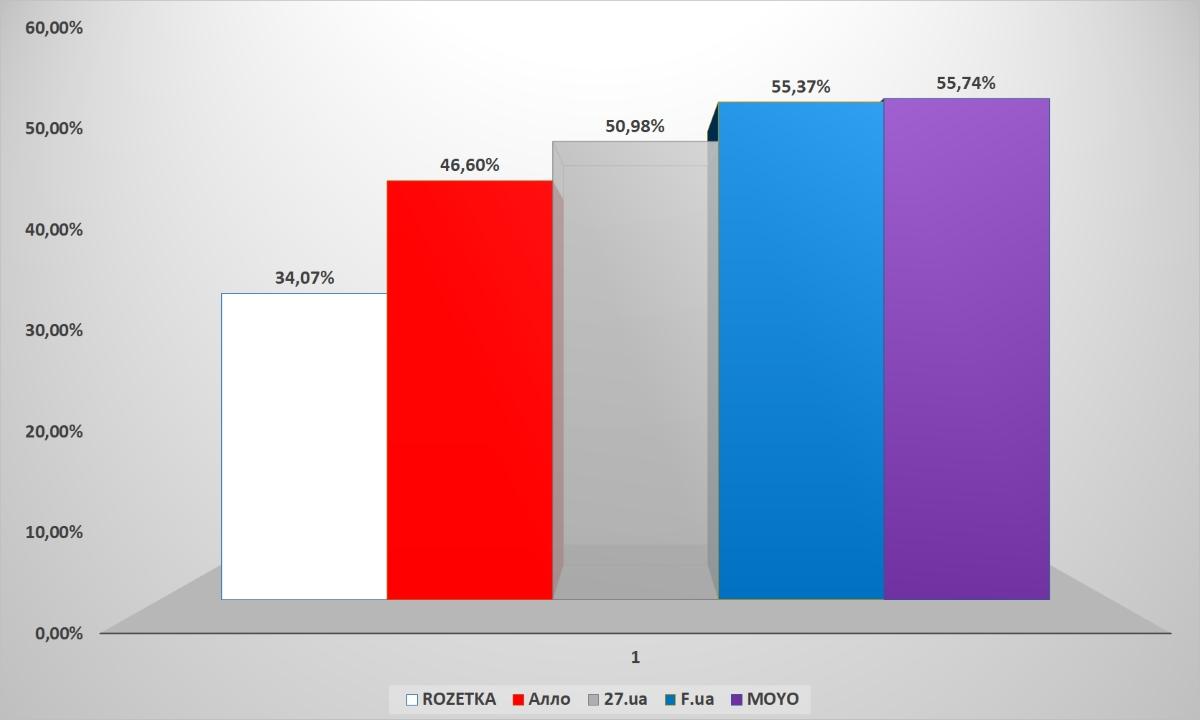

А если анализировать количество уникальных пользователей, то в лидерах оказывается сеть MOYO, а крупнейший интернет-магазин Украины занимает пятое место, значительно уступая конкурентам. С другой стороны, это говорит о том, что Rozetka уже сформировала свою лояльную аудиторию, и многие пользователи регулярно посещают портал, не отвлекаясь на поиск товаров на других ресурсах.

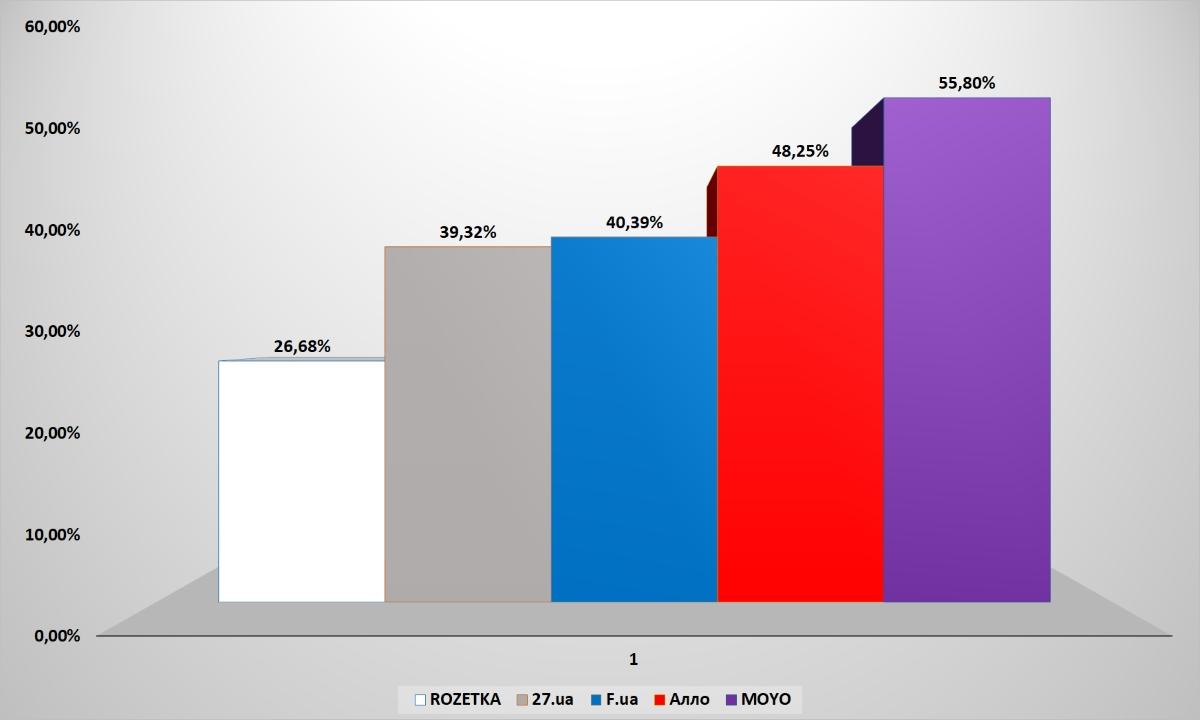

Это подтверждается и небольшим количеством отказов (когда посетитель покидает сайт с той же страницы, на которую зашел, без переходов на другие страницы, а значит – и без покупки) на Rozetka – всего 26,68%. Для сравнения: MOYO имеет вдвое больше отказов, то есть клиенты изучили информацию о товаре, но решили купить его или на другом ресурсе, или отправились искать дополнительные сведения.

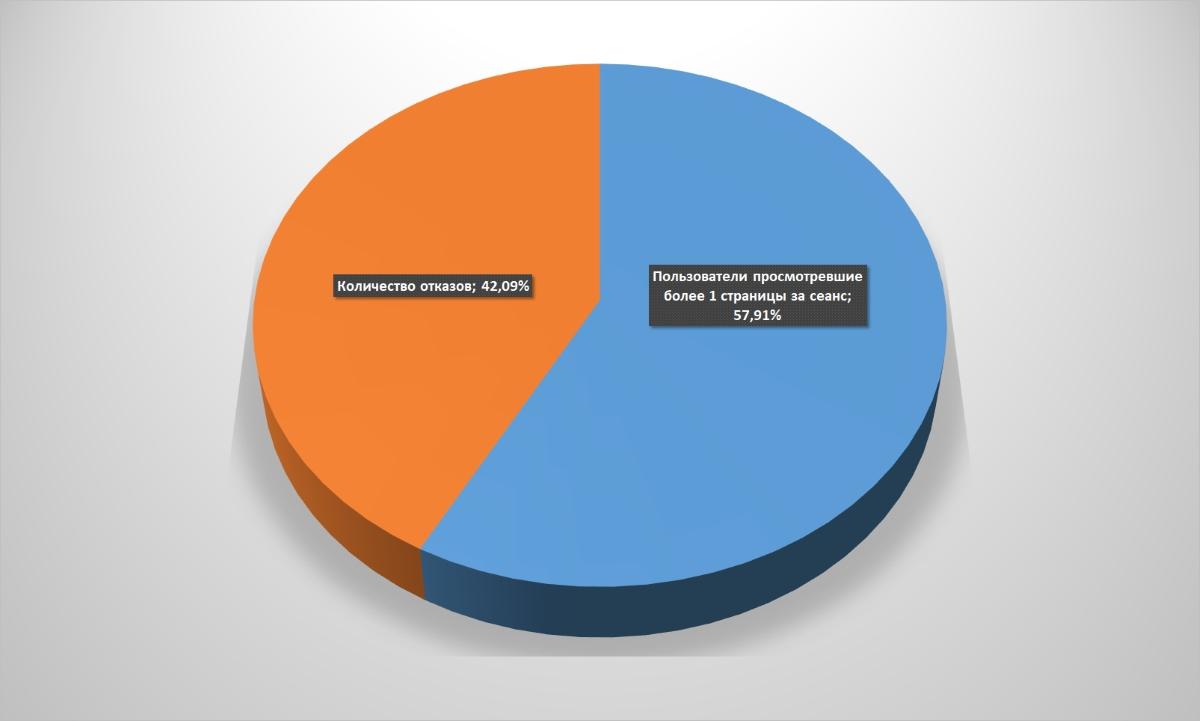

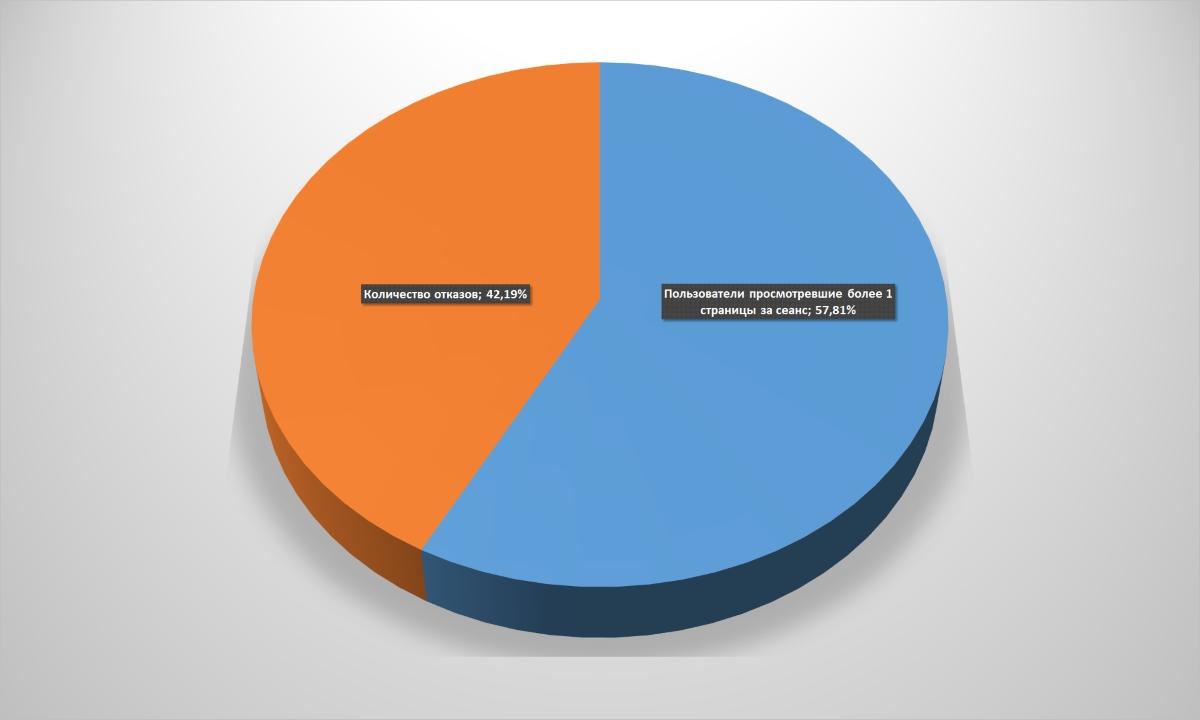

Для сравнения приводим данные по отказам в сегменте «универсальные магазины» в целом.

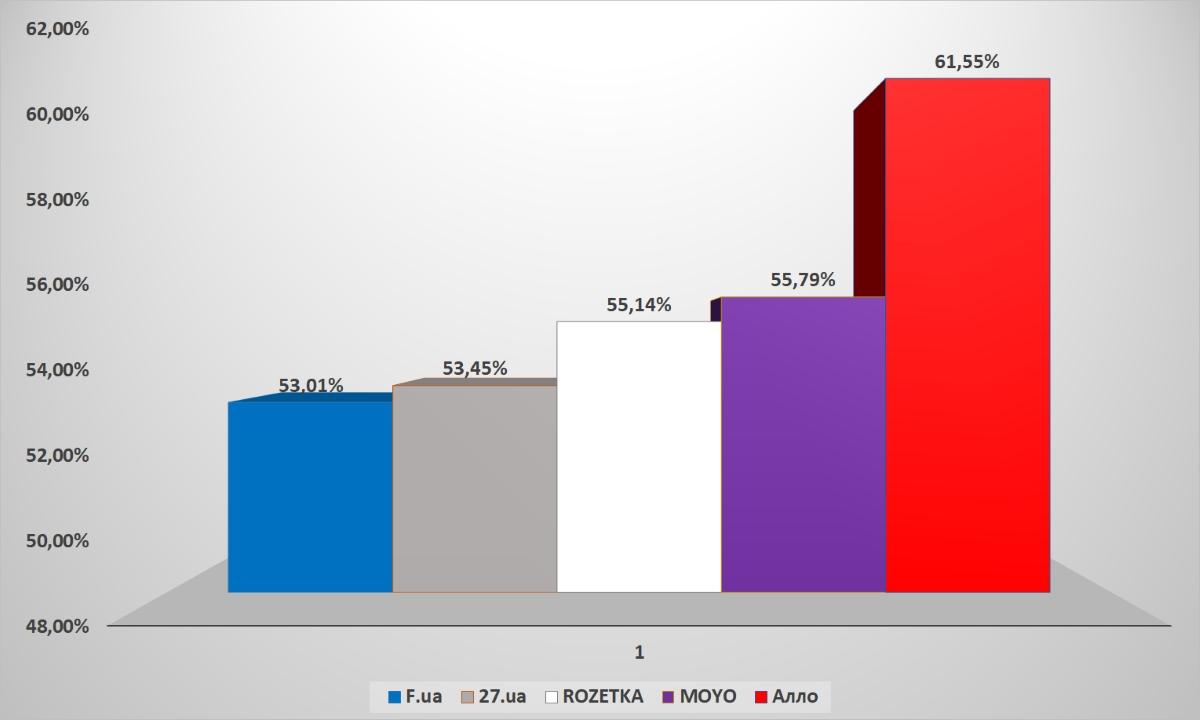

По сравнению со всеми остальными онлайн-магазинами на АЛЛО чаще всего заходят с мобильных устройств (смартфоны и планшеты). Ритейлер на 5% опережает среднерыночный показатель. В то же время, остальные онлайн-площадки если и отстали от среднерыночного процента по мобильным пользователям, то совсем немного.

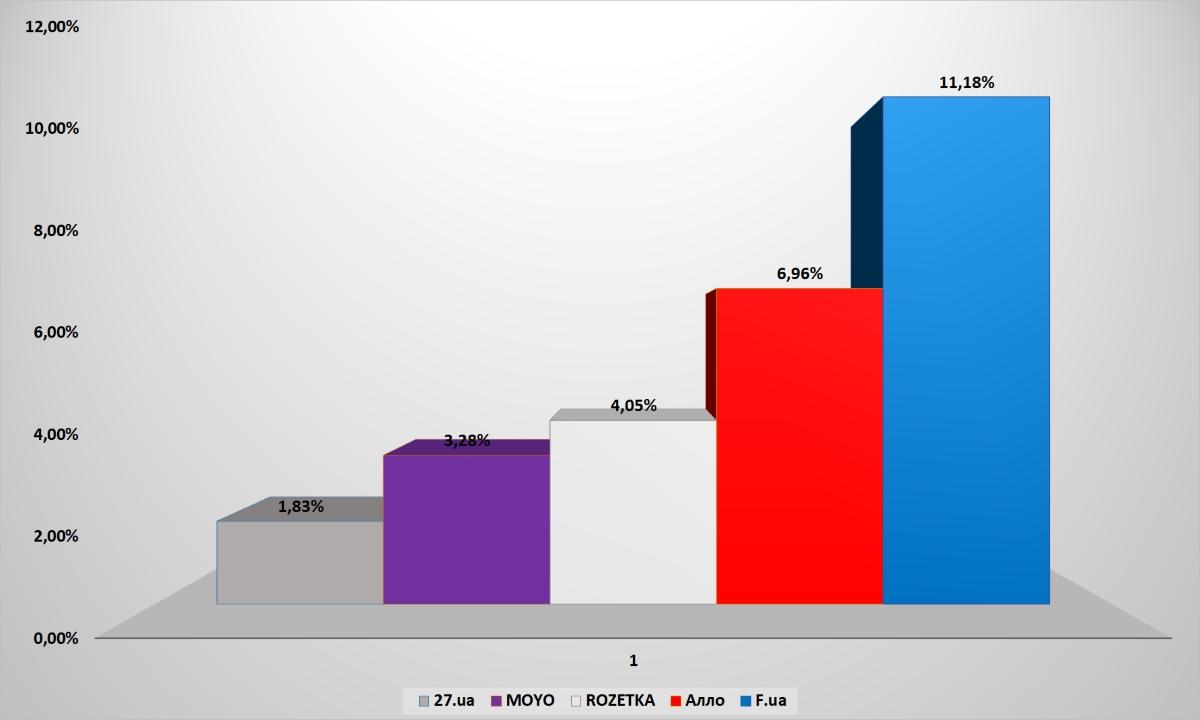

Весьма любопытна статистика по заходам из социальных сетей. В среднем по данному сегменты соцсети обеспечивают 5,5% пользователей, заглянувших на сайт интернет-магазина. Но и в данном случае есть компания, заметно опередившая «коллег по цеху» – АЛЛО. На портал ритейлера более 11% посетителей попадают именно из соцсетей, что свидетельствует о хорошей работе SMM-специалистов. С другой стороны – о конверсии клиентов данного канала в открытых источниках информации нет, может успех АЛЛО по этому критерию и не приносит желаемого количества продаж.

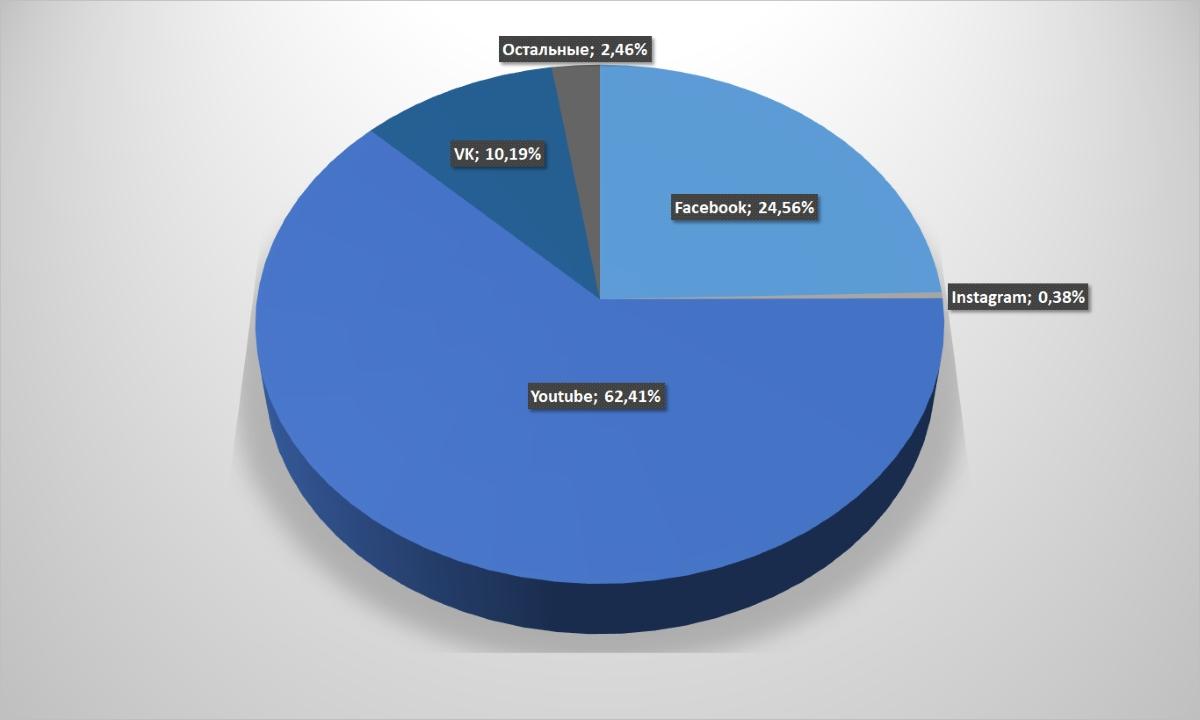

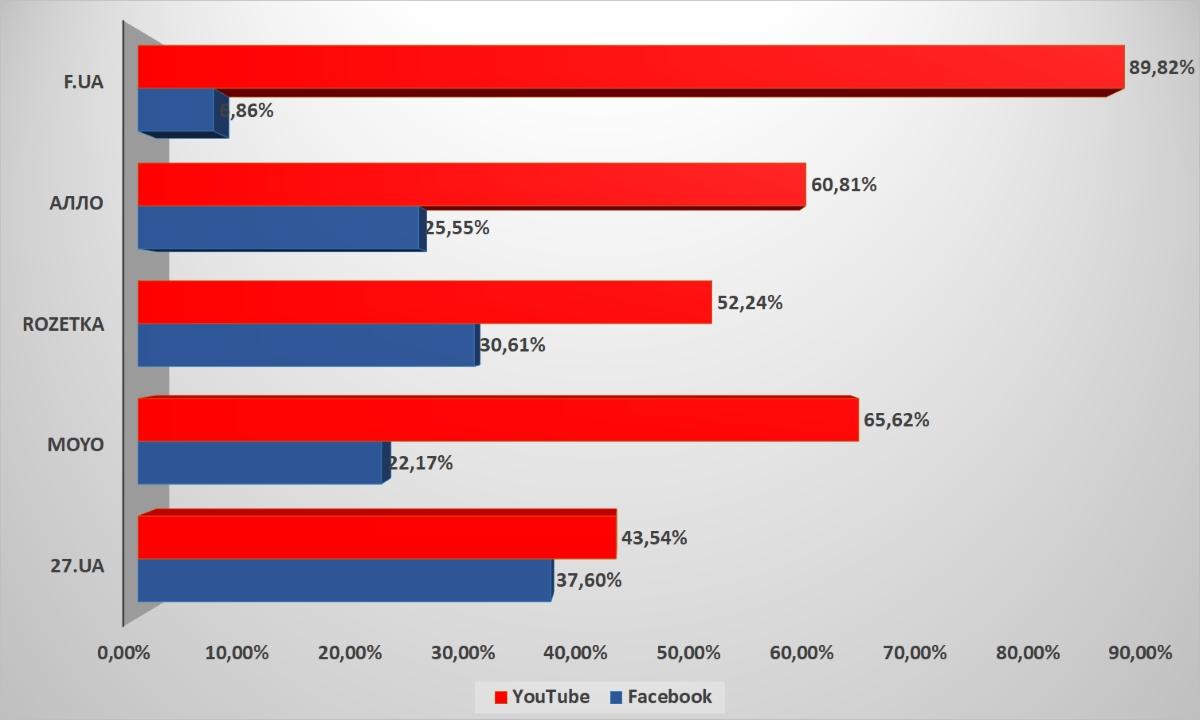

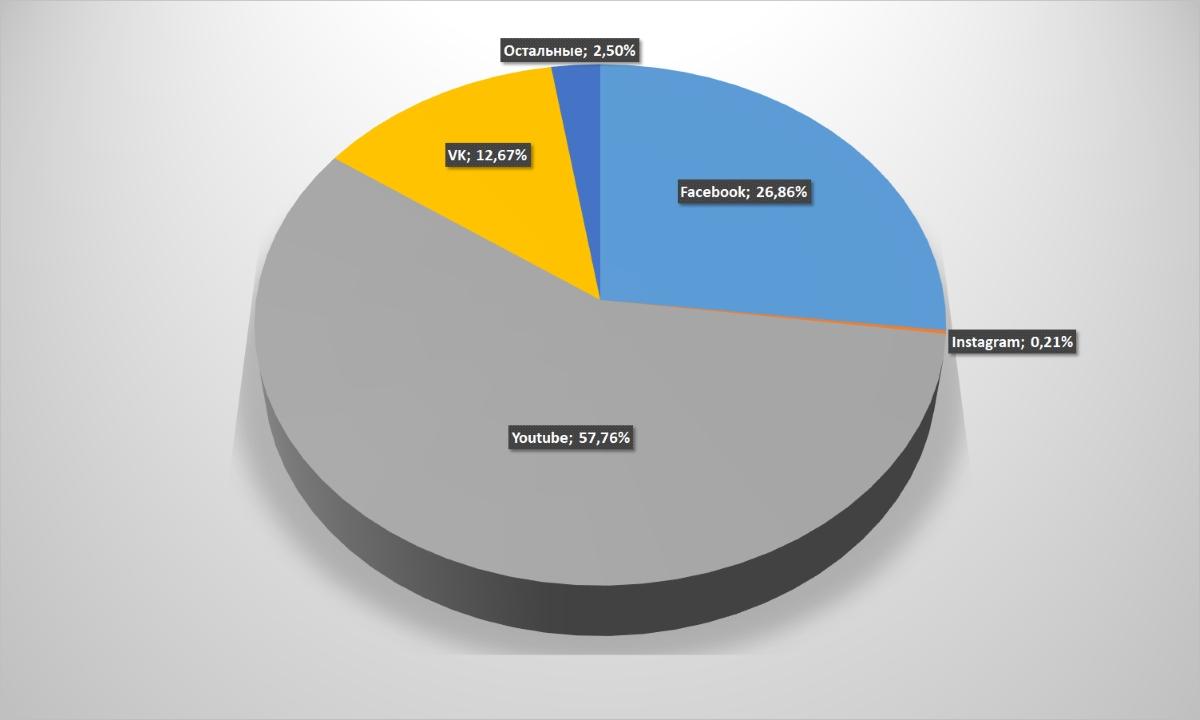

Интересно, что подавляющее большинство пользователей на сайты универсальных магазинов попадают с Youtube и Facebook, а остальные соцсети обеспечивают скромные 13% заходов.

Но даже тут есть существенные отличия по эффективности использования различных социальных сетей. К примеру, F.ua сделал ставку на развитие видеоблога на Youtube, набрал больше миллиона подписчиков, и смог добиться впечатляющих 90% переходов с видеосервиса. Остальные игроки этого сегмента также активно используют видеоконтент, но и не забывают о самой популярной соцсети Украины: Facebook, которая приносит им от 22 до 37% переходов. ВКонтакте, Instagram и другими соцсетями ввиду их мизерной доли можно пренебречь.

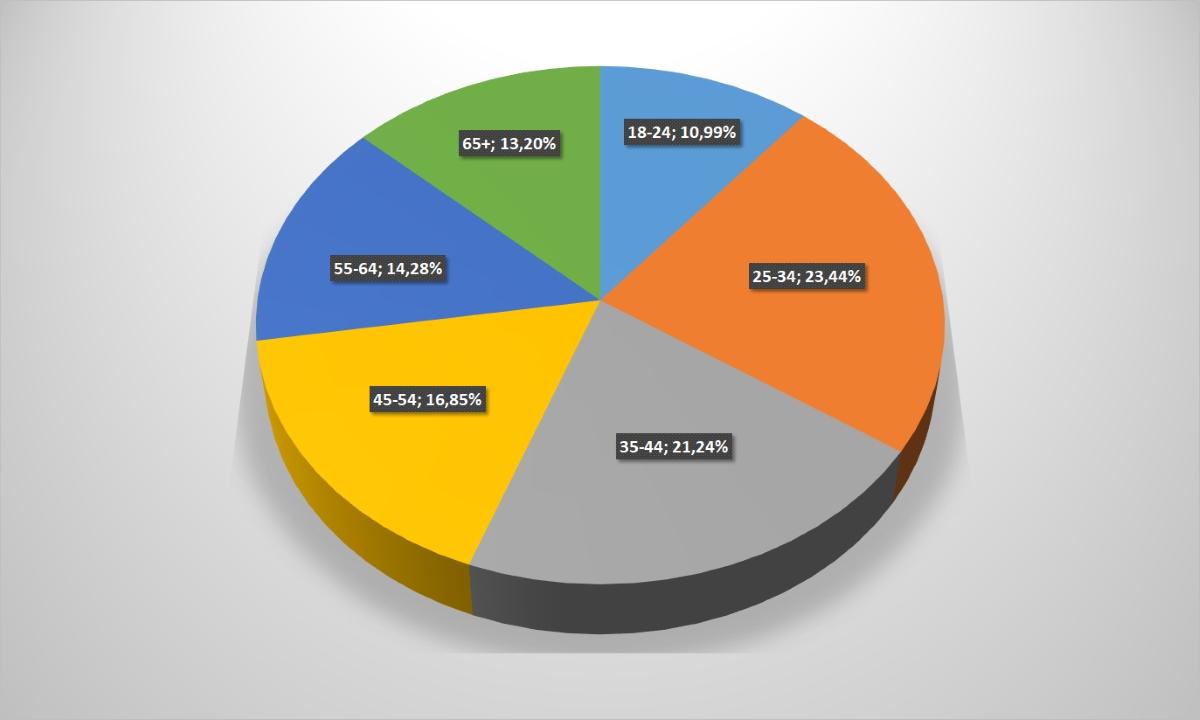

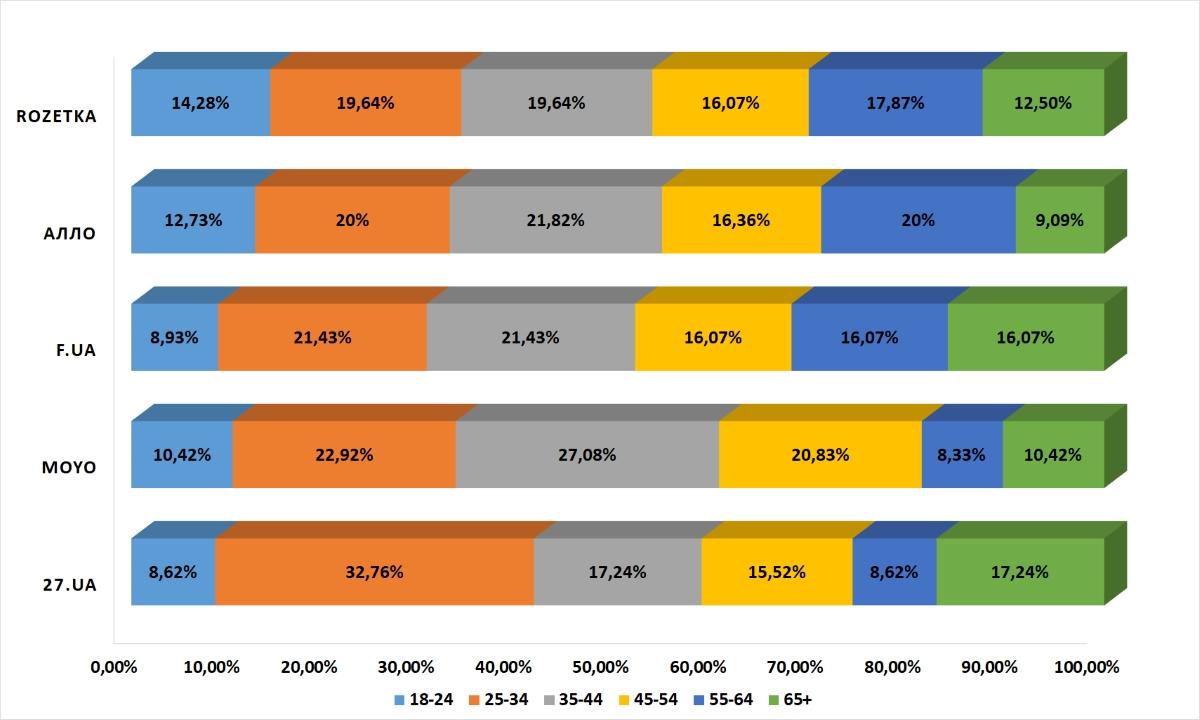

И, наконец, возраст пользователей, заходящих на каждый из топ-5 универсальных интернет-магазинов Украины. Несмотря на некоторый разброс, в целом ситуация у ритейлеров сравнимая и между собой, и со среднерыночными показателями.

Также вы можете приобрести полную версию исследования украинского e-commerce, обратившись на e-mail i.zaitsev@rau.ua или it@rau.ua

Портативная электроника, гаджеты и аксессуары

Сравнение показателей магазинов гаджетов с украинским e-commerce в целом можно посмотреть по ссылке

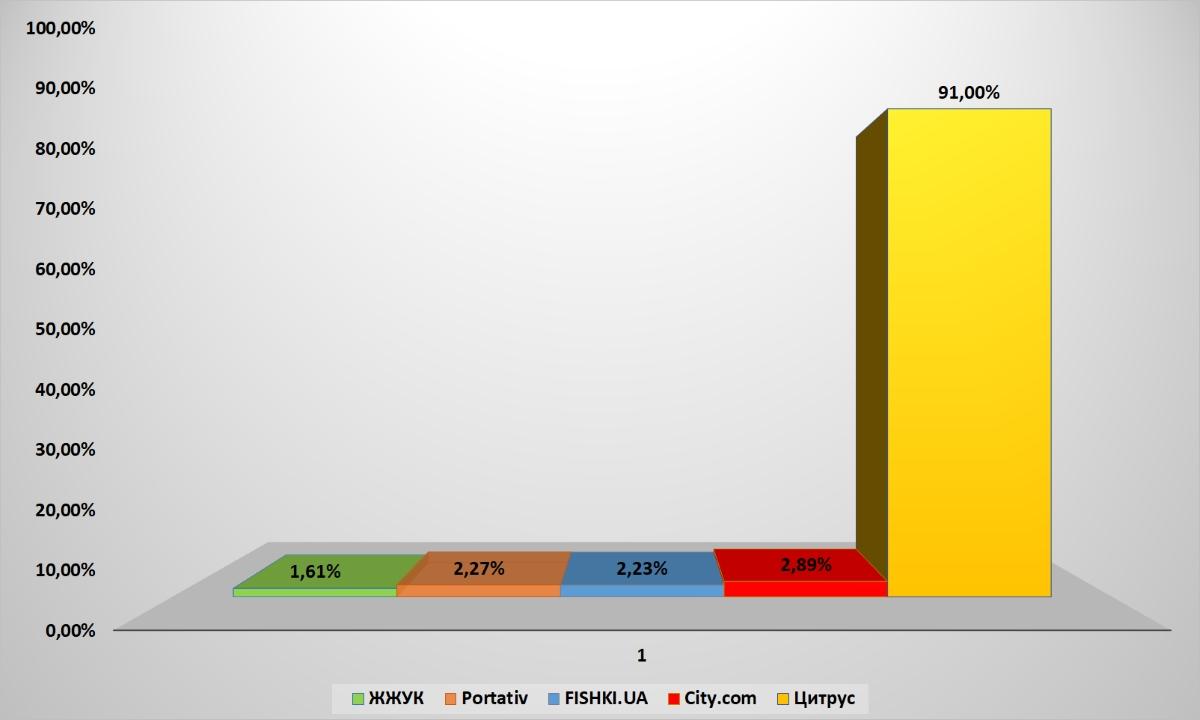

Есть явный лидер и среди интернет-магазинов, предлагающих клиентам различные гаджеты. Онлайн-подразделение сети Цитрус «оставило» остальным игрокам этой категории менее 10% посетителей среди топ-5 ритейлеров сегмента.

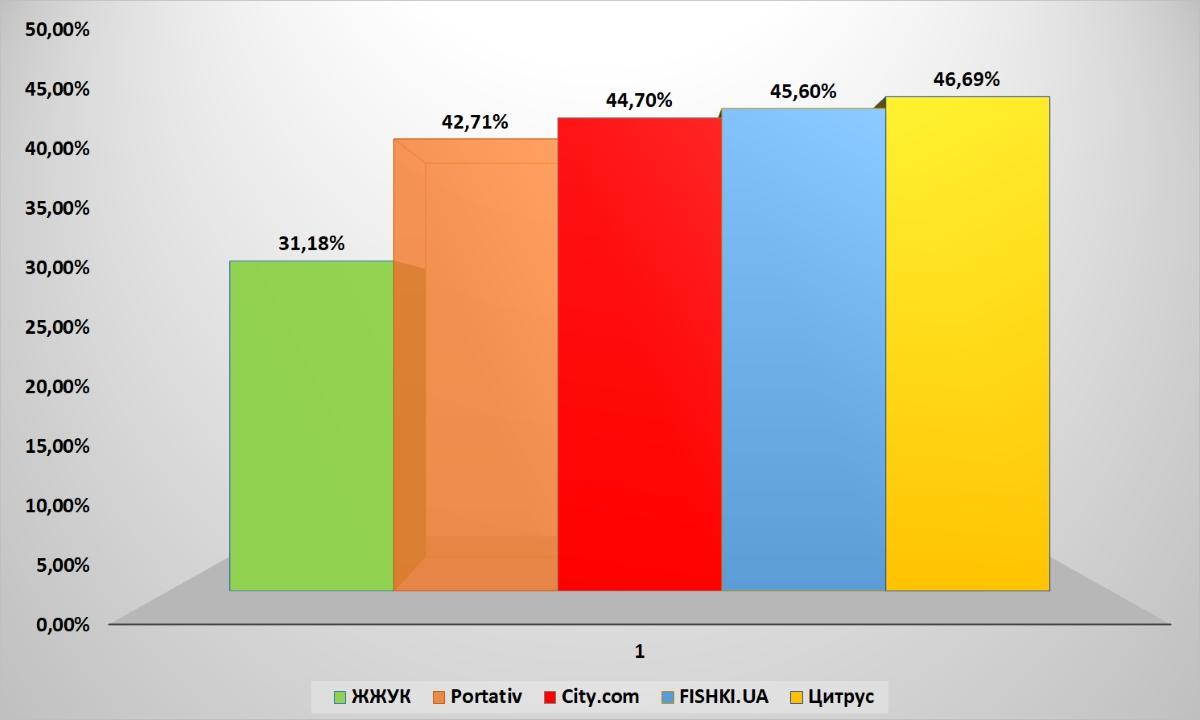

Но, в отличие от универсальных магазинов, по количеству уникальных пользователей лидирует так же Цитрус. При среднем показателе по сегменту в 42,04% уникальных посетителей, компания продемонстрировала 46,7% «уникумов». Самая стабильная аудитория – у ЖЖУК: две трети его клиентов за анализируемый период посетили интернет-магазин бренда как минимум два раза.

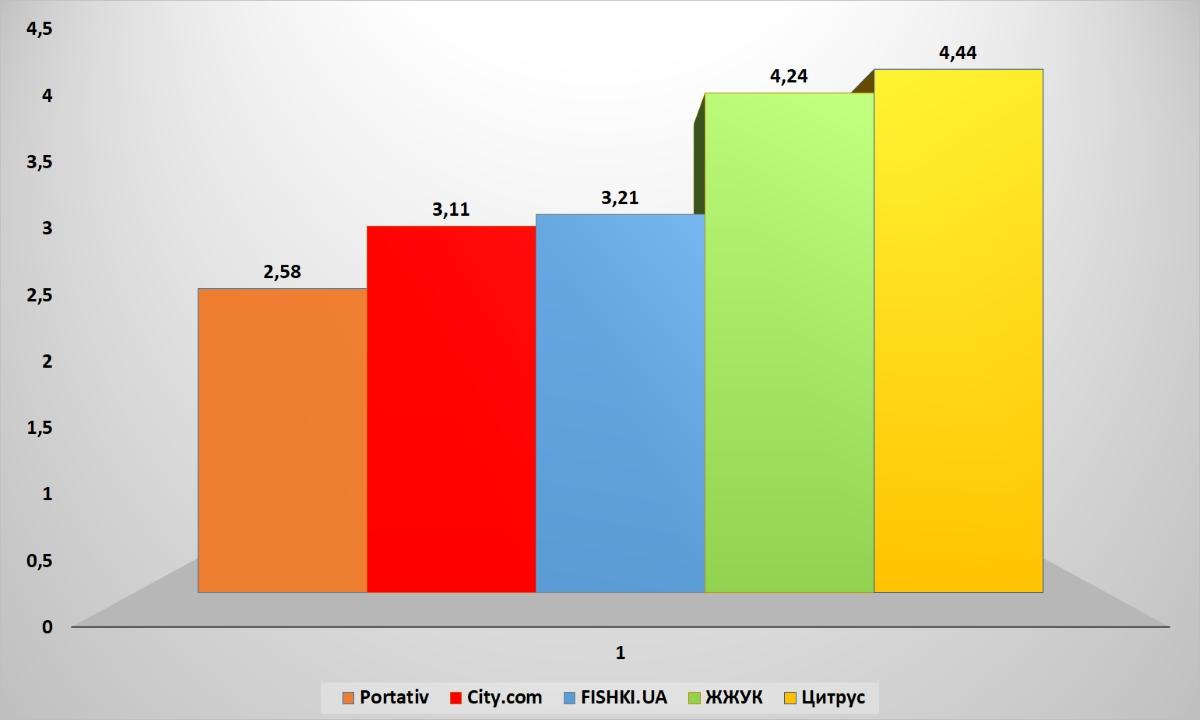

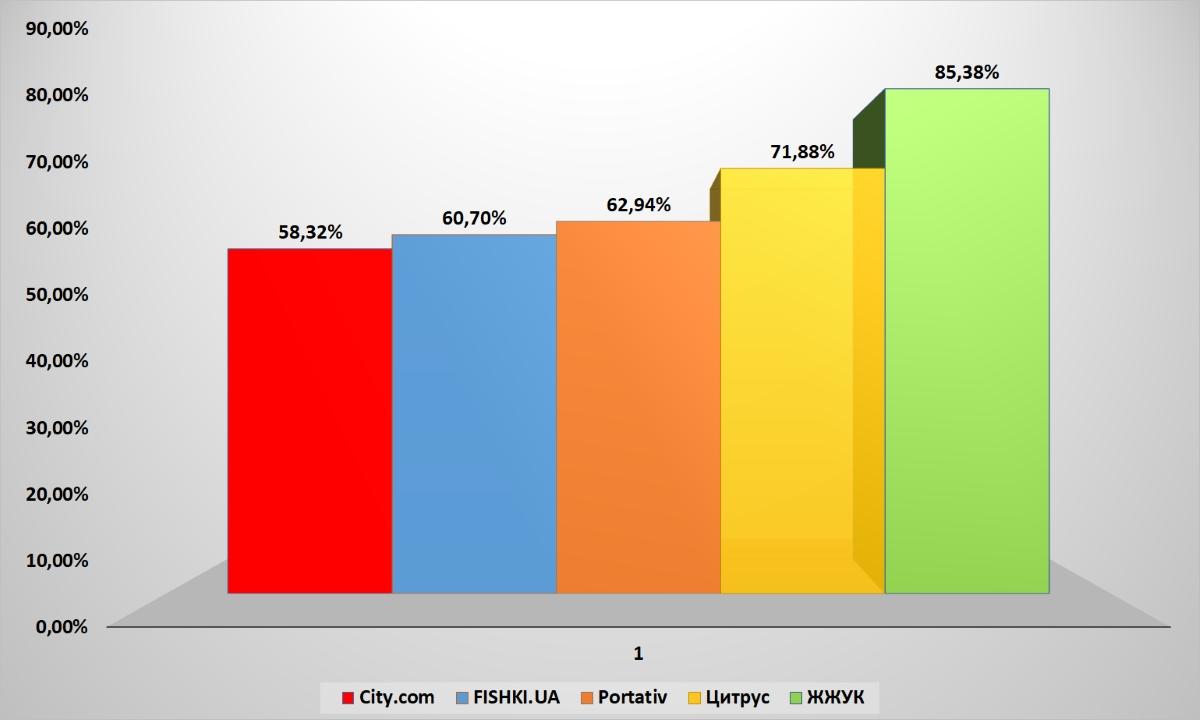

По глубине просмотров также всех опережает Цитрус. На втором месте ЖЖУК, то есть аудитория ритейлера не только стабильная, но и не торопится покидать портал, неоднократно переходя со страницы на страницу.

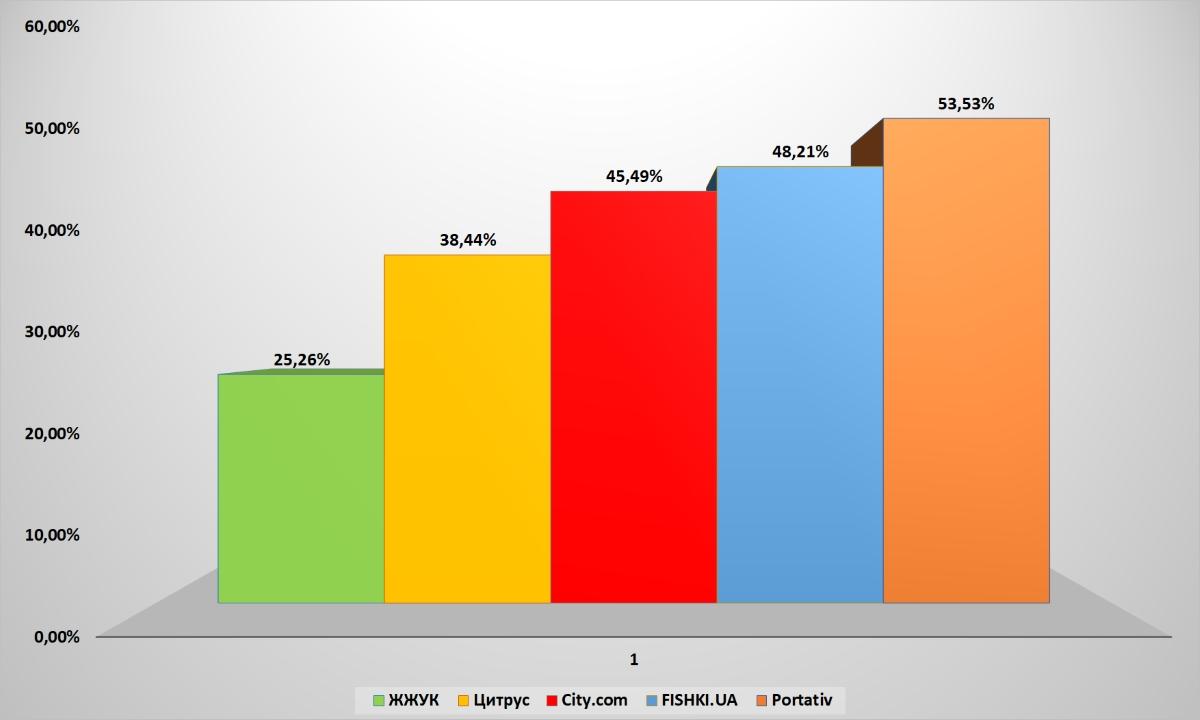

Учитывая такие показатели, неудивительно, что меньше всего отказов у все тех же двух брендов – ЖЖУК и Цитрус. Но тут ритейлер с западноукраинскими корнями сумел «обставить» конкурента. У остальных игроков данной категории пользователи выходили с первой же страницы сайта чаще, чем в среднем по рынку.

Показатель отказов в среднем по сегменту «гаджеты и аксессуары»

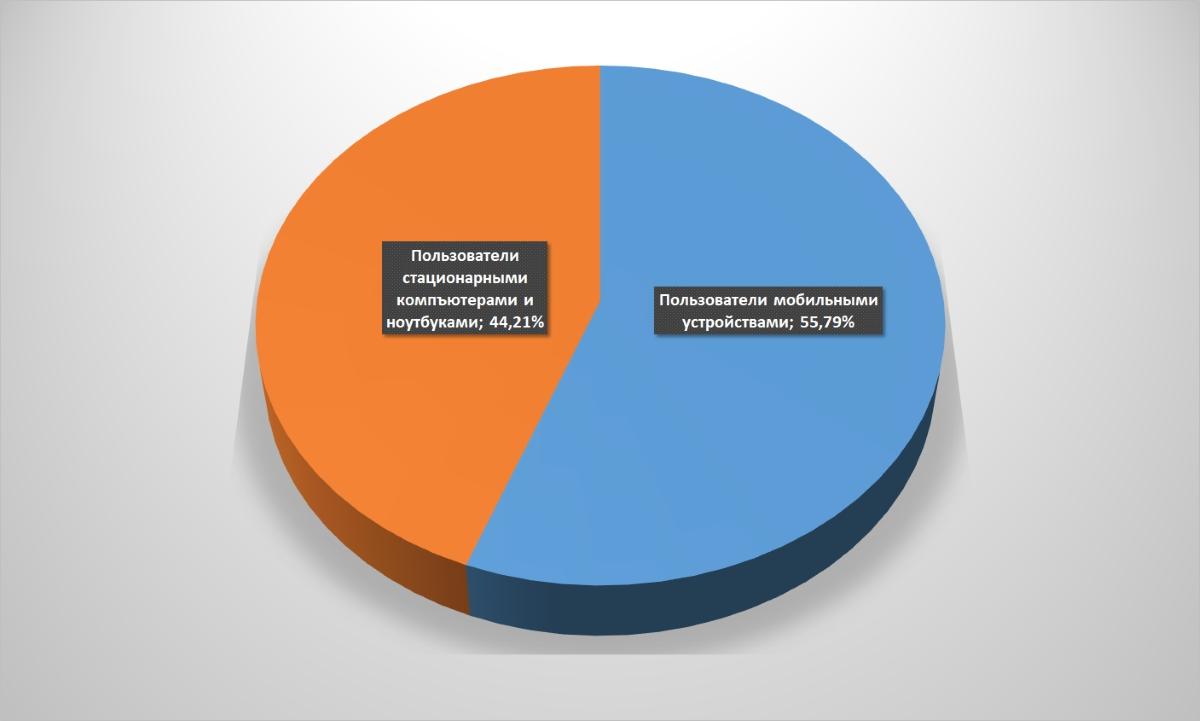

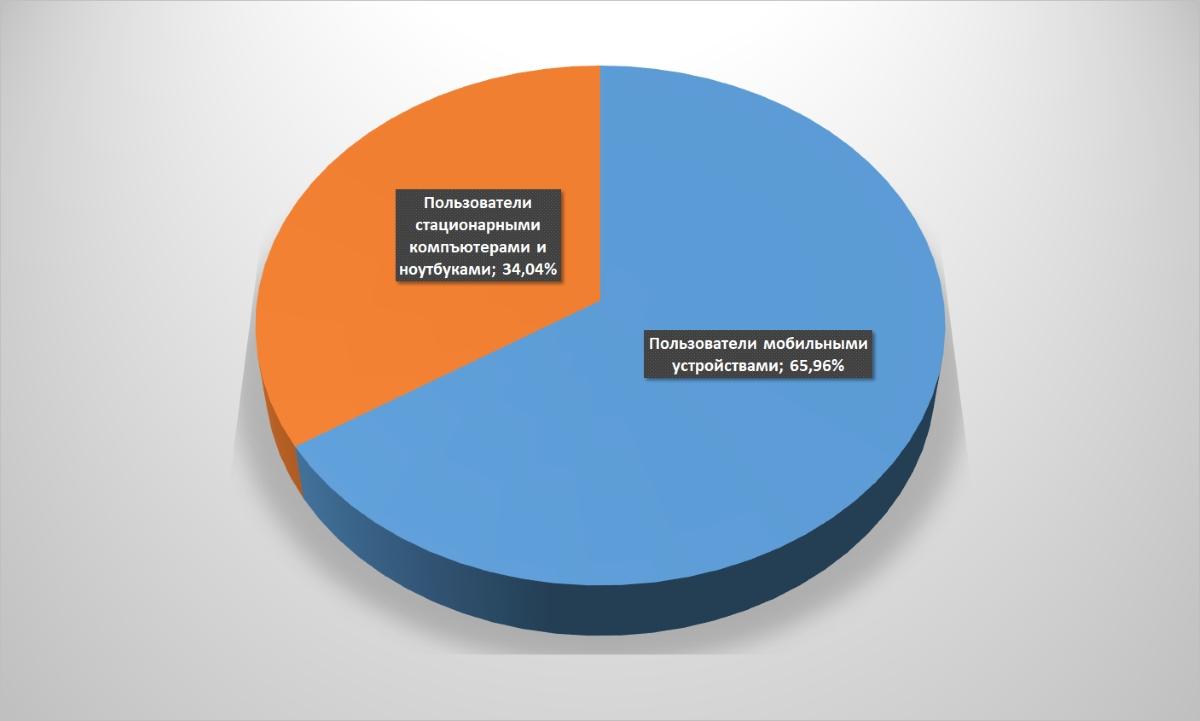

Аналогичная ситуация и с соотношением пользователей мобильных и стационарных устройств, посещающих интернет-магазины портативной электроники, гаджетов и аксессуаров. Лидируют ЖЖУК и Цитрус, а остальных компаний показатели ниже, чем среднерыночные.

Показатель пользователей мобильных и десктопных устройств по сегменту «гаджеты и аксессуары»

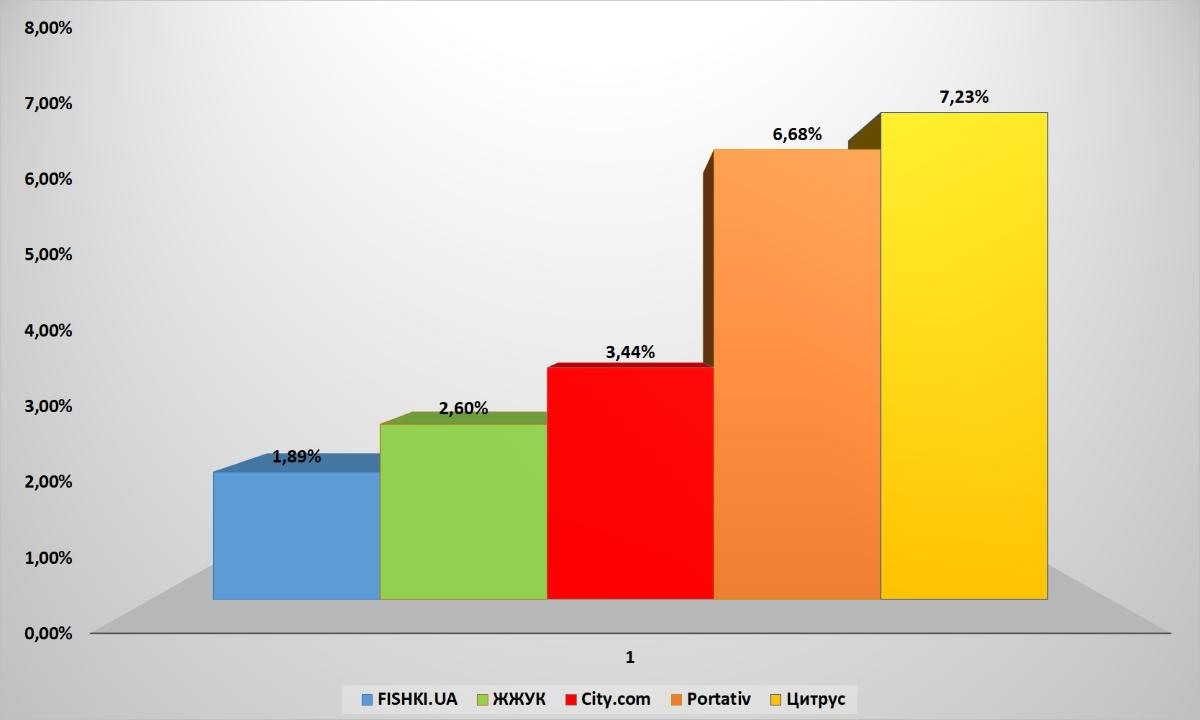

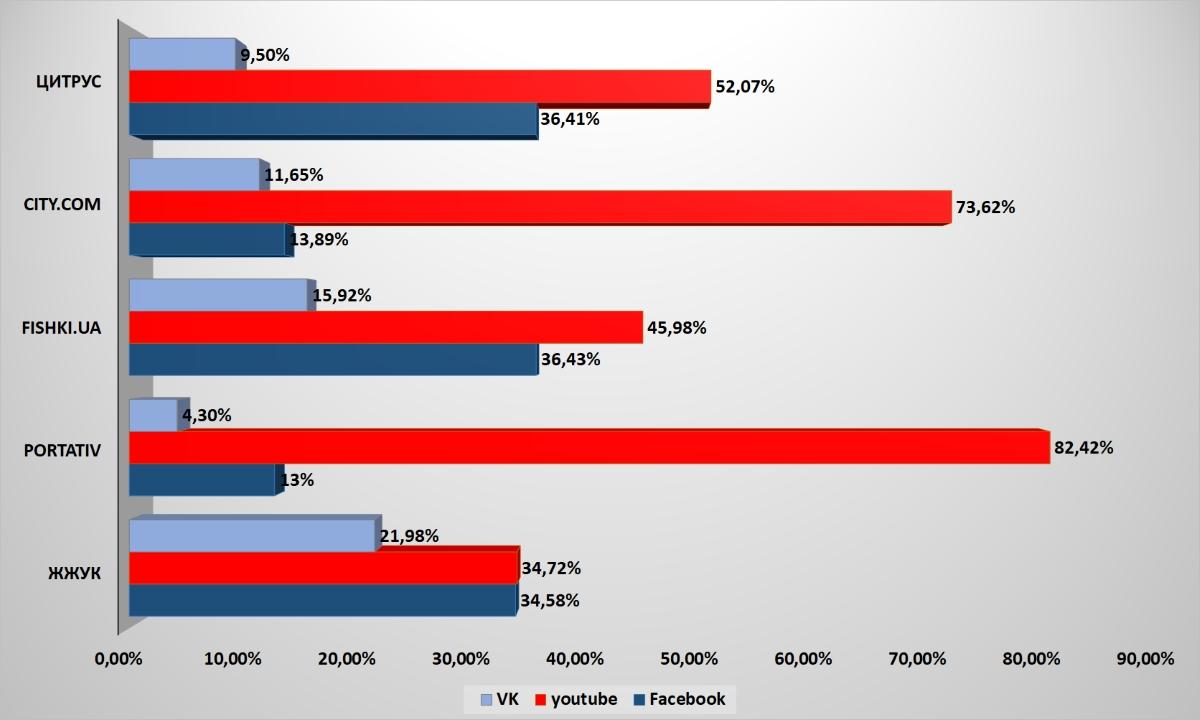

Социальные сети в среднем приносят продавцам гаджетов и сопутствующих товаров почти 4,4% траффика. Но и тут ситуация заметно меняется от компании к компании. Цитрус опять впереди всех – из соцсетей на портал ритейлера приходят более 7% посетителей. Неожиданно на втором месте Portativ – 6,7% пользователей. В отстающих – Fishki.ua и ЖЖК: очевидно, что бренды сделали выбор в пользу других каналов привлечения потенциальных клиентов.

Чем еще примечательна эта категория онлайн-ритейлеров: достаточно заметную долю (более 12%) траффика из соцсетей им обеспечивает официально запрещенный в Украине Вконтакте.

Значительный разброс и между переходами из различных социальных сетей на сайты интернет-магазинов. Например, откровенную ставку на продвижение в Youtube сделали Portativ и City.com, а вот Цитрус и Fishki.ua поделили усилия между всеми тремя самыми популярными соцсетями Украины. На сайт ЖЖУК удивительно много посетителей из Вконтакте, а вот из Youtube и Facebook – поровну.

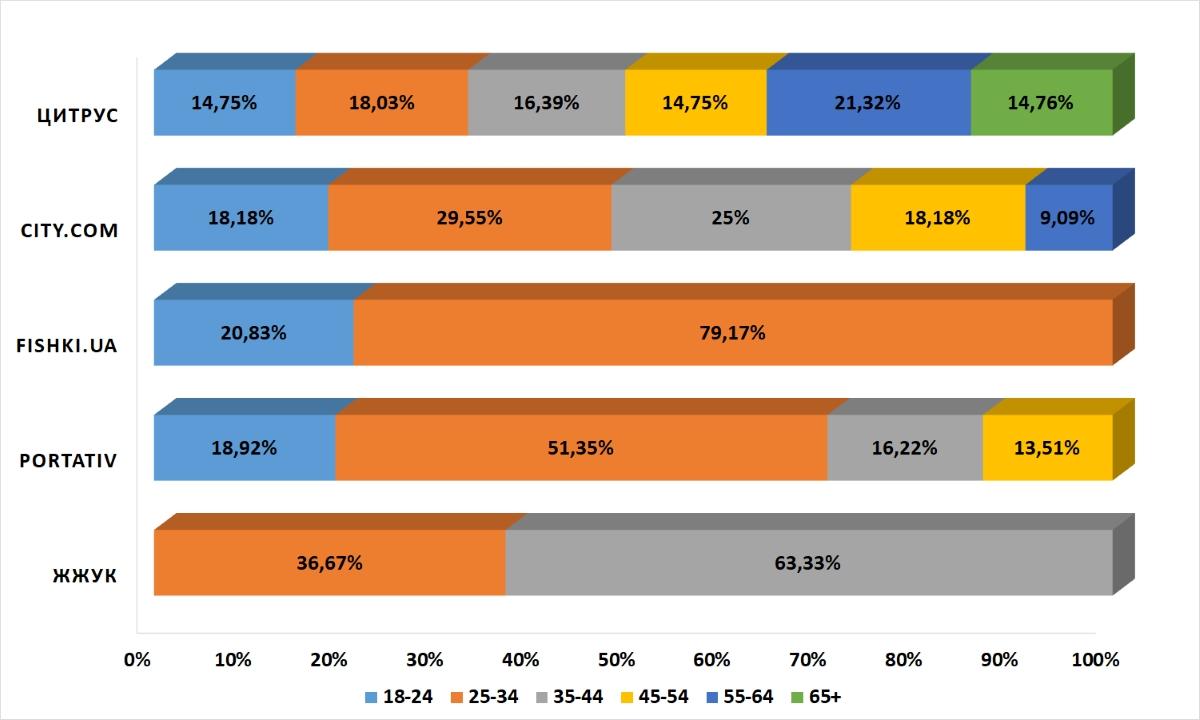

Также очень показательна «возрастная диаграмма» пользователей, заходящих в интернет-магазины данной категории. Все клиенты ЖЖУК – в возрасте от 24 до 44 лет, только Цитрус может привлечь покупателей старше 65-ти, а вот Fishki – напротив, ориентируются на аудиторию до 34-х. Более-менее равномерно распределились пользователи только у Цитрус и City.com, а остальные явно стараются заинтересовать конкретную возрастную категорию клиентов.

Также вы можете приобрести полную версию исследования украинского e-commerce, обратившись на e-mail i.zaitsev@rau.ua или it@rau.ua

Техника для дома

Сравнение показателей магазинов техники для дома с украинским e-commerce в целом можно посмотреть по ссылке

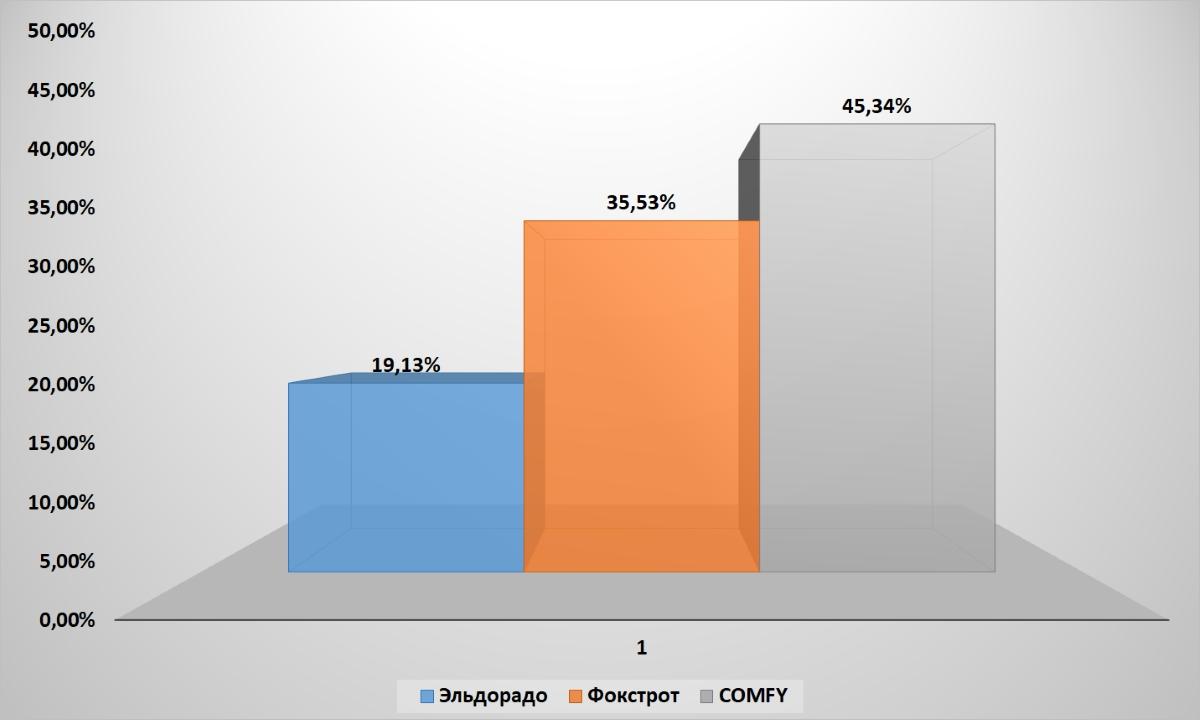

В этой категории анализируются только три компании: охват и посещаемость остальных слишком незначительны по сравнению с «большой тройкой». И поскольку конкурентов у топ-3 практически нет, многие показатели компаний вполне сравнимы. Но при этом по посещаемости бесспорный лидер – Comfy, его преследует Фокстрот, а ELDORADO значительно отстал.

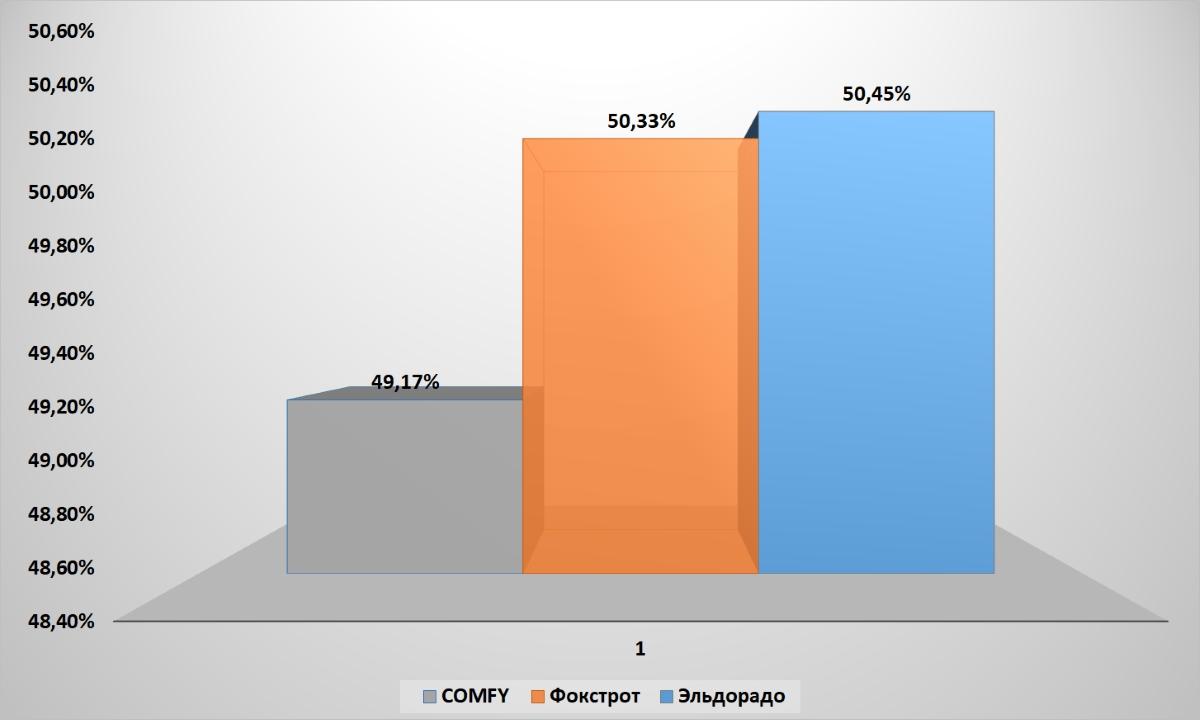

В то же время Фокстрот и ELDORADO гораздо активнее привлекают новых пользователей: аудитория Comfy более стабильная и лояльная к бренду.

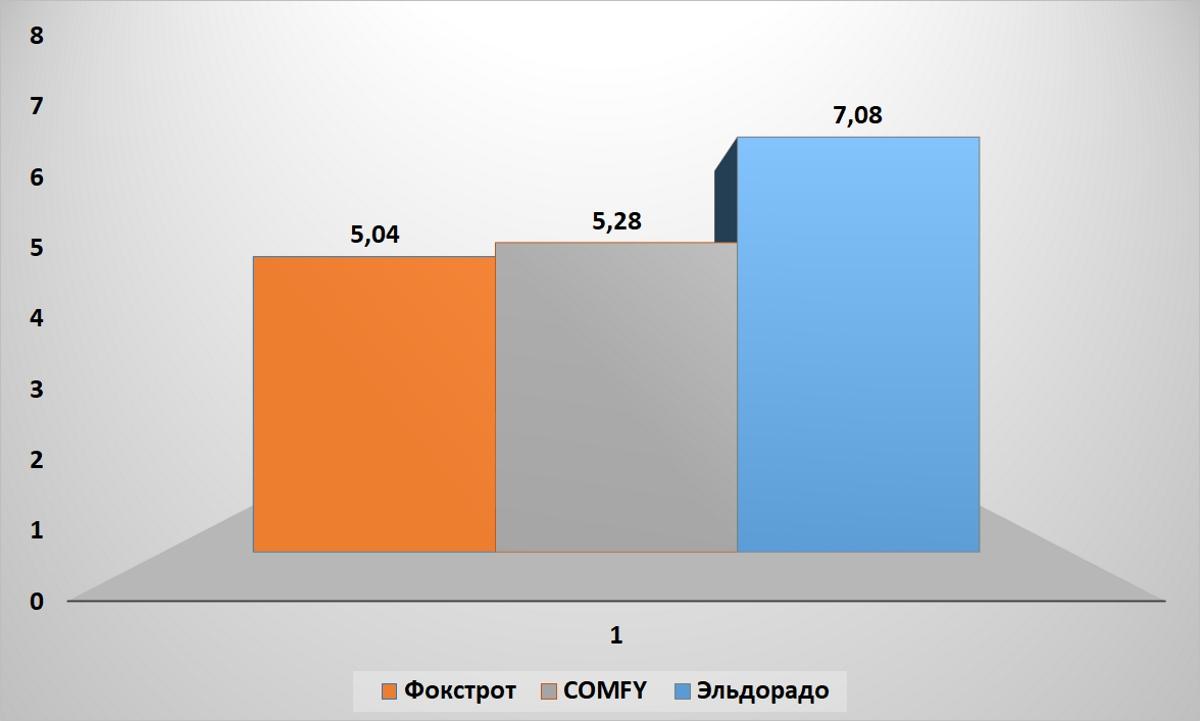

Зато по глубине просмотра лидирует ELDORADO: проигрывая в посещаемости, интернет-магазин дольше «удерживает» посетителей на сайте. Фокстрот и Comfy демонстрируют практически идентичные показатели.

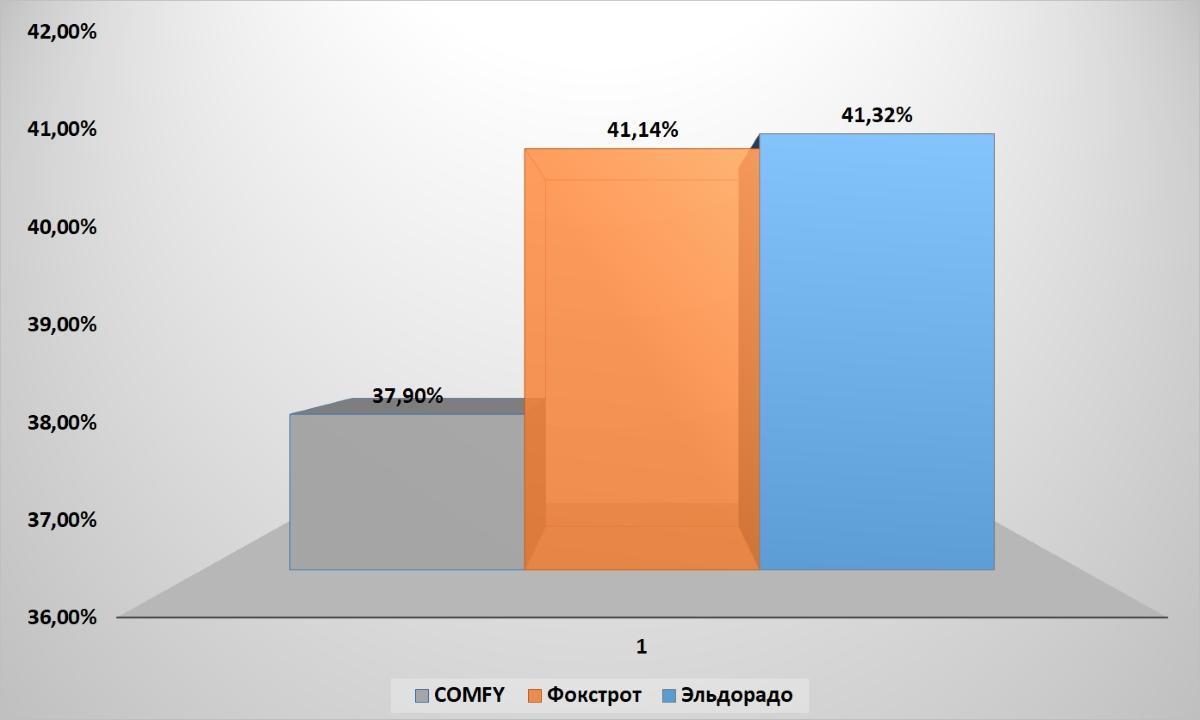

Не столь велика разница и в количестве отказов. В среднем по данному сегменту чуть больше 40% пользователей прерывает сеанс на первой же странице. Чуть лучше ситуация у Comfy, чуть хуже – у Фокстрот и ELDORADO.

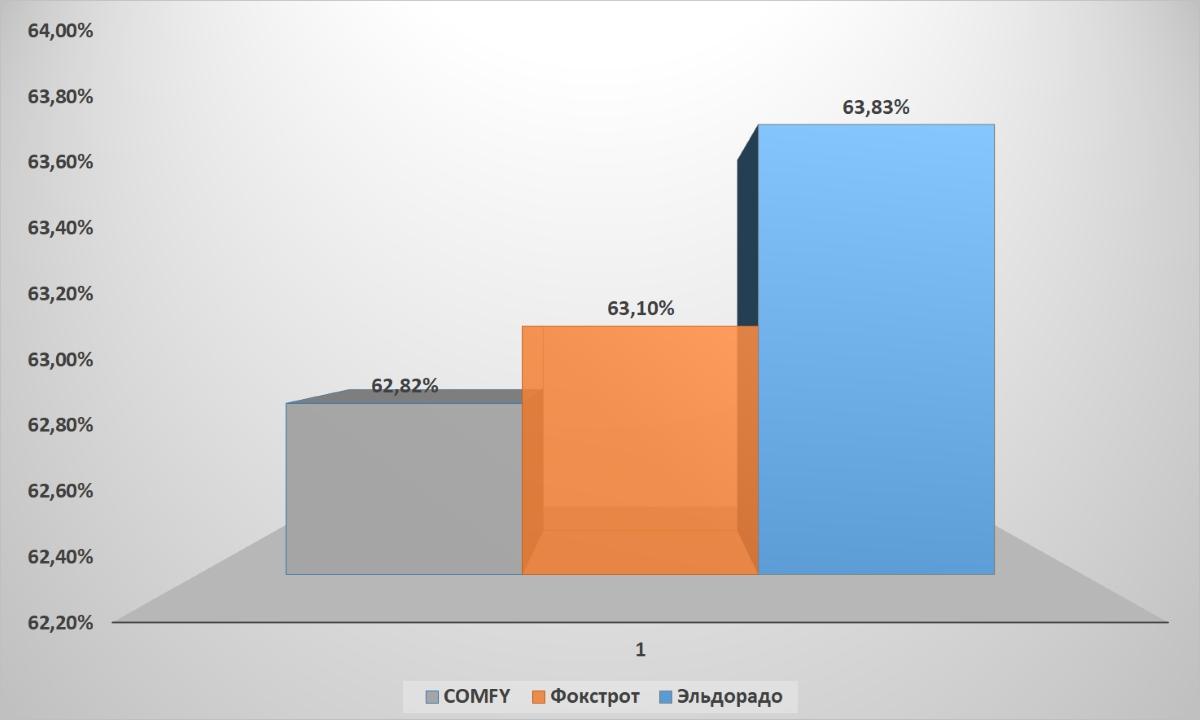

Всего лишь 1% разницы между конкурентами и с заходами с мобильных устройств. То есть можно говорить, что все три «кита» данного сегмента идут вровень.

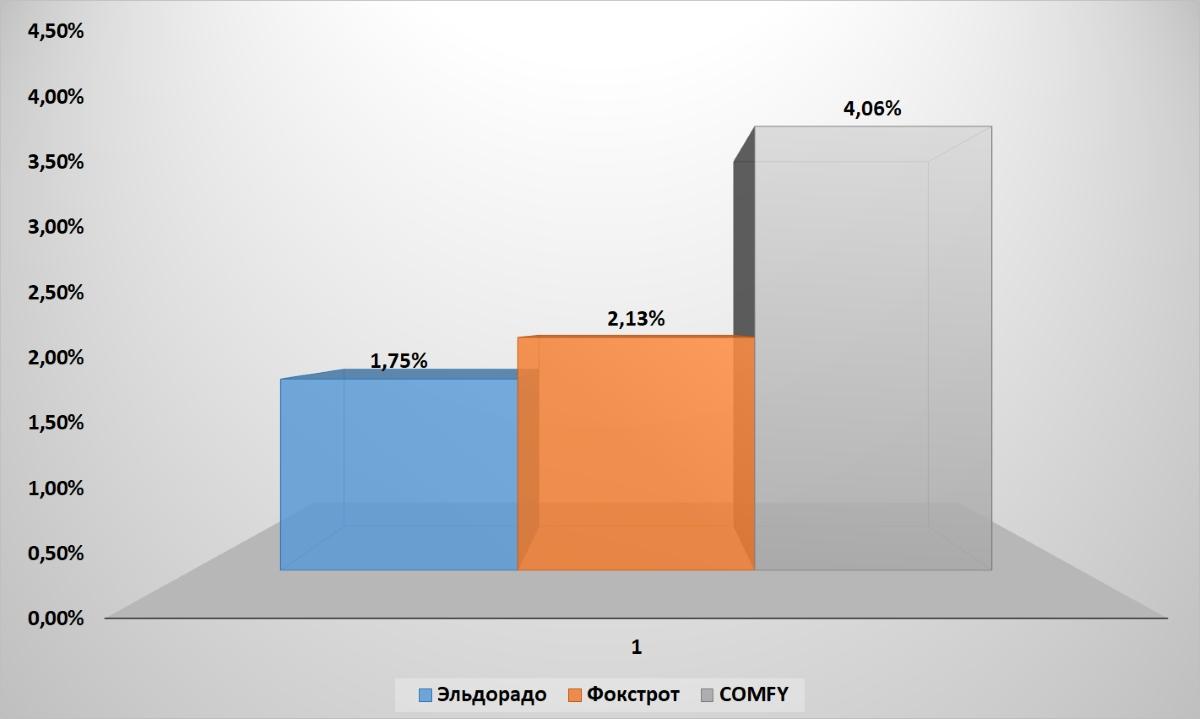

Гораздо заметней разница в эффективности работы ритейлеров с социальными сетями. В среднем в данной категории интернет-магазинов переходы из соцсетей составляют всего 2,65%. Учитывая это, активное продвижение Comfy в соцсетях не могло не сказаться: компании удалось обеспечить 4,1% траффика благодаря данному каналу. Остальные заметно отстали.

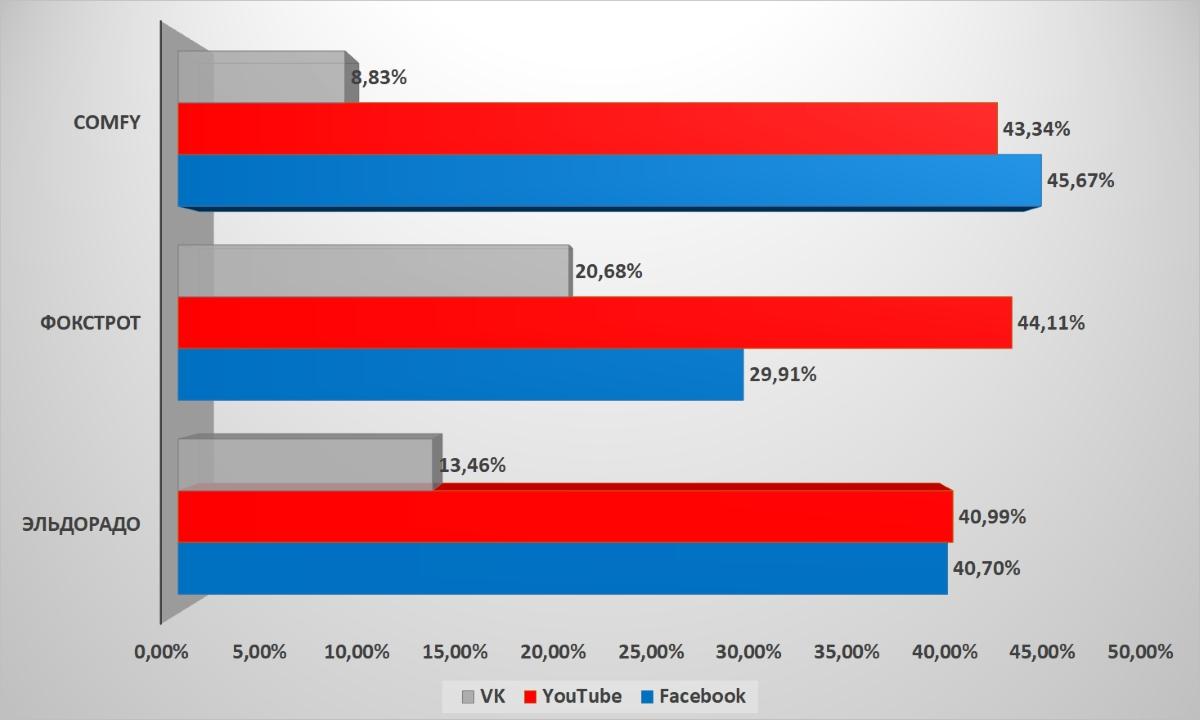

Что примечательно: все конкуренты достаточно активно используют и Youtube, и Facebook, и ВКонтакте. Кто-то отдает предпочтение продвижению в одной соцсети, кто-то – в другой, но явных перекосов компаниям удалось избежать.

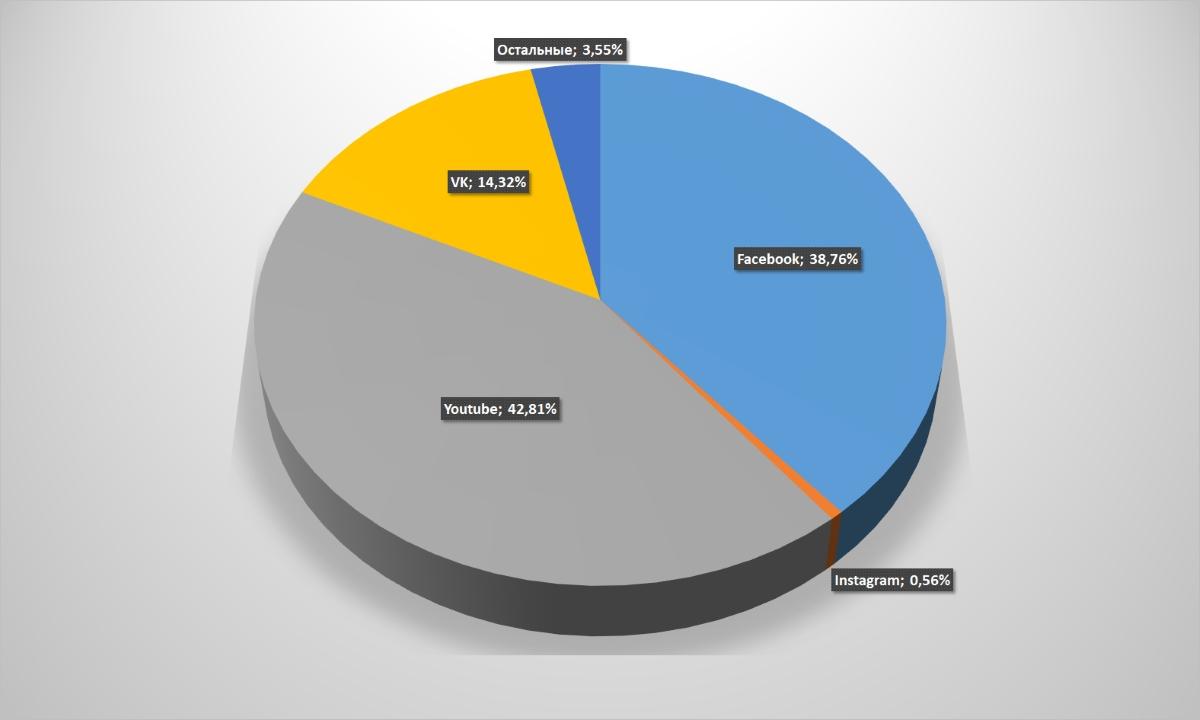

Процент переходов из социальных сетей в среднем по сегменту «Бытовая техника и электроника»

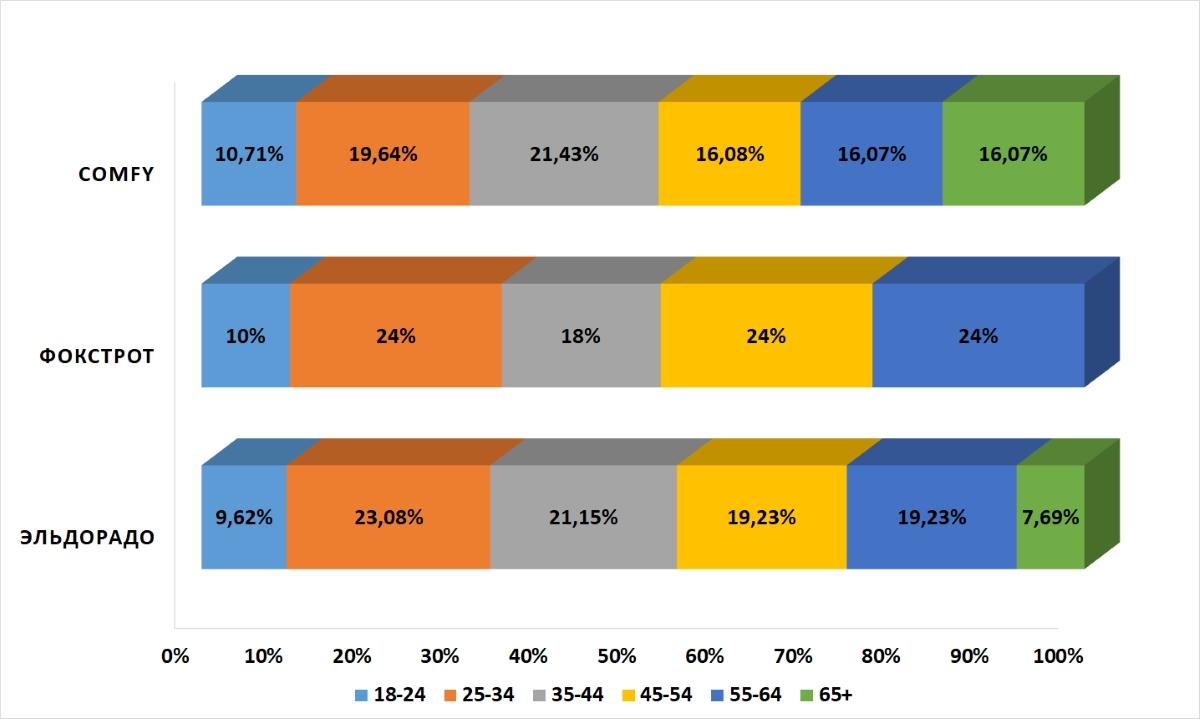

Сравнимы и возрастные категории посетителей интернет-магазинов «большой тройки». Разве что обращает на себя внимание несколько более молодая аудитория Фокстрот, что можно объяснить начавшейся реконцепцией магазинов компании и изменением позиционирования. Впрочем, в целом разница не столь уж велика и явно не критична.

В нашем следующем аналитическом обзоре читайте сравнение интернет-магазинов сегмента fashion, товары для спорта и туризма, детские товары и ювелирный ритейл.

Также вы можете приобрести полную версию исследования украинского e-commerce, обратившись на e-mail i.zaitsev@rau.ua или it@rau.ua

Read also

Бізнес для бізнесу: Агромат ділиться технологічною експертизою з ринком