Їсти подано: огляд ринку доставки готової їжі

Сергій Кравець, старший фахівець венчурного фонду GR Capital про те, наскільки великий ринок доставки їжі, і як можна на ньому заробити.

Скоро приготування їжі стане таким же атавізмом, як пошиття одягу з нуля будинку – такий висновок зробив інвестиційний банк UBS в звіті «Is the Kitchen Dead?», – пише старший фахівець венчурного фонду GR Capital Сергій Кравець в колонці для LIGA.net. Друга частина передбачення зі звіту: швидкий сніданок або чашка чаю – ось вершини кулінарного мистецтва, які під силу мілленіалам. Вся інша їжа буде замовлятися онлайн.

Скоро приготування їжі стане таким же атавізмом, як пошиття одягу з нуля будинку – такий висновок зробив інвестиційний банк UBS в звіті «Is the Kitchen Dead?», – пише старший фахівець венчурного фонду GR Capital Сергій Кравець в колонці для LIGA.net. Друга частина передбачення зі звіту: швидкий сніданок або чашка чаю – ось вершини кулінарного мистецтва, які під силу мілленіалам. Вся інша їжа буде замовлятися онлайн.

Важко сказати, чи зміниться ринок їжі настільки радикально, але вже помітні значні зміни. Добробут городян зростає, а часу на покупку продуктів і приготування все менше, тому доставка готових страв додому стає популярною.

“Прийде час і залишиться тільки чай”

Глобальний ринок food delivery

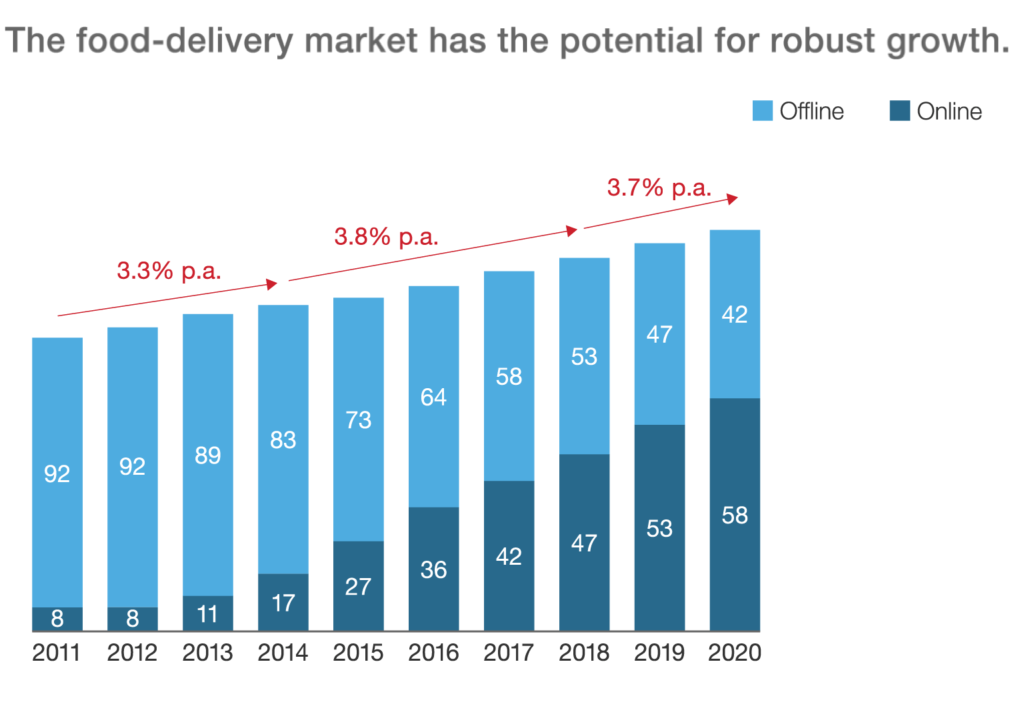

Світовий ринок доставки їжі становить близько $ 100 млрд – це 1% від всього ринку їжі або 4% від ресторанного ринку. 90% всіх замовлень доставки їжі – безпосередньо з ресторану завдяки власним кур’єрам закладу. Однак уже приблизно половина замовлень здійснюється онлайн (на сайті, через мобільні додатки). І за прогнозами частка онлайн-замовлень буде рости.

Перспективи світового ринку food delivery. Джерело: McKinsey

Перспективи світового ринку food delivery. Джерело: McKinsey

У звіті UBS прогнозується зростання світового ринку доставки їжі на 20-30% щорічно до $ 365 млрд до 2030 року. Зростання пояснюється трьома основними причинами:

- мілленіали замовляють доставку їжі в три рази частіше, ніж їхні батьки (а з ростом достатку цього покоління – вплив буде ще більш помітним);

- індустрія зростає завдяки маркетинговим витратам великих гравців (наприклад, JustEat, DeliveryHero, Takeaway.com, Deliveroo, UberEats, Postmates, GoJek, Rappi, Glovo);

- проникнення мобільного інтернету і смартфонів зростає, а мобільні додатки доставки входять в топ на основних ринках.

Ринок доставки їжі в Європі

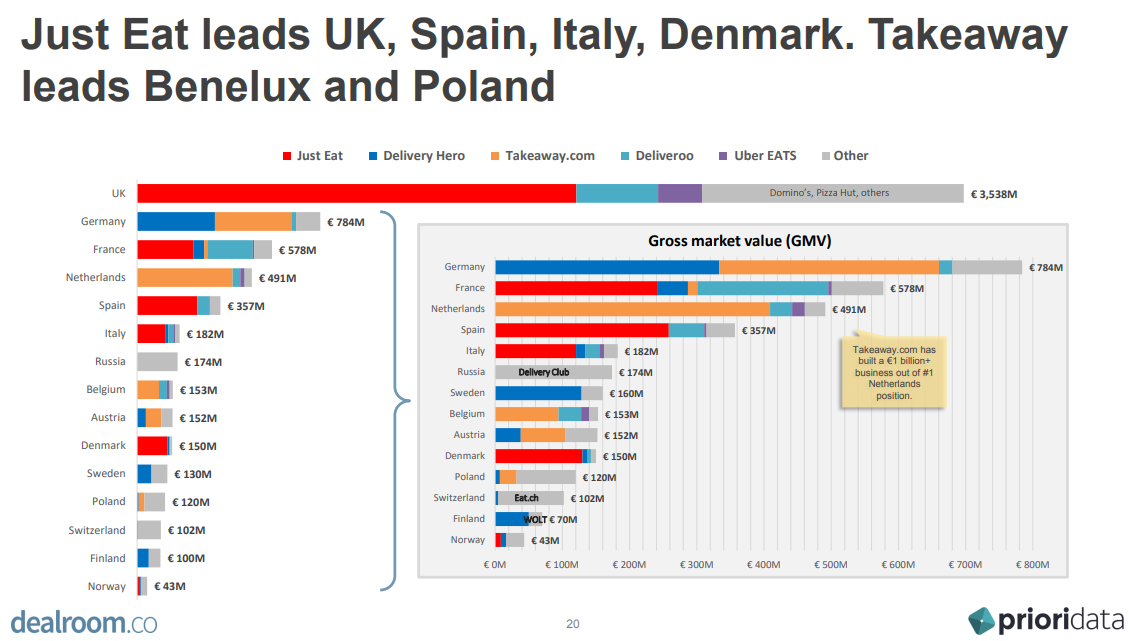

Найбільший серед європейських країн ринок доставки їжі в Великобританії – близько $ 3,3 млрд (згідно з даними Statista.com). У секторі онлайн-замовлень лідирують сервіси:

- Just Eat (сервіс №1 у Великій Британії, Італії, Іспанії, Португалії, Данії та Франції);

- Delivery Hero (лідер в Німеччині, Швеції, Фінляндії; представлений в Східній Європі як foodpanda з 2016 року),

- foodpanda (присутній у всій Східній Європі, а також в Азії та Латинській Америці; фокус на ринках, що розвиваються);

- Takeaway.com (№1 в Бенілюксу та Польщі, сильний другий номер в Німеччині);

- Deliveroo (лідер преміального сегмента, сильний № 2 у Франції);

- UberEats (лідирує в столицях і великих містах: Амстердамі, Бордо, Брюсселі, Лондоні, Ліоні, Мадриді, Манчестері, Мілані, Парижі, Стокгольмі, Відні, Варшаві).

Позиції різних гравців доставки їжі на ринках країн Європи. Джерело:Dealroom.co

Індустрія доставки їжі в Україні

На українському ринку працюють дві компанії, які «годують» всю країну: Eda.ua і «Екіпаж-Сервіс». Вони агрегують всі страви з ресторанів з доставкою – в світовому масштабі така бізнес-модель застаріла, але в Україні ця схема все ще збільшує число замовлень в ресторанах з власною мережею доставки.

Нещодавно на український ринок вийшов стартап Glovo (поки працює тільки в Києві). На відміну від вищезгаданих сервісів, Glovo здійснює доставку самостійно, тому користувач може зробити замовлення не тільки в ресторан, де доставки немає, але і замовити доставку продуктів з супермаркету, ліків з аптеки, або навіть кур’єрську доставку документів.

Як монетизується бізнес з доставки їжі

Можна виділити дві категорії бізнесів, які працюють в сфері food delivery: агрегатори і сервіси, що забезпечують логістику самостійно.

Для кінцевого клієнта немає різниці в ціні при замовленні через агрегатор, а сервіс отримує комісію від ресторану. Зазвичай комісія сервісу становить до 10% від суми замовлення.

Сервіси з власної доставкою надають користувачам більш широкий вибір ресторанів і страв: від фаст-фуду до преміальних ресторанів, які традиційно не доставляють страви на будинок. Незважаючи на більш високі витрати з обслуговування транспорту і зарплати водіїв, комісія складає близько 30% з замовлення. Глобальні гравці цього сегмента, такі як Deliveroo, Glovo, UberEats і Foodora, продовжують захоплювати нові регіони.

Інвестиції в food delivery

Сектор доставки їжі дуже привабливий для інвесторів, але щоб зробити успішну інвестицію, потрібно вивчити особливості кожного ринку і продумати стратегію інвестування. На даний момент ми в GR Capital зробили дві інвестиції в секторі food delivery, і стратегії цих угод абсолютно різні:

- Перша компанія – Deliveroo, лідер в розвинених країнах Європи. Фокусується на клієнтах із середнім і вище середнього рівнем доходів;

- Друга компанія – Glovo, лідер в Південній Європі і c активним ростом Латинській Америці, Африці та Східній Європі. Компанія доставляє будь-яку продукцію, яка поміщається в куб на багажнику мопеда, і позиціонує свій сервіс як максимально доступний.

Тобто одна компанія працює на розвинених ринках і з фокусом тільки на доставці їжі, а друга – на ринках, що розвиваються і з більш широкою пропозицією груп товарів, які можна доставити.

Півтора роки тому Deliveroo оцінювали в $ 750 млн, а зараз оцінка – понад $ 2 млрд.А Glovo останні місяці розвивається із середнім темпом «одне нове місто в тиждень».

Компанії схожі, але вони працюють в різних географіях і надають різний кінцевий продукт. Кожна перспективна в своєму сегменті і порівнювати їх було б некоректно.

Ринок їжі – один з найдавніших секторів глобальної економіки. Він народився одним з перших і буде існувати завжди, адже людина не може не їсти.

Очевидно, що зараз цей ринок переживає революцію – під впливом інтернету і поширення дешевих видів транспорту. Ті компанії, які зуміють швидко адаптуватися до змін і знайти нові бізнес-моделі, будуть ділити між собою ринок завтра.

Джерело: LIGA.net

Читайте також –

Читайте також

Модний вирок: як на Mango вплине справа про можливе вбивство сином засновника компанії